Définition du système bancaire de l’ombre

Nous définissons le système bancaire de l’ombre comme le système assurant un rôle économique proche de celui du système bancaire traditionnel en matière d’offre de crédit et de liquidité, mais ne présentant pas la même structure de financement, ni ne disposant du même statut vis-à-vis de l’État (impliquant à la fois une quasi-absence de soutien officiel et une régulation très peu contraignante), d’après Adrian et Shin1 (2009a, 2009b et 2010) et Poszar et al. (2010).

En résumé, le système bancaire de l’ombre est composé d’institutions (1) exerçant des activités d’intermédiation, (2) qui ne sont pas ou très peu réglementées, (3) ne bénéficiant pas d’un soutien ou de garanties publics, (4) ne recevant pas de dépôts des particuliers, mais d’investisseurs institutionnels, et (5) dont le bilan est fortement tributaire des conditions prévalant au sein des marchés financiers.

À l’image d’une banque traditionnelle, le système bancaire de l’ombre fournit du crédit à l’économie, mais assume cependant cette fonction essentiellement au travers de l’achat de crédits titrisés ou d’obligations d’entreprises, c’est-à-dire via des instruments financiers. Il collecte des fonds en provenance de déposants institutionnels, tels que les fonds communs de placement ou de grandes entreprises, au travers de dettes collatéralisées2 de court terme (accords de rachat ou repurchase agreements, en particulier) et non de dépôts de particuliers (ménages), comme le ferait une banque traditionnelle.

Les critères (2), (3) et (4) sont trois aspects d’un même phénomène : les garanties offertes par le gouvernement aux banques traditionnelles visent en premier lieu à protéger les dépôts des ménages et la réglementation est destinée à limiter les problèmes d’aléa moral découlant de ces garanties étatiques. Les entités du système bancaire de l’ombre ne sont, quant à elles, pas autorisées à collecter de dépôts provenant du public3.

Le critère essentiel réside dans le fait que ces banques d’un nouveau genre opèrent en dehors du cadre de toute protection gouvernementale, l’absence ou le peu de réglementation n’en constituant qu’une conséquence.

Pourquoi l’envergure du système bancaire de l’ombre importe-t-elle pour la stabilité financière ?

L’existence d’un système bancaire de l’ombre de grande envergure peut accroître l’instabilité financière, à l’image des paniques bancaires du xixe siècle qui ont précédé l’introduction de l’assurance des dépôts aux États-Unis en 1933 (Gorton, 2010 ; Gorton et Metrick, 2009). Les entités du système bancaire de l’ombre ne bénéficient en effet d’aucune garantie de leur passif et leurs financements peuvent de ce fait être perturbés par de soudaines courses aux dépôts, entraînant une diminution de leurs actifs et une forte contraction de leur offre de crédit.

En effet, les activités du système bancaire de l’ombre impliquent une transformation de maturité et peuvent théoriquement être l’objet d’une ruée bancaire, un bank run tel qu’il a été défini par Diamond et Dybvig (1983). La seule différence réside dans le caractère spécifique de leur passif, celui-ci n’étant pas constitué de dépôts bancaires des ménages, mais de titres de créances s’échangeant sur les marchés. Ainsi, la récente crise financière a été analysée comme un retrait massif des financements de l’ombre et, plus précisément, un refus de renouveler les accords de rachat (repos), ou encore une augmentation brutale de leur décote (haircut).

Nous tenterons d’évaluer l’ampleur de ce risque pour le système bancaire de l’ombre européen en estimant la part des dettes à court terme au sein de leur bilan.

L’existence de ce système bancaire de l’ombre pourrait par ailleurs impliquer une modification de la politique monétaire. Adrian et Shin (2008, 2009a et 2009b) démontrent ainsi que les bilans des banques du secteur de l’ombre sont devenus plus pertinents que la variation des actifs des banques commerciales pour anticiper l’activité réelle. Ils précisent que « les données de bilan appropriées sont celles des institutions qui les établissent aux valeurs du marché ».

Ainsi, mesurer l’envergure du système bancaire de l’ombre est nécessaire à la fois pour juger de la stabilité financière et formuler des recommandations pertinentes en matière de politique monétaire.

Les données et la méthodologie

Les données

La base de données en ligne de la Banque centrale européenne (BCE) constitue une source fiable d’informations sur la plupart des intermédiaires financiers de la zone euro. Afin de mettre en lumière les activités du système bancaire de l’ombre, la BCE a récemment affiché sa volonté de développer la base de données existante4. Cette dernière est encore néanmoins en cours de développement et demeure incomplète.

Cette base de données rassemble le bilan de plusieurs institutions. Les bilans des établissements de crédit sont collectés depuis le troisième trimestre 1997, ceux des fonds communs de placement monétaires depuis le premier trimestre 2006, ceux des fonds d’investissement depuis le quatrième trimestre 2008 et ceux des entités de titrisation depuis le quatrième trimestre 2009.

Les principales difficultés

Dans la nomenclature BCE, les « autres intermédiaires financiers » (AIF) (other financial intermediaries – OFI) doivent indéniablement être considérés comme des entités bancaires de l’ombre. Ils se composent d’entités financières – autres que les banques traditionnelles (établissements de crédit), les fonds communs de placement monétaires (FCPM), les fonds de pension et les compagnies d’assurances –, qui distribuent des crédits engageant des passifs autres que des dépôts (et assimilés, tels que les parts de FCPM).

Outre les AIF, les FCPM, ou tout du moins une partie de leurs activités, appartiennent également au système bancaire de l’ombre.

Pour mieux tenir compte de l’activité de ce dernier, les bilans des entités de titrisation (financial vehicle corporations5 – FVC) ont été intégrés au quatrième trimestre 2009. Cependant, ceux de certains AIF sont toujours absents6 de la base de données, à savoir ceux des sociétés financières accordant des prêts (tels que le crédit-bail, le crédit à la consommation, l’émission de cartes de crédit…)7, les compagnies financières holding8 et les distributeurs de titrisation et de dérivés9.

Au deuxième trimestre 2012, seuls les bilans détaillés des fonds d’investissement et des entités de titrisation sont disponibles parmiles AIF. Aucun bilan précis et complet n’est consultable pour l’intégralité de cette catégorie, mais il est possible de retrouver certains éléments de leurs bilans au sein de celui des établissements de crédit.

De nombreuses activités et entités du système bancaire de l’ombre étant absentes de cette base de données, les indicateurs que nous calculons sous-estimeront très probablement la taille réelle du secteur.

La base de données présente d’autres imperfections. Les postes du bilan ne sont pas toujours suffisamment précis pour pouvoir distinguer les activités du secteur bancaire de l’ombre. En outre, certaines séries chronologiques sont trop courtes, en particulier pour les entités de titrisation.

Les critères d’identification du système bancaire de l’ombre

Il est nécessaire de distinguer « entités » et « activités » relevant du système bancaire de l’ombre. Une activité peut ainsi relever de ce dernier, tout en étant entreprise par une banque commerciale. Lorsque nous évaluerons la taille du secteur de l’ombre, nous ferons référence aux activités qu’il regroupe, et ce, indépendamment de la nature de l’entité qui en est à l’origine.

Au regard de notre définition, certains critères peuvent être précisés pour discerner au sein des données ce qui relève ou non du système bancaire de l’ombre.

Ces activités peuvent-elles être considérées comme des activités bancaires ?

Nous isolons les activités similaires au crédit et à l’offre de liquidité au sein des bilans de plusieurs entités (cf. infra). Les activités d’offre de crédit peuvent être identifiées en additionnant certains postes de bilan.

L’offre de liquidité peut quant à elle se mesurer en comparant les degrés de transformation de maturité du système bancaire de l’ombre par rapport aux banques traditionnelles. Bakk-Simon et al. (2012) apportent une contribution intéressante à l’analyse de la transformation de maturité effectuée par les AIF.

Même si leur définition est plus restrictive et conceptuellement différente de la nôtre, nous pouvons calculer à partir de leurs données, le ratio suivant : le rapport « actifs à long terme/passifs à court terme » atteint 0,64 pour les banques traditionnelles et 1 pour le système bancaire de l’ombre. Cela suggère que ce dernier se livrerait à une transformation de maturité de plus grande ampleur : avec une unité de passif à court terme, le système bancaire de l’ombre finance une unité d’actif à long terme tandis que les banques traditionnelles n’en financent que 0,64 unité.

Le financement de ces activités provient-il de dépôts de particuliers ?

Ce critère s’applique au financement des institutions. Alors que les banques traditionnelles sont financées par les dépôts classiques des particuliers, les entités et les activités du système bancaire de l’ombre le sont par l’émission de titres de créances, notamment les accords de rachat, les billets de trésorerie, les titres adossés à des billets de trésorerie… Une entité n’est en effet autorisée à collecter des dépôts qu’à la condition de disposer d’une licence bancaire.

Ces activités/entités bénéficient-elles de garanties officielles ?

Les garanties offertes aux banques traditionnelles prennent principalement deux formes. Tout d’abord, l’État offre une assurance des dépôts des particuliers aux entités autorisées à les collecter, à savoir les banques commerciales. Ensuite, les établissements de crédit peuvent obtenir des liquidités auprès de la banque centrale pour se refinancer. Le système bancaire de l’ombre ne bénéficie pas de telles garanties, celles-ci étant réservées aux banques classiques.

Dans le cadre de cet article, nous nous limitons aux mesures gouvernementales visant à atténuer le risque de panique bancaire et, plus généralement, celui de pénurie de liquidité.

Dans quelle mesure ces activités sont-elles réglementées ?

La régulation bancaire a pour objectif d’atténuer le risque de défaillance des banques traditionnelles en présence de garanties étatiques telles que l’assurance des dépôts afin de limiter l’aléa moral qui en découle et peut inciter à une prise de risque démesurée. Seules des réglementations isolées s’appliquent au système bancaire de l’ombre, mais elles ne sont nullement comparables à la réglementation systématique des banques traditionnelles.

Méthodologie : quelles entités ?

Les établissements de crédit correspondent aux banques traditionnelles dans la nomenclature de la BCE. Ces dernières ne sont évidemment pas des entités de l’ombre, mais elles mènent cependant certaines activités relevant du système bancaire de l’ombre. De telles activités sont regroupées au sein de la catégorie des entités de titrisation.

Nous indiquons ci-dessous la liste des entités appartenant au système bancaire de l’ombre pour lesquelles un bilan complet est disponible.

Les entités de titrisation

Elles mènent des opérations de titrisation et émettent des titres.

Au sein de cette catégorie, quelques entités sont l’émanation des banques commerciales. Les véhicules ad hoc de titrisation (special purpose vehicles – SPV) sont en effet créés par les banques qui leur accordent des lignes de crédit. Ainsi, ces entités bénéficient de garanties officielles indirectes via le bilan des banques. Mais, d’après notre définition, leurs passifs ne sont ainsi qu’indirectement assurés et appartiennent donc au système bancaire de l’ombre.

Deux autres catégories de la nomenclature de la BCE intègrent des entités qui exercent des activités relevant du système bancaire de l’ombre, mais dont l’intégralité du bilan n’y est cependant pas consacrée.

Les FCPM

Les FCPM ne peuvent pas collecter de dépôts auprès du public. Les parts de FCPM sont toutefois de proches substituts aux dépôts bancaires, même si elles ne bénéficient pas officiellement de l’assurance des dépôts. La crise financière de 2007-2008 a montré que les parts des FCPM peuvent subir une course aux retraits. Face à ce bank run, le Trésor américain a accordé une forme d’assurance des dépôts sur le modèle de celle accordée aux banques traditionnelles en assurant les titres de FCPM10. Toutefois, cette mesure demeurant exceptionnelle, les FCPM appartiennent au système bancaire de l’ombre.

Les fonds d’investissement

Les activités de crédit des fonds d’investissement doivent être considérées comme faisant partie du système bancaire de l’ombre, dans la mesure où les passifs qui les financent ne bénéficient ni de garanties, ni de soutiens publics.

Les fonds de pension et les compagnies d’assurances fournissent également du crédit à l’économie via l’achat de titres, mais n’opèrent cependant pas de transformation de maturité comparable à celle opérée par une banque traditionnelle. À ce titre, nous considérons qu’ils n’appartiennent pas au système bancaire de l’ombre.

Méthodologie : quels postes du bilan ?

Tous les éléments du bilan (de l’actif) impliquant une forme de crédit à l’économie ont été intégrés. Il s’agit des catégories suivantes :

- les prêts et les dépôts (côté actif), soit les dépôts et les titres de créances non négociables, accords de rachat compris. Nous intégrons les « prêts » même s’ils semblent constituer à première vueun proche substitut aux prêts traditionnels, puisqu’ils ne sont pas titrisés et sont maintenus au bilan jusqu’à maturité. Toutefois, ces prêts étant financés par des passifs ne bénéficiant pas de garantie officielle, ce type d’intermédiation de crédit appartient au système bancaire de l’ombre d’après notre définition ;

- les titres autres que les actions, à savoir les titres de créances ;

- les instruments financiers dérivés. Ils comprennent les options, les warrants, les contrats à terme, les swaps. Dans la mesure où ils contribuent au financement de l’économie, ils doivent à ce titre être considérés comme des services bancaires ;

- les actifs titrisés.

Considérant que financement de l’économie privée et financement public requièrent des approches distinctes, nous avons soustrait tous les actifs dont la contrepartie était le gouvernement central, chaque fois que leur ventilation était disponible.

Approximation de l’envergure du système bancaire de l’ombre dans la zone euro

L’offre de crédit du système bancaire de l’ombre

L’approche bilancielle

Pour évaluer l’offre de crédit du système bancaire de l’ombre, nous avons isolé des éléments des bilans des institutions financières (FCPM, entités de titrisation, fonds d’investissement) et avons agrégé plusieurs éléments de leurs bilans, « prêts », « valeurs mobilières autres que des actions » – qui correspondent aux titres de créances –, et les catégories pertinentes telles que les instruments financiers dérivés et les actifs titrisés.

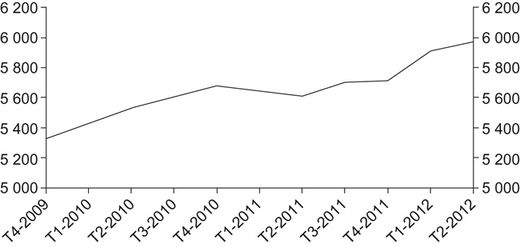

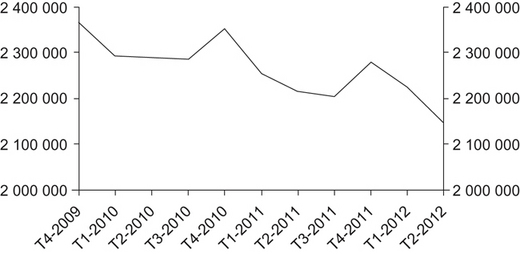

Pour la période allant du quatrième trimestre 2009 au deuxième trimestre 2012, le graphique 1 (infra) montre une augmentation de 12 % des crédits générés par le système bancaire de l’ombre. Au deuxième trimestre 2012, ce dernier représentait 5 971 Md€ alors que les crédits du secteur bancaire traditionnel atteignaient 23 764 Md€.

Au deuxième trimestre 2012, le crédit fourni par le système bancaire de l’ombre représentait 20 % du crédit total, une proportion moindre qu’aux États-Unis. En effet, Gorton et Metrick (2010), en se fondant sur les données de la Federal Reserve, ont montré que le ratio « financement de prêts hors bilan/financement de prêts figurant au bilan » était passé aux États-Unis de zéro en 1980 à plus de 60 % en 2007.

Même si ces chiffres ne sont pas directement comparables, il est clair que l’intermédiation de crédit réalisée par le biais du système bancaire de l’ombre est beaucoup plus développée aux États-Unis où elle représente une part plus importante de la totalité du crédit.

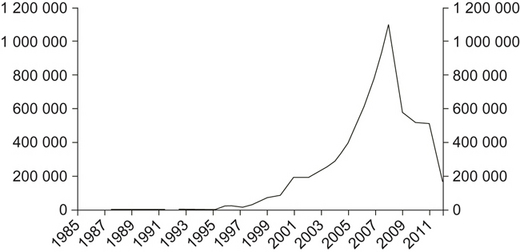

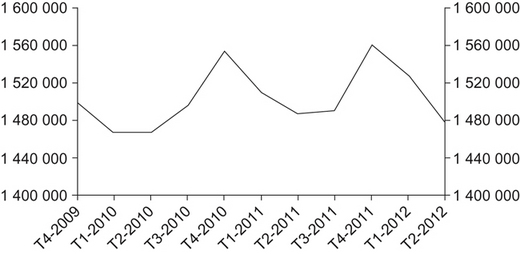

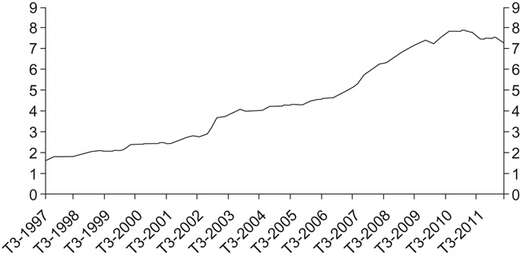

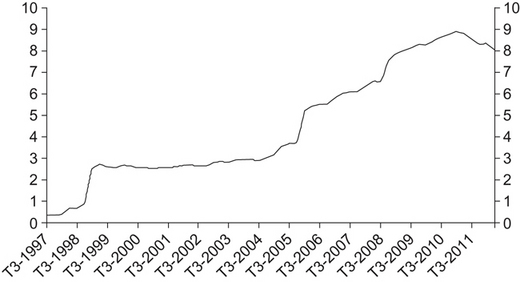

Sur la période couverte (2009-2012), la répartition entre le crédit traditionnel et le crédit du système bancaire de l’ombre en Europe est restée stable, avec une légère augmentation de 18,8 % à 20 %. Cependant, depuis 1992, période à laquelle le marché des prêts titrisés était pratiquement inexistant (cf. graphique 2 ci-contre), à nos jours, l’expansion de ce marché témoigne de la forte progression de la proportion du crédit généré par le système bancaire de l’ombre. En effet, le volume du marché des prêts titrisés permet également d’appréhender l’envergure de ce système bancaire.

L’approche par le marché

Pour évaluer la taille du système bancaire de l’ombre sur le marché du crédit, une analyse du marché des prêts titrisés est particulièrement pertinente.

Cependant, cette approche ne prend pas en compte les prêts directs consentis par les institutions autres que les banques (crédit à la consommation, par exemple) ou d’autres types de titres tels que les obligations d’entreprises, bien qu’ils appartiennent au système bancaire de l’ombre.

En décembre 2012, le marché européen des traites de court terme, plus précisément celui du short term European paper, atteignait 447 120 M€. Cependant, la totalité ne peut pas être attribuée au système bancaire de l’ombre. Il faudrait pouvoir distinguer qui en sont les détenteurs. En effet, une traite détenue sur le bilan d’une banque classique n’appartient pas au système bancaire de l’ombre.

De même, attribuer l’intégralité du marché des prêts titrisés au secteur bancaire de l’ombre serait inexact : si un prêt titrisé est acheté par une banque traditionnelle, cet actif demeure au sein du secteur bancaire traditionnel.

En Europe, les émissions de produits titrisés11 sont passées de seulement 55 M$ en 1985 à 1 095 Md$ en 2008. Après la crise de 2007-2008, l’émission a chuté à 515 Md$ en 2010 et 164 Md$ en 2012.

Le graphique 2 montre clairement la contraction brutale des nouvelles émissions après 2007, que l’on peut comparer au rationnement de crédit du système bancaire de l’ombre identifié aux États-Unis par Adrian et Shin (2010). Cependant, le marché américain était beaucoup plus développé : il atteignait 2 952 Md$ en termes d’émission avant la crise de 2007-200812. La contraction a également été plus brutale aux États-Unis, avec un effondrement des nouvelles émissions à zéro en septembre 2008.

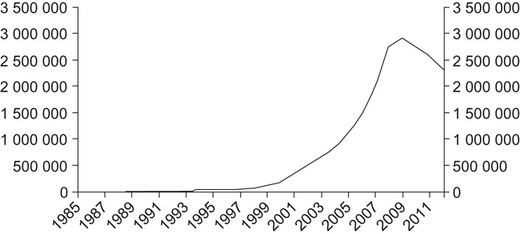

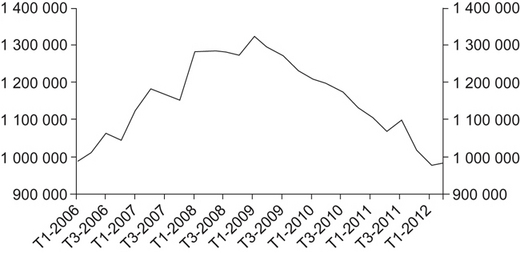

Le graphique 3 (infra) présente le montant des encours plutôt que celui des émissions. On observe également une réduction de l’envergure totale du marché qui passe de 2 910 Md$ en 2009 à 2 329 Md$ en 2012.

Il est intéressant de noter que les marchés américain et européen ont évolué différemment après la crise13 : les émissions ont très fortement chuté en Europe après 2008, alors qu’aux États-Unis, elles se sont progressivement redressées en 2009 et 2010.

De plus, en observant la part des prêts consentis par les banques traditionnelles et conservés jusqu’à maturité, par rapport aux prêts titrisés (ou vendus), nous pouvons obtenir une estimation de l’envergure du système bancaire de l’ombre. Au deuxième trimestre 2012, 44,6 %14 des prêts initiés et titrisés par les banques commerciales ont été conservés sur leur bilan et non cédés. Lorsqu’un prêt titrisé est ainsi conservé au bilan d’une banque, l’actif demeure au sein du secteur bancaire traditionnel alors que lorsqu’il est titrisé et racheté par une entité qui n’est pas une banque traditionnelle, il appartient au système bancaire de l’ombre.

Envergure potentielle du système bancaire de l’ombre dans la zone euro : actif total

L’actif total peut être interprété comme le montant maximal de capital qui pourrait être potentiellement mobilisé pour le financement des activités bancaires de l’ombre (si tous les acteurs pouvaient être intégrés à ce calcul). Les bilans15 de certains intermédiaires financiers n’étant pas disponibles, la somme des actifs agrégés des entités du système bancaire de l’ombre ne constitue qu’une approximation de l’envergure potentielle du secteur.

Par ailleurs, si l’on ajoute les actifs totaux des entités du système bancaire de l’ombre, un double comptage est possible si certaines de ces entités investissent dans l’actif d’autres entités de l’ombre. En effet, en comptant l’actif de l’entité qui investit et le passif de l’entité financée, le même capital serait alors compté deux fois.

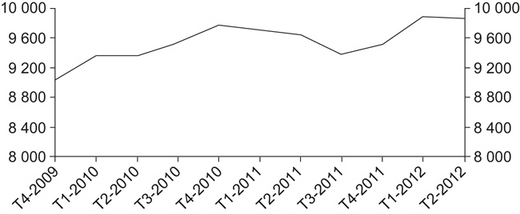

Nous agrégeons l’actif total des FCPM, des fonds d’investissement, des entités de titrisation16, car nous considérons qu’une grande part de leurs activités appartient au système bancaire de l’ombre. Cependant, la totalité de leur bilan n’est pas exclusivement dédiée au système bancaire de l’ombre si bien que ce chiffre peut être trompeur s’il n’est pas interprété comme étant la taille potentielle de ce système.

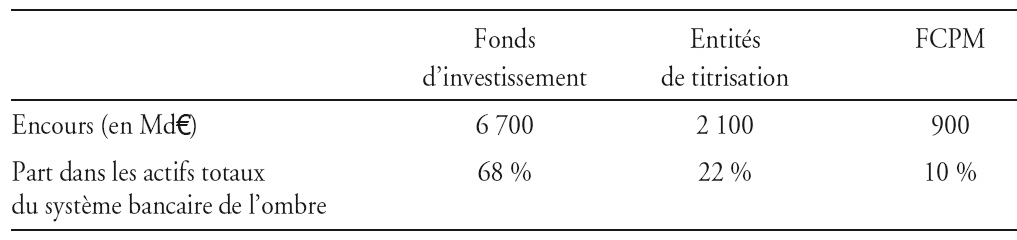

Sur le graphique 4, nous observons une augmentation de 9 % du total des actifs en trois ans, soit un montant de 9 864 Md€ au deuxième trimestre 2012. Ainsi, au cours de ce même trimestre, le montant total des passifs du système bancaire de l’ombre représentait 23 % du total des actifs des établissements de crédit et du système bancaire de l’ombre.

Comme indiqué précédemment, ce chiffre est inférieur à celui des États-Unis. En effet, le financement des activités du système bancaire de l’ombre aux États-Unis repose principalement sur le marché des accords de rachat et, selon les estimations, ce marché a atteint à la fin de 2007 (Hördahl et King, 2008) un volume comparable à l’actif total du secteur bancaire réglementé, ce qui n’a jamais été le cas en Europe, même avant la crise de 2007-2008.

Les acteurs du système bancaire de l’ombre

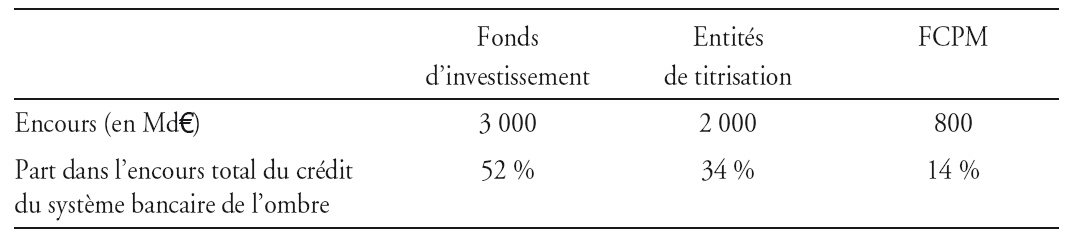

Les principaux acteurs sont les fonds d’investissement, avec 52 % du total des crédits et 68 % du total des actifs. Les entités de titrisation représentent un tiers du crédit total avec seulement 22 % du total des actifs. Les FCPM représentent une part relativement marginale, tant en termes d’encours de crédits (14 %) que d’actifs totaux (seulement 10 %).

De plus, les FCPM ont vu le montant total de leurs actifs diminuer de manière drastique au cours de la crise (cf. graphique 5). Le faible taux d’intérêt de court terme auquel le rendement des parts de FCPM est fortement corrélé peut expliquer cette chute. Le montant total des actifs a atteint plus de 1 323 Md€ en 2009, comparativement à moins de 1 000 Md€ en 2012.

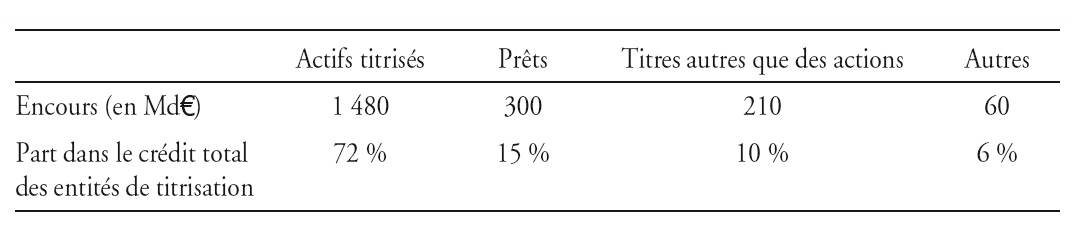

L’analyse de l’évolution du bilan des banques de l’ombre dont l’intégralité du bilan est consacrée à des activités bancaires de l’ombre, à savoir les entités de titrisation, peut s’avérer également intéressante. Le tableau 3 montre que la plupart des crédits fournis par les entités de titrisation proviennent d’actifs titrisés (72 %). Nous pouvons y ajouter les 10 % de titres autres que les actions pour obtenir une part de 82 % du bilan des entités de titrisation évaluée aux prix du marché, et donc une véritable entité du système bancaire de l’ombre, selon la définition d’Adrian et Shin (2008, 2009a et 2009b).

Sur la période de temps disponible, le bilan des entités de titrisation a globalement diminué de 2 366 Md€ au quatrième trimestre 2009 à 2 146 Md€ au deuxième trimestre 2012 (cf. graphique 6), soit une diminution de 9 %. Depuis 2009, les actifs titrisés des sociétés-écrans ont atteint, au quatrième trimestre 2011, un maximum de 1 560 Md€, avec de petites variations d’une amplitude de 4 % à 5 % (cf. graphique 7 infra). Au deuxième trimestre 2012, les actifs titrisés des entités de titrisation s’élèvent à 1 477 Md€.

Système bancaire de l’ombre et stabilité macroéconomique

Financement du système bancaire de l’ombre : mesure du risque de course aux dépôts

La littérature a largement souligné combien la course aux dépôts constituait l’un des risques majeurs du système bancaire de l’ombre. En conséquence, une évaluation de la dépendance de ce système bancaire aux financements de court terme éclaire quant aux conséquences potentielles d’une telle course aux dépôts sur le système bancaire de l’ombre en Europe.

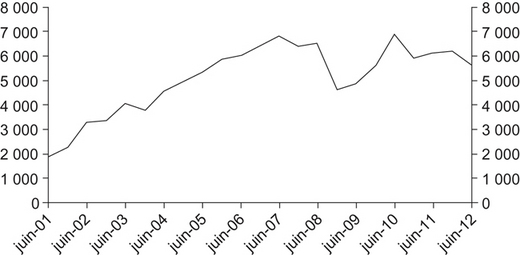

Le marché européen des accords de rachat a atteint un pic à 6 775 Md€ en juin 2007. Ce chiffre intègre cependant les repos et les reverse repos, ce qui expose à un double comptage d’une même opération. La diminution brutale observée sur le graphique 8 (ci-contre) peut être analysée comme une situation de course aux dépôts similaire à celle ayant émaillé le marché américain, mais d’une moindre ampleur. Le marché européen des accords de rachat s’est cependant partiellement redressé pour atteindre 6 885 Md€ en juin 2010, en termes de nouvelles émissions, et 5 647 Md€ en juin 2012.

Ce chiffre peut être comparé à l’estimation que nous avons faite des actifs totaux du système bancaire de l’ombre, à savoir quasiment 10 000 Md€. Il est vrai que les établissements de crédit ont aussi recours aux accords de rachat comme moyen de financement et que l’estimation de la taille du marché inclut une part de double comptage. Cependant, en dépit de ces deux observations, un effondrement de ce marché ou une forte augmentation de la décote17, comme observée au cours de la crise de 2007-2008, pourrait avoir de graves conséquences et entamer sérieusement le financement du système bancaire de l’ombre.

Pour évaluer le risque de course aux dépôts, nous avons choisi les AIF comme catégorie pertinente car ils comportent plus d’entités que les seules entités de titrisation et de fonds d’investissement, et car davantage de données portant sur leur financement étaient disponibles. N’ayant pas de bilan complet des AIF à disposition, notre indicateur a été élaboré en additionnant deux éléments :

- les titres de dettes à court terme émis par un AIF18 (à moins d’un an) ;

- les éléments de prêts figurant à l’actif du bilan des institutions financières monétaires (IFM) – incluant les établissements de crédit et les FCPM – dont les contreparties sont des AIF (à moins d’un an).

Les prêts attribués par les IFM comprennent les accords de rachat pour lesquels les IFM agissent en qualité de prêteurs pour les AIF.

Nous avons opté pour une définition du court terme correspondant à une maturité inférieure à un an, car nous disposions des données nécessaires et que ce type de maturités est compatible avec une problématique de course aux dépôts.

Il convient de souligner que les données des prêts et des contrats de rachat par d’autres types d’institutions tels que ceux entre AIF ne sont pas disponibles, alors qu’elles devraient être évidemment additionnées pour obtenir une estimation complète des dettes totales à court terme du système bancaire de l’ombre. Les chiffres auxquels nous sommes parvenus sous-estiment donc la véritable dépendance au financement de court terme et l’importance d’une course aux dépôts. Nous obtenons uniquement une estimation des limites inférieures du passif à court terme pour le système bancaire de l’ombre européen.

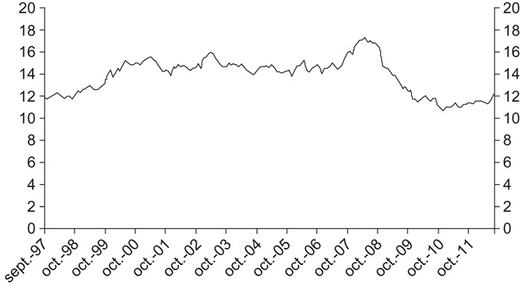

D’après ce calcul, en juillet 2012, les financements à court terme représentent au moins 11,5 % du montant total des financements. En comparaison, la part des financements à court terme des établissements de crédit représente 65 % (les financements à court terme représentant les dépôts et les titres de dettes à moins d’un an).

Par conséquent, le risque de la course aux dépôts encouru par le système bancaire de l’ombre semble moins élevé que ce que serait celui des banques traditionnelles si elles ne bénéficiaient pas de l’assurance des dépôts. Naturellement, la garantie des dépôts a probablement influencé le comportement des banques commerciales en matière de financement.

Risques de contagion : lien avec le système bancaire traditionnel

Pour estimer le lien et le risque de contagion entre le système bancaire traditionnel et le système bancaire de l’ombre, nous analysons tant les investissements des banques traditionnelles dans le système bancaire de l’ombre que les investissements du système bancaire de l’ombre dans le système bancaire traditionnel, considérant que les interconnexions dans les deux directions sont pertinentes. Au deuxième trimestre 2012, le système bancaire traditionnel a investi 7 % de ses actifs dans le système bancaire de l’ombre, alors que 9,5 % de ses financements proviennent du système bancaire de l’ombre (cf. graphiques 10 et 11 infra). Il est important de constater que cette interrelation a augmenté.

Ainsi, le risque de contagion est devenu plus important au fil du temps et pourrait aller dans les deux sens, du système bancaire traditionnel au système bancaire de l’ombre, et vice versa. Un effondrement du système bancaire de l’ombre toucherait un dixième des dettes du système bancaire traditionnel.

Conclusion : faits stylisés

Certains faits stylisés ressortent de notre étude.

- La meilleure approximation de l’envergure du secteur du système bancaire de l’ombre dans la zone euro est sa part dans le crédit total : au deuxième trimestre 2012, le crédit de l’ombre représentait 20 % du crédit total dans la zone euro19.

- Les fonds d’investissement sont les principaux acteurs du secteur bancaire de l’ombre avec 68 % du total des actifs et 52 % du crédit fourni par le secteur bancaire de l’ombre.

- En matière de financement du système bancaire de l’ombre, le marché européen des repos atteignait 5 600 Md€ en juin 2012, alors que les actifs totaux du système bancaire de l’ombre (fonds d’investissement, entités de titrisation et FCPM) atteignaient quasiment 10 000 Md€.

- Pendant la crise de 2007-2008, le système bancaire de l’ombre a connu le même effondrement de ses actifs qu’aux États-Unis, avec une chute des émissions de produits titrisés, et ce, bien que le marché de la titrisation soit moins développé. Avant la crise, les émissions totales de produits titrisés s’élevaient à 800 Md$ en Europe en 200720 et à 1 065 Md$ en 200821. En décembre 2012, les émissions européennes avaient chuté à 164,3 Md$.

- Près de 50 % des prêts initiés et titrisés par les banques traditionnelles sont restés dans leur bilan au deuxième trimestre 201222.

- Un effondrement du système bancaire de l’ombre toucherait un dixième des dettes du système bancaire traditionnel.