Attribuer un rôle fondamental aux fonds de placement dans le financement des économies revient à encourager le développement d'une intermédiation réalisée hors circuits bancaires. Les fonds de placement collectifs ont largement profité de la croissance des actifs sous gestion depuis la crise financière. Confrontés comme tous les acteurs à un environnement de taux bas, leurs gérants ont eu tendance à orienter les placements vers des actifs plus risqués, mais aussi moins liquides, en espérant qu'ils se révèlent plus rémunérateurs. Les fonds obligataires illustrent cette tendance. Ce faisant, ils s'exposent davantage au risque de liquidité et à celui de rachats massifs pouvant affecter la stabilité financière. La survenue de tels épisodes pourrait conduire à tempérer l'idée selon laquelle il faut encourager l'intermédiation hors circuits bancaires. Bien que cet article discute cette idée dans le cas général, nous l'illustrerons principalement dans les cas européens et français. La première partie décrit la manière dont la gestion collective profite du mouvement de désintermédiation des économies. La deuxième partie montre que ce mode de désintermédiation comporte des risques spécifiques pouvant affecter les prix d'actifs et, partant, la stabilité financière. La troisième partie évalue l'impact de l'activité des fonds français sur les prix d'actifs. La quatrième partie atteste que certains des risques mis en évidence pour les fonds collectifs trouvent des réponses pour sécuriser ce mode d'intermédiation.

Mouvement de désintermédiation de l'économie et atouts d'un rôle croissant donné à l'industrie de la gestion collective

Dans bon nombre d'économies, et en particulier en France, on a longtemps associé le financement des économies à l'intermédiation par les banques. Une désintermédiation1 progressive du financement des économies est néanmoins observée au profit d'un rôle croissant du financement assuré par des non-banques. Le Conseil de stabilité financière définit le système bancaire parallèle au sens large comme « un système d'intermédiation de crédit qui implique des entités et des activités extérieures au système bancaire classique » (CSF, 2011). Sans être des banques, ces entités réalisent en dehors du système bancaire régulé des activités d'intermédiation de crédit en s'interposant entre débiteurs et épargnants.

L'évaluation précise du périmètre d'intermédiation non bancaire est encore l'objet de discussions. L'évaluation quantitative la plus extensive du système bancaire parallèle mondial selon la mesure MUNFI (Monitoring Universe of Non-Bank Financial Intermediation) atteint 75 000 Md$ à la fin de 2013, soit 50 % du système bancaire traditionnel. Au sein de cet ensemble, certaines entités forment le périmètre restreint car elles exercent de manière effective une activité d'intermédiation proche de celle des banques classiques, pouvant à ce titre engendrer des risques systémiques. Il s'agit des fonds monétaires (en raison de la transformation des échéances), des fonds obligataires et diversifiés (en raison de la transformation de la liquidité), des fonds d'acquisition d'entreprise (en raison de l'effet de levier) et des véhicules de titrisation (en raison du transfert du risque de crédit) (Birouk, 2014). L'évaluation de cette définition « étroite » du système bancaire parallèle mondial par le CSF (2015) est de 36 000 Md$ à la fin de 2014, soit 25 % du système bancaire traditionnel. La moitié de cet encours est détenue par des fonds de placement.

Quelle désintermédiation bancaire depuis la crise en Europe ?

La désintermédiation bancaire suppose que plutôt que d'avoir pour prêteur un établissement bancaire, les entreprises émettent des titres pouvant être achetés par des acteurs variés : fonds de pension, assureurs, gestionnaires d'actifs, etc., qui collectent l'épargne émanant des particuliers et des investisseurs institutionnels. La capacité des gérants à allouer cette épargne aux besoins en fonds propres et aux dettes des entreprises quelles que soient les échéances et donc d'apparaître comme des intermédiaires efficaces est aujourd'hui au cœur des interrogations.

La crise de 2008 a eu tendance à renforcer l'émergence de financements davantage portés par le marché, y compris dans les économies de la zone euro, alors même que celles-ci privilégiaient traditionnellement le crédit bancaire. De 2009 à 2014, la part des crédits bancaires dans les flux de financements des entreprises non financières est passée de 80 % à 70 %, et celle des obligations d'entreprises a progressé de 12 % à 18 % (Barut et al., 2015).

Il convient toutefois de nuancer l'importance du phénomène, car il est difficile de dire si cette évolution perdurera. Par ailleurs, cette évolution est très différente selon la taille des entreprises. L'émission d'obligations concerne très majoritairement les grandes entreprises, tandis que les PME (petites et moyennes entreprises) et les ETI (entreprises de taille intermédiaire) estiment que si elles ont très largement recours au crédit bancaire, celui-ci ne constitue pas un choix par défaut : elles n'expriment pas un besoin de financement provenant du marché2 selon l'enquête de la Banque centrale européenne (BCE, 2016b). Selon cette enquête, l'évolution diffère aussi suivant les pays : les firmes slovaques ou espagnoles ont davantage accès au crédit bancaire dans les années récentes, par exemple.

Les atouts de l'intermédiation par l'industrie de la gestion collective

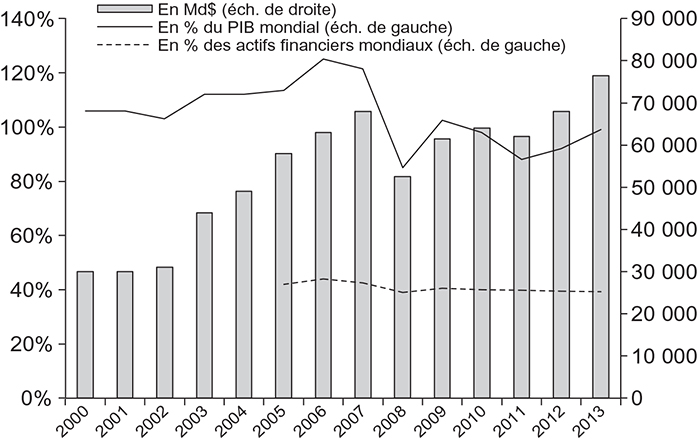

Le Fonds monétaire international (FMI, 2015a) estime que l'intermédiation réalisée par l'industrie de la gestion d'actifs représente 40 % des actifs financiers mondiaux en 2015. Les actifs sous gestion sont en croissance au niveau mondial (cf. graphiques 1 à 3 infra), tout particulièrement en Asie et en Europe3 avec une orientation croissante des placements depuis 2008 vers les fonds mutuels ouverts4. Le succès de la gestion collective s'explique par l'intérêt que présentent les fonds de placement collectifs pour les épargnants. Les fonds autorisent l'accès à un univers extrêmement vaste en termes de types d'actifs et de politiques d'investissement (active, passive, etc.) avec de larges possibilités de diversification sectorielle et géographique. De plus, les fonds sont accessibles puisque les montants minimaux d'investissements exigés sont faibles. Symétriquement, la liquidité des parts de fonds mutuels constitue un atout important pour les épargnants grâce à la facilité de rachat offerte aux porteurs.

Intermédiation financière : actifs sous gestion des 500 plus grands gérants d'actifs, fin de 2013

Source : FMI (2015a, p. 94).

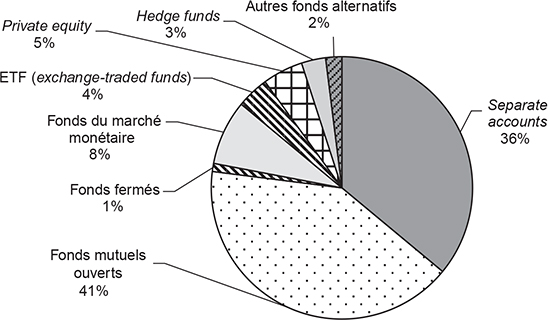

Répartition des actifs sous gestion par type de fonds, fin de 2013

(en % du total des 79 000 Md$ d'actifs sous gestion)

Source : FMI (2015a, p. 95).

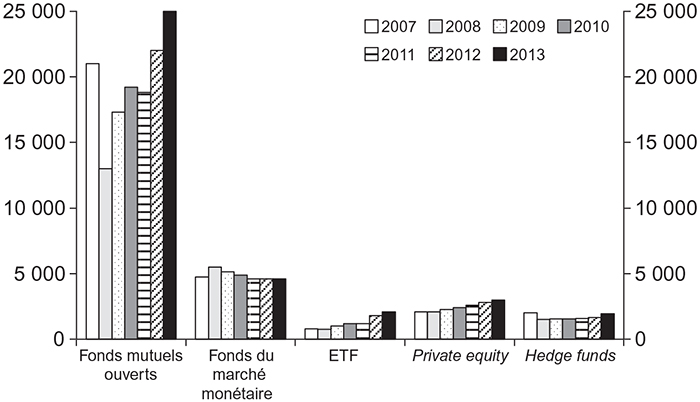

Évolution de l'actif sous gestion par type de fonds, fin de 2013

(en Md$)

Source : FMI (2015a, p. 95).

Nous avons souligné plus haut la tendance des entreprises à s'orienter vers des modes de financement par le marché. Ces dernières années, les gérants d'actifs se sont largement portés acquéreurs de ces émissions, tant du côté des actions que du côté des obligations, en réduisant leur exposition à la dette publique ou aux sociétés financières. En ce sens, les sociétés de gestion offrent aux entreprises une alternative au financement bancaire. De plus, les fonds d'investissement sont moins « fragiles » que des banques face à des situations de défaillance, puisque les risques de pertes sont supportés par les souscripteurs de parts. Selon l'Association française de la gestion financière, le cas français illustre le rôle positif de l'industrie de la gestion dans le financement de l'économie réelle (AFG, 2015). Pardo et Valli (2014) indiquent que les sociétés de gestion françaises privilégient nettement la détention de titres domestiques. Elles placent 1 400 Md€ en titres d'entreprises (20 % du stock d'actions cotées françaises et 25 % du stock d'obligations d'entreprises) et 750 Md€ en titres publics. Elles sont caractérisées par un « biais domestique d'allocation » tout aussi favorable au placement en actions françaises (la moitié de leurs encours) qu'en obligations d'émetteurs français (40 % de leurs portefeuilles)5. Les gestionnaires tendent à privilégier des maturités plus longues que les autres investisseurs institutionnels s'agissant des placements obligataires privés et publics, ce qui concourt à la stabilité du financement de l'économie française. L'orientation des fonds se veut en outre plus favorable au financement de l'économie réelle, puisque les flux obligataires s'orientent moins vers les sociétés financières et davantage vers les entreprises. Enfin, les sociétés de gestion optent certes en faveur des grandes entreprises cotées sur le CAC 40 ou le SBF 120, mais investissent aussi sur les segments du CAC MID 100 et du CAC SMALL 90. Si l'industrie de la gestion est efficace pour collecter l'épargne et l'affecter au mieux aux besoins de financement, elle contribue aussi à l'animation des marchés secondaires d'actifs, ce qui est favorable à leur liquidité. En France, cette activité est par ailleurs essentiellement régulée6.

Les risques d'une intermédiation croissante par les fonds d'investissement

Les bénéfices induits par le développement des fonds d'investissement sont indéniables. L'Office of Financial Research et le FMI précisent néanmoins que ces bénéfices doivent être mis en balance avec les risques de l'activité croissante réalisée par les fonds (OFR, 2013 ; FMI, 2015a).

La taille, la forme et les risques liés au shadow banking dans son ensemble préoccupent les régulateurs. La crise financière de 2008 a été l'occasion d'évaluer les risques à potentiel systémique des établissements bancaires et d'en améliorer la maîtrise grâce à différentes propositions réglementaires. Par la suite, les régulateurs se sont interrogés sur la possibilité que des acteurs non bancaires tels les assureurs ou les infrastructures de marché puissent également être porteurs de risques de contagion. Plus récemment, des publications ont élargi le champ d'étude des sources de risque systémique aux fonds d'investissement. L'essentiel des travaux portant sur les risques liés aux activités des fonds d'investissement se sont d'abord focalisés sur les acteurs réputés opaques et porteurs d'instabilité financière, à savoir les fonds spéculatifs et les fonds monétaires. Ces travaux supposaient en creux que les fonds d'investissement standards ne comportaient pas de risques pour la stabilité financière. Le lien établi entre fonds d'investissement mutuels et stabilité financière est récent ; la publication du Global Financial Stability Report du FMI (2015a) invite à s'interroger sur les conséquences de leur rôle croissant sur la stabilité financière, y compris lorsqu'il s'agit de fonds « ordinaires » et largement distribués. À l'évidence la prise de conscience que ces fonds, dont le risque est supporté par les détenteurs de parts, puissent aussi être porteurs de risques pour la stabilité financière a suscité des préoccupations nouvelles. Paradoxalement, ces acteurs ne sont soumis ni à une réglementation prudentielle, ni à une surveillance des autorités de contrôle comparables à celles du secteur bancaire, alors même que la transparence de leurs opérations n'est pas parfaite, que leur chaîne de délégation est complexe et que leur contribution au risque systémique est mal évaluée.

Les fonds de placement fonctionnent sur la base d'une délégation de gestion qui engendre per se des incitations pouvant être déstabilisantes dans la mesure où elle conduit les gérants soit à se conformer aux comportements des autres, soit à une prise de risque excessive.

L'adoption de comportements moutonniers par les gérants

Les comportements moutonniers ou herding des investisseurs ont été largement cités par la littérature comme pouvant générer des effets potentiellement déstabilisants. Le contexte informationnel peut produire une incitation au herding des gérants. En contexte d'information imparfaite, il peut être rationnel pour un gérant de se conformer au comportement des autres auxquels il prête une meilleure connaissance de l'information. Cela peut être un moyen d'acquérir une réputation auprès des pairs et de la clientèle. La conformation aux recommandations des analystes produit le même type d'incitations, notamment parce qu'elle réduit les coûts de recherche informationnels.

Le mimétisme s'explique aussi par la délégation de gestion qui s'instaure entre les investisseurs finals et le gérant. Les investisseurs finals souhaitent s'assurer que le gérant auquel ils confient leurs avoirs agit au mieux de leurs intérêts. Le mode de rémunération du gérant a pour fonction de l'y inciter s'il est relié, par exemple, aux encours sous gestion. Chaque gérant sait que les porteurs de parts procèdent à l'évaluation relative des performances des fonds. Plutôt que de risquer des décisions d'investissement individuelles pouvant conduire à des résultats incertains conduisant aux retraits des clients, le gérant préfère répliquer les décisions des autres. Ce faisant, il s'exonère en cas de mauvaises performances puisqu'il n'est pas le seul à les enregistrer, conserve les fonds sous gestion et préserve sa propre rémunération.

Des travaux ont cherché à tester la réalité empirique des comportements mimétiques par les fonds. Les premiers résultats n'en signalent qu'une existence limitée, se cantonnant à un périmètre réduit comme celui des actions peu liquides pour lesquelles il existe un déficit informationnel significatif. Depuis la crise financière, les comportements mimétiques des fonds auraient tendance à devenir plus prononcés (FMI, 2015a) et s'observeraient pour les actions, mais surtout pour les produits de taux (corporates et émergents). S'il y a nécessité de réviser le diagnostic initial, alors les fonds contribueraient à une procyclicité plus grande des prix d'actifs7.

Relation de délégation et prise de risque excessive

La délégation de gestion peut alternativement se révéler être un mécanisme d'incitation à la prise de risque, lorsque sont mis en place des contrats de rémunération asymétriques pour les gérants. Le lien entre prise de risque et contrats de rémunération asymétriques tient au fait que le gérant perçoit un revenu fixe si les performances relatives obtenues par le fonds sont inférieures à l'indice de référence, tandis qu'il reçoit une rémunération croissante lorsque les performances obtenues par le fonds dépassent celles de l'indice de référence. Il est donc assuré de percevoir la partie fixe de sa rémunération en cas de performances médiocres, mais il voit sa rémunération augmenter avec les performances relatives des fonds. Les gérants peuvent ainsi être incités à prendre des positions sur des actifs plus risqués ou moins liquides dans l'espoir d'améliorer la performance des fonds et d'augmenter ainsi leur rémunération. Le comportement de prise de risque excessive a en outre toutes les chances d'être exacerbé, lorsque la concurrence entre fonds est intense ou en contexte de bas niveau de taux d'intérêt. Le contexte actuel est bien de nature à stimuler la quête de rendement et donc l'appétit pour le risque8.

En zone euro, la BCE (2016a) met en exergue la prise de risque inquiétante des fonds obligataires, en raison d'une exposition croissante à des titres de dettes émergentes ou corporate de moins bonne qualité. Les fonds domiciliés en zone euro ont orienté une part grandissante de leurs investissements vers les pays hors zone9. Dans le même temps, les fonds obligataires détiennent davantage de titres moins liquides, plus risqués et de maturité plus éloignée. Leur exposition aux titres de dettes les plus risqués s'observe par un positionnement plus prononcé sur les titres à haut rendement, au détriment de la catégorie investissement depuis 2012, c'est-à-dire un profil d'exposition au risque qui peut avoir pour origine une chasse au rendement rendue difficile dans le contexte de taux bas10.

Risque de liquidité des fonds, risque de ruée et impact sur les prix d'actifs

Les gérants de fonds ouverts offrent aux investisseurs finals la possibilité de racheter leurs parts. La part de chaque porteur est valorisée en fin de journée et fait l'objet d'un remboursement en liquide, en général au bout de quelques jours. L'affichage de la valeur liquidative donne le sentiment d'une liquidité aux porteurs quelle que soit la nature des titres.

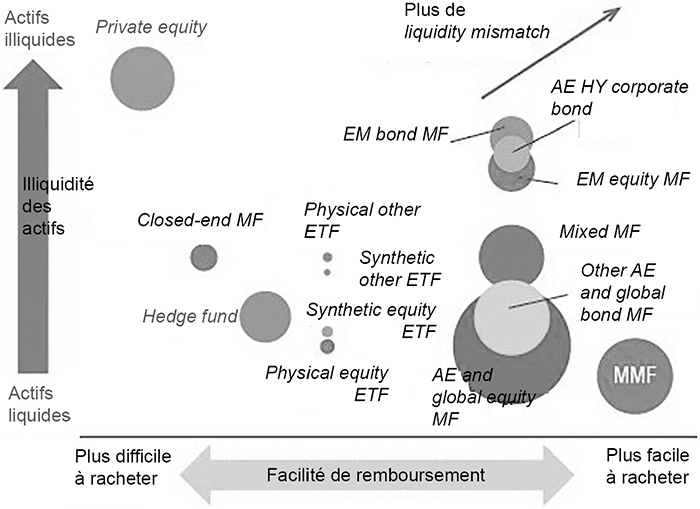

Le remboursement de la part repose sur la détention de liquidités par le fonds ou la possibilité de vendre les titres détenus à l'actif. La liquidité des actifs détenus par le fonds est de ce fait essentielle. Les actions sont des actifs standardisés et échangés quotidiennement sur les marchés : la facilité de rachat offerte aux porteurs de parts de fonds actions correspond au degré de liquidité de ces actifs. Pour les produits obligataires, la liquidité est plus réduite11 ; pourtant les gérants de fonds obligataires offrent bien quotidiennement la possibilité de rachat à leurs détenteurs. La faible liquidité des obligations associée à une facilité de rachat crée, selon le FMI (2015a), une « asymétrie de liquidité » (cf. graphique 4)12. Au final, la facilité de rachat offerte aux porteurs (passif du fonds) entre en contradiction avec le degré limité de liquidité des obligations (actif du fonds), particulièrement dans le cas des obligations émergentes ou d'entreprises, et rend ces fonds vulnérables au risque de liquidité si les porteurs souhaitent vendre leurs parts au même moment sur ces marchés13.

Liquidity mismatches

(le diamètre des disques représente la part relative des actifs globaux sous gestion, fin de 2013)

Source : FMI (2015a, p. 104).

La course au retrait ou run fait le plus souvent référence aux ruées bancaires (Diamond et Dybvig, 1983), l'extension de l'exposition à ce risque pour les fonds d'investissement est récente. Pour Chen et al. (2010), il existe une incitation au run en cas de rachats si le fonds est placé en actifs illiquides, risqués ou à échéance éloignée. Lorsque la liquidité des titres est réduite, les premiers sortants détiennent un avantage par rapport à ceux qui restent investis dans le fonds. La vague de retraits s'explique par le fait que les premiers rachats de parts sont satisfaits grâce aux coussins de liquidités, puis par liquidation des actifs en portefeuille. Le coût de la liquidité supporté par les investisseurs conservant leurs parts dans un fonds obligataire essentiellement investi en titres souverains est limité. Mais si la liquidité des actifs détenus par le fonds est réduite, le coût de la liquidité est important et renforce la prime au sortant. L'accélération des demandes de retraits entraîne des ventes de titres peu liquides à des prix décotés qui déprécient la valeur des actifs détenus par le fonds. Les baisses de prix d'actifs renforcent les difficultés des gérants qui font face à de nouvelles demandes de rachats des clients du fonds, tandis que la valeur des titres détenus en portefeuille se réduit. Progressivement, les ventes s'opèrent avec de fortes décotes et occasionnent des ventes forcées avec une dynamique croissante de demande de retraits et la possibilité d'une diffusion systémique14.

À l'origine d'un run, il peut y avoir un choc : une remontée de taux d'intérêt, la démission d'un gérant star, l'augmentation des défaillances d'entreprises, des émergents en difficulté, etc. Les retraits massifs peuvent aussi avoir pour origine une sensibilité forte des flux à la baisse de la performance du fonds ou une défiance concernant la perception de la faible liquidité des actifs. La taille du fonds ou la fébrilité des agents peuvent constituer des vecteurs d'aggravation et de contagion des demandes de sorties de fonds. La possibilité de sortir des fonds rapidement et sans coûts significatifs renforce le problème de la vulnérabilité aux retraits15.

La vraisemblance de rachats massifs commencés par les investisseurs initiaux auxquels répondraient les gérants est rejetée par certains : les investisseurs initiaux ne sont pas sophistiqués et ont un horizon de placement long. De plus, si une ruée était observée, elle n'aurait pas d'impact sur les prix d'actifs. D'une part, la taille des transactions initiées par les fonds est généralement très inférieure à celles des transactions globales. D'autre part, des acteurs professionnels opérant de manière contracyclique proposeraient de racheter ces actifs limitant ce faisant l'impact baissier, les risques de fire-sales, donc l'avantage au premier sortant. Inversement, d'autres positions soutiennent par l'exemple que le risque de run n'a rien d'hypothétique : des fonds américains ont expérimenté des retraits importants à partir de l'été 2015 à la suite des difficultés rencontrées dans les pays émergents ; à la fin de 2015, le contexte de remontée des taux et de progression attendue des défauts d'entreprise a également créé une situation de défiance des souscripteurs de parts dans les fonds spécialisés sur la dette privée à haut rendement16.

La question de la liquidité des actifs est centrale dans la manière d'aborder la vulnérabilité des fonds à des rachats massifs (FMI, 2015b). Celle-ci peut être d'abord approximée par le niveau de disponibilités détenues par le fonds17. La liquidité de marché des actifs détenus est le second élément d'approximation pour faire face aisément à ces demandes de rachats ; elle dépend des choix d'investissement faits par le fonds, mais peut évoluer lorsque le marché enregistre une modification du degré de liquidité à la suite des événements exogènes. Les flux de placements entrants peuvent également constituer des moyens de répondre aux retraits.

La capacité à répondre à des demandes de remboursements dépend de l'évolution de la liquidité de marché18 – globale ou par segments – et de celle des actifs sous-jacents détenus par les fonds. Les résultats concernant l'évolution de la liquidité sont parfois contradictoires selon les méthodes d'évaluation19. Certains indicateurs attestent que l'on n'observe pas de réduction de la liquidité globale de marché : par exemple, sur les marchés obligataires mondiaux, les spreads obligataires et les coûts imputés aller-retour restent faibles. Ces résultats globaux ne signifient pas que certains marchés d'actifs, comme celui des obligations d'entreprises, ne soient pas affectés par une baisse de la liquidité ou de sa résilience. Pour la zone euro, la BCE (2016a) alerte sur le fait que les fonds obligataires enregistrent à la fois une baisse de la part de leurs actifs liquides (de 35 % à 22 % environ du total de leurs actifs entre 2009 et 2015) et une progression de la part des actifs longs dans l'encours total des titres de dettes (de 88 % à 95 % entre 2009 et 2015). Ce double mouvement d'allongement des détentions et de réduction des détentions de liquidité observé à l'actif des fonds obligataires s'effectue, alors que les conditions au passif des fonds rendent possibles des rachats potentiellement importants émanant des souscripteurs de parts devant être servis rapidement.

In fine, il existe plusieurs raisons de craindre la survenue de problèmes liés à l'intermédiation par les fonds. La partie suivante propose une évaluation du risque de ruée dans le cas français.

Les fonds d'investissement actions et obligataires en France : quel impact potentiel sur l'instabilité des prix d'actifs ?

Cette partie présente des résultats préliminaires concernant les fonds domiciliés en France. On cherche à déterminer, au niveau macroéconomique, si les flux entrants ou sortants des fonds vont affecter les prix des actifs investis. Si tel était le cas, cela montrerait l'existence d'une prime au sortant (first-mover advantage) : les premiers investisseurs vendant leur part pèseraient sur la valeur liquidative des parts détenues par les investisseurs restant dans les fonds. Cela procurerait donc, théoriquement, une incitation à se précipiter pour être le premier à revendre ses parts en cas d'anticipation de retournement de marché – et donc à participer à ce retournement. Au contraire, si la relation entre les flux et les rentabilités s'avérait faible ou inexistante, cela montrerait, selon nous, l'importance des règles permettant l'évaluation des parts de fonds. En effet, notre étude est entièrement composée de fonds UCITS, domiciliés en France, et donc les moins propices à un phénomène de prime au sortant. Selon la recension du FMI (2015a), les fonds UCITS reportent le coût de transaction de la vente de parts sur le vendeur, tandis que les fonds américains (open-end mutual funds) reportent le coût sur les investisseurs restant dans le fonds, augmentant de ce fait la prime au sortant.

Données et méthode20

À partir d'une base de données Factset pour 440 OPCVM (FCP ou Sicav) domiciliés en France et à passeport européen, en données mensuelles (juin 2006-décembre 2015), on analyse les flux nets et les rentabilités des fonds regroupés en cinq catégories (trois en actions, deux en obligations). Ce sont les catégories Euro Corporate bond, Euro Government Bond, Europe Large Cap Equity, Europe Mid-Cap Equity et Europe Small-Cap Equity21. On suit une méthodologie proche de celle utilisée dans Acharya et al. (2014) et FMI (2015a). Si ces études portent sur les États-Unis et les pays émergents, elles ne traitent pas des pays développés européens.

La rentabilité Rjt est la rentabilité de l'indice attaché par la base Factset22 à chaque classe d'actifs j pour le mois t, nette du taux des dépôts en eurodollar à Londres (approximation de l'actif sans risque). Le flux Fjt est le flux moyen des fonds de la classe d'actifs j au mois t, calculé à partir des flux mensuels de chaque fonds Fit. Il est calculé en % de l'actif net du fonds ANit, et dépend de Rit, le taux de croissance en t de la valeur liquidative d'une part de fonds :

Afin de déterminer si les flux ont un impact sur les rentabilités d'actifs, on procède d'abord à un vecteur auto-regressif (VAR) simple23, pour chaque classe d'actifs j :

Pour contrôler l'effet de l'incertitude générale, on introduit le VStoxx (équivalent européen de l'indice VIX), calculé par la Bourse de Chicago. Les μ sont les résidus. Nos résultats se fondent sur l'analyse des graphiques de fonctions des réponses impulsionnelles. Nous utilisons des réponses impulsionnelles standards ainsi que des réponses impulsionnelles basées sur la décomposition de Cholesky.

Ensuite, à l'instar d'Acharya et al. (2014), on prend en compte le fait que les gérants d'actifs tendent à investir des classes d'actifs à forte rentabilité passée et que, par ailleurs, les investisseurs tendent à souscrire des parts de fonds ayant préalablement augmenté, tout cela influençant la corrélation entre flux et rentabilité. On s'intéresse donc aux flux « anormaux » (surprise flows), dont l'impact n'aurait pas été intégré dans les prix de marché, que l'on estime par les résidus  des flux, récupérés à l'issue du VAR précédent. Ceux-ci sont ensuite intégrés dans une régression par moindres carrés ordinaires (MCO), expliquant la rentabilité en t, en complément des rentabilités passées, de l'indice d'incertitude VStoxx et d'une estimation de la volatilité des actifs24 :

des flux, récupérés à l'issue du VAR précédent. Ceux-ci sont ensuite intégrés dans une régression par moindres carrés ordinaires (MCO), expliquant la rentabilité en t, en complément des rentabilités passées, de l'indice d'incertitude VStoxx et d'une estimation de la volatilité des actifs24 :

Pour prendre en compte les corrélations intragroupes, on clusterise la régression au niveau des sociétés de gestion. Enfin, afin d'éliminer des points aberrants, nous supprimons de la base initiale les rentabilités de fonds inférieures à –50 % et supérieures à +50 %. La littérature (Coval et Stafford, 2007 ; Jotikasthira et al., 2012 ; Jinjarak et Zheng, 2014) retient des bornes plus larges (–100 % et +200 %) ; comparativement, cela réduit probablement nos chances de trouver des résultats significatifs.

Résultats

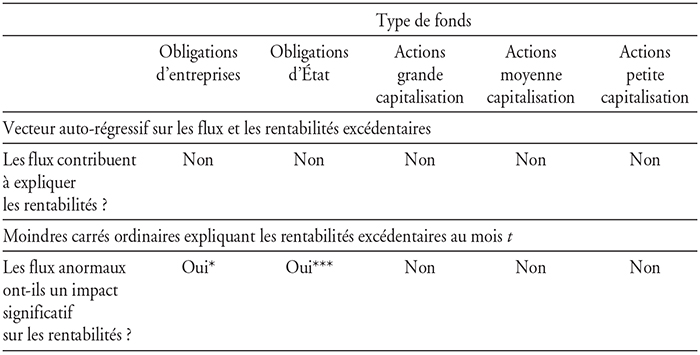

Le tableau (infra) donne les résultats généraux des estimations25.

Seuls les fonds investis en obligations d'État et en obligations d'entreprises montrent une réaction significative des rentabilités aux flux des fonds concernés. Globalement, nous sommes donc conduits à considérer que les fonds actions domiciliés en France ne sont pas, sur la période étudiée, sujets au risque de prime au sortant. En revanche, les fonds obligataires paraissent être plus sensibles à ce risque.

Pour les fonds actions étudiés ici, on ne peut donc rejeter l'idée selon laquelle l'aspect réglementaire et le mode de répartition des coûts de transaction jouent un rôle de limitation des primes au sortant et des runs. Cela ne semble pas être le cas sur les fonds obligataires. Sans doute la moindre liquidité de ces fonds, comme argumenté plus tôt dans cet article, fragilise-t-elle leur résistance à un risque de décollecte (rachat de parts par le fonds), les rendant sensibles à des runs liés à l'existence d'une prime au sortant : le premier sorti pèse sur les prix d'actifs au point de dévaloriser les parts des investisseurs restant dans le fonds.

Sensibilité des rentabilités d'actifs aux flux nets entrant dans les fonds

Note : le modèle à vecteur auto-régressif découle de l'équation (1), la réponse est fondée sur les coefficients des variables retardées et l'examen des graphiques fonctions de réponses impulsionnelles avec un intervalle de confiance à 95 %. La régression en MCO découle de l'équation (2). La réponse est fondée sur la significativité des coefficients des variables de flux anormaux, au seuil de 1 % (***) jusqu'à 10 % (*).

Source : d'après les auteurs.

Notre étude préliminaire comporte des limites invitant à la prudence quant à l'interprétation des résultats. Il serait préférable de disposer de données hebdomadaires pour capter un effet plus court. Cela permettrait de lancer l'étude sur des fenêtres roulantes de quelques années plutôt que sur l'ensemble de notre échantillon (2006-2015), qui comprend sans doute, malgré toutes nos précautions, des variations contradictoires pouvant masquer le phénomène étudié. Ensuite, une étude à un niveau mois agrégé donnerait sans doute des effets plus significatifs. Par exemple, nous pourrions étudier en panel l'impact individuel du flux de chaque fonds sur son indice de référence ou encore pondérer le flux moyen par la taille du fonds au lieu d'une pondération unitaire. En outre, la restriction à des fonds français biaise sans doute la contribution de chaque fonds à l'évolution d'un indice de référence européen. Nous pourrions aussi être moins sévères dans nos conditions de suppressions des données extrêmes. Par ailleurs, le taux des dépôts en eurodollar à Londres n'est sans doute pas l'approximation de taux sans risque la plus appropriée pour les fonds français. Enfin, une mesure plus précise des flux peut être construite en utilisant directement le nombre de parts du fonds existantes au temps t ; or notre base de données ne contient pas cette information.

Cependant, puisque nous avons montré que l'on ne peut exclure les phénomènes de run alors que le cadre français est l'un des plus régulés au monde, il convient maintenant de discuter ce que peuvent faire les autorités réglementaires.

Les implications réglementaires et les réponses des acteurs de la profession

Le potentiel systémique d'une intermédiation réalisée via les produits d'investissement collectifs préoccupe aussi bien la littérature académique, les régulateurs que les praticiens. Le premier risque a pour origine les comportements des gérants qui les conduiraient à investir des segments risqués et peu liquides. Le second risque identifié concerne la possibilité que se produisent simultanément des rachats massifs des porteurs de parts. Cela conduit au risque d'une incompatibilité liée à l'orientation des portefeuilles de titres sous-jacents à l'actif et des passifs basés sur des facilités de rachat.

La surveillance du risque de liquidité des actifs sous-jacents

L'objectif du gérant de fonds est de contrôler et d'anticiper la liquidité du portefeuille de titres à l'actif et les mouvements entrants et sortants au passif de manière à ce qu'il n'y ait pas d'« illusion de la liquidité » (AMF, 2015b). Côté actif du fonds, des outils doivent permettre de surveiller le profil de liquidité des fonds via des indicateurs de liquidité globale des actifs en portefeuille (évolution des spreads, contrôle des primes de risque, volumes d'actifs traités, etc.) et des indicateurs spécifiques au portefeuille (score de liquidité, composition par classes d'actifs, zone géographique, taux de détention des actifs par le fonds, part des actifs liquides, estimation du délai et du coût de liquidation des actifs, etc.). L'estimation ex ante du niveau de liquidité des actifs peut néanmoins être difficile à réaliser dans le cas de certains actifs comme les obligations à haut rendement. Si sa détérioration est brutale, il est illusoire d'imaginer que les gérants puissent détenir des coussins de liquidités adéquats.

Des outils de protection des investisseurs restants

Côté passif, l'anticipation du comportement des souscripteurs faciliterait le pilotage du risque de rachats massifs. Se baser sur les tendances historiques des souscriptions et des rachats est inutile pour anticiper des épisodes atypiques de sorties nettes ; le gérant doit s'efforcer de dessiner des scénarios tenant compte des ruptures des fréquences de rachats, par exemple en phase de stress. La communication auprès des souscripteurs de l'attention portée à l'égalité de traitement des porteurs de parts est essentielle. Elle peut permettre d'éviter ex ante la perception d'une prime au sortant. Plus généralement, la compréhension et la transparence de la politique d'investissement du fonds conduite par le gérant et ses implications en termes de rendement, mais aussi de risque pour les porteurs de parts peuvent limiter les risques des rachats massifs s'il est entendu que les retours sur investissement plus élevés ont une contrepartie en termes d'exposition (au risque de liquidité). Par ailleurs, la connaissance de la base de souscripteurs des fonds est un paramètre utile (structuration par type et taille des investisseurs, volatilité, concentration, horizon d'investissement, etc.)26.

Des instruments additionnels peuvent être prévus par la gouvernance du fonds pour protéger les intérêts des investisseurs restants. Certaines juridictions proposent de restreindre ou de suspendre les facilités de rachat en attendant le rétablissement de la liquidité, de prévoir des rachats rééchelonnés (gates), de cantonner les titres (side-pockets), de proposer le rachat en titres (in species)27, etc. D'autres juridictions envisagent l'adoption d'outils antidilutives comme le swing pricing – valeur liquidative ajustée – visant à décourager les sorties massives de porteurs de parts28. Par exemple, au-delà d'un seuil défini de déclenchement des rachats, la valeur liquidative du fonds est ajustée à la baisse pour tenir compte des coûts de liquidité des titres (pouvant être élevés, voire très élevés en cas de ventes forcées d'actifs peu liquides). En réduisant la valeur liquidative, ce mécanisme protège les porteurs restants et réduit l'incitation aux sorties, puisque les coûts des réaménagements au passif sont imputés (intégralement ou pas) aux sortants29. L'existence de scénarios extrêmes doit également être envisagée, ce qui peut conduire à la mise en place de dispositifs exceptionnels de gestion du risque de liquidité. C'est le sens de la réalisation de stress tests, intégrant l'étude d'impact sur les fonds à la suite d'une variation très forte des volumes entrants et sortants du fonds ou à une réduction drastique de la liquidité de marché.

La désintermédiation de marché repose sur une canalisation abondante de l'épargne vers les fonds de placement collectifs investis en titres privés. Cependant, l'élargissement du rôle de ces supports repose sur la prise en compte des risques propres à ce mode d'intermédiation. L'exposition des fonds au risque de liquidité ou à des épisodes de rachats massifs par les souscripteurs de parts en démontre la nécessité.