L’ampleur de la crise de 2007-2009 se lit dans les statistiques et les comptes nationaux et a été généralement reconnue par la littérature économique. Ainsi, Bordo et Lane (2010) l’identifient comme l’une des cinq grandes crises globales depuis le début de la révolution industrielle, après celles de 1880, 1907, 1914 et 1929. Des travaux récents du Fonds monétaire international (FMI) sur des indicateurs de stress financier montrent également qu’elle est d’une magnitude très supérieure aux crises enregistrées depuis le début des années 1980, notamment la crise asiatique de 1997 (Giorgianni et Ramkrishnan, 2011). Les effets de contagion sont comparables, dans leurs mécanismes et leur ampleur, à ceux de la crise de 1929 (Allen et Moessner, 2011). Les responsables politiques et économiques ont d’ailleurs pris eux-mêmes la mesure de la crise et de ses effets de contagion, en particulier après la faillite de Lehman Brothers en septembre 2008.

La perspective d’un effondrement du système financier et du cataclysme que cela aurait représenté pour l’économie mondiale a été un puissant facteur incitatif en faveur de la coordination internationale, de manière directe et sans doute plus encore de manière indirecte, dans la mesure où l’ampleur du choc a entraîné une forte synchronisation des conjonctures économiques et, au moins transitoirement, un alignement des objectifs des décideurs de politique économique. Le contrefactuel de la dépression de 1929 a également plaidé en faveur d’un renforcement de la coordination internationale et contre des attitudes non coopératives et protectionnistes. Le constat de plus en plus partagé par les grands pays émergents des effets globalement bénéfiques de la mondialisation a également poussé dans ce sens.

C’est dans ce contexte qu’il convient de restituer l’émergence du G20 et le rôle historique qu’il a pu jouer pendant la crise et qu’il joue encore en sortie de crise. Se pose aussi la question de savoir si ce forum peut rester le pivot de la coopération économique et financière internationale après la crise. En d’autres termes, le G20, qui a pu tenir l’économie mondiale dans la tempête, peut-il être aussi utile en régime de croisière ?

L’émergence du G20 : opportunité et légitimité

Créé en 1999 à la suite de la crise financière « asiatique », le G20 est à l’origine d’une émanation du G7 sous présidence canadienne. Son mandat consiste à « élargir le dialogue sur les questions centrales de politique économique et financière entre les économies importantes du point de vue systémique et promouvoir la coopération pour assurer une croissance économique stable et soutenable qui profite à tous » (G7 Finances, septembre 1999).

Pendant la décennie qui a suivi, ce nouveau forum est resté, au gré de la présidence annuelle tournante, assez discrète et peu médiatique, dans l’ombre du G7, du FMI ou même du Forum de stabilité financière (FSF) (prédécesseur du Conseil de stabilité financière – CSF) lui-même émanation du G7 et créé également en 1999 pour approfondir la coopération internationale dans le domaine de la régulation globale du système financier.

Pour mieux comprendre l’émergence du G20 et l’essor de son rôle depuis trois ans, il faut se replacer dans le contexte de la chute de Lehman Brothers de l’automne 2008. Le monde de la finance était au bord du précipice ; le G7 n’était l’instrument adéquat ni pour fédérer les intérêts globaux, ni pour traiter de régulation financière ; le FMI se trouvait au creux de la vague, à court de « clients », de ressources financières et en pleine restructuration interne ; le FSF était un organe sans doute utile, mais trop spécialisé, « technocratique » et insuffisamment représentatif.

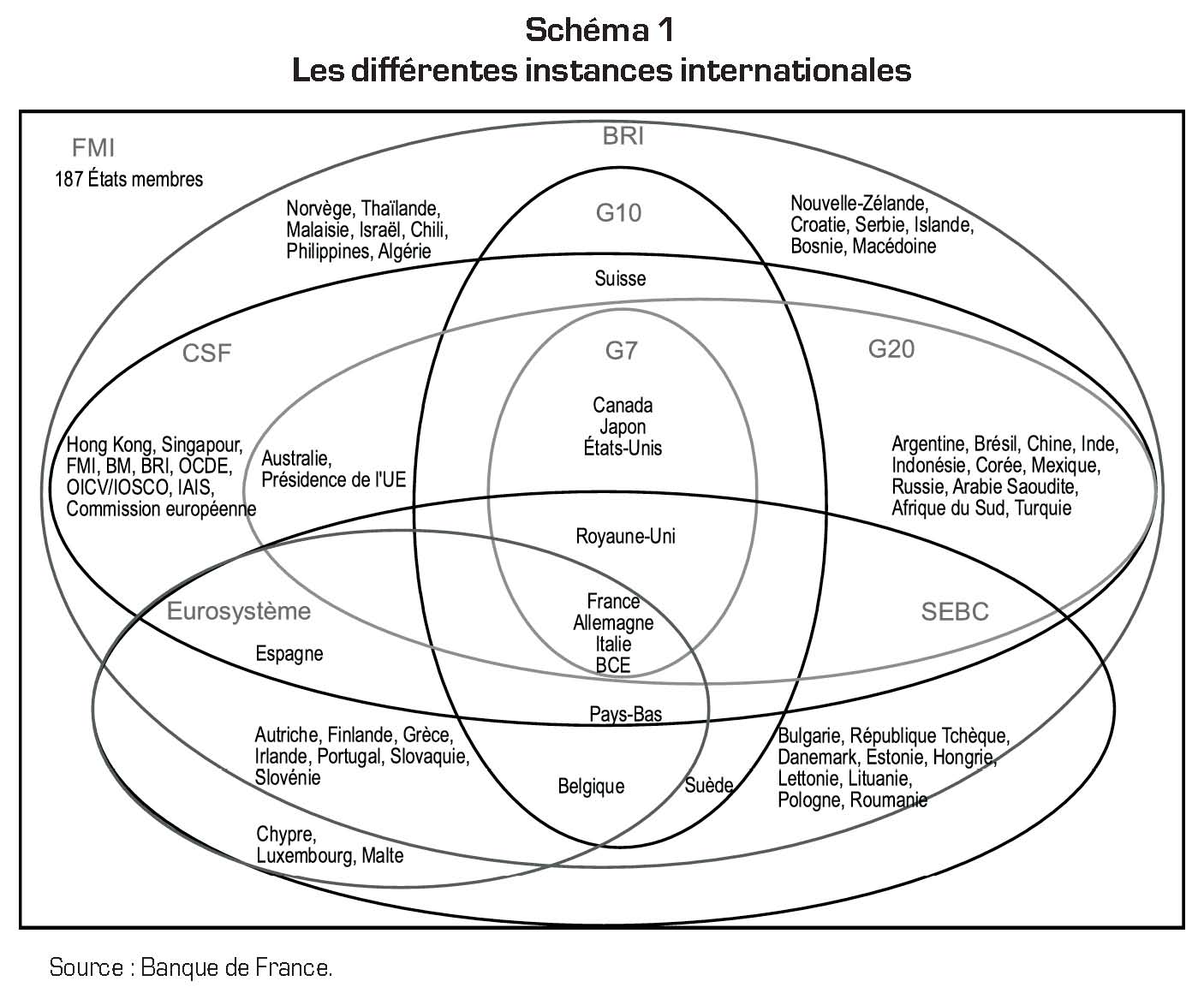

Dans ces conditions, le G20 devait s’imposer grâce en particulier à plusieurs avantages comparatifs : la représentativité d’une instance regroupant les économies avancées et émergentes systémiques (cf. schéma 1 ci-après) et 87 % du PIB mondial (mais seulement 65 % de la population du globe) ; une capacité rapide de mobilisation comparée à celle des institutions de Bretton Woods. Cette réactivité s’est illustrée lors du sommet de Washington, ayant réuni dès le mois de novembre 2008 les chefs d’État et de gouvernement du G20, auquel ne participaient jusque-là que les ministres des finances et les gouverneurs de banques centrales. Ce forum, en plus d'être économiquement représentatif, devenait ainsi politiquement plus légitime.

Ces arguments n’auraient pas suffi – le G20 ne dispose après tout d’aucune base juridique – sans la conjonction d’une vive incitation des économies avancées et émergentes à coopérer, proportionnelle aux risques perçus pour l’économie mondiale, et de la puissance des relais médiatiques. Le G20 a ainsi pu apparaître comme un catalyseur de confiance et un vecteur privilégié de coopération, en s’attribuant un mandat virtuel l’incitant à prescrire précisément leurs feuilles de route aux instances plus spécialisées, comme le CSF ou le Comité de Bâle et même le FMI dont le G20 a su, par ailleurs, mobiliser largement les ressources et les compétences techniques. Cette conception « hégémonique » du rôle du G20 se lit clairement dans les communiqués (et leurs annexes détaillées) du sommet de Washington qui a donné l’impulsion, comme dans ceux du sommet de Londres d’avril 2009 (intitulé « À crise mondiale, solution mondiale ») ou encore de Pittsburg de septembre 2009 (intitulé « Le G20, forum prioritaire de notre coopération économique mondiale »). Les communiqués des sommets de Toronto en juin 2010 et de Séoul en novembre 2010 amorcent néanmoins un virage vers une conception plus modeste et opérationnelle, mettant l’accent sur la consolidation des acquis.

Le G20 a facilité la recherche de solutions de sortie de crise

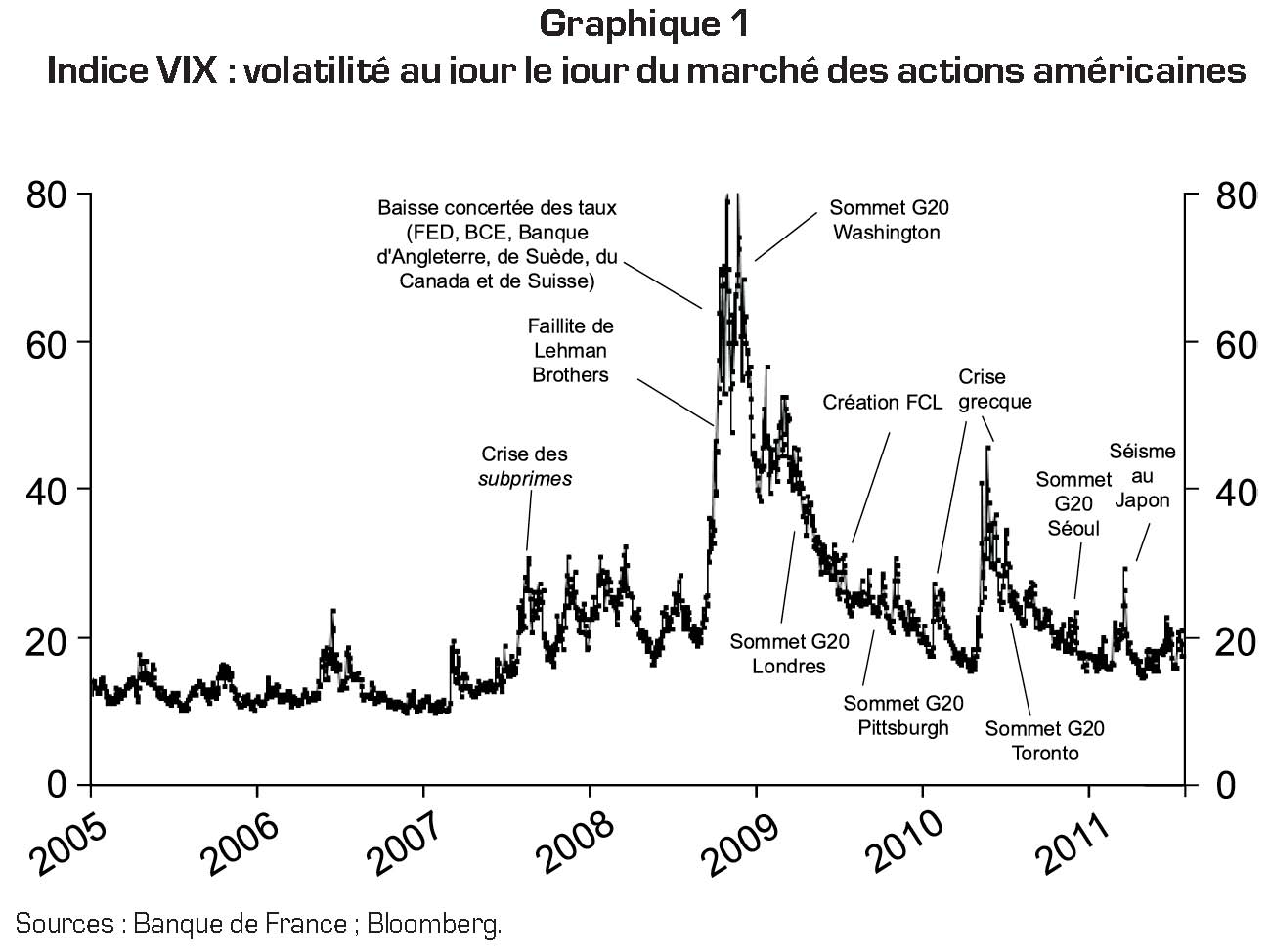

La coordination des politiques économiques de sortie de crise a d’abord visé à rétablir la confiance et à réduire l’aversion au risque. Dans le cadre du G20, l’accent a d’abord été mis sur la « réparation » d’un système financier largement globalisé qui est apparu comme l’origine et le principal vecteur de la crise. Aux mesures visant à juguler la crise de liquidité se sont ajoutées celles visant à réviser en profondeur le fonctionnement du système, notamment par l’élaboration d’un programme coordonné de réformes de la régulation financière (cf. encadré 1 plus loin). Une politique de relance budgétaire globale a constitué le troisième pilier de cette action. De fait, les sommets du G20 qui ont suivi la faillite de Lehman Brothers ont chronologiquement coïncidé avec un recul de l’aversion au risque que l’on peut illustrer par un indicateur usuel : la volatilité du marché des actions américaines (cf. graphique 1).

Toutefois, l’objectif de plus long terme de restaurer la croissance est clairement affiché : « Nous sommes déterminés à renforcer notre coopération et à travailler ensemble pour restaurer la croissance mondiale. » (communiqué du sommet de Washington, novembre 2008). Il en est de même pour les instruments : « Nous avons pris l’engagement de porter notre effort budgétaire au niveau nécessaire pour relancer la croissance. Nos banques centrales ont pris elles aussi des mesures exceptionnelles. Les taux d’intérêt ont fortement été abaissés dans la plupart des pays et nos banques centrales se sont engagées à maintenir ces politiques de relance tant que cela sera nécessaire, en recourant à tout l’éventail des instruments de la politique monétaire, y compris des instruments non conventionnels. » (communiqué de Londres, avril 2009).

L’action des banques centrales et du FMI jugule la crise de liquidité

La crise de 2007-2008 a été une crise financière avec un déroulement classique : montée des incertitudes sur la valeur réelle d’importants pans de l’actif des agents financiers entraînant un tarissement de la liquidité sur les marchés financiers et surtout interbancaires comme en témoigne, par exemple, la forte hausse des swaps OIS/BOR ou des spreads sur les monnaies émergentes qui ont atteint des niveaux historiques à la suite de la faillite de Lehmann Brothers.

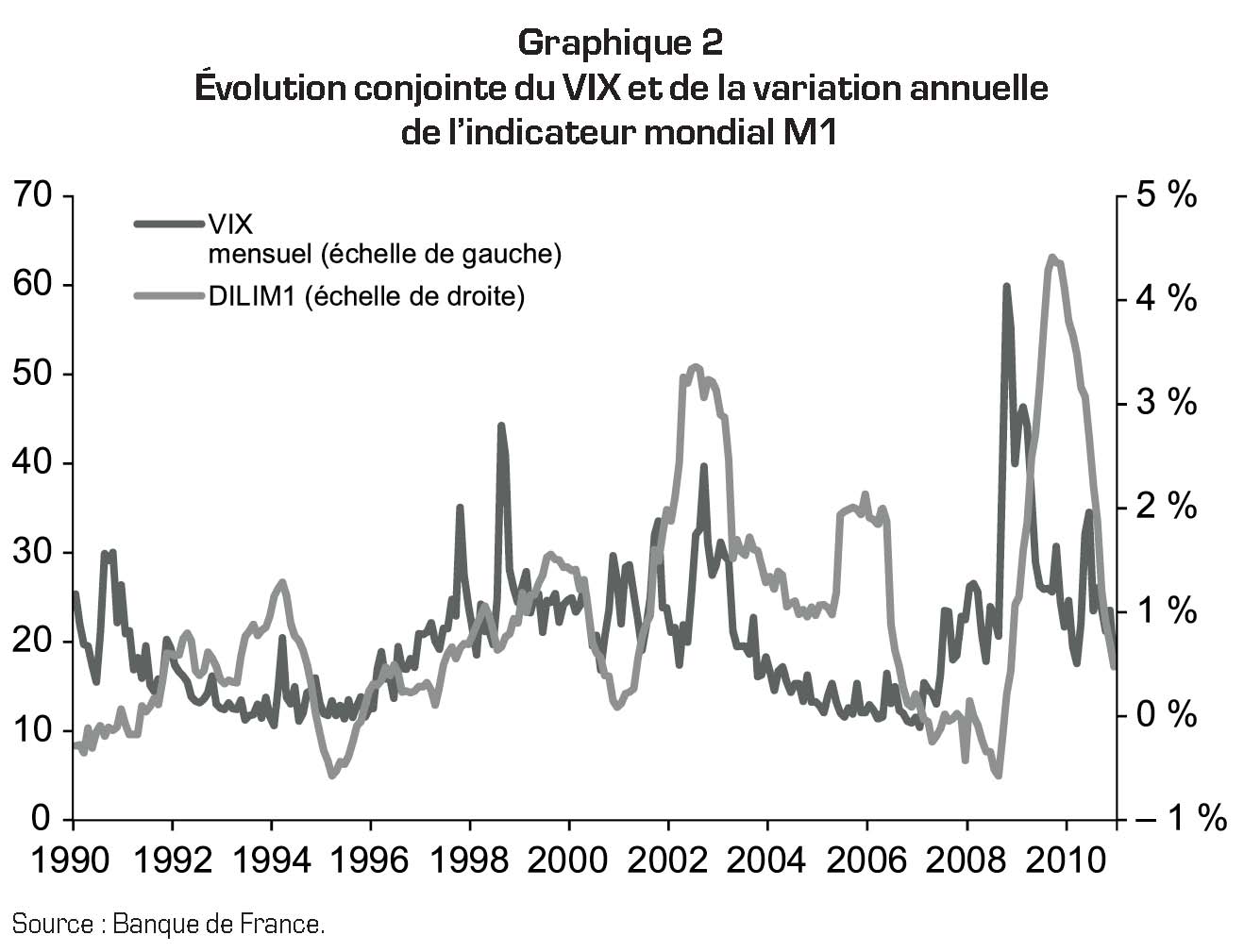

À la différence des crises précédentes1, les banques centrales des pays développés réagissent simultanément et, parfois, de manière concertée en abaissant leurs taux directeurs, mais surtout en se substituant aux marchés interbancaires. La liquidité globale, calculée comme la somme algébrique des bases monétaires des banques centrales émettrices des monnaies internationales (USD, EUR, GBP, JPY et CAD), augmente ainsi de 7 points de PIB entre l’été 2007 et le début de 2010. Le graphique 2 (ci-après) montre que l’évolution de l’offre de liquidité par les banques centrales a été réactive à l’augmentation de l’aversion au risque. Comme l’indiquent Allen et Moessner (2011) comparant la crise de 2008 avec celle de 1929 : « En 2008, les banques centrales qui n’étaient pas contraintes par l’étalon-or ont pu rendre liquides des actifs illiquides sur une bien plus grande échelle. » Les principales banques centrales restent cependant réticentes à afficher une concertation trop étroite qui pourrait entrer en contradiction avec leur mandat. Les communiqués des sommets du G20 traduisent cette problématique avec des formules comme : « Reconnaître l’importance du soutien que la politique monétaire peut apporter, dans les conditions appropriées à chaque pays. » (sommet de Washington, novembre 2008)2.

La crise provoque également des pénuries ponctuelles de dollars, la dislocation du marché des swaps interbancaires ne permettant plus aux banques non américaines de financer une intermédiation en dollars qui s’était beaucoup développée au cours de la décennie précédente (McGuire et von Götz, 2009) ; le même phénomène se produit à une échelle moindre dans les pays voisins de la zone euro. Cependant, cette crise de liquidité internationale est rapidement jugulée. D’une part, les banques centrales des pays émergents ont accumulé suffisamment de réserves de change pour alimenter leur système bancaire, ce que fit, par exemple, la Banco de Mexico. D’autre part et surtout, la Federal Reserve (et à un degré moindre la Banque du Japon et l’Eurosystème) met en place un réseau de lignes de swaps avec les principales banques centrales pour leur permettre d’alimenter leur secteur bancaire sans avoir recours à leurs réserves de change. Le montant des tirages sur ces lignes approchera 600 Md$ en février 2009, soit plus du quart d’un bilan de la Federal Reserve qui a lui-même beaucoup gonflé.

Dans le même temps, les flux de capitaux vers les pays émergents marquent un coup d’arrêt. Cela n’a pourtant provoqué que peu de crises de balance des paiements et de change dans ces pays ; Bussière, Saxena et Tova (2010) en identifient à peine 51 sur la décennie 2000-2010, contre 205 sur la décennie précédente. Certes, leur situation est très différente de celle qui prévalait à la fin du siècle dernier : l’amélioration des fondamentaux s’est accompagnée d’une forte accumulation de réserves qui ont pu être utilisées pour prévenir les crises soit, dans une minorité de cas, directement en intervenant sur le marché des changes, soit indirectement en renforçant la crédibilité de la défense de la monnaie. À l’inverse des crises précédentes, le rapatriement des actifs extérieurs des pays émergents a également pu pallier l’effondrement des investissements étrangers. Mais ce qui paraît avoir été déterminant est la mobilisation de ressources internationales bilatérales et multilatérales, à travers les swaps des banques centrales et les interventions du FMI. Impulsées par le G20, l’allocation exceptionnelle de 250 Md$ de DTS (droits de tirage spéciaux), l’augmentation des ressources du FMI et la flexibilisation de ses moyens d’intervention ont eu une grande efficacité préventive : les engagements du FMI sont passés de 30 Md$ à 173 Md$ de DTS depuis la fin de décembre 2008 et, grâce à une plus grande vitesse de réaction, les décaissements ont dépassé les 90 Md$ de DTS entre décembre 2008 et juillet 2011.

Toutefois, l’analyse de cette réponse concertée à la crise de liquidité va diviser la communauté financière internationale. Pour certains, cette action n’a eu qu’un succès relatif et il n’est pas acquis que ce dernier puisse se reproduire car la solution est laissée à la discrétion de certains acteurs, notamment la Federal Reserve, dont les objectifs ne sont pas nécessairement alignés avec ceux du reste du monde. Il y a donc lieu à construire un système de fourniture de liquidités en cas de crise systémique, un « filet global de sécurité financière ». De fait, sous l’impulsion des Britanniques et des Coréens, le G20 a lancé la réflexion sur ce sujet, mais il bute sur l’opposition de certains de ses membres qui jugent que la réponse à la crise de liquidité a été appropriée et que ce filet global de sécurité financière aggraverait inutilement l’aléa moral.

Les dividendes de la coordination des politiques de relance budgétaire

À l’inverse des formules contournées sur la coordination des politiques monétaires, les communiqués des premiers sommets du G20 sont très clairs sur la direction que doit prendre la politique budgétaire (« utiliser des mesures budgétaires pour stimuler la demande interne avec des résultats rapides » – communiqué de Washington, décembre 2008) et sur leur caractère concerté (« Nous prenons en concertation des mesures budgétaires sans précédent qui sauveront ou créeront des millions d’emplois, qui sans cela auraient disparu, et qui, d’ici à la fin de l’année prochaine, s’élèveront à plus de 5 000 Md$ et augmenteront la production par quatre. » – communiqué de Londres, avril 2009).

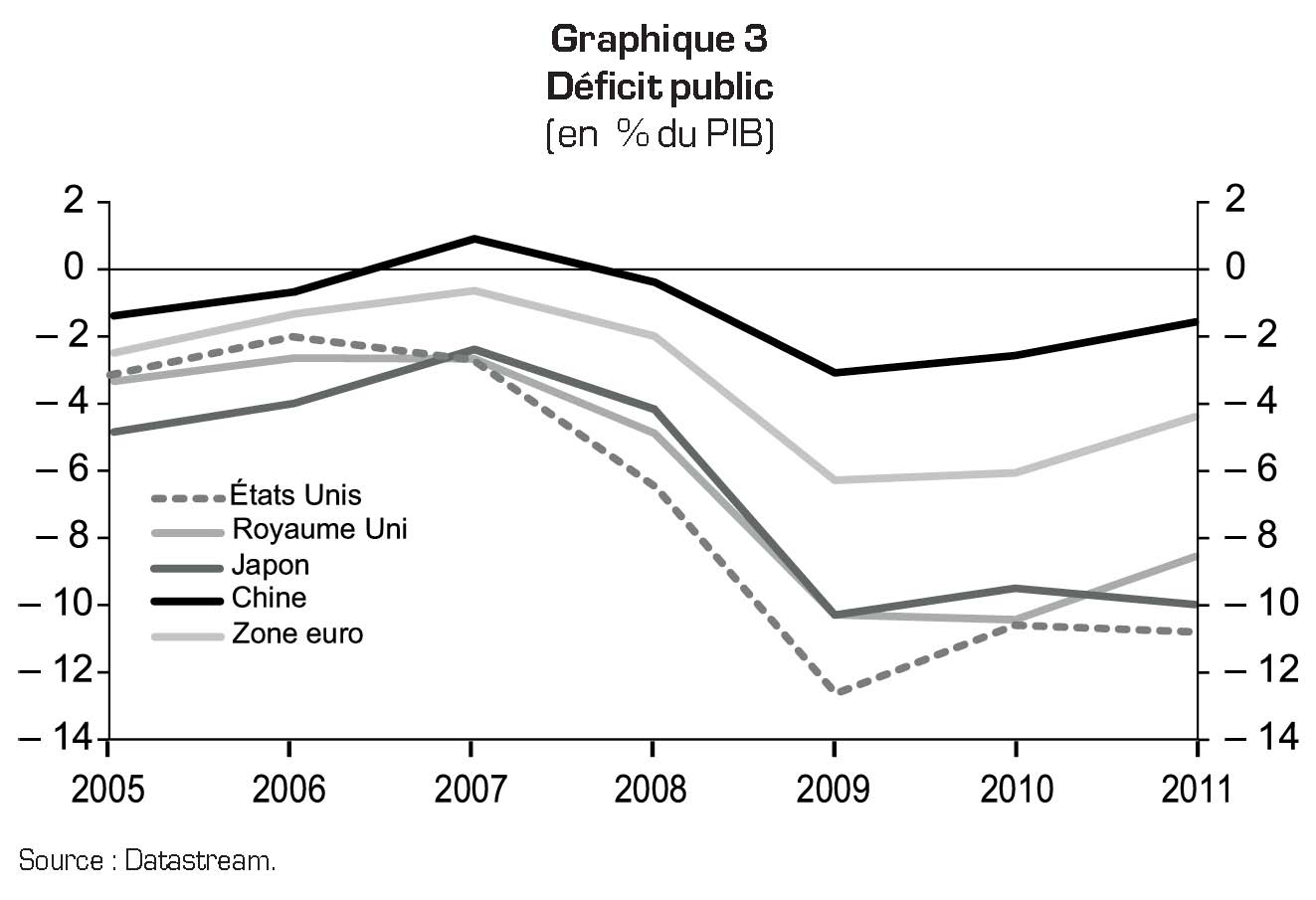

L’annonce de plans de relance dans toutes les économies du G20 et la dégradation universelle des soldes publics témoignent de la réalisation de ces engagements (cf. graphique 3 ci-après). Certes, on peut objecter que les mesures discrétionnaires n’ont concouru en 2010 qu’à environ 10 % de la dégradation des soldes publics, mais quelle que soit leur situation, les pays du G20 ont intégralement laissé agir les stabilisateurs automatiques. Le contexte a largement facilité la convergence des politiques budgétaires ; il est en effet aisé de démontrer que leur simultanéité amplifie leurs effets sur la croissance. Le FMI, dont la doctrine a clairement changé après la chute de Lehman Brothers, observe dès le printemps 2009 que la part des politiques de relance des partenaires extérieurs dans l’effet global sur la croissance est de 13 % aux États-Unis, 36 % au Japon, 38 % en Asie émergente, 44 % en zone euro et près de 60 % dans le reste du monde (Freedman et al., 2009).

Cette première phase de coopération internationale a été facilitée par l’alignement des objectifs en période de crise, comme le souligne le premier rapport du FMI sur les effets de contagion entre les cinq grandes économies mondiales : « Les objectifs nationaux ont été jusqu’à maintenant généralement alignés quand les politiques visaient à faire face aux risques globaux extrêmes. En sortie de crise, la situation s’avère différente en raison du découplage des cycles. » (FMI, 2011). Le même rapport note que : « Différentes positions dans le cycle créent des tensions et des arbitrages. Par exemple, l’incitation à prêter et à prendre des risques donnée par une politique monétaire accommodante est justifiée dans les pays avancés où la reprise est molle, mais complique la politique macroéconomique dans les pays émergents en surchauffe. » (FMI, 2011).

L’objectif ambitieux d’un cadre global de coopération économique et financière

Au-delà de la coordination des politiques de sortie de crise, l’action du G20 vise aussi à s’inscrire dans une perspective de long terme. À cet égard, sa principale innovation depuis 2009 en matière de coopération économique internationale réside sans doute dans le développement d’un « Cadre pour une croissance forte, soutenable et équilibrée » (Framework for a strong, sustainable and balanced growth). Cette initiative comble un vide – le G7 ne s’était pas engagé dans ce type d’exercice et la surveillance multilatérale du FMI privée de base juridique est identifiée comme l’une des principales faiblesses de sa surveillance – et s’avère très ambitieuse du triple point de vue de sa portée, de son champ et des engagements de politique économique qu’elle implique de la part d’États souverains.

L’amorçage de l’exercice consiste à éclairer l’horizon et évaluer les déséquilibres globaux auxquels aboutiraient les scénarios de croissance spontanée à moyen terme (quatre ans) élaborés sous la responsabilité des pays du G20 sur la base d’hypothèses exogènes communes concernant, par exemple, le prix du pétrole. Cette première phase peut révéler des incohérences (comme un solde substantiel et généralement positif de balance courante mondiale…) qui justifient le travail de consolidation et de mise en cohérence par les services du FMI. L’intérêt de cette phase est double : pédagogique, car les pays membres s’astreignent à fournir des prévisions dans un cadre et un calendrier communs ; pour la surveillance multilatérale ensuite, par la mise en évidence des risques liés aux scénarios de croissance du point de vue notamment des balances de paiement et de l’équilibre épargne/investissement et des externalités contribuant aux déséquilibres globaux. Au début de 2011, les pays du G20 se sont accordés sur une grille d’indicateurs (indicative guidelines) permettant de détecter les principaux déséquilibres, puis sur une méthodologie destinée à identifier les pays systémiques devant faire l’objet d’une analyse approfondie, préalable à la soumission de mesures préventives et correctrices. Cet exercice entamé au printemps 2010 devrait rendre plus substantiel le plan d’actions qui sera présenté au sommet de Cannes, en novembre 2011, après un premier plan d’actions (Séoul, 2010) un peu décevant (cf. infra). Les progrès sont lents, mais réels.

Une autre originalité de l’exercice, liée à son horizon de moyen terme, est d’élargir le champ de la surveillance multilatérale et de la coopération aux réformes et aux politiques structurelles, et pas seulement aux politiques macroéconomiques, budgétaires et monétaires (même si les canaux de transmission de ces dernières s’appréhendent mieux à moyen terme qu’à court terme). La contribution de l’OCDE (Organisation de coopération et de développement économiques) est dans ce domaine très utile en raison de son expertise de l’impact macroéconomique des réformes structurelles, en particulier. Mais au-delà du diagnostic, l’innovation (et la principale difficulté) de l’exercice réside dans la préparation par chaque pays de « plans d’actions » contenant des propositions concrètes de mesures de politiques économiques et structurelles, susceptibles de contribuer aux objectifs d’une « croissance soutenable, forte et équilibrée » et qui donnent lieu à une évaluation mutuelle sur laquelle les pays du G20 doivent s’engager. Dans tout ce processus, le FMI, dans une position qui s’apparente à celle d’un secrétariat économique du G20, joue ici un rôle central tant dans l’analyse des déséquilibres que dans la détection des mesures préventives et correctrices ou dans la vérification de leur mise en œuvre effective.

Le recul manque encore pour faire le bilan d’un exercice n’ayant véritablement débuté qu’en 2010. Le Framework se situe encore très clairement dans la phase d’apprentissage qui fait ressortir trois types de difficultés. Les premières sont techniques : la disponibilité des statistiques et des outils d’évaluation et de prévision n’est pas égale selon les pays, d’où l’intérêt d’une implication forte des instances internationales comme le FMI et l’OCDE. Les deuxièmes sont conceptuelles : comment distinguer, en particulier, les « bons » et les « mauvais » déséquilibres, notamment de balance des paiements ? En théorie, les flux d’épargne, s’ils ne sont pas contraints, s’orientent spontanément vers les investissements à haut rendement. Dès lors, les surplus et les excédents courants persistants devraient en changes flexibles refléter les dynamiques de croissance (rattrapage). Mais on sait que les changes s’ajustent très imparfaitement et que les flux de capitaux peuvent aussi entraîner des déséquilibres économiques et financiers. Comment, par ailleurs, éviter la redondance d’indicateurs comme, par exemple, le compte courant de balances des paiements et les déséquilibres épargne/investissement ? Peut-on utiliser la même grille d’analyse pour évaluer le caractère excessif de déficits ou d’excédents de balances des paiements et la cohérence temporelle de leur résorption, selon qu’il s’agit de pays avancés à faible croissance potentielle (et le plus souvent confrontés à un sérieux défi démographique) ou de pays émergents en phase de rattrapage ? Faut-il considérer ces surplus et ces déficits sur le même plan du point de vue des déséquilibres globaux ?...

Enfin et surtout, il y a d’inévitables blocages politiques : la qualité et l’intérêt de l’exercice sont liés à la « franchise » du diagnostic (or il subsiste des asymétries d’information) et à l’authenticité des engagements de la part de gouvernements encore peu habitués à la peer review impliquant une évaluation mutuelle de leurs politiques souveraines. En outre, cet exercice commun peut naturellement masquer des objectifs divergents : les États-Unis tendent à y voir un instrument qui favorise une plus grande flexibilité des changes de la Chine, des pays déficitaires un levier de pression pour relancer la demande des pays en surplus et remédier à l’asymétrie de la discipline de marché. King (2011) a justement évoqué l’exercice du Framework comme un « grand bargain » dans lequel, sans chercher à tout prix à converger sur les mêmes objectifs, les pays du G20 s’accordent sur des politiques de rééquilibrage pour éviter des dérives protectionnistes dommageables pour l’économie mondiale. Cette observation rejoint l’analyse de Blanchard et Milesi-Ferretti (2011) : lorsque les politiques budgétaires ont peu de marges de manœuvre et que les politiques monétaires perdent de l’efficacité en étant à zéro ou proche de ce seuil pour les taux d’intérêt, l’économie mondiale risque d'être piégée dans une trappe à liquidité. Il est alors justifié, au plan international, d’adopter des règles du jeu concertées visant à réduire les excédents de balance courante comme un (ou le seul) moyen efficace de soutenir la demande globale. Les auteurs reconnaissent cependant que cela implique que les pays concernés fassent passer des considérations multilatérales avant leurs intérêts nationaux.

Réforme du système monétaire international et nouvelles frontières de la coopération en sortie de crise

Le système monétaire international (SMI) s’est finalement révélé assez résilient au cours de la crise. La volatilité des changes a certes temporairement augmenté, mais pas dans des proportions insupportables. Il n’y a pas eu de rupture, sinon très provisoire et localisée, des flux internationaux de capitaux et de la capacité du système à assurer les financements transfrontières. Cependant, ces observations ne peuvent occulter les failles et les dysfonctionnements de ce qui à certains égards apparaît comme un « non-système ».

Une première difficulté est de faire durablement coexister des monnaies en changes flexibles et en changes fixes (ou semi-fixes). Ainsi, en 2009, selon le FMI, seulement trente pays – essentiellement parmi les pays avancés – avaient adopté un régime de free floating. Cette nature asymétrique du SMI actuel a plusieurs inconvénients graves : elle accroît la volatilité des monnaies flottant librement et introduit des « frictions » dans les ajustements de prix relatifs, qui ne s’opèrent qu’avec des décalages plus ou moins importants. C’est là sans doute un facteur, même si ce n’est pas le seul, de l’accroissement des déséquilibres mondiaux (qui ont atteint selon le FMI, en somme des valeurs absolues, jusqu’à 3 % du PIB mondial avant la crise) et, corrélativement, de l’accumulation de réserves internationales, elle-même considérée comme l’une des causes des conditions financières excessivement accommodantes ayant favorisé la crise.

Au-delà de la question des déséquilibres des balances de paiement, le SMI est aujourd’hui confronté à des risques accrus de gestion des effets de contagion entre des économies de plus en plus interconnectées économiquement et financièrement, mais encore très hétérogènes sur plusieurs points de vue : régimes de change bien sûr, ouverture économique et du compte en capital, développement des marchés financiers, mais aussi potentiels de croissance et démographie (cf. infra). La crise nous rappelle les risques extrêmes qu’un système monétaire et financier mondial hétérogène et peu coopératif pouvait entraîner pour l’économie mondiale dans la mesure où, comme le soulignent Allen et Moessner (2011), les grandes crises financières sont d’abord un problème de coopération entre créanciers et débiteurs : « Le comportement des créanciers à l’égard des débiteurs et l’évaluation de la valeur des actifs par les créanciers sont très importants. »

Enfin, la transition est déjà bien amorcée entre un SMI de facto fondé sur le dollar et un monde de plus en plus multipolaire reflétant la dynamique du rééquilibrage des forces économiques et financières mondiales au profit des grandes économies émergentes. Le rôle de leur monnaie est donc amené à s’accroître au détriment des monnaies aujourd’hui dominantes à un horizon plus ou moins proche. Une question centrale et encore non résolue est de savoir si (ou comment) ce monde multipolaire peut déboucher sur plus de stabilité.

La coopération internationale, comme l’a souligné King (2011), devrait s’attacher à un concept élargi au système monétaire et financier international. Cela ne rend pas le défi moins complexe. Il faut en effet s’entendre sur de nouvelles « règles du jeu », mais un jeu à plusieurs dimensions – la question du régime de change n’est que l’une d’entre elles – et avec des joueurs dont les intérêts, pour être convergents à long terme, peuvent être distincts sinon antagonistes à court terme. On se limitera ici à quelques remarques faisant écho aux récents travaux du G203 :

- la stabilité des changes n’étant pas un objectif en soi, l’important est que les régimes de change soient suffisamment flexibles pour permettre sans délais excessifs les ajustements conformes aux dynamiques de croissance et de prix des différentes zones économiques. Il revient aussi au G20, avec l’aide du FMI, d’assurer une surveillance multilatérale ferme, ciblée et transparente pour prévenir les dérives macroéconomiques et limiter les effets potentiellement négatifs des spillovers, liés en particulier aux politiques monétaires, sur l’économie mondiale ;

- un autre enjeu consiste à mettre en place un dispositif cohérent permettant de compléter l’accès aux financements de marché grâce à la mise en place de filets de sécurité financière aisément mobilisables en temps de crise via une plus grande coopération entre les mécanismes régionaux et multilatéraux, les facilités du FMI, les allocations contingentes de DTS et, le cas échéant, les accords de swaps ou de repos entre banques centrales. Il faut ici s’entendre sur le diagnostic avant de mobiliser des instruments. À la demande de la présidence française du G20, le FMI et la BRI (Banque des règlements internationaux) vont à ce titre avancer des propositions pour un suivi plus précis de la liquidité mondiale. Une réflexion est aussi en cours sur les outils de nature macroprudentielle qui pourraient être mobilisés par certains pays dans le cadre de la gestion des flux de capitaux, en complément, pas en substitution, des outils macroéconomiques classiques ;

- une caractéristique notable de la coopération internationale de ces dernières années, en particulier dans le cadre du G20, est qu’elle englobe plusieurs volets auparavant traités in a pieacemeal way. Cela est bien illustré dans l’exercice du Framework (cf. infra) dont la réussite conditionne la stabilité du système monétaire et financier international. Par exemple, une croissance soutenable et équilibrée suppose un taux de change adapté aux fondamentaux, qui en principe prévient un déséquilibre récurrent du compte courant, de nature à limiter l’accumulation de dettes ou de réserves ;

- le G20 s’approche d’un consensus sur la définition et la mise en œuvre d’instruments macroprudentiels spécifiques, ciblés et transitoires que pourraient mobiliser, en complément des instruments de politique économique, les pays en butte à des flux massifs de capitaux, trouvant en partie leur rationalité dans les pays d’origine plus que dans les pays d’accueil. Il est admis que des mesures unilatérales de contrôle des capitaux engendrent des externalités négatives et que des flux de capitaux non maîtrisés comportent des risques importants de stabilité financière ;

- dans cet exercice, l’équilibre reste naturellement précaire, entre l’intérêt collectif, la gestion des biens publics communs, en particulier la stabilité monétaire et financière internationale, et de légitimes intérêts nationaux. Définir des objectifs communs et cohérents à terme comme ceux du Framework, en particulier, autorise et peut même impliquer des « prescriptions » différenciées. Pour l’illustrer, il est possible de « revisiter » une fois de plus le triangle d’incompatibilité de Mundell (1960). Dans le cas de la Chine qui affiche ses intentions d’évoluer vers une politique monétaire plus autonome et s’apprête à ouvrir son compte de capital, la prescription serait de passer à un régime de change flexible. Dans le cas du Brésil, dont le taux de change est flexible, le compte de capital ouvert et la politique monétaire indépendante, mais aujourd’hui soumise à d’importants spillovers internationaux, introduire des « frictions » limitant les effets pervers des flux de capitaux paraît justifié. Enfin, dans le cas des grandes économies avancées, en régime de change flexible « pur » et dont le compte de capital est totalement ouvert, l’indépendance de la politique monétaire pourrait s’accompagner d’une coopération plus étroite des politiques monétaires et macroprudentielles (ce qui, du point de vue des banques centrales, suppose sans doute une convergence préalable sur les objectifs fondamentaux et particulièrement sur la stabilité des prix).

Des facteurs structurels qui handicapent la coopération, malgré la globalisation

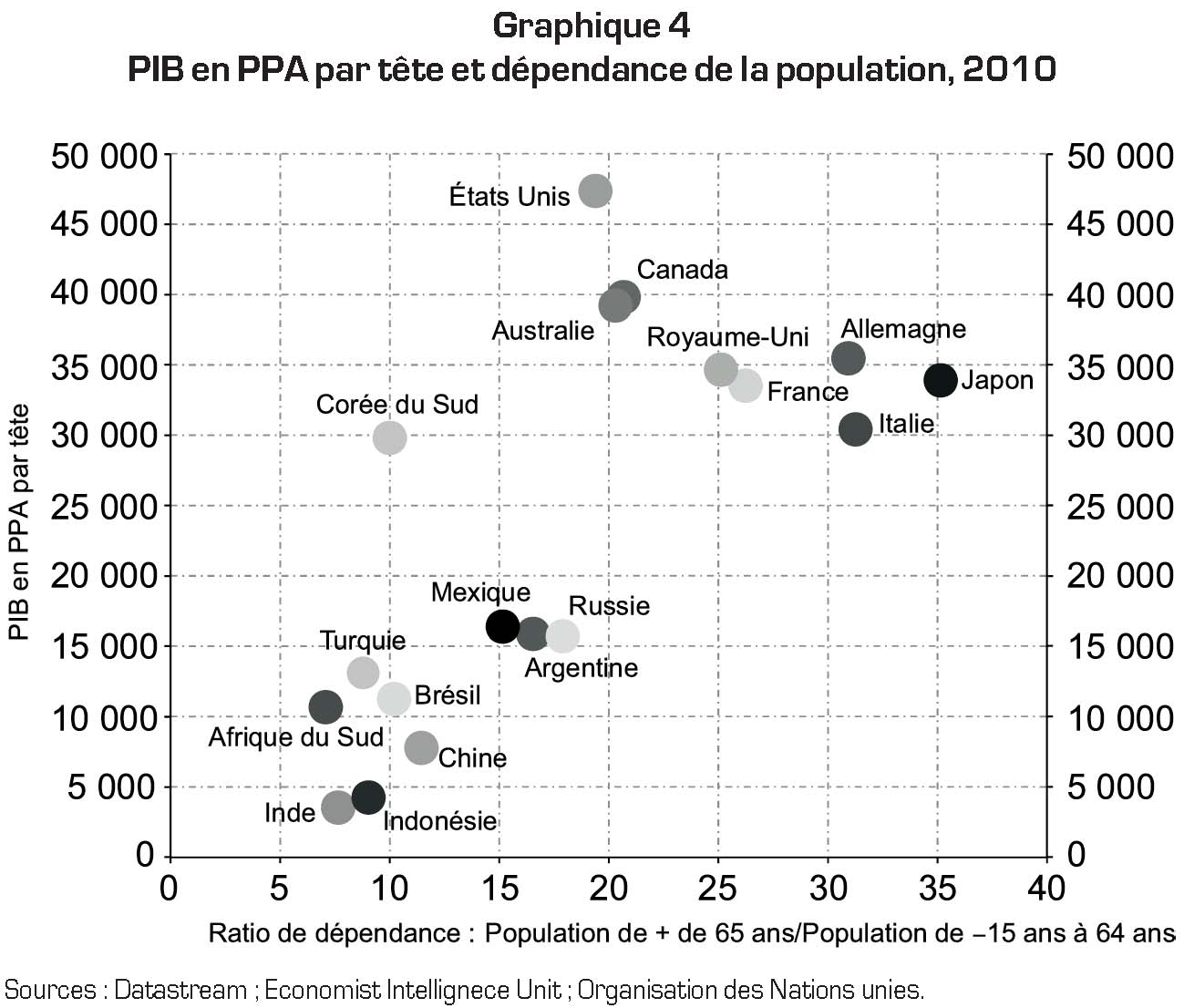

Bien qu’au cours des trois dernières décennies, la globalisation ait eu pour effet de réduire les différences structurelles entre les grandes économies mondiales et que le rattrapage des grands pays émergents se soit accéléré au cours des dix dernières années, les disparités et notamment la ligne de fracture entre économies développées et économies émergentes restent fortes. Ainsi, le PIB en PPA (parité de pouvoir d’achat) par tête des pays émergents est inférieur au tiers de celui des pays développés et, dans leur ensemble, les pays émergents ne sont pas (encore pour certains) confrontés aux effets sur la population en âge de travailler du vieillissement de la population (cf. graphique 4 ci-après). Le rattrapage additionné à des situations démographiques très différentes induit également de fortes divergences de croissance potentielle. On doit ajouter à ce tableau un chômage structurel global persistant depuis quarante ans qui attise la concurrence pour la croissance. Dans ce contexte, l’alignement des fonctions des objectifs des autorités des principales économies du monde reste aléatoire.

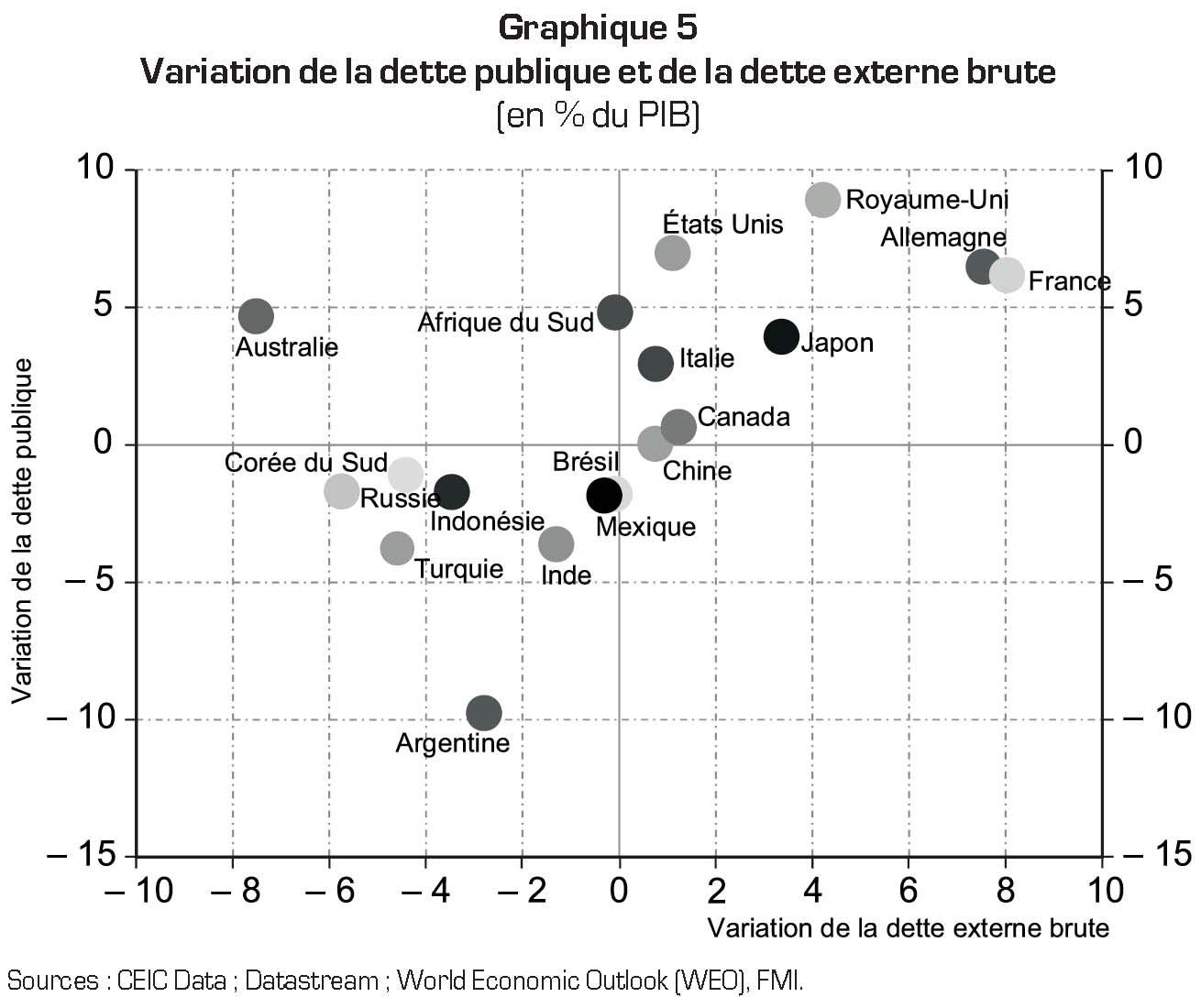

En outre, la crise a accentué d’autres divergences structurelles, notamment les niveaux d’endettement public et extérieur. Globalement, les pays avancés sortent de la crise avec un endettement externe et surtout public plus élevé (cf. graphique 5 ci-après). Pour beaucoup de ces pays, le problème de la soutenabilité de la dette, notamment publique, est d’autant plus aigu que leur croissance potentielle, déjà faible, a été affectée par la crise. À l’inverse, les pays émergents se sont largement désendettés et leur croissance potentielle reste élevée. Les marges de manœuvre des politiques budgétaires et du policy mix sont donc radicalement différentes.

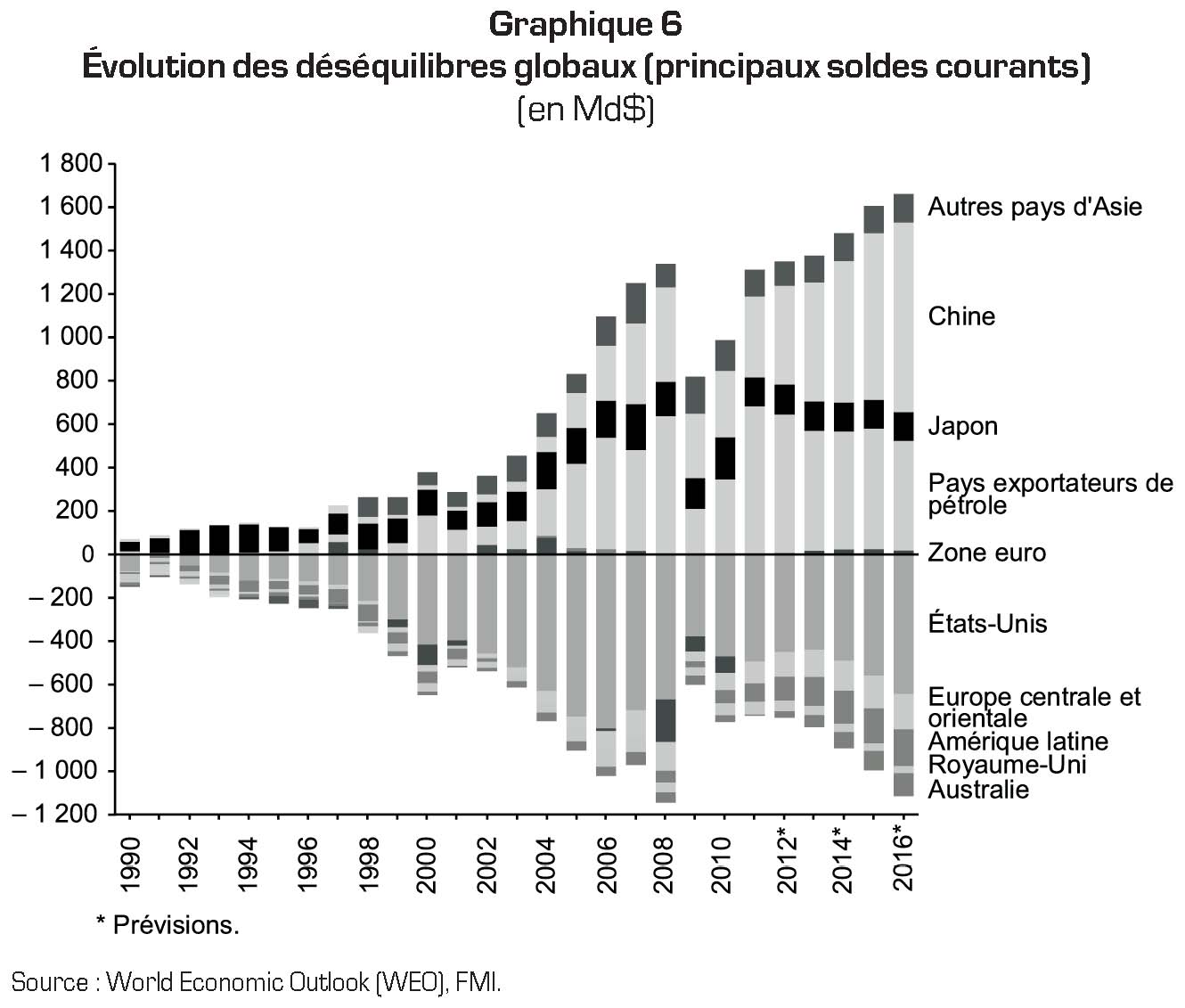

La crise n’a réduit que temporairement les déséquilibres globaux dont la réduction a pour l’essentiel reflété la chute du commerce international lors de la récession de 2009-2010 (cf. graphique 6). La poursuite de l’accumulation par les pays excédentaires de créances sur les pays déficitaires constitue un risque d’instabilité financière à moyen terme en augmentant les pressions protectionnistes et les frictions politiques (Borio et Disyatat, 2011). C’est pourquoi la communauté internationale et singulièrement le G20 se sont attachés à le limiter (cf. supra). Quelle que soit la cause des déséquilibres globaux, excès global d’épargne (Bernanke, 2005), pénurie d’actifs financiers, notamment sans risques, et asymétries des systèmes financiers (Caballero, 2006), excessive élasticité du système financier (Borio et Disyatat, 2011) ou mêmes politiques de change (Dooley, Folkerts-Landau et Garber, 2009), la solution coopérative paraît a priori s’imposer : la hausse du taux d’épargne des pays déficitaires et la baisse de celui des pays excédentaires. Un ajustement, si ce n’est symétrique, du moins coopératif, constitue toujours une meilleure situation qu’un ajustement asymétrique. Cependant, cette solution tarde à se mettre en place. D’une part, le principal pays déficitaire, les États-Unis, n’a eu jusqu’à présent, du fait notamment du rôle dominant de sa monnaie (de son « privilège exorbitant »), qu’une faible pression des marchés et de ses créanciers pour s’ajuster. D’autre part, les pays excédentaires, émergents ou avancés, pour des motifs qui peuvent être différents, rechignent à abandonner ou même à infléchir un modèle de croissance tirée par les exportations.

L’enjeu est que la coopération internationale ne s’enferme pas dans le piège des déséquilibres globaux : les créanciers (principalement les pays émergents) n’exercent pas suffisamment de pression sur leurs débiteurs (principalement, mais pas seulement, les États-Unis) pour ne compromettre ni leurs actifs, ni leur modèle de croissance ; les débiteurs ménagent leurs créanciers pour qu’ils facilitent le roll over de leur dette et continuent de financer leurs déficits. Une coopération fondée sur l’équilibre, par nature précaire, du soutien abusif et du surendettement serait factice. En effet, la dynamique interne et pernicieuse de cet « équilibre » coopératif de circonstance réduit les incitations à en sortir en favorisant le creusement de déséquilibres globaux insoutenables à terme.

Le G20 dispose sans doute aujourd’hui des clés pour apporter des solutions coopératives à ces problèmes complexes et potentiellement conflictuels afin de traiter durablement les déséquilibres excessifs et pas seulement de balance des paiements. L’instrument du Framework, comme cadre permanent de coopération économique et financière, fondé sur la surveillance mutuelle et intégrant les contraintes de moyen terme, semble de ce point de vue bien adapté. Les discussions sur la réforme du système monétaire et financier international, sous l’égide de la présidence française, laissent aussi entrevoir des avancées convergentes avec celles du Framework. Toutefois, les progrès dans la coopération internationale supposent de maintenir une impulsion politique forte qui résiste aux désalignements des objectifs et des cycles électoraux des pays membres et apparaît indispensable pour que le G20 puisse continuer d'être dans l’avenir le rôle moteur qu’il a joué pendant la crise.