Après la crise financière mondiale (CFM) de 2008-2009, les entreprises des marchés émergents ont significativement augmenté leurs emprunts. Alors qu'en 2009, la dette cumulée des entreprises dans les économies émergentes s'élevait à 16 billions de dollars, en 2019, elle avait presque triplé, atteignant 43 billions de dollars. En tant que part du produit intérieur brut (PIB) des économies émergentes, la dette des entreprises a augmenté de 25 points de pourcentage au cours de cette période, passant de 102 % à 127 % (IIF, 2020). Dans les économies émergentes, la majeure partie de l'augmentation de la dette des entreprises s'explique par une hausse des émissions des obligations d'entreprise (Abraham et al., 2020). Les tendances dans les économies émergentes contrastent avec celles observées dans les économies développées, où le ratio de la dette des entreprises au PIB a chuté entre 2009 et 2019.

La croissance des marchés des obligations d'entreprise a permis aux entreprises d'obtenir des financements bon marché, mais elle a égale ment suscité des inquiétudes parmi les décideurs politiques et les universitaires (Powell, 2017 ; FMI, 2019 ; NU, 2019). Un endettement élevé des entreprises peut en effet représenter une menace significative pour l'économie mondiale, dans la mesure où il peut devenir insoutenable et être associé à des asymétries de devises et d'échéances. Certains analystes ont même prédit que l'essor de la dette des entreprises était susceptible de déclencher une crise financière comparable à la CFM (Bloomberg, 2019 ; FEM, 2019). La pandémie de Covid-19 a considérablement avivé les inquiétudes, les confinements et les fermetures de frontières ayant causé un effondrement synchronisé de l'activité économique dans le monde (FMI, 2020a). Tandis que l'activité économique s'immobilisait et que les revenus des entreprises déclinaient, les risques de défaut et de faillite parmi les entreprises lourdement endettées ont énormément augmenté (Banerjee et al., 2020). En réponse, les décideurs politiques ont rapidement mis en œuvre des mesures audacieuses visant à soutenir les entreprises et à leur éviter de sombrer (Didier et al., 2020).

Dans cet article, nous présentons des faits stylisés relatifs à l'essor de la dette des entreprises en Asie de l'Est et en Amérique latine depuis la CFM et abordons certains des principaux risques associés à cette évolution. Nous utilisons des données par opération relatives à l'activité d'émission d'obligations sur les marchés intérieurs et internationaux (2000-2019), que nous couplons à des données issues des états financiers des entreprises. Nous nous concentrons sur ces deux régions car elles présentent des niveaux de revenus similaires et possèdent les marchés financiers les plus développés parmi les régions émergentes (Aizenman et al., 2015). Elles représentent également une fraction significative du total de la dette des entreprises émise par l'ensemble des entreprises des économies émergentes. Les entreprises d'Asie de l'Est et d'Amérique latine sont à l'origine d'environ 90 % du total des fonds levés sur les marchés des obligations d'entreprise par les économies émergentes entre 2010 et 2019. Ainsi, plusieurs études qui se sont penchées sur les problèmes du secteur financier dans les économies émergentes comparent l'Asie de l'Est et l'Amérique latine (Kaminsky et Reinhart, 1998 ; Edwards, 2010 ; Aizenman et al., 2011 ; Jeon et al., 2011).

Les principales conclusions de l'article peuvent se résumer comme suit. Les entreprises d'Asie de l'Est et d'Amérique latine ont considérablement augmenté le montant des financements obligataires en 2010-2019. En Asie de l'Est, les financements obligataires ont été levés via les marchés intérieurs et libellés en monnaie locale. En Amérique latine, ils ont été levés via les marchés internationaux et libellés en devise. Dans l'économie médiane d'Asie de l'Est, les obligations en monnaie locale ont représenté 72 % du total des fonds levés chaque année entre 2010 et 2019, tandis qu'en Amérique latine, leur part était de 33 %. Une expansion marquée de l'offre de financement émanant des investisseurs nationaux en Asie de l'Est et des investisseurs étrangers en Amérique latine semble avoir été un facteur déterminant de l'accroissement de l'activité d'émission. Alors que les entreprises émettaient de nouvelles obligations, leurs positions d'endettement augmentaient et leurs performances financières se dégradaient. La crise économique et financière déclenchée par la pandémie de Covid-19 a exacerbé les risques de solvabilité dans les deux régions. En Asie de l'Est, les risques étaient davantage associés à l'expansion rapide de la dette globale et au fait que les petites entreprises, qui émettaient des obligations à plus court terme, étaient à l'origine de l'augmentation des émissions d'obligations. Les entreprises d'Amérique latine ont davantage été exposées aux changements dans les conditions du marché mondial que celles d'Asie de l'Est, car elles étaient plus dépendantes de la dette extérieure en devise. De plus, elles ont connu des dépréciations plus importantes de leurs monnaies que les entreprises d'Asie de l'Est depuis le début de la pandémie.

La suite de l'article est organisée comme suit. La première partie décrit les données. La deuxième partie présente les principaux faits stylisés de l'essor de la dette des entreprises en Asie de l'Est et en Amérique latine. La troisième partie aborde les facteurs déterminants à l'origine de la croissance de la dette des entreprises et les conséquences pour ces dernières. La quatrième partie examine les risques des entreprises dans le contexte de la pandémie de Covid-19. La cinquième partie conclut.

Données

Nous concentrons notre analyse sur les économies les plus importantes d'Asie de l'Est et d'Amérique latine en termes d'activité d'émission sur les marchés des capitaux. Les économies d'Asie de l'Est sont : la Chine, Hong Kong, l'Indonésie, la Malaisie, les Philippines, la Corée du Sud, Singapour, Taïwan, la Thaïlande et le Vietnam. Les économies d'Amérique latine sont : l'Argentine, le Brésil, le Chili, la Colombie, le Costa Rica, le Mexique, le Panama, le Pérou et le Venezuela.

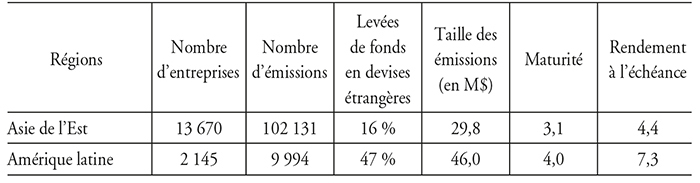

Nous avons mesuré l'activité d'émission d'obligations grâce à des données par opération relatives aux obligations d'entreprise émises sur les marchés intérieurs et internationaux entre 2000 et 2019. Les données proviennent de la base de données Security Data Corporation (SDC) Platinum de Refinitiv, qui fournit des informations par opération détaillées concernant les nouvelles émissions d'obligations placées dans le public et le privé. Parce que l'analyse se concentre sur le financement des entreprises, nous excluons toutes les émissions du secteur public, y compris les émissions effectuées par des gouverne ments nationaux, locaux et régionaux, des agences gouvernementales, des agences régionales et des organisations multilatérales. Nous excluons également les titres adossés à des prêts hypothécaires et d'autres titres adossés à des actifs. L'ensemble des données couvre 112 125 obligations émises par 15 815 entreprises (13 670 entreprises d'Asie de l'Est et 2 145 entreprises d'Amérique latine) entre 2000 et 2019 (cf. tableau infra). Toutes les valeurs présentées dans cet article sont rapportées en dollars constants de 2011.

Données générales

Note : ce tableau présente les données générales des émissions d'obligations d'entreprise en Asie de l'Est et en Amérique latine pour la période 2000-2019. La taille des émissions, la maturité et le rendement à l'échéance représentent la médiane des émissions.

Source : SCD Platinum, Refinitiv.

Nous avons fait la différence entre les émissions d'obligations libellées en monnaie locale et celles libellées en devise1. Les obligations libellées en monnaie locale sont celles émises par des entreprises dans leur monnaie locale, en fonction de leur pays de résidence. Les obligations libellées en devise sont celles émises par des entreprises dans une devise différente de celle de leur pays de résidence. Afin de relier les émissions effectuées pour la levée de fonds aux données des bilans et des comptes de résultat des entreprises, nous fusionnons les données par opération du SDC avec des informations figurant dans les états financiers d'entreprises cotées en bourse provenant de Worldscope. Ces données couvrent la période 2000-2016.

L'essor des obligations d'entreprise

en Asie de l'Est et en Amérique latine

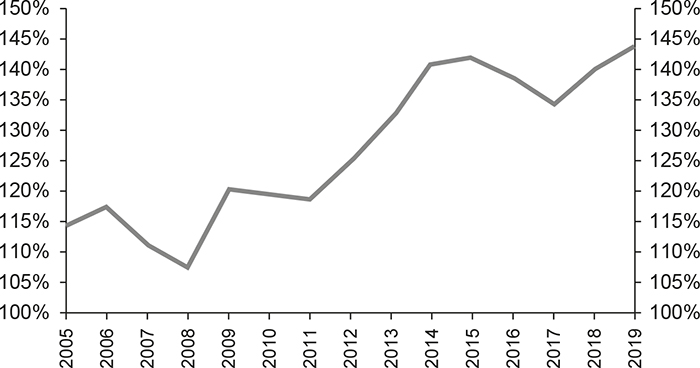

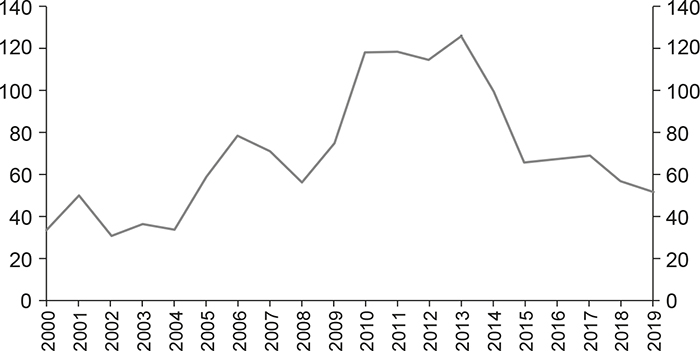

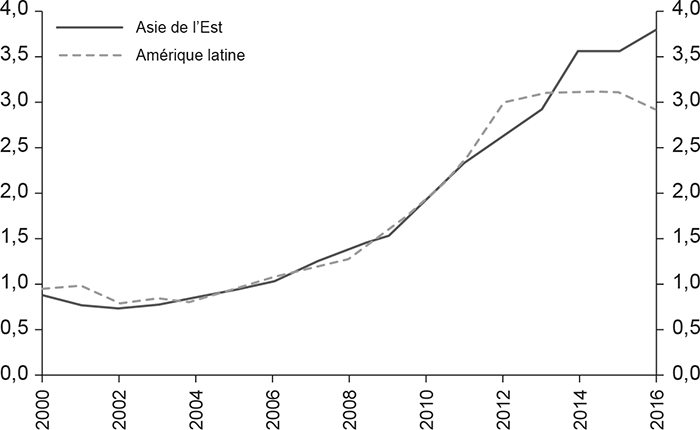

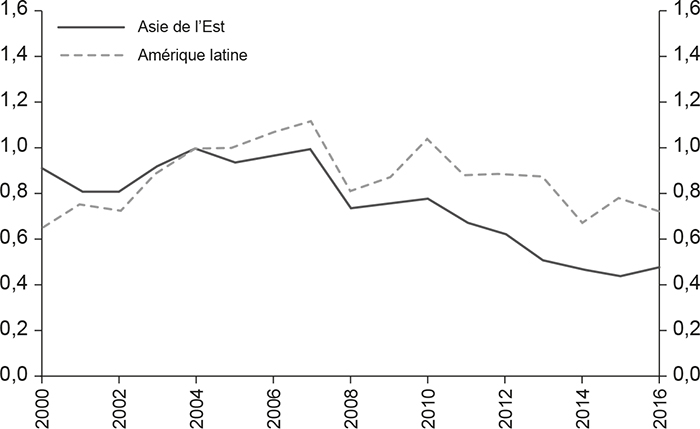

À la suite à la CFM, la dette des entreprises a régulièrement augmenté dans les économies d'Asie de l'Est et d'Amérique latine. Entre 2010 et 2019, le ratio de la dette des entreprises au PIB dans l'économie médiane est passé de 119 % à 144 % en Asie de l'Est et de 34 % à 42 % en Amérique latine (cf. graphiques 1a infra). Une hausse des émissions d'obligations d'entreprise a accompagné cette croissance de la dette des entreprises. Dans l'économie médiane d'Asie de l'Est et d'Amérique latine, le montant annuel des sommes levées grâce aux obligations d'entreprise entre 2010 et 2019 représentait environ deux fois le montant levé entre 2000 et 2007 (cf. graphiques 1b infra). Toutefois, les financements obligataires ont suivi des tendances différentes dans chacune des régions. En Amérique latine, le montant annuel des financements obligataires a suivi une courbe en forme de U inversé, culminant en 2013 avant de décliner les années suivantes. Bien qu'inférieur à celui de 2013, le montant annuel des financements obligataires en 2014-2019 était généralement plus important qu'en 2000-2007. Par contraste, en Asie de l'Est, le montant annuel des financements obligataires a régulièrement augmenté entre 2010 et 2019.

Croissance de la dette

Graphiques 1a

Encours de la dette rapporté au PIB

(en % du PIB)

Asie de l'Est

Amérique latine

Graphiques 1b

Émissions d'obligations

(en Md$ constants 2011)

Asie de l'Est

Amérique latine

Note : pour chaque région, la croissance de la dette des entreprises est comparée à l'émission des obligations d'entreprise, en pourcentage du PIB. Les graphiques 1b montrent, pour chaque région, le montant total des obligations d'entreprise émises par an. L'Asie de l'Est est divisé entre la Chine et le reste des économies d'Asie de l'Est.

Sources des quatre graphiques : IIF ; Refinitiv's SDC.

La hausse des financements par obligations d'entreprise en Asie de l'Est et en Amérique latine est cohérente avec ce que l'on a appelé la « deuxième phase de la liquidité mondiale », qui a débuté après la CFM (Shin, 2014 ; Turner, 2014). Avant la crise, le secteur bancaire (principalement le secteur bancaire international) était au centre du finan cement des entreprises dans les économies émergentes. Cette tendance a changé après la CFM, lorsque les investisseurs institutionnels, par le biais d'achats d'obligations d'entreprise, ont remplacé les banques en tant que fournisseurs clés de liquidités aux entreprises des marchés émergents. En effet, la croissance du ratio de la dette des entreprises au PIB dans les économies émergentes s'aplatit lorsqu'on exclut les émissions de titres obligataires (Abraham et al., 2020). Cette évolution a conduit à des conditions de financement mondiales plus sensibles aux mouvements des marchés obligataires.

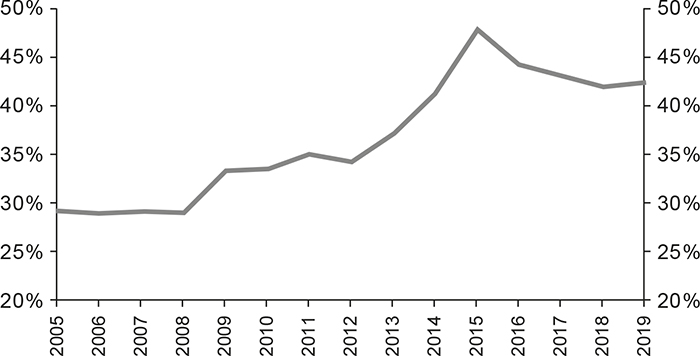

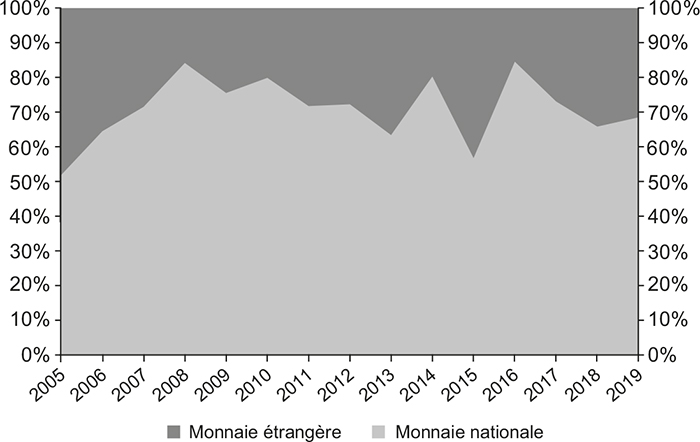

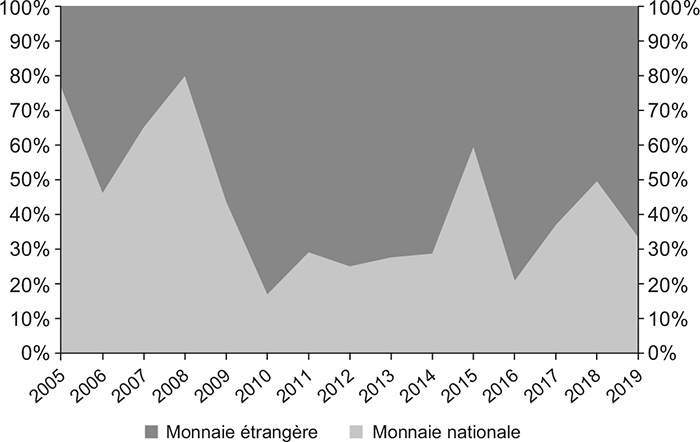

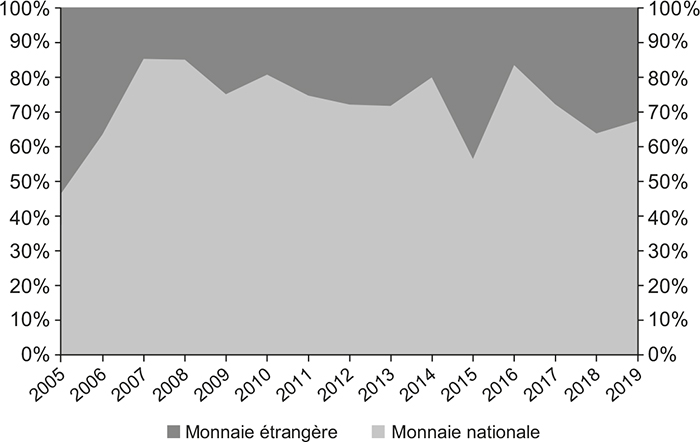

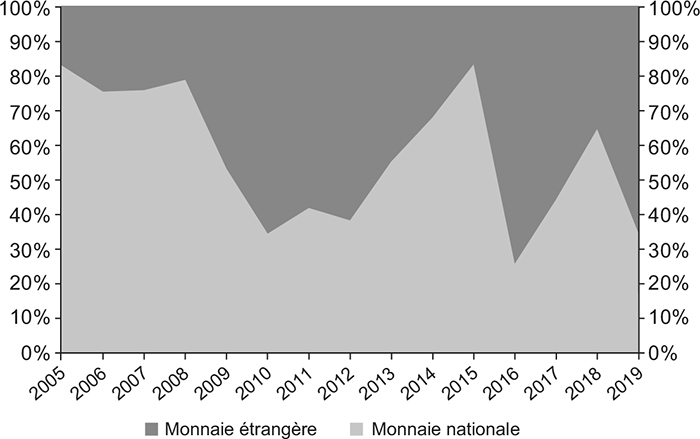

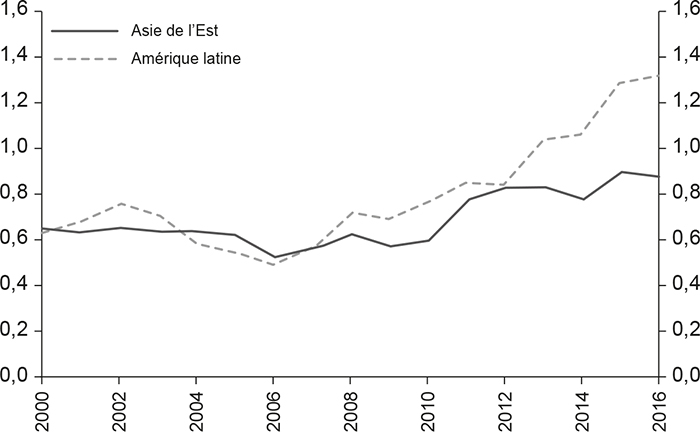

Bien que les entreprises d'Asie de l'Est et d'Amérique latine aient augmenté leurs émissions d'obligations entre 2010 et 2019, il y a une différence importante entre les deux régions. Tandis qu'en Asie de l'Est, la majeure partie de la croissance des émissions d'obligations était attribuable à des obligations libellées en monnaie locale, la plupart des obligations émises par des entreprises d'Amérique latine étaient libellées en devise. Par exemple, dans l'économie médiane d'Asie de l'Est, 72 % de l'ensemble des obligations émises chaque année (qui incluent les émissions en monnaie locale et en devise) entre 2010 et 2019 l'ont été en monnaie locale. Cela a représenté une hausse de 7 points de pourcentage par rapport à la part annuelle des émissions d'obligations en monnaie locale entre 2000 et 2007. Cette tendance se maintient si l'on exclut la Chine de l'échantillon. Par contraste, la part des obligations en monnaie locale par rapport au total des obligations levées chaque année dans l'économie médiane d'Amérique latine était de 33 % en 2010-2019. Il convient de noter que cette part indique une baisse de la proportion d'obligations en monnaie locale levées en Amérique latine par rapport à la période qui a précédé la CFM. En 2000-2007, les émissions d'obligations en monnaie locale ont représenté environ 57 % de l'ensemble des capitaux levés chaque année sur les marchés obligataires (cf. graphiques 2a infra). Les tendances pour l'Amérique latine se maintiennent si l'on divise l'échantillon entre secteur des biens échangeables et secteur des biens non échangeables (cf. graphiques 2b infra).

Émissions d'obligations d'entreprise

en devises nationales et étrangères

(parts des obligations levées)

Graphiques 2a

Tous les secteurs

Asie de l'Est

Amérique latine

Graphiques 2b

Secteur des biens non échangeables

Asie de l'Est

Amérique latine

Note : pour chaque région, la part des obligations d'entreprise souscrites en monnaie locale ou en devises étrangères est représentée. Le « secteur non échangeable » comprend les activités suivantes : biens et services aux ménages, services de santé, logement, transports, technologies, services publics.

Source des quatre graphiques : Refinitiv's SDC.

Il existe une relation étroite entre le marché primaire et la devise dans laquelle les émissions sont libellées, en particulier au sein des économies émergentes (Gruić et Wooldridge, 2012 ; Cortina et al., 2020 ; Abraham et al., 2021). Autrement dit, les entreprises des économies émergentes recourent généralement aux marchés intérieurs pour émettre de la dette en monnaie locale et aux marchés internationaux pour émettre de la dette en devise2. En raison de la forte corrélation entre devise utilisée et marché des émissions, les tendances observées impliquent que les entreprises d'Amérique latine ont considérablement augmenté leur recours aux marchés internationaux entre 2010 et 2019. Par ailleurs, en Asie de l'Est, la majeure partie de la nouvelle dette des entreprises a été émise sur les marchés obligataires intérieurs. Compte tenu du biais national dans les décisions des investisseurs, ces tendances suggèrent également que ce sont des investisseurs étrangers (nationaux) qui ont acheté la plupart des obligations émises par des entreprises d'Amérique latine (d'Asie de l'Est) (Burger et al., 2018 ; Maggiori et al., 2020). Des données plus directes concernant les portefeuilles des investisseurs institutionnels nationaux (fonds de pension, caisses d'assurance et fonds communs de placement) et des investisseurs institutionnels étrangers (fonds communs de placement) étayent l'hypothèse du biais national (Abraham et al., 2021).

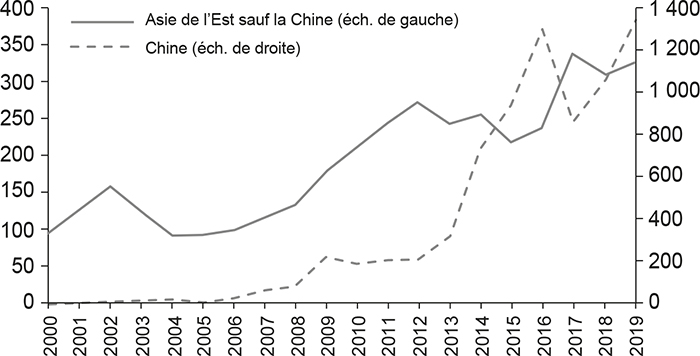

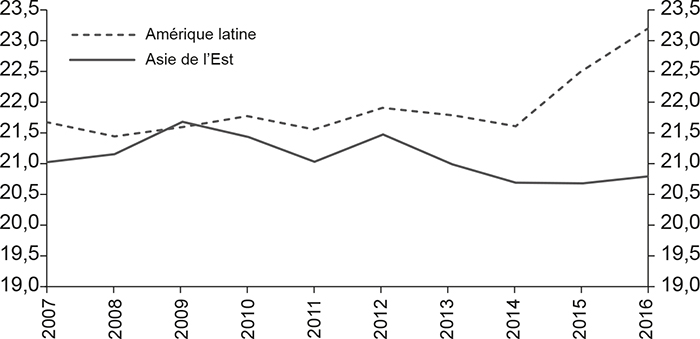

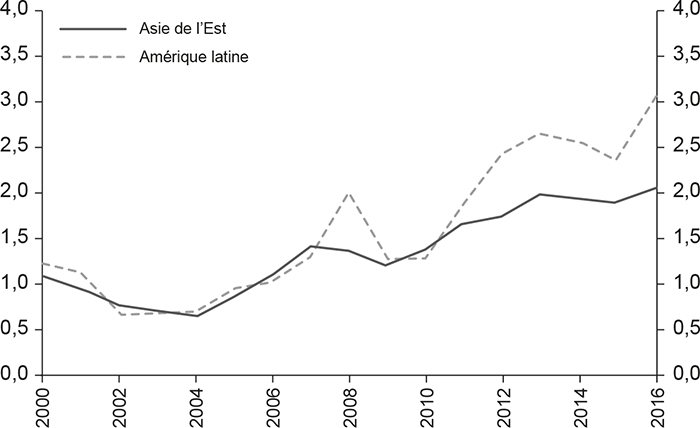

Les entreprises qui empruntent sur les marchés internationaux sont généralement plus conséquentes que celles qui empruntent sur les marchés intérieurs. Dans les deux régions, la taille de l'émetteur international médian en 2008-2016 était plus de trois fois supérieure à celle de l'émetteur national médian3. Par conséquent, les tendances observées impliquent également que la croissance de l'activité des marchés obligataires en Asie de l'Est a tenu compte de la participation d'entreprises émettrices plus modestes qu'en Amérique latine. En effet, la taille de l'entreprise émettrice d'obligations médiane a diminué (augmenté) en Asie de l'Est (Amérique latine), à mesure que le recours aux marchés intérieurs (internationaux) augmentait après la CFM (cf. graphique 3 infra). En 2016, la taille médiane des actifs des entreprises émettrices cotées en bourse en Amérique latine était de 10 Md$, un montant plus de dix fois supérieur à celui observé en Asie de l'Est (1 Md$). Les différences sont également considérables lorsqu'on compare toutes les entreprises (cotées et non cotées) en se basant sur le volume des émissions d'obligations4. En 2016, le volume médian des émissions en Amérique latine était de 118 M$, un volume plus de quatre fois supérieur à celui des émissions en Asie de l'Est (28 M$).

Taille des émetteurs d'obligations

(log de la taille des émetteurs)

Note : pour chaque région, la taille médiane des émetteurs d'obligations est mesurée par la valeur totale des actifs en fin d'année.

Sources : Refinitiv's SDC ; Worldscope.

Facteurs déterminants et conséquences

pour les entreprises

Quelle a été la principale cause de l'accélération des émissions d'obligations en Asie de l'Est et en Amérique latine après 2008 ? Deux grandes explications peuvent être envisagées. L'une est que de nouvelles possibilités de croissance pour les entreprises, nécessitant des financements, expliquent les niveaux croissants d'endettement (explication axée sur la demande). L'autre possibilité est que la simplification des conditions de financement (financements moins onéreux) engendrée par le comportement des investisseurs a incité les entreprises à émettre plus de dette que ce qui était nécessaire au financement de leurs opérations (explication axée sur l'offre).

De nombreuses études soutiennent que les facteurs liés à l'offre ont été déterminants dans la hausse des émissions d'obligations étrangères dans les économies émergentes (McCauley et al., 2015 ; Caballero et al., 2016 ; Burger et al., 2018). Du côté de l'offre, l'accroissement des financements obligataires en devise a été la conséquence d'une « recherche de rendement » de la part des investisseurs internationaux dans les marchés émergents, dans la mesure où les politiques monétaires expansionnistes mises en œuvre dans les économies développées après la CFM ont fait chuter les rendements des obligations à des niveaux historiquement bas. Dans le contexte de la baisse des taux d'intérêt, les investisseurs internationaux se sont détournés des actifs sûrs des économies développées pour s'intéresser aux obligations d'entreprise et aux obligations souveraines à haut rendement émises par les économies émergentes (Calomiris et al., 2019). En particulier, l'écart médian entre les rendements des obligations libellées en dollars émises par des entreprises d'Asie de l'Est et les rendements des obligations libellées en dollars émises par des entreprises d'économies développées était de 100 points de base en 2009-2011. En Amérique latine, l'écart était encore plus important, atteignant 175 points de base. De plus, des données indiquent qu'une augmentation de l'offre de financement a joué un rôle déterminant dans la croissance des émissions d'obligations nationales en Asie de l'Est (Abraham et al., 2021). Dans ce cas, les investisseurs nationaux, avec des financements considérables et croissants, ont été les principaux acheteurs de titres nationaux, contribuant à la baisse du coût des capitaux sur les marchés intérieurs.

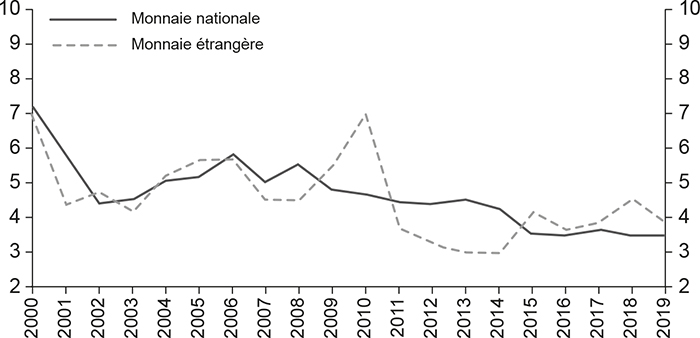

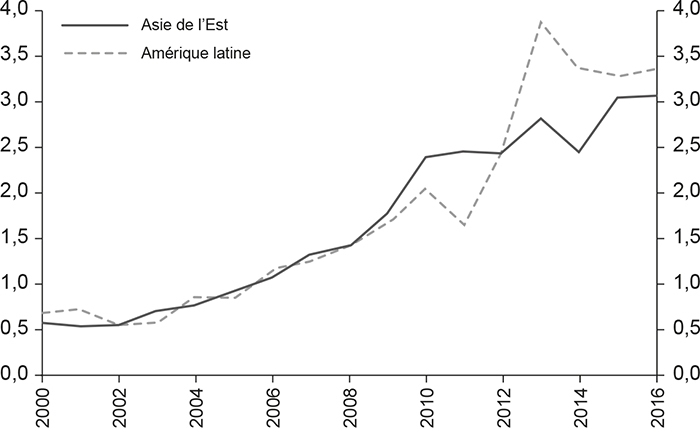

Après la CFM, le coût des émissions d'obligations a chuté en Amérique latine et en Asie de l'Est, ce qui est cohérent avec la notion qu'une expansion de l'offre de financements obligataires par les investisseurs a soutenu la croissance des émissions d'obligations par les entreprises5. En particulier, les rendements jusqu'à l'échéance (à l'émission) ont chuté en Asie de l'Est et en Amérique latine, alors que le volume des financements obligataires a augmenté après la CFM. En 2010-2019, les entreprises d'Asie de l'Est et d'Amérique latine ont émis des obligations avec des rendements environ 25 % inférieurs à ceux de 2000-2007. En Asie de l'Est, les rendements des obligations en monnaie locale ont chuté davantage que ceux des obligations en devise (26 % et 22 %, respectivement). Par contraste, en Amérique latine, les rendements des obligations en devise ont baissé davantage que ceux des obligations en monnaie locale (30 % et 23 %, respectivement) (cf. graphiques 4 infra). Ces tendances sont cohérentes avec les différences observées dans les émissions d'obligations nationales et internationales par les entreprises des deux régions.

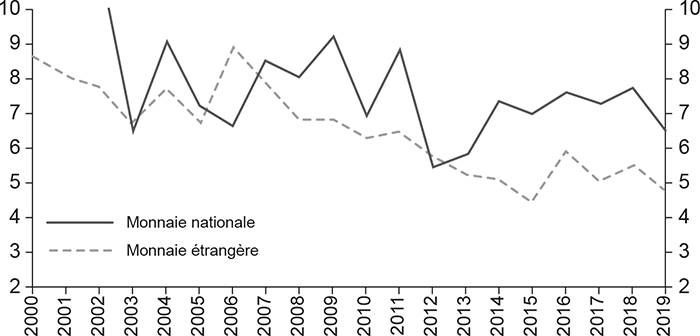

Alors que l'offre de financement augmentait, les entreprises qui ont émis des obligations en Asie de l'Est et en Amérique latine à partir de 2010 ont considérablement accru le montant de l'encours de la dette figurant dans leurs bilans (cf. graphiques 5 infra). En 2016, la dette totale de l'émetteur d'obligations médian en Asie de l'Est (Amérique latine) était 3,8 (2,9) fois supérieure à la valeur moyenne de sa dette totale en 2000-2007. Par ailleurs, les émetteurs d'obligations ont accumulé des actifs plus lentement qu'ils n'ont accumulé de la dette, accroissant leurs ratios d'endettement (dette rapportée aux actifs). En 2016, l'émetteur d'obligation médian en Asie de l'Est (Amérique latine) avait, en moyenne, un ratio d'endettement 40 % (20 %) supérieur à celui de 2000-2007. D'autres mesures de l'endettement des entreprises, telles que le ratio de la dette aux capitaux propres, ont également augmenté chez les émetteurs des marchés émergents.

Coût de l'émission des obligations d'entreprise

(en points de pourcentage)

Asie de l'Est

Amérique latine

Note : ces graphiques montrent le rendement médian à maturité des obligations en monnaie locale ou en devises émises dans les deux régions.

Source des deux graphiques : Refinitiv's SDC.

Évolution des variables du compte de résultat et du bilan

Dette

Effet de levier (dette/actif)

Intérêts débiteurs

Trésorerie

Dépenses en capital (CAPEX)

Rendement des capitaux propres (ROE, return on equity)

Note : ces graphiques montrent les différents ratios financiers dans les deux régions et pour la période 2000-2016. Pour chaque variable, on représente la valeur médiane de l'économie médiane de la région considérée.

Sources des six graphiques : Refinitiv's SDC ; Worldscope.

Bien que les émetteurs d'obligations aient utilisé une partie de leur nouvelle dette pour effectuer quelques investissements, ils ont aussi accumulé un montant non négligeable de liquidités. En 2016, l'émetteur d'obligations médian en Asie de l'Est et en Amérique latine détenait des liquidités environ trois fois supérieures aux liquidités détenues en moyenne en 2000-2007. À titre de comparaison, les dépenses en capital (CAPEX) de l'émetteur d'obligations médian étaient environ 1,8 fois supérieures à la valeur moyenne en 2000-2007, à la fois en Asie de l'Est et en Amérique latine (cf. graphiques 5 supra). Des données relatives à d'importantes accumulations de liquidités confortent également la théorie selon laquelle l'offre de financement s'est accélérée plus rapidement que la demande, dans la mesure où elles suggèrent que les entreprises ont tiré parti de conditions de liquidité favorables pour lever plus de dette que ce qui était nécessaire au financement de leurs opérations existantes (Erel et al., 2012 ; Acharya et al., 2020).

Le déclin des performances financières a été caractéristique des entreprises émettrices d'obligations à partir de 2010. Le rendement des capitaux propres (ROE) des émetteurs d'obligations d'Asie de l'Est et d'Amérique latine a baissé après 2008. Même si les entreprises avaient accès à des financements moins coûteux sur les marchés obligataires, les mauvaises performances pouvaient laisser entendre que les grandes quantités de liquidités détenues produisaient des rendements encore plus faibles que le coût des financements. Il se peut également que les financements dirigés vers de nouveaux instruments aient été orientés vers des projets assortis d'un faible retour sur investissement.

Risques associés au choc de la Covid-19

Les entreprises d'Asie de l'Est et d'Amérique latine ont augmenté leur activité d'émission d'obligations et leur endettement global à l'occasion d'une longue période de conditions de financement favorables sur les marchés obligataires (2010-2019), également caractérisée par une faible croissance économique et une baisse des revenus des entreprises, exposant ces dernières à des chocs négatifs. Certains analystes ont exprimé des inquiétudes au fait qu'une accumulation élevée de dette augmentait les risques de solvabilité dans les économies émergentes et pouvait déclencher une nouvelle crise financière, même avant le début de la pandémie de Covid-19 au premier trimestre 2020 (Beltrán et al., 2017 ; Financial Times, 2017)6.

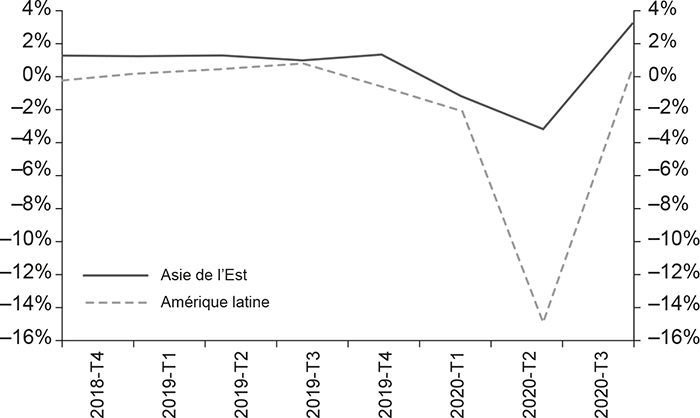

La forte récession économique qui a résulté de la pandémie de Covid-19 n'a fait qu'accentuer ces préoccupations liées au risque de solvabilité pour les entreprises d'Asie de l'Est et d'Amérique latine. Les confinements et les fermetures de frontières visant à contenir la pan démie ont vraisemblablement exacerbé le déclin à court terme de l'activité économique mondiale, laquelle devrait s'être resserrée de 4,4 % à la fin de 2020 (FMI, 2020a). La baisse de la production a été particulièrement marquée dans les économies d'Amérique latine. Au deuxième trimestre 2020, le PIB de l'économie médiane d'Asie de l'Est (d'Amérique latine) a chuté de 3,15 % (14,9 %) (cf. graphique 6). Pour les entreprises des deux régions, la baisse de l'activité économique a résulté en une baisse des revenus, réduisant les fonds disponibles pour le remboursement de leurs dettes. En Amérique latine, la rentabilité de l'entreprise médiane (mesurée selon le rendement des actifs) a chuté d'une valeur moyenne de 3 % en 2013-2019 à 2 % au deuxième trimestre 2020. Dans ce scénario, la part de dette détenue par des entreprises financièrement fragiles (« dette à risque ») a augmenté depuis le début de 20207. En Amérique latine, la part de la dette à risque, qui était en moyenne de 4 % en 2016-2019, a bondi à 29 % au deuxième trimestre 2020 (FMI, 2020b). Une tendance similaire peut être observée en Asie de l'Est, où une hausse de l'endettement des entreprises depuis la pandémie, couplée à de faibles revenus, a augmenté le risque de faillite (S&P Global, 2020).

Croissance du PIB

(données trimestrielles)

Notes : ce graphique montre le taux de croissance trimestriel du PIB pour la valeur médiane en Asie de l'Est (Chine, Indonésie et Corée du Sud) et en Amérique latine (Argentine, Brésil, Chili, Colombie et Mexique).

Source : OCDE.

La pandémie de Covid-19 a également exacerbé les préoccupations relatives aux risques de report8. Avant la pandémie, les entreprises des marchés émergents pouvaient augmenter leur risque de report lorsque les nouvelles obligations étaient émises avec des échéances plus courtes que par le passé. En effet, entre 2008 et 2018, l'échéance moyenne des obligations d'entreprise dans les économies émergentes a régulièrement diminué (Çelik et al., 2019). Ces échéances plus courtes signifient que sur l'encours total des obligations d'entreprise dans les économies émergentes à la fin de 2019, près de 50 % devaient arriver à échéance en 2020-2023 (Çelik et al., 2020). Nos données montrent que la réduction des échéances des obligations a été plus importante en Asie de l'Est qu'en Amérique latine. L'échéance des obligations émises par les entreprises d'Asie de l'Est (d'Amérique latine) est ainsi passée de 4,3 (7,1) ans en 2004-2007 à 3,7 (6,7) ans en 2010-20199. Au total, 3 327 Md$ (17 % du PIB en 2019) et 263 Md$ (6 % du PIB en 2019) d'obligations d'entreprise devaient arriver à échéance en 2020-2023 en Asie de l'Est et en Amérique latine, respectivement.

Plusieurs entreprises d'Asie de l'Est et d'Amérique latine finiront probablement par devoir émettre de nouvelles obligations afin de refinancer leurs dettes existantes et/ou couvrir leurs dépenses opérationnelles. Pendant toute l'année 2020, les soutiens des gouvernements (qui, dans certains cas, ont notamment pris la forme d'une intervention directe sur les marchés des obligations) ont permis aux entreprises d'effectuer de nouvelles émissions et de refinancer leurs dettes existantes (Darmouni et Siani, 2020). De plus, après la forte baisse des marchés survenue au début de la pandémie, les investisseurs ont repris leurs activités de financement et beaucoup d'entreprises ont levé des montants records de financement en 2020, qui les ont aidées à accroître leur épargne et à gérer leurs risques de financement (The Economist, 2020a). Là où ces développements ont pu permettre de garder le contrôle sur les risques de report en 2020, certains craignent qu'un grand nombre d'entreprises se retrouvent avec une dette considérable que les investisseurs pourraient se montrer réticents à refinancer. Ce problème pourrait revêtir une importance particulière dans la mesure où les entreprises d'Asie de l'Est et d'Amérique latine sont devenues plus vulnérables aux changements dans les conditions du marché, des conditions de liquidités favorables (plutôt que de nouvelles possibilités d'investissement) ayant stimulé la croissance des emprunts avant le choc de la Covid-19. Les entreprises « zombies » que la pandémie a créées pourraient exacerber ce problème (The Economist, 2020b ; Financial Times, 2020)10.

Par ailleurs, le passage du financement bancaire au financement obligataire pourrait rendre le refinancement plus difficile qu'avant la CFM. La dette obligataire est plus complexe à restructurer que la dette bancaire et l'opinion des investisseurs sur les marchés des obligations est particulièrement sensible aux chocs négatifs dans les projections concernant les émetteurs, que ce soit au niveau macroéconomique, au niveau sectoriel ou au niveau des entreprises (Hackbarth et al., 2007 ; Acharya et al., 2015 ; Crouzet, 2018). Par conséquent, on ne sait pas clairement si les investisseurs seront toujours intéressés par l'achat d'obligations d'entreprise des marchés émergents lorsque viendra le moment de procéder à des refinancements.

Bien que les entreprises d'Asie de l'Est et d'Amérique latine soient les unes et les autres exposées à des risques considérables, il semblerait que les deux régions ne se trouvent pas dans une position similaire lorsqu'il s'agit de gérer les risques de dette introduits par la Covid-19. L'une des principales différences entre l'Asie de l'Est et l'Amérique latine a été que des facteurs externes ont pu affecter davantage la seconde que la première. Parce que des investisseurs nationaux en monnaie locale ont été à l'origine de la hausse des émissions d'obligations en Asie de l'Est alors que des investisseurs étrangers ont été responsables d'une grande partie de l'activité d'émission en devise en Amérique latine, les entreprises d'Amérique latine sont devenues plus vulnérables aux dépréciations des taux de change et à la détérioration du climat sur le marché mondial.

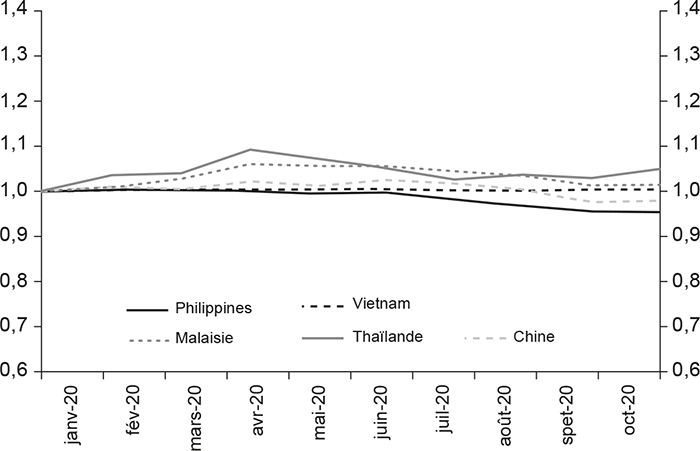

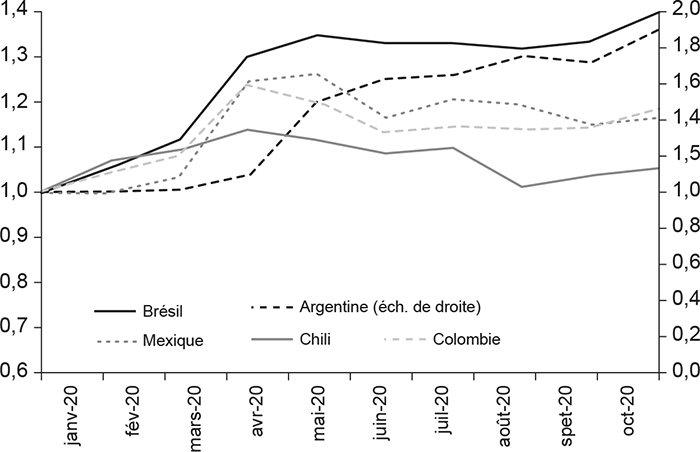

Cette différence n'est pas anodine puisque le choc de la Covid-19 a été associé à des sorties records de capitaux à court terme au départ des économies émergentes. Ces sorties au départ des économies émergentes pourraient avoir une incidence proportionnellement bien plus élevée sur les risques de report des entreprises d'Amérique latine que sur ceux des entreprises d'Asie de l'Est, dans la mesure où les premières se sont davantage appuyées sur des financements en devise avant la pandémie. En outre, ces sorties de capitaux se sont souvent accompagnées de dépréciations des taux de change, augmentant les risques de change (BRI, 2020 ; Hördahl et Shim, 2020). Les risques de change surviennent lorsque des entreprises qui émettent de la dette en devise utilisent ensuite les bénéfices pour investir et générer des revenus en monnaie locale. En effet, les économies d'Amérique latine ont connu des dépréciations de leurs monnaies locales significativement plus importantes que les économies d'Asie de l'Est (cf. graphiques 7 infra).

Taux de change : monnaie nationale en dollars

Asie de l'Est

Amérique latine

Notes : ces graphiques montrent le cours du dollar en monnaie locale. Les cours sont indexés par rapport au cours de janvier 2020 (échelle de droite pour l'Argentine).

Source des deux graphiques : Refinitiv's Datastream.

Les dépréciations monétaires peuvent avoir un effet très négatif sur les bilans des entreprises ayant emprunté en devise dès lors que leur exposition au risque de change n'est pas totalement couverte sur le plan opérationnel (par exemple, par des exportations) ou sur le plan financier (par exemple, par des produits financiers dérivés) (Caballero, 2020). Les entreprises du secteur des biens échangeables, qui devraient percevoir des revenus en devise, bénéficient d'une couverture naturelle contre les chocs monétaires. Mais ces entreprises n'ont pas été les seules à accroître leur dépendance aux émissions internationales en Amérique latine. Les entreprises du secteur des biens non échangeables n'ont pas effectué moins d'émissions en devise que celles du secteur des biens échangeables (cf. graphiques 2b supra). Les risques de change ont augmenté pour les entreprises du secteur des biens non échangeables parce qu'elles ont augmenté leurs émissions de dette en devise après la CFM, alors que leurs revenus sont généralement libellés en monnaie locale.

Une autre différence notable entre les deux régions tient au type d'entreprises qui sont à l'origine de la hausse observée des émissions d'obligations, qui pourrait résulter en une exposition différente aux risques de report. Comme nous l'avons montré dans la partie 3, en 2010-2019, les entreprises qui ont participé à la hausse des émissions d'obligations étaient plus petites en Asie de l'Est qu'en Amérique latine. En raison d'asymétries d'information plus fortes, de problèmes d'agence et d'autres frictions, les petites entreprises sont plus susceptibles d'émettre à court terme que les grandes entreprises (Gregory et al., 2005 ; García-Teruel et Martínez-Solano, 2007). En effet, comme nous l'avons mentionné ci-dessus, l'échéance moyenne des émissions d'obligations d'entreprise en 2010-2019 était de 3,7 ans en Asie de l'Est et de 6,7 ans en Amérique latine. Par ailleurs, ces frictions ont pu limiter l'accès des petites entreprises aux marchés financiers lors des récessions économiques, quand les investisseurs ont développé une aversion plus marquée pour le risque. En fait, comme cela s'est déjà produit durant la CFM, les grandes entreprises ont eu un meilleur accès aux marchés des obligations que les petites entreprises au cours des premiers trimestres de la pandémie (Cortina et al., 2020 ; Goel et Serena, 2020).

Conclusion

Les données présentées dans l'article montrent un essor des émissions d'obligations d'entreprise en Asie de l'Est et en Amérique latine en 2010-2019. L'augmentation des émissions d'obligations en Asie de l'Est a principalement eu lieu par le biais des marchés intérieurs, avec des émissions libellées en monnaie locale et portées par des investisseurs nationaux. L'augmentation des émissions d'obligations en Amérique latine a quant à elle principalement eu lieu par le biais des marchés internationaux, avec des émissions libellées en devise et portées par des investisseurs étrangers. Dans les deux régions, les entreprises emprunteuses ont augmenté leurs positions d'endettement et dégradé leurs performances financières. Bien que le choc de la Covid-19 ait exacerbé les risques associés à la dette pour les entreprises d'Asie de l'Est et d'Amérique latine, les deux régions semblent avoir eu une exposition différente au choc. Les risques en Asie de l'Est ont été davantage liés à un niveau d'endettement globalement plus élevé et à la participation des petites entreprises, qui ont émis des obligations à plus courte échéance. L'Amérique latine a été plus exposée que l'Asie de l'Est aux changements dans les conditions des marchés étrangers et aux risques de change.

Dans l'ensemble, une différence essentielle entre les deux régions en termes d'emprunt obligataire en 2010-2019 a tenu à l'utilisation différente qui a été faite des marchés intérieurs et internationaux. Le recours bien plus marqué aux marchés obligataires intérieurs par les entreprises d'Asie de l'Est a pu découler de différents facteurs. Ainsi, la croissance des marchés obligataires intérieurs observée en Asie de l'Est a pu résulter en partie de la crise financière asiatique de 1997-1998, à la suite de laquelle les décideurs politiques ont mis en œuvre des réformes visant à réduire la dépendance aux financements étrangers (Mizen et Tsoukas, 2014 ; Bose et al., 2019). Une autre raison pourrait être la mise en place d'une discipline budgétaire plus stricte par les gouvernements d'Asie de l'Est que par ceux d'Amérique latine. Des positions budgétaires plus solides ont pu limiter les effets d'éviction et, par conséquent, accroître les financements à destination du secteur des entreprises. La croissance économique rapide observée depuis le début des années 2000, qui a considérablement augmenté l'épargne dans les économies d'Asie de l'Est, a elle aussi pu jouer un rôle. Les foyers les plus aisés, avec davantage d'économies, ont pu augmenter leurs investissements dans les produits financiers. Une demande plus forte de produits d'investissement, associée à un biais national, a pu accroître le flux de fonds à destination des marchés obligataires intérieurs par l'intermédiaire des investisseurs institutionnels.