« Quand les dieux veulent nous punir, ils exaucent nos prières. »

Oscar Wilde, Un mari idéal (1895).

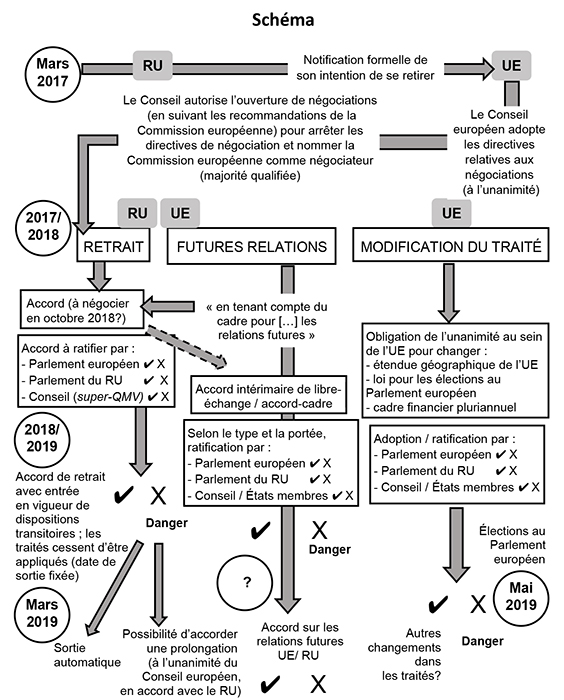

Le 23 juin 2016, 52 % des votants au référendum britannique sur l'appartenance à ou la sortie de l'Union européenne (UE) ont choisi la sortie, communément dénommée « Brexit ». Ce vote va conduire le gouvernement britannique dirigé par Theresa May à déclencher, en principe en mars 2017, la procédure prévue à l'article 50 du traité sur l'UE. Cet article débute ainsi :

« 1. Tout État membre peut décider, conformément à ses règles constitutionnelles, de se retirer de l'Union.

2. L'État membre qui décide de se retirer notifie son intention au Conseil européen. À la lumière des orientations du Conseil européen, l'Union négocie et conclut avec cet État un accord fixant les modalités de son retrait, en tenant compte du cadre de ses relations futures avec l'Union. Cet accord est négocié conformément à l'article 218, paragraphe 3, du traité sur le fonctionnement de l'Union européenne. Il est conclu au nom de l'Union par le Conseil, statuant à la majorité qualifiée, après approbation du Parlement européen.

3. Les traités cessent d'être applicables à l'État concerné à partir de la date d'entrée en vigueur de l'accord de retrait ou, à défaut, deux ans après la notification visée au paragraphe 2, sauf si le Conseil européen, en accord avec l'État membre concerné, décide à l'unanimité de proroger ce délai. »

La sortie du Royaume-Uni (RU) de l'UE est un événement évidemment historique, qui aura de nombreuses et importantes répercussions. Elle va donner lieu à des négociations et des décisions extrêmement complexes (cf. première partie).

Parmi les répercussions du Brexit, celles sur le secteur financier pourraient être fortes comme cet article va s'efforcer de le montrer. Londres est en effet la première place financière mondiale avec New York et la principale place financière européenne. Cette primauté a des racines lointaines et s'explique par des raisons multiples. Mais Londres bénéficie aussi pleinement du système du « passeport européen » qui lui permet d'exporter produits et services financiers partout dans l'UE, premier marché mondial, sans contrainte additionnelle du pays importateur (cf. deuxième partie).

Or ce passeport européen est directement remis en cause par le vote du 23 juin 2016, que la City s'était d'ailleurs efforcée de prévenir par un important lobbying. La remise en cause du passeport européen dépendra des négociations de 2017-2018 et des décisions finales sur le Brexit.

Le scénario politique retenu aujourd'hui, et d'abord dans le discours de Theresa May du 17 janvier 2017, est celui où le RU sortirait complètement du Marché unique et donc de la fin du passeport européen, qui aurait un impact négatif fort sur la place de Londres et provoquerait des relocalisations d'activités et d'emplois dans l'UE, et plus particulièrement dans la zone euro (cf. troisième partie).

Mais, comme souvent dans des négociations aussi complexes, « le diable est dans les détails » ; or, au-delà de la négociation sur le retrait, il y aura aussi une négociation sur les relations entre l'UE et le RU post-Brexit et probablement une négociation sur la transition. Ces deux négociations pourraient limiter cet impact négatif, c'est du moins le combat que la City va mener et qui se retrouve aussi dans le discours de Theresa May du 17 janvier 2017 (cf. quatrième partie).

Le Brexit va donner lieu à des négociations et des décisions extrêmement complexes

Négociations du retrait et négociations post-Brexit

Il ressort très clairement du discours de Theresa May du 17 janvier 2017 que le gouvernement britannique souhaite lier la négociation relative au retrait à celle des accords commerciaux post-Brexit, qu'il souhaite aussi libre-échangistes que possible. Mais l'article 50 du traité pour l'UE prévoit une négociation sur « les modalités (du) retrait, en tenant compte du cadre de ses relations futures avec l'Union », ce qui ne permet pas une liaison forte entre les deux négociations. Michel Barnier a d'ailleurs réagi au discours de Theresa May en soulignant bien la séparation dans le temps de ces négociations, qui ne répondent d'ailleurs pas aux mêmes règles. Le Conseil négocie les conditions de retrait au nom de l'Union, l'accord final est ensuite soumis pour approbation au Parlement européen. Tandis que la Commission européenne négocie seule les accords commerciaux avec les pays tiers sur la base d'un mandat du Conseil, après avis du Parlement européen, et les soumet ensuite au Conseil qui statue à l'unanimité avec l'accord du Parlement européen.

Pour être complet, l'accord de retrait peut évidemment prévoir une date de sortie éloignée (mais ce n'est pas la position actuelle du RU qui veut sortir vite) et/ou un régime transitoire permettant de combler le vide avant les accords commerciaux post-Brexit, mais ce régime transitoire risque d'être presque aussi difficile à négocier que les accords post-Brexit.

Le calendrier

La question du calendrier est également importante. Si Theresa May promet le déclenchement de l'article 50 avant la fin du mois de mars 2017, le jugement de la Cour suprême du 24 janvier 2017 l'oblige à obtenir l'aval du Parlement britannique. Celui-ci ne pourra qu'accepter le résultat du référendum, mais il risque de ralentir le processus. En partie pour désamorcer ces blocages, Theresa May a affirmé qu'elle ferait voter l'accord à venir entre le RU et l'UE par les deux chambres de son Parlement.

Quant à la durée de la négociation, Theresa May souhaite la boucler dans les deux ans. Michel Barnier, qui a été nommé négociateur en chef pour la Commission européenne, a jugé préférable que la négociation se termine en octobre 2018 pour permettre une ratification générale avant les élections au Parlement européen de mai 2019. Ainsi ces élections ne concerneraient plus le RU qui n'enverrait plus de députés européens à Strasbourg.

Mais il faut rappeler que l'article 50 prévoit aussi la possibilité que le délai de deux ans soit prorogé par le Conseil de l'UE (à l'unanimité) en accord avec le RU.

L'Institut Jacques Delors de Berlin vient de publier un intéressant policy paper sur ces questions de négociations et de calendrier, intitulé « Brexit : phases de négociation et scénarios d'un drame en trois actes » (Kreilinger et al., 2017), qui a servi de source pour l'annexe 2 à cet article.

Que va devenir le corpus législatif européen existant au Royaume-Uni ?

Sur ce point, Theresa May a été très claire lors de son discours du 18 janvier 2017 décrivant les objectifs de négociation du gouvernement. Lorsque le RU abrogera son European Communities Act, l'ensemble des textes normatifs et législatifs européens (aussi appelé « acquis communautaire ») seront convertis en droit britannique. L'autorité de la Cour de justice de l'UE ne sera, quant à elle, plus reconnue. Les textes européens s'appliquant au RU seront uniquement interprétés par les juridictions britanniques qui redeviendront juridictions suprêmes dans cette matière. Ils pourront également être directement amendés et abrogés par le Parlement britannique au cas par cas.

Cela signifie qu'au moins dans un premier temps, les normes et les législations s'appliquant au niveau européen s'appliqueront également au RU. C'est un élément capital notamment pour la reconnaissance d'équivalence dans le domaine financier (cf. quatrième partie de l'article).

Quelques enjeux cruciaux de la négociation

La contribution du RU au budget de l'UE sera un point essentiel des négociations. Le pays est engagé jusqu'en 2020 sur le budget pluriannuel de fonctionnement de l'UE et, à beaucoup plus long terme, sur des projets communs, notamment dans le domaine de la recherche et de l'éducation (comme le programme Erasmus). Le gouvernement britannique se dit prêt à continuer à payer pour les programmes auxquels le RU participe, mais va les étudier un à un pour déterminer lesquels il souhaite poursuivre. Il est à noter, par exemple, que le RU est le premier pays bénéficiaire de l'aide de l'UE à la recherche. Par ailleurs, le paiement des retraites des fonctionnaires européens (dont les fonctionnaires britanniques) est assumé aujourd'hui par le budget de l'UE. Il s'agit d'une dette commune aux vingt-huit États membres, à laquelle les Britanniques devront continuer à participer. Au total, le Brexit pourrait coûter au RU entre 35 Md€ et 45 Md€ selon les calculs français, et entre 50 Md€ et 60 Md€ selon une source proche de la Commission européenne (Leparmentier, 2016).

La politique agricole commune (PAC), tout comme la politique de la pêche de l'UE ont souvent été des points d'achoppement dans les relations entre le RU et l'UE. Les Britanniques seront probablement heureux de mettre fin à l'autorité de l'UE dans ces domaines. La fin de la participation britannique à ces politiques est un problème pour leur financement, comme pour les exportations européennes (le RU est le cinquième débouché des exportations agricoles françaises). Cependant les Britanniques devront de leur côté faire face à un déficit de financement de leur agriculture, qu'ils devront compenser, ainsi qu'à d'éventuelles compensations à accorder à l'UE en cas de relèvement des tarifs douaniers. En effet, l'article XXIV, paragraphe 6, de l'accord général sur les tarifs douaniers et le commerce GATT (General Agreement on Tariffs and Trade) prévoit que si une partie contractante qui sort d'une union douanière ou d'une zone de libre-échange relève ses droits tarifaires ou non tarifaires à ses frontières, elle doit octroyer une compensation aux autres États membres par le biais de concessions qu'elle négocie avec eux.

Les droits de résidence et de travail et la couverture sociale des ressortissants britanniques vivant sur le territoire de l'UE ainsi que ceux des citoyens européens vivant sur le territoire britannique devront également être réglés.

Enfin, dans le domaine du commerce extérieur, l'UE a des accords avec l'Organisation mondiale du commerce (OMC) et avec pratiquement tous les pays du monde. Ces accords couvrent le RU, comme les vingt-sept autres États membres de l'UE. La sortie de l'UE doit conduire le RU à remplacer ces accords signés par l'UE par des accords bilatéraux. C'est donc un travail énorme qui attend les négociateurs britanniques qui vont voir les négociations se multiplier. D'autant que Theresa May a été très claire sur sa volonté d'une politique commerciale internationale résolument libre-échangiste.

La place de Londres et le passeport européen

L'importance de la place de Londres remonte loin puisque, dès le Moyen Âge, la City a commencé à se développer autour des professions liées au commerce (surtout maritime), à la finance et au droit, avec une réelle autonomie politique. Sa prépondérance s'est particulièrement affirmée au xixe siècle, en parallèle de la révolution industrielle et du développement du commerce au sein de l'Empire britannique, mais aussi avec le reste du monde. Un formidable réseau de services et de compétences s'est alors créé, regroupant commerces, banques, compagnies d'assurances, marchés financiers, comptables, juristes, experts, etc., avec des spécialisations parfois très sophistiquées.

La deuxième moitié du xxe siècle a vu la finance continuer de croître à Londres avec l'arrivée massive des banques américaines fuyant une réglementation nationale trop contraignante dans les années 1960-1970, puis le big bang des années 1980.

Enfin l'introduction progressive du Marché unique des services financiers au sein de l'UE a encore renforcé Londres dans la compétition internationale, car ce Marché unique, et particulièrement le système du « passeport européen », lui a ouvert complètement le marché de l'Europe continentale.

L'UE est d'ailleurs aujourd'hui la principale destination des exportations de produits et de services financiers hors du RU, engendrant un surplus d'environ 20 Md€ en 2014.

Avant le début du programme du Marché unique des services financiers, Londres était dominé par des banques britanniques, américaines et japonaises qui étaient centrées sur l'économie britannique et surtout sur le marché financier international hors Europe. L'introduction progressive du Marché unique au début des années 2000 a permis aux entreprises européennes de s'établir plus facilement à Londres et surtout aux entreprises de la City de vendre leurs produits et leurs services partout dans l'UE. Ce double mouvement a nettement renforcé la place de Londres.

Nous en donnons ici quelques exemples1 :

la part du RU dans le marché mondial des dérivés de gré à gré (ou dérivés OTC pour over the counter) sur les taux d'intérêt est passée de 35 % à 49 % entre 2001 et 2014 ;

la part du marché mondial des changes est passée de 33 % à 41 %, avec le paradoxe que Londres, bien que située en dehors de la zone euro, est devenue la première place financière pour traiter l'euro ;

la part des hedge funds est passée de 9 % à 18 % ;

la part des primes d'assurance internationales est passée de 18 % à 29 % ;

aujourd'hui, 250 banques étrangères opèrent à Londres, plus qu'à Paris, Francfort ou même New York ;

les banques européennes non britanniques y tiennent une place importante puisqu'elles détiennent plus de 17 % des actifs bancaires au RU ; parmi elles, beaucoup des plus grandes banques de l'Europe continentale (Deutsche Bank, par exemple) y traitent la plus grande part de leurs activités de marché.

Le Brexit remet en cause le passeport européen et risque donc d'avoir un impact négatif sur la City. Pour vendre des services financiers dans l'UE, il faudra le faire dans un autre pays, sous le contrôle d'un autre superviseur.

Il remet aussi en cause le rôle majeur de Londres sur le marché de l'euro. Il faut se souvenir, par exemple, que la Banque centrale européenne (BCE) avait pris une décision obligeant les plateformes de compensation de l'euro à être situées en zone euro, notamment pour pouvoir intervenir directement vis-à-vis de ces plateformes en cas de difficultés. Le recours du gouvernement britannique contre cette décision avait conduit la Cour de justice de l'UE à l'annuler, car la Cour avait jugé qu'elle n'était pas de la compétence de la BCE. On peut aujourd'hui parier que la justification de cette décision de la BCE sera plus forte post-Brexit et l'on peut s'attendre à plus ou moins long terme à ce que la BCE la prenne à nouveau sans qu'elle soit annulée par la Cour ou que ce soit le Conseil de l'UE qui la prenne sur la recommandation de la BCE.

Il convient enfin de rappeler que la place de Londres est chère. Or les banques doivent toutes faire des économies de coûts importantes. Elles sont donc déjà engagées dans des réorganisations se traduisant par des délocalisations de postes de Londres vers des pays moins coûteux. Le Brexit va renforcer cette tendance et pourra même servir d'alibi.

Le scénario aujourd'hui central : la sortie du RU du Marché unique

La position du gouvernement britannique

Le Premier ministre britannique, Theresa May, a annoncé que la notification de la demande britannique serait faite en mars 2017 et elle s'est déclarée en faveur d'un « hard Brexit », c'est-à-dire d'une sortie du Marché unique, de la législation européenne et de la Cour de justice de l'UE, notamment dans son discours du 16 janvier 2017.

La première raison de ce choix est la volonté de ne plus autoriser l'immigration en provenance des autres pays de l'UE, thème majeur (et populaire) de la campagne en faveur du Brexit. La liberté de circulation des travailleurs au sein de l'UE étant l'une des quatre libertés qui fondent le Marché unique (avec celle des biens, des services et des capitaux), Theresa May en a tiré la conclusion logique qu'il valait mieux annoncer tout de suite le retrait du Marché unique.

Dans son discours du 16 janvier, elle s'est efforcée de tracer une perspective positive d'un RU dans le monde (global Britain), ouvert aux pays tiers, attirant les talents et qui pourrait profiter de sa sortie de l'UE pour renforcer cette ouverture et cette attraction.

Elle a prôné un accord de libre-échange aussi ambitieux que possible avec l'UE, qui serait d'intérêt mutuel (elle a mentionné l'intérêt « des exportateurs allemands, des agriculteurs français et des pêcheurs espagnols »). Elle veut que cet accord soit atteint au moment de la conclusion du processus sur l'article 50. Enfin elle souhaite une transition ordonnée et donc des accords intérimaires avec des périodes de transition qui peuvent différer selon les sujets, afin d'éviter un « saut dans le vide ».

Elle a enfin mis en garde l'UE contre la tentation d'une approche dure, voire « punitive » ; dans ce cas, « aucun accord serait meilleur qu'un mauvais accord », et le RU pourrait fixer des taux d'impôt compétitifs et attirer ainsi des grandes entreprises et des investisseurs.

Le secteur financier est mentionné à deux reprises. D'une part, Theresa May souhaite que le futur accord de libre-échange puisse contenir certains éléments du Marché unique et elle cite « l'exportation des voitures et des camions ou la liberté de fournir des services financiers transfrontières ». D'autre part, elle plaide pour une application progressive d'entrée dans l'accord post-Brexit pour « donner aux entreprises assez de temps pour planifier et préparer » cette entrée, et cite comme exemple « le futur cadre juridique et de régulation des services financiers ». Derrière la terminologie utilisée, on voit bien qu'elle souhaite prolonger aussi longtemps que possible le régime du passeport européen après la sortie du Marché unique, dans l'accord de libre-échange ou dans un accord intérimaire.

La réaction des vingt-sept

Aujourd'hui cette réaction n'est pas définie précisément et il y a eu peu de communication de leur part ; ils attendent la demande du retrait et le début des négociations pour définir leur position.

Mais on doit s'attendre, au moins au départ, à une attitude ferme : à partir du moment où le RU quitte l'UE et le Marché unique et ferme ses frontières aux travailleurs de l'UE, il est logique que les entreprises britanniques ne puissent plus bénéficier de la liberté d'y exporter des biens, des services et des capitaux. Comme l'a dit Wolfgang Schaüble, ministre des Finances allemand, le Marché unique est un menu imposé, on ne peut pas faire un choix « à la carte ».

En outre, le RU est très isolé politiquement : la plupart des vingt-sept sont très critiques sur la stratégie suivie par David Cameron, à commencer par les pays traditionnellement les plus proches de lui (les Pays-Bas et les pays nordiques). Quant aux pays d'Europe centrale et orientale, eux aussi souvent proches politiquement, ils sont ulcérés par la volonté des « brexiters » et de Theresa May de fermer la porte à leurs travailleurs.

Le scénario aujourd'hui le plus probable est donc une sortie du RU du Marché unique et, pour la City, la perte du passeport européen et de nombreux emplois liés aux activités de la place de Londres tournées vers les vingt-sept. Dans ce scénario, la City restera une place de premier rang mondial pour les activités hors Europe (et britanniques bien sûr), mais verra son rôle européen diminuer.

Une étude d'impact faite par PwC (PricewaterhouseCoopers) pour l'AFME (Association for Financial Markets in Europe) récapitule les enjeux pour les banques dans ce scénario, rappelle que les programmes de transformation des banques sont complexes, longs et très consommateurs de ressources et qu'il faut donc les planifier sur une longue période (quatre ans ou plus pour les banques vendant leurs services financiers depuis Londres). Cela les oblige à prendre des décisions dès que possible, sans attendre le résultat des négociations. L'étude estime aussi qu'une période de transition de trois ans est nécessaire entre la fin des négociations et la sortie du Marché unique pour permettre aux banques de mener à bien leur transformation.

« Le diable est dans les détails » : les « accords d'équivalence » et la période transitoire

Même dans le scénario du « hard Brexit », le gouvernement britannique peut, pour sauver le maximum d'avantages du Marché unique pour ses entreprises (et en particulier le secteur financier), agir sur deux plans : le régime d'équivalence et la transition. Le discours de Theresa May du 17 janvier, même s'il n'emploie pas ces termes, se situe bien dans cette optique.

Le régime d'équivalence

Dans le secteur financier, l'UE peut accorder à des pays tiers un régime d'équivalence permettant à leurs entreprises de vendre des produits financiers sans devoir être agréés par tous les pays de l'UE. C'est une décision du ressort de la Commission européenne, qui doit s'assurer que les règles et les contrôles du pays tiers sont « équivalents » à ceux de l'UE.

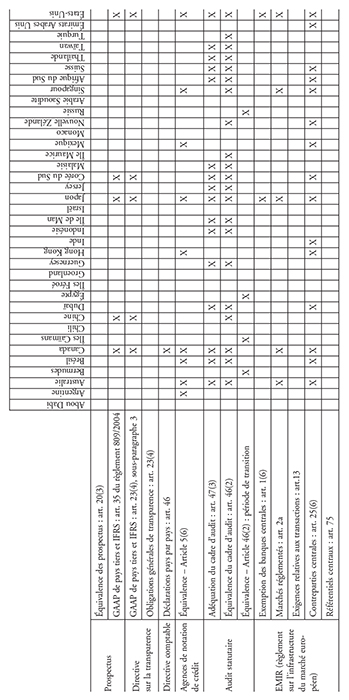

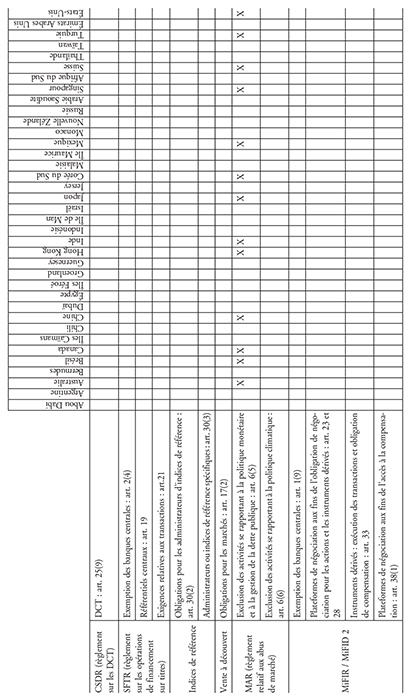

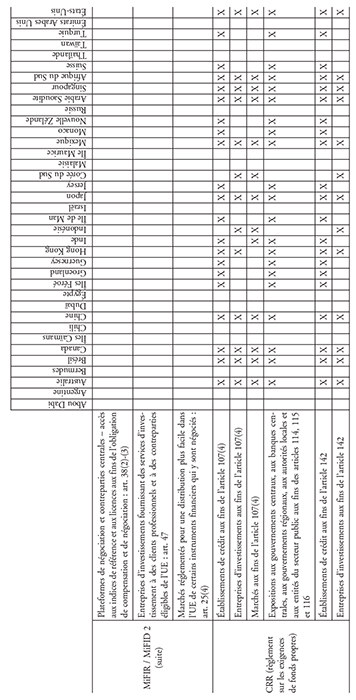

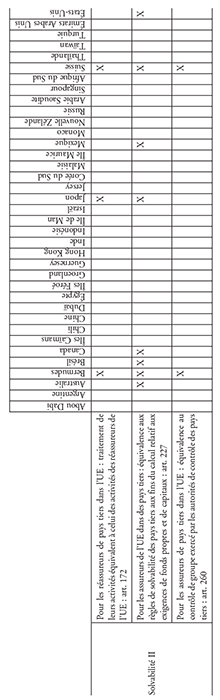

Pour l'instant, la jurisprudence de la Commission européenne est variable sur ce sujet (cf. annexe 1) :

quelques accords avec les États-Unis (sur les dérivés, par exemple, et non sans mal), mais pas sur tous les sujets (pas d'accord sur les infrastructures de marché, par exemple), ou avec le Japon (accord sur les infrastructures de marché, par exemple),

pas d'accord avec la Suisse sur les produits de marchés financiers (directive dite « MiFID » pour Markets in Financial Instruments Directive).

Au départ de la période où le RU ne sera plus dans l'UE, la législation bancaire et financière sera identique et le RU pourra légitimement prétendre à l'équivalence, mais il y aura ensuite certainement des différenciations, dont certaines probablement souhaitées par la place financière de Londres, avec l'accord du gouvernement et des autorités de supervision (par exemple, le plafonnement des bonus imposé par l'UE contre la position du gouvernement britannique). Le régime d'équivalence risque donc de ne plus pouvoir être accepté au bout de quelques années de séparation.

La transition

Si le RU sort de l'UE, il deviendra un pays tiers et devra négocier de très nombreux accords avec l'UE (la Suisse a signé cent vingt accords avec l'UE, dont aucun dans le domaine bancaire et un seul dans le domaine des assurances).

Le temps nécessaire pour ces négociations sera très long. Le récent accord avec le Canada a pris sept ans de négociation et a bien failli capoter à cause du Parlement wallon… Certes le RU partira d'une position probablement proche de celle de l'UE, mais le champ sera très vaste et de nombreuses difficultés peuvent surgir.

Compte tenu du temps nécessaire pour ces négociations, le RU demandera probablement à bénéficier d'une période de transition où il s'engagera à respecter le droit européen (mais sous quel contrôle ?) et où il continuera à bénéficier du Marché unique. La durée de cette période de transition, ses conditions et le champ précis qu'elle recouvre devraient être aussi un enjeu majeur de la négociation.

Conclusion

Le scénario central du Brexit est une sortie du RU du Marché unique, aboutissant à la perte du passeport européen et au départ de Londres d'activités et d'emplois. C'est pourquoi de nombreuses places financières continentales, à commencer par Paris et Francfort, ont entamé des démarches frénétiques pour attirer activités et emplois londoniens. D'autres places plus petites peuvent d'ailleurs aussi prétendre attirer des relocalisations, comme Dublin, Amsterdam, Madrid, Milan et Luxembourg. La plupart des grandes banques installées à Londres réfléchissent déjà sur les mouvements à programmer ou programment déjà des mouvements qui doivent se décider très à l'avance, en général en évitant de communiquer pour ne pas gêner les négociations ; seules HSBC et Goldman Sachs ont annoncé des relocalisations, HSBC vers Paris et Goldman Sachs vers Francfort.

Ce scénario reste cependant incertain quant à son calendrier. D'une part, il dépend de l'ensemble des négociations dont certains doutent qu'elles puissent être bouclées en deux ans. D'autre part, Theresa May va essayer d'obtenir un « cadre » post-Brexit aussi ouvert que possible (peut-être en cherchant à obtenir des accords d'équivalence juste après la sortie) et demandera aussi probablement une période de transition. Les services financiers seront une priorité du gouvernement britannique dans la négociation, mais il reste à voir ce qu'ils peuvent offrir aux vingt-sept en contrepartie.

Enfin on ne peut pas complètement exclure le scénario où, finalement, après des années de négociations complexes et une situation économique dégradée au RU, les Britanniques reviennent sur leur vote de 2016 ; c'est cependant le scénario le moins probable aujourd'hui.

À plus ou moins long terme, il devrait donc y avoir une déconnexion entre l'UE et la place financière qui était de loin la première en Europe. Cette déconnexion avait commencé par la création de la zone euro sans le RU, mais s'était ensuite réduite avec la mise en place d'un important ensemble de textes réglementaires avant et après la crise financière, ainsi que le rapprochement des superviseurs illustré par la création des trois autorités européennes de surveillance des assurances, des banques (dont le siège est d'ailleurs à Londres) et des marchés. La place de Londres va s'éloigner encore plus de la zone euro et cela devrait aboutir à une finance européenne plus multipolaire.

Dans ce contexte, la zone euro aurait tout intérêt à renforcer les liens entre ses États membres et ses places financières, en complétant l'Union bancaire pour éviter les frottements aux frontières (en matière de liquidité, par exemple) et les vingt-sept auraient tout intérêt à poursuivre le projet d'Union des marchés de capitaux, afin d'assurer une plus grande mobilité financière entre eux.

Achevé de rédiger le 2 février 2017