Depuis la publication de la première mouture des accords de Bâle III en décembre 2010, et tout au long du processus de transposition de ces accords au niveau européen, la Fédération bancaire française (FBF), comme l’ensemble de la communauté bancaire européenne appuyée par les représentants des PME1, n’a pas ménagé sa peine pour montrer les conséquences potentielles multiples et négatives pour l’offre de crédit aux PME du renforcement des fonds propres et de la mise en œuvre des nouveaux ratios de liquidité (LCR – liquidity coverage ratio – et NSFR – net stable funding ratio) prévus par ces accords.

Plus de trois ans après le lancement de cette réforme de grande ampleur et à l’heure où le ratio LCR va être définitivement finalisé en Europe, qu’en est-il objectivement ? Doit-on s’attendre à une restriction de l’offre de crédit aux PME et à la hausse de leur coût ?

Nous rappellerons dans cet article que le règlement européen appliquant les règles de Bâle III (CRR – Capital Requirement Regulation) se traduit par une stabilité des coefficients de fonds propres, en dérogation avec l’accord de base, et donc ne pénalise pas le financement des PME.

En revanche, nous estimons que la mise en œuvre du ratio LCR pourrait avoir un impact négatif et systématique selon les modalités de finalisation à trancher d’ici à l'été, ce qui conduit les banques françaises à poursuivre leur pédagogie vis-à-vis des régulateurs et à adapter leur modèle de refinancement.

Le règlement CRR a évité un impact négatif des nouvelles règles de fonds propres

Le règlement CRR a tenu compte des risques d’impact négatif

Les économistes des banques françaises avaient souligné que les exigences durcies du ratio de fonds propres auraient plusieurs conséquences.

Tout d’abord, ils avaient estimé que cette hausse contraindrait l’offre de crédit aux PME. Leur prédiction était que pour respecter 7 % de ratio de fonds propres (8 % pour les banques systémiques), les banques augmenteraient d’un tiers leur capital et réduiraient de 20 % leurs actifs pondérés des risques2 (dont pour partie des crédits accordés aux PME). Cela leur paraissait inéluctable parce que les marchés financiers ne seraient pas capables de souscrire aussi massivement à des augmentations de capital et parce que ces dernières feraient trop baisser le retour sur investissement par action (ROE – return on equity) des banques.

Il faut rappeler que l’ampleur de la contraction du crédit pour les PME n'était pas précisée. Par simplification et par hypothèse, la baisse du crédit aux PME était estimée de même ampleur que la baisse des actifs pondérés des risques. Les économistes anticipaient cependant que les banques réaliseraient des arbitrages entre activités en fonction de leur consommation de fonds propres. Par exemple, les prêts aux PME, qui appartiennent à la clientèle de détail3, sont pondérés à 75 % selon les modèles internes standards d’estimation des risques par les banques. Ils consomment ainsi davantage de capital que les prêts à des entreprises plus grandes ou PME corporate4 si elles sont bien notées. En effet, un prêt à une entreprise notée AAA par une agence de notation ou bénéficiant de la cotation 3++ et 3+ de la Banque de France est pondéré à 20 %. De même, un prêt à une entreprise notée A par une agence de notation ou bénéficiant de la cotation 3 de la Banque de France est pondéré à 50 %.

Par ailleurs, les économistes soulignaient que ce ratio de fonds propres plus exigeant aurait d’autant plus d’impact en Europe que les PME sont plus dépendantes du crédit bancaire qu’aux États-Unis. Ainsi, en France, le crédit bancaire représentait 73 % du total de l’endettement des entreprises non financières en 2008, alors qu’il ne représente que 25 % aux États-Unis. Ce chiffre est encore plus fortpour les PME qui ont moins accès aux marchés financiers, mais les données ne sont pas disponibles par taille de société.

Enfin, les économistes des banques affirmaient que le renforcement de ce ratio contraindrait les banques à augmenter les taux d’intérêt et à discriminer les PME en fonction de leurs risques pour tarifer davantage les pertes et les coûts. En effet, comme indiqué précédemment, le coût en fonds propres d’un prêt est lié à sa notation. Or il est à noter qu’en moyenne, les PME sont moins bien notées que les grandes entreprises. Ainsi, seules 29,7 % des créances allouées aux PME cotées par la Banque de France sont éligibles au refinancement de l’Eurosystème et donc bénéficient des cotations 3++, 3+ (AAA), 3 (A) et 4+ (BBB).

Ces multiples conséquences annoncées ont été prises en compte par le législateur européen dans la réglementation CRR IV. En effet, la hausse des fonds propres a été « neutralisée » par l’application d’un multiplicateur de 0,7619 à l’article 501. Concrètement, cela signifie que l’exigence de fonds propres pour les crédits aux PME est la même aujourd’hui depuis l’application du règlement CRR au 1er janvier 2014 qu’avant cette réforme. C’est un avantage comparatif important pour cette activité par rapport à la hausse générale des fonds propres même si la consommation de fonds propres reste plus importante pour un prêt à une PME que pour l’octroi d’un prêt immobilier ou l’achat d’une obligation d'État. Il est à noter que ce multiplicateur s’applique à toutes les PME, qu’elles soient classées dans la catégorie des clients de détail (les prêts accordés sont inférieurs à 1 M€) ou dans la catégorie corporate (les prêts accordés sont supérieurs à 1 M€).

Les nouvelles exigences de fonds propres ne pèsent pas à ce stade en France sur le crédit aux PME

La contraction des crédits aux entreprises a bien eu lieu au niveau de la zone euro (nous ne disposons pas des chiffres pour les PME). Ainsi, les prêts aux entreprises non financières accordés par les banques de la zone euro sont passés de 4 700 Md€ à 4 348 Md€5, soit une baisse de 7,4 % entre décembre 2010 et février 2014. Cependant, en creusant les chiffres de la Banque centrale européenne (BCE), cette baisse est due à celles constatées en Espagne et en Italie. Ces deux pays, qui ont été touchés par la crise des dettes souveraines, sont dans une situation particulière : les banques doivent faire face à un taux de créances douteuses significatif et ont massivement investi dans les obligations d'État de leur pays ; les taux d’intérêt sont en outre beaucoup plus élevés, ce qui pèse sur la demande de crédit.

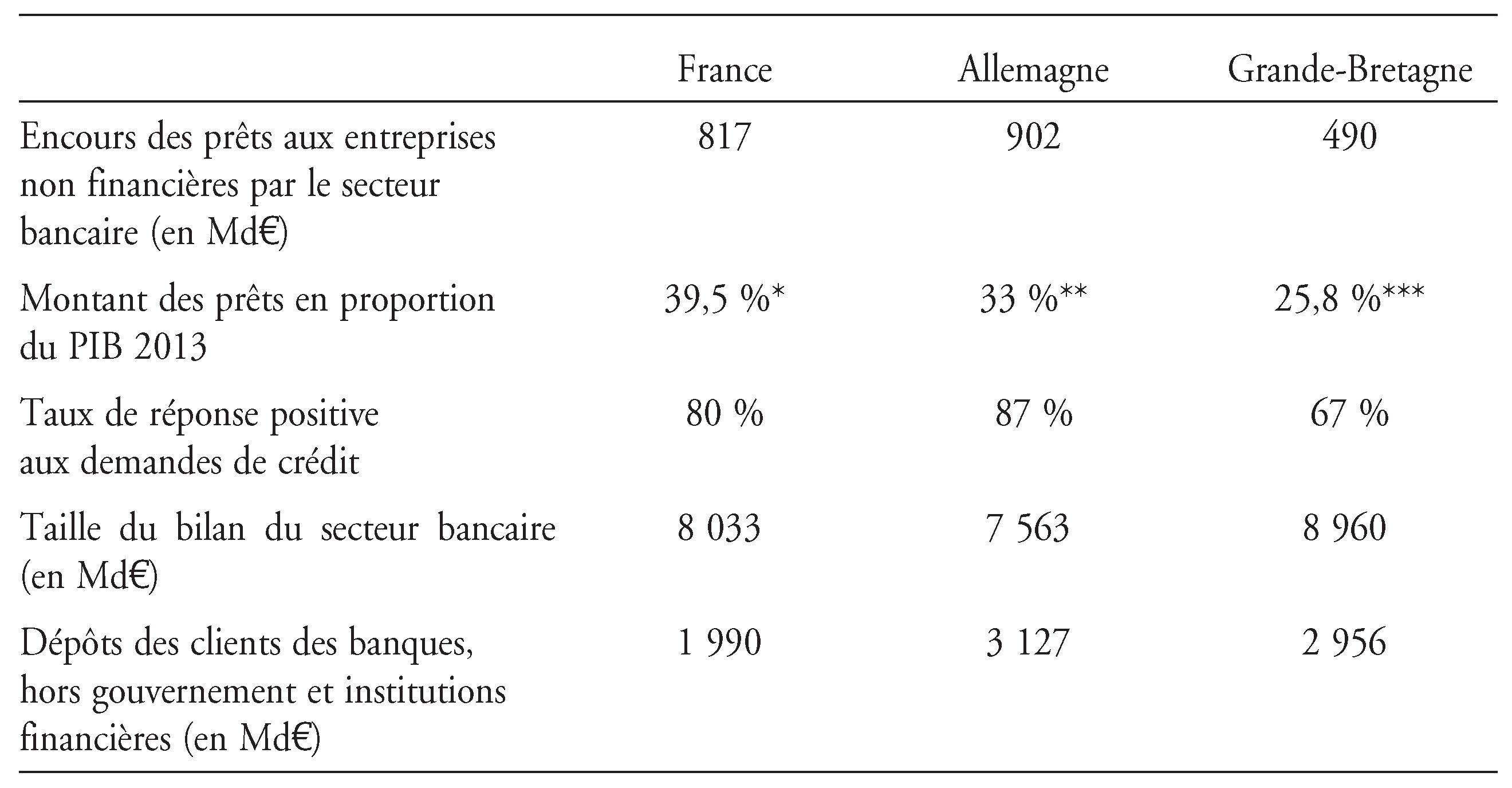

Au-delà de ces deux cas particuliers, les conséquences annoncées sont peu perceptibles. Ainsi, en France, l’encours de crédits aux entreprises qui était de 781,6 Md€ en décembre 2008 avant la crise économique est de 817 Md€ en février 2014. L’encours de crédits mobilisés par les PME est de 362 Md€, en hausse de 0,8 %. Par ailleurs, l’encours de prêts aux TPE (très petites entreprises) est de 226 Md€ et son évolution est même plus dynamique (+2,2 %). Il est cependant à noter qu’en raison d’un plus grand recours des entreprises aux financements des marchés financiers (particulièrement dans le cas des grandes entreprises), le crédit bancaire ne représente plus en France que 63 % de l’endettement total des entreprises non financières.

Concernant la hausse des taux de crédit aux PME, elle n’est pas constatée puisque les taux d’intérêt sont aujourd’hui inférieurs (3,78 % en moyenne pour des prêts à trois ans dans la zone euro avec un taux de l’EONIA à 0,45 %) à ceux de 2008 (6 % avec un taux de l’EONIA à 3,78 %) pour les prêts de moins de 1 M€, selon le rapport de la Commission européenne sur l’accès au financement en 2013. Il est toutefois à noter qu’il y a de grands écarts entre pays (de 2,29 % en France pour les PME à 4,37 % en Italie et 4,88 % en Espagne) et qu’ils sont supérieurs aux taux pour les plus grandes entreprises.

La « neutralisation » des effets de Bâle III sur l’octroi de crédits en Europe a sans doute été salutaire. Il convient néanmoins de rester prudent et de ne pas être catégorique.

Tout d’abord, s’il ne reste plus que 65 Md€ à trouver pour les 174 banques européennes suivies par l’Autorité bancaire européenne (ABE), selon son rapport du 6 mars 20146, pour se conformer au ratio de fonds propres selon les règles de Bâle III, avec cinq ans d’avance, nous n’avons pas de chiffres pour l’ensemble des banques de l’Union européenne.

De plus, la tendance des banques européennes à réduire leurs actifs pondérés des risques pour se conformer au ratio de fonds propres est enclenchée depuis le milieu de 2012, comme le souligne ce même rapport. De manière plus globale, la taille des bilans des banques de la zone euro est passée de 34 858 Md€ au milieu de 2012 à 30 749 Md€ en février 2014, soit une baisse de 12 %. Cette baisse de la taille des bilans des banques européennes pourrait avoir des répercussions.

Par ailleurs, nous sommes actuellement dans un contexte où la demande des PME en crédits est faible. Les banques seront-elles capables de répondre en totalité à une hausse de la demande si la reprise se confirmait ? Rien n’est moins sûr, compte tenu des effets potentiels du ratio LCR qui s’appliquera le 1er janvier 2015 et dont les modalités vont être finalisées d’ici au 30 juin 2014 par un acte délégué de la Commission européenne.

Un impact négatif du ratio LCR dans les années à venir conduit les banques françaises à poursuivre leur pédagogie vis-à-vis des régulateurs et à adapter leur modèle de refinancement

Aux yeux des banques européennes et de la FBF, les effets du ratio LCR sont sous-estimés et pourraient être significatifs dans les années à venir

Pour mémoire, le ratio LCR prévoit qu’une banque détienne suffisamment d’actifs liquides, cessibles facilement, pour faire face à une crise qui se traduirait, par exemple, par un retrait massif de la part des déposants ou par l’arrêt du renouvellement des prêts par les créanciers de la banque. Ce ratio pousse les banques à équilibrer leurs crédits et leurs dépôts.

Ce ratio a fait l’objet de plusieurs aménagements par le Comité de Bâle en janvier 2013, puis récemment en janvier 2014. Le règlement CRR, qui transpose en droit européen cet accord, prévoit une période d’observation, actuellement en cours, avant que certains paramètres clés ne soient définitivement déterminés.

Selon l’ABE, dans son rapport sur l’impact du ratio LCR sur l'économie du 30 décembre 20137, il n’y a aucune corrélation entre le respect progressif de ce ratio et une baisse des prêts aux PME.

Aux yeux des banques européennes, ce rapport néglige le fait que les banques européennes ont encore 518 Md€8 à rembourser dans le cadre des opérations de refinancement à plus long terme9 réalisées par la BCE, notamment en décembre 2011 et en février 2012.

Par ailleurs, ce rapport sous-estime gravement le fait que les entreprises et les PME en particulier sont de grandes consommatrices de liquidité pour les banques. En effet, alors que le taux global de crédit sur dépôts est de 114 % pour les banques du panel de l’ABE, le taux de crédit sur dépôts pour les entreprises non financières pour les banques de la zone euro est de 232 %10. Dès lors, des arbitrages peuvent être réalisés en défaveur de cette activité.

Aux yeux de la FBF, il existe un risque que l’ensemble des banques européennes adoptent la même stratégie que ce qui a été observé pour les seize grandes banques européennes, jugées comme institutions systémiques au niveau mondial. Ainsi, une étude de FitchRatings de novembre 201311 montre que ces seize grandes banques européennes ont réalloué massivement leurs expositions au risque entre 2010 et 2012 pour se conformer au ratio LCR. Elles ont réduit leurs expositions aux entreprises de 440 Md€ et acheté pour 550 Md€ de dettes d'État.

Pour éviter que l’ensemble des banques européennes adoptent la même stratégie que ces seize grandes banques, il est donc crucial que le ratio LCR soit bien « calibré ».

C’est pourquoi les banques françaises poursuivent leur pédagogie et adaptent leur modèle de refinancement en parallèle

Tout d’abord, la FBF a plaidé, ainsi que les banques européennes, pour un élargissement des actifs liquides et la prise en compte des lignes de crédit confirmées par les banques centrales, comme le prévoyait un amendement dit « Tremosa » au Parlement européen, qui a été retenu dans la version finale du règlement CRR. Ainsi, celle-ci était en avance sur la décision du Comité de Bâle de janvier 2014 qui reconnaît l’inclusion des lignes de liquidité confirmée par la banque centrale, lorsqu’elles existent et lorsque les autorités nationales les reconnaissent dans le LCR, comme participant à la réserve de liquidité LCR.

Néanmoins, si les banques françaises saluent cette décision, elles jugent que dans la pratique, les conditions d’application sont excessivement restrictives : (1) coût de 0,75 % de taux d’intérêt annuel et (2) inclusion dans le niveau 2B (avec un plafond à 15 %). Elles ont été rédigées de façon à ce que les banques européennes ne puissent pas les utiliser.

Compte tenu des spécificités européennes, notamment un taux d’intermédiation très élevé, et de la situation encore fragile de l'économie européenne, la FBF recommande :

- de considérer la contribution de la ligne de liquidité confirmée comme une catégorie nouvelle de la réserve de liquidité (niveau 2C), de la limiter à 15 % du montant total de la réserve (complémentaire à la limite de 15 % sur le seul niveau 2B, qui va d’ores et déjà être constitué d’actions, d’actifs titrisés et d’obligations d’entreprises) ;

- de limiter le prix à 0,25 % de taux d’intérêt pour la partie non tirée de la CLF (Committed Liquidity Facility).

Du moins, ces questions de prix et de niveau d’inclusion doivent être laissées à l’appréciation des banques centrales.

Par ailleurs, les banques européennes souhaitent que d’autres points techniques prévus par le Comité de Bâle soient pris en compte au niveau européen, comme l’application de taux de fuite de 3 % pour les dépôts classiques de particuliers couverts par un système de garantie.

En parallèle, les banques françaises adaptent leur modèle de refinancement pour pouvoir continuer à prêter aux PME.

Les crédits accordés aux PME constituent des actifs très peu liquides pour les banques. En effet, la valeur de ces crédits dépend essentiellement de l’information, notamment qualitative, réunie par le prêteur à travers la relation client. Les risques correspondants ne peuvent être commodément transférés aux marchés et sont conservés au bilan des banques. C’est pourquoi la titrisation des créances aux PME est très peu développée en Europe. Les titres émis en 2012 représentent une valeur de 40 Md€, soit à peine 1 % des prêts accordés par les banques de la zone euro.

Pour développer cette pratique et refinancer leurs créances aux PME, cinq grandes banques françaises12 ont créé une société de titrisation de créances aux PME, Euro Secured Notes Issuer (ESNI). Une première émission de titres dénommés « Euro Secured Notes » a eu lieu le 11 avril 2014 pour un montant de 2,65 Md€. La technique de titrisation est simple : les parts du fonds ne seront pas tranchées en fonction de différents niveaux de risque (il n’y aura qu’une tranche de risque) et les actifs sous-jacents restent dans le bilan des banques (il s’agit alors de « titrisation non déconsolidante » ou « retenue »). En outre, la qualité des créances apportées au fonds est évaluée à partir de la cotation octroyée aux entreprises par la Banque de France.

Si cette technique ne permettra pas d’améliorer le ratio LCR des banques françaises, elle permet de refinancer leurs crédits aux PME.

L’inclusion des titres adossés à des actifs (asset-backed securities – ABS) serait une incitation supplémentaire à développer ce type de véhicules.

Conclusion

À ce stade, les prêts aux PME n’ont pas souffert de la hausse des fonds propres bancaires notamment parce que les banques ont été écoutées et ont obtenu un traitement préférentiel de ces prêts dans le règlement CRR.

La FBF espère de nouveau être entendue lors de la fixation du ratio LCR pour éviter des conséquences négatives.

Il faudra de toute façon beaucoup plus de temps pour faire la lumière de manière exhaustive sur les impacts de Bâle III sur les crédits aux PME car nous n’avons pas traité dans cet article de l’impact potentiel du ratio NSFR qui fait également partie des accords de Bâle III. Si ce ratio restait en l'état, le financement des exportations et l’affacturage seraient négativement impactés. Enfin, l’impact du ratio de levier sur les crédits aux PME devra également être évalué.