Un secteur financier solide et efficace est essentiel pour l’allocation optimale du capital, non seulement dans les économies avancées, mais aussi dans les économies émergentes, particulièrement dans celles en croissance rapide. Le secteur financier indien a connu d’importantes réformes et une évolution remarquable depuis les années 1990, mais dans de nombreux domaines, il reflète encore la structure institutionnelle mise en place lorsque l’Inde fonctionnait dans le cadre d’une économie dirigée. En conséquence, il existe une différence importante entre la performance du secteur privé et celle du secteur public. Cet article examine d’abord les marchés de valeurs mobilières et compare les performances des segments qui sont aux mains du secteur privé et ceux qui sont encore régis par le secteur public. Une analyse similaire est ensuite faite du secteur bancaire. Enfin, l’article aborde le rôle du secteur financier dans l’ouverture des services bancaires aux populations rurales pauvres1.

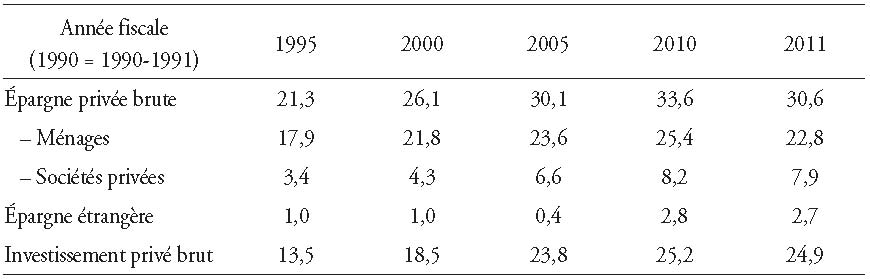

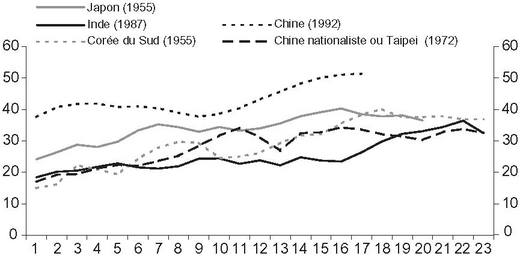

Au cours de la dernière décennie, l’économie indienne a connu une croissance rapide, avec une forte augmentation des taux d’épargne et d’investissement (cf. tableau 1 infra). Alors que l’épargne privée s’est légèrement tassée en 2011, son niveau est resté proche du taux moyen observé entre 2005 et 2009. Le taux d’épargne a décollé à la fin des années 1980 (cf. graphique 1 infra), à la suite des réformes économiques antérieures, et s’est accéléré au début des années 2000 pour atteindre des niveaux comparables à ceux d’autres pays d’Asie orientale pendant leur période de croissance rapide (avec l’exception notable de la Chine où les taux d’épargne ont été d’un ordre de grandeur plus élevé, tout comme la croissance du PIB). Dans ce contexte de hausse des flux, les réformes de l’intermédiation financière entre les ménages et les entreprises ont un rôle important à jouer. En effet, les informations recueillies par des études comparatives de plusieurs pays témoignent de l’influence de la concurrence bancaire sur l’efficacité de l’industrie traditionnelle et de l’impact des marchés d’actions sur les industries indiennes de haute technologie (Das, 2009). Un système de marché, efficient et bien régulé, d’intermédiation financière est essentiel aux flux financiers intermédiés entre épargnants et investisseurs.

En Inde, le système financier s’est développé suivant deux trajectoires clairement différentes. Le secteur privé a développé une économie florissante et compétitive sur le plan international, à la fois sur les marchés boursiers et dans sa partie bancaire. Hors du secteur privé, que ce soit dans la banque ou pour le marché obligataire, l’amélioration des performances n’a pas été aussi bonne.

Le secteur boursier privé s’est développé dans le domaine des actions avant de s’étendre dans de nombreux marchés financiers dérivés. Plus récemment, le marché des changes a connu une croissance extrêmement rapide. Cependant, ces marchés sont parfois menacés par l’apparition de marchés offshore qui peuvent tirer parti de certaines dispositions réglementaires qui pèsent sur le fonctionnement efficient des marchés financiers.

Dans le secteur bancaire, la concurrence s’est également développée dans la mesure où de nouvelles banques privées ont gagné des parts de marché grâce à une efficacité supérieure. En revanche, la performance des banques du secteur public n’a pas été aussi bonne que celle du secteur privé et beaucoup d’entre elles ont eu besoin d’injections de capitaux à répétition. En outre, le secteur bancaire dans son ensemble souffre d’une réglementation excessive.

Le marché obligataire est sous le contrôle de la Reserve Bank of India (RBI) et ne s’est pas élevé au rang d’institution de classe mondiale. Un certain nombre de facteurs expliquent cette piètre performance, notamment le cadre réglementaire des institutions financières qui en fait des détenteurs captifs de fonds d’État.

Les marchés de valeurs mobilières

Les actions

De 1993 à 2001, le ministère des finances et le Securities and Exchange Board of India (SEBI) ont montré une volonté affirmée de réformes visant à une transformation complète du marché des actions. Les changements ont été spectaculaires (Green et al., 2010 ; Shah et Patnaik, 2011 ; Shah et Thomas, 2000) :

- un nouveau modèle de gouvernance a été instauré pour les infrastructures financières importantes comme les Bourses, les dépositaires et les chambres de compensation. Il repose sur une triple séparation entre les actionnaires, les équipes dirigeantes et le personnel des sociétés financières. Ces trois groupes sont séparés afin de prévenir les conflits d’intérêts. Les actionnaires ont été incités à s’intéresser davantage à la liquidité des marchés qu’à la maximisation des dividendes ;

- les négociations de parquet ont été remplacées par des carnets d’ordres électroniques ;

- le risque de contrepartie a été éliminé par un netting au niveau des chambres de compensation. Cela a encouragé un environnement concurrentiel dans lequel les barrières à l’entrée sont très basses et un renouvellement suivi des sociétés est ainsi constaté ;

- les sociétés de courtage étrangères ont été autorisées à s’inscrire dans les Bourses locales, permettant aux investisseurs étrangers d’opérer par l’entremise de leurs sociétés de courtage habituelles ;

- les certificats matériels de titres ont été éliminés au profit d’un règlement dématérialisé via plusieurs dépositaires concurrents ;

- les problèmes d’asymétrie d’information ont été réduits grâce à des améliorations en matière de normes comptables et de publication ;

- les critères d’éligibilité pour les investisseurs institutionnels étrangers ont été progressivement élargis, encourageant ainsi à la fois l’entrée de capitaux étrangers et une plus grande variété d’opinions sur la situation du marché.

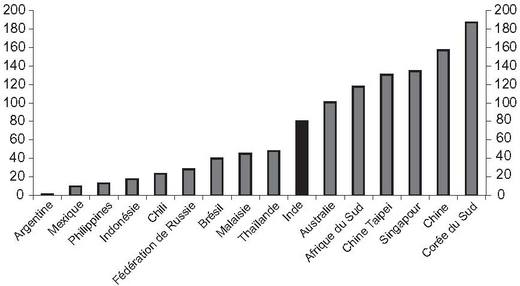

Le marché indien des valeurs mobilières a ainsi acquis un rôle important. La valeur combinée du volume du National Stock Exchange (NSE) et du Bombay Stock Exchange (rapporté au PIB) est plus élevée que dans beaucoup de pays à revenus intermédiaires (cf. graphique 2) et le marché des produits dérivés est encore plus liquide puisque le NSE se classe cinquième dans le monde pour le nombre de contrats traités. En fait, c’est le seul classement mondial dans lequel l’Inde est mentionnée. Dans le cadre plus large de la finance indienne, le marché d’actions est le premier endroit où la finance moderne et la régulation financière ont pris pied. Les capacités et l’expérience institutionnelle liées à ces réformes contribueront à transformer les autres composantes du système financier. Par exemple, en 2008, elles ont permis d’instaurer un marché à terme des changes. Cependant, si le marché d’actions alloue de manière très efficace des fonds pour les grandes entreprises, le système bancaire fournit encore dans l’ensemble deux fois plus de capitaux aux sociétés privées que les marchés d’actions (et les emprunts obligataires ne représentent qu’une petite fraction du financement des entreprises).

Il faut également noter que le marché a un coût de fonctionnement très bas. Le coût par transaction payé à la Bourse et aux opérateurs de la compensation est seulement de 0,35 point de base, moins d’un tiers du coût d’une transaction sur le marché de Hong Kong et moins que n’importe quel marché asiatique, à l’exception du Japon. La compétitivité globale du marché est cependant obérée par le coût élevé de la taxe de transaction qui est de 27 points de base. Si cette taxe était abolie, comme au Japon, le coût unitaire pourrait devenir inférieur à celui du Japon, en raison de la hausse du volume qui s’ensuivrait.

Au cours de la dernière décennie, les deux Bourses ont obtenu l’agrément du régulateur pour un nombre croissant de produits dérivés et celui qui a le mieux réussi est devenu l’un des plus grands marchés du monde. Le processus a commencé en 1998 avec une recommandation émise par une commission gouvernementale (Gupta, 1998). Les transactions sur des contrats sur indices ont démarré deux ans plus tard. Elles se sont étendues aux swaps de taux d’intérêt et aux options sur indices boursiers. Les dérivés dans leur ensemble se sont rapidement développés. Dans les cinq années précédant les années 2011-2012, la croissance des volumes a été de l’ordre de 30 % par an et le nombre de contrats a augmenté de 40 % (NSE, 2012). En conséquence, pour l’année calendaire 2011, le NSE est la cinquième Bourse de produits dérivés du monde. Il était neuvième cinq ans plus tôt (Acworth, 2012) et le marché d’options sur indices Nifty était le deuxième du monde.

Le marché des changes

Une évolution similaire s’est produite sur le marché des changes. Le volume total du marché indien a été multiplié par cinq sur la période allant de 2005 à 2011. Le marché s’est développé particulièrement rapidement après que la RBI ait cessé d’intervenir sur le marché en 2009 et ait laissé flotter le taux de change. En une décennie, il est passé du rang de dixième marché des changes émergent au troisième rang, après la Corée du Sud et la Russie. La hausse du volume des transactions sur le marché des changes a également été spectaculaire depuis leur début en 2010. En 2011, les trois contrats à terme sur les devises affichaient un volume près de neuf fois plus important que le marché classé juste après lui. Un peu plus de la moitié du marché de la roupie est traité dans le pays, comme c’est le cas en Corée du Sud et en Afrique du Sud, mais nettement plus qu’au Brésil ou en Chine pour lesquels près des trois quarts des transactions de change en monnaie nationale se font à l’étranger (Balasubramaniam et Shah, 2012).

Le marché obligataire

À l’inverse de la croissance du marché d’actions qui est essentiellement le fait du secteur privé, le marché des obligations d’État est presque exclusivement animé par la RBI. Au cours de la décennie écoulée, sa liquidité s’est considérablement améliorée avec un spread acheteur/vendeur parmi les plus bas du monde (Mohan, 2004). L’infrastructure s’est améliorée avec la dématérialisation, un nombre de spécialistes en valeurs du Trésor (primary dealers) similaire à celui des autres grands pays, une plate-forme de négociation électronique et une chambre de compensation centrale. Mais même ainsi, le volume du marché obligataire indien reste peu élevé (cf. graphique 3).

La raison de ces faibles volumes est que le marché est dominé par des investisseurs institutionnels captifs, qui sont obligés de détenir des obligations d’État. Les banques doivent détenir 23 % de leurs actifs en obligations d’État et 6 % supplémentaires sont placés auprès de la RBI, qui elle-même détient une partie de ses actifs sous la forme de fonds d’État. La principale compagnie d’assurances, la société publique à 100 %, Life Insurance Company of India doit détenir au moins 50 % de ses fonds disponibles pour des investissements en obligations d’État. Dans l’ensemble, les investisseurs captifs détiennent plus de 80 % des encours de la dette et n’ont pas pour habitude de les négocier.

La RBI a autorisé la création de marchés dérivés pour les obligations d’État en septembre 2009. Les investisseurs étrangers ne peuvent y participer que s’ils possèdent les obligations sous-jacentes. En outre, les SVT (spécialistes en valeurs du Trésor) ne sont autorisés qu’à couvrir leurs propres positions dans ces marchés et opérer pour des clients. Depuis la création du marché en septembre 2009, les volumes ont été faibles, surtout parce que le marché des obligations d’État est peu liquide, ce qui vient compliquer le débouclage des contrats. En mars 2011, la RBI a finalement autorisé le débouclage au comptant des contrats sur obligations, jusqu’ici interdit. Cela devrait permettre une expansion importante du marché des dérivés de taux fixes. Cependant, à la fin de 2011, il n’y avait aucun contrat de taux indien d’importance mondiale, à la différence des contrats boursiers.

De nombreux secteurs du marché des obligations d’État doivent être améliorés. Cela pourrait être réalisé par la création d’un marché à terme monétaire, une amélioration du système des teneurs de marchés et un élargissement du système des ventes à découvert. Par ailleurs, la faiblesse des volumes de transactions expose le marché à des manipulations et une volatilité excessive. L’absence d’une gamme suffisante de marchés dérivés a réduit l’efficacité de la transmission de la politique monétaire, et donc la nouvelle mesure est un pas vers une plus grande fluidité des marchés.

Le marché des obligations d’entreprises n’a pas atteint son vrai potentiel. Cela est en partie dû à l’absence d’un marché bien développé et liquide des obligations d’État. Les obligations d’entreprises ont besoin d’un marché de fonds d’État pour être en mesure de se couvrir des risques de taux et de fixer des prix de manière rationnelle. À la fin de 2010, l’encours des obligations d’entreprises n’était que de 3,3 % du PIB, contre 10,6 % en Chine où le marché s’est rapidement développé depuis 2007. En outre, ce marché est peu liquide et souffre d’une absence de normalisation des conditions d’émission. Des mesures ont été prises pour l’améliorer : le SEBI a imposé une compensation centralisée des obligations d’entreprises et la RBI a autorisé les banques à détenir dans leurs bilans jusqu’à leur terme des obligations d’entreprises du secteur des infrastructures, ce qui les dispense de les déclarer chaque année à leur valeur de marché. Dans le but de stimuler lemarché, la RBI a permis la création d’un marché de CDS (credit default swaps) en février 2011. Cependant, sa portée est extrêmement limitée car seules les sociétés détenant les obligations sous-jacentes ont le droit d’acheter un CDS sur ces valeurs. Les opérateurs désirant accéder à ce marché doivent disposer de niveaux de fonds propres susceptibles d’en exclure la plupart des opérateurs en valeurs du Trésor.

Le secteur bancaire

Le système bancaire indien, longtemps entièrement dominé par les banques publiques, s’est ouvert à la concurrence avec l’apparition depuis le début des années 1990 de banques privées. Cette arrivée a dynamisé le secteur, mais les acteurs du secteur public tardent à améliorer leur efficacité. Par ailleurs, des contraintes de gestion encore trop lourdes pèsent toujours sur les entreprises du secteur. En partie pour cette raison, les banques traditionnelles se sont révélées incapables de développer l’inclusion financière des parties les plus pauvres de la population laissant la voie ouverte au développement de la microfinance.

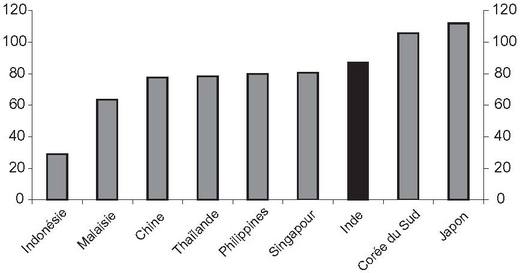

L’importance du secteur bancaire public

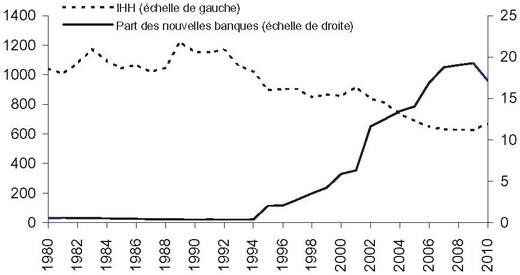

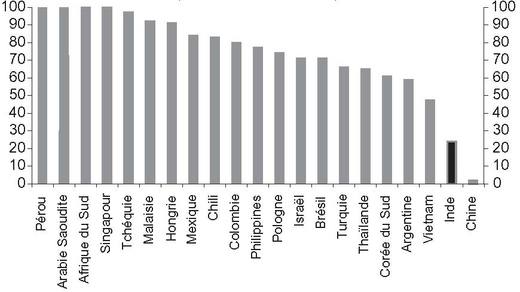

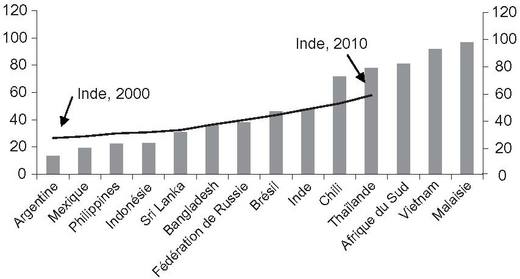

À la fin des années 1980, les banques publiques représentaient 93 % du total des actifs et près de 90 % des agences, si l’on y inclut un certain nombre de banques de développement. Depuis 1990, cependant, les obstacles à l’entrée ont été levés et de nouvelles banques sont apparues. Elles ont majoritairement été formées par des intermédiaires financiers non bancaires ou diverses entités du secteur public, qui étaient souvent au départ des banques de développement et qui se sont transformées en institutions financières ou qui ont créé de nouvelles banques. Les nouvelles arrivées ont considérablement réduit la concentration du secteur (cf. graphique 4 ci-contre). Cinq des nouvelles banques (Axis, HDFC, ICICI, ING Vysysa et YES) ont particulièrement bien réussi. Leur part combinée du marché est passée de moins de 2 % en 1999 à 16 % en 2007, ce qui explique une légère reprise de la concentration ces dernières années. Dans l’ensemble, les nouvelles banques privées représentaient 25 % des actifs des banques du pays en 2010 (cf. graphique 4). Bien que la part des banques privées ait augmenté, l’État continue de dominer le secteur bancaire. Mais les banques publiques sont pour la plupart devenues des banques principalement commerciales plutôt que des banques de développement. En fait, parmi les principales économies émergentes, il n’y a qu’en Chine que le secteur privé avait une part du total des actifs inférieure à celle du secteur public en 2009 (cf. graphique 5). L’expansion financière s’est poursuivie et le volume des prêts bancaires aux entreprises est désormais supérieur dans de nombreux pays émergents (cf. graphique 6 infra).

Dans le même temps, alors que les restrictions étaient assouplies, la fixation des taux d’intérêt était progressivement déréglementée. En 2009, seuls les taux sur les dépôts d’épargne et les petits prêts bancaires étaient encore réglementés. Cependant, en 2010, la RBI a obligé toutes les banques à fixer leur taux de base en fonction d’une formule objective prédéterminée. L’objectif était de faire en sorte que ces taux soient plus proches des taux du marché monétaire, afin d’augmenter la transparence des taux pratiqués par les banques. Celles-ci ne sont plus autorisées à prêter en dessous de leur taux de base. Lors de l’entrée en vigueur de cette décision, le plafonnement du taux des petits prêts fut aboli.

Le contraste entre banques publiques et banques privées

Dans l’ensemble, la libéralisation a amélioré l’efficacité du secteur bancaire. Les études fondées sur une estimation des fonctions de production montrent qu’après la déréglementation, les banques se sont beaucoup rapprochées de leur frontière d’efficience pour ce qui est de la maximisation des profits (Das, Ashok et Ray, 2005). La plus grande efficience des nouvelles banques privées explique leurs gains rapides de parts de marché. Ces banques ont des ratios de capitaux élevés et sont bien considérées par les marchés de capitaux grâce à un ratio « capitalisation/valeur comptable » de l’ordre de 3, alors qu’il est proche de 1 pour les banques du secteur public. Bien que l’essentiel des gains d’efficience globaux proviennent du secteur bancaire public qui est bien plus grand, ses performances restent décevantes puisqu’elles se situent en moyenne à près de 20 % en dessous de la frontière coût/efficience (Kumar et Gulati, 2010). Dans le secteur public, deux tiers des banques publiques ont affiché, entre 1999-2000 et 2007-2008, des résultats inférieurs à ceux du membre le moins efficient du groupe State Bank. La dispersion du rapport coût/efficacité s’est nettement réduite dans les années 1990, mais ce ne fut plus le cas entre 2000 et 2007. Dans l’ensemble, les problèmes d’inefficacité dans le domaine des coûts qui subsistent semblent principalement provenir de ce que les allocations d’actifs ne sont pas en phase avec leur taux de rendement relatif (Kaur et Kaur, 2010). En effet, les banques du secteur public ont davantage tendance à investir dans des obligations d’État, même depuis que leurs obligations de détention de fonds d’État ont été réduites (Gupta, Kochhar et Panth, 2011).

L’intensification de la concurrence a également érodé les marges d’intermédiation. Aussitôt après la déréglementation, la marge nette d’intérêt a reculé de 4,2 % en 1992 à 3,2 % en 2000. Elle a continué à baisser depuis, mais à un rythme plus lent, 2,8 % en 2009. Une situation due à une baisse des coûts salariaux de 2,0 % à 0,9 % des actifs productifs dans la décennie se terminant en 2009-2010, une baisse qui a été plus marquée dans les banques du secteur public. Si ces dernières ont pu réduire leurs coûts par des départs volontaires, ceux-ci ont provoqué une dégradation de la qualité du personnel restant car les employés les plus qualifiés sont partis travailler ailleurs. Quoi qu’il en soit, les marges de taux d’intérêt restent bien supérieures à celles d’autres marchés émergents (RBI, 2012).

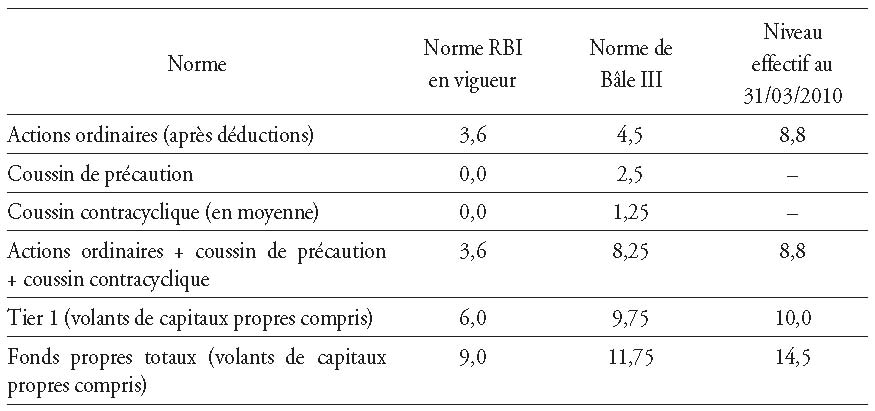

Les banques indiennes sont, en moyenne, bien placées pour satisfaire aux nouvelles normes réglementaires de l’accord de Bâle III (cf. tableau 2 infra). Celui-ci demande des niveaux de fonds propres de base nettement supérieurs et leur définition est désormais limitée aux actions ordinaires. Le ratio minimum entre fonds propres de base et actifs pondérés par les risques passe en effet de 2,0 % à 4,5 %. Mais la RBI a toujours insisté pour que les banques affichent un ratio plus élevé d’actions ordinaires et, comme indiqué plus haut, elles ont elles-mêmes choisi de maintenir ce ratio à un niveau supérieur à celui exigé par la RBI. En conséquence, les banques indiennes, dans leur ensemble, disposent aujourd’hui d’assez de fonds propres pour respecter les normes prévues en matière d’actions ordinaires et de coussin de précaution. Leurs capitaux propres actuels sont aussi suffisants pour leur permettre de satisfaire à l’exigence de fonds propres macroprudentielle prévue par Bâle III (en partant de l’hypothèse qu’en moyenne, cette exigence se situe à mi-chemin entre les niveaux minimum et maximum, augmente au cours des phases d’expansion et diminue durant les périodes de contraction de l’activité).

Bien que la situation d’ensemble des banques indiennes fût satisfaisante en mars 2010, ce constat occulte la bien meilleure position des banques privées par rapport aux banques publiques. Les premières avaient un capital tier 1 équivalant à 12,9 % des actifs pondérés par les risques à cette date, contre à peine 8,6 % pour les banques publiques. Mais depuis, la situation du secteur public s’est encore détériorée. Le capital tier 1 est tombé à 8,2 %, mais, ce qui est plus préoccupant, la qualité des actifs a reculé avec des créances improductives (hors provisions) atteignant près d’un cinquième de la valeur nette des banques publiques. À l’inverse, la qualité des actifs des banques privées s’est améliorée et les créances improductives ne dépassent pas 3 % de la valeur nette. Cette différence de performance est en partie due à de nouvelles obligations, exigées par le ministère des finances, qui imposent que toutes les créances improductives soient immédiatement signalées par le système informatique central des institutions, plutôt que d'être comptabilisées par la direction des banques. Cette disposition a grandement affecté les estimations des créances improductives du secteur public, mais pas celles du secteur privé qui dispose déjà de systèmes informatiques performants.

En outre, le secteur bancaire public possède dans son portefeuille un important portefeuille de prêts restructurés qui a également augmenté. En décembre 2010, il avait atteint 5 % du portefeuille, contre à peine 1 % pour les banques privées. Bien que ces prêts soient encore productifs, leurs conditions font baisser la rentabilité des banques et une proportion importante de ces prêts devient en fin de compte improductive.

La santé globale des banques publiques a cependant été assurée par des injections continues de nouveau capital. En mars 2011, le gouvernement doit faire face à la nécessité de recapitaliser dix-huit à vingt banques publiques et un petit nombre de banques privées auraient également besoin d’un apport de capitaux. Le gouvernement a provisionné 146 milliards de roupies pour la recapitalisation des banques publiques pendant l’exercice 2012-2013, ce qui porte le total des injections de capitaux dans le secteur public à 800 milliards de roupies depuis avril 2008. En moyenne, ces injections de capitaux représentent 0,2 % du PIB courant. Les banques du secteur public qui ont besoin des injections de capitaux les plus importantes par rapport à leur capitalisation boursière dans ce cycle sont pour l’essentiel celles-là même qui avaient bénéficié d’aides publiques importantes au début des années 1990 et qui étaient encore considérées comme mal en point en 1999.

Cette piteuse performance est le résultat des échecs répétés dans la mise en œuvre de programmes de réformes bien conçus. La Commission sur la réforme du secteur bancaire avait recommandé de réduire le contrôle de l’État à 33 % du capital de ces banques et de mettre en place quelques autres incitations pour les dynamiser. Ces réformes étaient inscrites au budget de l’année 2000, mais elles ont été abandonnées en raison de la forte opposition des syndicats. Il est maintenant grand temps de la mener à bien et d’aller plus loin en vendant entièrement les plus petites banques publiques, conformément à la recommandation de la Commission Rajan (2009) qui n’a pas été suivie d’effet.

Même la gestion des ressources humaines de ces banques est contrariée par le recours à un examen d’entrée unique pour l’ensemble des banques et par les échelles de salaires qui sont conformes aux recommandations de la Commission salariale du service public. En outre, les mauvaises décisions de prêt sont soumises à un examen de la part des ministres et de la Central Vigilance Commission (un organisme anticorruption). Une situation qui génère une structure inutilement bureaucratique. Dans l’ensemble, les banques publiques souffrent d’un sérieux désavantage par rapport au secteur privé. Leurs employés sont beaucoup plus âgés et moins qualifiés. En outre, l’introduction de nouveaux systèmes informatiques dans les banques rend difficile la réaffectation des employés posant problème. De fait, les banques ont continué à engager des employés alors qu’elles auraient besoin d’un personnel plus qualifié et davantage orienté vers les activités commerciales. Enfin, le système de management n’est guère brillant et est assorti d’un système rigide de rémunération (Khandelwal, 2010).

« Les banques du secteur public indien sont moins efficaces, moins bien gérées, plus bureaucratiques. Leurs effectifs sont pléthoriques et les moins bien payés de toutes les institutions financières. C’est également le secteur dans lequel les firmes financières indiennes sont les plus arriérées sur le plan technique, les moins tournées vers le client, les moins imaginatives, les moins compétitives, les moins innovantes et les moins capables de bien gérer le risque de leur marque, de leurs ressources humaines, de leur capital financier ainsi que de leurs actifs et de leurs risques. » (Mistry, 2007).

Le renforcement de la concurrence

Le gouvernement a annoncé en février 2010 qu’il allait accorder de nouvelles licences bancaires. La RBI a par la suite publié un document consultatif détaillant les principaux domaines dans lesquels des décisions devront être prises et sollicitant des avis sur (1) les exigences minimales de fonds propres imposées aux nouvelles banques et la contribution des actionnaires fondateurs, (2) les minima et maxima applicables aux participations des actionnaires fondateurs et des autres actionnaires, (3) les prises de participations étrangères dans les nouvelles banques, (4) la question de savoir si les groupes industriels et commerciaux devraient être autorisés à créer des banques et (5) la question de savoir si des sociétés financières non bancaires devraient être autorisées à se transformer en banques ou à créer des banques. Le ministre des finances a annoncé dans le cadre du budget 2011 que la RBI publierait de nouvelles directives. Le gouvernement a approuvé un projet de loi bancaire qui doit encore être approuvé. On s’attend à ce que la RBI accorde un maximum de cinq nouvelles licences.

Les contraintes pesant sur le système bancaire

La gestion de portefeuilleLes banques nationales sont également soumises à de fortes contraintes en matière de gestion de portefeuille. Elles doivent déposer auprès de la RBI un montant équivalant à 6 % de leurs actifs et détenir 23 % supplémentaires de leurs actifs sous la forme de titres d’État. Enfin, elles doivent distribuer 40 % des crédits bancaires nets à des secteurs prioritaires. Le secteur agricole reçoit 45 % de ces prêts et 55 % sont affectés à divers autres secteurs comme les petites entreprises, mais aussi les étudiants et un certain nombre de catégories socioéconomiques particulières. Il n’y a pas de limite sur les taux d’intérêt pour ce type de crédits. Néanmoins, une limite inférieure est définie par les taux d’intérêt payés sur les dépôts des banques auprès de la banque rurale publique. Les prêts de ce type connaissent en général une proportion de créances douteuses supérieure à la moyenne.

Les contraintes matériellesLa RBI a progressivement assoupli les contraintes matérielles imposées au système bancaire. Les banques doivent lui soumettre des plans d’activités annuels indiquant, entre autres, le nombre de succursales et de guichets automatiques bancaires (GAB) qu’elles vont ouvrir, ainsi que leur emplacement. La RBI a le droit de décider du lieu où les banques peuvent ouvrir de nouvelles succursales. Avant la déréglementation, elles étaient tenues d’ouvrir quatre agences rurales pour chaque nouvelle agence urbaine. Après la déréglementation, ce rapport a été ramené à une pour une. Ces restrictions ont été assouplies en 2010, mais elles sont toujours en place pour les zones ayant une population de 50 000 habitants ou plus. La RBI peut également décider du nombre de succursales qu’une banque peut avoir dans une zone donnée. Les banques peuvent aussi ouvrir des agences de plus petite taille dans les centres commerciaux, par exemple, mais la RBI limite leur champ d’activités à la collecte de dépôts. Elles doivent obtenir un agrément pour ouvrir une succursale et doivent demander une autorisation pour la vendre ou l’échanger avec une autre banque. La RBI autorise maintenant les banques à installer des GAB à des emplacements différents de leurs succursales sans autorisation préalable, mais se réserve le droit de les obliger à les déplacer une fois qu’elle sait où ils ont été installés.

L’orientation des prêts vers l’agricultureDès la création du programme de prêts aux secteurs prioritaires à la fin des années 1960, un objectif primordial a été d’orienter le crédit vers le secteur agricole, qui était considéré comme essentiel pour la croissance de l’économie. Cependant, l’expansion de l’agriculture, même si elle s’est accélérée ces dernières années, a été nettement plus lente que celle du reste de l’économie. Avec une augmentation du volume total de crédit un peu plus rapide que le PIB et une partie fixe de crédit affectée au secteur de l’économie qui a la croissance la plus lente, le secteur agricole a eu tendance à trop emprunter (cf. graphique 7 infra). Ce phénomène s’est aggravé en 2004 lorsque le gouvernement a incité les banques du secteur public à doubler le montant total des crédits accordés au secteur agricole. Celui-ci a évidemment besoin d’un accès adéquat au crédit, et en particulier à des crédits temporaires pour faire face aux aléas climatiques et compléter ou remplacer les investissements privés autres que ceux de l’agriculteur et de sa famille. Mais il importe que les prêts bancaires au secteur agricole ne deviennent pas une forme déguisée de subventions budgétaires aux agriculteurs par le biais d’annulations de créances récurrentes.

À la suite de cette décision, les prêts bancaires en proportion du capital employé par les agriculteurs avaient presque triplé au cours de la décennie qui s’est achevée en 2008. Malgré la baisse des taux d’intérêt, les créances improductives se sont accumulées. Finalement, le budget 2008-2009 a prévu que si un petit agriculteur faisait défaut, l’État rembourserait son prêt à la banque. En outre, les grands fermiers se sont vus proposer d’effectuer un versement unique représentant 25 % du montant de leurs emprunts pour réduire leur endettement. Globalement, le coût de ce programme a été estimé à 1,1 % du PIB de 2008 et a réduit la dette des agriculteurs d’environ 23 %.

C’était la deuxième grande opération de réduction de la dette qu’aient connue la plupart des agriculteurs au cours de leur vie active, après le programme Agricultural and Rural Debt Relief (ARDR). Comme pour le plus récent, le coût de ce programme s’était envolé et son champ d’application avait dû être élargi au-delà du groupe initialement envisagé. À l’époque, les dépenses avaient représenté un total de 11 % de l’encours de la dette bancaire du secteur agricole et environ 0,8 % du produit national net. Il se pourrait que les autorités aient ainsi involontairement encouragé les agriculteurs à s’abstenir de rembourser rapidement leurs futures dettes (Ministry of Finance, 1991).

L’accès aux services financiers

Les institutions de crédit agricoleDeux types d’institutions financières ont été créés par le gouvernement pour favoriser le développement rural. Dans les premières décennies après l’indépendance, l’accent était mis sur les coopératives rurales de crédit puis, à partir de la moitié des années 1970, sur la création de banques rurales régionales. Aucune de ces institutions ne devait être financièrement prospère, même si elles ont distribué des montants considérables de crédits. En mars 2009, le premier type d’institutions ne recouvrait que 40 % de ses prêts et le deuxième type avait une proportion de prêts non performants de 40 %. Cette performance déplorable a été enregistrée en dépit de nombreuses tentatives de réforme de ces institutions qui étaient devenues des instruments du clientélisme politique (Vaidyanathan, 2004).

La microfinanceMalgré les efforts du gouvernement et des institutions financières, la proportion de la population indienne qui a recours aux services financiers bancaires traditionnels est extrêmement limitée. À peine un tiers de la population dispose d’un compte bancaire et le taux de pénétration des comptes bancaires diminue fortement dans les plus bas niveaux de revenu, avec seulement 14 % des travailleurs agricoles disposant d’un tel compte. Cela n’est pas dû à une présence faible sur le terrain : l’Inde a une forte densité d’agences bancaires en comparaison avec d’autres économies émergentes. Mais en réalité, les services bancaires sont peu utilisés en raison du coût des opérations bancaires qui est élevé pour les groupes à faibles revenus. C’est semble-t-il cette raison, plutôt qu’une faible disponibilité des banques, qui explique cette situation. En effet, les groupes à faibles revenus sont aussi peu susceptibles d’avoir un compte en banque dans les régions urbaines bien équipées que dans les zones rurales qui le sont beaucoup moins. De ce point de vue, il semble qu’il n’y ait guère de justifications pour le microcontrôle exercé par la RBI sur les ouvertures d’agences des banques commerciales.

Le fournisseur traditionnel de financement pour les pauvres est le prêteur sur gages. Dans le quartile des revenus les plus bas, deux tiers de ceux qui empruntent hors du cercle d’amis et de la famille recourent à ces prêteurs. Bien que les taux pratiqués semblent élevés à 3 % par mois (Banerjee et Duflo, 2007), le rendement obtenu par les prêteurs est beaucoup plus faible en raison de fréquents rééchelonnements des prêts (Collins et al., 2009). La majeure partie du coût élevé des prêts est due aux importants efforts de surveillance nécessaires pour assurer leur remboursement. Des résultats similaires sont observés au Pakistan (Aleem, 1990) et pour les prêts dits « du jour de paie » aux États-Unis (Skiba et Tobacman, 2007).

L’espace entre les banques et les prêteurs a été comblé par de nouvelles entités financières qui, en Inde, ont pris deux formes : les groupes d’entraide (self-help groups – SHG) et les institutions de microfinance (microfinance institutions – MFI). Les SHG sont généralement fondés par des groupes de la société civile et comptent, en moyenne, onze membres (Srinivasan, 2010). Les MFI, par contre, sont des organisations à but lucratif financées par des prêts bancaires. Elles se sont rapidement développées entre 2006 et 2010 et les encours de prêts ont augmenté, en moyenne, de 88 %. Malgré cette croissance rapide, la plus grande MFI a enregistré un taux de prêts non productifs de seulement 0,9 % en 2010 (SKS Microfinance, 2010). Dans l’ensemble, en mars 2011, ces institutions avaient deux fois plus de comptes de microcrédit qu’il n’y avait de comptes ruraux commerciaux (M-CRIL, 2011).

Les effets de la microfinance semblent ne pas être tout à fait à la hauteur des prétentions faites en sa faveur en matière de réduction de la pauvreté. Des études aléatoires réalisées dans l’Andhra Pradesh montrent un faible impact du microcrédit sur des objectifs de développement tels que l’amélioration de la santé et de l’éducation ou la réduction de la pauvreté – au moins sur une période de deux ans (Banerjee et al., 2010). Cependant, ces études montrent une certaine augmentation de la formation d’échanges par rapport aux groupes de contrôle. En outre, l’obligation des remboursements hebdomadaires permet à beaucoup plus d’emprunteurs d’acquérir des biens durables, un résultat qui se rapproche des observations selon lesquelles de nombreux consommateurs dans les pays développés prennent des décisions fondées sur un mécanisme d’actualisation hyperbolique (application d’un taux d’actualisation plus élevé aux événements du futur lointain qu’à ceux du futur proche).

L’environnement de la microfinance a fortement changé. En 2010, le Parlement de l’Andhra Pradesh a adopté des dispositions législatives qui permettent au gouvernement de fixer les taux d’intérêt des prêts des MFI et d’en déterminer les échéances qui stipulent que les remboursements n’ont lieu qu’une fois par mois et non chaque semaine et qu’ils doivent être effectués dans les bureaux du gouvernement.

Les nouvelles règles adoptées dans l’Andhra Pradesh font suite à des affaires fortement médiatisées dans lesquelles le surendettement aurait conduit au suicide de débiteurs d’une MFI. Quelle que soit la réalité de ces allégations, il semble certain que la concurrence entre les SHG et les MFI dans l’Andhra Pradesh a conduit à des utilisations excessives du crédit. En fait, il semblerait que dans cet État, la plupart des excès d’emprunt soient dus aux prêts des SHG (Sinha, 2012). Ces groupes offraient des prêts à cinq ans avec un taux d’intérêt de seulement 3 %. Le gouvernement de l’État couvrait la différence entre le coût des fonds des SHG et le taux demandé aux emprunteurs (CGAP, 2010). Bien qu’il n’y ait pas de chiffres pour le taux de défaillance des SHG créés par différentes institutions, les banquiers locaux estiment que les SHG établis par des organismes gouvernementaux sont politisés et ont pour but d’obtenir des subsides et des dons (Harper, 2002).

Le climat qui a prévalu dans l’Andhra Pradesh a conduit à un refus généralisé de rembourser les emprunts. Près de 90 % de tous les prêts dans l’État sont devenus défaillants (Maes et Reed, 2012). Cela a gravement affecté les fonds propres des MFI, dont le siège était situé dans cet État, et a également entraîné l’arrêt de nouveaux prêts bancaires à ces MFI. Les institutions se sont diversifiées hors de l’Andhra Pradesh et, selon le Microfinance Institutions Network, les prêts ont augmenté de 10 % à 15 % hors de cet État entre avril 2011 et mars 2012.

Les banques et les téléphones mobilesL’utilisation des téléphones mobiles pour des services bancaires avait été découragée en Inde par une réglementation qui limitait l’exercice de cette activité aux seules banques, mais ces restrictions ont été levées et le marché a décollé. Le succès est en partie dû à la création d’un partenariat public-privé pour instaurer une interface commune pour de nombreux transferts. Cela a favorisé la création de partenariats entre les opérateurs téléphoniques et les banques permettant des transferts d’argent peu coûteux. En outre, la RBI a assoupli ses règles sur l’agrément des correspondants bancaires (personnes qui offrent des services bancaires là où il n’y a aucune banque locale). Auparavant, seuls des instituteurs, des fonctionnaires ou des policiers à la retraite pouvaient devenir correspondants bancaires. Aujourd’hui, des revendeurs de téléphones (qui sont nombreux) peuvent le devenir et fournissent ainsi un service de caisse pour les dépôts et les retraits.

La concurrence dans le secteur bancaire s’est intensifiée au cours des deux dernières décennies avec l’apparition de nouvelles banques privées et les taux d’intérêt ont été libéralisés. Bien que les banques publiques restent en position dominante, leurs parts de marché ont rapidement diminué. Ces réformes ont favorisé une plus grande efficience et comprimé les marges d’intermédiation. Dans l’ensemble, les bilans des banques semblent solides et les stress tests indiquent que le secteur bancaire pourrait supporter une importante détérioration des performances de prêts. Cependant, la capitalisation des banques du secteur public est plus faible que celle du secteur privé et le gouvernement a été amené à procéder à des injections de capitaux répétées dans ces banques au cours des quatre dernières années. Au total, celles-ci ont représenté 0,2 % du PIB par an. Il est nécessaire de mettre fin à ce cycle d’apports de capitaux en relevant les limites de détention du capital de ces banques par le secteur privé et en vendant davantage de participations détenues par l’État dans les banques publiques. Une plus grande concurrence est également nécessaire et cela devrait survenir après l’adoption du nouveau projet de loi bancaire au cours de la présente législature. Mais la concurrence augmentera la pression sur les banques du secteur public.

Le gouvernement a encouragé les efforts pour accroître l’accès aux services bancaires au moyen des banques rurales et des coopératives, en général sous le contrôle des gouvernements des États, mais celles-ci ont pendant longtemps été mal gérées. Les prêts non performants se sont multipliés dans ces institutions, nécessitant de nombreuses et importantes aides gouvernementales. Des réformes, y compris une meilleure supervision par les régulateurs, ont récemment été mises en œuvre dans ce secteur, mais les améliorations ne se font sentir que lentement.

Les institutions privées de microfinance ont récemment commencé à augmenter les prêts aux pauvres des régions rurales, en même temps que les groupes d’entraide financés par les banques, ce qui améliore l’accès aux services bancaires. Par contre, les banques n’ont pas réussi à atteindre directement les pauvres, qu’ils soient dans les régions urbaines ou rurales, en dépit de l’insistance de la RBI qui exige qu’il y ait autant de créations de nouvelles agences dans les zones rurales que dans les zones urbaines. Bien que ces MFI ne réduiront sans doute pas la pauvreté autant qu’on le croit souvent, les prêts non productifs sont restés bas jusqu’à ce que le gouvernement d’un État ait instauré une législation très contraignante qui a eu pour résultat que tous les prêts de microfinance de cet État, sauf 10 %, sont devenus défaillants. Les MFI ont négligé la surveillance de l’endettement de leurs clients et un système de registre du crédit est devenu nécessaire.

D’autres réformes sont encore nécessaires pour alléger les contraintes diverses et très prescriptives qui pèsent sur le secteur financier, notamment l’obligation qui est faite aux banques de prêter une proportion définie de leurs fonds à des secteurs particuliers de l’économie. Dans l’agriculture, les objectifs de prêts pourraient provoquer un excès d’emprunt, dans la mesure où les revenus de ce secteur croissent beaucoup moins vite que les actifs des banques, ce qui entraînerait des abandons de créances répétés. Jusqu’ici, l’étendue des prêts prioritaires a été réexaminée et de nouveaux secteurs jugés prioritaires ont été ajoutés par le gouvernement. Une plus grande liberté des banques pourrait se traduire par une meilleure allocation des capitaux, mais l’expérience des pays avancés montre que l’abolition de telles restrictions doit être progressive afin d’éviter les effets négatifs d’un afflux soudain de crédits dans le secteur privé. Mais tout de même, le renforcement considérable de l’économie depuis que ce système a été instauré donne à penser qu’une réflexion doit être ouverte sur le régime des prêts prioritaires qui assigne les crédits bancaires à des secteurs définis par le gouvernement.

L’expérience du démarrage des marchés indiens des actions, des dérivés et des changes, ainsi que la performance des banques du secteur privé montrent que les institutions créées par les organismes du secteur public peuvent devenir des institutions de classe mondiale extrêmement dynamiques quand elles sont placées dans le cadre d’un secteur privé convenablement régulé. Cet exemple permet de penser qu’il est possible de créer un secteur bancaire beaucoup plus dynamique en Inde. Les injections de capitaux actuelles par le gouvernement vont cependant dans la direction opposée, en accroissant bien au-delà de 50 % la part du capital des banques publiques détenue par l’État.