Lorsque les nouveaux dispositifs réglementaires ont commencé à être discutés, le secteur bancaire a assez vite fait valoir qu'ils se traduiraient par une désintermédiation. Le renchérissement des crédits bancaires inciterait certains emprunteurs à se tourner vers les marchés ou vers d'autres institutions financières non bancaires. De même, les banques trouveraient intérêt à titriser les crédits distribués plutôt que de les garder dans leur bilan.

L'argument avait l'allure d'une mise en garde, car il sous-entendait qu'une réglementation trop restrictive ramènerait les systèmes financiers sur la voie des errements (notamment ceux liés à la titrisation) qui avaient conduit à la crise. La démonstration suppose, cependant, un effet significatif des nouveaux ratios sur les coûts de financement bancaires, ce qui est encore en discussion. D'autant que la rapidité et la facilité avec lesquelles les banques européennes se sont adaptées aux nouvelles règles ne valident guère l'hypothèse. Il est vrai que l'on observe un peu partout en Europe, depuis 2008, une désintermédiation des financements d'entreprises (essentiellement des grandes), mais il est difficile, actuellement, de dire s'il s'agit d'une tendance de fond, tant la conjoncture est défavorable à l'intermédiation (niveau et structure par terme des taux notamment).

Le terme de désintermédiation mérite un éclaircissement, car il est souvent employé de façon excessivement large. Par exemple, certains l'utilisent à propos des covered bonds, alors que dans ce cas, les crédits sont distribués par des banques et restent à leur bilan ; l'expression est ici difficilement justifiable. Elle peut en revanche servir à qualifier les opérations de titrisation qui transforment des actifs illiquides en titres échangeables, donc susceptibles de sortir du bilan, même si ces opérations préservent la relation entre la banque et l'emprunteur. On notera toutefois que dans ce cas, comme dans celui des placements privés, les actifs sont généralement achetés par des institutions financières, de sorte qu'il est préférable de parler de « désintermédiation bancaire ». Derrière la fiction du marché, ce sont bien des institutions financières qui sont la plupart du temps les acteurs de ces financements « désintermédiés » et qui exercent des fonctions en partie semblables à celles des établissements de crédit. L'enjeu du problème est donc de comprendre et d'expliquer leurs différences de comportements, par rapport aux banques, pour apprécier ce que cela change sur le fonctionnement du système financier et, au-delà, sur le comportement des agents non financiers.

Quoi qu'il en soit la désintermédiation n'est plus considérée aujourd'hui comme un danger. D'une part, parce que certaines banques (tout particulièrement les banques de finance et d'investissement – BFI) ont perçu que les opérations d'accompagnement des émissions de titres, de placements privés ou de titrisations pouvaient être des activités très rentables. D'autre part, et surtout, parce que les régulateurs et les superviseurs européens voient de façon favorable le mouvement de désintermédiation. De sorte que la nouvelle réglementation, pour autant qu'elle pénalise les conditions des crédits bancaires, devient en quelque sorte l'un des instruments de la recomposition souhaitée du système de financement.

Une fois résumés les arguments qui incitent les autorités monétaires, entre autres, à mener la désintermédiation des financements en Europe, deux questions se posent. En premier lieu, sous quelles formes et jusqu'où est-il possible de conduire cette transformation, en accord avec les intérêts des agents concernés (institutions financières, épargnants, emprunteurs) et sous la contrainte des technologies de financement ? En second lieu, la désintermédiation est-elle bien la solution aux problèmes posés et aux objectifs poursuivis ?

Pour répondre à ces questions, nous allons dans une première partie dresser un état des lieux du mode de financement des entreprises en Europe et en France. Certes, nous observons une certaine tendance à la désintermédiation, qui s'est accélérée depuis 2008. Mais cette évolution demeure l'apanage des grandes entreprises. Et elle ne s'explique pas par un accès accru des petites et moyennes entreprises (PME) au financement de marché, ni par la titrisation. Dans la deuxième partie, nous analysons les objectifs poursuivis par les institutions nationales et européennes qui militent pour une désintermédiation élargie, contre ce qu'elles considèrent comme de la « surbancarisation ». Enfin, dans la mesure où la désintermédiation est censée satisfaire trois objectifs (faciliter le financement aux PME, rendre la politique monétaire plus efficace et renforcer la stabilité financière), nous proposons une analyse critique de cette assertion dans la troisième partie.

Évolution des financements par crédits et par titres

Une tendance à la croissance du financement de marché

Une manière simple d'apprécier l'évolution du financement de marché, comparativement au financement par crédits bancaires, consiste à se référer au taux d'intermédiation simple défini comme « crédit/(crédit + titres) », autrement dit le « MIX » pour reprendre l'appellation proposée par Kashyap et al. (1993). Une hausse (baisse) de ce ratio traduit un accroissement du financement par crédits bancaires (par titres) dans le financement total par endettement des entreprises.

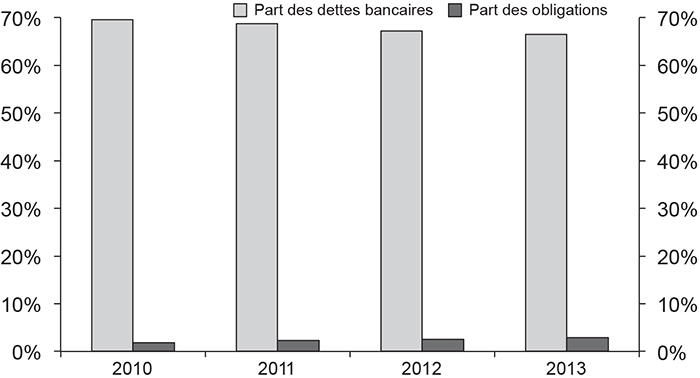

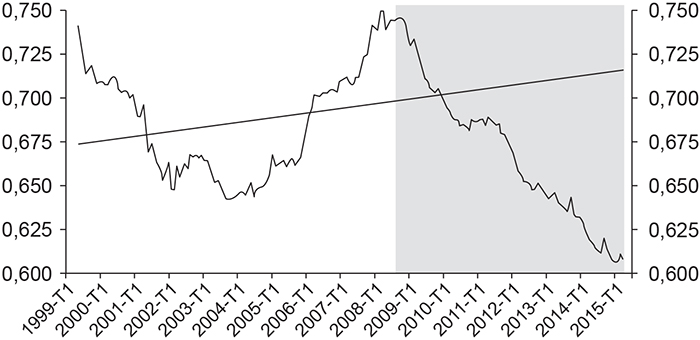

Taux d'intermédiation simple (MIX), zone euro (huit pays)

Source : comptes financiers nationaux.

Le graphique 1 (infra) présente le MIX obtenu lorsqu'on agrège les encours de titres et de crédits au passif des sociétés non financières (SNF) de huit pays européens (Autriche, Belgique, Allemagne, Espagne, France, Italie, Pays-Bas, Portugal) ; la droite représente la tendance linéaire du MIX sur la période d'avant-crise (de 1999-T1 à 2008-T3). On observe que le taux d'intermédiation connaît en Europe une forte chute depuis 2008 ; en cinq ans, le crédit bancaire est passé de 78 % à 64 % du financement total par endettement des SNF. Ce taux d'intermédiation est nettement en dessous de sa tendance d'avant-crise, pourtant déjà décroissante.

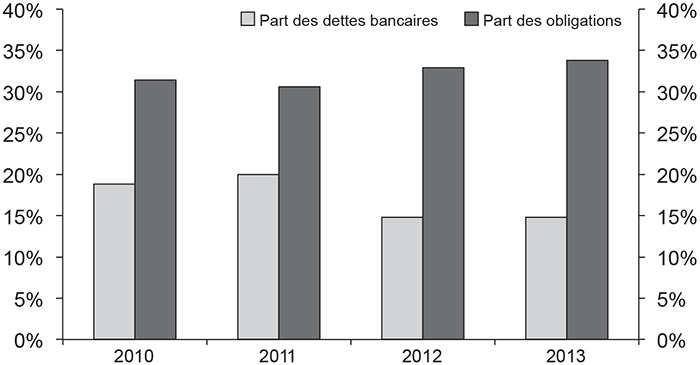

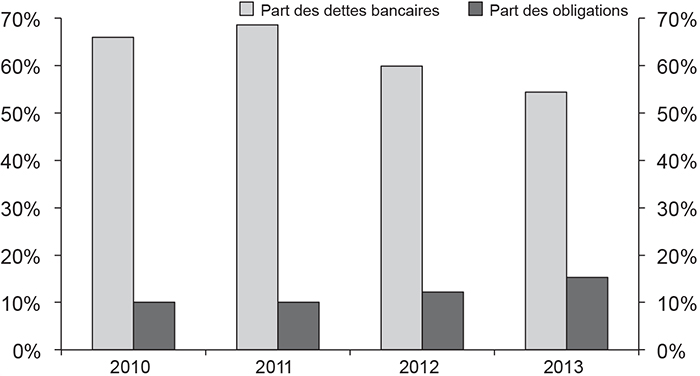

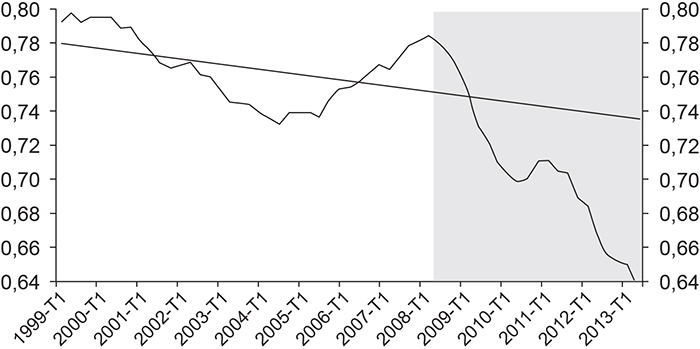

Le graphique 2 (infra) montre qu'entre 2008 et 2015, la part du crédit bancaire dans le financement total par endettement des SNF françaises est, quant à elle, passée de 74 % à 61 %, alors que la tendance d'avant-crise était croissante. Cette substitution de dette obligataire aux prêts bancaires en temps de crise est également observée par Grjebine et al. (2014). Toutefois l'accroissement du financement de marché concerne essentiellement les grandes entreprises. Le graphique 7 en annexe rappelle en effet que la part des obligations dans l'endettement total des grandes entreprises dépasse largement celle de leur endettement bancaire (environ un tiers, contre moins de 15 %). Mais, à l'opposé, le financement désintermédié reste marginal pour les PME (moins de 3 % de leur endettement total – cf. graphique 6 en annexe). Cela s'explique principalement par le coût élevé des émissions rapporté aux montants des capitaux levés, ainsi que par les exigences de diffusion d'informations qui excèdent souvent les capacités de ce type de firmes. Enfin, certes le financement de marché des entreprises de taille intermédiaire (ETI) est passé de 10 % à 15,3 % entre 2010 et 2013, tandis que la part du crédit bancaire baissait de plus de 10 points de pourcentage (cf. graphique 8 en annexe). Mais cette évolution est faible au regard des propositions et des initiatives déployées pour promouvoir la désintermédiation (cf. partie 2). De plus elle s'explique en grande partie par le contexte conjoncturel.

Taux d'intermédiation simple (MIX), France

Source : comptes financiers nationaux.

En effet, la forme actuelle de la structure par terme des taux d'intérêt n'incite pas à l'intermédiation. De plus, en période de crise, un effet de fuite vers la qualité peut expliquer que le financement de marché – plutôt destiné aux grandes entreprises – soit plus dynamique que le financement bancaire (plutôt destiné aux PME). Néanmoins nombreux sont les pays européens à n'avoir pas souffert du rationnement de crédit1. Et quand bien même les conditions de crédit ont été durcies, comme par exemple en Grèce, en Espagne ou en Italie, on voit mal comment, tant structurellement que conjoncturellement, le financement de marché aurait permis de contourner un système bancaire en difficulté ou en voie de restructuration.

Coûts du financement par crédits et par titres, France

Note : certes les différences de coût peuvent s'expliquer non par des conditions d'offre, mais par la nature des emprunteurs (PME, grandes entreprises) et des dépenses financées (trésorerie, investissement, etc.). Toutefois le coût du crédit ici représenté concerne des crédits de plus de 1 M€, à plus d'un an, soit des montants et des maturités comparables à ceux du financement de marché. Il est donc ici permis de comparer les coûts des deux modes de financement.

Source : Banque de France.

Globalement, la relative faiblesse de l'activité de crédit semble être plus liée à l'atonie de la demande qu'à des effets d'offre. En France, par exemple, le taux de croissance du crédit bancaire a baissé malgré la diminution du taux débiteur bancaire (en particulier au cours des périodes 2008-2010 et 2011-2015), comme l'indique le graphique 3. L'endettement a donc répondu à d'autres motifs que le coût du crédit. Les PME auraient simplement eu moins de projets à financer. De leur côté, les grandes entreprises, de par leur plus grande diversification de produits, de gammes et de débouchés, auraient continué à investir et à contracter de la dette de marché. Elles auraient en cela profité d'une baisse significative du coût du financement désintermédié2. Un effet de composition expliquerait donc la tendance à la désintermédiation.

Notons également que la désintermédiation peut aussi prendre la forme d'une substitution de fonds propres à de l'endettement bancaire. De ce point de vue, les grandes entreprises ont connu, depuis la crise, de sérieuses difficultés pour leurs émissions d'actions du fait de la très mauvaise conjoncture boursière. Cela peut également expliquer le dynamisme des émissions obligataires. Une fois la reprise amorcée, la demande de financement bancaire et la pentification de la courbe des taux pourraient faire infléchir cette tendance.

Enfin, pour être complet, les obligations à haut rendement, ou high yield, constituent une autre opportunité de financement pour les entreprises. Il s'agit d'obligations très rémunératrices émises par des entreprises fortement endettées, représentant un risque élevé. Mais avec un encours d'environ 180 Md$, ce marché est en Europe sept fois plus étroit qu'aux États-Unis.

Titrisation des créances et placements privés

En plus des titres obligataires, les entreprises ont la possibilité de se fournir en liquidités en titrisant leurs créances. La titrisation désigne le processus de transformation d'actifs illiquides, tels que des crédits bancaires ou des créances commerciales, en titres négociables sur un marché. L'opération revient concrètement à céder les actifs titrisés à un véhicule de titrisation3, qui émet en contrepartie des titres pour en financer l'acquisition. Ces titres sont appelés « titres adossés à des actifs » ou « asset-backed securities » (ABS)4.

Mais en réalité, l'activité de titrisation concerne peu les créances des entreprises. En France, par exemple, 80 % environ du total de l'actif des véhicules de titrisation provient des crédits distribués par des institutions bancaires de la zone euro. Parmi ces crédits, 80 % sont des prêts immobiliers et plus particulièrement des prêts immobiliers résidentiels5 (residential mortgage-backed securities – RMBS). Par ailleurs, les ABS issus de la cession de crédits à la consommation, de prêts et de crédits-bail automobiles, de prêts aux petites entreprises, de créances liées aux cartes de crédit et de prêts étudiants représentent selon les années de 13 % à 20 % de l'encours total des créances cédées par des intermédiaires financiers monétaires (IFM) sur des contreparties résidentes. Enfin, la titrisation des créances sur les collectivités locales ou sur les PME (via les collateralized debt obligations – CDO6) est marginale. Ainsi près des trois quarts des crédits cédés par les intermédiaires financiers portent sur des prêts aux ménages résidents.

Si les banques sont les principaux acteurs à l'origine des cessions pour titrisation, elles sont également les principales détentrices des titres émis par les véhicules de titrisation. Leurs motivations sont multiples7. La titrisation permet d'abord de substituer de nouveaux crédits à ceux qui ont été cédés. Ensuite elle permet aux banques de se défaire en partie du risque de crédit. D'un point de vue prudentiel, la cession d'actifs permet de réduire le dénominateur du ratio de fonds propres et d'alléger le bilan, afin de satisfaire aux exigences réglementaires. Enfin, depuis la crise, la cession d'actifs de grande qualité est privilégiée, en contrepartie de titres éligibles dans le cadre des mesures non conventionnelles de politique monétaire.

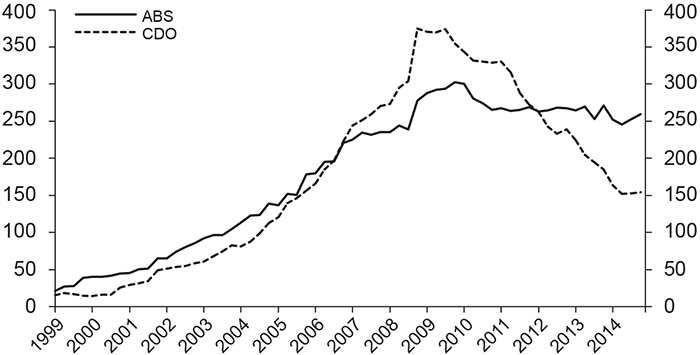

Encours ABS et CDO en Europe (en Md$)

ABS : encours incluant les prêts automobiles, les cartes de crédit, les crédits étudiants et à la consommation, et autres. CDO : composées des CLO et CBO (cf. note 6). SME : titrisation des crédits aux PME. Zone géographique concernée : Europe continentale, Turquie, Kazakhstan, Fédération de Russie et Islande.

Sources : Securities Industry and Financial Markets Association (SIFMA) ; Association for Financial Markets in Europe (AFME).

Comme le montre le graphique 4, cette forme de désintermédiation a connu un rapide développement en Europe au cours des années 2000. Partant de rien ou presque en 1999, les encours d'ABS et de CDO ont atteint respectivement 300 Md$ et 380 Md$ en 20098. La crise financière a brisé cette dynamique. L'encours des CDO, par exemple, a été depuis divisé par 2,5. Le contexte est devenu moins favorable à la titrisation. D'abord il existe une incertitude sur les performances des prêts sous-jacents. Ensuite les primes de risque sur les ABS (au sens large) restent sensibles au risque souverain. De plus, même si les écarts de rendement exigés par rapport au taux sans risque ont baissé depuis 2011, l'attractivité des titres reste faible. Enfin la titrisation souffre de la concurrence des obligations sécurisées (covered bonds), largement éligibles en tant que garanties auprès de la Banque centrale européenne (BCE) et bénéficiant d'une réglementation plus favorable.

La titrisation demeure donc un mode de financement plutôt confidentiel en Europe, où l'encours titrisé ne représente pas plus de 15 % du crédit total aux ménages et aux entreprises, contre 110 % aux États-Unis. Des simulations réalisées par l'ACPR (2014) montrent que même sous l'hypothèse très optimiste d'une croissance des émissions de 30 % par an, les volumes titrisés en Europe ne représenteraient au final qu'une faible proportion des prêts à l'économie.

Parmi les titres pouvant être émis par les ETI, les placements privés peuvent constituer une réponse pour contourner les contraintes qu'impose le recours au marché organisé. En effet il s'agit du financement d'une entreprise par un nombre restreint d'investisseurs institutionnels avec (le plus souvent) l'assistance d'une banque. Les exigences d'information s'en trouvent de ce fait réduites : elles sont d'ailleurs généralement négociées entre l'emprunteur et les investisseurs. Dans l'environnement actuel, les compagnies d'assurances ou certains fonds, à la recherche d'investissement à rendement plus élevé et soucieux de diversification, peuvent y trouver une solution adaptée à leurs stratégies de portefeuille. C'est la raison pour laquelle les marchés pour les placements privés se sont rapidement développés au cours de ces dernières années. Ainsi, selon Standard & Poor's, les entreprises européennes se seraient financées à concurrence de 38 Md€ (sur deux cents opérations) sur les marchés de placements privés en 2014. Le marché des placements privés allemand (Schuldschein) constitue le premier contributeur européen (avec près de 10 Md€). Le marché français des Euro PP, créé en 2011, qui accepte des émetteurs de qualité moindre que les marchés américain et allemand, a permis, quant à lui, à des entreprises européennes de lever 4 Md€ en 2013 et autant en 2014. Parmi ces entreprises, on compte de plus en plus d'ETI. Mais c'est le marché américain (USPP) qui reste le premier pourvoyeur de placements privés auprès des entreprises européennes (avec près de 14 Md€). En outre, les marchés sont excessivement sensibles à la conjoncture : ainsi la crise de la dette en 2011 s'est traduite par un volume d'émissions proche de zéro.

Objectifs et dispositifs d'une désintermédiation élargie

La désintermédiation observée depuis le début de la crise semble donc être principalement conjoncturelle. Mais, plus récemment, divers observateurs et décideurs publics (FMI – Fonds monétaire international –, BRI – Banque des règlements internationaux –, BCE, ESRB – European Systemic Risk Board –, Commission Européenne, etc.) ont exprimé leur souhait et/ou leur volonté de réduire le poids, jugé excessif, des banques dans les systèmes de financement européens. Certains ont même dénoncé une surbancarisation, sans que cette expression ait été définie de façon rigoureuse9. Nous allons en conséquence présenter les objectifs qu'est censée poursuivre cette politique de désintermédiation. Nous évoquerons ensuite les initiatives prises ou à prendre pour y parvenir.

Objectifs d'une désintermédiation

La volonté de désintermédier peut se justifier de trois façons. D'une part, il s'agit d'améliorer les conditions de financement des agents et avant tout des PME/ETI. D'autre part, on considère qu'elle pourrait contribuer à rendre plus efficace la politique de la zone euro. Enfin elle devrait garantir une meilleure stabilité des systèmes réel et financier.

En ce qui concerne les financements d'entreprises, il faut d'abord rappeler qu'ils se caractérisent en Europe continentale par des outils et des voies d'accès assez peu diversifiés. Aux États-Unis, en particulier, les financements des marchés (d'actions et d'obligations), les placements privés et la titrisation sont bien plus développés. On cite souvent le chiffre d'un tiers de financements des marchés contre deux tiers de financements intermédiés en Europe, pour des proportions inverses aux États-Unis. Cette statistique, sans doute trop simple, mériterait d'être affinée pour analyser ce qu'elle recouvre exactement, mais elle illustre bien la singularité du poids de l'intermédiation bancaire dans le modèle de financement européen. Cela tient à des facteurs divers : réglementations des banques et des marchés, faible importance des fonds de pension, structure financière des entreprises10, etc. Mais on est tout de même amené à penser qu'il serait peut-être possible d'améliorer les conditions de financement en Europe en enrichissant les produits et les circuits de mobilisation des capitaux, ce qui conduirait à augmenter la finance directe et l'intermédiation non bancaire. On peut en attendre un accès plus facile et moins coûteux à des types de financements diversifiés. En gardant toutefois à l'esprit que le traitement des asymétries d'information est ici une charge essentielle dont la détermination de la forme optimale constitue un problème complexe.

Le second objectif de la désintermédiation est de faciliter l'exercice d'une politique monétaire qui en a bien besoin. C'est du reste pourquoi la BCE plaide depuis longtemps pour une place plus importante des marchés dans les systèmes de financement de la zone11. De son point de vue, cela présenterait plusieurs avantages et en premier lieu, celui d'assurer une meilleure intégration des systèmes financiers nationaux, car il est certainement plus facile d'intégrer des marchés que des banques. Or on peut faire valoir que cela contribue au partage des risques entre les économies partenaires en permettant des transferts de capitaux des unes aux autres et ainsi d'amortir les chocs asymétriques. Ce sont précisément de tels mécanismes de partage des risques qui manquent à la zone euro pour la rendre viable. Par ailleurs, l'élargissement de la place des marchés devrait assurer une répercussion plus rapide et plus homogène des actions de politique monétaire en contournant l'inertie et l'hétérogénéité des secteurs bancaires nationaux. De plus, le développement des marchés pourrait ouvrir aux banques de nouvelles opportunités pour la gestion de leur liquidité, ce qui réduirait leur dépendance vis-à-vis de la banque centrale. Cela permettrait à cette dernière d'être moins sollicitée dans son rôle de prêteur en dernier ressort ou, plus généralement, d'être moins tenue d'assurer l'équilibre du marché monétaire.

Enfin l'expérience de la crise a conduit plus récemment à considérer qu'une plus grande diversité des canaux de financement serait à même de renforcer la stabilité des systèmes économiques et financiers. En cas de grippage de l'intermédiation, dû à des pertes sur les portefeuilles de titres ou de crédits, les financements de marché peuvent se substituer aux crédits bancaires. Dans ces circonstances, les établissements de crédit sont en effet contraints de limiter leur offre de prêts pour respecter leurs exigences réglementaires de fonds propres, conformément aux enseignements du canal du capital bancaire (Levieuge, 2009), et comme on le constate encore aujourd'hui dans certains pays « périphériques » de la zone. Le recours au marché ou à l'intermédiation non bancaire peut alors compenser cette chute des crédits et amortir ainsi le choc sur les investissements et l'activité. Plusieurs travaux empiriques assez récents se sont du reste efforcés de montrer que les reprises économiques sont plus rapides et plus vigoureuses dans les économies où les financements de marché sont plus développés (Allard et Blavy, 2011 ; Gambacorta et al., 2014 ; Grjebine et al., 2014).

Propositions et initiatives pour une désintermédiation

Pour ce qui concerne l'extension de la place des marchés financiers, la Commission européenne a récemment pris une initiative d'envergure en proposant la constitution d'une union des marchés de capitaux (Commission européenne, 2015). Ce projet vise à assurer une meilleure circulation des flux de capitaux dans l'Union européenne (UE) afin d'accroître la profondeur et la liquidité des marchés de titres, d'en élargir l'accès, de réduire leurs coûts de fonctionnement, etc. Cela devrait profiter pour l'essentiel aux entreprises et/ou aux investissements de grande taille. En parallèle, diverses autres initiatives ont été prises en Europe pour alléger les contraintes d'émission et rendre les titres plus attractifs. En particulier, des marchés de retail bonds ont été lancés depuis 2010 dans plusieurs pays (Royaume-Uni, Allemagne, Italie, Espagne, France). De même, on a tenté l'expérience d'émissions liées d'obligations de faible montant (pooling d'obligations small cap).

Il se peut que ces initiatives contribuent à offrir aux marchés des dimensions plus significatives et à faire progresser leur intégration. Il reste cependant à se demander, d'une part, quel peut être l'avantage comparatif des investisseurs institutionnels par rapport aux banques dans ce type de financements : est-ce lié à la réglementation, à la fiscalité ? C'est une question d'autant plus intrigante que l'on sait que les investisseurs institutionnels ne bénéficient pas, à l'inverse des banques, des revenus complémentaires qui accompagnent la distribution du crédit. Il reste, d'autre part, à s'interroger sur les risques potentiels qu'ils comportent dans la mesure où les actifs créés sont moins transparents et moins liquides.

Du côté des marchés d'actifs titrisés, la BCE a largement assoupli les critères d'éligibilité des ABS en tant que garanties depuis 2011. Typiquement, elle a successivement rendu éligible des RMBS et des ABS de PME de bonne qualité (moyennant une décote), a étendu l'éligibilité à des titres de moins bonne notation et a minoré les décotes sur toutes les catégories éligibles d'ABS. La BCE exige en contrepartie (depuis septembre 2013) une information prêt par prêt sur les actifs sous-jacents des ABS. L'objectif ici dépasse la mise en œuvre des politiques monétaires non conventionnelles : il est de rendre les titres adossés à des créances plus transparents, mieux standardisés et ainsi moins cloisonnés nationalement. La centralisation des informations se fait auprès d'un « entrepôt européen de données » (European DataWarehouse), créé sous l'égide de la BCE, qui espère ainsi permettre aux PME d'accéder à des sources de fonds supplémentaires.

Parallèlement, dans son Rapport sur la stabilité financière dans le monde, en octobre 2013 (chapitre 2), le FMI souligne qu'il est important de développer la titrisation des prêts aux PME. De même, la réorganisation des marchés de la titrisation a été inscrite sur le livre vert de la Commission européenne sur « le financement à long terme de l'économie européenne ». Le développement de nouveaux instruments de titrisation pour les PME y est présenté comme une mesure susceptible de faciliter leur financement. Par suite, des actions en faveur d'une standardisation et d'une meilleure transparence des activités de titrisation ont été promises par la Commission dans sa communication sur le financement de l'économie auprès du Parlement européen, le 27 mars 2014. De façon plus originale, on a proposé la création d'un label européen (prime collateralised securities) qui reviendrait à certifier la qualité de certains ABS, dont la structuration répondrait à des normes bien définies. Il est également question en France de faire garantir des émissions par la Banque publique d'investissement.

Plus concrètement, l'Autorité bancaire européenne et le Comité de Bâle ont décidé en janvier 2013 d'accepter (sous condition) les RMBS au numérateur du ratio de liquidité à court terme. Par ailleurs, le plan européen d'investissement de 315 Md€, présenté par la Commission européenne en novembre 2014, doit s'accompagner de mesures facilitant le recours à la titrisation. En outre, la Banque de France a soutenu la création du véhicule de titrisation appelé ESNI (Euro Secured Notes Issuer) en avril 2014, tandis que le cadre juridique encadrant l'activité de titrisation avait déjà été modifié en 2008. Enfin la réforme du code des assurances, en 2013, a modifié certaines règles d'investissement des entreprises d'assurance, qui peuvent désormais investir dans des fonds de titrisation.

Pourtant, en dépit des efforts déployés, ces marchés restent de dimension limitée et très segmentés entre pays. Les opérations se font essentiellement entre résidents et portent sur des créances aux ménages. Au sein même de chaque pays, le marché primaire repose essentiellement sur un type d'actifs sous-jacents : il s'agit, par exemple, des prêts immobiliers au Royaume-Uni et en Hollande, et des prêts automobiles en Allemagne et en France. L'ACPR (2014) souligne que même là où la titrisation concerne des actifs similaires, il existe des différences importantes en termes de performance, de dynamisme des émissions et de confiance des investisseurs sur le marché secondaire. De plus, leur développement reste freiné à la fois par une transparence insuffisante et par des différences importantes dans les lois sur les faillites et dans celles qui régissent ces titres. Enfin, pour le moment, les ABS sont majoritairement retenus, par les originateurs à leur bilan, comme réserve de potentiel de collatéral vis-à-vis de l'Eurosystème. Ils ne contribuent donc guère au financement des PME.

Enfin les pouvoirs publics tant au niveau national qu'européen ont cherché à renforcer le cadre de fonctionnement des marchés de placements privés, qui demeurent très cloisonnés au sein de chaque pays européen, du fait (1) de l'absence d'informations normalisées sur la solvabilité des emprunteurs, (2) du manque de liquidité sur un marché secondaire embryonnaire et (3) de la faiblesse relative des investisseurs de long terme, en lien avec la forme des régimes de retraite dans les pays d'Europe continentale. À tel point que des entreprises européennes ont choisi de solliciter le marché américain USPP, où 36 d'entre elles ont levé 20 Md$ en 2012. La France a lancé en 2014 une Charte pour l'Euro PP afin de normaliser les pratiques de façon non contraignante. La Commission européenne prévoit également de faire des recommandations sur ce point.

La désintermédiation répondra-t-elle aux objectifs recherchés ?

Un apport de financement pour les (petites) entreprises ?

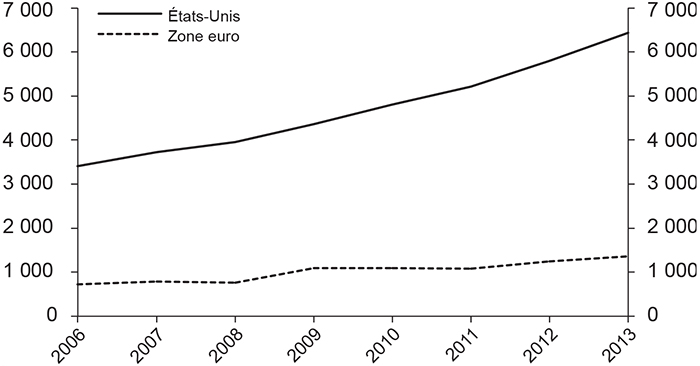

La substitution des sources et des formes de crédit ne se pose pas de la même façon pour les ménages, les collectivités publiques, les PME-ETI ou les grandes entreprises. Le financement de ces dernières est désintermédié depuis bien longtemps (en France depuis la fin des années 1980), ce qui signifie qu'elles peuvent substituer, en fonction des circonstances, prêts bancaires et dettes de marché (cf. graphique 7 en annexe). Leur large recours aux marchés, que l'on observe depuis la crise, s'explique donc en partie par la conjoncture financière très particulière que nous connaissons. Il n'empêche, le financement de marché est historiquement moins développé en Europe qu'aux États-Unis. De plus, il n'y a pas de tendance au rattrapage, bien au contraire, comme le montre le graphique 5. De surcroît, le financement par obligations demeure pratiquement inexistant pour les PME en Europe (cf. graphique 6 en annexe). On ne voit pas quels mécanismes pourraient réduire les asymétries d'information liées à ce type d'entreprises.

Encours d'obligations des SNF

(en Md$, fin d'année)

Sources : Datastream ; Natixis ; BCE.

Par ailleurs, la titrisation des crédits bancaires permet de réduire les exigences de fonds propres et plus sérieusement encore les contraintes de liquidité. En situation normale (c'est-à-dire en excluant les excès auxquels elles ont pu donner lieu dans le début des années 2000), il se peut que cela améliore, à la marge, les conditions de crédit12, mais cela ne modifiera pas profondément ni la situation des banques et des ménages, ni la relation de financement.

En dépit des efforts déployés, il n'est pas sûr que les conditions soient réunies pour parvenir à une plus forte désintermédiation. Il n'est même pas certain que l'on puisse réellement parler d'un marché. Rappelons que la titrisation des crédits aux PME ne représente pas plus de 10 % des actifs titrisés en Europe. Ce n'est donc pas une source de désintermédiation pour les financements de ces entreprises, du moins pour le moment. D'autre part et surtout, les montants titrisés sont en grande partie conservés par les banques plutôt que d'être vendus sur le « marché ». En 2008, 80 % des émissions étaient ainsi conservées, 60 % l'étaient encore en 2013. Cela s'explique par le fait que les banques utilisent ces actifs principalement à des fins de refinancement auprès de la banque centrale. Cela peut expliquer pourquoi les pays dans lesquels la titrisation est la plus développée (Pays-Bas, Espagne, Italie) sont ceux dont les banques ont été les plus malmenées dans la crise.

Dès lors, il est clair que le marché pour ces produits n'existe pas ou du moins il est très illiquide. Les nombreuses initiatives rappelées dans les parties précédentes ont pour but de le faire vivre ou revivre, grâce à une standardisation et une meilleure transparence des actifs (par une notation plus précise, détaillant les types de risques auxquels ils sont exposés). Toutes ces propositions méritent naturellement d'être considérées. Mais, en un sens, elles démontrent à quel point la défiance des investisseurs est grande aujourd'hui à l'égard de ces produits. Le fait de vouloir créer des actifs « haut de gamme » pour tenter de faire évoluer ce comportement peut sembler être une bonne idée. Mais est-ce à dire que les banques vont être incitées à se défaire de leurs crédits de très bonne qualité pour conserver les autres dans leur bilan ? Une sorte d'inversion de l'histoire des subprimes…

De surcroît, pour être viable, c'est-à-dire pour qu'elle présente un intérêt du point de vue des banques émettrices, la titrisation doit répondre à deux conditions :

les taux d'intérêt sur les crédits titrisés doivent présenter un écart suffisant par rapport aux taux de rendement demandés par les acheteurs potentiels de ces produits. En d'autres termes, les banques n'ont pas intérêt à vendre à perte les crédits qu'elles ont distribués ;

les taux requis par les investisseurs doivent être inférieurs au coût des ressources bancaires, en intégrant le coût des fonds propres imposés par la réglementation. C'est-à-dire que les banques n'ont pas intérêt à vendre les crédits qu'elles peuvent porter (et donc financer) moins coûteusement.

La première condition pose problème du fait du niveau actuellement très faible des taux des crédits. On voit mal, dans ces conditions, comment il est possible de titriser pour offrir aux investisseurs les rendements qu'ils demandent13. D'autant qu'il faut y ajouter le coût de l'opération (la notation, la diffusion d'informations, etc.). Cette conclusion doit cependant être relativisée. D'une part, la faiblesse des taux s'explique par le caractère très concurrentiel du marché qui, lui-même, vient du fait que le crédit est un produit d'appel qui génère des revenus complémentaires. La titrisation peut donc se faire à perte, ou à très faible marge, tout en restant rentable pour la banque qui continue à bénéficier de la relation de crédit, une fois le crédit titrisé. Il n'empêche qu'il a été dit et écrit que pour que la titrisation soit viable, il faudrait inciter les banques à accroître les taux des crédits. Ce qui peut sembler quelque peu paradoxal : l'efficience serait ainsi sacrifiée à la volonté de désintermédier. D'autre part, il existe des crédits à marge plus élevée : les crédits à la consommation, les découverts et les crédits à des PME plus risqués. Mais on est bien loin alors de la titrisation « haut de gamme » ou du label européen en PCS (prime collateralised securities).

La seconde condition est sans doute plus déterminante, mais elle est en même temps plus difficile à appréhender, du moins de l'extérieur de la banque. On peut chercher à l'approcher en tenant le raisonnement suivant. Prenons un ensemble de crédits supportant un coefficient de pondération du risque de 100 % (RWA = montant du crédit), admettons que la banque maintient un ratio de fonds propres de 10 % et que leur rémunération requise après fiscalité (au taux de 33 %) doit être supérieure de 5 % au coût de la dette non garantie de la banque. Alors le calcul montre que le surcoût lié aux exigences de capitaux propres (par le fait de la réglementation ou du marché) est de 150 points de base (pdb). Cela peut paraître élevé, mais est-ce suffisant pour compenser le coût de l'opération de titrisation, le coût de la plus faible transparence (dont tient compte entre autres Solvabilité II pour les fonds propres des assurances) et de la plus faible liquidité des produits titrisés par rapport aux obligations émises par la banque ? La réponse varie sans doute d'un établissement de crédit à l'autre. Mais il n'est pas sûr que pour les banques de réseaux, cette réponse soit favorable à la titrisation. Et comment évolueront les termes du problème lorsque la situation des taux d'intérêt se normalisera ?

La désintermédiation : facteur d'efficacité de la politique monétaire ?

Comme il a été dit, la BCE plaide depuis longtemps pour un système financier plus market oriented. Elle a justifié, au moins dans un premier temps, cette intrusion hors de son champ de compétences par son souci de rendre sa politique plus efficace et son incidence mieux répartie sur l'ensemble de la zone.

De fait on peut soutenir que les évolutions des taux d'intérêt directeurs se transmettent de façon plus homogène par les marchés que par les intermédiaires financiers. Les banques sont dans des positions et présentent des comportements assez différents selon les pays, de sorte qu'elles répercutent différemment les actions de politique monétaire. D'autant qu'elles sont, à plusieurs niveaux, dépendantes de la situation des finances publiques de leur État d'appartenance. Mais l'observation des taux d'intérêt entre les obligations corporate des pays de la zone révèle aussi des écarts très importants durant la crise. Par exemple, dans un travail récent, Horn et al. (2016) estiment, après correction pour les différences de maturité et de rating, que les primes de risque liées aux pays de localisation des entreprises ont atteint des niveaux considérables au moment de la crise des dettes publiques (jusqu'à 400 pdb en Italie et en Espagne) et qu'elles restent encore élevées (de 60 pdb à 80 pdb pour les deux mêmes pays à la fin de 2015). Il faut ajouter que dans certains pays « périphériques » de la zone, les émissions corporate ont été très restreintes ou tout simplement impossibles. Ces évolutions traduisent l'existence d'interactions déstabilisantes entre les conditions de financement des secteurs publics et privés des pays partenaires de la zone. De sorte que la transmission de la politique monétaire s'opère aussi de façon hétérogène. Tout juste peut-on faire valoir que l'intensité du phénomène est sans doute plus faible que celui qui tient à la fragmentation des systèmes bancaires.

Mais en tout état de cause, le problème essentiel de la politique monétaire en zone euro ne se situe pas principalement à ce niveau. Ses effets dissemblables tiennent avant tout aux différences de conjoncture et aux sensibilités inégales des économies de la zone aux instruments de cette politique. Une meilleure intégration des systèmes financiers ne résoudra donc pas en totalité, ni peut être même en partie, le véritable problème. La seule ou la meilleure solution devrait consister à moduler la politique monétaire de la zone, en fonction des particularités nationales, qu'elles soient conjoncturelles ou structurelles. Les instruments macroprudentiels (loan to value, surcharges de fonds propres, réserves obligatoires, etc.) pourraient être utilisés en ce sens. Leurs ajustements pourraient se faire en prenant notamment en compte les spécificités des systèmes financiers et plus généralement des comportements macroéconomiques hétérogènes des régions de la zone. En d'autres termes, les instruments macroprudentiels pourraient servir, au-delà de leur objectif de prévention du risque systémique, à moduler les effets de la politique unique sur des conjonctures disparates et inégalement sensibles aux taux directeurs de la BCE. Cette modulation est sans doute nécessaire dans un contexte où les politiques budgétaires sont contraintes par le Pacte de stabilité et surtout par le niveau des dettes publiques.

En ce qui concerne la titrisation, on peut logiquement attendre de son développement qu'il offre à la BCE la possibilité d'agir plus directement sur les conditions de financement des ménages et des entreprises. Cela tendrait à accroître l'impact et la rapidité de transmission des impulsions de politique monétaire. Cela permettrait même de cibler plus précisément certains types de crédits et d'agents (par exemple, les crédits à l'habitat ou les crédits aux PME) par l'intermédiaire des produits titrisés auxquels ils ont pu donner lieu. Mais à vrai dire la BCE a déjà pu le faire dans le cadre des refinancements ciblés (TLTRO – targeted longer-term refinancing operations) des banques. Elle en a aussi la possibilité en privilégiant le refinancement ou l'achat de certaines catégories de covered bonds. Des opérations moins risquées pour la banque que des interventions sur produits titrisés, mais qui se heurtent à la contrainte d'absorption des pertes (TLAC – total loss absorbing capacity – ou MREL – minimum requirement for own funds and eligible liabilities).

Par ailleurs, l'extension de la titrisation contribuerait sans doute à élargir la gamme des actifs admis en contrepartie des opérations sur le marché monétaire et des refinancements de la banque centrale. Dans le cas particulier de l'assouplissement quantitatif, cet élargissement pourrait rendre la BCE moins dépendante des titres publics pour ses interventions et éviter ainsi le débat sur son indépendance à l'égard des politiques budgétaires (sur le respect de son mandat). Mais, d'une part, la BCE a ici aussi pu agir par des programmes d'achat de covered bonds et d'obligations d'entreprises. Et, d'autre part, il faut bien admettre que le fait de trop intervenir sur le marché des actifs titrisés contribue à empêcher, ou au moins à retarder, la constitution d'un marché pour ces actifs. Celui-ci ne se développera et ne deviendra un véritable marché que lorsqu'il échappera à la tutelle de la BCE. Cette dernière ne peut donc à la fois souhaiter la constitution d'un marché assez liquide pour lui permettre de réduire son assistance à la liquidité bancaire et y intervenir à l'excès à des fins de régulation monétaire.

Quoi qu'il en soit, on conviendra qu'il n'est guère raisonnable de vouloir reconstruire les systèmes financiers pour les rendre compatibles avec les exigences d'une politique monétaire unique. Même s'il est compliqué de chercher à rapprocher les systèmes bancaires, c'est peut-être cette étape qui devrait être la priorité. Car la recomposition des systèmes financiers (le partage entre finance directe et indirecte) a des conséquences lourdes, éventuellement non souhaitables, sur les autres dimensions du système économique et social. Nous allons y revenir.

La désintermédiation : facteur de stabilité économique

et financière ?

Pour répondre à cette question, commençons par remarquer qu'il n'existe pas de lien évident en Europe entre la structure des systèmes financiers et leur résilience. En Allemagne, par exemple, dont le système financier est largement dominé par les banques, les enquêtes de la BCE ne révèlent aucune difficulté d'accès des entreprises au financement durant la crise. Alors qu'en Italie ou en Espagne, dont les systèmes financiers sont tout aussi bank-oriented, les conditions de crédit ont été sérieusement et durablement affectées. Les enquêtes révèlent également de sévères phénomènes de rationnement aux Pays-Bas, alors même que dans ce pays, les financements de marché, et la titrisation sont assez fortement développés ; alors qu'en France, pays qui apparaît, au vu des statistiques (d'ailleurs souvent discordantes), comme le pays européen le plus market-oriented, les conditions de crédit sont restées assez bonnes. On ne peut évidemment pas tirer de conclusion générale de ce type de comparaisons, mais à tout le moins elles doivent mettre en garde contre des affirmations mal fondées en ce domaine.

Cela dit, on ne voit guère pourquoi la désintermédiation rendrait plus stable le système financier et au-delà l'ensemble du système économique. D'une certaine façon, cette proposition a même quelque chose de paradoxal. Car on sait bien que les marchés, y compris ceux des titres de dettes, sont soumis à de fortes volatilités aussi bien des prix que des volumes d'émissions ou de transactions. Typiquement, il est habituel d'observer aux États-Unis que dans les récessions, la hausse des primes est plus forte sur les obligations high yield, avec des fermetures de marché comme en 2011, que sur le crédit bancaire. Il en résulte un taux de défaut des entreprises plus élevé. Alors que les banques cherchent à lisser les conditions face à des chocs réels ou monétaires, les marchés ont tendance à les amplifier.

On notera du reste que la littérature empirique assez vaste consacrée à cette question n'est pas parvenue à montrer de façon convaincante qu'il existe une incidence de la structure du système financier sur la croissance et la stabilité économiques. Ce qui ressort le plus clairement de ces travaux, c'est que les systèmes intermédiés tendent à amortir les fluctuations conjoncturelles impulsées par des chocs « réels ». En revanche, les récessions accompagnées de crises bancaires (souvent associées à des crises immobilières) ont un impact plus fort et plus durable sur la croissance14. Cela est d'autant plus vrai qu'il s'agit de crises systémiques qui neutralisent le fonctionnement du système de financement lorsque celui-ci est excessivement à dominance bancaire. Ces événements sont rares, mais de plus grande ampleur. Ils sont généralement la conséquence de bulles de crédit résultant de défaillances des contrôles micro et macroprudentiels.

Quant à la titrisation, elle a démontré, dans un passé tout récent, qu'elle peut être à l'origine de bulles de crédit, puis de ruptures brutales des flux financiers. La littérature académique est d'ailleurs assez unanime pour reconnaître les problèmes qu'elle pose en termes de stabilité financière. Selon Nadauld et Sherlund (2013), le développement de l'activité de titrisation a réduit les incitations des prêteurs à contrôler les emprunteurs. Pour préserver les incitations au screening, Cerasi et Rochet (2014) proposent, entre autres, de contraindre les banques émettrices à conserver une tranche15 equity. Néanmoins, à en croire la démonstration théorique de Guo et Wu (2014), il n'est pas évident que les obligations de rétention16 et d'information sur les sous-jacents (information disclosure) permettent de réduire les distorsions imputables aux asymétries d'information sur ce marché. De plus, la titrisation renforce l'exposition des institutions bancaires et financières aux chocs financiers. Loutskina (2011) admet que la titrisation rend les banques moins dépendantes de leurs sources de financement habituelles (telles que les dépôts) et moins sensibles aux chocs sur le coût du refinancement. Mais elle les expose conjointement aux crises de liquidité et de financement, a fortiori lorsque le marché des actifs titrisés s'effondre, comme ce fut le cas en 2008. L'étude de Uhde et Michalak (2012), fondée sur un échantillon de 749 transactions d'actifs titrisés émis par 60 banques européennes entre 1997 et 2007, montre que la titrisation a significativement accru la fragilité financière (en termes de z-score, entre autres) des établissements bancaires en Europe. Ils confirment à cet égard les conclusions obtenues par Uzun et Webb (2007) pour les États-Unis. Les travaux empiriques indiquent enfin que la titrisation accroît l'exposition des banques au risque de marché (Franke et Krahnen, 2006 ; Uhde et Michalak, 2010) et au risque systémique (Battaglia et Gallo, 2013).

Il est certes possible de corriger, au moins en partie, les failles existantes. On a évoqué, en ce sens, la mise en place de règles concernant l'initiative des crédits titrisés, l'« alignement » des intérêts des différents acteurs de la titrisation, la diffusion des mesures des risques plus fines (plus granulaires) sur les actifs titrisés (Segovanio et al., 2015). Mais tout cela reste pratiquement à faire et il est bien difficile de savoir si l'on résoudra, de cette façon, les difficultés observées.

Quoi qu'il en soit, hier (c'est-à-dire à la fin des années 1980) comme aujourd'hui, l'idée directrice de la désintermédiation réside dans la volonté de disperser les risques entre de nombreux investisseurs, plutôt que de les laisser concentrés dans quelques établissements de crédit. Le risque de système serait ainsi écarté, tandis que les risques individuels seraient diversifiés, gérés et portés par les investisseurs en fonction de leur capacité à les assumer. Or cette fable ne correspond pas à la réalité observée, car en l'occurrence, les actifs issus de la titrisation sont acquis par des entités que l'on a encore du mal à cerner, qui sont mal ou pas régulées, qui sont potentiellement soumises à des phénomènes de panique et qui entretiennent des relations avec le système bancaire « officiel » qu'elles sont susceptibles de mettre en danger. Le risque de système n'est donc nullement évacué. C'est précisément la conclusion de l'analyse empirique de Nijskens et Wagner (2011) qui montrent que la titrisation aggrave le risque systémique.

Si l'on ajoute que la concurrence des entités du shadow banking peut amener les banques à accorder des crédits plus risqués, on comprend aisément qu'il est totalement faux de raisonner comme s'il existait au plan macroéconomique un montant de risque donné que l'on peut se partager sans en modifier le niveau.

En tout état de cause, le report des risques, de façon directe ou indirecte sur les agents non financiers, aura des conséquences sur la stabilité du système économique. Avec la désintermédiation, les ménages pourraient se détourner de l'épargne bancaire traditionnelle, moins rémunératrice (les banques étant moins incitées à attirer l'épargne qu'elles accorderaient moins de crédits), au profit d'actifs émis par les entreprises (soit directement, soit via des investisseurs institutionnels). Il en résulterait une plus forte variabilité des revenus des ménages, un accroissement des primes de risque exigées par des agents plutôt riscophobes (soit une hausse du coût de financement), ainsi qu'un risque accru de ventes massives en cas de choc défavorable. Par conséquent, les variations des prix d'actifs engendreraient des variations accrues de la consommation et de l'investissement. On peut en attendre une amplification réciproque des fluctuations financières et de l'activité.

Plus encore, l'évolution des rapports des firmes à leur environnement financier devrait logiquement modifier le modèle d'entreprise. L'existence de relations de long terme entre banques et entreprises, qui caractérise un système intermédié, permet à celles-ci d'entretenir des liens durables avec leurs parties prenantes (salariés, fournisseurs, clients). L'affaiblissement de l'intermédiation remet en cause ce modèle. D'autant que les banques elles-mêmes, plus dépendantes des marchés et de leur court termisme (du fait notamment de leurs opérations de titrisations) et aussi confrontées à un environnement plus concurrentiel, devraient délaisser leurs stratégies d'engagement durable envers leurs clientèles pour l'infléchir vers un modèle de « banque à l'acte ».

Logiquement, les firmes perdant la flexibilité que leur offre un système intermédié devraient donc compenser cela par des relations de plus court terme avec leurs parties prenantes et notamment avec leurs salariés. C'est-à-dire qu'elles chercheront à mettre en place des politiques d'emploi plus souples, pour adapter la gestion de leurs ressources humaines à l'horizon des marchés financiers. Mais il se trouve qu'elles n'ont pas, en ce domaine, une maîtrise totale de leurs décisions. Car celles-ci sont contraintes par des lois et des règles forgées par une longue histoire et soumises à des préférences sociales et des choix politiques. Ce qui peut faire naître, si ce n'est déjà fait, des incohérences graves. En d'autres termes, il existe des complémentarités institutionnelles entre les différentes dimensions d'un système économique et social. Cela signifie que l'on ne peut transformer le système financier sans réfléchir à son adéquation avec le modèle de gouvernance des firmes, les conditions de fonctionnement du marché du travail, les relations entre firmes, les formes des régimes de retraite (qui conditionnent en partie la mobilisation de l'épargne)17, etc. Oublier ce principe serait une faute et aurait de lourdes conséquences.

Conclusion

En définitive, il est très douteux que la volonté de réduire la supposée « surbancarisation » des systèmes financiers européens parvienne à satisfaire les objectifs qui la motivent. Car :

l'extension de la place des marchés n'aura guère d'effets sur les conditions de financement des entreprises. Parce que les plus grandes ont déjà désintermédié leurs financements. Parce que les conditions d'accès aux marchés resteront toujours contraignantes et coûteuses pour les PME et même pour les ETI. Parce que pour les entreprises en création et en développement, les besoins en fonds propres sont principalement couverts par des fonds, les marchés servant avant tout à permettre le désengagement des fonds en question. Parce que les banques de relation offrent aux PME une assurance précieuse durant les périodes de basse conjoncture, du moins en dehors des crises bancaires systémiques ;

le renforcement du rôle des marchés ne facilitera pas non plus l'exercice de la politique monétaire en zone euro. D'abord parce que l'on a pu observer depuis la mise en place de l'euro et en particulier durant la crise, que des chocs de différentes natures ont entrainé sur les marchés des écarts de taux d'intérêt importants entre les économies de la zone. Ensuite parce que l'imparfaite intégration des systèmes financiers n'est pas la cause principale de l'inefficience de la politique monétaire unique. Celle-ci tient aussi et surtout aux disparités de comportements des pays membres de la zone, à l'hétérogénéité de leurs structures institutionnelles, à l'absence de mécanismes de partage des risques.

De ces deux points de vue, on ne voit donc pas en quoi la remise en cause de la place de l'intermédiation pourrait offrir une solution. Par contre, il est vrai que la façon dont les banques européennes ont importé et amplifié la crise des subprimes et surtout leur incapacité à soutenir un rebond de l'activité constituent un réel sujet de préoccupation. Il importe de faire en sorte qu'un pareil scénario ne puisse se reproduire. Mais le problème, en l'occurrence, ne tient pas à une prétendue « surbancarisation ». Il est la conséquence de deux phénomènes qui ne concernent pas la place des banques par rapport aux marchés. Il s'agit :

d'une part, de la trop grande taille moyenne des établissements de crédit, dans l'absolu et en proportion des économies concernées (disons leur PIB). Cette caractéristique résulte de la forte concentration des secteurs bancaires dans nombre de pays européens, mais aussi de leur modèle de banque universelle, qui à la fois en accroît l'envergure et implique des interdépendances qui diffusent et amplifient les défaillances individuelles ;

d'autre part, des insuffisances de la régulation bancaire qui ont favorisé le développement et l'éclatement de bulles de crédit. Elles ont permis aux établissements de crédit de sous-évaluer leurs risques et ainsi de maintenir des niveaux trop faibles de fonds propres et de liquidité. Qui plus est, le caractère systémique de nombreux établissements et, plus généralement, l'absence de processus formalisés de résolution des banques défaillantes leur ont offert des garanties implicites qui ont constitué des incitations supplémentaires à la prise de risque.

Ces deux types de phénomènes ont été maintenant bien analysés et l'on comprend bien que ce n'est pas en réduisant la place de l'intermédiation bancaire que l'on résoudra les difficultés qui en résultent. D'ailleurs les mesures de déréglementation financière introduites en France à la fin des années 1980, qui se sont traduites par un renforcement de la part des marchés, ont sans doute contribué à augmenter la concentration du secteur et la taille des banques. Le développement de leurs activités de marché a été à la fois une façon d'accroître leur dimension et une incitation à le faire. Car la taille est, dans ces métiers, un vrai facteur d'avantage comparatif par le caractère systémique qu'elle confère.

Les réponses aux dysfonctionnements des systèmes financiers européens durant la crise doivent être plutôt cherchées dans le décloisonnement des marchés bancaires nationaux, le frein à l'expansion des établissements systémiques (notamment par la séparation des activités de marché et de banque commerciale), l'arrêt des protections accordées par les États européens à leur secteur bancaire et bien sûr le durcissement de la régulation et de la supervision bancaires. Or, pour une bonne part, ces réponses ont été apportées par la transposition et la mise en œuvre au plan européen des Accords de Bâle III, mais aussi par la création d'un système de supervision unique et d'un dispositif de résolution des banques défaillantes.

Ces différentes mesures devraient permettre d'assurer une plus grande stabilité des systèmes financiers tout en préservant la place qu'y occupent les banques. Cette dernière précision est importante car il est essentiel de comprendre que l'intermédiation en Europe s'accorde avec un modèle économique et social qui diffère du modèle anglo-saxon qui semble servir de référence à des observateurs irréfléchis. Vouloir imposer, pour autant que cela soit possible, une plus grande emprise des marchés de capitaux en Europe continentale pourrait déboucher sur de regrettables incohérences.

Il se peut toutefois que le nouveau dispositif réglementaire stimule le développement de cette autre forme d'intermédiation que constitue le shadow banking. C'est-à-dire ces institutions de diverses natures (fonds d'investissement, assurances, etc.) qui exercent des fonctions (notamment de transformation) en partie semblables à celles des banques, mais sans être soumises à une même régulation. Dans ce cas aussi, il faudrait éviter de se tromper de diagnostic et de remède. Celui-ci ne doit pas consister à alléger la régulation bancaire pour s'opposer à son contournement. Il s'agit au contraire de s'attaquer le plus vite et le plus sérieusement possible à la régulation du shadow banking pour faire en sorte que les prises de risque soient traitées de façon identique quelles que soient les institutions qui les portent.