La semaine particulièrement chaotique consécutive à la faillite de Lehman Brothers et la crise de liquidité qui s’en est suivie ont révélé à tous les observateurs l’importance de la finance non régulée, parfois qualifiée de « finance de l’ombre ».

Pour de nombreux régulateurs, commentateurs et responsables publics, il est politiquement rentable de vouloir renforcer les réglementations bancaires et financières internationales et de découvrir à tous les coins de rue des activités non réglementées, susceptibles d’avoir des implications systémiques.

Les sociétés de négoce des matières premières sont parfois montrées du doigt. Deux raisons poussent à cette mise en cause. En premier lieu, les négociants sont assimilés à des sociétés privées non cotées en Bourse et parcimonieuses quant aux informations qu’elles diffusent. En deuxième lieu, les négociants sont des opérateurs qui ont créé les marchés à terme de matières premières. La sourde inquiétude des régulateurs, des commentateurs et des responsables publics est que la faillite d’un grand négociant détenant d’importantes positions spéculatives induise des effets systémiques susceptibles de déstabiliser le système financier.

Cette inquiétude a été exprimée de manière explicite, quoique voilée, par Timothy Lane, le gouverneur adjoint de la Banque du Canada. À l’occasion d’un discours prononcé en septembre 2012, il a souligné que les grandes sociétés de négoce ont acquis une telle importance qu’elles deviennent, pour certaines d’entre elles, too big to fail dans la mesure où elles présentent un risque systémique. Il met bien en lumière le rôle essentiel que jouent les grands négociants et certaines banques dans le négoce des matières premières. Les craintes qu’il exprime nous semblent cependant excessives. L’activité des négociants internationaux de matières premières n’est pas de nature systémique. Par ailleurs, leur « contribution » à la finance de l’ombre tend à se réduire.

The good old times

Le négoce des matières premières a beaucoup évolué au milieu de la décennie 1980. Avant, les négociants achetaient et vendaient des céréales, des métaux, des oléagineux, des produits énergétiques… Ils les achetaient à des producteurs et les vendaient à des consommateurs ou à des industriels qui les transformaient en produits finis. Certains négociants ajoutaient à leurs opérations des activités de stockage en détenant (ou en louant) des entrepôts et des élévateurs dans les ports d’expédition, ou de multiples silos de campagne sur les lieux de production. Certains d’entre eux disposaient (ou bénéficiaient grâce à des contrats de longue durée) des services d’une flotte de transport. Il arrivait pour quelques-uns d'être intégrés en amont grâce à une activité de production, mais celle-ci était en règle générale marginale. Spécialisés sur certains produits ou groupes de produits, ces négociants étaient généralement de taille modeste, mais il y avait des exceptions : le commerce mondial des céréales était à 80 % le fait de cinq négociants (les grain merchants). Les fonds propres des sociétés de négoce étaient faibles. Faisaient toutefois exception celles qui détenaient d’importantes capacités de stockage. Exprimée en pourcentage de leur chiffre d’affaires, la marge des sociétés de négoce était réduite. Les négociants étaient par ailleurs exposés à de nombreux risques. Le plus important était le risque de prix inhérent aux matières premières qui étaient achetées, vendues, stockées ou négociées.

La faiblesse de leurs marges et les risques de prix auxquels ils étaient exposés expliquent que les négociants furent à l’origine des marchés dérivés de matières premières et, pendant longtemps, le groupe d’intervenants le plus important. Ils demeurent aujourd’hui très actifs car si leur poids économique s’est beaucoup réduit, les négociants « à l’ancienne » n’ont pas disparu pour autant du paysage.

Jusqu’en 1981-1985, les contrats forward et les contrats futures étaient les deux instruments à la disposition des négociants pour gérer les risques de prix auxquels ils étaient confrontés.

Négocié en gré à gré sur un marché OTC (over the counter), le forward est un engagement pris par deux contreparties de livrer pour celui qui est vendeur et de recevoir pour celui qui est acheteur une certaine quantité de matières premières. Le prix est fixé au moment où se réalise la transaction, mais la livraison et le paiement sont repoussés à une échéance ultérieure. Les contrats forward ne sont pas régulés et contribuent à la finance de l’ombre, mais ils ne présentent pratiquement aucun danger car avant d'être des instruments financiers chargés de la couverture des risques, ils sont d’abord et avant tout des outils commerciaux.

Négociés sur un marché boursier, les futures sont des instruments financiers caractérisés par un important effet de levier (pouvant atteindre 20 ou 50, ce qui est très élevé). Ils sont de ce fait potentiellement très risqués. Les effets dévastateurs d’un effet de levier mal maîtrisé expliquent la méfiance des régulateurs à l’égard des négociants et la crainte qu’inspirent leurs opérations pour la stabilité du système financier. Cette crainte est excessive. Les futures sont en fait des forwards standardisés qui bénéficient d’une garantie de bonne fin accordée par une chambre de compensation. Cette garantie apporte une très grande sécurité. Si l’acheteur ou le vendeur de contrats à terme fait défaut, cette garantie implique que la chambre de compensation se substituera aux engagements qu’il avait pris et indemnisera la contrepartie des pertes qu’elle subit consécutivement à ce défaut. Aujourd’hui, l’indemnisation se fait par un versement monétaire (cash settlement). À l’origine des chambres de compensation, l’indemnisation se faisait sur le marché des produits physiques par une substitution du clearing aux engagements de livraison ou de réception des matières premières pris par l’opérateur en défaut (avec les paiements qu’ils impliquaient). Cette intervention d’un clearing dans la relation commerciale entre l’acheteur et le vendeur introduit de la flexibilité dans la gestion des risques, améliore la liquidité des marchés dérivés et, surtout, permet aux opérateurs de supprimer les conséquences du risque de contrepartie auquel ils sont exposés. Ces trois contributions dont sont privés les marchés de gré à gré sécurisent les transactions et renforcent le fonctionnement des marchés dérivés. En réalité, le risque de contrepartie n’est pas supprimé. Il est pris en charge par la chambre de compensation. Elle s’en protège par les dépôts de garantie (initial margins) qu’elle exige des opérateurs qui achètent et vendent des contrats futures et par le paiement quotidien (parfois deux voire trois fois par jour, en période de très forte volatilité) des marges débitrices (margin calls). Celles-ci correspondent aux pertes potentielles enregistrées depuis le dernier appel de marge par les opérateurs sur les positions qu’ils détiennent sur les marchés dérivés. Ce mécanisme implique que la perte d’un opérateur ne peut théoriquement avoir une durée supérieure à 24 heures car faute de répondre aux appels de marge par un apport de liquidités égal aux pertes potentielles, la position à terme de cet opérateur est soldée. Les pertes éventuelles résultant de cette liquidation sont alors couvertes par les dépôts de garantie et, si nécessaire, par les fonds de réserve et les capitaux propres de la chambre de compensation.

En supprimant le risque de contrepartie, la chambre de compensation évite toute propagation (de nature systémique) d’un problème provoqué par un opérateur sur un marché dérivé. Avec le recul du temps, la création des chambres de compensation s’est révélée être une innovation institutionnelle majeure.

Au vu des avantages offerts, les contrats futures ont pris l’ascendant sur les contrats forward, lesquels n’ont pas disparu pour autant, car ils répondent parfaitement aux impératifs commerciaux des négociants et aux exigences auxquelles ils sont confrontés dans leurs opérations sur le marché des produits physiques, lesquelles sont le cœur de leur métier. En réalité, les forwards se sont progressivement adossés aux futures. Dans la mesure, en effet, où ils sont publics, les prix futures servent de référence aux prix des contrats forward, ce qui a pour conséquence de réduire (sans la supprimer totalement) l’opacité des prix qui est l’aspect le plus contestable des marchés OTC et un facteur favorable au développement de la finance de l’ombre.

Les négociants du « bon vieux temps » ne se limitaient pas à des opérations de couverture. Faisaient-ils de la spéculation ? Certainement, mais très peu, car les risques étaient colossaux et leurs fonds propres ne permettaient pas d’affronter des pertes importantes. Une société de négoce n’est pas une banque internationale capable d’absorber plusieurs milliards de dollars de pertes et de dégager de substantiels profits pendant le semestre, voire le trimestre, durant lequel les pertes sont comptablement enregistrées. La spéculation pouvait avoir pour cadre le marché des produits physiques, mais l’obligation de payer comptant les matières premières achetées pour constituer des stocks spéculatifs interdisait aux négociants de recourir à cette pratique sur une grande échelle.

Avec parfois la complicité de négociants, il est arrivé que certains opérateurs (spéculateurs professionnels, investisseurs, producteurs, industriels…) prennent à terme des positions spéculatives injustifiées au regard du montant de leurs fonds propres. Quand tel était le cas, l’augmentation du montant des dépôts de garantie (jusqu’à 100 % de la valeur des contrats futures) permettait à la chambre de compensation d’épuiser les ressources des spéculateurs, de limiter l’ampleur de la spéculation et d’éviter finalement tout risque de propagation. L’échec du squeeze du marché de l’argent métal initié par les frères Hunt en 1980 est un bon exemple des possibilités d’action des clearings.

Plutôt que la spéculation, les négociants affectionnent les opérations d’arbitrage entre les prix des contrats négociés sur les marchés futures (arbitrage dans l’espace, arbitrage dans le temps, opérations de spreading, arbitrage entre les prix des différentes qualités d’une matière première…) et les opérations de cash and carry ou de reverse cash and carry qui imposent, elles aussi, aux opérateurs d’intervenir sur les marchés de futures.

Qu’il s’agisse de spéculation ou d’arbitrage, les opérations financières des négociants, comme leurs opérations de couverture contre le risque de prix, avaient pour cadre les marchés dérivés dotés d’une chambre de compensation. De ce fait, et en l’absence de risques opérationnels, quel que soit le montant des positions à terme détenues par les opérateurs, à condition que leurs fonds propres et ceux de la chambre de compensation soient bien proportionnés, le risque systémique et la finance de l’ombre n’avaient pas leur place dans les opérations des négociants (et ne l’ont toujours pas). Le risque de propagation à l’ensemble du système financier d’un problème associé aux opérations ou au comportement d’un négociant sur les marchés dérivés est donc très limité.

Au vu de la faiblesse des fonds propres des sociétés de négoce, le financement de leurs opérations commerciales (et le financement des sociétés elles-mêmes) était assuré par des crédits bancaires. Les opérations de négoce ne pouvaient être menées à bonne fin sans l’intervention de banques en mesure de les financer. Les banker’s acceptances et les crédits à court terme servaient au financement des flux commerciaux (les opérations de négoce au sens précis du mot). Les lignes de crédit renouvelables et les crédits à moyen terme, des instruments plus élaborés, assuraient le financement des stocks de matières premières et, accessoirement, celui des flux commerciaux. En général, ces crédits étaient syndiqués par un pool bancaire et très souvent garantis par les matières premières qu’ils permettaient de financer. Les banques finançaient également la croissance organique des négociants et l’augmentation de leurs capacités logistiques et industrielles. Enfin, elles contribuaient au financement de la production des matières premières qui étaient achetées par les négociants. Ces crédits de « préfinancement » n’étaient pas destinés aux négociants, mais, indirectement, ils facilitaient leur travail. Dans le domaine des matières premières agricoles, le plus emblématique de ces préfinancements est le crédit accordé chaque année depuis 1993 au Ghana Cocoa Board (Cocobod). La dernière opération a été signée le 12 septembre 2012. Destiné à préfinancer la production de cacao pour la saison 2012-2013, le crédit d’un montant de 1,5 Md$ (il s’accroît tous les ans) a nécessité un syndicat de 31 banques internationales et locales comprenant, entre autres, Barclays et Standard Chartered.

Le Conseil de stabilité financière (CSF) a clairement affirmé que l’interconnexion des acteurs, en particulier quand elle fait intervenir des institutions bancaires ou financières, est une source potentielle de difficultés. Dans le cas présent, l’interconnexion entre les négociants et les banques qui les financent est très faible. Les crédits peuvent être volumineux, mais ils sont simples et très souvent garantis par des matières premières physiques. Celles-ci bénéficient en général d’un marché relativement liquide sur lequel peuvent être rapidement revendues les garanties réelles que les banques se sont constituées. La finance de l’ombre n’a pas de place pour se développer et l’éventuel défaut d’un négociant n’induit pas de risque systémique. La faillite d’une banque aurait été probablement plus grave pour le négociant que la faillite d’un négociant pour une banque… et le système financier.

Certains négociants ont fait faillite, mais ces disparitions n’ont jamais eu de conséquences systémiques. L’explication est simple. Lorsqu’elle résultait de difficultés logistiques, opérationnelles ou de gestion, comparables à celles de n’importe quelle autre société industrielle ou commerciale, la faillite d’un négociant n’avait aucune raison de se propager à d’autres acteurs ou d’autres secteurs économiques. Lorsque la faillite résultait de difficultés liées au négoce de produits physiques, l’absence d’effet de levier évitait toute propagation. L’origine d’une faillite aux conséquences potentiellement systémiques ne pouvait venir que de difficultés enregistrées sur les marchés dérivés. En fait, la présence de chambres de compensation évitait au défaut du négociant de se propager et d’avoir des conséquences systémiques. La sécurité n’était toutefois pas absolue, car la chambre de compensation pouvait être emportée dans la tourmente et disparaître avec le négociant. Dans les très rares occasions où cette occurrence s’est produite, le risque systémique ne s’est pas propagé car les sommes en jeu (les bilans du clearing et des négociants) étaient « relativement » modestes. La disparition de la chambre de compensation (elle était toujours associée à une gestion défectueuse de la part du management) était un problème pour ses actionnaires. Elle pouvait l'être pour les contreparties du négociant en faillite lorsqu’elles n’étaient pas totalement ou correctement indemnisées. Elle ne l’était pas pour le système financier.

Le rôle des chambres de compensation était renforcé par la réglementation. En effet, contrairement à ce qu’il est souvent affirmé, les marchés dérivés n’étaient pas un champ clos dénué de la moindre réglementation. Les législations de 1922 (Grain Futures Act) et de 1936 (Commodity Exchange Act) avaient instauré une réglementation, peut-être insuffisante quand on la regarde avec les lunettes de 2012, mais bien réelle. Le problème est qu’elle était peu ou mal appliquée par le régulateur et que le lobby des intérêts économiques favorables aux marchés dérivés était puissant et efficace. Les négociants et les marchés dérivés de matières premières n’évoluaient pas dans la société américaine comme des poissons dans l’eau. Par ailleurs, la jurisprudence des tribunaux, le Congrès et l’opinion publique ne leur étaient pas systématiquement favorables, bien au contraire.

Il fut objecté que même bien appliquée, la régulation des marchés dérivés et la réglementation des chambres de compensation n’étaient pas suffisantes, ce qu’attestaient aux yeux de ces critiques les nombreux « dysfonctionnements1 » qui ont émaillé la vie des marchés dérivés. Trois éléments limitent la portée de cette objection :

- très peu de chambres de compensation ont fait défaut ou connu de graves difficultés. Celle de la Bourse de commerce de Paris en novembre-décembre 1974 et celle de Hong Kong en octobre 1987 sont les deux exemples qui ont marqué la période récente ;

- la régulation était peut-être insuffisante, mais à l’époque, elle était plus rigoureuse que celle de nombreux autres compartiments de l’industrie financière… qui en étaient dépourvus. Elle était peut-être moins rigoureuse que celle des Bourses de valeurs, quoique…

- le caractère public des transactions et la présence d’un clearing, puissant et neutre par définition, expliquent le nombre élevé de « dérives » qui ont été révélées et qu’il aurait été facile de cacher dans le cadre de marchés bien opaques dans lesquels les transactions n’auraient pas été supervisées et garanties par une chambre de compensation.

La finance non réglementée et le développement du négoce international des matières premières

Jusqu’en 1975 et à l’exception des banques (européennes, pour l’essentiel) qui s’étaient spécialisées dans le financement des opérations de négoce, l’activité des négociants et le fonctionnement des marchés dérivés de matières premières étaient peu connus du monde bancaire et, de manière plus générale, de l’industrie financière.

Au début de la décennie 1970, les banques, les gérants d’actifs et les émetteurs de titres financiers furent tout naturellement intéressés par les dérivés (futures et options) adossés à des devises, à des actions, à des obligations titrisées, à des titres publics et à des dépôts interbancaires que leur proposaient les dirigeants des Bourses de produits dérivés, uniquement dédiées à l’époque aux matières premières. Créés à Chicago entre 1971 et 1981, acclimatés à Londres pendant la décennie 1980, ces instruments furent développés durant la décennie 1990 sur toutes les places financières internationales. L’année 1981 est importante à double titre. Elle vit en effet la création des futures sur les taux d’intérêt à trois mois et l’émergence des premiers swaps financiers.

Les négociants qui avaient développé les dérivés de matières premières afin de pouvoir se couvrir contre les risques de prix se sont alors intéressés (par un juste retour des choses) aux swaps et aux dérivés financiers négociés en gré à gré. Ces instruments n’étaient pas garantis par une chambre de compensation, mais ils offraient à leurs utilisateurs une très grande flexibilité. Ils les ont rapidement adoptés et adaptés à leurs propres besoins. Sont ainsi apparus les premiers swaps de matières premières et se sont développés (à moindre échelle que les swaps) des options, des caps, des floors, des collars et des options sur swaps adossés à des produits pétroliers, à des métaux et même à des produits agricoles. Cette évolution fut un tournant très significatif car les négociants venaient de goûter aux charmes des marchés non réglementés, synonymes de marges infiniment supérieures à celles obtenues sur les marchés organisés des Bourses de commerce. Tomber sous le charme de ces marchés est une faiblesse (bien humaine) qui n’aurait pas eu de graves conséquences si elle n’avait été accompagnée d’une profonde transformation des négociants et de l’arrivée des banques d’investissement dans le négoce des matières premières, le tout dans le contexte d’une croissance hors du commun de l’industrie financière.

L’émergence de grandes sociétés de négoce

Confrontés dans les années 1980-2007 à l’extraordinaire croissance de l’industrie financière et aux formidables opportunités qu’elle offrait, les négociants de matières premières les plus réactifs, les plus vigoureux ou les plus téméraires ont choisi la voie de la croissance externe.

Les grands négociants internationaux de matières premières

Les rapprochements et les fusions furent la première manifestation du dynamisme des négociants. Celui-ci s’est également illustré par des prises de participations au capital (ou le contrôle) d’entreprises agroalimentaires, de mines, d’usines fabriquant des métaux… Les négociants avaient pour objectif de sécuriser une partie de leurs approvisionnements, d'être présents sur l’ensemble de la filière, de la production (ou de l’extraction) à la commercialisation, et de bien comprendre l’évolution des marchés de produits physiques. Les sociétés de négoce n’en sont pas restées là. Elles ont constitué des flottes de transport, pris des participations dans des pipelines et construit d’importantes capacités de stockage.

La croissance organique explique également l’émergence de grandes sociétés de négoce. Elle fut alimentée par une hausse, importante etdurable, des prix de toutes les matières premières (les hausses ne furent cependant pas homothétiques) et un formidable accroissement de la demande de métaux, de pétrole, de produits énergétiques et de matières premières agricoles émanant des pays émergents.

La création de nouveaux marchés dérivés adossés à des matières premières stratégiques dotées d’un fort potentiel de croissance (pétrole, essence, fioul, gaz naturel, aluminium) a contribué, elle aussi, au développement des sociétés de négoce. Ces « nouveaux marchés » sont aujourd’hui répliqués dans plusieurs pays émergents (Chine, Inde, Brésil). Mentionnons également l’ouverture, toujours dans les pays émergents, de marchés dérivés dupliquant ceux qui étaient opérationnels depuis plusieurs décennies à Londres ou aux États-Unis.

Les fusions, la croissance organique et l’ouverture de nouveaux marchés à terme ont conduit à l’émergence de sociétés de négoce de très grande taille (cf. annexe 1). Vitol et Glencore en sont les exemples emblématiques avec des chiffres d’affaires de 297 Md$ en 2012 pour le premier et 186 Md$ pour le second en 2011, sachant que moins de 3 000 personnes sont impliquées dans les activités de négoce de chacune de ces deux sociétés2.

Centré sur le négoce physique du pétrole et doté d’importantes infrastructures logistiques, Vitol est l’archétype du pure player, le négociant au sens strict du terme. La stratégie de Glencore est plus complexe. Créé par Marc Rich, Glencore était à l’origine un négociant de pétrole. Il s’est par la suite développé dans le négoce des métaux en achetant en parallèle d’importantes participations dans des sociétés minières ou métallurgiques et en prenant parfois le contrôle de ces sociétés. En 2013, environ 58 000 personnes travaillent au sein des sociétés industrielles contrôlées par Glencore. En 2012, le négociant a pris le contrôle de Xstrata, un groupe minier de 30 Md$, dont il possédait 34 % du capital, pour former une entité d’environ 70 Md$ de capitalisation. Les sociétés de négoce sont ainsi devenues des multinationales multiproduits, développant de multiples activités.

Les activités des négociants internationaux de matières premières

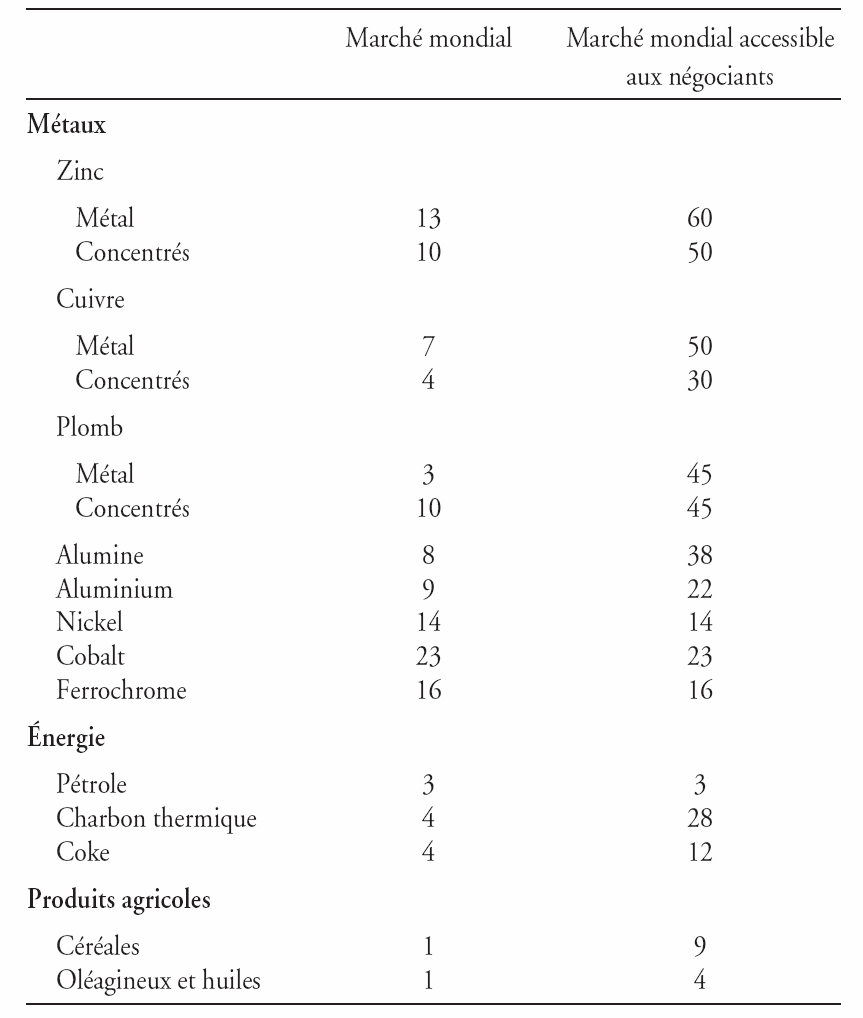

Les sociétés de négoce opèrent bien évidemment sur les marchés physiques (c’est le cœur de leur métier) en captant pour chaque matière première une part plus ou moins importante du marché mondial. Les informations fiables sont difficiles à obtenir, mais à l’occasion de son introduction en Bourse, les documents rendus publics par Glencore ont permis à Reuters d’évaluer la part de marché détenue par cette société en distinguant le marché mondial au sens large du terme et (ce qui est plus réaliste) le marché (plus réduit) auquel peuvent accéder les négociants. Cette deuxième définition élimine la fraction du marché qui ne fait pas l’objet d’échanges internationaux et la part de la production utilisée pour leurs propres besoins par les sociétés minières, métallurgiques, énergétiques, agroalimentaires… Les chiffres du tableau 1 parlent d’eux-mêmes et tout commentaire est superflu.

Les sociétés de négoce gèrent des stocks volumineux de matières premières et disposent ou contrôlent de très importantes ressources logistiques (stockage et transport). Vitol, le premier négociant de pétrole, possède en propre ou en location (pour une courte ou une longue durée) une flotte de 200 tankers et des capacités de stockage dépassant 8,5 millions de mètres cubes, ce qui lui procure de la sécurité, de la flexibilité et une grande autonomie. Dans le domaine des métaux, trois des six plus importantes sociétés gérant des entrepôts agréés par le LME3 (London Metal Exchange) sont détenues par des négociants.

Les multiples opérations des sociétés de négoce sur le marché physique, les achats et les ventes de matières premières auxquels elles procèdent, les stocks qu’elles détiennent… induisent des couvertures sur les marchés dérivés organisés (futures et options), mais les négociants sont devenus moins dépendants de ces marchés. La diversité de leur clientèle (du fait de leur taille) leur permet en effet de réaliser de la compensation interne et, par conséquent, de ne pas systématiquement se couvrir sur les marchés dérivés. Ils se contentent de le faire pour les seuls risques résiduels auxquels ils sont confrontés. Un exemple pour comprendre. Quand un négociant achète 100 000 tonnes de pétrole à un producteur et vend le jour même 80 000 tonnes à un raffineur, le montant à couvrir n’est que de 20 000 tonnes, ce qui réduit notablement les coûts de couverture et accroît d’autant son profit. Ce moindre recours aux marchés dérivés ne réduit pas leur importance. Bien au contraire. Les prix des transactions sur le marché du physique sont toujours fixés, comme au « bon vieux temps », à partir des prix futures car ces prix sont publics et préviennent (au moins partiellement) toute domination commerciale de l’acheteur ou du vendeur par sa contrepartie.

À l’exemple de ce que font les banques d’investissement (voir infra la section « Les opérations des banques dans les matières premières »), mais à une moindre échelle car ils n’ont pas à leur disposition un bilan et des fonds propres comparables, les grands négociants opèrent sur les marchés dérivés OTC pour le compte de leurs clients.

Ils interviennent également pour leur propre compte. À condition d’avoir à leur disposition des capacités de stockage, ils opèrent sur les marchés physiques pour faire de la couverture anticipée. Ils se couvrent également sur les marchés dérivés (organisés ou OTC) en anticipation d’opérations commerciales à venir. Toujours pour compte propre, ils initient des arbitrages financiers entre les multiples prix des matières premières auxquels ils accèdent sans la moindre difficulté. Leurs importantes capacités de stockage les autorisent à faire de volumineuses opérations de cash and carry ou de reverse cash and carry, sources de profits substantiels (quasiment sans risque), quand le report (contango en anglais, une situation dans laquelle le prix à terme est supérieur au prix au comptant) s’écarte de son niveau théorique (des reports de 10 dollars ont été observés sur le marché du pétrole là où ils auraient dû être de 2 ou 3 dollars) ou quand des déports (backwardation, une situation dans laquelle le prix à terme est inférieur au prix au comptant) apparaissent sur les marchés à terme (des déports supérieurs à 10 % pour des échéances de trois mois ont été relevés sur les métaux du LME). Dans ces situations d’extrême tension, il arrive que les tankers servent parfois de compléments aux capacités de stockage.

De tout temps, directement ou indirectement, les grands négociants ont accordé des crédits aux producteurs à qui ils achètent des matières premières. Ils le font par l’intermédiaire de préfinancements et parfois de crédits destinés à financer des stocks. Ces activités ne doivent pas être assimilées ou associées à du shadow banking car n’étant pas des institutions bancaires ou financières, les négociants n’ont pas au passif de leurs bilans des dépôts et des ressources monétaires ou quasi monétaires. Ils sont donc obligés de se retourner vers les banques pour combler les augmentations de leurs besoins en fonds de roulement induites par les financements qu’ils accordent aux producteurs.

En résumé, la nature et le mode opératoire de ces grandes sociétés sont ceux des négociants du « bon vieux temps », mais leurs opérations se sont diversifiées, les techniques opérationnelles se sont complexifiées, des équipes performantes dédiées au risk management ont été mises en place, les opérateurs (traders et arbitragistes) ont acquis de nouvelles compétences… Les négociants, en un mot, ont beaucoup changé. Les sociétés de négoce à qui ils ont donné naissance ne leur ressemblent plus vraiment et elles réalisent d’énormes profits.

Les banques d’investissement et le négoce des matières premières

Les connaissances qu’elles avaient acquises dans la gestion des dérivés financiers négociés en gré à gré et le développement par certains négociants des premiers swaps de matières premières ont conduit plusieurs banques d’investissement américaines à s’intéresser aux matières premières. Les perspectives de profit entrevues par leurs dirigeants et la « culture du risque », très proche de celle des sociétés de négoce, ont joué un grand rôle dans cette évolution. Les swaps élaborés en 1985-1989 pour stabiliser les prix du kérosène de Cathay Pacific Airways et de British Airways ont marqué l’entrée en force de ces banques dans le négoce des matières premières. Le terme « négoce » recouvre les achats et les ventes de matières premières physiques et, de manière plus générale, toutes les activités sur le marché au comptant, ce qui était jusqu’en 1981-1985 l’apanage des seuls négociants. Le négoce recouvre également, et surtout dans le cas des banques d’investissement, les opérations sur les marchés dérivés de matières premières (marchés organisés et marché OTC).

Les principales banques d’investissement

Pour comprendre et apprécier le rôle des banques dans les matières premières, il importe de soigneusement distinguer les activités de négoce des activités de financement. De tout temps, les banques commerciales ont financé les opérations de négoce et, accessoirement, la croissance des négociants (accessoirement car, pour l’essentiel, cette croissance était financée par les profits qu’ils engrangeaient et réinvestissaient).

Les banques d’investissement (Goldman Sachs, Morgan Stanley et, à plus petite échelle, Bear Stearns et Lehman Brothers) sont intervenues à partir de 1981. Leur objectif n’était pas de financer les opérations de négoce, ce que faisaient fort bien les banques commerciales, mais de gérer, pour le compte de leurs clients, les risques de prix des matières premières, d’opérer, pour leur propre compte, sur les différents compartiments des marchés de matières premières et d’investir, de manière plus générale, dans des actifs industriels et logistiques adossés aux matières premières, car cette classe d’actifs leur apparaissait, à l’époque, comme étant potentiellement très rentable. Assez rapidement, mais avec une moindre intensité, les banques commerciales internationales (américaines et européennes) qui avaient déjà développé, mais en dehors des matières premières, une importante activité de financement et d’investissement (BFI – banque de financement et d’investissement) leur ont emboîté le pas.

En prenant le contrôle, dès 1981, de J. Aron, un important courtier-négociant de matières premières, Goldman Sachs fut la première institution financière à évoluer vers ce nouveau champ d’activité. De ce fait, cette banque avait dès l’origine une importante activité au niveau des marchés physiques. C’est dans un deuxième temps seulement que ses dirigeants ont mis l’accent sur les transactions et le négoce financier des matières premières, sans réduire pour autant leurs opérations sur les marchés physiques, mais en les faisant évoluer vers d’autres commodities. Morgan Stanley a immédiatement suivi le chemin tracé par Goldman Sachs, en ayant comme elle une importante activité dans le marché physique et en détenant des actifs industriels et logistiques.

Loin derrière ces deux banques, Barclays, JP Morgan (la première institution financière à avoir créé une filiale de courtage dédiée aux marchés dérivés), Deutsche Bank, Citigroup, UBS, Société générale, BNP Paribas et Fortis étaient les institutions financières les plus actives dans le négoce des matières premières.

Bien évidemment, et assez naturellement, les banques d’investissement furent conduites à financer des opérations de négoce pour rendre service à des clients qui le leur demandaient, mais cette activité fut plutôt marginale. Tel n’était pas en effet, nous l’avons déjà dit, leur objectif premier. Beaucoup plus significative et importante fut l’évolution, à partir des années 1990, des banques commerciales (européennes pour la plupart d’entre elles) qui, avant 1981, ne finançaient que les opérations de négoce. Tout en continuant à le faire, elles ont développé dans leurs salles de marché de nouveaux desks dédiés au négoce (physique et financier) des matières premières et sont devenues depuis 2009-2010, pour certaines d’entre elles (Barclays, JP Morgan, Deutsche Bank), de redoutables concurrentes des traditionnelles banques d’investissement.

Comme les sociétés de négoce, les banques sont avares de données chiffrées quant au montant des profits (elles le sont moins pour les revenus) dégagés par le trading et la vente de matières premières. Pour compliquer les choses, les données spécifiques à cette classe d’actifs sont souvent regroupées dans un ensemble plus vaste réunissant le fixed income et le change.

De 1985 à 2009, Goldman Sachs et Morgan Stanley ont bénéficié d’une incontestable position dominante (certains commentateurs ont parlé de quasi-monopole pour la période allant de 1985 à 2000, ce qui est excessif), mais le consensus de leurs concurrentes était clair : la première était plus active que la seconde. Entre 2005 et 2009, les années les plus rémunératrices, les activités de Goldman Sachs dans les matières premières ont généré des revenus annuels moyens de 3 Md$ à 4 Md$ (estimation du Financial Times du 12 janvier 2012). Ces chiffres sont d’autant plus impressionnants qu’ils furent obtenus par des équipes regroupant un peu moins de 250 opérateurs (contre 800 opérateurs pour les banques concurrentes les mieux dotées en capital humain).

Les activités de Barclays Capital se sont affirmées et développées à partir du début des années 2000. En 2008-2009, cette banque était considérée comme la troisième institution financière la plus active dans le négoce des matières premières (sa position la plus forte étant en Europe et dans les métaux). Depuis 2005, la concurrence s’est renforcée avec la montée en puissance des équipes de la Deutsche Bank, d’UBS et surtout de JP Morgan.

Au terme de cette présentation, il apparaît que depuis 2007, les différences sont ténues entre les banques d’investissement américaines (qui ont pris le statut de banque commerciale au lendemain de la faillite de Lehman Brothers, afin de pouvoir accéder au refinancement de la Federal Reserve) et les banques commerciales internationales ayant d’importantes activités de financement et d’investissement (BFI). Nous les regrouperons désormais dans le même ensemble, mais continuerons à bien distinguer les activités de financement des activités de négoce.

Les opérations des banques dans les matières premières

Cinq points permettent de cerner l’activité des banques.

1– Les banques intervenaient pour le compte de clients à qui elles rendaient (et vendaient) de nombreux services.

Ces clients étaient pour l’essentiel des négociants, mais également des industriels et, dans une moindre mesure, des producteurs. Ultérieurement, ce furent des investisseurs institutionnels et des gérants d’actifs.

Le premier et le plus naturel des services était le financement des négociants, ce que les banques américaines ne faisaient pas ou faisaient très peu avant 1985, contrairement aux banques européennes (et françaises tout particulièrement), qui ont financé jusqu’en 2009 les trois quarts des opérations de négoce. Les besoins de financement des négociants sont colossaux. Quatre exemples (dont trois récents) illustrent le propos :

- en 2002, un pétrolier géant (supertanker) nécessitait un financement de 40 M$ ; en 2012, il fallait en mobiliser 240 M$ ;

- en 2012, le montant des crédits accordés dans le monde pour le financement des opérations de négoce (commodity trade finance) était d’environ 1 500 Md$ ;

- en mai 2012, les lignes de crédit bancaire à la disposition de Trafigura atteignaient 35 Md$ ;

- en octobre 2012, Vitol a obtenu une ligne de crédit à trois ans (revolving credit facility) de 6 Md$, financée par un syndicat de direction de quinze banques (mandated lead arrangers), dont cinq teneurs de livre (book runners), et quarante-deux banques participantes.

Pour les banques américaines (en fait, très souvent, leurs filiales à Londres), ces financements étaient faciles à mettre en œuvre, car il s’agissait d’opérations en dollars, et elles accédaient à ces ressources à des taux nettement inférieurs à ceux que pouvaient obtenir les sociétés de négoce.

Pour les banques européennes, jusqu’en 2011, l’accès au dollar ne posait pas de problème (la crise de la dette de la zone euro n’avait pas encore fait sentir ses effets) et le coût moyen de ces ressources n’était que très légèrement supérieur à celui des banques américaines (s’il l’était).

L’avantage des taux et l’accès à de très importantes ressources financières sont deux facteurs qui ont facilité l’insertion des banques dans le négoce des matières premières et contribué au développement de leurs opérations de financement, car les ratings des sociétés de négoce (quand elles en avaient) leur interdisaient de pouvoir se financer à des coûts aussi faibles. Les banques accédaient à des ressources en dollars à des coûts systématiquement et durablement inférieurs à ceux auxquels les négociants finançaient les mêmes opérations. Pour les banques commerciales, la rentabilité des crédits destinés au financement des flux commerciaux et des stocks de matières premières était assez faible (elle l’est toujours), mais ces prêts étaient très peu risqués. Les montants en jeu compensaient toutefois la faiblesse des marges. Ces crédits finançaient également les négociants qui s’intégraient en aval ou en amont par l’achat d’actifs industriels, de capacités de stockage, ou de moyens de transport complémentaires à leur activité de négoce.

Les banques finançaient aussi les autres acteurs de la chaîne de valeur propre aux matières premières en offrant aux producteurs, aux industriels, aux transformateurs, aux distributeurs et aux exportateurs des crédits spécifiques, adaptés à leurs besoins. Elles intervenaient enfin dans le financement des opérations de fusion et d’acquisition.

Les banques avaient une activité de prime brokerage au bénéfice des négociants. Il s’agissait (pour faire simple) de leur assurer des lignes de crédit pour financer leurs activités en compte propre (et celles conduites pour le compte de leurs clients) sur les marchés dérivés organisés. Ces crédits permettaient de financer les dépôts de garantie et les appels de marge débiteurs auxquels tous les opérateurs sont soumis dans le cadre de leurs transactions sur les marchés dérivés organisés. Dans le passé, et en règle générale, ces financements étaient assurés par les ressources propres des négociants (à quelques exceptions près concernant les appels de marge induits par des positions de couverture avérées). C’est beaucoup moins vrai depuis 1985-1990. Pour les activités financières sur les marchés OTC, les financements accordés aux négociants par les banques sont plus risqués. Ils sont de ce fait très souvent garantis (nantis ou « collatéralisés ») par des stocks de matières premières. Les services de prime brokerage s’adressent également aux hedge funds qui interviennent sur les marchés dérivés de matières premières et, accessoirement, sur les marchés physiques.

Le dernier ensemble de services à destination des clients concerne la gestion des risques. Ils varient selon le degré d’implication des banques. On en mentionne trois par ordre de valeur ajoutée et de revenus croissants. Il s’agit d’abord du courtage pour l’exécution des ordres sur les marchés dérivés organisés. Il s’agit ensuite de conseils (et d’accompagnements) vendus aux clients pour concevoir et mettre en place leurs stratégies de gestion des risques, celles-ci n’étant pas limitées aux prix des matières premières, mais incluant le risque de change et, accessoirement, le risque de taux d’intérêt. Il s’agit enfin du service de contrepartie aux opérations de couverture que les clients initient sur les marchés OTC. Un exemple simplifié permet de bien comprendre.

Craignant une baisse des cours et voulant tirer profit pour les dix-huit prochains mois des prix élevés (80 dollars le baril) qu’il constate aujourd’hui sur le marché, un producteur de pétrole monte un swap avec une banque d’investissement au terme duquel il s’engage à lui vendre chaque mois 200 000 barils de brut à prix flottant en recevant en contrepartie un prix fixe de 79 dollars par baril (le producteur sacrifie 1 dollar pour s’assurer un prix fixe et des revenus stables pendant dix-huit mois). Les positions à terme et les risques de prix qu’elle vient de prendre sont bien évidemment couverts par la banque sur le marché des futures, sur la base d’un cours à terme de 80 dollars le baril (l’exemple est volontairement très simplifié), ce qui dégage pour la banque un gain de 1 dollar par baril dont il faut déduire les frais associés à la couverture et les coûts dus aux imperfections qui n’ont pas été mentionnées pour simplifier la présentation.

En réalité, le producteur ne livre pas le pétrole à la banque, mais il le vend chaque mois sur le marché au prix spot établi par Platt’s (cela est un exemple) au premier acheteur qui se présente. Le producteur ne livre pas de physique, mais il verse à la banque la valeur de 200 000 barils déterminée à partir du prix spot.

Le résultat de 1 dollar sera doublé pour la banque si un swap inverse peut être monté le même jour au terme duquel un raffineur craignant une hausse du prix du pétrole obtient de payer à la banque un prix fixe de 81 dollars et de recevoir en contrepartie la valeur nominale de 200 000 barils. Si les deux swaps ont la même durée et la même périodicité, portent sur le même volume et concernent la même qualité de brut, la banque n’aura nul besoin de se couvrir sur le marché à terme, ce qui lui assure un profit net de 2 dollars. En servant de contrepartie au raffineur et au producteur, la banque joue un rôle de teneur de marché (market maker). Elle est, de ce fait, en mesure de gérer un livre de swaps et dans l’exemple simplifié qui vient d'être exposé, elle ne supporte aucun risque de prix.

2– Les profits potentiels qu’elles entrevoyaient ont conduit les banques à initier des opérations financières pour compte propre.

Les arbitrages réalisés par les raffineurs de Wall Street (Morgan Stanley, Goldman Sachs, JP Morgan et plusieurs autres banques, y compris françaises) sont un cas d’école. Sur le marché du pétrole physique, le raffinage consiste (pour l’essentiel et en le schématisant) à acheter du brut pour produire et vendre de l’essence, du kérosène et différentes qualités de fioul. Ces produits étant négociés sur des marchés dérivés, il n’est pas obligatoire que les prix des contrats soient à tout instant en équilibre. Selon la structure des prix futures de ces quatre produits, il peut être tentant pour un arbitragiste d’acheter des contrats de brut et de vendre des contrats de produits raffinés, ce qui lui permet de se constituer une marge de raffinage synthétique (il achète un crack spread), ou de vendre du brut et d’acheter des produits raffinés, ce qui le conduit à détenir une marge de raffinage synthétique inversée (il vend un crack spread). En initiant ces différentes transactions, l’arbitragiste a l’ambition de tirer profit, dans les heures, les jours ou les semaines à venir, d’une réduction ou d’une augmentation de la marge de raffinage synthétique qui reflète (ou anticipe) la baisse ou la hausse de la marge de raffinage que l’arbitragiste constate (ou anticipe) sur le marché physique. Bien évidemment, ces différentes positions à terme doivent être compensées avant l’échéance des contrats car il n’est pas question de procéder à des livraisons physiques. Si le rééquilibrage des cours ne se produit pas avant cette compensation, l’arbitragiste peut enregistrer des pertes (mais ce n’est pas obligatoire), ce qui est grave pour lui, mais n’a pas de conséquences systémiques car la présence d’une chambre de compensation prévient toute diffusion des éventuelles difficultés financières de l’arbitragiste.

Ce qui est vrai du pétrole l’est également des graines de soja. Le broyage de cet oléagineux fournit de l’huile et des tourteaux. Ces trois produits étant négociés à terme, il est possible, là également, de tirer profit d’une baisse de la marge de broyage synthétique qu’un arbitragiste se constitue en achetant à terme des graines de soja et en vendant des contrats d’huile et de tourteaux, mais rien ne lui interdit de vendre des graines et d’acheter de l’huile et des tourteaux s’il anticipe une hausse de la marge de broyage synthétique.

3– Les banques les plus impliquées dans le négoce des matières premières ne se sont pas contentées d’opérations financières pour compte propre ou d’interventions sur les marchés dérivés pour le compte de leurs clients.

Elles ont opéré dans le physique. Ces interventions doivent être prises au sens large du terme. Ce que ces banques recherchent est une « exposition aux prix des matières premières ». Elles souhaitent en réalité investir dans un secteur qui est, à leur avis, durablement rentable, de la même façon qu’elles avaient investi à d’autres époques dans l’immobilier, en achetant tous les actifs financiers ou réels susceptibles de produire de substantiels cash flows ou d'être revendus avec profit. Cela explique qu’elles ont acheté des actifs industriels, des centrales thermiques, des raffineries, des centrales électriques, des usines de concentrés métalliques… (susceptibles d'être revendus avec d’importantes plus-values) produisant des matières premières connaissant des hausses durables de prix.

4– L’exposition des banques aux matières premières se traduit également par des opérations commerciales ponctuelles sur le marché au comptant.

Le fait d'être ponctuelles n’implique pas que leur montant est réduit. Au départ, l’objectif n’était pas de concurrencer les négociants traditionnels, mais de rendre des services spécifiques à certains clients. Un autre objectif était de mieux gérer les risques de prix qu’elles avaient pris en ayant servi de contrepartie à ceux de leurs clients qui se couvraient sur le marché OTC (cette gestion pouvait également concerner les risques qu’elles avaient pris pour leur propre compte sur les marchés dérivés, qu’ils soient organisés et de gré à gré). La volonté d’obtenir des informations pertinentes et de bonne qualité explique également les interventions des banques sur les marchés physiques. La meilleure façon, en effet, d'être bien informé sur un marché est d’en être un acteur. De tout temps, les traders ont expliqué que pour opérer avec succès et précision sur les dérivés de matières premières, le plus important est de « connaître le physique » et d’avoir un accès direct « aux origines » (entendons un accès direct aux produits physiques). À défaut de détenir des matières premières, il faut pouvoir y accéder facilement. « Dans les marchés dérivés de matières premières, c’est le physique qui commande » est un vieil adage des opérateurs de marché. L’appétit venant en mangeant, certaines banques ont développé de manière récurrente des opérations de négoce sur le marché des produits physiques, mais cette activité n’a jamais eu l’ampleur et l’importance de leurs transactions financières sur les marchés dérivés.

5– À partir du début des années 2000, quelques hedge funds, des investisseurs institutionnels, de plus en plus nombreux, certains gérants d’actifs (asset managers), des grandes fortunes privées, des family offices… ont souhaité investir une fraction de leurs ressources (de 1 % à 5 %, parfois plus) dans les matières premières pour diversifier leur portefeuille et en accroître la rentabilité.

Le plus simple pour eux était d’acheter des produits physiques. Adaptée aux métaux précieux, cette modalité ne l’était guère pour les métaux de base, les produits pétroliers, l’énergie et les produits agricoles. Les investisseurs voulaient des placements leur donnant une exposition au risque de prix des matières premières, mais ils ne pouvaient pas (ou difficilement) détenir des produits physiques et ne souhaitaient pas gérer eux-mêmes les positions à terme ou les swaps qui leur auraient donné cette exposition.

En ayant recours à différentes structures juridiques, des sociétés de gestion (BlackRock, Vanguard, Lyxor) et des banques d’investissement (Deutsche Bank, Société générale et beaucoup d’autres) ont proposé des ETF (exchange-traded funds) et des instruments financiers adossés aux prix des matières premières, en gérant elles-mêmes (à moindre frais) les swaps et les positions à terme qu’ils impliquaient. Elles ont également proposé des placements adossés à des indices de prix des matières premières et de nombreux autres instruments infiniment plus complexes.

Récemment, plusieurs sociétés de négoce sont allées dans la même direction. Elles ont créé des filiales d’asset management, mis en place des activités de gestion d’actifs pour compte de tiers (des grandes fortunes privées et des investisseurs institutionnels) et réalisé (ou envisagent de le faire) des émissions titrisées adossées à des actifs de trade finance destinées à ces investisseurs. L’idée sous-jacente à ces initiatives est d’utiliser la compétence de leurs opérateurs de marché et la connaissance qui est la leur des marchés physiques pour gérer, avec succès semble-t-il, des fonds de matières premières.

Les négociants intégrés

Au-delà des négociants internationaux de matières premières et des banques d’investissement, les activités de négoce sont également logées, et parfois depuis longtemps, au sein de sociétés pétrolières et minières, de producteurs d’électricité, d’énergéticiens, d’entreprises métallurgiques et industrielles (constructeurs automobiles, équipementiers…), de sociétés agroalimentaires (un vaste ensemble diversifié d’entreprises et de coopératives au sein desquelles le négoce prend de plus en plus d’importance) et de sociétés commerciales internationales (certaines sogo shosha japonaises comme Marubeni ont conservé et développent aujourd’hui une importante activité de négoce des matières premières).

Dans les premiers temps suivant leur création ou leur mise en place, ces entités travaillent exclusivement pour la maison mère. Pour certaines d’entre elles, le temps passant, leurs compétences sont proposées aux clients et fournisseurs de la maison mère et parfois à un cercle de plus en plus éloigné de contreparties.

Pour les plus importantes d’entre elles (Total Oil Trading, EDF Trading, E.ON Trading, Shell Trading, GDF Suez Trading), ces entités sont des filiales détenues à 100 % par leur maison mère. Sécurité supplémentaire, celle de GDF Suez bénéficie d’un statut bancaire. Elle est de ce fait supervisée par l’Autorité de contrôle prudentiel (ACP), ce qui rassure ses clients et lui permet de leur vendre des services financiers sans la moindre difficulté juridique ou réglementaire. À défaut d'être filialisées, ces entités sont constituées en départements spécialisés rattachés aux directions commerciales ou aux services d’achat de leurs entreprises. Quand elles impliquent de fréquentes opérations sur les marchés dérivés, les activités de négoce peuvent être localisées au sein de la trésorerie internationale.

Les négociants intégrés présentent peu de risques car ils sont (normalement) étroitement contrôlés par les sociétés mères (généralement des entreprises industrielles ou des utilities) dont la manière de gérer les risques et d’appréhender la vie des affaires n’a pas grand-chose à voir avec la culture des banques d’investissement ou celle des négociants internationaux de matières premières. Les contrôles auxquels sont soumis ces filiales et ces départements de négoce sont considérés comme exigeants et contraignants. Pour les petites entités (celles qui ne sont pas filialisées), le spectre des opérations autorisées sur les marchés est relativement étroit et les instruments qu’elles peuvent utiliser sont peu nombreux. Les filiales à 100 % ont en revanche des moyens d’action beaucoup plus importants. Elles effectuent de très grosses opérations sur les marchés physiques et, dans ce domaine, leurs activités sont identiques et d’une ampleur comparable (voire supérieure) à celle des grandes sociétés de négoce. Elles utilisent par ailleurs tous les instruments disponibles sur l’ensemble des marchés dérivés, ce qui leur permet d'être facilement contrepartie aux clients (internes et externes) qui veulent se couvrir contre les risques de prix sur les marchés OTC.

Qu’il s’agisse de filiales ou de départements spécialisés, les limites imposées aux activités financières sont relativement strictes. Les opérations de spéculation et d’arbitrage sont probablement inexistantes pour les premières, limitées et très encadrées pour les secondes lorsqu’elles sont autorisées. Par conséquent, les effets de levier associés à des opérations commerciales ou financières sur les marchés dérivés sont très faibles. De ce fait, la probabilité de constater des dérives ayant des implications systémiques n’est jamais nulle, mais elle est vraiment réduite. Ce n’est évidemment pas une garantie pour l’avenir, mais il n’y a pas d’exemple d’activités de négoce intégrées ayant entraîné la faillite d’un groupe industriel ou commercial important.

L’information financière et commerciale relative aux négociants intégrés est réduite (EDF Trading est une heureuse exception). L’opacité qui les entoure est supérieure à celle qui caractérise les grands négociants. Les données chiffrées les concernant ne sont pas publiées ou sont intégrées au sein d’ensembles, de comptes et de chiffres plus globaux (les « activités de commercialisation », pour donner un exemple), mais cela n’implique pas que leur activité est négligeable, bien au contraire (cf. annexe 1). Quand ils sont rendus publics, leurs résultats financiers sont souvent impressionnants et n’ont rien à envier à ceux des grandes sociétés de négoce.

Les plus importants de ces négociants intégrés sont de réels concurrents des sociétés de négoce, car ils ont deux avantages « naturels » qu’elles ne possèdent pas. Leur appartenance à un groupe industriel leur permet (premier avantage) d’avoir un accès direct et privilégié aux matières premières (pétrole, gaz naturel, électricité…) qu’ils négocient. Le second avantage est de pouvoir utiliser (quand ils ne sont pas chargés de les gérer) les énormes capacités logistiques (entrepôts, pipelines, flotte de transport, tankers, méthaniers…) de leur maison mère.

La nouvelle donne du négoce international des matières premières

Les choses en étaient à ce stade quand, au milieu des difficultés liées aux crédits subprime, éclata la crise financière de 2007-2008. La suite est connue. Le Dodd-Frank Act (qui est dupliqué par les régulateurs européens pour la partie concernant la réglementation des produits dérivés) fut la réponse politique à cette crise financière. Les nouvelles exigences du Comité de Bâle sur le contrôle bancaire furent la réponse réglementaire des banques centrales et des régulateurs nationaux. Quel est l’impact de ces deux monuments sur les banques et les sociétés de négoce ?

Les banques et la nouvelle donne du négoce international des matières premières

L’impact de Bâle III et du Dodd-Frank Act fut immédiat. Il fut même anticipé par la plupart des banques qui n’ont pas attendu la publication des textes définitifs pour réagir.

Au début de 2012, la hiérarchie des banques les plus actives dans le négoce des matières premières s’était sensiblement modifiée par rapport à celle de 2007. Barclays et JP Morgan avaient en effet rejoint Goldman Sachs et dépassé Morgan Stanley. Plus important que ces bouleversements, cette évolution s’est effectuée dans le contexte d’un recul généralisé de toutes les banques. En décembre 2012, l’ancien responsable mondial des matières premières de la Deutsche Bank estimait que les revenus des banques provenant du négoce de cette classe d’actifs avaient baissé de 50 % en quatre ans, passant de 14 Md$ à 7 Md$ entre 2009 et 2012. Par rapport à leur niveau de 2009 (environ 4 Md$), les revenus de Goldman Sachs avaient baissé pour se stabiliser à 2 Md$ en 2010-2011 (estimation du Financial Times du 12 janvier 2012). La chute fut supérieure pour Morgan Stanley avec des revenus annuels de l’ordre de 1 Md$ pour les années 2010-2011. La profonde réorganisation de la banque d’investissement d’UBS et la réduction des effectifs qui a suivi alimentent un certain doute quant à la possibilité pour cette banque de se maintenir parmi les institutions financières importantes dans le négoce des matières premières. Pour Barclays, les réductions d’effectifs et l’éviction en 2012 de Bob Diamond (à la suite du scandale du Libor) ont instillé un doute quant à la volonté des nouveaux dirigeants de poursuivre au même rythme le développement des activités de financement et d’investissement. Seule JP Morgan semble avoir tiré profit des acquisitions qu’elle avait réalisées (achat des actifs de Bear Stearns en 2008 et de RBS Sempra Commodities en 2010).

Ce rapide panorama permet de comprendre que les banques actives dans le négoce et le financement des matières premières furent effectivement touchées par les réglementations consécutives à la crise financière de 2007-2008. Quelles furent les manifestations de ce repli ?

De nombreuses banques européennes et américaines ont fermé des desks. Ces fermetures ont réduit leur activité, abaissé le nombre des employés, diminué le montant des rémunérations et fait chuter les bonus.

Les activités pour compte propre ont été supprimées (totalement ou partiellement selon les banques). Goldman Sachs affirme les avoir vendues au lendemain de la signature du Dodd-Frank Act. En octobre 2009, Citigroup a bradé Phibro (l’entité qui intégrait les très rentables activités pour compte propre de Citigroup) à Occidental Petroleum pour 250 M$.

Ces deux premiers points impliquent que le profil de risque des banques qui interviennent dans le négoce des matières premières s’est profondément modifié. Une remarque cependant. Les traders et les opérateurs (souvent les meilleurs) qui ne travaillent plus dans les banques (institutions réglementées et très surveillées) ne disparaissent pas pour autant. Ils créent leurs propres sociétés d’investissement ou sont accueillis par des sociétés de négoce et des hedge funds (des institutions beaucoup moins contrôlées, susceptibles d’avoir un profil de risque vigoureux). Les opérateurs, auparavant concentrés dans les banques, sont aujourd’hui « redistribués » dans des institutions dont les moyens de contrôle ne sont pas nécessairement ceux de leurs anciens employeurs.

Les banques commerciales ont également réduit leur activité de prêt. Tel fut, par exemple, le cas (très remarqué) de BNP Paribas. Le 21 février 2012, cette banque a annoncé la vente à Wells Fargo d’un portefeuille de 9,5 Md$ de prêts accordés à des sociétés pétrolières américaines et canadiennes. Certaines sont allées plus loin en abandonnant leurs activités de financement liées ou associées aux matières premières. Le cas le plus radical fut celui du Crédit agricole. Dans le cadre d’une réorganisation en profondeur de ses activités de financement et d’investissement, cette banque a annoncé en décembre 2011 qu’elle cessait toute activité liée aux matières premières. Cette décision est curieuse car depuis très longtemps, elle était active dans le financement des négociants et des opérations de négoce. Sa présence était plus récente et plus discrète dans le négoce (le partenariat noué avec EDF Trading lui avait cependant permis de se faire une place dans les produits énergétiques). Pour un observateur extérieur, cette décision est même surprenante car le financement et le négoce des matières premières ne semblent pas avoir eu, pour cette banque, les résultats apocalyptiques de ses investissements bancaires au Portugal, en Espagne, en Italie et en Grèce. Dégât collatéral, la joint venture avec EDF Trading fut abandonnée et les clients de la banque furent transférés à la filiale de négoce d’EDF, pour son plus grand bonheur.

Les activités de financement des banques européennes furent d’autant plus touchées que les prêts étaient libellés en dollars. À la contraction des crédits due aux règles de Bâle III sont venues s’ajouter les conséquences de la crise de liquidité sur la devise américaine. La difficulté des banques européennes à trouver des ressources pour financer des prêts en dollars explique en partie la vente du portefeuille de BNP Paribas évoquée au précédent alinéa. Par rapport à la période allant de 2009 à 2010, la baisse des crédits bancaires en 2011 fut de l’ordre de 20 % à 30 %. Les banques européennes furent partiellement remplacées par des institutions financières d’Asie et du Moyen-Orient, mais la compétence en ce domaine ne s’acquiert pas en quelques semaines. Ce credit crunch a touché les grands négociants (cf. infra la section « Le financement des sociétés de négoce et la nouvelle donne du négoce international des matières premières »). Il a surtout rendu la vie impossible aux petits négociants qui ont réduit leurs activités, cessé, pour certains, de travailler, ou furent contraints, pour d’autres, de trouver des financements auprès de grands négociants qui accédaient plus facilement à des ressources (bancaires et non bancaires) libellées en dollars. Tôt ou tard, ces négociants se transformeront en sous-traitants ou seront purement et simplement absorbés par leurs nouveaux bailleurs de fonds.

En avançant au système bancaire de la zone euro 489 Md€ à trois ans d’échéance le 21 décembre 2011 et 530 Md€ le 29 février 2012, toujours à trois ans, la BCE a évité aux négociants d'être confrontés à une réelle difficulté. À la fin de 2012, ces interventions avaient rétabli la situation qui prévalait en 2010, mais la mémoire collective n’oubliera pas de sitôt cet épisode douloureux (bien évidemment, les objectifs de la BCE ne visaient pas les sociétés de négoce, mais l’équilibre des systèmes financiers européen et international ; l’aide apportée aux négociants n’en fut qu’un bénéfice collatéral). Les négociants en ont retiré la nécessité pour eux de trouver des ressources financières alternatives au crédit bancaire.

Les banques commerciales ont réduit leurs activités de prêt, mais elles ne les ont pas supprimées. L’exemple développé dans l’encadré 1 (ci-contre) est à cet égard particulièrement intéressant.

Encadré 1 Le financement de l’achat de TNK-BP par Rosneft

En novembre 2012, après de longues péripéties, Rosneft, la première société pétrolière russe par la taille (une entreprise publique cotée en Bourse), a annoncé être parvenue à un accord avec les actionnaires de TNK-BP pour leur acheter le troisième producteur russe de pétrole. Pour Rosneft, le coût de cette acquisition s’élevait à 55 Md$. TNK-BP était jusqu’alors contrôlé à 50 % par British Petroleum (BP) et à 50 % par AAR, un consortium regroupant les intérêts de quatre milliardaires russes (Mikhail Fridman, German Khan, Viktor Vekselberg et Len Blavatnik). Valorisés 28 Md$, les 50 % détenus par AAR furent achetés par Rosneft au moyen d’un paiement cash. Les 50 % détenus par BP ont donné lieu à un paiement comptant de 17,1 Md$ accompagné d’un bloc d’actions représentant 12,8 % du capital de Rosneft.

Pour financer les 50 % détenus par BP, Rosneft a annoncé le 24 décembre 2012 avoir obtenu un crédit bancaire de 16,8 Md$, à savoir un prêt à deux ans (bridge boan) de 12,7 Md$ et un prêt à cinq ans de 4,1 Md$. Ce crédit était accordé par un syndicat de quinze banques internationales4 (des institutions qui ont toujours eu une activité importante dans le financement des matières premières et qui sont, pour nombre d’entre elles, des prêteurs de longue date à des entités russes).

Cet exemple montre que si les banques ont réduit leurs opérations de financement, elles n’en demeurent pas moins toujours prêtes à financer des matières premières (en l’occurrence l’achat d’une société pétrolière par un concurrent), mais le véritable intérêt du montage destiné à financer l’achat de TNK-BP par Rosneft est ailleurs.

En effet, à côté du crédit bancaire, Rosneft a signé le 24 décembre 2012 un accord avec Glencore et Vitol, les deux plus importantes sociétés de négoce des matières premières. Au terme de ce contrat qui sera finalisé et mis en œuvre au premier semestre 2013, Rosneft s’engage à livrer aux deux négociants, pendant cinq ans, jusqu’à 67 millions de tonnes de pétrole. Cette livraison est toutefois conditionnée à un paiement anticipé des deux négociants (une sorte de préfinancement) dont le montant et les détails de mise en œuvre n’ont pas été révélés.

Dans le cas extrême où les 67 millions de tonnes seraient livrées et en supposant un prix moyen de 100 dollars le baril pendant cinq ans, la valeur des livraisons atteindrait 50 Md$. Des observateurs mentionnés par Reuters ont suggéré que le paiement anticipé serait d’une dizaine de milliards de dollars, ce qui est déjà très important. Bien évidemment, Glencore et Vitol ne disposent pas de cette somme et devront l’emprunter auprès de leurs propres banques (lesquelles pourraient prendre les livraisons de Rosneft comme garantie). Les banques sont toujours présentes, mais leur contribution est indirecte et transite par les négociants.

Vitol et Glencore ont donc joué un rôle important dans le financement de l’achat de TNK-BP.

En 2006-2007, l’accord entre Rosneft et les négociants n’aurait certainement pas été envisagé car la communauté bancaire aurait pu financer dans un seul deal la totalité des sommes empruntées par Rosneft et les deux négociants (en août 2007, Rio Tinto avait financé l’achat d’Alcan par un emprunt de 40 Md$5). Par ailleurs, les négociants n’avaient pas, à l’époque, la capacité financière de conclure un accord comparable à celui du 24 décembre 2012. Les grandes sociétés de négoce ont acquis en 2012-2013 une puissance commerciale (et financière) qu’elles n’avaient pas en 2007-2008. Elles jouent désormais dans la cour des grands.

Une mauvaise interprétation de cet accord pourrait faire croire que les sociétés de négoce font du shadow banking. Ce serait une erreur. Le contrat entre Rosneft et les deux négociants est purement et simplement un contrat forward à cinq ans (une échéance exceptionnellement longue quand on sait que sur le marché des changes 50 % des transactions à terme ont une échéance égale ou inférieure à sept jours) dont l’exécution est conditionnée à un préfinancement.

Les banques opérant dans le négoce des matières premières ont réduit, infléchi et réorienté leurs activités. Les contraintes auxquelles elles sont confrontées dans la négociation des dérivés OTC et l’interdiction du trading pour compte propre expliquent cette évolution. Étant désormais supervisées par la Federal Reserve, les anciennes banques d’investissement (Goldman Sachs, Morgan Stanley) sont désormais soumises à une réglementation plus restrictive et à des contrôles plus stricts qui les contraignent à réduire, voire à supprimer, leurs opérations de négoce et certaines activités sur le marché physique des matières premières. La baisse enregistrée depuis 2009 est cependant inférieure à celle qui affecte leurs activités dans les dérivés. D’autres institutions, en particulier JP Morgan, se recentrent et mettent l’accent sur les services rendus aux clients, ce qui est probablement la politique la plus judicieuse. Les banques procèdent enfin à des aménagements de leurs portefeuilles d’actifs industriels (vente à Carlyle, en septembre 2012, de la société Cogendrix jusqu’alors détenue par Goldman Sachs ; négociation de Morgan Stanley avec le fonds souverain du Qatar pour la vente – totale ou partielle – des actifs industriels qui ont fait dans le passé la fortune de la banque dans le négoce des matières premières ; décision prise par JP Morgan en 2012 de vendre une importante société fabriquant des concentrés de métaux).

Le souhait des banques de rester exposées aux matières premières tout en réduisant leur prise de risque s’est traduit par l’achat d’infrastructures logistiques (transport et stockage). Cet intérêt n’est pas récent car jusqu’en 2008-2009, les résultats de Morgan Stanley furent associés à la détention d’importantes capacités de stockage dans le port de New York. En 2010, l’intérêt des banques s’est focalisé sur les sociétés gérant des entrepôts agréés par le LME où sont stockés les métaux industriels négociables sur la Bourse de Londres. En février 2010, JP Morgan a acheté Henry Bath, l’une des plus importantes sociétés d’entreposage de métaux non ferreux6. Au début de mars 2010, pour un prix non révélé, mais estimé à 550 M$, Goldman Sachs a acheté Metro International Trade Services, une société américaine localisée à Détroit. En deux semaines, les deux banques les plus actives dans les matières premières ont acquis des entrepôts qui abritaient plus de 50 % des stocks de métaux du LME (à l’époque, ils atteignaient 6 millions de tonnes). Elles rejoignaient ainsi Glencore et Trafigura (les deux plus importants négociants de métaux) et Noble (le plus dynamique négociant asiatique) qui avaient respectivement pris le contrôle de Pacorini Metals, de NEMS (North European Marine Services) et de Delivery Networks entre mars et octobre 20107. Sachant que Goldman Sachs demande un coût journalier d’environ 40 centimes par tonne de métal stockée dans ses entrepôts, le lecteur évaluera lui-même la nouvelle et importante source de revenus (dénués de risque financier) dont bénéficient les banques et les négociants.

Quand on écoute les déclarations des régulateurs et lit les textes déjà publiés, il est impossible d’affirmer que les banques exerçant une activité de négoce des matières premières ne sont pas réglementées. Il est également difficile de considérer qu’elles contribuent à la finance de l’ombre. Il faut également reconnaître qu’en 2013, leur profil de risque est très sensiblement atténué par rapport à ce qu’il était en 2007-2008.

Les sociétés de négoce et la nouvelle donne du négoce international des matières premières

L’impact de la crise de 2007-2008 sur les sociétés de négoce s’analyse sous deux angles complémentaires : celui du financement et celui de la réglementation.

Le financement des sociétés de négoce et la nouvelle donne du négoce international des matières premières

Depuis le milieu de la décennie 2000, les sociétés de négoce cherchent à s’intégrer en amont et en aval par l’acquisition d’actifs industriels (cela est vrai des négociants de l’agri-business et de ceux qui opèrent dans les métaux, le pétrole et l’énergie). Cette stratégie n’est pas nouvelle, mais elle s’est vraiment renforcée depuis 2005. Quatre raisons sous-tendent cette évolution. La première raison est que le « grand cycle haussier du prix des matières premières » (une expression formulée pour la première fois par la recherche économique de Goldman Sachs) perdra un jour de sa vigueur (cela ne veut pas dire que les prix baisseront, mais leur hausse pourrait être plus faible) et qu’il faut en anticiper les conséquences et les gérer dès maintenant. La deuxième raison est le souhait des sociétés de négoce d’atténuer la volatilité de leurs résultats financiers et de remédier aux risques et inconvénients qu’elle implique. Dans l’éventualité, par exemple, d’une introduction en Bourse, les exigences de nombreux investisseurs et leur comportement privilégiant le court terme ne sont pas compatibles avec la volatilité des résultats opérationnels de négociants qui seraient des pure players. La troisième raison est plus récente. Jusqu’au début des années 2000, l’information privée était un actif essentiel des négociants. Leur présence sur les zones de production (d’extraction), de stockage et d’exportation avait donné aux sociétés de négoce un avantage sur tous leurs autres partenaires. L’information était pour elles une source de profits et un facteur déterminant de leurs résultats financiers. Depuis une quinzaine d’années, l’information privée n’a pas disparu et n’est pas devenue un bien public, mais sa diffusion se « démocratisant », l’avantage informationnel dont bénéficiaient les négociants se réduit comme peau de chagrin. La quatrième raison est l’abaissement des marges opérationnelles des négociants. Elles n’étaient déjà pas très élevées avant 2000 (les volumes négociés compensaient cette faiblesse), mais la concurrence entre les négociants, la concurrence avec les grandes banques, les compétences acquises par leurs contreparties (les acheteurs et les vendeurs de matières premières) et la diffusion généralisée des informations à tous les opérateurs de la planète ont réduit ces marges à très peu de chose. Pour ces quatre raisons, il est apparu nécessaire aux dirigeants des sociétés de négoce de compléter leur activité purement commerciale (un volumineux chiffre d’affaires couplé à une marge faible et aléatoire) par une activité industrielle (un chiffre d’affaires plus réduit couplé à une marge industrielle plus élevée et plus stable). Cette politique (que reflète bien son évolution stratégique) est mise en œuvre depuis de longues années par Glencore.

Les négociants qui bénéficiaient déjà d’une solide base industrielle n’hésitent pas à la renforcer et participent ainsi à la même évolution. L’achat par Cargill de Provimi, un producteur d’alimentation animale, pour un prix de 2,1 Md$, en est un remarquable exemple. Deuxième illustration. Au début de 2012, le directeur général de Louis Dreyfus a annoncé que les investissements de la société qu’il dirigeait allaient croître de 40 % entre 2012 et 2017 par rapport à ceux de la période allant de 2006 à 2011, pour atteindre 7 Md$. Les sociétés de négoce opérant dans l’agroalimentaire (Olam, Wilmar et Noble dans une certaine mesure) qui se développent vigoureusement en Asie du Sud-Est combinent depuis longtemps des activités industrielles parallèlement au développement de leurs opérations de négoce.

L’intégration touche également les négociants pétroliers, considérés jusque très récemment comme des pure players. La faillite en janvier 2012 de Petroplus (le plus important raffineur européen indépendant) et des cinq raffineries qu’il gérait fut une aubaine pour les négociants. Elle a permis à Gunvor d’acheter en mars et mai 2012 deux raffineries localisées en Belgique (Anvers) et en Allemagne (Ingolstadt) d’une capacité de 100 000 barils par jour chacune. En achetant, toujours à Petroplus, une raffinerie localisée en Suisse, Vitol a porté sa capacité de raffinage à 160 000 barils par jour (il possédait déjà deux raffineries). Trafigura, autre important négociant de pétrole, a investi 250 M$ pour obtenir une participation financière de 90% dans une raffinerie de 120 000 barils par jour en Inde. L’intégration ne porte pas uniquement sur les activités en aval (downstream). Elle concerne également les activités en amont (upstream). En association avec des sociétés pétrolières, qui sont opérateurs et prennent en charge l’exploration et l’exploitation, Vitol possède des participations dans des permis qui ont donné des résultats prometteurs au Ghana et en Ukraine.

L’intégration des sociétés de négoce passe également par l’acquisition d’actifs logistiques. La plus grande partie des capacités de stockage de métaux pouvant servir de sous-jacents aux contrats négociés au LME sont gérées par six grandes sociétés. Trois d’entre elles sont contrôlées par des sociétés de négoce. NEMS fut acquis par Trafigura au début de mars 2010. L’achat de Pacorini Metals par Glencore a été finalisé en septembre 2010. Delivery Networks fut acheté par Noble en deux temps. En octobre 2010 furent acquises toutes les capacités de stockage à l’exception des entrepôts de Singapour, lesquels furent achetés en 2012 par une filiale du négociant asiatique. Les négociants de pétrole (brut et produits raffinés) ne sont pas en reste. Deux exemples illustrent le propos : en décembre 2012, Vitol possédait 8,5 millions de mètres cubes de capacités de stockage dans seize implantations mondiales ; à la même époque, Gunvor a acquis 10 % du pipeline reliant Trieste à la raffinerie qu’il avait achetée à Petroplus en mai 2012 afin d’en sécuriser l’approvisionnement.

Pour un négociant, détenir d’importantes capacités de stockage (le raisonnement est identique pour les moyens de transport – pipelines, navires) n’est pas anodin. Cet investissement lui procure la sécurité et la flexibilité indispensable à ses opérations commerciales. S’il les loue, les capacités de stockage lui assurent une très confortable rentabilité. Elles facilitent également la mise en œuvre d’opérations de cash and carry et de reverse cash and carry (cf. supra la section « Les activités des négociants internationaux de matières premières »). Elles lui permettent enfin d’avoir à tout instant une idée précise des stocks disponibles au niveau mondial et de leur évolution conjoncturelle. Comme les négociants ont par ailleurs une bonne connaissance des flux physiques qui se négocient sur le marché au comptant (c’est leur cœur de métier), il leur est possible d’avoir une idée assez précise des prix, ce qui est très utile pour entreprendre des opérations financières pour compte propre (tous ces avantages valent, évidemment, pour les banques qui détiennent les deux plus importantes sociétés de stockage de métaux ; cf. supra la section « Les banques et la nouvelle donne du négoce international des matières premières »). Les industriels qui utilisent les métaux et de nombreux observateurs ont vu dans cette situation un risque de conflit d’intérêts. Les négociants et les banques concernés ont répondu (de concert avec le LME et l’Office of Fair Trading – OFT – de Grande-Bretagne) que les « murailles de Chine » avaient été érigées. Certes, mais il leur fut répondu qu’il n’y avait pas de montagnes qui ne puissent jamais être franchies.