La loi américaine sur les faillites privilégie la réorganisation des entreprises à leur liquidation. Le chapitre 11 du Code des faillites interdit ainsi aux débiteurs en faillite de rembourser immédiatement leurs créanciers, afin que l’entreprise puisse être restructurée sans que ces derniers ne menacent son activité. Il existe cependant des exceptions à l’objectif de réorganisation recherché par ce chapitre, dont l’une des plus importantes est celle accordée aux créanciers contreparties à des opérations de produits dérivés et de repos1. Ceux-ci, à la différence des autres créanciers, peuvent saisir et liquider le collatéral, compenser pertes et gains, dénoncer leurs contrats avec le débiteur et conserver à la fois les paiements préférentiels qu’ils ont obtenus du débiteur antérieurement à la faillite et les transferts réalisés en fraude des droits des autres créanciers, sommes que ces derniers se verraient contraints de restituer au débiteur.

Le fait que la loi américaine sur les faillites favorise les contreparties d’opérations de produits dérivés et de repos en les rendant prioritaires dans l’ordre de paiement des créances avant tous les autres créanciers (y compris les créanciers normalement privilégiés) afin d’obtenir un remboursement immédiat réduit d’autant leur incitation à respecter une discipline de marché vis-à-vis de leurs contreparties préalablement à la faillite. Parce que les acteurs des marchés de produits dérivés et de repos n’ont à se préoccuper que dans un degré moindre du risque de défaut de leur contrepartie, ils se soucient moins de gérer leurs opérations de produits dérivés et de repos avec prudence. Si ces acteurs étaient tenus de prendre en compte le risque de contrepartie de la même manière qu’ils évaluent les risques de défaut relatifs à d’autres transactions, ils insisteraient sans doute davantage pour que leurs contreparties à des opérations de produits dérivés et de repos présentent une structure financière plus solide et ils substitueraient à la marge d’autres mécanismes de financement aux produits dérivés et aux repos, favorisant de ce fait, et dans leur propre intérêt, le renforcement du système financier. S’ils ne bénéficiaient pas de l’importante protection qui leur est conférée par la loi sur les faillites pour leurs opérations de produits dérivés et de repos, ils seraient amenés à remplacer certaines de ces opérations par d’autres types d’investissements.

Il est vrai que puisque les créanciers contreparties à des opérations de produits dérivés et de repos sont confrontés à un risque moins important en raison du traitement de faveur qui leur est conféré par le Code des faillites, les autres créanciers qui bénéficient de priorités moindres voient leurs propres risques augmenter et devraient par conséquent être d’autant plus enclins à se conformer à une discipline de marché accrue. Mais ces autres créanciers – dont font partie les États-Unis en tant que garants des institutions financières jugées trop importantes pour faire faillite – ne sont pas bien placés, d’un point de vue contractuel, pour anticiper les difficultés de façon systématique et réagir rapidement et efficacement lorsque ces dernières surviennent. La politique en matière de faillite devrait réguler les mécanismes privés de discipline de marché en réduisant les énormes avantages que le chapitre 11 et la législation sur les faillites confèrent à ces moyens de financement.

Le fait de privilégier les contrats de produits dérivés et les opérations de repos en leur conférant des avantages en cas de faillite, dont ne bénéficient pas les autres créanciers, conduit à une augmentation du nombre de ces transactions. Réduire ces avantages pour les aligner sur les droits accordés à la plupart des créanciers créerait une incitation pour les acteurs des marchés de produits dérivés et de repos à mieux identifier les risques de défaut de leurs contreparties, ce qui devrait par la suite limiter les risques d’un nouvel effondrement financier, comme celui résultant des faillites d’AIG, de Bear Stearns et de Lehman Brothers en 2007 et 2008. La stabilité financière du marché américain et des marchés mondiaux s’en trouverait améliorée. Des mesures réglementaires pourraient orienter le système dans cette direction, mais de telles mesures n’ont toujours pas été adoptées avec fermeté ou constance.

Priorités conférées aux produits dérivés et crise financière

Les faillites d’AIG, de Bear Stearns et de Lehman Brothers ont été au cœur de la crise financière et de la récession économique de 2008-2009. Certains considèrent que ces faillites ont provoqué une panique financière et ont aggravé la récession économique qui a suivi. D’autres soutiennent que ces trois institutions ont transmis les difficultés financières provenant d’autres secteurs de l’économie – principalement du marché des prêts hypothécaires à risque – contribuant à exacerber la gravité de la crise financière en résultant2. Il est tout à fait vraisemblable que les conséquences de cette seconde explication n’aient nullement été négligeables : la fragilité des marchés hypothécaire et de l’immobilier a affecté les institutions financières qui, du fait de leur exposition aux marchés de produits dérivés et de repos, ont été moins aptes à traverser sans encombre la tempête financière.

Le traitement de faveur conféré par le Code des faillites aux positions colossales prises sur des contrats de produits dérivés et de repos par ces institutions a facilité la faillite de ces dernières, en sapant la discipline de marché sur les marchés de produits dérivés et de repos dans les années précédant leur faillite. En effet, ce traitement de faveur supprime les incitations pour les contreparties des institutions en difficulté à évaluer correctement le risque de contrepartie – c’est-à-dire le risque que la contrepartie en difficulté fasse défaut (comme cela a finalement été le cas d’AIG, de Bear Stearns et de Lehman Brothers). Les Pouvoirs publics et les autorités de marché s’attendaient à ce que des mécanismes de régulation privée remplacent l’encadrement réglementaire, apparemment peu conscients de ce que les règles en matière de faillite n’encourageaient pas l’adoption de telles mesures de régulation privée. En 2003, Alan Greenspan, ancien président de la Federal Reserve (Fed), louait « la forte incitation [pour les acteurs des marchés de produits dérivés] à surveiller et à contrôler [le risque de contrepartie] ». Il précisait : « La régulation [prudentielle] est effectuée par le marché à travers l’évaluation et la surveillance des contreparties plutôt que par les autorités. (…) La régulation privée s’est avérée, de manière générale, bien plus efficace pour limiter les prises de risques excessives que ne l’a été la régulation gouvernementale. »

Jusqu’en 2008, Greenspan prônait « la surveillance des contreparties comme étant la première et la plus efficace des lignes de défense contre la fraude et la faillite ». Et il avait dit : « JP Morgan examine minutieusement et de façon approfondie le bilan de Merrill Lynch avant de lui prêter des fonds et ne compte pas sur la SEC pour vérifier sa solvabilité. » (Greenspan, 2008, p. 257). Nous savons à présent que cette surveillance était loin d'être exhaustive et qu’au final, le secteur financier a compté sur le gouvernement pour faire bien plus qu’une simple vérification de la solvabilité des contreparties, obtenant des fonds de la Fed et du Trésor américain pour renflouer les entreprises les plus gravement insolvables. Je pense au contraire que la priorité accordée aux contreparties de contrats de produits dérivés ou d’opérations de repos en cas de faillite décourage une telle surveillance privée par les acteurs de ces marchés car les participants les plus solides savent que dans la très grande majorité des cas, ils seront payés même si leurs contreparties font faillite. L’argument de Greenspan selon lequel l’existence d’une discipline privée dans les marchés de produits dérivés et de repos est souhaitable est recevable, mais les superpriorités que le Code des faillites confère aux contrats de produits dérivés et de repos n’incitent pas à l’instauration d’une telle discipline.

Si les superpriorités du Code des faillites avaient été davantage limitées, les partenaires financiers des entreprises ayant fait faillite auraient anticipé la possibilité de ne pas être intégralement payés en cas de faillite de leurs contreparties les plus fragiles. Comprenant cela, ils auraient été incités à réduire leur exposition au risque d’une faillite éventuelle d’AIG, de Bear Stearns ou de Lehman Brothers. Si le Code des faillites n’avait pas conféré de superpriorités, chacune des institutions ayant fait faillite aurait elle-même été incitée à délaisser des financements risqués, souvent à très court terme, au profit d’une structure financière plus solide et plus attractive pour ses partenaires commerciaux. S’il n’avait pas conféré de superpriorités, les contreparties de ces trois institutions auraient sans doute remplacé certaines opérations avec ces entreprises par des transactions avec des établissements financiers présentant un bilan plus solide. Pris dans leur ensemble, ces résultats auraient diminué l’importance financière de ces trois institutions et de leur interconnexion et auraient réduit la fraction de leurs dettes bénéficiant de superpriorités. Par conséquent, le système financier aurait été plus résistant.

Ces problèmes liés aux faillites sont significatifs. Lorsque Bear Stearns a fait faillite, un quart de son passif provenait du marché des repos par le biais d’emprunts à court terme, souvent avec une maturité d’une journée, pour un montant huit fois supérieur à ses capitaux propres3. Sans les superpriorités conférées par le Code des faillites, une structure de capital aussi précaire n’aurait guère été viable. Lorsque AIG a souffert de grandes pertes dans ses investissements, son exposition excessive à des dérivés de crédit l’a davantage déstabilisée. Sans les superpriorités conférées par le Code des faillites aux contreparties des contrats de produits dérivés d’AIG, une situation financière aussi fragile que la sienne n’aurait pas été aussi facilement viable et ses contreparties auraient eu tout lieu de s’inquiéter plus tôt de sa précarité financière et de la possibilité qu’elle fasse défaut et soit incapable d’honorer ses obligations au titre des contrats de produits dérivés.

Ces exemples illustrent l’inconvénient de favoriser les marchés de produits dérivés et de repos en cas de faillite. Néanmoins, il est vrai que des investissements sans risques avec des priorités très importantes en cas de faillite sont potentiellement très efficaces. L’existence de canaux d’investissement bénéficiant de superpriorités peut diminuer les coûts d’information et de négociation pour les prêteurs et les emprunteurs, facilitant des flux de financement qui n’auraient pas existé autrement. L’efficacité de ces instruments, si elle pouvait être conservée sans imposer de coûts supplémentaires à d’autres acteurs ou au système financier, mériterait d'être encouragée par l’adoption d’un cadre légal adéquat. Le transfert des risques par l’utilisation de produits dérivés nécessitant une prise en compte minimale du risque de contrepartie a les mêmes avantages sur l’efficacité des flux.

Pourtant, le problème est que les principaux instruments bénéficiant de superpriorités sont couplés à un soutien gouvernemental présentant un danger systémique car en pratique, ce sont les institutions d’importance systémique utilisant de façon disproportionnée les produits dérivés et les repos qui bénéficient des protections accordées par la loi sur les faillites. S’il était possible de séparer les flux financiers efficaces des flux présentant un danger systémique – et ensuite d’autoriser les premiers, tout en restreignant les seconds –, les marchés financiers s’en trouveraient doublement renforcés. Mais si nous ne parvenons pas à séparer les flux efficaces des flux dangereux, il est nécessaire de faire un choix. Étant donné notre récente expérience malheureuse en 2007-2008, la meilleure solution est de renforcer le système dans sa dimension la plus importante, à savoir celle de la stabilité systémique. Pour ce faire, les superpriorités conférées par le Code des faillites vont devoir être nettement réduites.

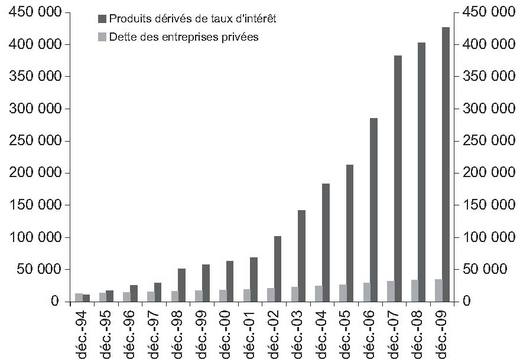

D’un point de vue général, les exemples décrits ci-dessus des institutions financières qui ont malheureusement fait faillite ne sont pas de simples phénomènes isolés. Lorsque la crise financière a débuté en juin 2007, les États-Unis détenaient des contrats de repos à très court terme d’une valeur de 2 500 Md$, tandis que le montant total des dépôts bancaires couverts par le système fédéral de garantie des dépôts de la FDIC (Federal Deposit Insurance Corporation) aux États-Unis n’était que deux fois supérieur à cette somme. À lui seul, l’un des marchés de produits dérivés – celui des produits dérivés de taux d’intérêt – a atteint une valeur de plus de 400 000 Md$ en décembre 2008, avec un collatéral garantissant l’ensemble des marchés de produits dérivés d’une valeur de 4 000 Md$ (ISDA, 2010b).

Le graphique 1 illustre la croissance explosive du marché des produits dérivés durant la douzaine d’années ayant précédé la crise financière. En 1994, les marchés de la dette des entreprises privées et des produits dérivés de taux d’intérêt avaient globalement un volume similaire, de 13 000 Md$ pour le premier et de 11 000 Md$ pour le second. Dans les quinze années qui ont suivi, le marché de la dette des entreprises a triplé pour atteindre 34 000 Md$, tandis que le volume des marchés de produits dérivés de taux d’intérêt a été multiplié presque par 40, pour atteindre 430 000 Md$. La combinaison des marchés de repos à très court terme et de la fraction collatéralisée du marché des produits dérivés résulte en un marché financier plus important que le système bancaire américain garanti par le système fédéral de garantie des dépôts de la FDIC. Si une faillite survient sur ces marchés, la première série de règles applicables est tirée du Code des faillites. Les universitaires en faveur des marchés de produits dérivés et de repos indiquent que la croissance de ces marchés n’aurait pas été possible sans les dispositions protectrices de la loi sur les faillites (Gorton et Metrick, 2010, p. 3). Je considère néanmoins que ces dispositions protectrices doivent être envisagées de façon plus négative en reconnaissant qu’elles constituent en réalité des avantages accordés au détriment des autres créanciers.

Dans la deuxième partie, je décris les avantages conférés aux contreparties par le Code des faillites. Même si plusieurs de ces avantages sont théoriquement bien fondés, la plupart vont bien au-delà d’une politique judicieuse en matière de faillite et de gestion des marchés financiers.

Dans la troisième partie, je montre à quel point les avantages conférés par le Code des faillites n’incitent pas les contreparties à respecter une discipline de marché, décourageant par là même la résilience financière. Des dispositions plus adéquates en matière de faillite pourraient encourager – mieux que ne le fait la loi actuelle – les contreparties à structurer plus efficacement leurs portefeuilles de produits dérivés et de repos, dont les montants se chiffrent en milliards de dollars, afin d’éviter qu’elles soient confrontées à l’hypothèse de défaut d’un partenaire, plutôt que de chercher à éviter les conséquences d’un tel défaut. Le coût – et l’inconvénient – principal des avantages conférés par le Code des faillites aux produits dérivés et aux opérations de repos réside dans le potentiel perdu d’une discipline accrue sur ces marchés.

Dans la quatrième partie, j’applique le célèbre théorème de Modigliani-Miller (M-M), afin de démontrer comment la loi sur les faillites transfère les risques du marché des produits dérivés et de repos à l’extérieur de celui-ci. Même si les avocats des créanciers aiment à penser que ce système permet de réduire les risques associés à ces instruments, et c’est effectivement le cas pour les parties directement concernées, il ne les réduit pas nécessairement pour le système financier dans son ensemble. Plus exactement, les priorités conférées par le Code des faillites qui réduisent à la fois le risque de contrepartie et les incitations à mener une surveillance effective augmentent dans le même temps les risques supportés par les autres créanciers des institutions financières concernées. Le risque est transféré et non éliminé.

Théoriquement, ces autres créanciers pourraient réduire leur exposition à un débiteur à risque, augmenter leurs prix ou opérer une surveillance plus étroite. Néanmoins, les acteurs concernés ne sont pas toujours les mieux informés, ni les plus aptes à réduire ces risques, le plus souvent parce qu’ils ne sont pas eux-mêmes des professionnels des marchés de produits dérivés et de repos. Les États-Unis, en tant que garants de facto des établissements financiers jugés trop importants pour faire faillite, sont le principal créancier concerné dans ce contexte. Mais ils ne sont pas liés contractuellement à ces opérations, à moins que l’on ne conçoive le Code des faillites comme un contrat de facto. Si tel est le cas, ce contrat nécessite d'être repensé.

Dans la cinquième partie, j’examine les principaux arguments en faveur des priorités conférées aux contrats de produits dérivés et aux opérations de repos et j’analyse brièvement certaines des principales mesures récentes adoptées par le législateur en réaction à la crise financière. Même si plusieurs des avantages conférés en cas de faillite à certains instruments financiers sont efficaces et doivent être conservés, la gamme entière de ces avantages est bien trop étendue. En particulier, j’examine à nouveau l’argument relatif aux risques de contagion et j’attire l’attention sur deux conséquences macroéconomiques négatives et potentiellement graves résultant des priorités conférées aux produits dérivés.

Dans l’ensemble, le régime protecteur accordé par le Code des faillites aux produits dérivés et aux opérations de repos par l’octroi de superpriorités est contestable. Non seulement ces mesures facilitent les phénomènes de désengagements massifs vis-à-vis des établissements financiers en période de crise financière, mais aussi elles affaiblissent sérieusement les incitations des contreparties à rechercher la stabilité financière ex ante. Les priorités conférées par le Code des faillites n’encouragent pas les participants à mettre en place des mécanismes de surveillance ex ante et diminuent leur intérêt à recourir à des moyens de financement plus solides. Si ces priorités n’étaient plus accordées à ces instruments, on pourrait s’attendre à ce que les acteurs de ces marchés s’orientent vers d’autres canaux de financement.

Le Code des faillites encourage de ce fait les instruments de financement incertains et risqués qui, lorsqu’ils sont utilisés par des établissements financiers d’importance systémique, transfèrent les risques qui y sont afférents aux États-Unis, en tant que garants ultimes de la solvabilité des établissements d’importance systémique. La résilience des institutions et des marchés financiers est ainsi diminuée et la nécessité de respecter une discipline de marché oubliée.

Le problème : la superpriorité dans les marchés de produits dérivés et de repos

En vertu de la loi américaine sur les faillites, l’ouverture d’une procédure de faillite dépouille normalement les créanciers de l’entreprise de leurs droits contractuels habituels, afin de déterminer les possibilités de réorganisation de l’entreprise en difficulté.

Premièrement, la loi américaine sur les faillites interdit aux créanciers de l’entreprise qui a déposé le bilan de chercher à recouvrir les sommes qui leur sont dues par le biais d’une assignation en justice ou par tout autre moyen ; elle interdit également aux créanciers privilégiés de mettre immédiatement en œuvre les sûretés dont ils bénéficient. Ils pourront par la suite réaliser ces sûretés ou recevoir les sommes qui leur sont dues, le plus souvent après l’adoption d’un plan de restructuration judiciaire. L’objectif de cette interdiction de l’exercice par les créanciers de leurs droits de poursuite individuels est de maximiser les chances de réorganisation de l’entreprise. Deuxièmement, les créanciers qui ont été remboursés dans les quatre-vingt-dix jours précédant l’ouverture de la procédure de faillite peuvent se voir contraints de restituer ces sommes, afin de permettre à l’ensemble des créanciers de partager les actifs de l’entreprise. Troisièmement, il existe des limites à la possibilité pour les créanciers de compenser les sommes qui leur sont dues par l’entreprise débitrice avec les dettes qu’ils ont envers elle. Quatrièmement, les créanciers et les fournisseurs ne peuvent généralement pas mettre fin à un contrat conclu avec l’entreprise débitrice.

Pour les créanciers de l’entreprise en faillite qui sont des contreparties à des opérations de produits dérivés et de repos, ces règles sont inversées en leur faveur. Premièrement, ils peuvent exiger le recouvrement immédiat des sommes qui leur sont dues. Deuxièmement, ils ne sont pas obligés de restituer les paiements perçus dans les quatre-vingt-dix jours ayant précédé l’ouverture de la procédure de faillite. Troisièmement, ils ont des droits plus étendus pour compenser les sommes qu’ils doivent au débiteur avec les dettes que le débiteur a envers eux. Et quatrièmement, les créanciers contreparties à des opérations de produits dérivés et de repos peuvent décider de mettre fin à leur contrat avec le débiteur en faillite alors qu’en principe, les dispositions du Code des faillites n’accordent cette option qu’au débiteur.

Plusieurs de ces principes normaux du droit des faillites sont peu judicieux. Mais, quoi qu’il en soit, c’est une piètre politique que d’avoir des règles qui favorisent les contrats de produits dérivés et de repos au détriment d’autres types de contrats de crédit. Cela a pour conséquence d’augmenter le nombre d’opérations de financement réalisées à travers des contrats financiers à court terme en diminuant le recours à d’autres instruments de financement. De plus, en cas de faillite, ces superpriorités perturbent l’objectif fondamental de réorganisation poursuivi par la loi américaine sur les faillites, en incitant les créanciers qui détiennent des positions créditrices importantes sur les marchés de produits dérivés et de repos à liquider rapidement leurs positions, afin d’obtenir le maximum de fonds des établissements financiers en difficulté, précipitant de ce fait leur faillite. Les règles relatives aux superpriorités accroissent ce risque de désengagements massifs.

Saper la discipline de marché

Le principal dommage causé par le Code des faillites dans ce contexte est que ce dernier n’encourage pas la discipline sur les marchés de produits dérivés et de repos.

Les conséquences systémiques des superpriorités sont importantes dans deux contextes distincts. Tout d’abord, dans un contexte de crise économique, la question est de savoir si les superpriorités atténuent ou exacerbent la crise financière. La réponse est difficile à déterminer. Même si la plupart des analystes affirment que les superpriorités sont utiles, il existe de fortes raisons de penser que ce n’est pas le cas et qu’elles exacerbent en réalité la gravité d’une crise financière en favorisant les désengagements massifs.

Le second contexte dans lequel les superpriorités ont des conséquences importantes se situe bien avant que la crise ne frappe, en période économique normale. À ce stade, les superpriorités sapent la discipline de marché et augmentent ainsi le risque d’aggravation de la crise financière lorsque celle-ci finit par survenir.

Il existe plusieurs mécanismes permettant d’introduire une discipline de marché et chacun d’entre eux mériterait une analyse plus approfondie que celle fournie ici4. C’est en ce qu’elles fragilisent systématiquement l’instauration d’une telle discipline par ces mécanismes que les superpriorités conférées par le Code des faillites sont éminemment contestables. L’illustration la plus évidente de la fragilisation de la discipline de marché causée par l’octroi des superpriorités se traduit par l’absence d’incitations pour les contreparties à exercer une surveillance réciproque efficace – à l’opposé des mécanismes de discipline privée prônés par Greenspan (2003 et 2008) (cf. supra). Il n’est pas contesté que la valeur d’un portefeuille de produits dérivés est opaque et difficile à évaluer pour une contrepartie. Mais si les participants devaient supporter le risque de contrepartie, certains augmenteraient le coût de ces opérations et d’autres chercheraient de meilleures méthodes d’encadrement collectif. D’autres choisiraient de ne traiter qu’avec les contreparties les plus solides. D’autres encore réduiraient leur exposition à une contrepartie donnée ou exigeraient que cette dernière adopte une structure financière plus solide. Si elles devaient faire face à des prix plus élevés ou à des prêteurs plus réticents, les contreparties plus fragiles seraient encouragées à renforcer leurs propres bilans, par exemple en remplaçant des financements à court terme par le biais d’instruments dérivés et de repos par des moyens de financement à plus long terme.

La justification systémique généralement avancée pour défendre les superpriorités du Code des faillites est qu’elles réduisent les risques de contagion durant une crise financière. Cette justification est peut-être fondée (même si je le conteste ci-dessous), mais elle est néanmoins conceptuellement réfutable par deux contre-arguments importants. Les superpriorités ont peut-être pour effet de réduire les risques de contagion, mais elles favorisent dans le même temps les phénomènes de désengagements massifs en période de crise. Et même si elles réduisent les risques de contagion plus qu’elles n’induisent les désengagements (ce qui est loin d'être prouvé), elles ont également la grave conséquence au niveau systémique de saper la discipline sur ces marchés avant qu’une crise ne commence.

Le concept de contagion s’explique de la façon suivante : si une institution financière connaît des difficultés et que ses contreparties ne peuvent pas obtenir le paiement de leurs opérations de produits dérivés et de repos, ces contreparties feront également faillite à leur tour. Par application de l’effet domino, ce scénario se propage à l’ensemble du système financier qui finit par s’effondrer. La difficulté avec cette théorie est qu’il est difficile de justifier pourquoi seules les contreparties dans des opérations de produits dérivés et de repos devraient être protégées des risques de contagion financière. Autrement dit, pourquoi toutes les contreparties financières ne bénéficieraient-elles pas de cette protection, afin d’endiguer les désengagements massifs ? Et le fait d’autoriser les créanciers contreparties à des opérations de produits dérivés et de repos à exiger d’une institution financière en difficulté le recouvrement immédiat des sommes dues au titre de ces opérations n’augmente-t-il pas le potentiel de contagion en faisant supporter aux autres institutions créancières les pertes que ces créanciers favorisés n’assument pas, fragilisant leurs bilans et les conduisant peut-être elles-mêmes à la faillite ?

Un autre problème posé par la théorie de la contagion est que le même processus qui limite les effets de contagion provoque aussi des désengagements : grâce aux superpriorités et aux dérogations accordées par le Code des faillites, une contrepartie solide prenant conscience de la fragilité financière d’une institution débitrice est incitée à exiger le dénouement de l’opération et le paiement de ce qui lui est dû, comme l’ont fait les partenaires d’AIG, de Bear Stearns et de Lehman Brothers. Cela peut entraîner un désengagement massif vis-à-vis de l’institution en difficulté, provoquant une faillite qui, si un instant de réflexion avait été imposé aux participants du marché, aurait pu être évitée ou, à tout le moins, sa liquidation aurait pu être mieux gérée d’un point de vue systémique (Edwards et Morrison, 2005, p. 101 ; Partnoy et Skeel, 2007, p. 1049 ; Roe, 2011, pp. 564-569 ; Skeel, 2009, pp. 10-11).

Application du théorème de Modigliani-Miller

L’application de l’une des théories fondamentales de la finance aide à mieux comprendre les conséquences des superpriorités sur les contrats de produits dérivés et de repos.

Les risques que les dispositions protectrices de la loi sur les faillites ôtent des épaules des acteurs des marchés de produits dérivés et de repos ne disparaissent pas. Ils sont transférés vers d’autres épaules. Par conséquent, les arguments avancés par les partisans de la théorie selon laquelle les superpriorités accordées aux opérations de produits dérivés et de repos réduisent les risques qui y sont attachés doivent être nuancés : même si les dispositions protectrices réduisent effectivement le risque pour les participants à des opérations de produits dérivés et de repos, elles le font principalement en transférant ces risques à d’autres acteurs financiers. Cet effet est comparable au principe d’inertie de Newton. L’ensemble des risques afférents à un système sont conservés : le risque n’est pas directement réduit par une manipulation financière, mais seulement transféré d’une catégorie de participants à une autre. Cette théorie de l’indifférence a valu l’obtention du Prix Nobel à Modigliani et Miller en 1958.

L’application du théorème de M-M contredit l’analyse traditionnelle relative aux risques de contagion et la perception communément admise par l’industrie financière selon laquelle les mécanismes de compensation et les superpriorités réduisent le risque financier : celui-ci n’est pas éliminé, mais transféré aux autres créanciers de l’institution en difficulté. Des arguments similaires ont été avancés en faveur des garanties de crédit et ont été réfutés par une analyse de M-M (Bebchuk et Fried, 1996 ; Schwartz, 1981).

Mais l’analyse de M-M relative au transfert des risques réfute également certains des arguments relatifs aux mécanismes de discipline de marché que j’ai développés jusqu’ici. En transférant le risque de contrepartie, les règles en matière de faillite ne réduisent pas le risque global. Comme je l’ai expliqué, elles diminuent certes les incitations des participants des marchés de produits dérivés et de repos à respecter une discipline de marché. Mais elles augmentent simultanément les incitations des autres créanciers à respecter une plus grande discipline de marché.

La raison pour laquelle cette seconde application du théorème de M-M est inexacte – autrement dit, la raison pour laquelle le transfert du risque n’est pas neutre dans son impact sur la discipline de marché – est que l’un des principaux créanciers des institutions financières d’importance systémique affecté par la loi américaine sur les faillites est les États-Unis en tant que garants de ces institutions. Ces derniers n’agissent pas comme le créancier ordinaire d’un contrat. Ils pourraient, en principe, réguler plus étroitement et plus efficacement les institutions financières et l’analyse de M-M démontre pourquoi ils devraient le faire et dans quelle mesure c’est une erreur de laisser au marché la responsabilité de la surveillance financière – idée qui séduisait grandement Alan Greenspan –, dès lors que ceux qui seraient en principe chargés d’une telle surveillance sont favorisés par les règles applicables en matière de faillite.

Mais, pour autant, il n’est pas non plus souhaitable de ne compter que sur une régulation prudentielle mise en place par les gouvernements. Ces derniers ne se rendent souvent compte que bien trop tard des risques qui émanent d’un marché et qui viennent menacer la stabilité financière de celui-ci. La solution la plus souhaitable est donc une solution hybride qui consisterait à utiliser les règles applicables en matière de faillite pour améliorer et renforcer les incitations privées à respecter une discipline de marché.

Réflexions supplémentaires

Réduire et augmenter les phénomènes de contagion

Contagion ordinaireLes superpriorités conférées par le Code des faillites ont d’abord été justifiées comme étant des mesures destinées à réduire les risques de contagion. Si une institution financière fait faillite, une autre institution financière créancière, n’obtenant pas le remboursement des fonds prêtés, disposera alors de liquidités insuffisantes et fera elle-même faillite. Ce scénario est plausible, mais est déjoué ex ante par l’argument selon lequel la première institution, bien que fragile, n’aurait pas fait faillite si le Code des faillites n’avait pas conféré aux institutions créancières le droit d’exiger le recouvrement de leurs créances auprès d’une institution rencontrant certes des difficultés, mais potentiellement viable.

Par conséquent, d’un point de vue conceptuel, il y a tout lieu de croire que les priorités protectrices conférées par la loi sur les faillites ont autant de chances de répandre les phénomènes de contagion que de les contenir.

Contagion informationnelle et contagion du collatéralDans le contexte d’une crise financière, les superpriorités facilitent également les phénomènes de contagion de l’information et encouragent la liquidation simultanée des actifs servant de collatéral. Ces deux problèmes ont joué un rôle essentiel dans la crise financière et sont exacerbés par les superpriorités accordées par le Code des faillites. La contagion de l’information survient lorsque les marchés du crédit s’aperçoivent qu’ils ne parviennent pas à évaluer la santé financière de leurs contreparties et cessent de prêter jusqu’à ce qu’ils acquièrent une information suffisante. Les superpriorités qui leur sont accordées en cas de faillite n’encouragent pas l’acquisition précoce d’information. Le phénomène de contagion du collatéral survient lorsque certains acteurs du marché financier vendent simultanément des actifs similaires servant de collatéral, engendrant une baisse de leur valorisation et compromettant de ce fait la valeur immédiate du collatéral d’autres prêteurs. La diminution de la valeur de ces actifs collatéraux conduit alors ces prêteurs à constater le défaut de leur contrepartie, à saisir le collatéral et à liquider les actifs qui le constituent. Le Code des faillites permet aux créanciers de contrats de produits dérivés et de repos, à l’inverse de la majorité des autres créanciers, de saisir et de liquider immédiatement leur collatéral, facilitant de ce fait le phénomène de contagion du collatéral. Ces deux phénomènes de contagion informationnelle et de contagion du collatéral, qui favorisent les risques de désengagements, sont des conséquences des règles de superpriorité applicables en matière de faillite. Les études sur le sujet n’ont pas, à ma connaissance, démontré les liens logiques entre les priorités de paiement conférées par la loi sur les faillites et ces deux difficultés qui participent à l’exacerbation de la crise financière (Roe, 2011, pp. 567-569).

Les chambres de compensation

Le rôle des chambres de compensation et la gestion du collatéral ont été au cœur des réformes. Si cet effort est particulièrement utile, il est également très incomplet, comme le montre l’application du théorème de M-M dans ce contexte. Les chambres de compensation peuvent contribuer à améliorer la transparence, ce qui est souhaitable, particulièrement en attirant plus tôt l’attention des responsables politiques en cas de difficultés. Mais le principal argument avancé en faveur des chambres de compensation et des exigences strictes en matière de collatéral est qu’elles sont considérées comme réduisant le risque systémique. À ce niveau, l’argument est faible ou, du moins, n’est pas évident (Pirrong, 2009 ; Roe, 2010 ; Roe, 2011, pp. 586-587).

En effet, une chambre de compensation permet aux adhérents de mettre en œuvre des mécanismes de compensation entre différentes transactions, réduisant ainsi les risques pour ceux qui participent à ce système. Mais le risque n’est pas véritablement éliminé : il est possible, comme c’est souvent le cas en pratique, qu’il soit uniquement transféré à des créanciers qui ne font pas partie du système de compensation.

Une institution financière fragile F (disons la Bank of America) a deux contrats distincts, l’un avec A (que l’on appellera AIG) et l’autre avec C (que l’on appellera Citibank). F doit 100 M$ à AIG et 100 M$ à Citibank. Le contrat avec AIG est un contrat portant sur des produits dérivés enregistré auprès de la chambre de compensation ; le contrat avec Citibank est un autre type de contrats, peut-être simplement un prêt ordinaire qui ne passe pas par la chambre de compensation. F a également un contrat d’une valeur de 100 M$ avec B (que l’on appellera Bear Stearns), enregistré auprès de la chambre de compensation et dont B est le débiteur.

F détient donc des actifs d’une valeur de 100 M$ correspondant à la somme que lui doit B et a une dette d’une valeur de 200 M$. En l’absence de plate-forme de compensation, F ne détenant que 100 M$ (si l’on considère que F n’a aucun autre actif, ni aucune autre dette) devrait verser 50 M$ à AIG ainsi qu’à Citibank et chacune de ces institutions enregistrerait donc une perte de 50 M$.

Si AIG est d’importance systémique, son incapacité à percevoir l’intégralité des 100 M$ qui lui sont dus pourrait la conduire à la faillite. C’est à ce niveau que la chambre de compensation protège AIG. La perte de F au profit d’AIG est compensée par la perte de Bear Stearns au profit de F. La chambre de compensation élimine ici le risque de contrepartie pour ces trois participants, mais seulement en transférant ce risque à Citibank qui enregistre au final non 50 M$, mais 100 M$ de pertes.

A, B et F ainsi que leurs avocats, leurs lobbyistes et leurs soutiens politiques vantent les mérites des plates-formes de compensation. L’argument principal avancé en leur faveur est qu’elles diminuent les risques pour leurs participants et c’est effectivement le cas – mais seulement pour leurs participants. Du fait de l’existence des chambres de compensation, Citibank perd désormais 50 M$ supplémentaires, puisqu’elle ne peut pas faire valoir ses droits sur les actifs détenus par la plate-forme de compensation. Si cette perte additionnelle provoque la faillite d’une banque d’importance systémique telle que Citibank, alors, contrairement à ce qui était avancé, l’existence de la chambre de compensation ne réduit pas le risque systémique.

En réalité, la question de savoir si les chambres de compensation réduisent le risque systémique ne dépend pas principalement de leur capacité à réduire les risques pour leurs participants, mais plutôt de l’importance systémique respective d’AIG et de Citibank dans l’exemple du mécanisme de compensation proposé ci-dessus.

De nombreux régulateurs ont récemment insisté sur la création, l’amélioration, voire le recours systématique aux chambres de compensation pour ce type de transactions. Comme cela a été expliqué, les chambres de compensation offrent de multiples avantages en permettant notamment une transparence accrue, une meilleure fixation des prix et un fort potentiel de régulation. Mais certains de ces avantages ne résistent pas à l’analyse de M-M qui démontre que ce qui est présenté comme une réduction du risque systémique n’est en réalité qu’un simple transfert de ce risque vers d’autres acteurs du système financier.

Les incertitudes liées aux réformes introduites par le Dodd-Frank Act

Le congrès a répondu à la crise financière par une réforme majeure de la législation financière. Cette réforme n’a pas modifié les règles du Code des faillites, mais a potentiellement soustrait un plus grand nombre d’institutions financières aux règles du Code des faillites applicables aux opérations de produits dérivés et de repos pour les soumettre à une procédure spéciale de liquidation gérée par le gouvernement, à travers la FDIC. Pour les institutions financières soumises à cette procédure, le Dodd-Frank Act réinstaure l’interdiction faite aux contreparties à des contrats de produits dérivés ou de repos d’exiger un recouvrement immédiat (pour les institutions d’importance systémique), mais cette interdiction n’agit généralement que pendant un jour ouvrable et la loi réaffirme, par ailleurs, en tout autre point, les superpriorités protectrices5.

Le Dodd-Frank Act autorisera la FDIC à sélectionner les actifs et les dettes de l’institution financière en faillite qui pourront être transférés à une entité créée spécialement dans ce but6. Cette disposition permet en principe l’ajustement des priorités (Roe et Skeel, 2009), mais est limitée par un seuil réglementaire exigeant que tous les créanciers se voient attribuer les montants qu’ils auraient perçus dans le cadre d’une liquidation gouvernée par le chapitre 7 du Code des faillites et l’exigence selon laquelle le portefeuille d’opérations de produits dérivés d’une institution en faillite avec une contrepartie donnée devra impérativement être transféré dans son intégralité, sans possibilité de sélection. Dans ce contexte, l’essentiel du pouvoir de décision en matière de réorganisation est entre les mains du régulateur. Il existe cependant des obstacles à l’application de ce régime à des institutions financières qui sont vitales du point de vue systémique, mais qui ne sont ni des banques, ni des organismes assimilés, certains commentateurs considérant même que ces obstacles sont considérables. Si ces obstacles ne sont pas surmontés, les règles ordinaires en matière de faillite continueront à s’appliquer.

La loi américaine sur les faillites favorise les contrats portant sur des produits dérivés et les opérations de repos, en privilégiant les créanciers contreparties de ces opérations par rapport aux autres créanciers de l’entreprise en faillite dans l’ordre des paiements. En favorisant de telles opérations de refinancement à court terme, la loi n’incite pas au respect d’une discipline de marché en période économique normale, de telle sorte que les institutions financières peuvent se retrouver plus vulnérables qu’elles ne l’auraient été autrement. Cette fragilité favorise ensuite une multiplication des faillites financières en période de crise. La crise financière peut provenir d’un autre secteur de l’économie – comme la récession de 2007-2008 qui est née de l’effondrement du marché hypothécaire –, mais sera amplifiée par cette vulnérabilité.

Le fait que les superpriorités prévues par le Code des faillites ne soient accordées qu’aux créanciers parties à des opérations de produits dérivés et de repos à court terme favorise les opérations de refinancement à court terme au détriment de moyens de financement plus stables et à plus long terme. Alors que les partisans des superpriorités justifient leur bien-fondé en arguant qu’elles réduisent les phénomènes de contagion, il y a tout lieu de penser qu’en réalité, elles ne les réduisent pas de manière significative, mais qu’elles contribuent plutôt à des désengagements massifs et, plus fondamentalement, qu’elles fragilisent la discipline de marché. Une application simple du théorème de M-M laisse entendre que les risques que les responsables politiques espéraient éliminer grâce à ce traitement de faveur sont principalement transférés des marchés de repos vers des créanciers extérieurs à ces marchés. En vertu de leur rôle de garants de droit ou du fait des institutions financières considérées trop importantes pour faire faillite, les États-Unis sont le principal créancier extérieur vers lequel ces risques sont transférés.

Cette analyse peut également être appliquée pour l’essentiel à des opérations financières conclues en dehors des États-Unis dans des juridictions conférant également de telles superpriorités aux contreparties et où des tiers tels que les gouvernements supportent le risque de faillite des institutions financières.