Le développement de la finance islamique dans les pays du Maghreb est confronté aujourd'hui à la question de l'existence d'un gisement de clients potentiel. En effet, certaines franges de la population semblent sensibles à l'argument religieux en matière d'épargne et de financement. Avec un taux de bancarisation en moyenne de 30 %, la complémentarité entre la banque dite islamique et la banque de détail conventionnelle semble de mise au Maghreb. Certaines banques islamiques du Golfe pourraient d'ailleurs envisager une diversification géographique et ainsi pénétrer le marché bancaire de la banque de détail au Maghreb.

Cependant, l'implantation de la finance islamique au Maghreb devrait être très progressive. Les autorités bancaires maghrébines devront trouver un équilibre entre la demande sociale pour ce type de banques et la concurrence de ces entrants sur des territoires déjà occupés par des banques locales conventionnelles peu agressives. Cet équilibre passe par une bonne connaissance de la nature de la demande de la clientèle potentielle des banques islamiques. Cette approche permet d'assurer une bonne segmentation de la clientèle basée sur une politique de communication et de marketing adaptée.

Nous présentons d'abord un état des lieux de la finance islamique dans chacun des pays du Maghreb. Nous examinons ensuite les déterminants de la demande de services bancaires islamiques en prenant comme exemple la Mauritanie. Ce dernier, dont d'ailleurs le nom officiel est « République islamique de Mauritanie », est sans doute l'un des pays les plus avancés du Maghreb en la matière et pour lequel le travail d'évaluation de la demande de la clientèle qui suit constitue la première tentative.

LA FINANCE ISLAMIQUE AU MAGHREB

Malgré un environnement socioculturel potentiellement propice à son développement, et bien que connaissant une croissance importante dans plusieurs pays du monde, surtout au cours des deux dernières décennies, la finance islamique n'a suscité l'intérêt des autorités monétaires et financières maghrébines que tout récemment. En effet, en dépit de la présence de banques islamiques dans trois des cinq pays de l'Union du Maghreb Arabe (UMA) depuis une trentaine d'années, les banques centrales maghrébines n'ont commencé à mettre en place un cadre juridique et réglementaire permettant un développement cohérent de cette industrie de services financiers alternatifs que tardivement.

Plusieurs facteurs ont contribué à ce retard. Certains sont d'ordre politiques et d'autres relevant plutôt de l'incompréhension, de la méfiance et des pressions des banques conventionnelles qui redoutaient l'arrivée de nouveaux concurrents se revendiquant d'une éthique des affaires potentiellement attractive dans des sociétés musulmanes où la religion occupe une place importante dans la vie de larges franges de la population.

À cela s'ajoute aussi le fait que les premières banques islamiques installées dans la région étaient souvent affiliées à de grands groupes financiers du Moyen-Orient. Ces banques ont la plupart du temps réussi à survivre et à se tailler une part de marché significative, malgré un environnement où tout avait été conçu pour leurs concurrentes conventionnelles et rien pour elles. Ce qui n'est pas de nature à rassurer les banques conventionnelles préétablies sur l'avenir de leurs parts de marché, surtout si l'environnement juridique et réglementaire devenait plus propice au développement de l'activité des banques islamiques en prenant en compte explicitement leurs spécificités.

Encadré

Qu'est-ce que la finance islamique ?

La finance islamique est définie par la Charia, loi canonique musulmane régissant la vie religieuse, politique, sociale et individuelle. La Charia compose les règles qui régissent les contrats de manière conforme aux exigences du droit musulman, inspirée par le Coran et les traditions du prophète. Ses préceptes interdisent de recevoir et de verser un intérêt car le débiteur supporterait seul la totalité du risque associé à un projet d'investissement. La Charia interdit également les transactions déconnectées de l'économie réelle et menées à des fins purement spéculatives. Toute transaction financière doit donc être adossée à un actif tangible. La Charia prohibe l'investissement dans des activités non éthiques ou considérées comme haram, c'est-à-dire illicites. Il en résulte que la finance islamique vise à servir avant tout les hommes, acteurs et parties prenantes d'une économie réelle tangible, à travers des contrats dont la règle est le partage des profits et des pertes.

Source : d'après les auteurs.

Toutefois, depuis 2016, cela est en train de changer dans tous les pays de l'UMA. Les banques centrales de ces pays sont toutes aujourd'hui, à des rythmes divers, en train d'opérer des ajustements dans leurs réglementations et infrastructures financières afin de faire passer les banques islamiques du statut d'institutions tolérées à celui d'acteurs majeurs pleinement reconnus dans leurs spécificités et leur utilité pour le financement de l'activité économique.

Nous présentons dans les sections qui suivent l'état des lieux de la finance islamique dans chacun des pays de l'UMA.

La finance islamique en Algérie

Sur vingt banques, deux banques islamiques opèrent en Algérie dont l'une depuis 1991 et l'autre depuis 2008. Une troisième banque conventionnelle offre également des services financiers islamiques depuis 2008. De même, plusieurs autres banques conventionnelles se préparent aujourd'hui à l'ouverture de fenêtres islamiques1.

Toutefois ce n'est qu'en novembre 2018 que la Banque d'Algérie (banque centrale) a émis le premier règlement relatif à la finance participative (islamique). Ce texte précise les modalités et les conditions d'ouverture de fenêtres participatives par les banques conventionnelles, ainsi que la typologie des produits autorisés. Il inaugure la prise en compte explicite de services financiers islamiques par la réglementation bancaire en vigueur en Algérie.

Le nouveau règlement est venu en réponse à la demande récurrente de plusieurs acteurs économiques et financiers pour la mise en place d'un cadre réglementaire propice au développement des services financiers islamiques dont le potentiel a été clairement prouvé à travers l'expérience des deux banques islamiques en activité.

De même, plusieurs conférences, forums et séminaires de formations dédiés à la finance islamique sont régulièrement organisés à Alger. Le succès de ces manifestations dénote de l'intérêt croissant pour ce secteur en Algérie.

La finance islamique en Libye

En 2009 et en 2010, la Banque centrale de Libye a émis deux instructions définissant les modalités et conditions d'offre de services et produits financiers islamiques, à travers des fenêtres, agences ou filiales dédiées.

Les autorités post-révolution ont exprimé un vif intérêt pour développer la finance islamique en Libye. C'est ainsi qu'en mai 2012 a été promulguée une nouvelle loi bancaire dont un chapitre est consacré à la finance islamique. Il autorise l'offre de services de financement islamique en Libye à travers des banques islamiques, des filiales ou des fenêtres islamiques au sein des banques conventionnelles.

Cette loi prévoit également la création d'un Comité central de contrôle de la conformité des services financiers islamiques aux principes de la Charia.

Elle engage la Banque centrale à offrir aux banques islamiques des instruments financiers conformes à la Charia équivalents à ceux disponibles pour les banques conventionnelles. Cette disposition vise à offrir les mêmes chances de développement aux deux types de banques.

Elle garantit également la neutralité de la réglementation fiscale en ce qui concerne les taxes sur les opérations de financement islamique par rapport à leurs équivalentes conventionnelles. Elle introduit aussi de nouvelles dispositions aux fonds de garantie des dépôts destinées aux banques islamiques et conformes à la Charia.

De plus, en janvier 2013, une nouvelle loi a été promulguée. Elle décrète la nullité de tout paiement d'intérêt à compter du 1er janvier 2015 y compris pour les opérations conclues avant cette date. Cette loi instaure de fait un système financier entièrement islamique.

Cependant, compte tenu de son caractère prématuré, l'application de cette loi n'a pu avoir lieu comme prévu, et il a été décidé de remettre son entrée en vigueur à 2020. Dans ce contexte, la finance islamique continue à connaître une croissance importante.

En effet, à la fin de juin 2016, neuf banques conventionnelles2 en Libye offraient des services et des produits financiers islamiques à travers 24 agences et 285 fenêtres dédiées. Le portefeuille de crédit de ces banques était composé à hauteur de 28 % de financements islamiques.

Aussi, deux nouvelles banques islamiques ont démarré leurs activités en 2017 et 2019, et une autre banque islamique est en cours de lancement.

La finance islamique au Maroc

Sur les vingt-quatre banques que compte le système bancaire marocain, cinq banques et trois fenêtres islamiques ont été agréées par Bank Al-Maghrib (Banque centrale du Maroc) en janvier 2017 et ont démarré leurs activités au second semestre de la même année.

L'arrivée sur le marché marocain de ces nouvelles institutions est l'aboutissement d'un processus initié en 2004. En effet, bien que n'ayant pas autorisé l'offre de services financiers islamiques auparavant, Bank Al-Maghrib commence dès 2004 à se préparer au lancement de tels services au Maroc. Dans ce cadre, elle lance des formations pour ses ressources humaines aux principes et techniques de la finance islamique, et devient en 2007 membre observateur de l'Islamic Financial Services Board (IFSB). Année où elle émet une recommandation relative à l'offre de services financiers dits alternatifs3 (Ijara, Moucharaka et Mourabaha). Elle agrée en 2010 la première société de financement spécialisée sur ces produits.

Ensuite, Bank Al-Maghrib poursuit son approche progressive pour la mise en place d'un environnement propice au développement d'un écosystème de finance islamique. Elle devient alors membre à part entière de l'IFSB en 2013. Suivront deux actions majeures que sont la promulgation en 2014 d'une nouvelle loi bancaire encadrant explicitement l'activité des banques islamiques et organismes assimilés et la création en 2015 d'un Charia Board national intitulé « Comité charia pour la finance participative) (CCFP) ».

De même, Bank Al-Maghrib a œuvré avec les départements concernés pour une meilleure prise en compte des spécificités des opérations de financement alternatif par la réglementation fiscale et le plan comptable en vigueur.

Aussi, Bank Al-Maghrib poursuit actuellement ses efforts pour l'émergence d'autres composantes de l'écosystème de finance alternative. En particulier, des assurances islamiques (Takaful), des certificats de sukuk et des garanties islamiques.

Plusieurs conférences, forums et rencontres traitant des différents aspects du financement alternatif sont régulièrement organisés au Maroc. Cela, en plus des avancées ci-dessus, prouve l'important potentiel de ces services financiers participatifs au Maroc.

La finance islamique en Mauritanie

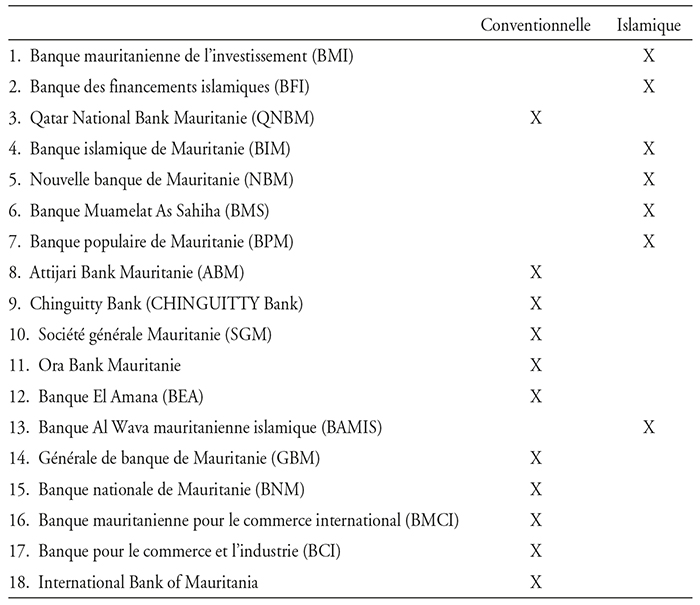

À la fin de l'année 2018, parmi les dix-huit banques mauritaniennes, sept sont islamiques et toutes les autres ont des fenêtres islamiques. Une demande croissante pour les services financiers conformes à la Charia est perceptible sur le marché mauritanien depuis plusieurs années et explique que sept sur huit agréments de banques délivrés par la Banque centrale de Mauritanie (BCM) au cours des dix dernières années étaient pour des banques islamiques.

De même, la BMCI, une banque conventionnelle avec une importante fenêtre islamique, a émis en 2015 un Sukuk Ijara sur cinq ans adossé au bâtiment de son siège. Cela a été la première émission islamique sur le marché de capitaux mauritanien.

Toutefois, la finance islamique n'a pas toujours connu une telle dynamique. En effet, bien que la première banque islamique en Mauritanie ait été créée en septembre 1985, l'activité des services financiers islamiques est restée très limitée et n'a connu de véritable essor qu'à partir de 2008.

Aussi, la BCM s'emploie depuis plusieurs années à la mise à jour de sa réglementation pour la rendre plus propice au développement de la finance islamique.

Dans ce cadre, a été promulguée, en juillet 2018, la première loi bancaire encadrant explicitement l'activité des services bancaires islamiques dans le pays. Une mise à jour des statuts de la BCM à la même période a également créé un Comité de conformité aux prescriptions de la Charia qui fera office de Charia Board National pour la finance islamique.

En 2017, la BCM a également mis en place un nouveau compartiment du marché monétaire dédié à la finance islamique et sur lequel est émis et se négocie un nouveau bon islamique du Trésor (BIT). Cela améliorera la conduite de la politique monétaire et offrira aux banques islamiques un moyen pour mieux gérer leur liquidité.

Par ailleurs, la BCM est membre de l'IFSB depuis 2016 et a organisé plusieurs actions de formation en finance islamique pour son personnel et celui du secteur bancaire mauritanien.

Ces mesures sont des briques importantes posées dans l'édifice réglementaire nécessaire pour rendre l'environnement économique et financier mauritanien plus propice à un développement harmonieux de la finance islamique dont le potentiel sur ce marché n'est plus à démontrer.

En effet, à la fin de l'année 20184, les banques islamiques représentaient 29,7 % des actifs, 31,8 % des dépôts, 30 % des crédits, 30 % du produit net bancaire, 39 % des effectifs, 38 % du réseau et 23 % du nombre total de comptes du secteur bancaire mauritanien.

Ces proportions sont encore plus importantes en tenant compte des fenêtres islamiques existantes dans les banques conventionnelles, dont la taille moyenne est estimée à 15 %5 du volume total de l'activité de chaque banque. L'activité bancaire islamique pèserait alors 40,3 % des actifs, 42 % des dépôts, 40 % des crédits, 40 % du produit net bancaire, 48 % des effectifs et 35 % du nombre total de comptes du secteur bancaire mauritanien.

Cette proportion d'actifs islamiques dans le total des actifs bancaires place la Mauritanie au 3e rang mondial (IFSB, 2018) (au même niveau que le Koweït, et après l'Arabie Saoudite et Brunei) des pays ayant un système bancaire dual (islamique et conventionnel).

La finance islamique en Tunisie

À la fin de juin 2019, sur les vingt-trois banques que compte le système bancaire tunisien, trois banques islamiques sont déjà en activité. La première a démarré en 2010, la seconde est une ancienne banque non résidente transformée en banque résidente en 2013 et la troisième est une ex-société de leasing transformée en banque islamique en 2015.

En juillet 2016, une nouvelle loi bancaire encadrant explicitement l'activité des services bancaires islamiques a été promulguée. Cela marque le début de la mise en place d'un cadre institutionnel propice au développement de la finance islamique en Tunisie.

La Banque centrale de Tunisie a également émis de nouvelles normes prudentielles spécifiques aux banques islamiques en juin 2018. Elle a aussi introduit de nouvelles dispositions au fonds de garantie des dépôts pour prendre en compte certaines spécificités des banques islamiques.

De même, la Banque centrale de Tunisie poursuit ses efforts pour la finalisation du cadre réglementaire et opérationnel de la finance islamique. Ainsi, une nouvelle circulaire relative aux modalités d'ouverture de fenêtres islamiques par les banques conventionnelles a été émise en octobre 2019.

Bien qu'exerçant leur activité sans cadre réglementaire approprié jusqu'en 2016, les banques islamiques continuent de susciter un intérêt croissant de la part de la clientèle tunisienne. Ainsi, à la fin de 20176, les banques islamiques représentaient 5,1 % des actifs bancaires, 5,6 % des dépôts, 4,2 % des crédits, 8,7 % du réseau d'agences bancaires et 7,8 % des effectifs du secteur bancaire en Tunisie. De même, ces banques respectent largement les exigences réglementaires de solvabilité.

Déterminants de la demande de services

bancaires islamiques en Mauritanie

Une forte volonté politique anime la Mauritanie en matière de finance islamique sans doute plus que dans les pays voisins du Maghreb. La dimension religieuse est donc, du moins officiellement, omniprésente.

Dans les années 1980, la Mauritanie a fait le choix d'une politique d'ajustement structurel appuyée par le FMI (Fonds monétaire international) et la Banque mondiale, qui marquera le début d'une profonde réforme du système financier. Des mesures structurelles ont été adoptées dans le sens d'une plus grande libéralisation. Ainsi, à partir de 1985, les pouvoirs publics commencent un assainissement progressif des banques en difficulté, qui s'accompagnait de la privatisation des banques d'État. L'année 1987 est marquée par la privatisation de la Banque arabe africaine en Mauritanie (BAAM) qui passe sous contrôle de privés nationaux. Elle devient la BMCI (Banque mauritanienne pour le commerce international). En 1988, intervient la fusion de la Banque mauritanienne pour le développement et le commerce (BMDC) et du Fonds national de développement (FND) pour constituer une seule banque, l'Union des banques de développement (UBD). En 1989, la Banque internationale pour la Mauritanie (BIMA) et la Société mauritanienne de banque (SMB) fusionnent pour donner naissance à la Banque nationale de Mauritanie (BNM) dont le capital sera un peu plus tard ouvert aux investisseurs privés. Aujourd'hui sur les dix-huit banques que compte la Mauritanie, sept sont islamiques.

Le secteur bancaire en Mauritanie

Source : Rapports annuels des banques.

Actuellement, la BCM entend développer la finance islamique afin de restreindre le champ de la finance informelle et de favoriser l'accès aux financements notamment pour certains opérateurs privés qui, pour des considérations religieuses, ne faisaient pas appel au financement des banques classiques. La BCM rappelle que « le secteur financier mauritanien a connu un développement remarquable durant la dernière décennie, caractérisé par une augmentation rapide du nombre d'établissements de crédit, y compris les établissements à caractère islamique. Cette évolution s'est accompagnée, certes, d'une amélioration du niveau d'inclusion financière, mais celui-ci demeure insuffisant comparativement aux moyennes régionales » (BCM, 2017) (cf. tableau 1, infra).

L'engagement de la BCM dans le développement de la finance islamique conduit à s'intéresser à la question souvent éludée de la demande potentielle de produits islamiques par les ménages. Pour ce faire, nous avons développé un questionnaire portant sur divers critères dont le coût, la conviction religieuse, la proximité, la confiance et la satisfaction des produits et des services qu'offre une institution financière islamique.

Revue de la littérature

La question des déterminants de la demande de services financiers islamiques, en particulier dans les environnements bancaires duaux – islamique et conventionnel –, a été étudiée dans la littérature. Il semble, d'après les études consacrées, qu'il existe une diversité des arguments qui motivent les clients à adopter les produits et les services d'une banque islamique.

Une bonne connaissance de la nature de la demande et de ses déterminants constitue une phase importante dans la stratégie des banques islamiques. Cette approche permet d'assurer une bonne segmentation de la clientèle basée sur une politique de communication et de marketing adaptée.

Une attention particulière est accordée à la prépondérance ou non de la conformité à la Charia des produits et des services financiers islamiques proposés parmi les critères de sélection de banque islamique par les clients.

Plusieurs recherches révèlent un rôle secondaire bien qu'important pour l'argument religieux au profit d'autres critères relatifs à la performance et à la compétitivité de la banque islamique (Erol et El-Bdour, 1989 ; Amin et al., 2011).

Toutefois, il y a aussi plusieurs recherches qui situent l'argument religieux au premier niveau d'importance à considérer par les clients dans leur choix de banque islamique (Metawa et Almossawi, 1998 ; Amin, 2008 ; Idris et al., 2011 ; Echchabi et Olaniyi, 2012 ; Subhani et al., 2012 ; Almejyesh et Rajha, 2014 ; Amin, 2016).

On note aussi une grande diversité des critères de choix de banques islamiques par les clients. Parmi les critères récurrents, on peut citer la réputation de la banque, la convenance de ses localisations, la compétence des ressources humaines, la qualité du service, l'influence de la famille et des amis, la diversité des produits et des services offerts etc. (Almossawi, 2001 ; Yavas et al., 2006 ; Echchabi et Olaniyi, 2012 ; Siddique, 2012 ; Saleh et al., 2013 ; Nkamnebe et al., 2014).

De même, le couple coût/rendement des produits et des services proposés par les banques islamiques occupe une place importante parmi les critères de sélection des banques islamiques selon plusieurs auteurs (Dusuki et Abdullah, 2007 ; Marimuthu et al., 2010 ; Doraisamy et al., 2011 ; Echchabi et Olaniyi, 2012 ; Thambiah et al., 2013).

En Malaisie, une société multiconfessionnelle et un environnement bancaire dual, les clients musulmans, tout comme les non musulmans, semblent accorder une grande importance à la fourniture d'un service rapide et efficace. Pour les musulmans, l'argument religieux bien qu'important ne semble pas être déterminant à lui seul pour le choix d'une banque islamique plutôt que conventionnelle (Selamat et Kadir, 2012 ; Selvanathan et al., 2018).

Au Koweït, les clients semblent penser que le critère le plus important pour le choix d'une banque islamique est celui de la qualité de service, suivi par ceux des prix, de la qualité de la relation commerciale et de l'image de la banque auprès d'autres clients. Le critère religieux n'interviendrait qu'en cinquième position (Al-Hunnayan et Al-Mutairi, 2016).

À Bahreïn, selon (Al-Ajmi et al., 2009), la conformité à la Charia serait au premier rang, suivie par la responsabilité sociale et le coût/rendement comme critères de sélection de banque islamique.

Au Pakistan, selon Subhani et al. (2012) pour le choix de banques islamiques, les clients placeraient le critère de rentabilité élevée et charges financières basses au premier rang suivi par ceux de la conformité religieuse et de la qualité de service. Toutefois, selon Rehman et Masood (2012), les clients considéreraient la conformité à la Charia comme le critère de première importance, suivi par celui de la convenance de l'emplacement de la banque et avant ceux du sentiment de sécurité et de réputation de la banque, de la qualité des services et de l'efficience.

Les données

Dans le cadre de cette étude, une enquête a été réalisée durant l'année 2019 auprès de 536 usagers particuliers des services de banques mauritaniennes, dont une grande partie d'entre eux sont des clients. Les réponses des interrogés ont été recueillies dans les halls de l'ensemble des banques à Nouakchott, aussi bien les banques islamiques que conventionnelles. L'enquête a été réalisée à l'aide d'un questionnaire de vingt-deux questions comportant cinq parties :

une première partie porte sur les facteurs d'exclusion financière des usagers qui ne disposent pas de compte bancaire ou postal ;

une deuxième partie évalue la satisfaction des clients des banques ;

une troisième partie est consacrée à la mesure du degré d'usage et de connaissance des produits bancaires islamiques parmi la population interrogée ;

une quatrième partie cherche à mesurer ce qui est attendu des banques islamiques, et ce qui est considéré comme un obstacle potentiel au recours à leurs services et produits par les usagers des banques ;

enfin, une cinquième partie du questionnaire est dédiée à l'évaluation du degré de conviction ou de confiance de la clientèle en la conformité à la Charia des produits et des services bancaires dit islamiques.

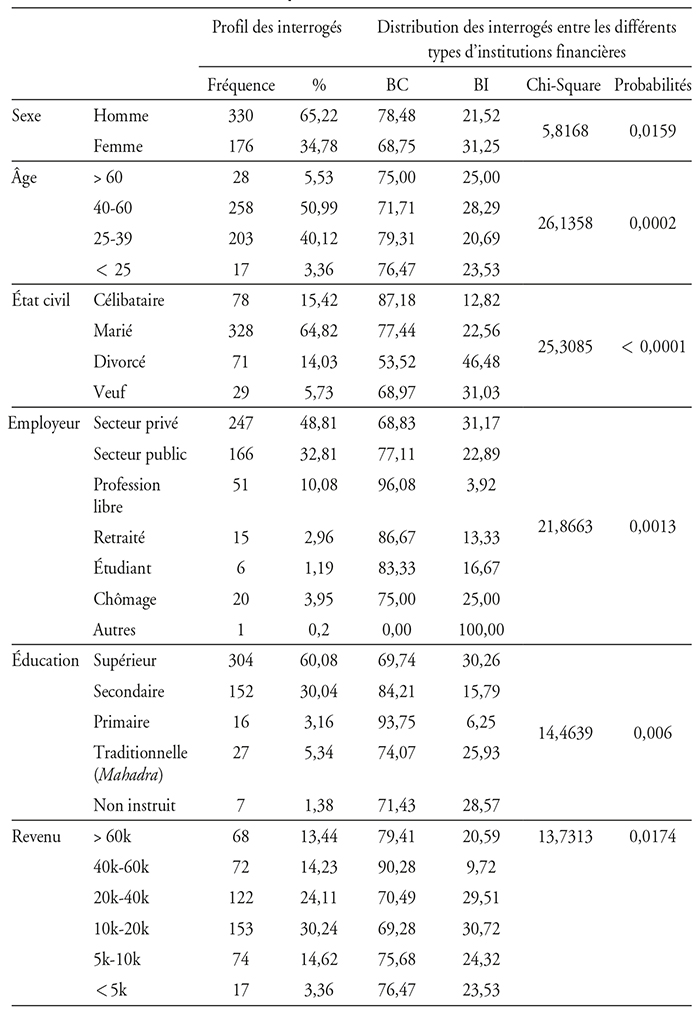

Le tableau 2 (infra) présente les éléments descriptifs de la population interrogée.

Description de l'échantillon

BC : banques conventionnelles ; BI : banques islamiques.

Source : calculs des auteurs.

Cadre théorique et méthodologie

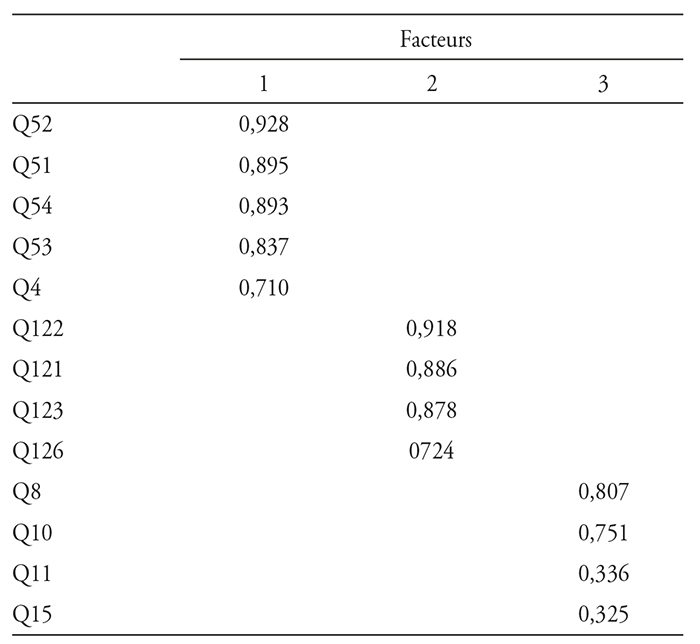

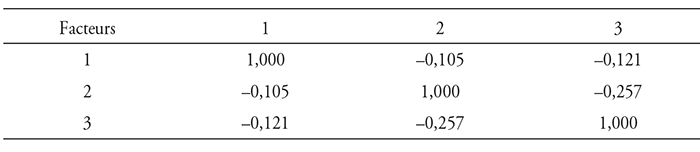

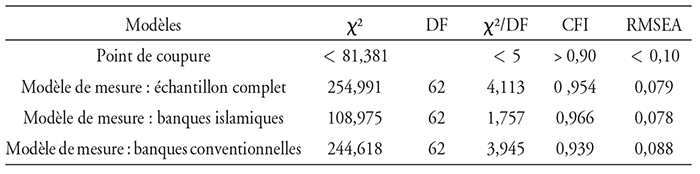

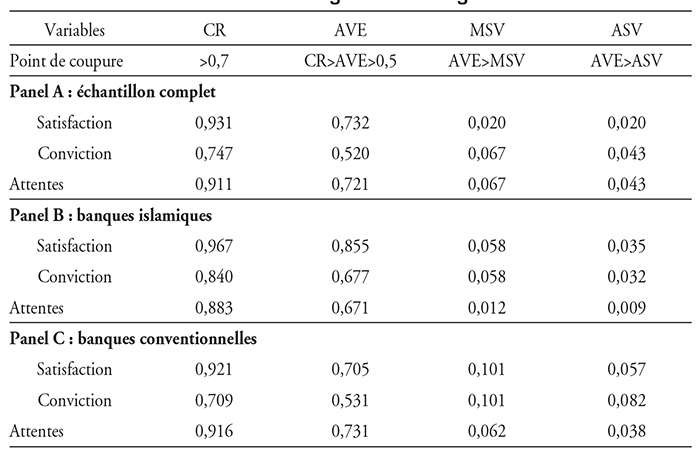

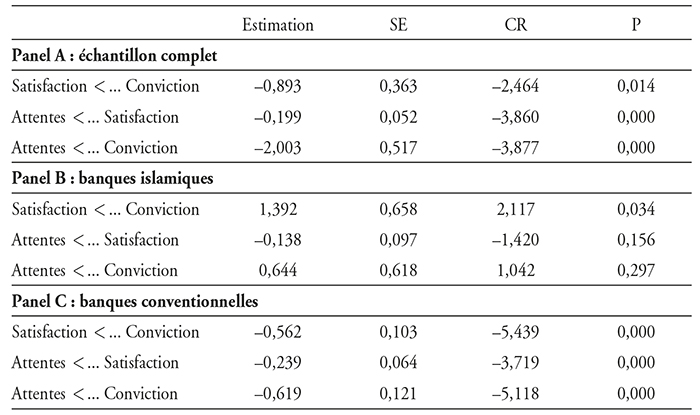

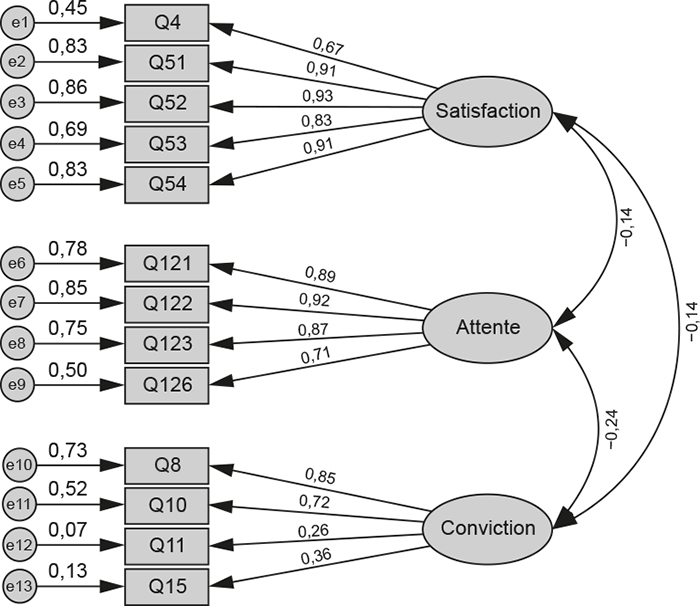

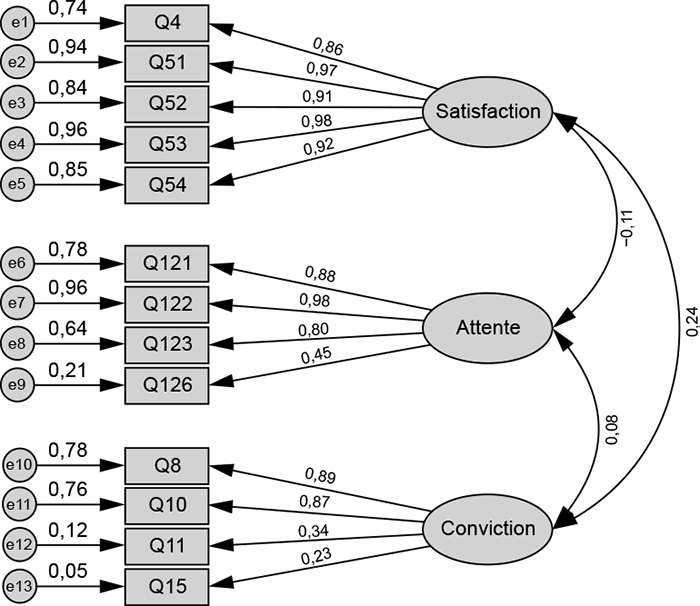

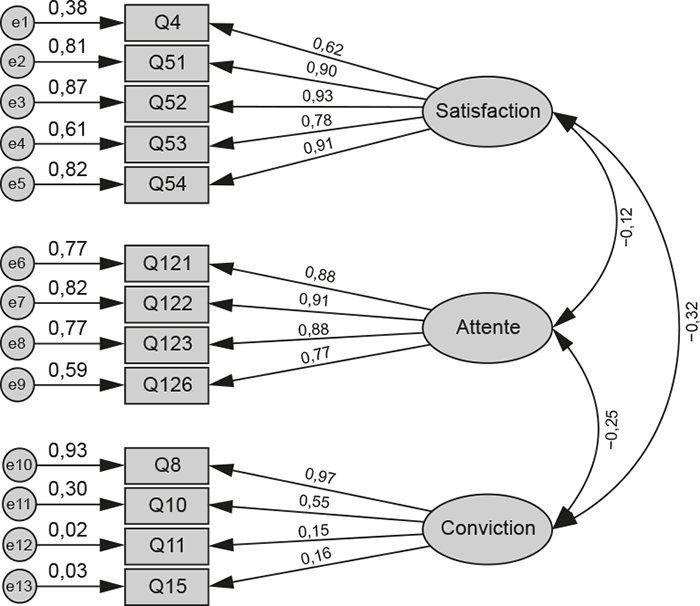

Après une analyse descriptive des données recueillies, nous avons cherché à identifier quels sont les facteurs intervenant dans la variabilité des réponses obtenues et quels sont les liens éventuels entre ces facteurs. Nous avons adopté pour cela une approche basée sur des équations structurelles similaires à celle utilisée par Oseni et al. (2016). Les modèles d'équations structurelles regroupent deux parties : le modèle de mesure communément nommé analyse factorielle (AF) et le modèle de régression. L'analyse factorielle essaie d'expliquer la corrélation entre un groupe de variables par la présence d'une variable latente (un facteur) et les variables observables (indicateurs) qui est à la base de ces corrélations (Brown, 2014). Elle essaie donc de déterminer la nature et le nombre de ces facteurs. Pour ce faire, nous avons procédé, dans un premier temps, à une analyse factorielle exploratoire (AFE) qui nous a permis d'éliminer les items aux qualités peu satisfaisantes et de déterminer le nombre des facteurs qui expliquent la corrélation entre les variables observables. Basés sur les résultats obtenus, les facteurs identifiés sont : la conviction, la satisfaction et les attentes. Ensuite, dans un second temps, les trois facteurs mis au jour par l'AFE ont été validés par une analyse factorielle confirmatoire (AFC). Cette analyse permet de tester l'ajustement et la structure factorielle du modèle de mesure identifié par l'analyse exploratoire, de vérifier la validité divergente et convergente ainsi que la fiabilité de construction du facteur extrait de l'AFE. Enfin, nous avons fait le choix de la « conviction » comme variable exogène et avons cherché à identifier son effet sur les deux autres variables à l'aide d'un modèle d'équations structurelles.

Analyse des données

Analyse descriptive

Nous centrons l'analyse descriptive autour des thèmes suivants : l'inclusion financière, l'utilisation et la connaissance des produits financiers islamiques, et enfin la conviction ou la confiance en la conformité à la Charia.

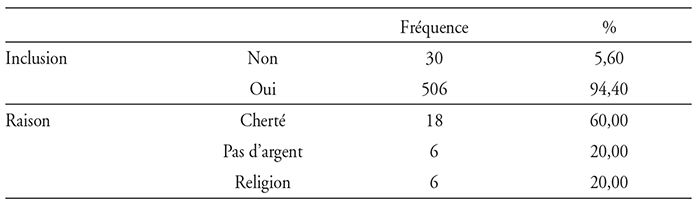

L'inclusion financière

Il ressort des réponses relatives aux motifs de la non-détention de compte bancaire par certains que le coût élevé des services bancaires est un facteur d'exclusion financière pour 60 % des personnes concernées. De même, 20 % parmi elles déclarent ne pas disposer de compte bancaire pour des raisons religieuses. Cette dernière catégorie représente une niche de clientèle potentielle pour les banques islamiques (cf. tableau 3, infra).

Inclusion financière

Source : calculs des auteurs.

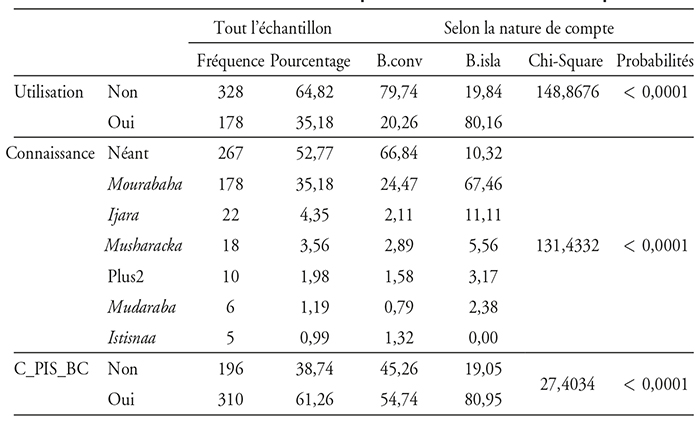

Utilisation et connaissance des produits financiers islamiques

L'analyse des réponses relatives à la connaissance et à l'utilisation des produits bancaires islamiques révèle qu'en dépit d'un nombre important de banques et fenêtres islamiques, la culture financière islamique reste à développer. En effet, à partir des résultats obtenus dans le tableau 4, 64,8 % des personnes interrogées déclarent n'avoir jamais utilisé l'un des cinq produits financiers islamiques évoqués dans l'enquête7. Cette proportion est de 79,9 % chez les banques conventionnelles disposant toutes de fenêtres islamiques. Elle est de 19,8 % chez les banques islamiques8.

Utilisation et connaissance des produits financiers islamiques

Source : calculs des auteurs.

Concernant la connaissance des produits bancaires islamiques, 52,8 % des interrogés déclarent ne connaître aucun produit bancaire islamique. Ce taux est de 68,8 % chez les banques conventionnelles et de 10,3 % chez les banques islamiques. Ces clients, conventionnels et islamiques, ne connaissent aucun des cinq produits financiers signalés dans l'enquête (cf. tableau 4 supra).

Aussi, seulement 2 % de l'ensemble de la clientèle déclarent connaître au moins deux produits bancaires islamiques. Ces « connaisseurs » représentent 1,58 % chez les banques conventionnelles et 3,17 % chez les banques islamiques.

Quant à l'offre de produits islamiques par les banques conventionnelles, 61 % des clients sont au courant de son existence. Ils sont 54,7 % chez les banques conventionnelles et 80,9 % chez les banques islamiques.

En termes de produits, la Mourabaha est de loin le produit le plus connu. 35 % de l'ensemble des clients déclarent la connaître. Ils sont 24,5 % chez les banques conventionnelles et 67,5 % chez les banques islamiques. Les autres produits bancaires islamiques sont très peu connus. Le deuxième est l'Ijara qui est connu par seulement 4,3 % de l'ensemble des clients. Ils sont 2,1 % des clients des banques conventionnelles et 11,1 % de ceux des banques islamiques.

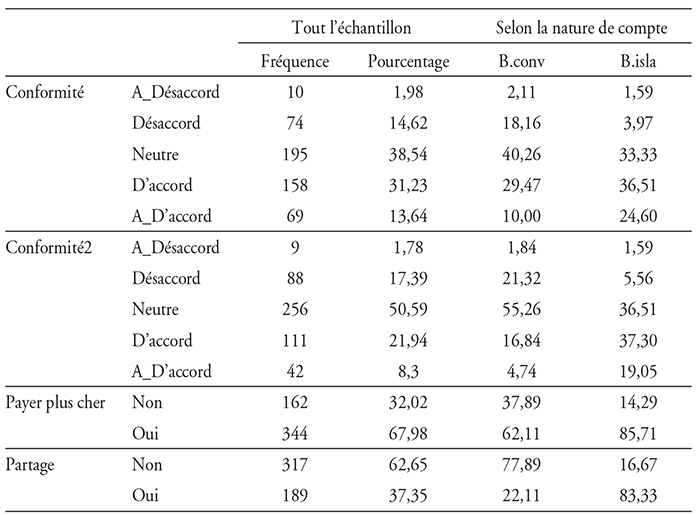

Conviction ou confiance en la conformité à la Charia

À partir des résultats du tableau 5 (infra), les avis des clients sur la conformité à la Charia des produits islamiques proposés par les banques mauritaniennes montrent que ceux proposés par les banques islamiques sont jugés conformes à 44,8 % (31,2 % « D'accord » et 13,6 % « Absolument d'accord ») de l'ensemble de la clientèle. Ils sont 61,1 % chez les banques islamiques et 39,5 % chez les banques conventionnelles. Cependant, 16,6 % de la clientèle globale ne croient pas en cette conformité. Cette catégorie représente 20,27 % parmi les clients des banques conventionnelles et 5,56 % parmi les clients des banques islamiques.

Aussi, plus du tiers de la clientèle aussi bien au niveau global qu'au niveau des banques conventionnelles et islamiques est indifférente à la conformité à la Charia des produits islamiques. Cela dénote d'un manque de connaissance de ces produits.

Quant aux produits islamiques proposés par les banques conventionnelles, leur conformité suscite encore moins la confiance de la clientèle comme on peut s'y attendre. En effet, seuls 30,24 % de l'ensemble des clients sont convaincus de la conformité de ces produits à la Charia, et ils sont seulement 21,58 % parmi les clients des banques conventionnelles à faire confiance à la conformité de ces produits.

Toutefois, 68 % de la clientèle globale accepterait de payer plus cher un produit islamique s'ils sont convaincus de sa conformité à la Charia. Ils sont 62,11 % chez les banques conventionnelles et 85,71 % chez les banques islamiques. De même, 37,35 % de la clientèle globale accepterait le principe de partage du profit et de la perte. Ils sont 22,11 % chez les banques conventionnelles et 83,33 % chez les banques islamiques.

Conviction ou confiance en la conformité à la Charia

Source : calculs des auteurs.

Néanmoins une proportion importante de clients ne faisant pas confiance ou étant indifférent à la conformité à la Charia des produits islamiques peut signifier que les banques devraient faire davantage d'effort de promotion et de vulgarisation de ces produits auprès de la clientèle. Cependant n'oublions pas que plus de 30 % des personnes interrogées refusent les produits islamiques pour des raisons de coûts.

Modèle d'équation structurelle

Après avoir vérifié la structure du modèle de mesure (AFE et AFC) et examiné la fiabilité et la validité des échelles de mesure (cf. annexes 1 et 2), une modélisation structurelle a été élaborée afin de tester les relations causales entre les variables du modèle.

Comme l'indiquent les modèles de base de la figure 1 (annexe 2), nous considérons que le facteur « conviction » représente la variable exogène de ce modèle structurel. Elle se compose des variables intercorrélées : la conformité des produits islamiques à la Charia « Q8 », la conformité à la Charia des produits islamiques proposés par les banques conventionnelles « Q10 », l'acceptation de payer plus cher les produits islamiques « Q11 » et l'acceptation de principe du partage des pertes et des profits « Q15 ». Ce facteur « conviction » explique plus de 70 % de la variance de la conformité des produits islamiques à la Charia (Q8) pour les clients de l'ensemble des banques (échantillon complet) à l'exception du modèle des banques conventionnelles. Les résultats des corrélations entre le facteur des « Attentes du client »9, qui représente la variable endogène des trois modèles, et ses indicateurs montrent que l'ensemble des indicateurs utilisés sont fortement corrélés à ce facteur. Quant au facteur de « satisfaction de la clientèle »10, on peut considérer qu'à l'exception de la variable satisfaction globale, toutes les autres variables ont une forte corrélation avec ce facteur.

Dans les trois modèles structurels proposés, la variable exogène est la conviction du client. Les résultats de la figure 1 et du tableau 10 (annexe 2) permettent de conclure que le lien direct de la conviction à la satisfaction est à la fois statistiquement et pratiquement significatif dans les trois modèles. Cela est corroboré par un poids standardisé de régression de –0,14, ce qui est statistiquement significatif au seuil de 5 % pour le modèle de l'échantillon complet.

Le poids standardisé de la régression du modèle des banques conventionnelles est égal à –0,32, ce qui est statistiquement significatif étant donné le score de son taux critique de –5,439 qui est inférieur au seuil de –1,96 à un niveau alpha de 0,05.

Contrairement à l'échantillon complet et au modèle de banques conventionnelles où la corrélation entre les facteurs de conviction et de satisfaction est négative, le lien direct de la conviction à la satisfaction des clients des banques islamiques est positif et statistiquement et pratiquement significatif, avec un poids standardisé de régression de 0,24 et un score de ratio critique de 2,111, ce qui est supérieur au seuil de 1,96 à un niveau alpha de 0,05.

Le lien direct entre la conviction et les attentes des clients est également statistiquement et pratiquement significatif pour les modèles de l'ensemble des clients (échantillon complet) et celui des banques conventionnelles. Leurs pondérations normalisées sont respectivement égales à –0,28 et –0,32 et sont statistiquement significatives au seuil de 5 %.

Implications et recommandations

Un potentiel significatif en termes d'inclusion financière demeure à exploiter par les banques islamiques en Mauritanie. Cette implication est due au fait que les résultats obtenus dans le tableau 3 (supra) montrent que 20 % des personnes qui n'ont pas de comptes bancaires le sont pour des raisons religieuses : « la non-conformité des produits proposés par les banques à la Charia ».

La culture financière islamique demeure à développer en Mauritanie. Les banques ont tout à gagner à faire des campagnes de vulgarisation des produits financiers islamiques auprès de la clientèle. Un tel effort est indispensable pour exploiter le potentiel important de ces services financiers alternatifs. Cette implication est à lier aux résultats obtenus dans le tableau 4 (supra) qui montrent que plus que 52 % de population interrogée ne possèdent aucune connaissance des produits islamiques proposés par les banques.

De même, le niveau de confiance de la clientèle mauritanienne en la conformité à la Charia des produits offerts par les banques islamiques est en deçà du potentiel. Les résultats du tableau 5 (supra) montrent que plus du tiers de la clientèle au niveau global (banques conventionnelles et islamiques) est indifférent à la conformité à la Charia des produits islamiques. Aussi au niveau général, plus de 15 % pensent que les produis proposés ne se conforment pas à la Charia et ce taux est de plus de 20 % au niveau de la clientèle des banques conventionnelles. La confiance, ainsi que la crédibilité des banques islamiques gagneraient à être renforcées à travers un effort de promotion et de vulgarisation des services financiers islamiques.

La qualité du service est l'une des plus grandes attentes des clients de l'ensemble des banques aussi bien islamiques que conventionnelles. Elle est suivie par le coût de ces services. Ce résultat est obtenu par les modèles d'équations structurelles. Les résultats obtenus montrent que la « qualité du service » (Q122) est la plus corrélée avec le facteur des « Attentes des clients » au niveau des banques conventionnelles et islamiques ainsi qu'au niveau global. La corrélation de Q122 avec le facteur attente varie entre 0,91 pour les banques conventionnelles et 0,98 pour les banques islamiques. Quant au « coût des services » (Q121), son niveau de corrélation avec le facteur des attentes des clients est de 0,88 pour les banques islamiques et les banques conventionnelles.

Les banques devraient poursuivre la densification de leurs réseaux d'agences, compte tenu de l'importance que revêt la proximité géographique des services pour leurs clientèles. Le résultat du modèle structurel montre que la « proximité géographique » (Q52) est fortement corrélée à la « satisfaction des clients » et varie entre 0,93 pour la clientèle des banques conventionnelles et 0,91 pour la clientèle des banques islamiques.

On note aussi que plus on est convaincu par la finance islamique, plus on est satisfait par les banques islamiques. En effet, les résultats du tableau 10 (annexe 2) montrent que pour la clientèle des banques islamiques, la conviction est positivement liée à la satisfaction et cette relation est statistiquement et pratiquement significative avec un poids standardisé de régression de 0,24 et un score de ratio critique de 2,111.

Les résultats du tableau 10 (annexe 2) montrent aussi que la relation entre la conviction et la satisfaction de la clientèle des banques conventionnelles est négative et cette relation est pratiquement et statistiquement significative ou le poids standardisé est égal à –0,32, et le score de son taux critique est de –5,439, ce qui implique que plus on est convaincu par la finance islamique, moins on est satisfait par les banques conventionnelles. En effet, la relation entre la conviction et les attentes des clients des banques conventionnelles est négative et elle est statistiquement et pratiquement significative, ce qui indique que parmi les clients des banques conventionnelles convaincus par la finance islamique, il y a moins d'attentes envers les banques conventionnelles. Les banques islamiques peuvent donc œuvrer pour attirer ce type de clients.

Ces deux derniers résultats suggèrent l'importance du potentiel que représente le modèle de banque islamique plutôt que celui de fenêtre islamique. Ce dernier modèle ne pourrait être qu'une étape transitoire à vertu pédagogique en Mauritanie. En effet, les « fenêtres » font souvent l'objet de critiques (Wasti et Hodgins, 2012) :

le chevauchement des activités non islamiques et islamiques des institutions financières conventionnelles et du mélange de leurs activités et services. Il devient difficile pour les régulateurs de superviser correctement les risques encourus par ces institutions ;

difficultés à appliquer les mêmes instruments de surveillance et les ratios prudentiels aux institutions exposées aux opérations islamiques et conventionnelles dont les risques sont intégrés dans une position de risque financier unique ;

la nature des activités non islamiques et islamiques des institutions financières conventionnelles rend difficile et complexe la préparation de rapports financiers intégrés étant donné que chaque type d'entreprise est soumis à des normes internationales de reporting distinctes ;

les différences entre les cadres juridiques régissant la finance islamique et la finance conventionnelle créeraient des incertitudes concernant la résolution ordonnée des banques conventionnelles qui exploitent une fenêtre islamique ;

les exigences d'adéquation des fonds propres du Conseil des services financiers islamiques diffèrent des normes d'adéquation des fonds propres de Bâle pour les banques et rendent donc difficile de combiner ces deux approches ;

il existe également des problèmes concernant les conflits d'intérêts potentiels qui surviennent dans les opérations de fenêtres. Cependant, ces problèmes peuvent généralement être résolus par la mise en place de politiques et de procédures claires.

Conclusion

L'implantation de la finance islamique au Maghreb devrait s'effectuer au préalable par une bonne connaissance de la nature de la demande de la clientèle potentielle des banques islamiques. Cette approche permet d'assurer une bonne segmentation de la clientèle basée sur une politique de communication et de marketing adaptée. La République islamique de Mauritanie est sans doute l'un des pays les plus avancés du Maghreb en la matière et pour lequel notre travail d'évaluation de la demande constitue la première tentative.

Après avoir présenté un état des lieux de la finance islamique dans chacun des pays du Maghreb, nous avons donc examiné les déterminants de la demande de services bancaires islamiques en prenant comme exemple la République islamique de Mauritanie. Cette étude a permis de montrer le potentiel lié au développement des services financiers islamiques en Mauritanie. Ce développement devrait être encadré et sans doute orienté vers le choix du modèle de banque islamique pouvant intervenir dans certains cas après une expérimentation sous forme de fenêtres islamiques. Cette implémentation en deux étapes peut avoir une vertu pédagogique utile.

Notre étude a également permis d'exhiber l'importance particulière que revêtent la qualité et le coût des services comme déterminants de la satisfaction et des attentes des clients des banques islamiques mauritaniennes.