Historique des pensions

Pendant longtemps le sort des personnes âgées a relevé, pour une grande partie de la population, de la prise en charge familiale ou de la charité, à l'initiative d'organismes religieux. Il s'est aussi développé des solidarités à l'initiative des corporations et de leurs membres. Par exemple, dès l'Antiquité romaine, une caisse de retraite des légionnaires est créée.

Le versement d'une pension, pour la majorité de la population, prend son essor en Europe au xixe siècle à travers des systèmes publics, avec notamment Bismarck en Allemagne qui crée un premier système social de retraite en 1889. Elle se généralise au xxe siècle ; on peut citer le président Roosevelt qui, en 1935, crée la Social Security aux États-Unis destinée à assurer une retraite minimum. Le système actuel français date pour sa part de 1941. Ces systèmes sont des systèmes par répartition. Les systèmes par capitalisation vont apparaître à la fin du xixe siècle avec les fonds de pension.

Les deux grands types de fonds de pension

Ces fonds de pension sont de deux grands types : à cotisations définies ou à prestations définies.

Dans un type à cotisations définies, des règles fixent le montant de la cotisation qui peut être un simple pourcentage du revenu ou un montant librement fixé par le cotisant. Le montant des pensions versées n'est pas a priori connu et n'est donc pas garanti. Il ne sera connu qu'à la retraite du cotisant. Le taux de conversion en rente de son épargne accumulée est alors fonction des conditions économiques (principalement des taux d'intérêt), des conditions de revalorisation de sa rente en fonction de l'inflation, du taux de réversion pour son conjoint, des tables de mortalité en vigueur et, potentiellement, de son état de santé. Au Royaume-Uni, par exemple, une personne ayant un état de santé altéré (maladies chroniques, diabètes, etc.) peut se voir offrir une rente supérieure à une personne en bonne santé car son espérance de vie est moindre.

Un type à prestations définies vise un montant de rente qui est souvent exprimé en pourcentage d'une moyenne plus ou moins pondérée des derniers salaires du cotisant avant sa retraite. En simplifiant, c'est un peu comme si chaque cotisation donne droit à un montant de rente à la retraite.

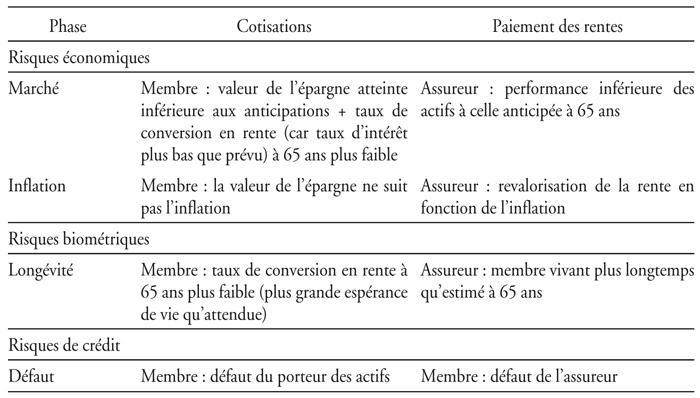

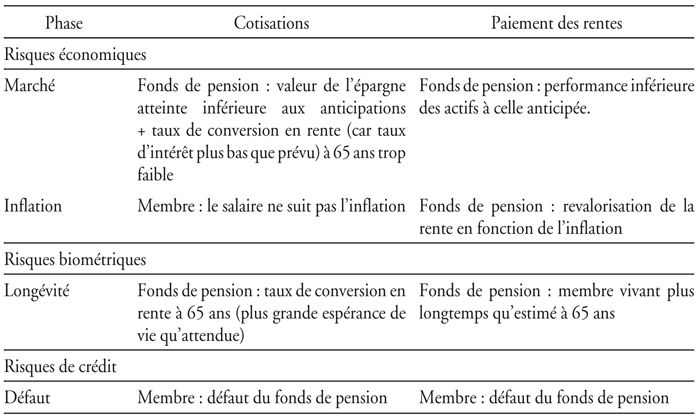

Les principaux risques associés aux fonds de pension

Dans les tableaux 1 et 2 (ci-contre), les porteurs des différents risques sont analysés en fonction des types de fonds de pension pour chacune des phases de cotisation et de paiement des rentes. On considère que la retraite est prise à soixante-cinq ans. Il est à noter que la majorité des sorties pour les fonds de pension à cotisations définies au moment de la retraite se font en capital ou en rente certaine, la rente viagère n'est pas la plus fréquente hormis dans quelques pays comme la Suisse ou le Royaume-Uni avant les changements législatifs en 2015. On a illustré dans les tableaux 1 et 2 une sortie en rente viagère pour les fonds de pension à cotisations définies à des fins de comparaison avec ceux à prestations définies.

Dans le cadre des fonds de pension à cotisations définies, tous les risques, dans la phase de cotisation, sont portés par les membres et notamment le risque le plus important qui est le risque de marché. Dans la phase de paiement des rentes, la majorité des risques sont portés par l'organisme assureur qui, le plus souvent, gère la rente viagère.

Pour les fonds de pension à prestations définies, la majorité des risques dans les deux phases sont portés par le fonds de pension lui-même. Le risque principal du membre est le défaut du fonds de pension qui, dans le cadre des fonds de pension d'entreprise, n'est malheureusement pas rare à l'image d'Enron dans les années 2000, même s'il existe très souvent des mécanismes de place qui permettent de protéger les membres des fonds de pension dans une certaine mesure, comme le Pension Benefit Guaranty Corporation créé en 1974 aux États-Unis.

Au sein des cotisations définies, il existe des types hybrides, notamment aux Pays-Bas, où l'on trouve notamment le type collective defined contribution pour lequel le fonds de pension définit un niveau d'ambition, et non une garantie, en fonction du salaire de l'individu et adopte une stratégie commune de gestion de fonds en ligne avec la somme de ces ambitions. Le profil de risque est assez similaire à celui des fonds de pension à prestations définies sauf que, ultimement, le risque n'est pas porté par le sponsor des fonds de pension comme l'entreprise, mais par les membres du fonds de pension collectivement, et donc des ajustements sur les niveaux d'ambition peuvent être décidés en fonction des performances d'actifs ou des améliorations de l'espérance de vie.

Le risque de marché peut être en grande partie immunisé par diverses techniques financières de gestion actif-passif qui existent depuis des décennies. Par contre, le risque de longévité ne peut être couvert que depuis récemment et en partie.

Le risque de longévité

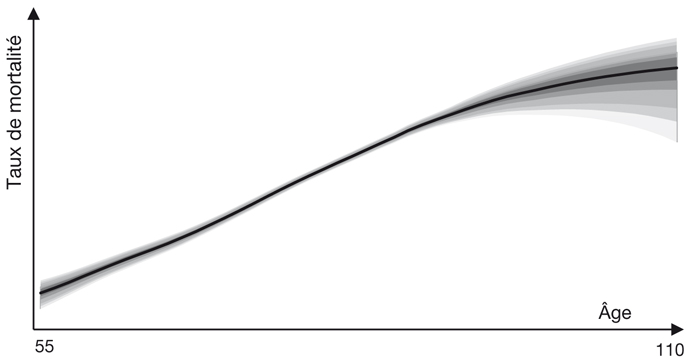

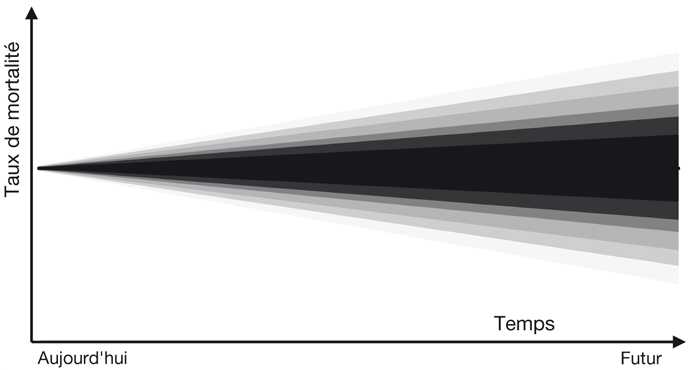

Le risque de longévité est le risque que les membres du fonds de pension « meurent » moins que prévu et que donc les engagements du fonds de pension soient sous-estimés du fait du paiement plus long des rentes. On mesure traditionnellement les engagements de longévité à l'aide de tables de mortalité. Ces tables déterminent pour un individu qui vient juste d'avoir l'âge x, la probabilité, appelée q(x), de décéder dans l'année qui suit. On peut en déduire facilement sa probabilité de survie dans un an : 1 – q(x), et donc la probabilité que le fonds de pension ait à payer une rente annuelle dans un an. En réitérant cette approche, on peut connaître sa probabilité de survie dans deux ans : (1 – q(x)) × (1 – q(x + 1)). Pour être vivant dans deux ans, il ne faut pas être mort à l'âge x pendant l'année 1, ni à l'âge x + 1 pendant l'année 2. En réitérant ces calculs, on peut déterminer le coût d'une rente viagère. Malheureusement, ces probabilités q(x) évoluent dans le temps et ne sont pas mesurables aisément au niveau de chaque individu. Un gain de l'espérance de vie se traduit par une réduction en moyenne de ces probabilités de décès encore appelée « amélioration de mortalité ». Pour un fonds de pension ou un organisme assureur, le risque de longévité peut être décomposé en trois1 sous-risques dont deux principaux comme décrit sur les graphiques 1 et 2 (ci-dessous).

Le risque de niveau est lié à la fixation du niveau actuel de mortalité de la population du fonds de pension (membres et conjoints lorsqu'il y a des pensions de réversion). Ce niveau est principalement fixé à partir de l'expérience et des caractéristiques du fonds (âge, sexe, catégorie socioprofessionnelle, etc.). Il n'est pas rare pour un fonds de l'ordre de 5 000 retraités d'avoir une incertitude de l'ordre de 5 % à 10 % sur le niveau de mortalité, ce qui se traduit par environ une incertitude de 1 % à 3 % sur le montant des engagements de retraite. Il est à noter qu'il y a également une incertitude sur les taux de mortalité aux grands âges du fait de la faible expérience et de la faible qualité de données à ces âges-là.

Le niveau de tendance est le composant le plus important du risque de longévité. Les anticipations de tendance sont basées sur des modèles calibrés sur des populations bien plus larges que les populations de retraités des fonds de pension car il n'y a pas de données assez importantes sur la durée nécessaire pour ces populations.

De l'étude des populations générales, on constate que la modélisation des améliorations de mortalité est compliquée et que, historiquement, on a constamment sous-estimé ces améliorations de mortalité. Oeppen et Vaupel (2002) ont constaté que l'espérance de vie à la naissance la plus élevée dans le monde, chaque année depuis 160 ans, a suivi une ligne relativement droite et que toutes les prédictions d'espérance de vie maximum qui ont été faites ces dernières décennies se sont révélées fausses, notamment celles de l'Organisation des Nations unies (ONU) ou de la Banque mondiale.

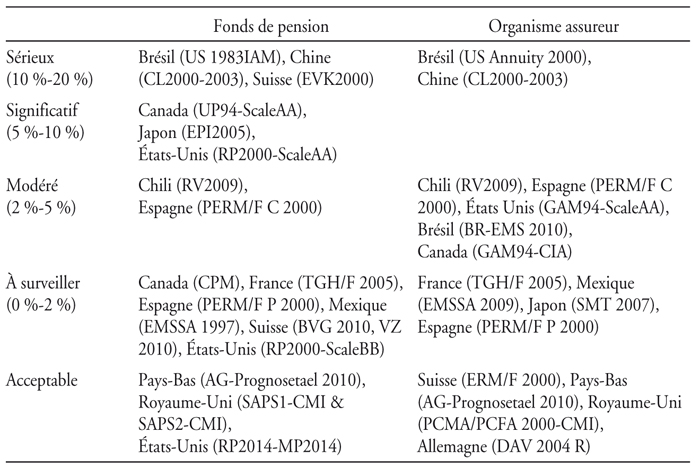

Malheureusement pour les fonds de pension, ces erreurs d'estimation se sont aussi retrouvées dans les tables de mortalité utilisées pour la valorisation des engagements de retraite dont il est très vraisemblable qu'ils soient aujourd'hui très sous-estimés. Dans le tableau 3, l'Organisation de coopération et de développement économiques (OCDE) a publié une analyse de la sous-estimation des engagements de rentes par type de tables de mortalité qui sont réglementairement en vigueur pour les calculs des engagements des fonds de pension ou des assureurs.

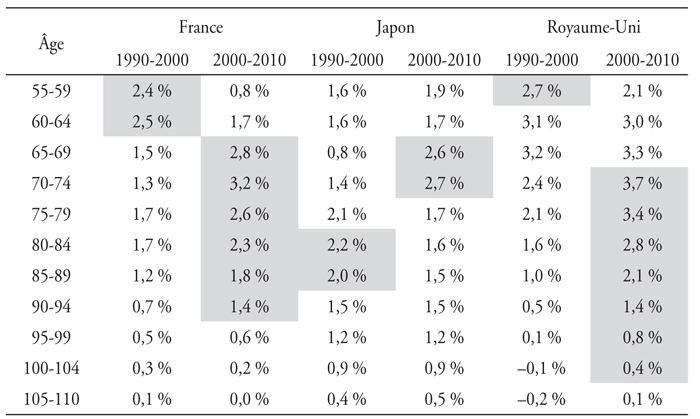

Quant à la modélisation de la tendance (cf. tableau 4 ci-dessous), on constate l'hétérogénéité des améliorations annuelles en France, au Japon et au Royaume-Uni, pour les hommes et pour les périodes 1990-2000 et 2000-2010.

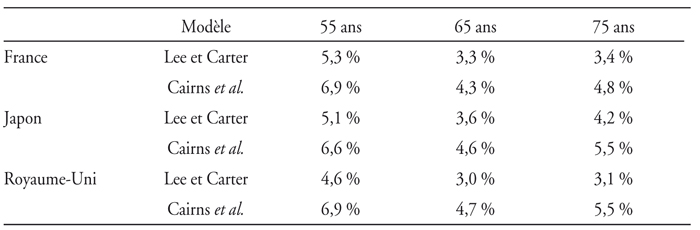

Les cellules grisées représentent les améliorations de mortalité qui sont supérieures de 0,5 % à celle de la décennie précédente ou suivante. On constate des écarts importants d'une décennie à l'autre, ce qui rend des modèles déterministes de prédiction compliqués. Par ailleurs, afin de mesurer les risques de déviation par rapport aux estimations, il est nécessaire d'avoir une modélisation stochastique pour avoir une distribution de plusieurs scénarios possibles et, ainsi, mesurer le risque de tendance. En appliquant les modèles classiques de Lee et Carter (1992) ou Cairns et al. (2006) sur les données des populations hommes de France, du Japon et du Royaume-Uni, on arrive à des intervalles de confiance à 95 % pour les engagements de rentes2 (cf. tableau 5).

On remarque une plus grande incertitude pour l'âge de cinquante-cinq ans, ce qui est assez intuitif étant donné une bien plus grande période de projection. Par contre, c'est aussi le cas pour l'âge de soixante-quinze ans par rapport à celui de soixante-cinq ans, ce qui peut s'expliquer par une plus grande volatilité des améliorations aux grands âges dont le poids est relativement plus important pour une personne de soixante-quinze ans par rapport à celle de soixante-cinq ans.

Comme vu précédemment, ces modèles sont calibrés sur des données de population générales. Or la population des fonds de pension est une sous-population de la population générale et peut être très spécifique : le fonds de pension d'une compagnie bancaire aura une mortalité très différente, pouvant aller jusqu'à 50 %, de celui d'une compagnie minière, par exemple.

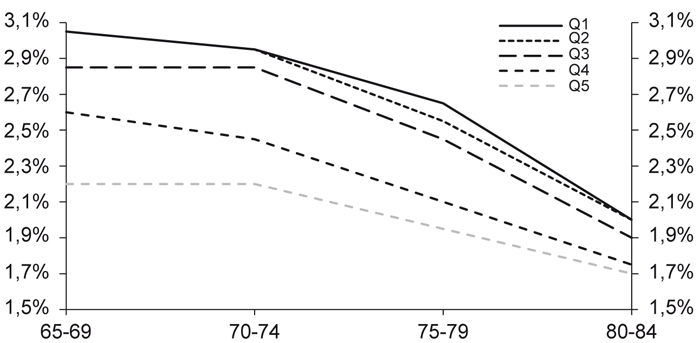

Le graphique 3 illustre les améliorations annuelles de mortalité pour les hommes, par classe d'âge, en Angleterre sur la période 1986-2006, par quintile d'un index (IMD 2007) qui mesure, par localité ayant environ 1 500 habitants et 650 foyers, le taux de misère sociale avec des indicateurs liés aux revenus, à l'emploi, à la santé, à l'éducation, à la criminalité, etc., Q5 étant le quintile avec le plus de misère sociale.

Il y a des différences de 0,5 % à 1 % d'amélioration par an en fonction des âges entre les moins bons et les meilleurs quintiles. L'observation est la même en regardant les améliorations de mortalité par type de travail : avec les travailleurs manuels ayant en moyenne entre 0,5 % et 1 % d'amélioration moindre sur cette même période que les cadres et les professions libérales. On constate également que les écarts se réduisent plus l'âge est élevé.

En regardant l'expérience de nombreux fonds de pension en Angleterre (base de données Club Vita) sur la partie Q5, on a constaté un paradoxe où le quintile Q5 (les plus miséreux) sur la période 1993-2011 a vu une amélioration de mortalité supérieure aux autres quintiles pour ces fonds de pension alors que l'on constate l'inverse sur la population générale sur la période 1995-2005.

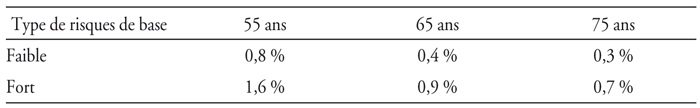

Le risque de base est donc réel et en modélisant sommairement3 ce risque toujours en fonction des engagements de rentes avec les hypothèses similaires à celle du risque de tendance ci-dessus, on obtient pour la France des écarts à 95 % d'intervalle de confiance, de l'ordre de grandeur précisé dans le tableau 6.

On a considéré un risque de base fort lorsque le fonds de pension est très différent, en termes de type de population, de la population générale, et faible sinon. Bien que les calculs aient été faits pour la France, il paraît très raisonnable de considérer que ces estimations sont valables pour les autres pays.

En additionnant simplement les risques de tendance et de base associés et en considérant que le risque de niveau est indépendant de ces derniers, on arrive à un niveau d'incertitude à 95 % en pourcentage des engagements de rentes entre 4 % et 7 % pour les âges 65 et 75, et entre 6 % et 10 % pour l'âge 55 en fonction de la taille du fonds de pension et de son hétérogénéité par rapport à la population générale.

Pour l'ensemble des fonds de pension, le risque de tendance est systémique alors que le risque de base et celui de niveau sont en grande partie diversifiables.

Les engagements de longévité

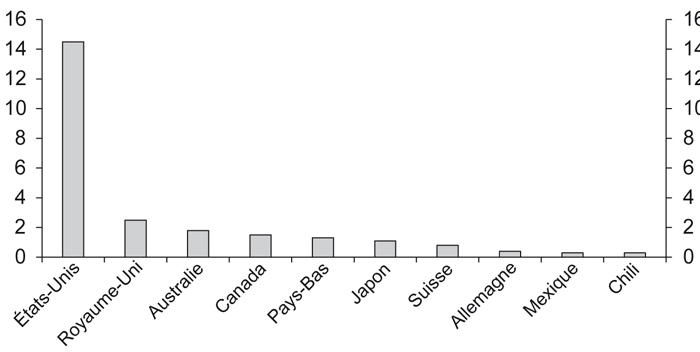

Il est difficile d'estimer les engagements actuels de longévité notamment pour les engagements avant la retraite car ils sont tous très spécifiques à chaque fonds de pension. En actifs sous gestion, les fonds de pension privés représentent à peu près 26 000 Md$ en 2014 dont un peu plus de la moitié est aux États-Unis.

Si l'on considère qu'il y a environ 60 % de ces fonds de pension qui sont à prestations définies4, on obtient environ 16 000 Md$ ayant un risque de longévité et si l'on fait l'hypothèse que la moitié de leurs engagements sont des rentes en paiements, on obtient environ 8 000 Md$. Le CRO Forum en 2010 estimait, pour sa part, l'engagement à environ 16 000 Md€, soit environ 20 000 Md$. Au-delà de l'incertitude sur les nombres, le montant des engagements est considérable et le risque de longévité associé en ne prenant que sa partie systémique (risque de tendance), sur la base des calculs précédents, est de l'ordre de 900 Md$5 et de 400 Md$ pour les rentes en paiements. C'est sans compter les problèmes actuels de taux de financement des engagements qui étaient de l'ordre de seulement 85 % en 2014 pour les États-Unis d'après le Center for Retirement Research du Boston College, ni les bases de mortalité potentiellement inadaptées comme nous l'avons vu précédemment.

Le risque de longévité est donc un risque majeur pour lequel, depuis quelques années, principalement au Royaume-Uni et aux États-Unis, émergent des solutions d'assurance qui, toutefois, risquent de ne pas pouvoir faire entièrement face aux besoins.

Les solutions d'assurance

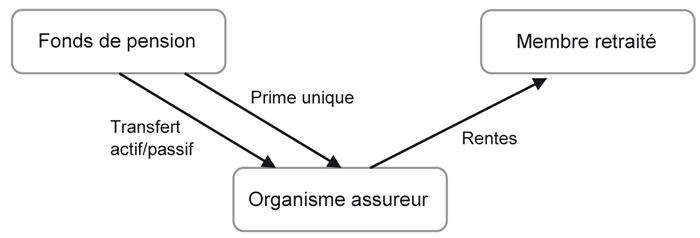

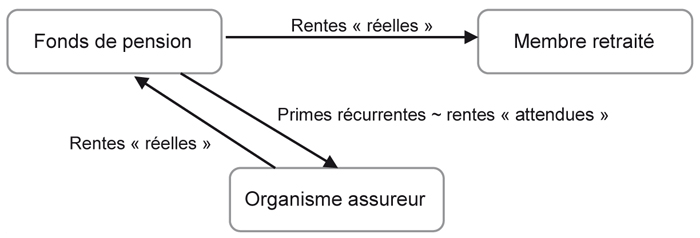

Les solutions d'assurance sont principalement de trois types : le buy-out, le buy-in et le swap de longévité. Ses solutions se font essentiellement pour la phase de paiement des rentes.

L'ensemble des risques économiques et des risques biométriques sont transférés du fonds de pension à l'organisme assureur. Le membre retraité a désormais un risque de crédit sur l'organisme assureur plutôt que sur le fonds de pension. Généralement, la législation des organismes assureurs est plus forte, ce qui est gage de meilleure protection du risque de crédit pour le membre retraité.

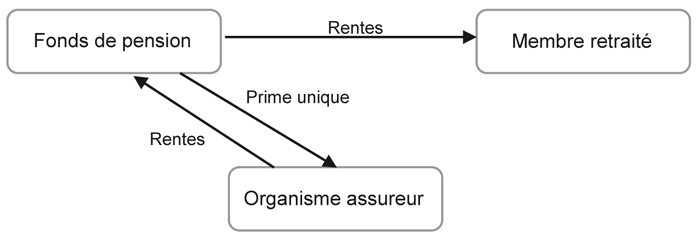

Le buy-in est très proche du buy-out en termes de transferts des risques économiques et biométriques à l'organisme assureur, mais le fonds de pension garde son engagement vis-à-vis du membre retraité et, par conséquent, porte un risque de crédit vis-à-vis de l'organisme assureur.

Dans le swap de longévité, le fonds de pension ne transfère à l'organisme assureur que le risque de longévité en échangeant un flux certain de rentes « attendues » contre un flux variable de rentes « réelles » qui dépend de la mortalité réelle des membres du fonds de pension. Les risques économiques restent au sein du fonds de pension.

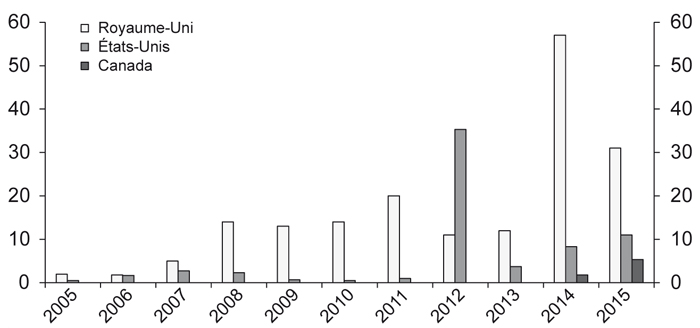

Au cours de la dernière décennie, un peu moins de 200 Md$ d'engagements ont été transférés au Royaume-Uni avec, en 2014 et 2015, plus de la moitié sous forme de swaps qui deviennent de plus en plus populaires. Pour les États-Unis, on parle d'environ 70 Md$ de transactions toutes sous formes de buy-out ou de buy-in. Quant au Canada, les transactions sont très récentes et un peu moins de 10 Md$ ont été transférés à la fois sous forme de swaps et de buy-in ou buy-out.

On constate une augmentation assez forte des transactions, mais qui restent très modestes par rapport aux encours actuels notamment aux États-Unis.

Ces solutions peuvent apparaître onéreuses car la réglementation des assureurs est le plus souvent plus contraignante que celles des fonds de pension qui ont plus de souplesse pour gérer dans le temps un taux de financement inférieur à 100 %, pour le choix des tables de provisionnement et des actifs dans lesquels investir. Par ailleurs, la mise en œuvre de ces types de transactions passe par la mise en valeur de marché de ces engagements qui peuvent être sous-estimés, comme on l'a vu, si les bases de mortalité ne sont pas adaptées. Cette mise en valeur de marché peut donc cristalliser une perte, ce qui peut être un frein important à ces transactions. Toutefois, elles offrent l'avantage d'une très bonne couverture du risque de longévité avec toutes ses composantes.

Ces solutions sont actuellement offertes par les gros assureurs et réassureurs : Prudential UK, Legal & General, Prudential US, MetLife, MassMutual, Swiss Re, Munich Re, RGA, Hannover Re, SCOR, etc., dont la totalité des fonds propres est comprise entre 150 Md$ et 300 Md$. En imaginant qu'ils puissent consacrer au très grand maximum 20 % de leurs fonds propres à cette activité qui est loin d'être l'une de leurs activités principales aujourd'hui, on aurait une capacité de l'ordre de 750 Md$ à 3 000 Md$ en faisant l'hypothèse qu'après diversification, le capital marginal nécessaire à cette activité soit de l'ordre de 2 % à 4 %6 de leur engagement. Cette capacité est donc très en dessous des besoins d'où la nécessité de trouver des solutions de marchés, qui ont une bien plus grande capacité.

Les solutions de marchés financiers

Ces solutions de marchés sont balbutiantes et force est de constater que l'on n'a pas trouvé encore de solutions performantes à la fois pour les fonds de pension et les marchés financiers. D'une part, les contraintes des marchés financiers sont liées à la transparence des engagements : ils sont principalement prêts à utiliser des indices de référence, type de population générale, qui sont à l'abri d'asymétrie d'information notamment sur le niveau de mortalité d'une population spécifique. D'autre part, l'appétit des investisseurs est limité pour ces nouvelles solutions peu liquides à des durées qui dépassent rarement dix ans, ce qui est très court pour la longévité. Quant aux fonds de pension, cette contrainte de transparence leur impose de conserver le risque de base qui n'est pas toujours facile à mesurer, ni à expliquer aux membres de la gouvernance du fonds de pension.

En 2004, des banques ont émis une obligation dont les coupons dépendaient du taux de survie d'une cohorte d'hommes âgés de soixante-cinq ans en Angleterre et au Pays de Galles en 2003. Le premier coupon était de 50 millions GBP multiplié par le taux de survie un an après ; le deuxième coupon était basé sur le taux de survie deux ans après, et ce, jusqu'au vingt-cinquième coupon. Cette obligation reproduisait le paiement d'une rente viagère pendant les vingt-cinq premières échéances d'une cohorte de personnes âgées de soixante-cinq ans. Le succès a été mitigé et n'a pas été réédité.

En 2011, JP Morgan a structuré le Pall UK Pension Fund Longevity Swap Option qui était le premier swap sur indice de population générale qui couvrait les risques de longévité dans la phase de cotisation, dont on a vu, avec l'âge 55 précédemment, que le risque est plus important que pour les âges plus élevés. Si les améliorations de mortalité après dix ans sont plus fortes que prévues, le swap indemnise dans une certaine limite le fonds de pension. Puis on voit se développer aux Pays-Bas depuis 2012 des solutions indicielles pour couvrir principalement le capital des assureurs, avec des durées plus courtes que les passifs et comprises entre six et vingt ans.

Ces solutions consistent à considérer que chaque membre du fonds de pension a la même probabilité de décéder dans l'année qu'une personne de la population générale du même âge et même sexe avec éventuellement un ajustement global propre au fonds de pension en fonction de son expérience de mortalité. Par exemple, si l'expérience de fonds de pension montre que sa mortalité est en moyenne 25 % en dessous de celle de la population générale, on va considérer que la probabilité de décéder d'un membre du fonds est de 75 % celle du membre équivalent de la population générale. Ainsi, à l'image du risque de tendance dont on a parlé précédemment, si la tendance du fonds est la même que la tendance de la population générale, le fonds sera protégé pendant la durée de la couverture contre une déviation adverse du risque de tendance qui est le plus important des risques, comme nous l'avons vu.

Il y a eu plusieurs tentatives de créer un marché liquide d'indices de longévité. On peut citer la Life and Longevity Marketing Association à Londres qui œuvre dans ce sens en publiant des indices et en promouvant la recherche pour notamment mesurer et maîtriser le risque de base que ces indices, basés sur la population générale, génèrent.

La solution n'a pas encore été complètement trouvée, mais au vu des besoins, elle passera par des solutions de marchés standardisées et liquides qui apporteront, en plus des solutions économiques pour les âges jeunes (avant soixante-cinq ans) que les solutions d'assurance n'apportent pas aujourd'hui, une transparence et une convergence sur les anticipations de longévité qui fait également défaut actuellement.

Conclusion

Les fonds de pension à prestations définies ont des engagements considérables de longévité dont le risque principal est celui de tendance. Ce dernier a été constamment sous-évalué depuis des décennies, ce qui se traduit par un sous-provisionnement actuel des engagements et des besoins importants de couverture que le simple marché de l'assurance ne pourra pas gérer seul, d'où le besoin de trouver des solutions de marchés financiers qui, outre la capacité apportée, permettront une bien meilleure transparence sur les anticipations de mortalité.