Malgré l’importance primordiale de l’assurance dans l’activité économique d’un pays, il est difficile d’apprécier son rôle dans le processus de développement. Son importance a pourtant bien été identifiée depuis le début des années 1960. À sa première session en 1964, la Conférence des Nations unies sur le commerce et le développement (Cnuced) a reconnu qu’« un marché national d’assurance et de réassurance fondé sur une base rationnelle est un élément essentiel de la croissance économique »1.

Comme les autres services financiers, les assurances ont gagné en importance sur le plan quantitatif comme élément du développement général des institutions financières et sur le plan qualitatif, eu égard à l’accroissement des risques et des incertitudes liés aux économies modernes. Plus récemment, l’importance économique du secteur des assurances s’est révélée dans le contexte de la libéralisation des systèmes financiers (privatisation comprise) et de la globalisation des activités financières. Pendant les années 1990, la capitalisation des sociétés d’assurances a progressé plus rapidement que celle des banques notamment via des fusions et acquisitions dont le nombre et les montants ont battu des records2.

Mais l’assurance, c’est aussi une grande hétérogénéité de produits qui ne sont pas interchangeables et n’ont pas nécessairement d’alternatives marchandes. Il y a donc plusieurs marchés des assurances qui ont pu se développer différemment selon les contextes politique, réglementaire, économique et social dans lesquels ils sont proposés. L’histoire de l’assurance n’est pas obligatoirement identique d’un pays à l’autre.

Cet article présente dans la première partie les mesures traditionnelles calculées en fonction du PNB pour mesurer l’importance économique des marchés d’assurances. Dans la deuxième partie, cette analyse est adaptée à la mesure de l’importance de l’assurance comme intermédiaire financier. La troisième partie présente la problématique de la création de valeur du secteur et la dernière partie conclut cet article.

Mesures traditionnelles de l’importance économique des marchés d’assurances

En 2010, les compagnies d’assurances du monde entier ont enregistré en primes directes 4,340 Md$. En d’autres termes, l’équivalent d’environ 7 % du PIB mondial a été employé pour acheter des produits d’assurance. Pendant la même année, dans les pays en voie de développement et les pays émergents, le secteur de l’assurance a produit des primes pour une valeur de 650 Md$3. Cependant, cette part totale des primes d’assurance produites dans les pays en voie de développement demeure à un niveau bas si l’on considère que ces pays comptabilisent plus de 80 % de la population mondiale et que leur part dans le commerce international a augmenté de 18 % à 28 % ces dix dernières années. L’analyse des causes déterminantes de la consommation d’assurance reste à l’ordre du jour (USAID, 2006).

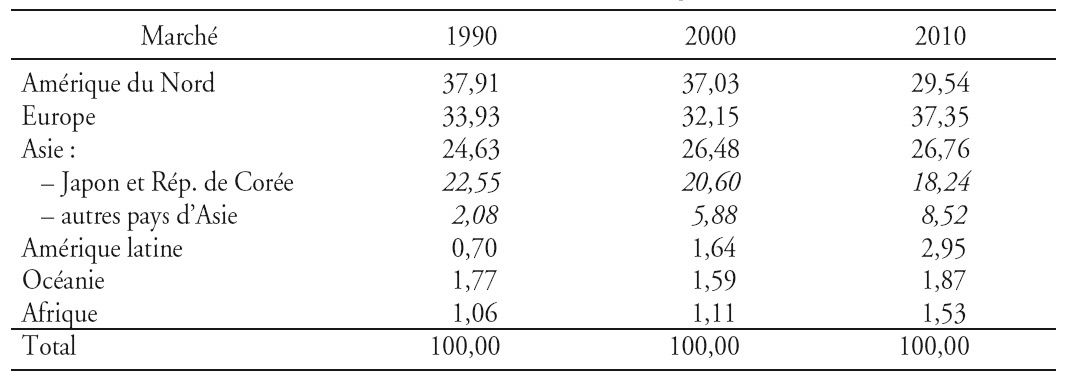

Le tableau 1 présente les parts de marché par région depuis 1990. Les deux dernières décennies ont connu une croissance accélérée de tous les marchés d’assurances (le volume global des primes en dollars a augmenté de 175 % entre 2000 et 2008) et bien que la crise financière et la récession économique en 2009 ont eu un impact négatif sur la croissance des primes, la part des pays émergents s’est accrue (9,3 % des primes totales en 2000, 12 % en 2008 et 15 % en 2010).

Deux mesures sont couramment utilisées pour montrer l’importance relative de l’assurance dans les économies nationales. (1) La densité d’assurance est le calcul du volume de primes par habitant dans un pays donné. Exprimée en dollars, elle indique combien chaque habitant dépense en moyenne en assurance, mais les fluctuations de devises affectent les comparaisons. Les primes par habitant peuvent être converties en utilisant les valeurs de la parité de pouvoir d’achat (PPA) plutôt que les taux de change du dollar. La correction de PPA peut être significative. (2) Le ratio de pénétration d’assurance est le rapport des primes directes au PIB. Il montre l’importance relative du secteur des assurances dans les économies nationales et n’est pas affecté par les fluctuations de devises. Cependant, il ignore les différences qui peuvent exister selon les pays dans la conception de produits, les niveaux des prix et d’autres caractéristiques du marché.

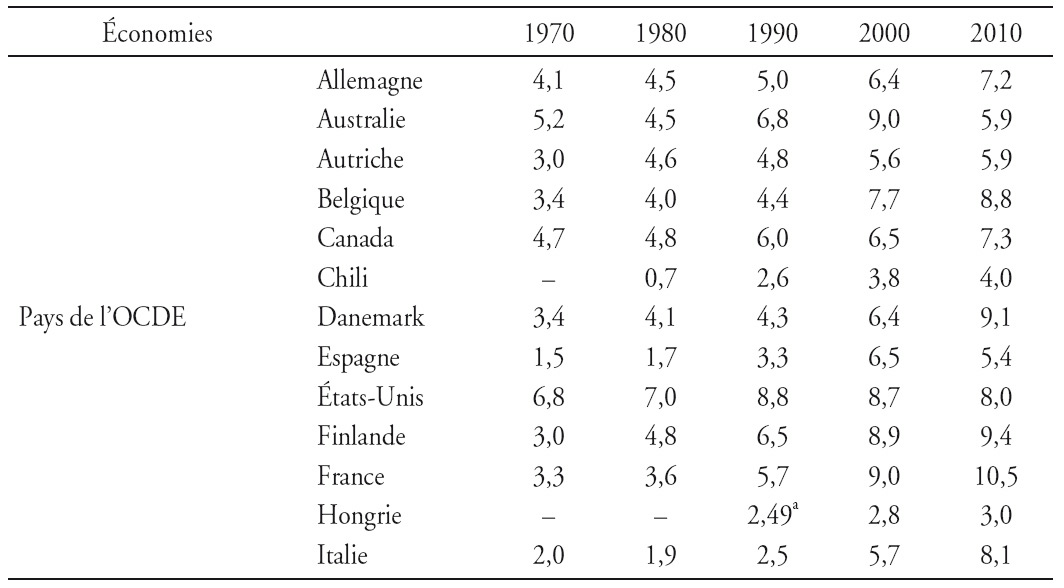

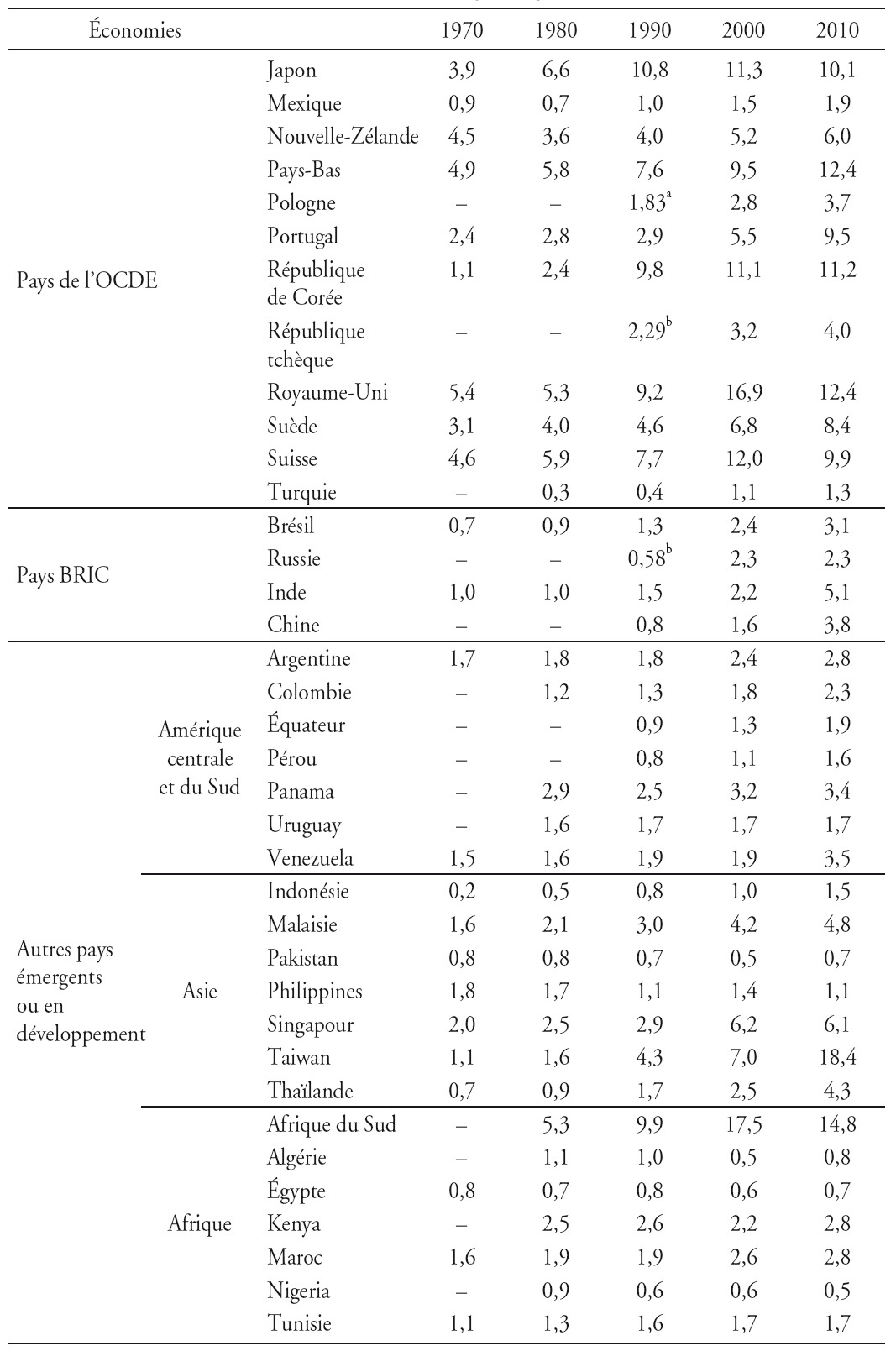

À peu d’exceptions près, le ratio de pénétration est beaucoup plus grand que 5 % pour les pays industrialisés et plus petit que 3 % pour les pays en voie de développement (cf. tableau 2). Il a significativement augmenté dans presque tous les pays de 1970 à 2010. Au début des années 1990, seulement quelques pays avaient un ratio supérieur à 8. La croissance a été spectaculaire en particulier dans les pays asiatiques, à savoir au Japon, en République de Corée et à Taiwan. Par contre, dans quelques pays en voie de développement d’Amérique du Sud et d’Afrique, ce ratio est demeuré bas et reflète la situation économique observée dans ces pays.

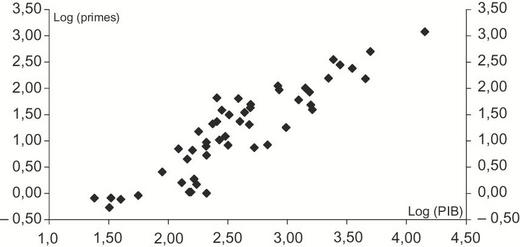

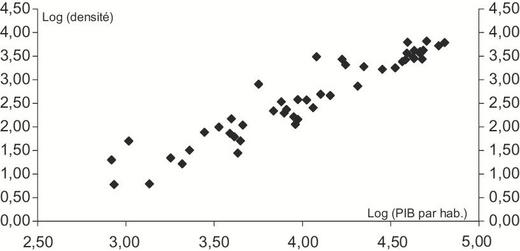

Si l’on fait référence aux recherches empiriques réalisées dans le passé, la relation entre le volume des primes d’assurance et le PIB est de type log-linéaire. Cela vaut également pour la relation mesurée par tête d’habitant. Les graphiques 1 et 2 montrent que ce type de relation est toujours d’actualité si l’on examine les cinquante pays pour la période allant de 2008 à 2010 qui représentent plus de 95 % du volume mondial de primes d’assurance.

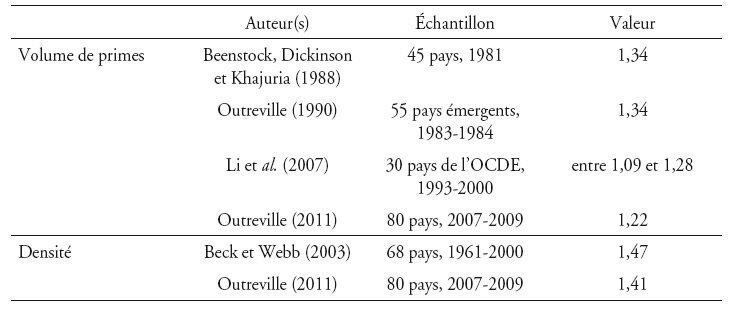

Les analyses économétriques réalisées par différents auteurs, sur des périodes différentes, convergent vers des résultats similaires. Le calcul de l’élasticité du volume des primes par rapport au PIB donne des valeurs significativement supérieures à l’unité (cf. tableau 3). Beenstock, Dickinson et Khajuria (1988) pour un échantillon de quarante-cinq pays en 1981 et Outreville (1990) pour cinquante-cinq pays en voie de développement en 1983-1984 trouvent exactement la même élasticité égale à 1,34. Des résultats presque identiques sont confirmés par Beck et Webb (2003) et Outreville (2011) pour des périodes très différentes.

Carter et Dickinson (1992) et Enz (2000) ont développé un modèle logistique pour décrire le rapport entre la pénétration d’assurance et le PIB par habitant. Sous ces modèles de croissance, les courbes de régression suivent une relation en forme de « S ». Après un certain niveau de PIB, la pénétration d’assurance tend vers un plateau. Cette hypothèse ne peut pas être facilement visualisée sur une coupe transversale des pays. Enz (2000) a souligné que l’évaluation exige une série chronologique très longue et que le modèle néglige tous les facteurs influençant la demande d’assurance en dehors du PIB par habitant. D’autres auteurs arguent du fait que les autres facteurs peuvent être liés à la culture des nations (Chui et Kwok, 2008 et 2009) ou peuvent devenir plus importants à des niveaux plus élevés d’éducation et de PIB (Parc et Lemaire, 2011).

La pénétration et la densité mesurent différentes perspectives de l’importance relative du secteur des assurances. Mais l’analyse demeure compliquée par les différences qui peuvent exister entre l’importance relative du secteur de l’assurance-vie, d’une part, et le secteur des assurances IARD (incendie, accidents et risques divers), d’autre part.De plus, les affaires d’assurance sont largement affectées par le contexte légal et fiscal de chaque pays (Hussels, Ward et Zurbruegg, 2005).

Mesure du rôle financier de l’assurance

L’influence du secteur des assurances sur l’activité macroéconomique peut être analysée de deux points de vue : (1) son rôle principal associé au versement d’indemnités en cas de réalisation d’un risque et (2) son rôle en tant qu’investisseur institutionnel lié aux provisions techniques accumulées pour le versement d’indemnités dans le futur.

L’importance de la relation causale entre le développement du secteur financier et la croissance économique a bien été identifiée depuis longtemps dans la littérature économique (Patrick, 1966). Plusieurs modèles possibles ont été avancés et peuvent coexister dans cette relation entre le développement du secteur financier et la croissance économique. Dans le premier type de modèles, où l’offre suit la demande (demand-following), la faiblesse relative du secteur financier est une manifestation du manque de demande pour des services financiers. Quand l’économie réelle se développe, la demande de nouveaux services financiers se matérialise (Jung, 1986). Dans le deuxième modèle, la demande est stimulée par l’offre de services (supply-leading). La croissance économique est stimulée par le secteur financier et l’expansion de ce dernier précède la demande de ces services (Levine, 1998 ; Levine et Zervos, 1998). Une troisième approche soutient une relation bidirectionnelle entre le développement du secteur financier et la croissance économique (Demetriades et Hussein, 1996 ; Greenwood et Smith, 1997)4.

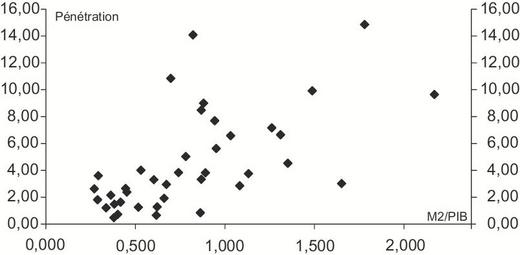

La mesure du développement financier est cependant très controversée parce que les pays diffèrent dans leur environnement institutionnel et ont des marchés financiers structurés différemment selon leur niveau de développement. L’approche courante pour mesurer le rôle financier du marché des assurances est de lier la taille du secteur au niveau du développement financier. Celui-ci est généralement identifié avec la croissance de la taille réelle du secteur financier en termes absolus ou par rapport au PIB ou à la richesse nationale, à savoir la monétisation de l’économie. La variable de masse monétaire M2 est souvent prise comme mesure de la taille du secteur financier aussi bien en raison de la prédominance du secteur bancaire qu’en raison du manque de données sur d’autres actifs financiers. Cette variable proposée par Outreville (1990 et 1996) est reprise dans les études qui s’intéressent au rôle de l’assurance comme intermédiaire financier (Li et al., 2007 ; Yee et al., 2009). La principale critique concernant cette variable est qu’elle ne capture pas le rôle d’intermédiation du secteur financier. La taille du crédit bancaire ou le montant des dépôts bancaires sont des alternatives parfois utilisées (Beck et Webb, 2003).

Le graphique 3 permet de vérifier l’hypothèse d’une relation positive entre la croissance du secteur financier (augmentation du rapport M2/PIB) et la demande d’assurance (niveau de pénétration).

Mesure de ce rôle dans la création de valeur

Au niveau macroéconomique, le secteur des assurances contribue aussi à la formation du revenu national par la création de valeur ajoutée. Ce rôle est souvent ignoré dans les plans de comptabilité nationaux. Le service offert par l’assureur est celui d’un intermédiaire et la connaissance du coût d’assurance aide à mesurer l’effort fait par la communauté pour se fournir un système d’assurance.

Afin de réaliser l’équilibre de ses comptes, une société d’assurances a deux types de ressources principales : les primes, d’une part, les ressources dues aux placements et recettes accessoires, d’autre part. Les primes doivent permettre de faire face à un niveau normal de sinistres à payer, mais en pratique, le risque à venir peut être illimité. La compagnie d’assurances ignore si le prix qu’elle demande aujourd’hui pour la couverture d’un risque sera suffisant pour couvrir demain son prix de revient. Ce phénomène connu d’inversion du cycle de production est la cause de risques importants de déséquilibre financier pour un assureur.

La prime nette Q est la somme qui doit être acquise pour compenser les règlements de sinistres S. Elle repose généralement sur une hypothèse de sinistralité. Outre la prime nette destinée à la couverture du risque assuré, l’assureur doit percevoir une majoration destinée à :

- rémunérer l’intermédiaire qui apporte l’affaire, la commission Co ;

- couvrir ses frais généraux, les charges Ca ;

- constituer une réserve de sécurité (un surplus) si le risque est susceptible de subir, d’une année sur l’autre, des fluctuations importantes, ou s’il est insuffisamment connu ;

- rémunérer les propriétaires du capital (actionnaires, mutualistes ou État).

La connaissance de ces différents coûts liés à l’assurance permet de mesurer en partie la contribution d’un système d’assurance. Mais cette approche n’est pas acceptable pour mesurer le coût de l’assurance et la valeur ajoutée, car les coûts liés à la commercialisation et l’administration des contrats sont largement affectés par la structure et le niveau de compétitivité du marché. Mesuré par les primes nettes moins les sinistres encourus, le coût de l’assurance est relativement faible et révèle pour certaines lignes d’affaires un caractère cyclique qui a fait l’objet de nombreuses études empiriques (Meier et Outreville, 2006).

Pour un exercice comptable donné, il existera une relation du type :

(1) Q < ou > Co + Ca + S + PT

où S est le montant des sinistres effectivement payés par le secteur et PTla variation des provisions techniques d’un exercice à l’autre.

Si, pour un exercice donné, le terme de gauche de la relation (1) est supérieur au terme de droite, il se dégagera alors un profit pur de souscription. Ce profit, que l’on peut appeler aussi de production, est différent du bénéfice éventuel dégagé au compte d’exploitation des sociétés, puisque ce compte inclut les revenus (produit/charge) des placements. Les engagements que devra exécuter une compagnie d’assurances dans un avenir plus ou moins proche prennent la forme de provisions techniques (au passif du bilan). En représentation de ces provisions, les compagnies d’assurances doivent effectuer des placements mobiliers et immobiliers (à l’actif du bilan) qui génèrent des revenus financiers F.

Si le sens de la relation (1) est inverse, l’apport du produit financier dans une proportion j sera nécessaire pour réaliser l’égalité comptable :

(2) Q + j Β F = S + Co + Ca + PT

mais si :

(3) Q + j Β F < S + Co + Ca + PT

alors l’ensemble des ressources financières seront insuffisantes pour réaliser l’égalité comptable et il subsistera une perte d’exploitation.

Les provisions techniques de l’assurance jouent donc un double rôle d’indemnisation et de financement. Pour mesurer la contribution des assureurs au financement de l’économie nationale, il suffirait de comparer l’augmentation de ces provisions techniques avec les besoins de financement de l’économie. Cependant, de telles données sont généralement peu comparables d’un pays à l’autre pour des raisons comptables et cette mesure n’est pas utilisée dans les études empiriques sur le rôle du secteur des assurances. Un exemple de cette mesure existe pour le cas de la France et il montre l’importance croissante du secteur d’assurance comme intermédiaire financier5.

Ces méthodes comptables ont malheureusement leurs limites car elles ne tiennent pas compte des décalages de temps entre les encaissements des primes et le paiement des indemnités. La maturité des provisions techniques varie de manière importante selon les affaires d’assurance et l’approche comptable ne tient pas compte du coût du capital. Les modèles à base de cash flows actualisés (discounted cash flows) donnent en théorie des mesures parfaites de la valeur ajoutée, mais sont trop complexes à mettre en œuvre pour être effectivement utilisés dans les études empiriques.

Cette réflexion sur l’approche comptable a entraîné des réponses méthodologiques pour mieux prendre en compte chaque activité d’assurance et améliorer le processus d’allocation du capital. La valeur ajoutée économique (economic value-added) est la différence entre le rendement espéré d’une ligne d’affaires (classe d’assurances) et le coût du capital alloué à cette ligne. Le rendement du capital ajusté pour le risque (return on risk-adjusted capital – RORAC) doit être supérieur au taux de rendement butoir requis pour qu’un investissement soit acceptable (hurdle rate)6. Toutefois, ces méthodes s’appuyant encore sur les données comptables, elles souffrent des mêmes défauts puisqu’elles ignorent toujours la dynamique de l’activité et ne prennent pas en compte le rythme réel des cash flows. De plus, elles ne permettent pas de trouver une solution à l’allocation du capital et il est possible de générer pratiquement n’importe quelle valeur ajoutée d’une ligne d’affaires pour une compagnie d’assurances donnée (Grundl et Schmeiser, 2007)7.

Cette problématique de l’allocation du capital pour chaque ligne d’affaires est essentielle dans le débat sur le calcul de la valeur ajoutée et a fait l’objet de nombreux articles contradictoires entre ceux qui considèrent que cette allocation n’est pas nécessaire, car le capital n’est pas divisible, mais protège la compagnie pour l’ensemble de ses activités, comme Phillips, Cummins et Allen (1998) et ceux qui développent les idées originales de Myers and Read (2001) ou de Panjer (2001) basées sur la valeur à risque (VaR – value at risk) de chaque ligne d’assurances comme Sherris (2006)8. Il reste le problème de l’attribution des coûts communs d’administration de la compagnie (Ca dans l’équation 1) et des ressources financières F pour lequel aucune méthodologie n’a été proposée.

Discussion et conclusion

Le rôle sur le secteur d’assurance et sa contribution au développement est aujourd’hui à l’ordre du jour des organisations internationales comme la Cnuced, la Banque mondiale et le FMI (Fonds monétaire international) (UNCTAD, 2005). Il est cependant difficile d’évaluer le volume d’échanges des services d’assurance dans le monde. L’analyse de la balance des paiements est pratiquement inutile car elle prend en compte la valeur nette des entrées et des sorties de fonds sans considérer le décalage entre le paiement des primes et celui des sinistres et sans tenir compte du phénomène cyclique des opérations d’assurance.

Pourtant, la mesure de la contribution du secteur des assurances à l’économie est primordiale. Le cas des pays émergents ou en voie de développement est encore plus important car les gouvernements de ces pays ont dans le passé protégé leurs institutions financières au prétexte que des institutions nationales fortes étaient un moteur de développement économique.

Deux mesures sont couramment utilisées pour montrer l’importance relative de l’assurance dans les économies nationales : la densité d’assurance et le ratio de pénétration d’assurance. Elles donnent une bonne indication dans les comparaisons internationales malgré les défauts liés à leur définition. L’importance de la relation causale entre le développement du secteur financier et la croissance économique a depuis longtemps été bien identifiée dans la littérature économique et la même approche est possible pour mesurer le rôle du secteur des assurances. Elle donne aussi une bonne indication même si elle reste imparfaite.

Au niveau macroéconomique, l’influence du secteur des assurances sur l’activité macroéconomique peut être analysée de deux points de vue : (1) son rôle principal associé au versement d’indemnités en cas de réalisation d’un risque et (2) son rôle en tant qu’investisseur institutionnel lié aux provisions techniques accumulées pour le versement d’indemnités dans le futur. Ces deux aspects sont importants pour mesurer la contribution du secteur des assurances à la formation du revenu national via la création de valeur ajoutée. Ce rôle reste encore mal apprécié et les développements méthodologiques et empiriques récents ont malheureusement leurs limites en ce qui concerne la dynamique de l’activité et la prise en compte du rythme réel des cash flows.