Instituée en 1992, la Conférence interafricaine des marchés d’assurances (CIMA) est l’aboutissement d’un long processus d’intégration qui a commencé par la création de la Conférence internationale des contrôles d’assurances (CICA) en 1962. Il s’agit d’une étape importante dans la transformation progressive du secteur des assurances des États membres en un vaste marché disposant de règles et d’une autorité communes pour un meilleur équilibre des mécanismes institutionnels.

Composée de quatorze États, la CIMA couvre une zone géographique de 6,53 millions de km2 qui s’étend du Sénégal à la République du Congo Brazzaville. Ces pays, ayant en commun la langue française, totalisent en 2013 une population de 144 millions de personnes pour un PIB nominal de 90 277 MdF CFA (soit 137,6 Md€), avec un taux de croissance de 5,26 %. Les pays de la CIMA sont regroupés dans deux unions économiques et monétaires, la Communauté économique et monétaire de l’Afrique centrale (CEMAC) et l’Union économique et monétaire ouest-africaine (UEMOA), ayant chacune une banque centrale, la Banque des États de l’Afrique centrale (BEAC) et la Banque centrale des États de l’Afrique de l’Ouest (BCEAO). Il existe une transférabilité entre les deux zones et la France garantit la convertibilité à taux de change fixe avec l’euro (1 € = 655 F CFA) grâce au mécanisme du compte des opérations et aux règles relatives à la politique monétaire.

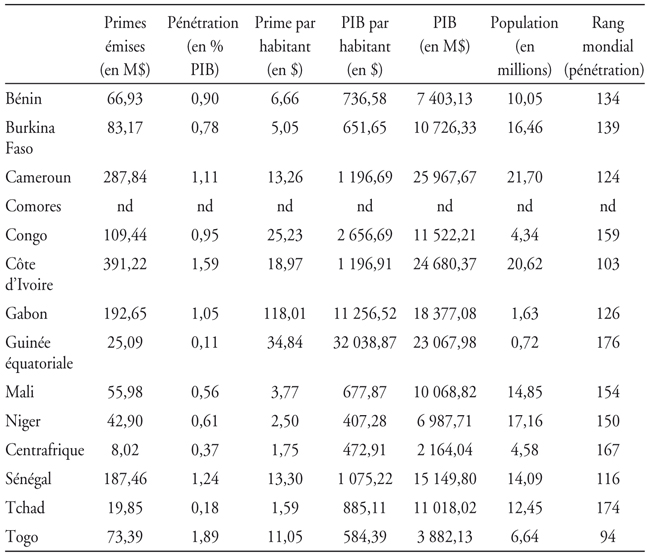

Le taux de pénétration de l’assurance (ratio « primes émises/PIB ») des pays de la CIMA est extrêmement faible, variant de 0,34 % à 1,89 % du PIB. Le tableau 1 permet de constater que les quatorze pays de la CIMA sont situés à la fin du classement des 184 pays évalués récemment par la Banque mondiale. Pour que le taux de pénétration atteigne celui de l’Europe (soit 6 % du PIB), il faudrait que les émissions de la zone CIMA croissent d’environ 8,7 Md$ (environ 4 350 MdF CFA) par an.

Avec une densité (montant moyen de la prime d’assurance par habitant) d’environ 6 188 F CFA (soit 9,43 euros) et un taux de pénétration de 0,99 %, le secteur de l’assurance de ce vaste espace conserve tout son potentiel de développement.

La CIMA constitue à n’en point douter un exemple unique d’intégration sectorielle, précurseur du regroupement de plusieurs régulateurs financiers nationaux, qui mérite d'être connu et valorisé pour être renforcé. C’est l’objectif de cet article qui présente le processus d’intégration du marché des assurances dans les États membres de la CIMA et les acquis depuis sa mise en place, avant d’examiner les principaux défis de la régulation pour les prochaines années.

La CIMA : un long processus d’intégration

L’assurance moderne a été introduite en Afrique subsaharienne francophone avec la colonisation française. Avant 1960, les agents généraux, puis les filiales des compagnies d’assurances françaises, qui avaient étendu leurs réseaux dans les territoires d’outre-mer, étaient les seules structures à présenter au public les opérations d’assurance en vue de garantir les investissements publics et privés de la métropole. Le contrôle des opérations issues de leurs activités se faisait via les maisons mères implantées en France.

Devenus indépendants, les jeunes États ont coopéré avec le régulateur français des assurances pour suivre leurs marchés respectifs et préserver le bon fonctionnement des sociétés et des agences d’assurances implantées dans ces anciennes colonies françaises d’Afrique occidentale, centrale et à Madagascar. Ainsi, la convention de création de la CICA est signée le 27 juillet 1962 entre treize États africains, le Bénin, le Burkina Faso, le Cameroun, la Centrafrique, le Congo, la Côte d’Ivoire, le Gabon, le Mali, le Niger, le Sénégal, le Tchad, le Togo, Madagascar, et la France. Le but de cette convention est l’harmonisation des législations et des réglementations nationales, tout en coordonnant l’exercice du contrôle des entreprises et la formation des cadres africains dans le domaine des assurances. Son siège est alors à Paris.

En juin 1972, l’assemblée générale de la CNUCED (Conférence des Nations unies sur le commerce et le développement), réunie à Santiago au Chili, recommande aux pays en voie de développement de favoriser la création de sociétés d’assurances de droit national pour qu’elles puissent jouer leur rôle d’investisseurs institutionnels et participer pleinement au financement du développement de ces pays.

Pour concrétiser cet objectif, une nouvelle convention est signée le 27 novembre 1973 entre douze des treize États africains ayant créé la CICA (sans Madagascar). La France a désormais un statut d’observateur. En 1976, le siège de la CICA sera transféré de Paris à Libreville au Gabon.

Mais l’africanisation de la CICA ne s’accompagne pas de la dynamisation nécessaire pour développer le secteur des assurances. La crise économique des années 1970 qui frappait alors les pays africains, combinée aux pratiques de mauvaise gestion et aux limites des organes nationaux de supervision et de contrôle, va avoir des effets néfastes sur le secteur des assurances. Les sociétés nationales d’assurances de la zone éprouvent alors de grandes difficultés pour respecter leurs ratios prudentiels. Les conséquences de ces déséquilibres structurels vont se répercuter sur la qualité de leurs prestations et altérer le rôle qu’elles étaient censées jouer dans l’économie.

Il faudra une réaction dynamique et urgente des États pour sauver l’ensemble du système. Une profonde réforme est engagée le 20 septembre 1990 avec la signature par les mêmes États africains de la Convention de coopération pour la promotion et le développement de l’industrie des assurances (CCPDIA). Cette nouvelle convention se caractérise par la création d’un conseil des ministres des assurances et d’une commission interétatique de contrôle des assurances. Cependant, avant la ratification de cette convention par l’ensemble des États membres, les ministres des Finances de la Zone franc vont concevoir la mise en place d’une structure communautaire pour l’organisation du secteur des assurances. Le traité instituant une organisation intégrée de l’industrie des assurances dans les États africains est signé le 10 juillet 1992 à Yaoundé (Cameroun) par les gouvernements des douze États membres, les Comores et la Guinée équatoriale. Des quatorze États signataires, seule la République fédérale islamique des Comores ne l’a pas ratifié jusqu’ici. La Guinée-Bissau y fait son entrée en 2002 et a ratifié le traité en 2007. Le traité organisant la CIMA entre en vigueur le 15 février 1995. Il prévoit l’adhésion de tout autre État africain qui le désire.

Les objectifs assignés à la CIMA sont les suivants :

- renforcer la coopération dans le domaine des assurances entre les États membres ;

- développer les organismes d’assurances et de réassurances en vue de renforcer leur capacité de rétention ;

- favoriser l’investissement des fonds des entreprises dans les meilleures conditions au profit de l’économie de leur pays ou de la région ;

- poursuivre la formation des cadres et des techniciens d’assurance pour répondre aux besoins des entreprises et des administrations des États membres ;

- créer des structures communes chargées de l’étude et de la mise en œuvre des orientations politiques et des décisions ;

- poursuivre la politique d’harmonisation et d’unification du droit des assurances.

Aux fins d’harmonisation et d’unification, il a été instauré, en annexe au traité, le code des assurances applicable dans tous les États membres.

LA CIMA : UNE INTÉGRATION PAR INSTITUTIONNALISATION DES ORGANES

Le traité a doté la nouvelle organisation de pouvoirs de décision plus étendus dont ne pouvait user la CICA sous l’effet des pressions nationales.

Tous les pouvoirs généralement reconnus à un organe de supervision (agréments des acteurs, contrôle de solvabilité, pouvoir d’injonction et de sanction, retrait d’agrément, etc.) ont été conférés à la CIMA. Seuls sont restés dans le domaine de compétences des États les pouvoirs de contrôle des activités des intermédiaires d’assurances et des experts techniques. Dans un rôle de relais, les directions nationales des assurances suivent la mise en œuvre des décisions prises par les organes de la CIMA.

Sur le plan institutionnel, la CIMA est structurée autour de trois organes : le Conseil des ministres des assurances, la Commission régionale de contrôle des assurances (CRCA) et le Secrétariat général.

Le Conseil des ministres est l’organe législatif suprême. Il définit la politique du secteur des assurances, élabore la législation unique, l’interprète et la modifie. C’est l’organe qui assure l’impulsion politique de l’organisation. Il nomme les responsables des structures de la CIMA. C’est l’unique organe de recours des décisions prises par la CRCA contre les assujettis.

Composé des ministres chargés du secteur des assurances, il se réunit deux fois par an en session ordinaire, en marge de la réunion des ministres des Finances de la Zone franc. La validité de ses délibérations est conditionnée par l’atteinte d’un quorum de trois quarts de ses membres, présents ou représentés. Dans ses délibérations, la règle de la majorité qui caractérise les systèmes d’intégration ne prévaut que si l’unanimité n’a pas été obtenue. Dès lors, la décision est prise à la majorité qualifiée des deux tiers.

Pour une organisation efficace de ses réunions, le Conseil des ministres s’appuie en pratique sur un comité d’experts composé des directeurs nationaux des assurances, des directeurs généraux des deux institutions autonomes de la CIMA (l’Institut international des assurances – IIA – et la Compagnie commune de réassurance des États membres de la CIMA-CICA-RE) et de deux représentants des entreprises d’assurances.

La CRCA est l’organe de régulation. Elle exerce des compétences spécifiques de contrôle des sociétés d’assurances. Elle détient le pouvoir de sanction. Elle tient au moins deux sessions ordinaires par an. En pratique, elle se réunit quatre fois par an pour statuer sur la situation individuelle des sociétés d’assurances contrôlées.

La CRCA comprend les membres suivants :

- un jurisconsulte ayant une expérience en matière d’assurances ;

- deux personnalités ayant une expérience du marché africain des assurances, dont l’un dans le cadre de l’aide technique fournie par les États tiers ou les organisations internationales ;

- six représentants des directions nationales des assurances ;

- le directeur général de la CICA-RE et une personnalité qualifiée dans le domaine financier, désignée d’un commun accord par les gouverneurs des deux banques centrales de la zone.

Le directeur général de l’IIA, le secrétaire général de la CIMA et le président de la Fédération des sociétés d’assurances de droit national africaines (FANAF) y sont membres sans voix délibérative.

L’autonomie des membres de la CRCA est affirmée par les textes organiques. Ils ne doivent solliciter, ni accepter d’instructions d’aucuns gouvernements, ni d’aucuns organismes. Ils sont astreints à une obligation de neutralité. Les délibérations de la CRCA, autorité supranationale, sont acquises à la majorité simple des membres présents ou représentés. Toutes les décisions dans le domaine de la supervision du secteur des assurances sont soumises à son avis conforme avec les caractères cumulativement obligatoire et irrésistible qui en résultent.

Le troisième organe, le Secrétariat général, constitue la cheville ouvrière du dispositif. Organe technique, il assure la préparation, l’exécution et le suivi des travaux et décisions du Conseil des ministres et de la CRCA.

L’une des grandes innovations de la CIMA est la création d’un corps de commissaires contrôleurs des assurances chargés d’exercer le contrôle permanent des organismes d’assurances dans les États membres. Outre le contrôle sur pièces et sur place des organismes d’assurances, ils mènent toutes les études relatives aux questions d’assurance. Ils sont recrutés dans les États membres par voie de concours, sans aucun autre critère que celui du mérite intellectuel et technique.

La mise en place de la CIMA, avec un dispositif réglementaire et de supervision unique, a été le signal d’un véritable décollage pour le secteur des assurances dans les États membres. Même si des améliorations et adaptations s’avèrent encore nécessaires au fil des ans par rapport à l’évolution de l’environnement économique, les acquis de la CIMA sont indéniables depuis l’entrée en vigueur du traité en 1995. En définissant un cadre juridique clair et en instaurant des standards de gestion et d’organisation cohérents, la CIMA a impulsé une pratique saine des opérations d’assurance. Du côté de l’offre d’assurances, un important travail d’assainissement du secteur s’est effectué, malgré les difficultés inhérentes à un environnement naguère peu coutumier d’une discipline forte. Les chiffres enregistrés durant ces dernières années en témoignent.

LES ACQUIS DEPUIS LA CRÉATION DE LA CIMA

Assainissement d’un secteur des assurances en léthargie

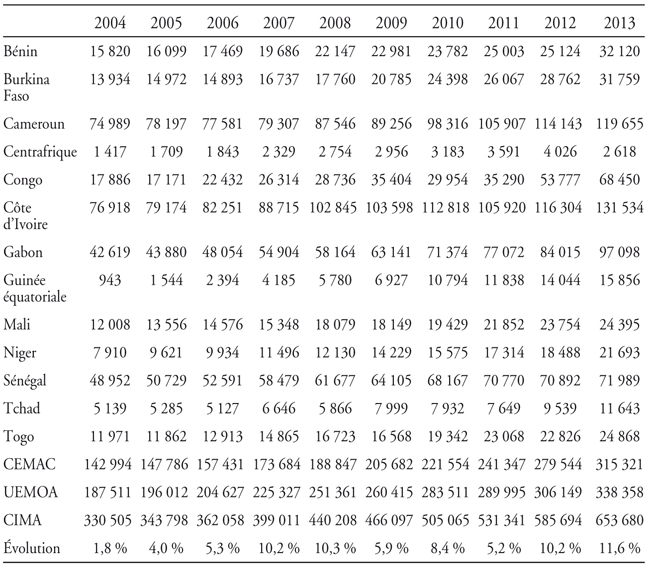

En 1995, la CIMA comptait 92 sociétés assujetties, dont 65 sociétés non-vie et 27 sociétés vie et capitalisation. Le chiffre d’affaires global réalisé par ces sociétés était de 229 MdF CFA (349,1 M€), dont 182 MdF CFA (277,4 M€) pour l’assurance-dommages (soit environ 80 % de la production) et 47 MdF CFA (71,6 M€) pour l’assurance-vie.

Entre 1995 et 2013, 28 sociétés d’assurances (23 sociétés non-vie et 5 sociétés vie et capitalisation) ont perdu la totalité de leurs agréments par décisions de la CRCA. D’autres mesures de sauvegarde et d’assainissement (restriction de la libre disposition des actifs par les dirigeants, suspension de dirigeants, mise sous surveillance permanente, avertissement aux dirigeants, plan de financement ou de redressement, mise sous administration provisoire, etc.) ont été prises pour corriger la fragilité financière de plusieurs sociétés d’assurances.

En plus de ces mesures disciplinaires, la CRCA a régulièrement procédé au relèvement du capital social minimal des sociétés d’assurances afin de renforcer leur situation financière et leur solvabilité. De 250 MF CFA (381 123 euros) en 1995, le capital social minimal des sociétés anonymes d’assurances a été porté à 500 MF CFA (762 245 euros) en 1999, puis à 1 MdF CFA (1 524 490 euros) en 2007. Dans le même temps, le fonds d’établissement minimal des sociétés d’assurances mutuelles est passé de 150 MF CFA (228 674 euros) à 300 MF CFA (457 347 euros), puis à 800 MF CFA (1,2 M€).

Par ailleurs, d’autres aménagements portant modification et renforcement de la législation ont vu le jour pour améliorer l’environnement de l’activité d’assurance, renforcer la capacité de rétention du secteur et assurer la protection des assurés, victimes de dommages et bénéficiaires de contrats d’assurance. Il s’agit, par exemple, des mesures suivantes :

- l’instauration de règles sur la coassurance communautaire pour renforcer et consolider la coopération entre États membres, afin que les marchés soient à même de couvrir par des garanties mieux adaptées les risques dépassant les capacités d’un marché particulier et d’accroître la rétention des primes au plan national et régional ;

- l’adoption de règles de gouvernance obligeant les sociétés à se doter de règles internes encadrant les attributions et le fonctionnement des organes d’administration et de gestion et d’un dispositif de contrôle interne et de politique de gestion actif-passif efficient conforme à leur niveau d’activité ;

- la mise en place de normes prudentielles d’appréciation de la santé financière des groupes d’assurances : règles de consolidation des comptes, de reporting et de tenue des états statistiques ;

- la mise en place de règles permettant d’encadrer les frais généraux, notamment les frais d’assistance technique ;

- le renforcement du contrôle des intermédiaires : adoption de bordereaux et états modèles permettant aux régulateurs de mieux cerner l’activité des intermédiaires, élaboration d’un guide de contrôle des intermédiaires d’assurances ;

- le renforcement des règles régissant les contrats et l’information des assurés et des bénéficiaires des contrats d’assurance-vie ;

- la mise en place de tables d’expérience pour la définition d’instruments de tarification et de provisionnement fiables et en adéquation avec les risques souscrits ;

- la mise en place de mesures renforçant les conditions d’exercice des commissaires aux comptes dans le secteur des assurances ;

- l’adoption d’un règlement sur la microassurance pour couvrir les populations assurables à faibles revenus ;

- la mise en place d’un nouveau régime juridique des sanctions, qui dote l’organe de régulation de moyens d’intervention rapides et autonomes pour se soustraire des lourdeurs liées à la mise en œuvre de procédures judiciaires ;

- la réforme du régime d’indemnisation des préjudices corporels résultant des accidents de la circulation routière afin de prévenir le recours contentieux devant les pouvoirs juridictionnels, réduire les délais d’indemnisation des victimes et accélérer la cadence de règlement des sinistres ;

- l’interdiction de l’assurance à crédit afin de corriger une tare persistante du secteur des assurances en zone CIMA, notamment le niveau de plus en plus important des arriérés de primes dans les bilans des sociétés d’assurances ;

- la prise de mesures pour accélérer la cadence de règlement des sinistres par le renforcement du niveau de trésorerie des entreprises d’assurances et renforcer leur solvabilité ;

- le renforcement du système de reporting par l’instauration de nouveaux états avec des périodicités plus rapprochées.

Face à ces mesures d’assainissement, les opérateurs du marché vont répondre par des ajustements de leurs structures et de leur organisation. On assiste dès lors à la naissance et à l’expansion de groupes d’assurances africains de droit national, à travers tout l’espace CIMA, et l’exploitation de nouvelles branches d’assurances, ce qui améliore l’évolution du chiffre d’affaires.

Amélioration des principaux indicateurs pour une participation au financement des économies

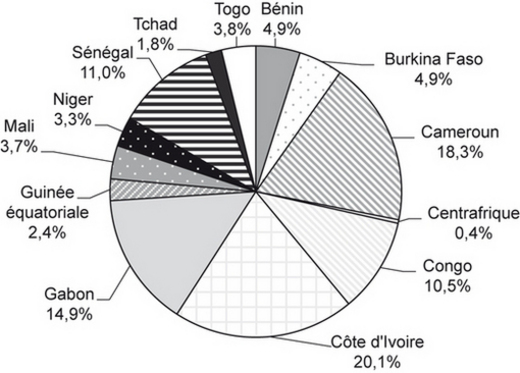

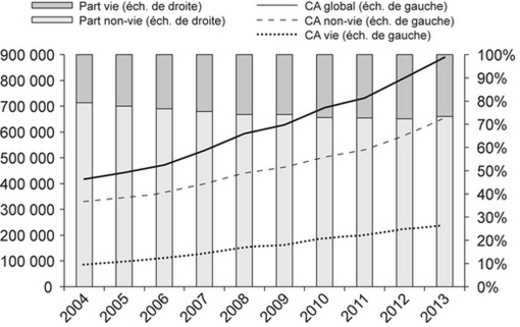

En 2014, le marché des assurances de la zone CIMA compte 163 sociétés d’assurances agréées, dont 105 opèrent en assurance-dommages et 58 en assurance-vie et capitalisation. Avec un taux de croissance annuel moyen d’environ 7,8 %, le chiffre d’affaires global de la zone a franchi en 2012 la barre des 800 MdF CFA (1,22 Md€).

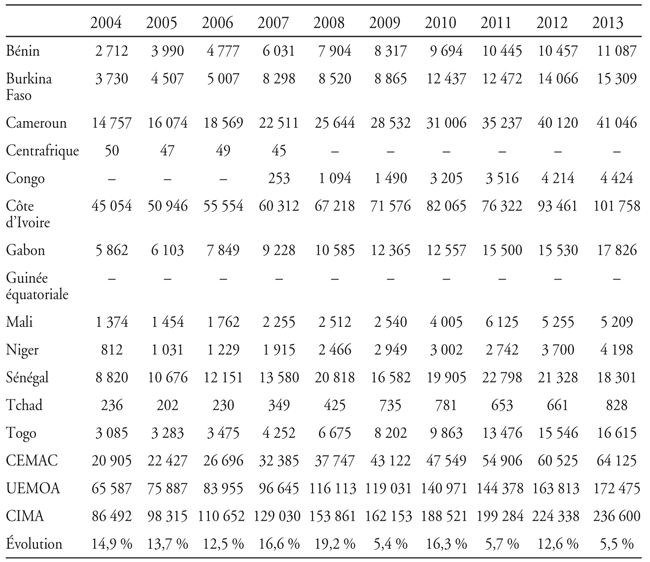

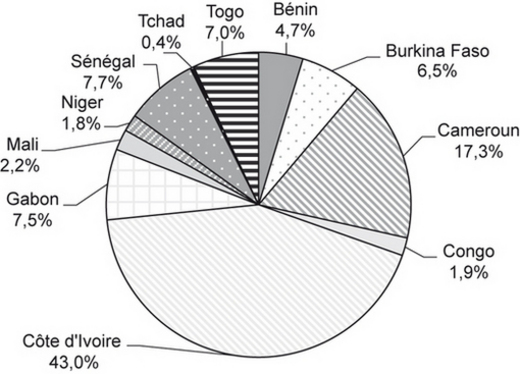

La branche dommages reste prépondérante. Compte tenu des difficultés rencontrées pour faire décoller la branche vie, plusieurs initiatives ont été prises au cours des dernières années en vue d’améliorer la gestion des assureurs vie et l’attractivité des produits. Les états généraux de l’assurance-vie, organisés en juillet 2007 à Douala (Cameroun), ont permis de prendre d’importantes résolutions pour le développement de ce segment. Sur le plan législatif, de nouvelles règles de gestion des contrats d’assurance, d’information des assurés, de renforcement des sanctions ont été adoptées pour améliorer la qualité des prestations. D’autres réflexions sont en cours pour impulser davantage la rentabilité des contrats d’assurance-vie. Ces évolutions réglementaires conjuguées à la volonté des acteurs du marché, qui ont développé au fil des ans de nouveaux produits plus adaptés aux besoins des populations et des réseaux de distribution, en l’occurrence les partenariats bancaires, ont permis une augmentation du montant des souscriptions vie qui avoisine les 236 MdF CFA (360 M€) en 2013, soit environ 26,6 % de la production globale.

Si le taux de pénétration moyen reste encore faible (environ 1 % du PIB), la part du revenu consacré annuellement par habitant pour la consommation des produits d’assurance a plus que doublé, passant de 2 550 francs CFA (4 euros) en 1995 à environ 6 188 francs CFA (9,43 euros) en moyenne en 2013, soit une progression de plus de 142 %.

Ces évolutions traduisent un retour lent mais progressif de la confiance des populations pour les produits d’assurance. Au travers des marchés nationaux plus concurrentiels, le client a désormais le choix de son assureur et vérifie sa solvabilité autant que la qualité de ses services.

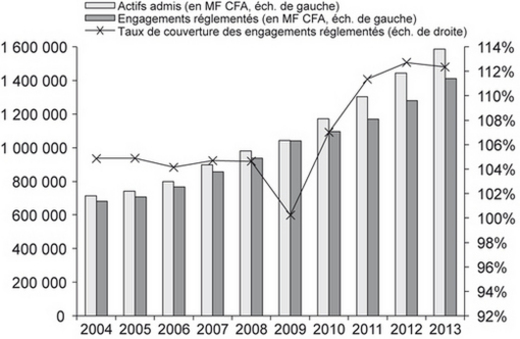

Dans le régime prudentiel dit de « Solvabilité I », actuellement en vigueur en zone CIMA, l’exigence de solvabilité est essentiellement basée sur les primes, les sinistres et les provisions techniques. Dans ce dispositif, trois principes fondamentaux président à l’appréciation de la situation financière des sociétés d’assurances : la détermination des engagements sur des bases prudentes, la disponibilité d’actifs en représentation de ces engagements et l’exigence d’un montant minimum de fonds propres en lien avec le niveau d’activité pour prévenir les risques éventuels non anticipés.

Pour un total d’engagements estimés à 1 412 MdF CFA (2,15 Md€) en 2013, les actifs représentatifs se chiffrent à 1 586 MdF CFA (2,42 Md€), soit un taux de couverture de 112,37 %. Ce taux était d’environ 90 % à l’avènement de la CIMA en 1995.

Les placements des sociétés d’assurances, alimentés de façon prépondérante par l’assurance-vie à hauteur de 55,4 %, ont atteint près de 1 522 MdF CFA (2,3 Md€) en 2013, soit deux fois plus qu’il y a dix ans. L’activité financière des sociétés d’assurances de la zone CIMA s’est quelque peu renforcée avec la création des Bourses régionales des valeurs mobilières en Afrique de l’Ouest (Bourse régionale des valeurs mobilières – BRVM –, en décembre 1996) et en Afrique centrale (Bourse des valeurs mobilières d’Afrique centrale – BVMAC – à Libreville, et Douala Stock Exchange – DSX – à Douala). Majoritairement orientés à l’origine vers l’immobilier et les dépôts à terme, les investissements des sociétés d’assurances se sont peu à peu diversifiés pour saisir les offres de produits financiers disponibles sur les marchés financiers. Sur les dix dernières années, la part des valeurs mobilières dans les placements a progressé pour se situer à environ 41 % en 2013, dont 21 % de titres émis par les États membres. Les 59 % restants sont répartis entre les actifs immobiliers (19 %), les dépôts bancaires (36 %) et les autres types de placements (4 %).

S’agissant de la marge de solvabilité, le taux de couverture théorique du niveau minimum réglementaire des sociétés de la zone CIMA se situe à plus de 200 % en 2012, comparé aux situations déficitaires de la quasi-totalité des acteurs opérant sur le marché en 1995, qui ont été révélées par les premières missions de contrôle sur place de la brigade de contrôle de la CIMA.

Avec l’amélioration des données, le résultat d’exploitation a plus que doublé au cours de la dernière décennie, passant de 22 MdF CFA (33,5 M€) en 2003 à 61 MdF CFA (93 M€) en 2013, soit 13,4 % des capitaux propres en moyenne.

Les mesures de renforcement de la solidité des entreprises d’assurances doivent donc se poursuivre. Le contrôle doit être renforcé en se conformant aux standards internationaux, pour inspirer plus de confiance en chacun des maillons de la chaîne.

PERSPECTIVES ET PRINCIPAUX DÉFIS DU CONTRÔLE AU COURS DES PROCHAINES ANNÉES

Les évolutions positives qui viennent d'être évoquées ne devraient pas faire perdre de vue les importants chantiers à ouvrir pour adapter le secteur de l’assurance de la zone CIMA à son environnement et mieux répondre aux attentes de tous les acteurs.

Les marchés connaissent encore de nombreuses faiblesses qui renvoient une image peu rassurante de l’assurance à une grande frange de la population.

Des insuffisances réglementaires et des faiblesses structurelles du contrôle

Les réflexes de souveraineté nationale demeurent ou refont surface. Ils s’appréhendent dans la difficulté à instaurer un marché unique, la lenteur constatée parfois dans les prises de décisions et dans l’application parfois difficile des sanctions et des décisions.

L’indépendance de la CRCA est questionnée : par sa composition, elle est dominée par les représentants des États membres, représentants des pouvoirs publics.

L’organisation institutionnelle est concentrée : les décisions sont préparées en pratique par deux structures motrices de la CIMA, le Comité des experts, bras technique du Conseil des ministres, et la Commission régionale de contrôle des assurances, deux structures composées majoritairement des mêmes personnes.

S’y ajoutent la faiblesse dans le renforcement et la mise à jour des capacités des commissaires contrôleurs de la CIMA et surtout des contrôleurs nationaux pour leur permettre de mieux jouer le rôle de relais du régulateur communautaire.

La réglementation est basée sur des règles qui sont jugées trop restrictives et incompatibles avec les évolutions de l’environnement économique et financier.

Enfin, malgré les dispositions réglementaires contraires, les États semblent impuissants devant les pratiques de délocalisation hors de la zone CIMA de l’assurance des grands risques industriels et commerciaux par des groupes d’intérêts divers, privant les marchés locaux d’un aliment conséquent, récurrent et de qualité.

Des actes de fragilisation des marchés par les mauvaises pratiques de certaines entreprises

Certains acteurs peu au fait de l’assurance, ignorant le système d’inversion du cycle de production en assurance ou la décomposition de la prime versée par l’assuré, appréhendent la prime destinée à la couverture du risque comme une ressource disponible pour les actionnaires ou destinée au paiement des dividendes.

Les produits ne sont pas adaptés à une part importante de la population : manque d’imagination et absence de produits innovants en rapport avec les besoins des populations, certains assureurs se contentant des seules niches d’assurances classiques obligatoires.

Une concurrence déloyale entre acteurs a vu le jour par la sous-tarification systématique et une pratique à la limite de la corruption qui tend à se généraliser : la pratique des rétrocommissions promises aux responsables des entreprises démarchées et versées à ceux des entreprises clientes.

La gestion financière et actif-passif insuffisante entraîne des problèmes de trésorerie récurrents. Le rendement des contrats d’assurance-vie est faible : au regard des frais généraux de plus en plus exorbitants, les contrats ne sont revalorisés qu’au seul taux technique et avec le système d’escompte des commissions, la plupart des assurés ne retrouvent la somme de leurs cotisations versées qu’après une durée d’au moins dix ans, même pour des contrats d’épargne et de capitalisation.

Les frais de gestion sont en croissance continue au détriment du paiement des sinistres : le niveau moyen des taux de frais généraux dépasse les 30 % avec des taux pouvant atteindre plus de 90 % pour certaines sociétés.

Des difficultés sont constatées pour le paiement des sinistres : information insuffisante des assurés, victimes, ayants droit et bénéficiaires de contrats, contestation systématique de la garantie, manque de diligence dans l’instruction des sinistres, manœuvres dilatoires pour retarder le paiement des sinistres, paiements par traites des indemnités même modiques, durée moyenne de paiement des sinistres de plus de deux ans, etc.

Des solutions ont été proposées

Face à ces défis, des solutions existent et ont déjà été proposées à plusieurs reprises par plusieurs personnalités et partenaires de la CIMA. Il suffira que, courageusement, la volonté politique suive.

La première mesure pour atteindre une efficacité optimale est la restructuration profonde du Comité des experts et de la CRCA par un rééquilibrage des membres. Dans leur composition actuelle, ces structures sont dominées dans une large majorité par les mêmes acteurs, les directeurs nationaux des assurances. Il serait donc impérieux que soit engagée une relecture des textes de la CIMA pour éviter la concentration des pouvoirs de proposition et de décision. Il y va de la crédibilité du régulateur dans un monde en pleine mutation où l’évaluation des contrôleurs par les organismes tels que le FMI (Fonds monétaire international) et la Banque mondiale, sur la base des principes de l’IAIS (International Association of Insurance Supervisors), est nécessaire pour apporter la démonstration de sa rigueur et de son impartialité.

Sur le plan réglementaire, la CIMA ne saurait rester longtemps en dehors de l’évolution des standards internationaux d’un contrôle d’assurance efficace, fondés sur les principes et les risques plutôt que sur les règles.

La conquête des nouvelles niches, entamée avec la microassurance pour rendre l’assurance accessible à la majorité de la population de la zone CIMA qui vit en dessous du seuil de pauvreté, devra se poursuivre dans un esprit de concertation inclusive. Dans le cadre de la microassurance, la CIMA doit veiller à ce que l’activité des différents acteurs (assureurs ou intermédiaires) soit conforme à la réglementation. Il y a lieu ici de s’interroger sur l’adéquation du dispositif de contrôle avec les opportunités offertes par la microassurance. À titre d’illustration, les outils et les procédures actuelles de la CIMA n’intègrent pas suffisamment les opportunités offertes par les nouvelles technologies pour la commercialisation et la gestion des contrats d’assurance. En particulier, le contrôle n’est pas encore suffisamment équipé pour encadrer les opérations gérées à travers les réseaux de téléphonie mobile. Il apparaît donc urgent pour le Secrétariat général de la CIMA de disposer d’une plate-forme technologique efficiente lui permettant de superviser cette activité à très fort potentiel de croissance. En définitive, la protection des plus démunis requiert une plus grande rigueur dans la gestion des sociétés d’assurances et une vigilance accrue du contrôle.

Les pouvoirs et les capacités des directions nationales des assurances doivent être renforcés pour leur permettre de jouer pleinement leur rôle de relais, surtout pour l’amélioration des services aux assurés et aux bénéficiaires de contrats.

Enfin, l’instauration effective d’un marché unique s’avère plus qu’urgente. L’espace CIMA ne pourrait se développer s’il continue de fonctionner comme une juxtaposition de marchés morcelés sans véritable profondeur. L’évolution vers un marché unique des assurances dans les États de la CIMA est un processus inéluctable, d’autant plus que les signataires du traité CIMA avaient intégré cette idée dans le texte. Par ailleurs, le processus de la CIMA présente des atouts indéniables et devrait donc évoluer assez rapidement.

La première étape vers la liberté de prestation de services a été franchie avec l’adoption du règlement n° 002/CIMA/PCMA/PCE/SG/06 du 11 septembre 2006 portant mise en place d’une coassurance communautaire entre les États membres de la CIMA pour certains grands risques de pointe. Cette avancée doit être appréhendée avec la nécessité de mettre à niveau le corpus réglementaire pour renforcer la surface financière des sociétés d’assurances, notamment par le relèvement du capital social des compagnies d’assurances, sanctionner à temps le non-respect des dispositions réglementaires et définir de nouvelles règles de solvabilité intégrant des indicateurs de paiement de sinistres.

Ces réformes s’avèrent plus que nécessaires si la CIMA veut demeurer un exemple et sortir de sa fragilité pour se comparer aux géants régionaux des marchés africains de l’assurance tels que le Maroc, le Nigeria et l’Afrique du Sud.