Le nouveau paysage réglementaire européen

Confrontées à la menace d’une véritable implosion du secteur financier, les principales banques centrales se sont lancées à l’automne 2008 dans une politique de forte expansion monétaire qui s’est traduite, dans un premier temps, par une forte et rapide baisse de leurs taux directeurs. Par la suite, cette politique a été renforcée par le recours au bilan des banques centrales comme facteur de stabilisation, en augmentant très fortement sa taille (quantitative easing), mais aussi sa composition (assouplissement du crédit).

Ainsi, la Banque centrale européenne (BCE) a réduit son principal taux de refinancement de 4,25 % en juillet 2008 à 1 % en mai 2009, ce qui semblait à l’époque devoir être vraiment la limite inférieure. Après avoir été contrainte à revenir sur deux hausses en 2011, elle a finalement ramené le principal taux de refinancement à son taux actuel de 0,05 %. Par ailleurs, depuis le début de 2016, le taux des dépôts est à –0,3 %. En outre, par le biais de sa politique de « soutien renforcé du crédit », des liquidités bien plus importantes ont été offertes contre un volume accru de garanties de moindre qualité et pour des périodes sensiblement plus longues.

Ces dispositions avaient essentiellement pour but de contenir la crise. Pour prévenir une nouvelle crise similaire, le paysage réglementaire a également été fortement révisé. Les ratios de fonds propres (par rapport aux actifs pondérés des risques) ont été renforcés, aussi bien en quantité qu’en qualité (d’absorption des pertes), et ont été mis en place des ratios de liquidité pour limiter les risques de maturité (pour la première fois), de même qu’un taux maximum d’endettement (par rapport aux actifs non pondérés). Ces mesures se sont accompagnées d’une tentative d’instaurer une structure de surveillance totalement nouvelle, incluant une supervision européenne des grandes banques importantes, une institution destinée à mettre en œuvre des restructurations ou (en cas d’échec) des résolutions, ainsi qu’un dispositif harmonisé d’assurance des dépôts. L’ensemble fut désigné sous l’appellation « Union bancaire », qui impliquait en fin de compte la fin des politiques bancaires nationales (dénationalisation)1.

Évidemment, le secteur bancaire, qui semble la source des problèmes, a eu droit à une attention particulière. Des institutions qui remplissent des activités similaires, et pour cela appelées justement des banques non-banques2, restent pour une bonne part, à l’exception des compagnies d’assurances, en dehors de l’écran radar des régulateurs. En conséquence et en dépit de quelques modifications réglementaires sélectives, aucun projet de réformes d’ensemble n’a été élaboré pour le shadow banking3.

Manifestement, les politiques des banques centrales et les réglementations financières visent l’amélioration du bien-être social. Mais, comme dans toute entreprise de politique, elles s’accompagnent inévitablement d’effets secondaires ou de coûts. Quand le contexte est modifié, les acteurs du marché réagissent. Face à de nouvelles contraintes, ils recherchent l’optimisation. C’est pourquoi les banques pourraient devenir comparativement moins attrayantes et, en même temps, les banques non-banques devraient prospérer. Il faut donc s’attendre à ce que le nouveau paysage réglementaire ait un effet important sur le secteur de l’intermédiation financière. Plus précisément, nous nous attendons à ce que l’on se tourne davantage vers des entités moins réglementées, au détriment des banques qui le sont fortement. En conséquence, puisque les banques non-banques effectuent (dans une large mesure) des activités similaires à celles des banques et sont donc exposées aux mêmes risques, mais que la réglementation est pour elles moins contraignante ou différente, une telle évolution pourrait en réalité compromettre la garantie de stabilité financière.

En outre, certaines caractéristiques des activités des banques non-banques pourraient en fait augmenter le risque systémique4. Premièrement, ces activités qui portent notamment sur les accords de vente et de rachat (les repos) et la titrisation procurent liquidités et services de transformation des échéances, sans – et cela est crucial – avoir accès aux dispositifs publics de garantie (assurance des dépôts, facilités de prêt marginales, guichet de l’escompte ou aide d’urgence à la liquidité). En fin de compte, ces banques qui portent un autre nom sont vulnérables aux risques de refinancement et de retraits massifs (runs)5. Leur vulnérabilité est renforcée par le fait que leurs « déposants » sont principalement des investisseurs institutionnels, qui apportent des fonds à très court terme seulement. Deuxièmement, l’activité des banques non-banques consiste principalement en un découpage de la chaîne de valeur bancaire (Kotz, 2005), ce qui implique notamment des chaînes d’intermédiation sensiblement plus longues, comprenant généralement de nombreuses institutions (ou des entités juridiquement séparées au sein de holdings bancaires). Ce découpage entraîne des difficultés, des frictions et augmente les probabilités de défaut. Troisièmement, dans le même ordre d’idées, en cas de tensions, l’opacité et la complexité de ces instruments provoquent des phénomènes de « fuite vers la qualité ». Quatrièmement, les prix de certains actifs, notamment ceux qui sont sensibles à des événements très perturbants (et de faible probabilité apparente), sont souvent mal évalués. Dans des circonstances normales, de tels risques sont ignorés (Gennaioli et al., 2013)6. Cinquièmement, dans un contexte de faible volatilité – on peut penser à la période appelée la « Grande Modération » qui s’est brusquement terminée au cours de l’été 2007 –, les shadow banks (plus que les autres institutions)7 augmentent leur endettement, et vice versa, ce qui revient à une politique procyclique. Enfin, le degré élevé d’interconnexion chez les banques non-banques – leur complémentarité – avec d’autres sous-secteurs du système financier ouvre la porte à la contagion.

Même si (au moins de notre point de vue) elle a été nécessaire pour éviter une implosion financière et arrêter un effondrement économique vertigineux, la politique de « bas taux d’intérêt pour une période prolongée » a favorisé, inévitablement, des prises de risque (potentiellement excessives) de la part des investisseurs. Et, comme écrit dans FMI (2014), cette politique aurait aussi favorisé sensiblement la croissance du secteur des banques non-banques. Du point de vue de la politique monétaire, cela pointe vers ce que l’on appelle un « canal de prise de risque » lié à la politique monétaire (Borio et Zhu, 2012), qui a suscité beaucoup d’intérêt, notamment dans le sillage de la crise. Ce canal (de transmission de la politique monétaire) présente plusieurs aspects : une plus grande capacité de prise de risque des intermédiaires financiers, une volonté de rechercher et d’obtenir des rendements élevés associés à une plus faible aversion au risque en raison des bas taux d’intérêt8. Les observations empiriques se sont principalement concentrées sur le comportement des banques et ont dans l’ensemble soutenu l’hypothèse de l’existence d’un canal de prise de risque9et10.

Cependant, Adrian et Shin (2010) montrent que le canal de prise de risque n’est pas, comme on peut s’en douter, limité aux banques et qu’il concerne aussi, bien sûr, le shadow banking. À la différence des banques conventionnelles, ces banques non-banques financent leurs activités non en collectant des dépôts, mais en émettant des titres de créances négociables ou par des accords de rachat11. En comptabilité fair-value ou mark-to-market, selon ces mêmes auteurs, la politique monétaire est donc transmise par ces institutions de la manière suivante : une modification du taux directeur se traduit immédiatement par une modification du spread de maturité qui, à son tour, détermine la rentabilité marginale d’un prêt supplémentaire. Si, par exemple, le taux directeur est réduit, le spread de maturité augmente, ce qui rend un prêt supplémentaire profitable12. À la suite de quoi la marge nette de taux d’intérêt, c’est-à-dire la différence entre les gains en intérêts (générés du côté « actif » du bilan de l’intermédiaire) et les coûts en intérêts (sur le côté « passif » de son bilan), s’accroît. Il se produit du même coup une augmentation de la valeur de marché du capital de cet intermédiaire, ce qui, en outre, augmente la capacité de ce dernier à prendre des risques. L’octroi de nouveaux prêts devient alors intéressant. Enfin, la croissance des activités de prêt de l’intermédiaire réduit les primes de risque.

En utilisant les données sur les flux financiers des banques traditionnelles américaines, des shadow banks (émetteurs d’ABS – asset-backed securities ou valeurs mobilières adossées à des actifs –, sociétés financières et compagnies de financement) ainsi que des broker-dealers, Adrian et Shin (2010) montrent que les bilans des deux derniers contribuent à éclairer les futures activités réelles mieux que les gestions des bilans des banques traditionnelles. Ils ne montrent pas seulement que les différents intermédiaires financiers ont des rôles distincts dans le mécanisme de la transmission de la politique monétaire, mais aussi leur importance relative. En outre, en utilisant à la fois les séries historiques et les données en coupe instantanée, c’est-à-dire une régression en données de panel, ils démontrent une relation négative entre le niveau des taux des Federal funds américains et la taille des bilans des intermédiaires.

Le canal de prise de risque n’est pas limité aux intermédiaires menant des activités bancaires au sens strict. Ainsi, Becker et Ivashing (2015) se penchent sur le comportement d’investissement des sociétés d’assurances sur le marché obligataire et constatent que ces institutions pratiquent aussi la « recherche de rendement » en structurant leurs portefeuilles d’investissements et jouent la courbe des taux, ce qui n’est pas si surprenant. De même, Choi et Kronlund (2015) mettent en avant le comportement de recherche de rendement chez les mutual funds obligataires américains13.

Le principal objectif de cet article est de réaliser une évaluation de nature macroéconomique des événements récents dans le secteur des banques non-banques de la zone euro. Pour ce faire, nous cherchons à savoir si (et en quoi) le contexte prolongé de bas taux d’intérêt transparaît dans les décisions d’investissement de ce secteur. Nous utilisons pour cela les données sur les flux financiers. Ceux-ci comprennent des séries chronologiques qui n’ont été réunies que récemment dans le but de réduire également des lacunes dans les données d’avant-crise, notamment en raison des activités de shadow banking.

Nous pensons qu’une perspective macroéconomique utilisant des données « stock-flux » cohérentes du secteur fournit des perspectives importantes et utiles sur le fonctionnement du secteur du shadow banking, mais nous sommes évidemment conscients des défauts de cette approche. Notamment, aucune information sur le prix ou la qualité du crédit des actifs n’est disponible. Ce sont des aspects qu’utilisent les études microéconomiques pour déterminer si des intermédiaires financiers sont enclins à accorder des prêts plus risqués lorsque les taux d’intérêt sont plus bas. Ici, nous adoptons une approche indirecte. Plus précisément, nous cherchons à savoir si la dynamique observée dans les informations financières agrégées du secteur des banques non-banques confirme notre hypothèse sur les comportements d’investissement pendant une période de bas taux d’intérêt.

Nous chercherons en particulier à savoir : (1) si les activités des shadow banks ont augmenté ces dernières années et si oui, de combien, (2) si nous pouvons observer le rééquilibrage d’un portefeuille en faveur d’actifs plus risqués comme les actions et (3) si nous pouvons observer une augmentation du risque financier dans le secteur des banques non-banques en utilisant des mesures agrégées. Pour être clairs, même si nous obtenons des éléments indiquant une plus forte prise de risque, nous ne pouvons pas l’attribuer sans ambiguïté à des bas taux d’intérêt14. Néanmoins, elles offrent des perspectives intéressantes qui viennent compléter les enseignements des données microéconomiques et constituent un apport utile pour le processus de décision des politiques économiques.

Dans le prolongement d’observations antérieures, nous montrons que le secteur des banques non-banques, les fonds d’investissement en particulier, a considérablement augmenté dans la zone euro depuis le début de la crise. Cependant, même si l’on exclut les véhicules d’investissement collectifs, la croissance du montant des actifs des banques non-banques reste considérable. Nous avons également établi que l’importance relative des actions a augmenté. Dans le même temps, la part des actifs de court terme (au faible rendement) a diminué. Notre mesure du risque fondée sur les bilans – qui montre la distance au défaut – indique elle aussi une exposition un peu plus importante.

La suite de cet article est construite comme suit : la deuxième partie présente et discute nos données, la troisième partie donne une vue d’ensemble des dynamiques récentes dans le secteur des banques non-banques, la quatrième partie expose les mesures du risque fondées sur les bilans et souligne les conséquences pour la stabilité financière, et la cinquième partie résume et conclut.

Données : combler les lacunes, ouvrir de nouvelles perspectives

À la suite des recommandations formulées dans CSF (2011), d’importants efforts, coordonnés au niveau mondial, ont été faits pour réduire les lacunes dans les données financières. Au sein de l’Union européenne, la mise en œuvre en septembre 2014 du SEC 2010, à savoir la dernière version du système européen de comptes nationaux et régionaux, comparables à ceux de ses principaux partenaires internationaux, prévoit, entre autres, la prise en compte séparée des « autres » intermédiaires financiers, y compris les fonds d’investissement, dans les données de flux financiers. Comptes trimestriels économiques et financiers de la zone euro sont l’une des deux principales sources de notre analyse empirique15. Plus précisément, nous avons surtout recours aux bilans financiers de la zone euro (comptes trimestriels par secteurs) publiés par la BCE (et Eurostat), qui fournissent des informations cohérentes et complètes sur les flux de revenus, les dépenses et les décisions financières, ainsi que les bilans de tous les secteurs de la zone euro. Les statistiques financières et non financières sont compilées par les institutions nationales et l’Eurosystème. Les données sont trimestrielles et disponibles soit depuis 1999, soit depuis 2012 (cf. infra)16.

Les données sont disponibles pour différents secteurs nationaux ainsi que pour une construction générique, le secteur ROW (rest of world ou « reste du monde »). Les secteurs sont définis en fonction des institutions, comprenant des entités ayant des caractéristiques (économiques) et des comportements similaires. Notre centre d’intérêt est le secteur financier. Pour celui-ci, les données sont disponibles sous une forme agrégée (financial corporations – FC), mais peuvent être subdivisées en institutions financières monétaires (credit institutions and money market funds – MFI), compagnies d’assurances et fonds de pension (insurance corporations and pension funds – ICPF) et autres institutions financières (other financial institutions – OFI). Depuis l’entrée en vigueur du SEC 2010, les données OFI peuvent être encore affinées entre OFI ayant des fonds d’investissement (autres que les fonds du marché monétaire) et OFI sans fonds d’investissement. Ces données sont disponibles depuis le quatrième trimestre 2014.

Les données comptables de la zone euro sont complétées par des séries choisies de statistiques monétaires et financières de la BCE. Plus précisément, les données utilisées sont celles des institutions de crédit (credit institutions – CI), des fonds du marché monétaire (money market funds – MMF), des fonds d’investissement (investment funds – IF) et des véhicules financiers spécialisés (financial vehicle corporations – FVC). Les données sur les fonds d’investissement sont également disponibles avec plus de détails, selon le type de fonds (obligations, actions, mixtes, immobiliers, hedgefunds et autres fonds). Les CI et les MMF forment le groupe des MFI. Toutes ces séries ne sont disponibles que depuis peu, à savoir 2006 (FVC, CI, MMF) et 2008 (IF).

Les données financières par secteurs et sous-secteurs sont disponibles en données agrégées (total des actifs/passifs financiers) ainsi que pour de nombreuses classes d’actifs telles que l’or monétaire et les DTS (droits de tirage spéciaux), les devises et les dépôts, les titres de dettes, les prêts, les actions, les assurances, les pensions et les programmes de garantie normalisés, les produits dérivés financiers et les stock-options pour le personnel, ainsi que les autres comptes créditeur/débiteur à court terme. Les titres de créances et les prêts peuvent, en outre, être distingués selon leur échéance (initiale).

La périodicité des données utilisées est trimestrielle. Le point de départ de l’échantillon dépend des séries utilisées (cf. supra), elle se termine au premier ou deuxième trimestre 2015 en fonction de la disponibilité des données lorsque nous les avons téléchargées (novembre 2015). Pour lire et interpréter les données, nous avons choisi une hypothèse de travail similaire à celle utilisée par d’autres auteurs comme Gray et al. (2007) ou Castrén et Kavonius (2009). Plus précisément, nous considérons les secteurs économiques de la zone euro comme représentant le comportement moyen des entités individuelles de leurs secteurs respectifs. Cette approche sectorielle nous est apparue comme une agrégation naturelle, étant donné, nous le rappelons, que les secteurs sont définis par des entités ayant les mêmes caractéristiques et comportements économiques. Par exemple, les données des comptes financiers d’un secteur particulier s’entendent comme le bilan d’un agent représentatif de ce sous-secteur.

Sur cette base, nous allons donc d’abord effectuer une évaluation de la manière dont le système des banques non-banques a évolué au cours de ces dernières années. Dans un deuxième point, nous passons en revue la dynamique de la composition (agrégée) de son portefeuille. Nous produisons ensuite des statistiques tirées des bilans (capture des stocks) utilisées habituellement pour évaluer les risques potentiels découlant des activités d’une entité financière donnée. Enfin, nous proposerons une évaluation des risques potentiels provenant spécialement du secteur des banques non-banques17, en abordant la manière dont nous traitons ce problème particulier.

Événements récents dans le secteur des banques non-banques de la zone euro

Dans un premier temps, nous présentons une vue d’ensemble de la manière dont le système des banques non-banques ainsi qu’une sélection de certaines entités importantes ont évolué au cours de ces dernières années. Nous examinons ensuite de plus près la dynamique des bilans des banques non-banques.

Taille : un paysage financier en évolution

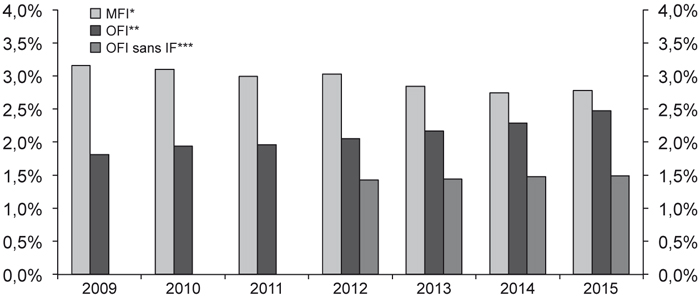

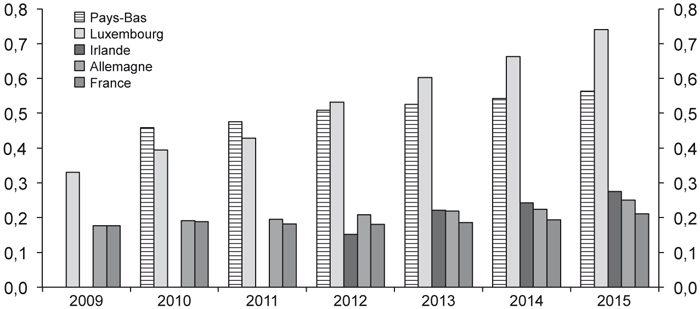

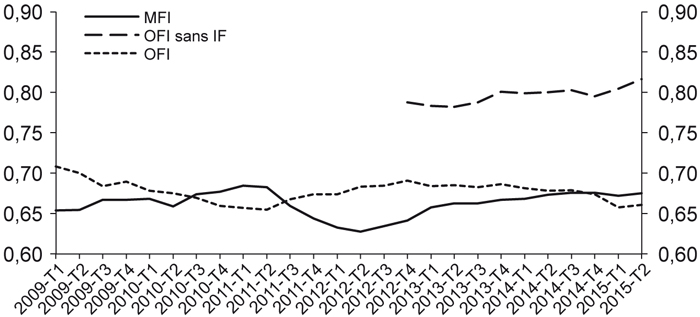

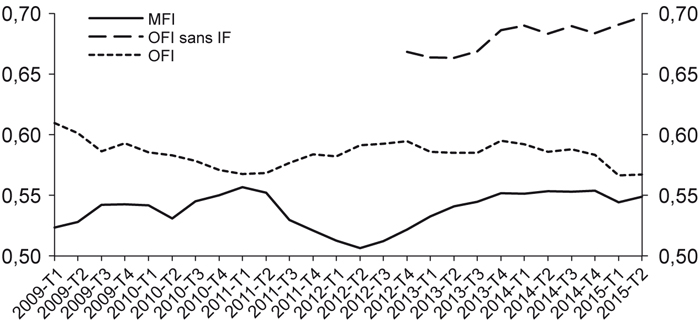

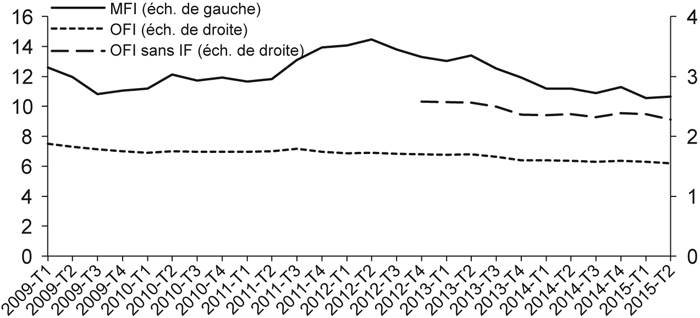

Les graphiques 1 montrent que les banques (MFI) restent le secteur dominant des intermédiaires financiers dans la zone euro : le total de leurs actifs représente un peu moins de trois fois le PIB de la zone euro en 2015. Cependant, leur taille a diminué de plus de 10 % depuis 2012 (si mesurée en termes de PIB, cf. graphique 1b ci-contre). Par ailleurs, les OFI ont connu une croissance importante et continue depuis 2009. En 2015, le total des actifs des OFI, y compris les fonds d’investissement, représente 2,4 fois le PIB de la zone euro (1,4 fois sans les fonds d’investissement). Depuis 2009, le ratio « OFI/PIB » a augmenté de plus de 30 %.

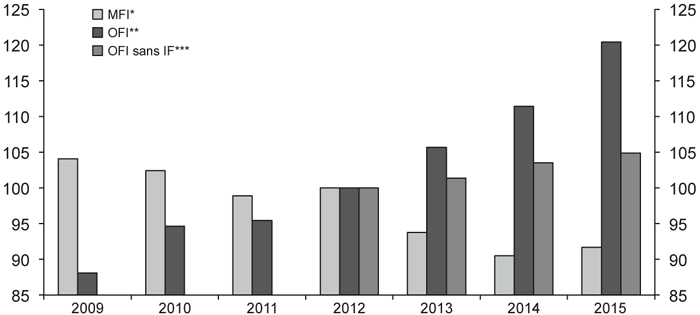

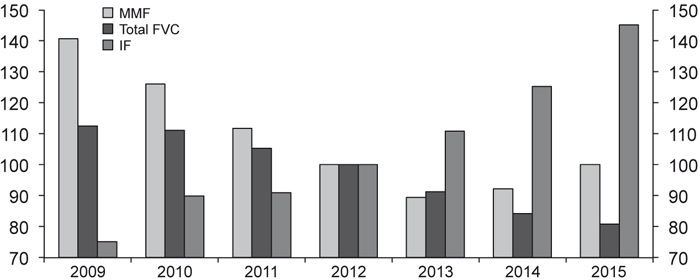

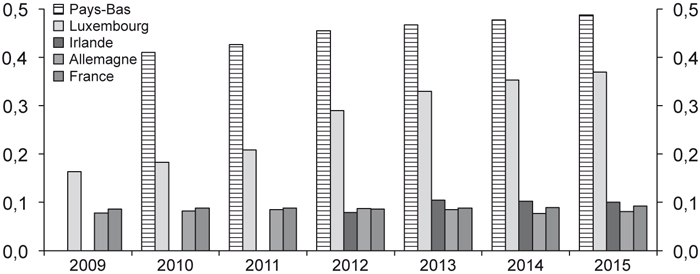

En regardant de plus près la dynamique de trois des principaux sous-secteurs du secteur des banques non-banques, les graphiques 2 montrent que les fonds du marché monétaire et les sociétés financières d’investissement sont relativement petits et ont en fait décliné depuis 2009. Pour les fonds du marché monétaire, qui furent sous pression pendant la crise18, la situation s’est inversée en 201319. Dans la même période, les fonds d’investissement (qui promettent des rendements plus élevés, mais avec une plus grande volatilité) ont connu une tendance ascendante continue et vigoureuse depuis 2009. Le total de leurs actifs représentait une fois le PIB de la zone euro en 2015.

Si l’on examine la répartition géographique des activités des banques non-banques (cf. graphiques 3), on constate que la plupart des OFI de la zone euro sont installées aux Pays-Bas et au Luxembourg. En 2015, ces deux pays abritaient plus de 50 % de toutes les OFI, si l’on inclut les fonds d’investissement, et plus de 70 % des OFI sans ces fonds. Une particularité encore plus frappante est le taux de croissance du secteur OFI (des deux types) au Luxembourg : depuis 2009, le total des actifs des deux catégories a plus que doublé, alors que les taux de croissance ont été plutôt modérés dans la plupart des autres pays. À l’exception de l’Irlande où le secteur OFI, y compris les fonds d’investissement, a crû de près de 70 % depuis 2012 (mais avec un point de départ bien plus bas).

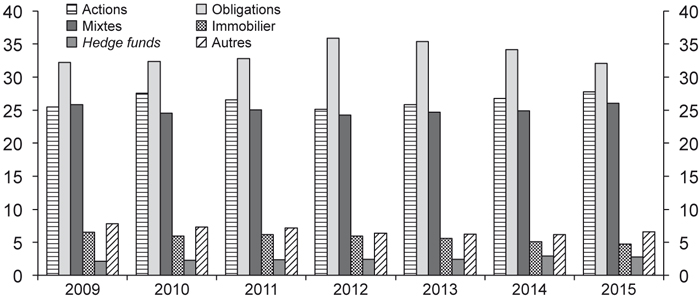

Les graphiques 4 montrent que les actions, les obligations et les fonds mixtes représentent plus de 80 % du total des actifs de tous les fonds d’investissement. Pendant la période de référence, leurs tailles relatives sont restées à peu près constantes. Mais la dynamique s’est montrée intéressante : alors que l’importance relative des fonds en actions s’était réduite entre 2009 et 2012, la période de baisse des taux d’intérêt, le contraire s’est produit avec les fonds obligataires. Depuis 2012, c’est-à-dire une période où les taux d’intérêt sont restés stables (proches des taux zéro et anticipés comme tels), c’est l’inverse qui s’est produit. Alors que l’investissement en actions est plus volatil que les actifs à revenus fixes, cette observation est conforme à l’hypothèse selon laquelle des bas taux d’intérêt favorisent les investissements dans des actifs plus risqués20.

Établir les faits sur la dynamique des bilans

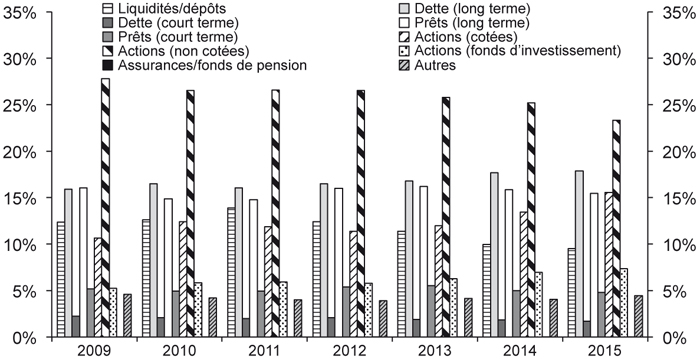

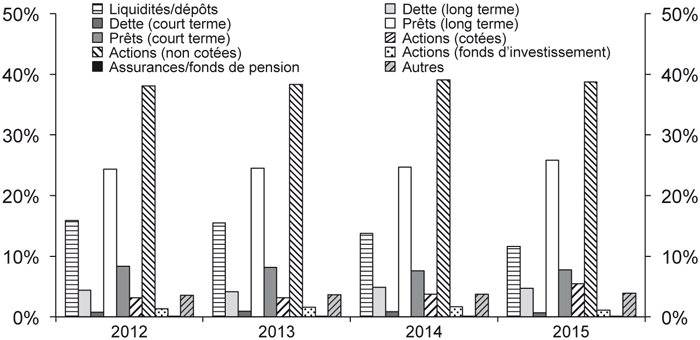

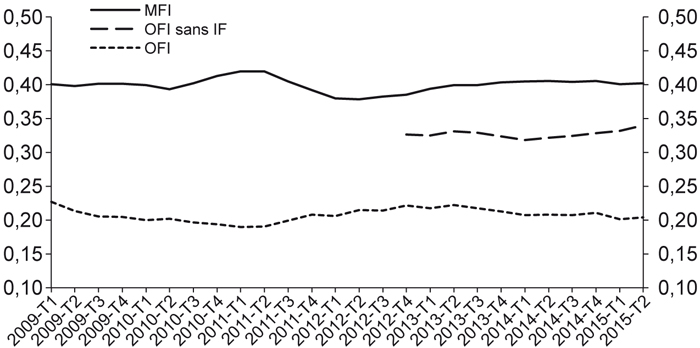

Le portefeuille d’investissements du secteur OFI a connu quelques changements dignes d’attention. Comme le montrent les graphiques 5 (ci-contre), la part des devises et des dépôts – des liquidités, pour faire court – dans les portefeuilles des OFI a constamment diminué (de 12,4 % en 2009 à 9,5 % en 2015), alors que les actions sont devenues relativement plus importantes (passant de 43,6 % à 46,2 %). En outre, les OFI détiennent un peu plus d’obligations (19,6 %, contre 18,1 %), alors que la part des prêts (20,3 % en 2015, contre 21,2 en 2009) et notamment les devises et les dépôts ont diminué (de 12,4 % à 9,5 %). Sur les actions, un fort rééquilibrage a eu lieu au détriment des titres non cotés et en faveur des titres cotés (négociables) et des parts de fonds d’investissement. En outre, les OFI ont également remodelé leurs portefeuilles en faveur de dettes à plus long terme, pour capturer la prime de maturité.

Si l’on examine la dynamique du portefeuille des OFI sans les fonds d’investissement (cf. graphique 5c et 5d infra), nous observons à nouveau une baisse sensible des liquidités (de 15,9 % en 2012 à 11,6 % en 2015), alors que la part relative des actions a nettement augmenté (de 42,6 % à 45,4 %). Les prêts sont pratiquement inchangés (33,6 % en 2015, 32,7 % en 2012), à l’instar des autres positions. Au sein des actions, nous observons à nouveau un mouvement en faveur des titres cotés au détriment des titres non cotés.

Mesure du risque des bilans sectoriels

Les données des bilans que nous venons d’esquisser peuvent être passées à la loupe de la mesure du risque21. Pour l’ensemble du secteur OFI, notre analyse porte sur les résultats depuis 2009 et commence au quatrième trimestre 2014 pour les OFI sans fonds d’investissement. Comme nous le soutiendrons infra, cela nous permet de nous faire une idée de la qualité de chaque mesure reproduite en tant qu’indicateur. Pour étalonner l’évolution du secteur OFI (qui remplace ici le terme banques non-banques), nous présentons également les résultats des MFI.

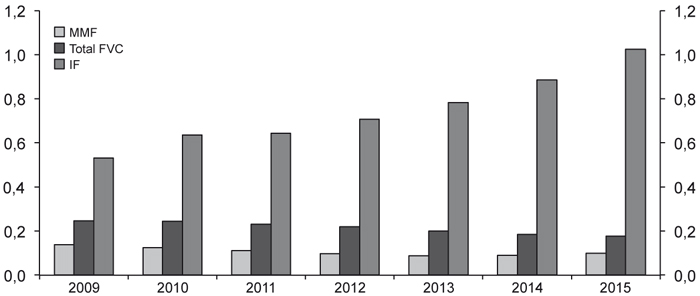

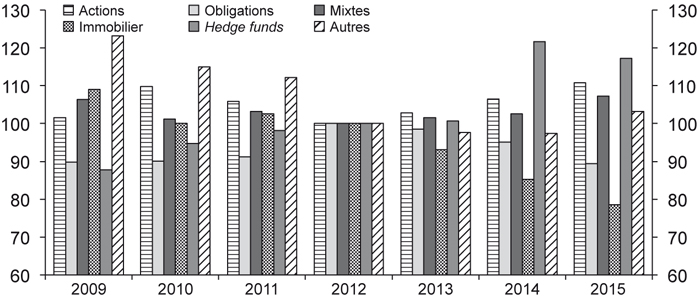

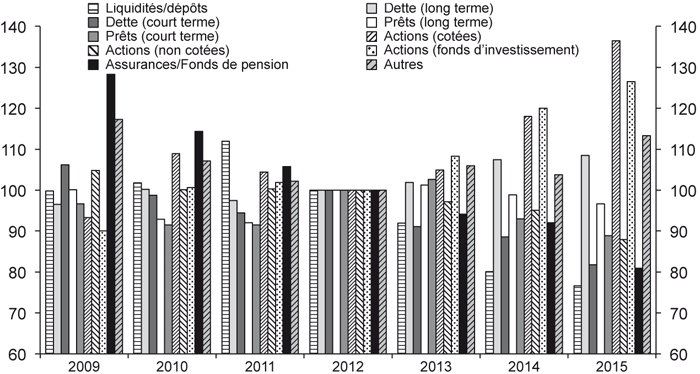

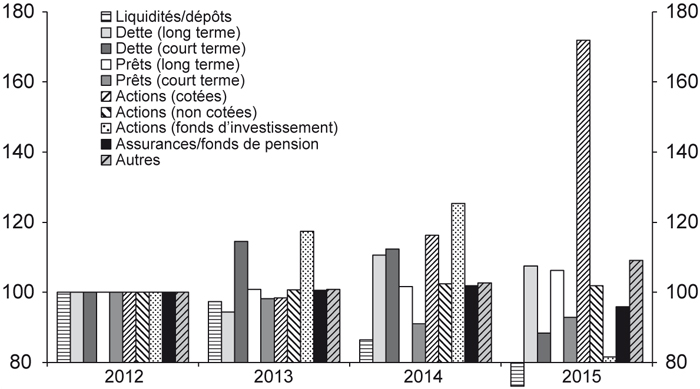

Les mesures que nous utilisons comportent des informations sur le risque de liquidité, le risque de maturité, le risque de crédit et une mesure simple de l’endettement, les résultats sont présentés dans les graphiques 6. Le risque de liquidité (cf. graphique 6a) est exprimé par : 1 – ratio entre devises et dépôts, dette à court terme, actions cotées, titres de fonds d’investissement et dérivés financiers et montant total des actifs. Si cette mesure est restée plutôt stable tant pour les MFI que pour les OFI, y compris les fonds d’investissement, elle montre une légère mais constante augmentation du risque pour les OFI sans les fonds d’investissement sur la période de référence. Et, manifestement, cela est conforme à notre hypothèse sur le comportement d’investissement dans un contexte de taux bas.

Pour ce dernier secteur, notre mesure du risque de maturité, calculé par le ratio « actifs de long terme/total des actifs », produit une image similaire à celle du risque de liquidité. De même, nous observons une légère mais constante augmentation depuis que les données du quatrième trimestre 2012 sont disponibles. Pour les OFI avec les fonds d’investissement, une augmentation peut être observée entre 2011 et 2014. Mais l’exposition au risque de maturité a décliné depuis.

Pour ce qui est du risque de crédit, estimé par le ratio « prêts/total des actifs », l’image est à nouveau un peu hétérogène. Alors que les chiffres ont légèrement baissé pour le secteur des OFI avec les fonds d’investissement, une tendance claire à la hausse peut être observée en l’absence de ces fonds. Pour le secteur MFI, nous décelons une situation similaire à celle des mesures précédentes avec une baisse entre 2011 et le deuxième trimestre 2012, suivie d’une légère hausse qui semble s’estomper dans les derniers trimestres.

La mesure de l’endettement (définie par le ratio « total des actifs/fonds propres et actions ») montre des similarités dans la dynamique, mais des différences de niveau entre les secteurs OFI et MFI. Sans surprise, l’endettement est considérablement moins important pour les OFI avec fonds d’investissement que sans ceux-ci. Si le premier est plus ou moins constant tout au long de la période de notre échantillon, le deuxième montre une légère tendance à la hausse. L’endettement du secteur MFI est le plus fort en valeur absolue, mais a considérablement baissé ces dernières années.

En résumé, les statistiques présentées dans cette partie suggèrent fortement une augmentation du risque dans le secteur OFI sans fonds d’investissement. Cela est compatible avec l’affirmation que des bas taux d’intérêt incitent les intermédiaires à prendre plus de risques.

Synthèse et conclusion

L’environnement de taux historiquement bas, combiné avec une modification importante du paysage de réglementation et de supervision, a posé d’énormes défis aux intermédiaires financiers de la zone euro. Centré sur les banques non-banques, souvent appelées aussi shadow banks, l’objet de cette étude était de fournir une évaluation des tendances récentes des activités des intermédiaires financiers non bancaires de la zone euro dans ce contexte.

Nos principales observations sont les suivantes. Nous pouvons confirmer des hypothèses déjà formulées qui démontrent sur la base des flux financiers une forte augmentation des activités des banques non-banques, comme le montrent notamment les données du secteur OFI (avec ou sans fonds d’investissement). Si les changements dans la réglementation jouent certainement un rôle important dans le changement des allocations relatives des activités des intermédiaires financiers, le contexte des bas taux d’intérêt a également pu y contribuer.

Conformément à l’hypothèse que les bas taux d’intérêt favorisent une plus grande prise de risque de la part des investisseurs, nous démontrons une augmentation de la part relative des actions dans les portefeuilles des OFI.

Par ailleurs, les mesures du risque calculées à partir des bilans sectoriels montrent une hausse des risques de liquidité, de maturité et de crédit pour le secteur OFI au sens strict, alors que ces valeurs sont restées stables ou ont légèrement baissé dans les secteurs à la définition plus vaste.