Le marché monétaire est le secteur du marché financier sur lequel se négocient les actifs et les dettes de court terme, habituellement jusqu’à une durée d’un an. Au sens restreint du marché monétaire interbancaire, c’est le marché de la monnaie de banque centrale. C’est le lien effectif entre la banque centrale et les banques commerciales1. L’Eurosystème alimente les banques en liquidités par ses opérations régulières d’open market ou, à l’initiative de la banque, par la facilité de prêt marginal, et quelques fois par des opérations de réglage fin ad hoc2. À côté de ces transactions, une banque optimise ses besoins en liquidités de banque centrale notamment par le biais de transactions entre banques sur le marché interbancaire. Un bon fonctionnement du marché monétaire est essentiel pour la politique monétaire car il assure que la banque centrale ne doit pas intervenir en permanence comme intermédiaire de la liquidité. En outre, les taux du marché monétaire sont généralement le point de départ du processus de transmission de la politique monétaire.

La crise de la finance et de la dette souveraine a eu des effets prolongés sur le marché monétaire de l’euro. Elle a provoqué une perte de confiance parmi les intervenants et une profonde incertitude sur leurs propres positions de liquidité, ce qui a entraîné une grave segmentation du marché interbancaire. En outre, ces facteurs sont considérés comme des obstacles à une allocation efficace des liquidités entre les banques.

Dans cet article, j’avance qu’une comparaison entre la situation actuelle du marché monétaire de l’euro avec sa situation d’avant la crise ne suffit pas à mesurer son inefficacité. La première partie présente une vue d’ensemble du marché monétaire de l’euro et de son évolution pendant la crise. Dans la deuxième partie, j’analyse la notion d’efficacité dans le contexte des marchés monétaires. La troisième partie est consacrée aux conséquences d’un manque d’information sur les marchés monétaires et la quatrième partie présente les conclusions.

Le marché monétaire de l’euro pendant la crise

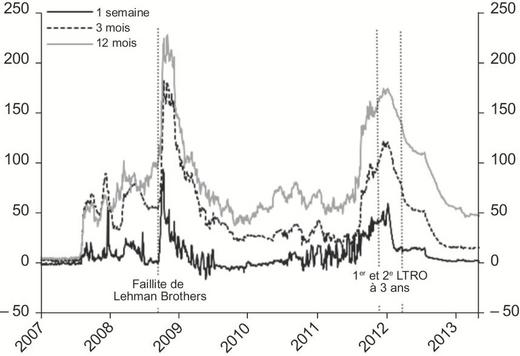

La forte augmentation du spread entre les taux d’intérêt des transactions sécurisées et non sécurisées a été considérée comme un signal déterminant du dysfonctionnement du marché monétaire de l’euro (cf. graphique 1 ci-contre). Avant la crise financière, les taux Euribor, qui sont les taux de référence des opérations non sécurisées, et les taux Eurepo, la référence des transactions sécurisées, étaient cotés presque au même niveau, même pour des échéances plus longues, jusqu’à douze mois3. Au moment des premières turbulences pendant l’été 2007, les spreads du marché monétaire ont commencé à diverger. Après la faillite de Lehman Brothers, ils se sont fortement accrus et sont encore aujourd’hui à des niveaux bien plus élevés qu’avant la crise. On peut cependant se demander si des spreads presque identiques pour les transactions sécurisées et non sécurisées étaient raisonnables, car les taux des opérations non sécurisées ne reflétaient pratiquement pas le risque de contrepartie. Une partie des spreads plus élevés observés en ce moment, notamment sur les échéances plus longues, pourrait bien se justifier par le risque de crédit, qui peut avoir auparavant été sous-évalué.

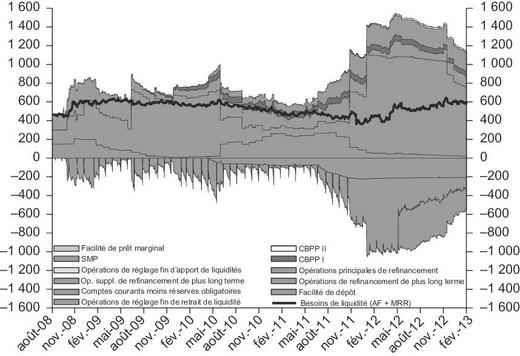

La réaction de l’Eurosystème s’est traduite non seulement par des baisses de taux d’intérêt importantes et des programmes de rachat d’obligations souveraines ou sécurisées, mais aussi par un apport illimité de liquidités sous forme d’une allocation intégrale des soumissions, d’opérations de financement à long terme (long term refinancing operations – LTRO) supplémentaires et d’un assouplissement des règles de collatéral. Bien qu’elles aient considérablement gonflé le bilan de l’Eurosystème, ces mesures ont contribué à faire baisser les taux de marché monétaire et ont assuré une liquidité suffisante pour les intervenants (cf. graphique 2 ci-contre).

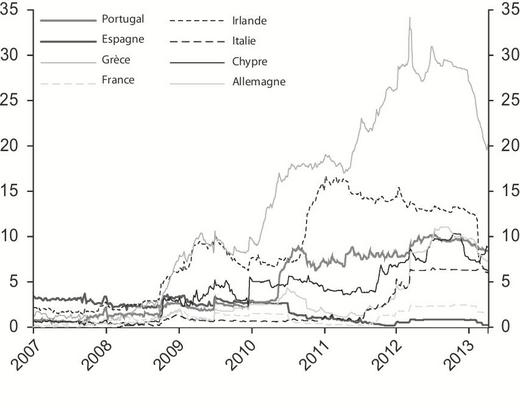

Cependant, ces mesures ont eu pour conséquence que l’Eurosystème est devenu, et de loin, le principal intermédiaire du marché monétaire de l’euro et qu’il peut avoir provoqué une baisse du volume des opérations interbancaires. Le graphique 3 montre que, notamment dans les pays européens les plus touchés par la crise, l’octroi de liquidités par l’Eurosystème est devenu une source prépondérante de financement et a probablement remplacé le marché monétaire interbancaire.

Si l’on étudie la structure du marché, on voit qu’il s’est produit un déplacement des secteurs non sécurisés du marché monétaire vers ceux qui sont sécurisés, puisque les intervenants sont devenus plus conscients des risques de contrepartie qu’ils ne l’étaient avant la crise. Depuis 2007, peut-être même plus tôt, les résultats d’enquêtes ont montré une baisse constante du secteur non sécurisé, alors que le secteur sécurisé restait stable, voire en léger progrès. Aujourd’hui, le volume du secteur sécurisé est trois fois plus élevé que celui du secteur non sécurisé. Les transactions sécurisées permettent de limiter le risque de crédit, puisque le prêteur ne subirait une perte que si la contrepartie et les actifs déposés en garantie faisaient simultanément défaut. L’appréciation de la qualité des garanties dépend cependant encore du jugement des agences de notation qui – comme la crise l’a montré – n’ont pas toujours raison. En outre, la liquidité du marché des garanties et la cotation qui en découle ont gagné en importance pendant le déroulement de la crise.

L’augmentation du volume sur le secteur des titres sécurisés peut être principalement expliquée par la part croissante de transactions sécurisées qui passent par des plates-formes de transactions électroniques fournissant des services de compensation à travers une contrepartie centrale (CCP – central counterparty). Les CCP présentent l’avantage de limiter le risque de contrepartie et compensent en partie l’asymétrie d’information qui existe dans le marché. Dans la mesure où elles garantissent la transaction et fixent des critères de qualité pour les participants et les garanties acceptées, l’information sur les contreparties individuelles devient moins importante. Cependant, du point de vue d’une banque centrale, l’importance croissante des CCP comporte un risque de contagion en cas de défaut de l’un de ces intervenants du marché interbancaire très centralisés et très interconnectés.

La tendance à une plus grande normalisation des transactions s’impose également dans le secteur du marché monétaire non sécurisé, qui est dominé par les transactions bilatérales. Sur le marché monétaire, le programme STEP (Short Term European Paper) est devenu la référence. Lancé en 2006, il traite notamment du papier commercial et des certificats de dépôt. Cette initiative vise à favoriser l’intégration par une convergence des normes et des pratiques de marché sur le marché monétaire européen. La Convention de marché fixe des critères et des exigences STEP qui portent sur la divulgation d’informations, le format des documents d’information, le règlement et la communication de données permettant de produire des statistiques STEP. Cependant, une appellation STEP ne garantit pas la solvabilité des émetteurs ou la précision des informations publiées. Le pourcentage des instruments estampillés STEP, comme le papier commercial et les certificats de dépôt, a fortement augmenté, bien qu’une partie de cette croissance peut s’expliquer par le fait que ces titres à court terme sont acceptés en garantie dans les opérations de l’Eurosystème (ECB, 2012).

Parallèlement, la plupart des segments du marché monétaire de l’euro, et plus particulièrement le secteur non sécurisé, ont connu un déclin des opérations transfrontalières à la suite de la crise de la dette souveraine. Selon les résultats d’une enquête, le pourcentage des transactions non sécurisées dans la zone euro est tombé de 51 % en 2007 à 33 % en 2012, alors que la part des transactions nationales est passée de 28 % à 43 % (ECB, 2012).

Marchés monétaires efficaces

Définir l’efficacité

Les événements récents sur le marché monétaire de l’euro amènent à se demander dans quelle mesure celui-ci est inefficace. La notion de marché efficace peut donner lieu à plusieurs interprétations. Un marché efficace peut signifier qu’il produit un résultat, ou un effet souhaité, décisif ou délibéré. Le terme « efficient » peut être synonyme d’« efficace » et, habituellement, les économistes parlent d’un marché efficient s’il traite efficacement les informations et les traduit immédiatement en prix. Un tel modèle de marché financier efficient est cependant discutable et a été mis en doute pendant la crise. En pratique, l’asymétrie d’information existe et offre des possibilités de profit pour des stratégies actives d’investissement. Dans l’ensemble, ce sont des jeux à somme nulle4, bien qu’ils aient des effets redistributifs, puisque le gain d’un investisseur est la perte d’un autre. La finance comportementale a dépassé l’hypothèse du marché efficient et convient que les individus ne sont pas capables de traiter l’ensemble des informations en même temps et qu’ils ne sont pas non plus capables de les évaluer systématiquement et rationnellement, comme le supposent les hypothèses très strictes de l’homo economicus5. D’après cette école de pensée, l’hypothèse de l’efficience des marchés peut être complètement erronée car elle peut conduire à des interprétations gravement inexactes des événements, comme lors de la création de bulles financières6. L’hypothèse de l’efficience des marchés a été remise en question par plusieurs auteurs pendant la crise financière. Krugman (2009), par exemple, a écrit : « La croyance en des marchés financiers efficients a aveuglé de nombreux, pour ne pas dire la plupart des économistes, lors de l’apparition de la plus grosse bulle financière de l’histoire. Et la théorie des marchés efficients a aussi joué un rôle initial dans le gonflement de cette bulle. » Aujourd’hui, les économistes sont moins sûrs de ce que signifie réellement un marché efficient. Kwak (2009), par exemple, avance qu’il est plus facile de convenir que cela signifie que l’« on n’a rien pour rien » (le célèbre « no free lunch ») plutôt que « les prix ont toujours raison ». Le no free lunch se vérifie quand aucune stratégie d’investissement ne peut gagner plus qu’un rendement moyen ajusté du risque, mais d’aucuns pourraient déjà soutenir que cela est vrai aussi dans un marché inefficient (Barberis et Thaler, 2003). La réflexion « les prix ont toujours raison » se vérifie quand les prix sont égaux aux valeurs fondamentales, mais de nombreux économistes et professionnels ne seraient pas d’accord, dans la mesure où ils ont beaucoup de difficultés à discerner une bulle des prix. Même s’il est possible de discerner une bulle, il est toujours difficile de prévoir combien elle durera, c’est pourquoi les investisseurs peuvent subir de lourdes pertes en agissant contre elle. « Les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvable. » Cette maxime, attribuée à Keynes, est toujours d’actualité7.

Les économistes qui contestent le paradigme néoclassique, comme Stiglitz (2003) et Werner (2005), ont commencé leurs recherches en relativisant quelque peu la théorie de l’information parfaite. Pour eux, cela suffit déjà à expliquer pourquoi les marchés ne s’équilibrent pas et que le rationnement apparaît. Stiglitz (2003, p. 135) soutient qu’il est dans la nature même des bouleversements économiques et financiers accompagnés de fortes variations des prix de marché que de tels changements provoquent de fortes asymétries d’information. Les investisseurs peuvent comprendre ce qui s’est passé, en gros. Mais cela peut ne pas suffire à une société ou à une banque donnée pour prendre des décisions. C’est pourquoi un marché qui ne s’équilibre pas peut encore être efficace. Il produit un résultat qui traduit les décisions prises par les investisseurs dans un contexte d’information limitée. Pour prendre l’exemple du marché interbancaire, les investisseurs hésitent à prêter parce qu’ils ne sont pas sûrs de la valeur fondamentale des taux interbancaires. Si les taux d’avant la crise étaient trop bas, traduisant une confiance excessive, ils peuvent toujours ne pas être « exacts » dans leur perception des risques que les investisseurs ne sont pas en mesure d’évaluer à ce moment-là.

Comment fonctionne le marché monétaire interbancaire ? Quelques exemples simples

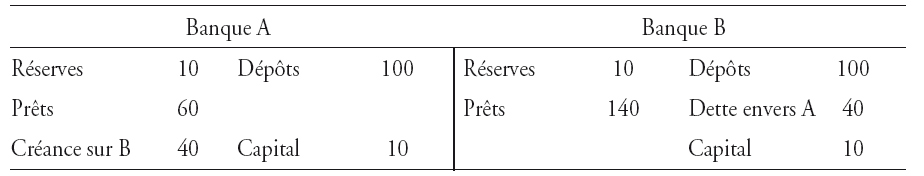

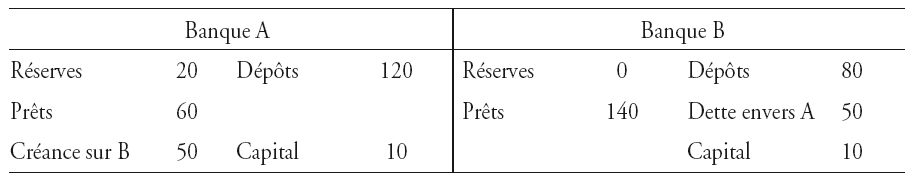

Avant d’analyser plus en détail quand le marché monétaire interbancaire fonctionne efficacement et quand il peut être excessif, il peut être utile de rappeler les principes de son fonctionnement. Les transactions interbancaires peuvent apparaître lorsqu’une banque prête à une autre banque qui a de meilleures perspectives d’activité. Dans l’exemple 18 (cf. tableau 1 infra), le secteur bancaire se compose de deux banques, A et B. Les réserves reflètent les soldes de ces banques auprès de la banque centrale, y compris les réserves obligatoires et excédentaires. Pour simplifier, il n’y a pas de liquidité et un taux obligatoire des réserves de 10 %9 est la seule raison pour ces banques d’avoir recours à la banque centrale. Les deux banques sont différentes dans leurs activités de prêt, mais elles sont identiques dans les autres domaines. La banque A dispose de dépôts importants, mais elle a peu de perspectives de prêt parce que, par exemple, ses clients sont des retraités aisés qui préfèrent dépenser leur argent plutôt que d’emprunter. La banque B a plus l’occasion de prêter à des entreprises car elle est située dans une région de forte activité. Dans l’exemple 1, la banque A prête à la banque B, laquelle peut lui payer un taux d’intérêt qui reflète la productivité élevée des sociétés sur le marché des prêts. Le marché monétaire interbancaire fonctionne efficacement. La banque centrale, soit dit en passant, ne joue aucun rôle actif jusque-là, tant que le montant des réserves est suffisant pour satisfaire les besoins en liquidités définis par les obligations de réserves.

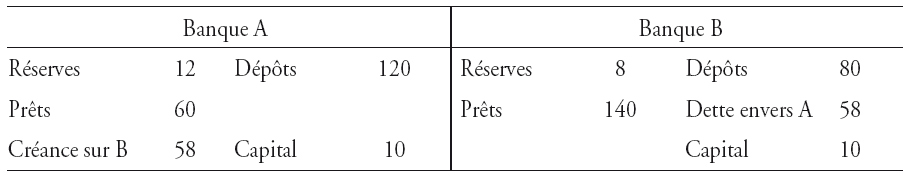

Si la banque B vient à être à court de réserves comme dans l’exemple 2 (cf. tableau 2), parce que les déposants de la banque B effectuent des paiements vers la banque A, elle peut augmenter ses emprunts interbancaires auprès de la banque A, comme on le voit dans l’exemple 2. La banque B transfère 20 de dépôts, verse 10 aux réserves et emprunte 10. En fait, le prêt interbancaire, probablement seulement à très court terme, est une promesse de payer en réserves plus tard.

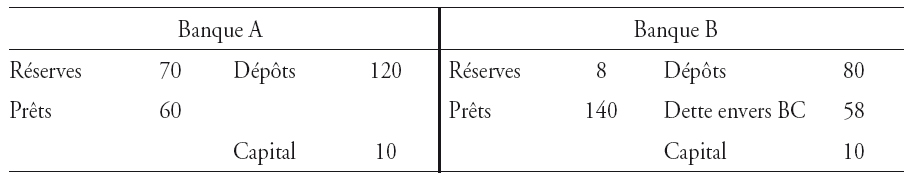

Cependant, la banque B a maintenant besoin de réserves pour respecter ses obligations en la matière. Dans l’exemple 3 (cf. tableau 3), le marché interbancaire transfère des réserves entre les banques et rééquilibre les besoins de liquidité entre elles.

Il faut noter que, jusque-là, le montant des réserves (20), la monnaie, qui correspond à des dépôts dans ce monde sans espèces (200), et les concours à l’économie (200) restent inchangés. Les besoins en liquidités d’une banque donnée ne doivent pas être compensés par de nouvelles réserves créées par la banque centrale. Normalement, c’est-à-dire lorsque le marché interbancaire fonctionne, une banque peut aussi rétablir sa liquidité en empruntant auprès d’une banque qui a des réserves supérieures à ses obligations en la matière. Toutefois, implicitement, la banque qui prête espère que l’emprunt sera remboursé en réserves.

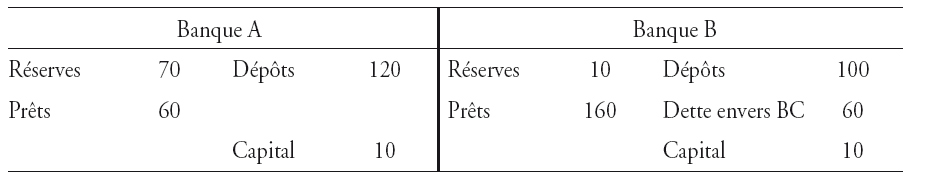

C’est ce qui se passe dans l’exemple 4 (cf. tableau 4), dans lequel la banque A décide de cesser de prêter à la banque B. Celle-ci emprunte alors auprès de la banque centrale (BC) et utilise des réserves pour rembourser le prêt interbancaire à la banque A. Le total des réserves est passé de 20 à 78 et les emprunts à la banque centrale remplacent les prêts de la banque B. Les concours à l’économie et la monnaie restent cependant inchangés et n’augmenteront que si de nouvelles possibilités de prêt apparaissent.

C’est ce qui se passe dans l’exemple 5 (cf. tableau 5), dans lequel la banque B accorde un nouveau prêt à un client qui paie des marchandises à un autre client de la banque B. Comme la banque A ne veut toujours pas prêter à la banque B, la banque centrale refinance les besoins en liquidités et donc les réserves obligatoires passent de 8 à 10. Le total des réserves est désormais de 80 et la monnaie et les concours ont augmenté de 200 à 220.

Comment distinguer l’efficacité de l’excès ?

Les exemples ci-dessus décrivent parfaitement les raisons des transactions interbancaires et des transactions avec la banque centrale, mais ils ne répondent pas encore à la question de savoir quand le marché interbancaire fonctionnera efficacement. Pour étudier cette question plus en détail, il nous faut faire d’autres hypothèses sur l’effondrement du marché interbancaire qui a déclenché l’intervention de la banque centrale.

Les transactions interbancaires peuvent être perturbées par un choc frictionnel de paiements provoqué, par exemple, par une panne d’ordinateur dans une banque qui devient alors incapable d’accepter les paiements. La panne informatique à la Bank of New York de 1985 est un bon exemple. L’intervention de la banque centrale peut évidemment contribuer à prévenir des risques systémiques qui pourraient sinon déclencher une crise. Toutefois, la question d’une disparition soudaine de la confiance pose d’une manière très différente la question de savoir si la banque centrale doit ou non intervenir. Celle-ci peut se poser lorsque de nouvelles informations dévoilent que les modèles économiques passés des banques emprunteuses sont insoutenables. Les banques prêteuses réévaluent alors le risque de contrepartie et réduisent leurs prêts. Si la banque B des exemples ci-dessus est située dans une région qui connaît une surchauffe de l’immobilier, la banque A finance peut-être une bulle immobilière et non une croissance soutenable de l’économie réelle. Les marchés monétaires interbancaires sont aujourd’hui également efficaces quand les volumes sont faibles car l’activité antérieure du marché monétaire s’est révélée excessive. Les taux du marché interbancaire avant la crise étaient inférieurs à leur valeur fondamentale et sont aujourd’hui à nouveau « corrects » même si le niveau a changé. Les raisons fondamentales des transactions du marché monétaire peuvent être très différentes et les comportements qui sont en réalité excessifs peuvent être considérés comme efficaces. C’est pourquoi l’activité du marché monétaire interbancaire peut être considérée comme efficace ou excessive en fonction des modèles économiques sous-jacents des banques emprunteuses qu’elle finance en réalité.

Certains économistes10 soutiennent qu’une banque centrale ne devrait jamais accommoder les manques de liquidité de banques individuelles car le marché est bien, ou mieux, informé de la solvabilité d’une banque que la banque centrale. Celle-ci encourt alors inévitablement un risque d’aléa moral. Cependant, d’autres estiment qu’une disparition soudaine de la confiance ne peut être que temporaire. Goodhart et Huang (2005) parlent d’un « échec de coordination ». Les banques restent solvables, mais sont à court de liquidité, et aucune banque ne peut à elle seule résoudre rapidement ce problème. Les taux sur le marché interbancaire sont à des niveaux prohibitifs, bien au-dessus de leur valeur fondamentale, car ils ne reflètent pas le risque de crédit normalement attribuable aux contreparties. En outre, les transactions peuvent simplement s’arrêter parce que certaines banques réduisent leurs plafonds de crédit envers d’autres banques. Dans cette situation, la banque centrale surmonte un « dysfonctionnement » en apportant davantage de liquidités et joue les premiers rôles sur le marché monétaire. Si les risques de contagion sont la raison principale de cette attitude de la banque centrale, des effets d’aléa moral persistent car un manque d’information peut faire en sorte qu’un cas ne soit pas clairement différent d’un autre cas.

La banque centrale ne devrait se substituer que temporairement aux prêts interbancaires et l’information est importante dans la mesure où elle signale quand la banque centrale doit se retirer. Dans le deuxième cas, la période temporaire se prolonge jusqu’à ce que la confiance du marché soit rétablie et les distorsions éliminées. Toutefois, lorsqu’il s’agit de modèles économiques non viables, la banque centrale devrait – dans l’idéal – se retirer dès que l’information est rendue publique. La poursuite du financement par la banque centrale de banques par ailleurs non viables et, partant, la restructuration tardive des bilans bancaires provoquent des déformations de marché, des risques financiers accrus pour le bilan de la banque centrale et, en fin de compte, pour les contribuables. En outre, un problème endogène peut survenir lorsque l’intervention de la banque centrale, pour éviter la sortie trop rapide des banques faibles, dure trop longtemps. Elle peut, par exemple, entrer en conflit avec la stabilité monétaire et les objectifs de stabilité financière à long terme si les hausses de taux d’intérêt destinées à prévenir des risques d’inflation futurs sont retardées. Enfin, l’arbitrage entre la stabilité financière et la stabilité des prix sera plus conséquent si un pourcentage important de banques faibles ne sont pas restructurées ou sorties du marché.

L’information limitée et ses conséquences

L’Eurosystème, comme tous les acteurs du marché, ne dispose pas d’une vision complète du marché monétaire et l’ensemble des informations disponibles sur ce marché peuvent certainement être améliorées. Il n’a, par exemple, que des informations limitées sur le marché monétaire de l’euro reposant sur des informations quotidiennes sur les taux de référence (taux effectifs comme l’EONIA ou taux nominaux comme l’Euribor ou l’Eurepo), des informations annuelles provenant d’enquêtes représentatives qu’il a menées sur des marchés monétaires, de plates-formes d’échanges ou de CCP et de secteurs spécialisés comme le programme STEP.

L’évolution des taux à court terme du marché monétaire donne également certaines informations sur la situation du marché, mais celles-ci exigent une interprétation plus avancée. Afin, d’une part, de piloter les taux d’intérêt et, d’autre part, de permettre une certaine activité du marché monétaire interbancaire, l’Eurosystème utilise ce que l’on appelle des « systèmes de corridor » : les taux directeurs des facilités permanentes définissent un plancher et un plafond pour les taux au jour le jour, et le principal taux de refinancement se situe au milieu de ce corridor. Les taux au jour le jour varient à l’intérieur du corridor et, dans l’idéal, sont proches du principal taux de refinancement. Pendant la crise, l’Eurosystème a fourni des liquidités à taux fixes en allouant intégralement les soumissions. Les taux du marché monétaire sont tombés au plancher du corridor car certaines banques détenaient des liquidités excessives (et les ont transférées vers la facilité de dépôt, lorsque le taux était encore positif). Cette baisse pourrait signifier qu’une banque a pu demander, par précaution, trop de liquidité à la banque centrale et a subi une perte en raison du différentiel entre le taux principal de refinancement et le taux de facilité de dépôt. Mais cela pourrait aussi signifier que le marché est fragmenté ou qu’il ne s’équilibre plus. Certaines banques ne peuvent se refinancer qu’auprès de la banque centrale, alors que d’autres, bien qu’elles disposent d’amples liquidités, ne prêtent pas à ces banques. Dans les deux cas, les taux du marché monétaire reviendront au milieu du corridor lorsque la confiance sera revenue et que les banques réduiront leurs excès de liquidité, mais le retour de la confiance peut être très différent dans les deux cas. La largeur du corridor pourrait avoir de l’importance dans la mesure où un spread assez important entre le taux principal de refinancement et la facilité de dépôt pourrait relancer les opérations interbancaires. Un très large corridor pourrait être nécessaire pour inciter les banques aux liquidités importantes à recommencer à prêter. Les lignes de crédit pourraient cependant ne pas être réouvertes pour certaines banques, quelle que soit l’importance du spread.

À cause des informations limitées, il est difficile d’apprécier dans quelle mesure le fonctionnement du marché monétaire a changé pendant la crise. Les banques centrales doivent souvent prendre des mesures de crise en très peu de temps pour éviter un effondrement du système. Par contre, préparer un retrait ordonné des mesures de crise exige une réflexion prudente et réclame davantage d’informations. Sortir des mesures contre la crise, au moment où la situation sur le marché monétaire pourrait avoir changé de manière fondamentale, exige des informations améliorées sur les taux et les volumes reflétés par des transactions très fréquentes, ce qui induit des obligations de reporting statistique plus élaborées que celles qui étaient en place avant la crise. L’obtention de ces données est l’un des défis posés à l’Eurosystème.

La banque centrale souhaite avoir un degré élevé de transparence dans le marché monétaire. Les intervenants, par contre, pourraient souhaiter un degré un peu moins élevé de transparence, car l’asymétrie d’information leur donne plus de possibilités pour mener des stratégies actives et, sans doute, générer des profits supplémentaires. Dans le cas des exemples précédents (cf. tableaux 1 à 5 supra), la banque A a rassemblé des informations sur le modèle économique de la banque B et peut, de ce fait, profiter des meilleurs rendements de la banque B, qui seraient réduits si d’autres banques aussi bien informées offraient, elles aussi, des fonds à la banque B. Bien des gens conviendront que les profits supérieurs de la banque A sont parfaitement justifiés. L’asymétrie d’information due à des comportements frauduleux (par exemple, la rétention ou la falsification d’information) peut également générer des profits plus élevés et la plupart des gens diront que cela n’est pas justifié. Un bon exemple est fourni par la récente controverse sur les manipulations du Libor et de l’Euribor et sur ceux qui ont indûment profité le plus de l’existence de ces taux de référence (et ceux qui ont profité de leur manipulation). Pourtant, un manque de confiance parmi les intervenants provient en partie d’une information incomplète dans le marché monétaire lui-même. C’est pourquoi une meilleure information pourrait entraîner un meilleur fonctionnement du marché interbancaire et peut-être stimuler le volume de celui-ci, particulièrement dans le secteur non sécurisé.

Conclusions

En fin de compte, il reste à savoir dans quelle mesure les primes de risque plus élevées et le nombre réduit de transactions sur le marché monétaire en euro par rapport à la situation d’avant la crise sont le résultat d’une distorsion de ce que l’on considérait comme étant un marché fonctionnant bien ou « efficace » ou si – et dans quelle mesure – il s’agit là d’une correction appropriée d’excès antérieurs. Le risque de crédit était-il sous-évalué avant la crise ou est-il aujourd’hui surévalué ? Pour démêler les différents aspects de cette question, il est manifestement d’intérêt public de disposer de plus amples informations sur le fonctionnement du marché monétaire. Les banques centrales ont besoin de disposer d’informations plus détaillées pour pouvoir dire si, et à quelle vitesse, le fonctionnement du marché monétaire revient à la normale, afin qu’elles puissent décider du calendrier et du séquencement de l’abolition des mesures prises pour affronter la crise. Elles doivent notamment disposer d’informations plus nombreuses et plus crédibles sur les volumes globaux des transactions effectuées sur le marché monétaire, sur les modifications des normes de crédit, comme les limites de contrepartie, et d’autres indicateurs de rationnement de marché.

Une meilleure information est également de première importance pour rétablir la confiance entre les intervenants et, partant, pour stimuler l’activité du marché interbancaire. Une amélioration des obligations réglementaires pourrait contribuer à réduire ce manque d’information. En outre, les banques elles-mêmes devraient également se préoccuper davantage d’effectuer une sérieuse analyse de risque et un contrôle préalable afin de pouvoir mieux évaluer la cote de crédit de leurs contreparties potentielles.

D’ici là, l’intérêt porté par le secteur privé à une plus grande transparence pourrait toutefois être encore bien limité. Sortir d’un panel de taux de référence peut constituer une meilleure stratégie pour une banque individuelle. L’absence de viabilité des taux de référence actuels pourrait cependant avoir de graves conséquences pour les contrats existants et le maintien de la stabilité financière. En outre, à long terme, l’absence de taux de référence fiables nuirait plus au secteur privé qu’au secteur public. Les acteurs du marché devraient prendre cela en compte lorsqu’ils réfléchissent à une coopération avec la banque centrale pour instaurer une meilleure transparence.

Une enquête sur l’ensemble du marché non sécurisé et, surtout, du marché monétaire sécurisé permettrait de vérifier la cohérence des taux d’intérêt de référence définis par le secteur privé. Cela exigerait probablement une modification des obligations de reporting statistique. Des données complètes sur les transactions permettraient également de redéfinir les taux d’intérêt de référence sur une base tout à fait nouvelle.