Depuis plus de huit ans déjà, l’Eurosystème prend des mesures non conventionnelles – selon les critères antérieurs – pour faire face aux évolutions des crises financières et de la dette souveraine. Aussi, il ne s’est pas contenté de réduire les taux directeurs à un niveau historiquement bas, mais il a également pris de nombreuses mesures de politique monétaire non conventionnelles qui ont un impact profond sur la structure des marchés financiers. Avec ces mesures proches du taux zéro, les banques centrales opèrent souvent sur un terrain inconnu.

Avec le programme d’assouplissement quantitatif décidé par l’Eurosystème en janvier 2015, l’espoir de voir finir cette période de politique expansive dans la zone euro a encore été repoussé. Les instruments non conventionnels mis en œuvre par l’Eurosystème sont notamment censés produire leurs effets par les voies du crédit, du risque et des actifs.

Dans la première partie de cet article sont décrites les mesures prises par l’Eurosystème dans le contexte des crises financières et de la dette souveraine dans la zone euro. La deuxième partie est consacrée à une analyse critique des effets exercés par les programmes d’achats de titres publics sur les différents segments du marché. Enfin, la troisième partie traite des défis actuels de la mise en œuvre opérationnelle de la politique monétaire.

Mesures prises par l’Eurosystème depuis 2008

Durant l’été 2007, la crise des subprimes s’est étendue des États-Unis à l’Europe. Pour les banques allemandes, le refinancement sur le marché interbancaire s’est alors sensiblement renchéri. Dans un premier temps, l’Eurosystème est intervenu sur les marchés monétaires pour contrer ces distorsions. La liquidité offerte sur le marché interbancaire a été dirigée au moyen d’opérations de réglage fin. Par le biais de ce contingentement et d’appels d’offres à taux variables compétitifs, l’Eurosystème a déterminé les taux d’intérêt à court terme pratiqués sur le marché monétaire. Malgré quelques fluctuations, le taux interbancaire non garanti Eonia (euro overnight index average) est resté relativement proche du taux directeur de l’Eurosystème, à savoir le taux des opérations principales de refinancement. L’Eurosystème n’a tout d’abord pas agi sur la courbe des taux et n’a piloté que les taux d’intérêt à court terme. Son objectif était d’intervenir de manière corrective sur le marché monétaire pour réduire les fluctuations des taux d’intérêt considérées à l’époque comme étant uniquement des distorsions temporaires. Cette évaluation a été fondamentalement revue à l’automne 2008.

Avec la faillite de la banque Lehman Brothers en septembre 2008, la crise de confiance des acteurs du marché a culminé et la crise financière a atteint son apogée. Dans le monde entier, les banques centrales ont alors été contraintes de prendre de nombreuses mesures anticrise pour stabiliser le système financier. Elles ont procédé à un abaissement massif des taux directeurs qui sont tombés à un niveau historiquement bas et elles ont mis à disposition des liquidités en très grande quantité, également en monnaies étrangères.

Sur les marchés des crédits, la perception accrue du risque a eu pour conséquence que les opérations interbancaires sécurisées ont de plus en plus remplacé les opérations non sécurisées. Dans la foulée, le marché monétaire s’est tari puisque le transfert de liquidités entre les banques s’est interrompu en raison de la perte de confiance généralisée. Compte tenu de cette situation, l’Eurosystème a réagi en octobre 2008 en lançant – outre les mesures déjà mentionnées – un appel d’offres à taux fixe dont la totalité des soumissions était servie. Depuis, les banques peuvent se refinancer auprès de l’Eurosystème en monnaie banque centrale en quantité voulue et à taux fixe, à condition de pouvoir fournir des sécurités suffisantes éligibles aux opérations de politique monétaire1. Les banques centrales de l’Eurosystème se sont vues octroyer le rôle d’intermédiaires principaux. Pendant un certain temps, les opérations interbancaires ont été presque intégralement effectuées par le biais des opérations de politique monétaire des banques centrales.

Encadré 1 - Mesures de politique monétaire prises par l’Eurosystème depuis 2007

- Forte baisse des taux directeurs ;

- Adaptation des facilités permanentes ;

- Forward guidance ;

- Extension du cadre des sécurités ;

- Passage d’appels d’offres à taux variable à des appels d’offres à taux fixe dont la totalité des soumissions est servie ;

- Mise à disposition de liquidités à long terme ;

- Garantie de disponibilité de liquidités en monnaie étrangère par le biais d’opérations/d’accords de swaps conclus avec les banques centrales ;

- Baisse du niveau des réserves obligatoires ;

- Achat de titres dans le cadre de plusieurs programmes (obligations sécurisées CBPP I-III, sécurisations ABSPP, titres souverains SMP, OMT, PSPP)ABSPP : Asset-Backed Securities Purchase Programme ; CBPP : Covered Bond Purchase Programme ; OMT : Outright Monetary Transaction ; PSPP : Public Sector Purchase Programme ; SMP : Securities Market Programme. ;

- De plus, des banques centrales de l’Eurosystème ont accordé des crédits d’urgence (emergency liquidity assistance – ELA) à différentes banques.

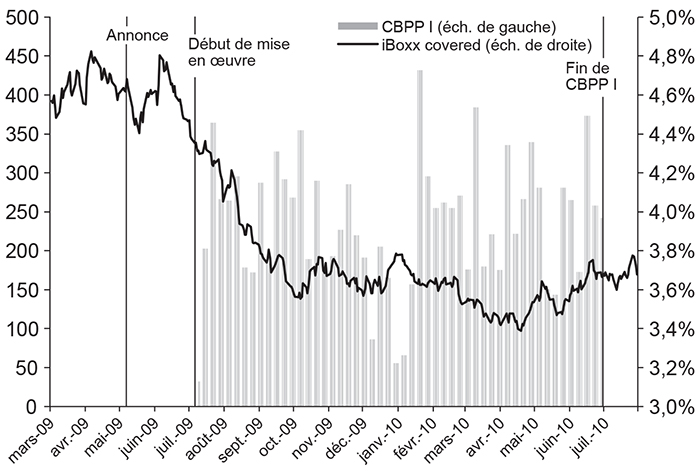

Après l’éclatement des bulles immobilières aux États-Unis et dans quelques régions européennes, le marché des obligations sécurisées a été marqué par des écarts achat-vente plus prononcés et une baisse des émissions. Ce marché constitue toutefois une alternative importante pour les banques européennes quand il s’agit de se procurer des ressources de financement. Par conséquent, l’Eurosystème a lancé en juillet 2009 le premier programme d’achats d’obligations sécurisées (CBPP I) dans le but de revitaliser ce segment de marché.

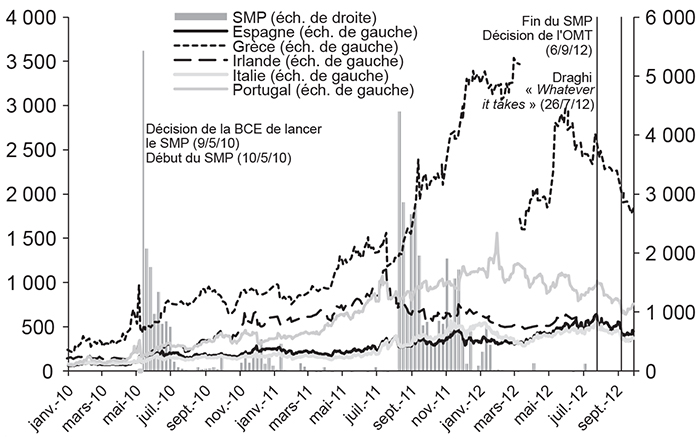

Au cours de la crise de la dette souveraine à partir de 2010, l’Eurosystème a procédé à l’achat de titres d’emprunt publics par le programme pour les marchés de titres (SMP) et un deuxième programme d’achats d’obligations sécurisées (CBPP II).

Lorsque à la suite de la perte de confiance des acteurs du marché dans la capacité de crédit de certains pays de la zone euro, la crise financière s’est muée en une crise européenne de la dette souveraine, l’Eurosystème a mis à disposition, le 1er janvier 2012, des liquidités d’un total d’environ 1 000 Md€ par le biais de deux appels d’offres à taux fixe d’une durée de trois ans. Une telle injection de monnaie banque centrale jusqu’alors inédite tant pour son montant que pour sa durée a encore augmenté le surplus de liquidités déjà abondant.

La crise de la dette souveraine a même atteint une telle ampleur qu’elle a donné lieu à des spéculations quant à un éventuel éclatement de l’union monétaire. Dans ce contexte, l’annonce faite en juillet 2012 par le président de la BCE (Banque centrale européenne), Mario Draghi, qu’il était prêt à faire tout son possible pour préserver la stabilité de la zone euro et à intervenir, le cas échéant, sur le marché par le biais d’opérations monétaires sur titres (OMT) a calmé les marchés pendant plusieurs mois sans qu’il n’y ait eu jusqu’à présent d’achats correspondants.

Le 5 juin 2014, la BCE a décidé de soutenir l’octroi de crédits à l’économie réelle dans le cadre d’opérations ciblées de refinancement à long terme (targeted long-term refinancing operations – TLTRO). Alors que jusqu’à présent, les opérations de refinancement de l’Eurosystème étaient réalisées sans finalité précise, l’attribution d’un crédit dans le cadre des TLTRO est liée à la condition que les banques octroient des crédits à l’économie réelle, les crédits immobiliers accordés aux particuliers n’entrant pas en ligne de compte. À cette fin, l’Eurosystème propose, pour la période comprise entre septembre 2014 et juin 2016, huit opérations ciblées de refinancement à long terme avec une durée allant jusqu’à quatre ans. De plus, des intérêts négatifs ont été introduits pour les dépôts des banques et autres institutions financières auprès de l’Eurosystème.

Face au manque de dynamisme de l’inflation, la BCE a par ailleurs lancé à la fin de l’été 2014 un programme étendu d’achats d’actifs (Extended Asset Purchase Programme – APP). Dans le cadre de ce programme, les banques centrales de l’Eurosystème acquièrent de nouveau des obligations sécurisées (CBPP II) ainsi que pour la première fois des titres adossés à des actifs (ABSPP)2. C’est ainsi que l’Eurosystème, après une pause de presque deux ans, est revenu sur le marché des capitaux avec des achats réguliers pour des raisons de politique monétaire.

Au début de 2015, il a par ailleurs été décidé d’étendre le programme d’achats étendu à des titres d’emprunt publics sur le marché secondaire (PSPP). Depuis mars 2015, des titres d’emprunt publics de tous les États de l’Eurosystème sont systématiquement acquis par les banques centrales nationales. Dans le cadre de cette décision, le marché est continuellement alimenté tous les mois de 60 Md€. Avec un programme prévu s’étendant au minimum jusqu’à mars 2017, au moins 1 500 Md€ auront été injectés dans le marché3.

Avec ces mesures, la BCE poursuit le but d’assouplir davantage la politique monétaire dans une situation où la baisse des taux d’intérêt en tant qu’instrument conventionnel de la politique monétaire ne peut plus être appliquée du fait que le taux plancher pour les opérations de refinancement est pratiquement atteint. Les achats ont pour objectif de faciliter l’octroi de crédits au secteur privé et, d’une manière plus générale, d’améliorer la transmission monétaire pour contrer le risque d’une phase prolongée de faible inflation et prévenir les risques de déflation. Les achats sont donc poursuivis jusqu’à ce que le Conseil des gouverneurs parvienne à la conclusion qu’une augmentation durable du taux d’inflation à une valeur inférieure à 2 %, mais proche de 2 %, soit assurée.

Effets des programmes d’achats sur les marchés / critiques

CBPP I

Avec le premier programme d’achats d’obligations sécurisées (CBPP I), l’Eurosystème a acquis une expérience en matière d’achats de titres au cours de l’été 2009. Ce premier programme d’achats lancé dans le contexte de la crise financière a été décidé pour revitaliser un marché temporairement dysfonctionnel. Ainsi, à partir de juillet 2009 et sur une période de douze mois, les banques centrales nationales de l’Eurosystème ont acquis de manière décentralisée des obligations sécurisées d’un volume de 60 Md€. L’objectif de ces achats était de contribuer à faire baisser les taux d’intérêt du marché monétaire et de faciliter les conditions de refinancement des banques et, par la suite, également des entreprises.

Avec ce programme d’achats, les effets directs sur le segment de marché des obligations sécurisées étaient déjà concentrés sur la première phase. Dès l’annonce du programme en 2009 et environ jusqu’en automne 2009, les primes de risque pour les obligations sécurisées de la zone euro ont baissé de manière significative. À partir de l’automne 2009 jusqu’à la fin du programme, c’est-à-dire sur une période de neuf mois sur les douze mois du programme d’achats, des effets de prix directs n’ont plus été observés et les rendements ont stagné. Les acteurs du marché semblaient s’être peu à peu accoutumés à cette mesure de politique monétaire particulière.

Dans le cas du CBPP I, l’Eurosystème a réagi par des achats dans un segment de marché qui s’était tari en raison d’une perte de confiance mutuelle massive des acteurs du marché. Il n’y a presque plus eu de nouvelles émissions et le marché des obligations sécurisées et des obligations hypothécaires était pratiquement asséché. Grâce à l’intervention déterminée et précoce des banques centrales, ce marché temporairement dysfonctionnel a pu être redynamisé.

Par la promesse de l’Eurosystème d’être continuellement actif sur le marché primaire et secondaire des obligations sécurisées, les transactions ont regagné en vigueur et de nouvelles émissions ont paru attrayantes. La confiance des acteurs du marché est revenue après que la BCE s’est montrée être un acquéreur de dernier recours (buyer of last resort). Depuis, le CBPP I est considéré comme un programme d’achats efficace et fiable de l’Eurosystème.

Pour les banques centrales de l’Eurosystème se pose toutefois à cet égard un problème de décalage temporel : des achats continus de la BCE semblent n’avoir plus qu’un effet marginal sur les primes de risque. Et comme l’objectif de politique monétaire, à savoir faire baisser les primes de risque et redémarrer les opérations d’émission, est déjà atteint, les banques centrales ont l’incitation de ne plus réaliser d’achats, contrairement à leur annonce initiale. Cette incitation au décalage temporel se heurte toutefois à un problème essentiel de crédibilité de la politique monétaire.

Kydland et Prescott (1977) ont été les premiers à attirer l’attention sur le problème du décalage temporel d’une banque centrale. Dans un premier temps, celle-ci assure de manière crédible qu’elle vise un taux d’inflation bas. Les effets de la courbe de Philipps se faisant sentir notamment à court terme, la banque centrale a toutefois la tentation, dans la période suivante, de surprendre les acteurs du marché en acceptant une hausse des prix plus prononcée et de stimuler ainsi la croissance de l’économie globale. Par voie de conséquence, Kydland et Prescott ont montré qu’un comportement lié aux règles l’emporte sur un comportement discrétionnaire. Barro et Gordon (1983) et Rogoff (1985) se sont inspirés de l’idée de Kydland et Prescott et ont développé le concept du banquier central conservateur qui poursuit l’objectif d’un taux d’inflation aussi bas que possible.

Programmes d’achats de titres d’emprunt publics

Dans le contexte de l’aggravation de la crise de confiance concernant la viabilité des finances publiques en Grèce et des risques qui en résultent pour la zone euro, l’Eurosystème est intervenu avec le SMP à partir de mai 2010, pour la première fois de manière ciblée sur le marché des titres publics de différents pays membres de la zone euro afin de préserver la stabilité financière et d’assurer la pérennité de la transmission monétaire ; il avait été clairement défini que l’objectif n’était pas de procéder à un assouplissement de la politique monétaire4.

À l’instar de l’évolution constatée pour le CBPP I, les spreads divergents ont pu être directement réduits par les achats concertés des banques centrales nationales. L’Eurosystème a surpris les marchés financiers avec son annonce et a pu, à brève échéance, exercer un effet significatif sur les primes de risque5. À notre avis, il est toutefois douteux que les achats aient un effet durable sur le tassement des primes de risque, étant donné que les acteurs du marché financier s’habituent rapidement aux interventions des banques centrales. Les transactions proprement dites ne semblent guère avoir influencé la formation des prix.

En ce qui concerne les programmes d’achats actuels effectués depuis le troisième trimestre 2014, l’objectif est différent : l’APP s’étend entre-temps, dans le cadre de l’assouplissement quantitatif, sur la quasi-totalité des segments majeurs du marché des capitaux de la zone euro libellé en euros. Son but principal n’est pas non plus un meilleur fonctionnement des marchés ou une correction d’exagérations qu’il juge irrationnelles, mais l’abaissement du niveau des rendements dans leur ensemble afin de commencer un assouplissement monétaire supplémentaire6. Les programmes n’interviennent pas dans un marché dysfonctionnel dans le but de le redynamiser.

Les programmes d’achats en cours dépassent également, en matière de volume et d’étendue des marchés, les mesures similaires prises auparavant par l’Eurosystème. Dans le cadre du premier programme d’achats de titres publics par exemple, le programme d’achats d’obligations sécurisées (CBPP I), l’Eurosystème a acheté entre juillet 2009 et juin 2010, c’est-à-dire en l’espace de douze mois, des obligations d’une valeur nominale de 60 Md€ au total. Cela correspond actuellement à peine au volume d’achats mensuels de l’APP.

Les défis liés aux programmes d’achats et à la politique monétaire augmentent

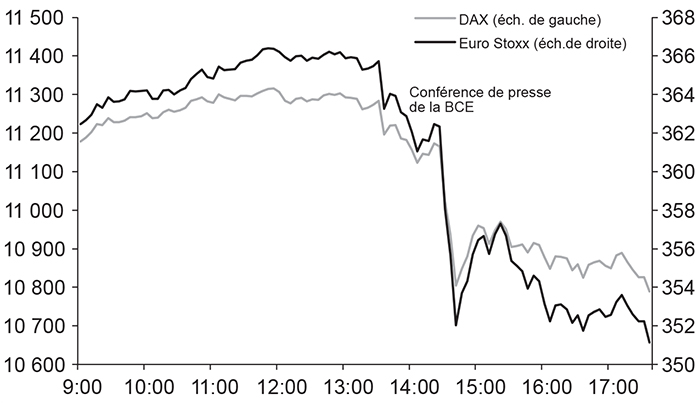

Les défis liés à une mise en œuvre efficace et efficiente des programmes d’achats de l’Eurosystème augmentent d’autant plus que le niveau général des intérêts baisse et qu’il se rapproche du taux nul. D’autres risques et effets secondaires de la politique extrêmement laxiste de l’Eurosystème résident dans le fait que l’efficacité des mesures diminue avec le temps en raison de l’effet d’accoutumance et d’une attente exagérée des marchés financiers. La réaction des marchés à la suite de la décision de la BCE du 3 décembre 2015 de prolonger les programmes d’achats en était un indice. Malgré l’augmentation du volume global des achats à hauteur d’au moins 360 Md€ ainsi que du réinvestissement des remboursements des titres acquis dans le cadre du programme étendu d’achats de titres (APP), les marchés se sont montrés déçus. Leur réaction immédiate a confirmé cette déception et s’est reflétée, par exemple, dans l’évolution des indices des Bourses européennes.

On peut en tirer la leçon que lorsque les banques centrales deviennent un acteur dominant, les processus de marché changent. Comme les acteurs du marché pensent – ce qui, de fait, n’est pas entièrement faux – que les banques centrales ne connaissent pas de restrictions budgétaires, ils s’attendent à des mesures de politique monétaire toujours plus importantes et étendues.

Dans la situation actuelle, il s’avère une fois de plus que la politique monétaire ne parvient plus à stimuler le marché financier et l’économie réelle que par des surprises (positives). L’attente des marchés financiers semble toutefois avoir atteint un niveau tel que les banques centrales sont confrontées à un problème de décalage temporel de plus en plus important. Malgré l’introduction de nouvelles mesures et l’extension des mesures existantes, les marchés n’attendent pas que celles-ci déploient leurs effets. Au lieu de cela, on peut de plus en plus observer qu’après l’adoption de nouvelles mesures, des décisions allant encore plus loin sont revendiquées.

Or les mesures de politique monétaire n’exercent leurs pleins effets qu’avec un certain retard. Au cours des dix-huit mois passés, l’Eurosystème a pris dans un court laps de temps de nouvelles mesures non conventionnelles (taux d’intérêt négatifs sur les dépôts auprès de l’Eurosystème, appels d’offres à long terme, programmes d’achats), et de nouvelles mesures allant au-delà des décisions précédentes ont été prises avant que ces dernières n’aient pu faire pleinement effet. Cette approche comporte le risque qu’en raison d’une politique monétaire trop laxiste, le taux d’inflation dépasse à moyen terme l’objectif fixé.

Les attentes des acteurs des marchés financiers constituent un grand défi pour la communication des gouverneurs des banques centrales. Actuellement, la gestion de ces attentes semble être tout aussi importante que l’analyse de la politique monétaire et de l’économie réelle. Il est important de fixer clairement les limites de la politique monétaire et de réclamer de la patience puisque les réformes structurelles et les impulsions données par la politique monétaire ne peuvent se transformer en croissance économique qu’après un certain temps.

Outre la question de la nécessité, il conviendrait d’examiner quels risques et effets secondaires indésirables vont de pair avec la phase persistante de la politique monétaire ultralaxiste. Pour le secteur financier, les taux d’intérêt bas n’apportent pas que des avantages, mais signifient souvent aussi de faibles marges sur le marché très concurrencé des crédits. Les taux négatifs servis sur les dépôts entraînent des frais qui ne peuvent pas être transférés sur l’ensemble des clients. Pour certains acteurs du marché, en particulier les assureurs-vie et les gestionnaires de fonds de pension, les faibles rendements des obligations à long terme posent de sérieux problèmes, étant donné qu’ils doivent honorer des engagements de paiement à long terme.

Mais le plus grand danger réside dans le fait que les investisseurs qui sont à la recherche de rendements prennent des risques disproportionnés sans avoir pris des mesures de précaution correspondantes. Dans la mesure où la politique monétaire contribue à une hausse des prix des actifs et incite les acteurs du marché financier à prendre des risques accrus, une bulle des actifs peut se créer. Ce danger vaut notamment pour le marché des actions et le marché immobilier, ainsi que pour les obligations d’entreprises (Bernanke et Kuttner, 2005 ; Greenwood et Hanson, 2012 ; Gertler et Karadi, 2013 ; Deutsche Bundesbank, 2015). Les expériences historiques montrent que de telles évolutions peuvent, à moyen terme, mettre en péril la stabilité financière.

Les mesures de politique monétaire proprement dites, c’est-à-dire les achats volumineux et constants pratiqués par l’Eurosystème, sont également vues d’un œil critique par une partie des acteurs du marché qui estiment que la liquidité s’est en partie considérablement détériorée, par exemple en ce qui concerne les obligations sécurisées, les marchés d’emprunt publics de taille restreinte et les obligations supranationales. Une liquidité moins abondante réduit l’attrait des marchés pour les investisseurs et les rend plus vulnérables à des distorsions importantes et soudaines. De plus, des émetteurs se sont à plusieurs reprises montrés inquiets de perdre des investisseurs de longue date. L’Eurosystème devrait au moins refouler les investisseurs privés.

Sur le plan politique, le faible niveau des taux d’intérêt diminue l’incitation à procéder à une consolidation des budgets publics puisqu’il permet de contracter de nouvelles dettes à des conditions historiquement très favorables. Cela vaut notamment pour les pays dont le niveau d’endettement est très élevé ou qui accusent des déficits budgétaires notables. La BCE a justement insisté plusieurs fois sur la nécessité d’entamer des réformes structurelles non seulement dans le domaine des finances publiques, mais aussi au niveau des mesures visant à promouvoir la croissance et l’emploi. Selon elle, de telles initiatives doivent accompagner et soutenir l’accommodation monétaire. Concernant la question de savoir dans quelle mesure les pays membres de l’Eurosystème ont réellement mis ou mettent en œuvre des réformes, les avis sont partagés. Il convient toutefois de retenir que les initiatives prises par l’Eurosystème, justement parce qu’elles ont été créées pour « acheter » davantage de temps aux États, pourraient avoir un effet contre-productif dans la mesure où elles rendent superflue toute urgence particulière à initier les réformes nécessaires.

Un autre objet de critique est l’interconnexion croissante entre la politique monétaire et la politique budgétaire. Déjà en raison des achats actuellement prévus, l’Eurosystème détiendra en mars 2017 des titres d’emprunt publics des États membres pour une valeur d’environ 1 500 Md€, ce qui devrait représenter plus de 20 % du marché des titres d’emprunt publics négociables et liquides. D’ici à l’achèvement du programme d’achats inscrit dans le cadre de la politique monétaire, l’Eurosystème devrait devenir le principal créancier individuel des États de l’Eurosystème. Cela pourrait, à moyen terme, représenter un réel danger pour l’indépendance de la BCE. L’Eurosystème pourrait surtout courir le risque de ne plus pouvoir sortir à temps de la politique monétaire expansive, que ce soit en raison d’une pression politique exercée par les États membres ou à cause du risque de subir des pertes substantielles en cas de hausse des taux.

Compte tenu du grand nombre d’instruments déjà proposés et de leur ample usage, il ne faudrait pas négliger le fait qu’il est également nécessaire d’empêcher l’apparition de nouveaux risques. Ainsi, la hausse des taux d’intérêt décidée par la banque centrale américaine a été discutée de manière controversée avant même qu’elle ne soit annoncée, alors que les banques centrales doivent, dans le cadre d’un retour à la normale et d’une stabilisation du secteur financier, regagner leur marge de manœuvre en matière de taux d’intérêt. Or cela n’est possible que par une hausse de ces derniers.

Ne pas oublier comment fonctionne le marché

Compte tenu des liquidités mises à disposition à long terme et des programmes d’achats, l’importance que revêt le taux des opérations principales de refinancement pour la politique monétaire s’est considérablement réduite. Aujourd’hui, les taux d’intérêt du marché monétaire sont beaucoup plus basés sur le taux des dépôts. En période de crise de liquidité bancaire, lorsque la monnaie banque centrale devient un bien rare et où les taux interbancaires s’orientent par conséquent sur le taux des opérations principales de refinancement, le taux des dépôts ne joue qu’un rôle secondaire. Compte tenu d’un excédent de liquidités de plus de 600 Md€, rémunéré au taux des dépôts, celui-ci est maintenant devenu le taux directeur déterminant. En raison du taux négatif de –0,30 % actuellement appliqué, les banques qui détiennent des excédents de liquidités doivent donc rémunérer la banque centrale pour leurs dépôts.

Le surplus de liquidités mis à disposition est une conséquence des liquidités injectées par l’Eurosystème. Ce surplus peut être détenu par les banques soit en ayant recours à la facilité de dépôt, soit sous forme de réserves excédentaires, c’est-à-dire d’avoirs en compte supérieurs aux réserves obligatoires. Au 23 décembre 2015, le surplus agrégé des liquidités à l’intérieur de l’Eurosystème s’élevait à 638 Md€.

Ce surplus de liquidités a atteint son plus haut niveau au début du mois de mars 2012 pour atteindre un montant de 986 Md€. Avec les achats d’obligations dans le cadre de l’APP, qui seront réalisés au moins jusqu’en septembre 2016, ce montant devrait être nettement dépassé.

Il sera désormais intéressant de voir quel rôle jouera la politique de liquidité de l’Eurosystème dans un paysage bancaire fragmenté de la zone euro. Il est bien connu que le club des banques cash-in en Europe n’a pas besoin des liquidités supplémentaires fournies par l’Eurosystème. Par contre, d’autres banques ne semblent actuellement pas pouvoir se passer des moyens de refinancement de la BCE. En principe, les nombreuses mesures prises par l’Eurosystème peuvent les aider à restructurer leurs bilans et leurs modèles d’activité. Elles pourraient donc se stabiliser, ce qui mettra fin à la fragmentation. Mais il faut veiller à ce que dans une union monétaire, les instruments de politique monétaire soient utilisés dans tous les pays membres. Une nouvelle fragmentation et la formation de clubs régionaux nuiraient à l’efficacité de la politique monétaire.

Un autre problème est celui de la longue période de mise à disposition d’une surabondance de liquidités par l’Eurosystème. Les acteurs du marché risquent alors d’oublier comment fonctionnait initialement le marché et selon quels critères les liquidités étaient compensées entre les banques. En effet, les courtiers n’avaient plus besoin, au cours des sept dernières années, de soumettre des offres compétitives pour pouvoir disposer du bien rare que représentait la monnaie banque centrale.