Sans ignorer l'étendue du monde des coopératives et des mutuelles (coopératives agricoles, coopératives de production, sociétés coopératives de HLM, coopératives de l'agroalimentaire, sociétés d'assurances mutuelles, mutuelles santé, etc.), le domaine de l'article se focalise, principalement, sur l'étude des acteurs de la sphère financière et plus spécifiquement sur les banques coopératives sans omettre le rôle économique des mutuelles d'assurances précitées et des institutions de prévoyance. L'étude se situe dans le prolongement des 4e Assises internationales de la coopérative et du mutualisme qui se sont tenues le 3 février 2017 à l'Université Paris-Dauphine et du rapport élaboré pour la Caisse des Dépôts dans le cadre du Centre de recherche sur la finance mutualiste (CREFIM) sous l'intitulé : « Efficacité, résilience et engagements sociaux et sociétaux des institutions financières mutualistes ».

Le mutualisme, dans son acception, est un ensemble d'engagements et de valeurs de proximité, de solidarité et de responsabilité. Les termes « mutuelles », « coopératives » et « mutualisme » sont liés, mais ne se situent pas sur un même plan. En effet, mutuelles et coopératives sont des formes d'entreprises, tandis que le mutualisme est une philosophie d'organisation des échanges économiques. Le mutualisme adossé à l'économie sociale et solidaire (ESS), comme elle, a été trop souvent considéré comme seul susceptible d'apporter une humanisation du capitalisme et de permettre une véritable alternative à ce système. Cette idée relevait probablement de sa démocratisation économique fondée sur l'égalité de tous dans les décisions et de ses gênes : entretenant une relation au profit moins obsessionnelle que pour les entreprises soumises à l'exigence des marchés financiers, à un enracinement territorial qui favorise la relation de confiance, et à un horizon temporel de long terme qui facilite les investissements dans l'économie réelle. En marge des normes réglementaires et prudentielles qui affectent tous les acteurs de la sphère financière, cette idée d'apporter « une humanisation » du capitalisme n'est pas encore la réalité car le mutualisme ne sait toujours pas gérer son hybridation avec une économie de marché de plus en plus globalisée et ne communique pas assez sur ses spécificités et ses potentialités tant auprès du grand public que des politiques.

Notre problématique ne se limite pas à la seule analyse de l'impact de l'exercice de la démocratie, si chère au mutualisme (« une personne = une voix »), dans la lutte contre les inégalités. Elle s'efforce de privilégier l'étude de la sphère financière mutualiste dans ce combat. Un mutualisme, souvent méconnu et nébuleux en raison de ses spécificités, placé sous l'emprise de multiples réglementations et normes prudentielles sans échapper, comme ses concurrentes capitalistiques, aux impacts des multiples mutations technologiques qui affectent l'activité économique et les comportements des acteurs. En cause le développement de l'intelligence artificielle cognitive qui ferait que 85 % des emplois de 2030 n'existeraient pas encore aujourd'hui selon le très sérieux think tank californien L'Institut du futur où le seul moyen de s'adapter sera la mobilité et la capacité à acquérir de nouveaux savoirs rapidement.

Dans ce contexte incertain, l'article pose la question suivante : eu égard aux valeurs et aux spécificités de la sphère financière mutualiste, cette dernière est-elle mieux à même de combattre les inégalités ? De la solidarité à la réalité, quel gap en matière d'exclusion, de tarification, de financement du logement social et de rémunération. L'objet de cet article consiste donc à savoir si le mutualisme est en capacité de réduire les inégalités et à quelles conditions. La mondialisation a créé une incroyable quantité de richesses, mais elle a aussi creusé de multiples inégalités.

Alors que la relation entre finance et croissance a fait l'objet de nombreuses analyses, l'influence de la finance sur les inégalités a reçu une attention moins marquée, quant à la relation entre mutualisme et inégalités, celle-ci n'a pratiquement pas été étudiée. L'étude des liens entre mutualisme et inégalités méritait donc une certaine attention. Définir les inégalités n'est pas simple : il n'existe pas de définition officielle, ou qui fasse consensus et de ce fait, elles sont difficilement mesurables, voire hiérarchisables ! Si la qualité du lien social, notamment, est un élément central de la qualité de vie, il convient néanmoins de rester attentif à ses évolutions. Car relativiser est aussi une façon pour les catégories favorisées d'entretenir une position de force, comme la valorisation de la « différence » peut aussi servir à maintenir des minorités dans des statuts inférieurs. Faisant commerce de promesses, la finance est donc un lieu où se confrontent les visions de l'avenir. Les acteurs de la finance n'agissent qu'en fonction d'anticipations et le mutualisme n'échappe pas à ce constat. Pour aborder notre sujet, nous proposerons une présentation en trois parties. Première partie : en partant d'un rappel historique, quelles inflexions ont connu la sphère mutualiste ? Deuxième partie : les banques coopératives sont-elles les mieux à même de réduire les inégalités ? Troisième partie : quels sont les conditions et les défis qui renforceraient leur combat contre les inégalités ?

Le mutualisme : une longue histoire !

Cette première partie vise à rappeler les grands jalons de l'histoire du mutualisme souvent méconnue et ce malgré son importance dans la vie économique et sociale. On rappelle ainsi ses origines et son intégration dans la société française au cours du xixe siècle. Ce panorama, sans prétendre à l'exhaustivité, reprend le contexte historique général de l'implantation du mutualisme (cf. section 1), puis les principales spécificités attachées aux évolutions historiques des banques coopératives (cf. section 2).

Du mutualisme en général

Le mutualisme n'est pas un mouvement instinctif, il peut être assimilé à une forme structurée et spontanée de la vie en société adossée à l'entraide. Dès l'antiquité, des exemples de prémices de formes mutualistes se retrouvent dans le fermage collectif à Babylone, dans les confréries de sépulture de l'antiquité et, plus tard, avec les compagnons bâtisseurs de cathédrale du Moyen Âge. Les prémices du mouvement coopératif sont à rechercher au Royaume-Uni au lendemain des guerres napoléoniennes avec l'apport de Robert Owen (1771-1858) qui, dès 1817, souligne que la « misère résulte dans la concurrence entre l'homme et la machine et le seul moyen d'y remédier est l'action collective et la subordination de la machine ». William King, le 1er mai 1828, publie ses premières réflexions dans « The Cooperator » et encourage les plus démunis à ouvrir leur propre magasin d'approvisionnement.

Les sources d'inspiration du mouvement coopératif et mutualiste du xixe siècle sont complexes et issues de nombreuses expérimentations utopiques et théoriques qui visaient à promouvoir les vertus d'un idéal solidaire. Parmi les principales sources et au risque d'en omettre, citons : (1) les solidarités nées des confréries, confessionnelles ou professionnelles, et du compagnonnage ; (2) certains, dont Walras, y voient l'avènement des travailleurs à la propriété du capital par l'épargne ; (3) d'autres, les chrétiens-démocrates allieront solidarité et charité (Raiffeisen) ; (4) l'utopie socialiste et communautaire de Proudhon et de Saint-Simon sera à l'origine de l'économie sociale moderne ; (5) Léon Bourgeois (1851-1925), homme politique et sculpteur français, parlementaire radical de la IIIe République, premier président de la Société des Nations, lauréat du prix Nobel de la paix en 1920, pensera, déjà, que les institutions de l'économie mutualiste pourraient constituer une voie médiane entre capitalisme et socialisme, entre libéralisme et étatisme !

Dans une France révolutionnaire marquée par des préoccupations libérales et régie par la loi Le Chapelier de juin 1791 (abrogée en 1884) qui proscrit les coalitions patronales et surtout ouvrières afin d'éviter toutes revendications salariales, nombre de citoyens plongés dans la misère s'associent pour créer les premiers organismes de solidarité. Ainsi « Le Sou du linceul » constituera l'une des premières sociétés de secours mutuel visant à ce que les morts ne soient pas jetés sans suaire à la fosse commune.

Le mutualisme est en France le mouvement citoyen, politique et historique qui a conduit à la création des formes mutualistes ou coopératives d'association dans les domaines de l'assurance, de la banque, de la construction, de l'instruction et, en général, de toutes formes de production ou de commerce. L'adjectif « mutuel » désigne, plus précisément, le caractère réciproque d'un droit ou d'une obligation. Tous ces acteurs s'efforçant d'appartenir au monde de l'ESS, concept plus large que le mutualisme. L'ESS désigne un ensemble d'entreprises organisées sous forme de coopératives, mutuelles, associations, ou fondations, dont le fonctionnement interne et les activités sont fondés sur un principe de solidarité et d'utilité sociale. Elle emploie 2,39 millions de salariés en France, soit 12,7 % de l'emploi privé, selon le bilan de l'emploi en 2015 publié par Recherche et Solidarité en juin 2016. Les effectifs les plus importants interviennent dans les domaines de l'action sociale, des activités financières et de l'assurance, de l'enseignement et de la santé. La loi du 31 juillet 2014 relative à l'ESS soutient et sécurise ce secteur. Dans son article 1er, cette loi ouvre en particulier le champ de l'ESS aux sociétés commerciales respectant ses principes.

La banque coopérative : entre valeurs et performances !

Le modèle de la banque coopérative est né en Europe, et plus précisément en Allemagne au xixe siècle, avec les initiatives de Frédéric-Guillaume Raiffeisen et d'Hermann Shulze-Delitzsch. Frédéric-Guillaume Raffeisen créa la première caisse de crédit fonctionnant sur un modèle fondé sur la responsabilité illimitée des sociétaires, le bénévolat des administrateurs et une circonscription géographique limitée. Le modèle développé par Shulze-Delitzsch se caractérise quant à lui par un rayonnement géographique étendu, la rémunération des administrateurs et la possibilité de verser des dividendes aux sociétaires. Si les mutuelles et les coopératives sont des formes d'entreprises qui ont un caractère collectif (en cas de cessation d'activité, l'actif disponible n'est pas partagé entre les membres, puisqu'ils n'en sont pas propriétaires individuellement et l'assemblée générale est souveraine : une personne = une voix), il convient cependant d'en marquer les différences : les mutuelles, à l'inverse des coopératives, n'ont pas de capital social, les fonds proviennent des cotisations de leurs membres. Ces cotisations sont généralement fixes et constituent essentiellement les fonds propres de la mutuelle. Par définition, une banque n'est pas mutualiste, elle a un capital social. On peut parler de banque « à esprit » mutualiste, en référence à la philosophie mutualiste.

En France, comment passe-t-on des premières coopératives de crédit aux banques coopératives ? Dès 1863, Jean-Pierre Beluze crée le crédit au travail, banque des coopératives, qui inspirera la Caja Laboral Popular de Mondragon en Espagne. Étienne Cabet fonde en 1863 la Société de crédit au travail. Celle-ci était toute à la fois, caisse d'épargne pour le travailleur, société de crédit mutuel entre membres et banque de crédit et d'escompte. De leur côté, Léon Walras et Léon Say participèrent à la création, en janvier 1865, de la Caisse d'escompte des associations populaires dont l'objet consistait à faire des avances aux sociétés et groupes dits « Association de crédit, de production et de consommation », et constitués sur les bases de la garantie mutuelle ou de la responsabilité solidaire. Mais ces initiatives empreintes d'une certaine utopie s'avérèrent rapidement infructueuses et s'éteignirent en 1868. Cependant l'idée d'un crédit accessible à tous resta présente dans la société d'autant que les banques, accompagnant le développement économique, investissaient dans les grandes industries et surtout le commerce international et les colonies et ne se préoccupaient absolument pas de la situation locale. En France, le modèle Raffeisen et le modèle développé par Shulze donneront naissance à deux types d'institutions, respectivement représentés par les crédits mutuels (1882, création en Alsace de la première caisse du Crédit mutuel, sur le modèle Raiffeisen) et les banques populaires (1878, création de la première banque populaire à Angers, à l'initiative de Ludovic de Besse et 1893).

La France du xixe siècle, pays d'agriculteurs, connaît, déjà, une inadaptation structurelle des circuits de financement de son agriculture. Cette situation conduira à la naissance du troisième grand acteur coopératif français, le Crédit agricole (la loi du 5 novembre 1894 autorise la constitution de caisses locales du crédit agricole entre les membres de syndicats agricoles, qui engagent leur responsabilité selon le principe du mutualisme). En 1999, la Caisse d'épargne endossera le statut de banque coopérative et en 2009 interviendra la fusion de la Caisse nationale des caisses d'épargne et de la Banque fédérale des banques populaires.

Pour mémoire, l'Alliance coopérative internationale (ACI) dénombre 750 000 coopératives et 100 millions d'emplois dans le monde. En Europe, 160 000 entreprises coopératives emploient 5,6 millions de personnes et comptent 123 millions de membres. La France occupe le troisième rang avec 21 000 coopératives et 750 000 emplois. Leurs chiffres d'affaires s'élèvent à 257 Md€. Une personne sur deux est membre d'une ou plusieurs coopératives.

Mutualisme et inégalités

Les inégalités ont un effet, à la fois, sur la stabilité des marchés financiers, ainsi que sur la prospérité de la croissance économique. Cette question des inégalités1 ne doit donc pas être considérée uniquement à l'échelle morale, mais il s'agit également d'un enjeu économique et financier. Des inégalités importantes auront un effet direct sur la consommation et donc sur la demande agrégée. À long terme, le résultat serait une stagnation de l'économie (Saraceno, 2014). À court terme, cela se traduirait par une baisse des investissements dans l'économie réelle et d'une augmentation des investissements sur les marchés financiers. De plus, les plus riches vont rechercher des rendements plus attractifs et seront ainsi encouragés à prendre de plus grands risques, ce qui fragilisera, in fine, les marchés financiers et favorisera la spéculation boursière (Zorn, 2015). Bréaud (2016), quant à lui, montre que la finance est un moteur important des inégalités et que cet effet du secteur financier est tiré davantage par l'augmentation du volume des transactions boursières et le montant des actions détenues au bilan des banques (Godechot, 2015). Ainsi, en dehors des actions étatiques, des politiques et des réglementations, les banques, à leur échelle, ont un rôle à jouer dans la réduction des inégalités, en interne et en externe, notamment à travers leur politique de financement.

En théorie…

Les banques coopératives se sont développées pour répondre à un problème d'inégalité entre les personnes plutôt aisées et celles issues des classes moyennes et pauvres. Ces derniers, représentant une part non négligeable de la population, étaient exclus des banques capitalistiques et n'avaient pas accès aux services bancaires, facturés parfois à des taux usuriers non accessibles à tous. On pourrait penser que les banques coopératives sont plus aptes à réduire les inégalités pour plusieurs raisons ; (1) leur histoire et leur raison d'être ; (2) leur appartenance à l'ESS dont le fonctionnement est fondé sur le principe de solidarité et d'utilité sociale ; (3) leurs principes fondateurs qui vont pratiquement tous dans le sens de la réduction des inégalités, directement ou indirectement : le principe « une personne = une voix », qui est un principe d'égalité et de démocratie ; une banque coopérative est une banque aux services de ses membres sociétaires où l'homme prime sur le capital et où l'intérêt collectif prime sur l'intérêt privé ; un horizon de long terme et une priorité accordée au financement de l'économie réelle et des projets utiles plutôt que la recherche de profit à court terme et à tout prix (lucrativité limitée) ; une lutte contre l'exclusion bancaire et une solidarité avec les membres ; proximité et engagement territorial avec un soutien fort aux initiatives locales.

Néanmoins, après les années 1980, on assiste à une dérive des métiers bancaires n'épargnant pas totalement les banques coopératives. Les différents ingrédients de la déréglementation ont fait subir aux banques de profondes mutations ; la mondialisation qui se caractérise par la libéralisation des échanges et une ouverture totale à l'international, la révolution des technologies de l'information et l'explosion de l'ingénierie financière (Bancel et Mériaux, 2014) contribuant à l'émergence de produits dérivés et à la marginalisation des activités d'origine (Pastré et Gecheva, 2013) ; cette ouverture a créé, à son tour, une concurrence accrue entre les banques au niveau international (Ory et al., 2006). Ainsi la concentration est devenue incontournable pour demeurer concurrentielle (Côté, 2001). Cette évolution n'est pas propre aux banques coopératives, mais touche l'ensemble du secteur bancaire dans un objectif d'économies d'échelle et la maîtrise des coûts (Richez-Battesti et Hector, 2012).

Cette tendance se traduit pour les banques coopératives par une évolution vers un système de banque universelle, mais hybride (Ory et al., 2006). Au sein d'un groupe coopératif, on trouve des sociétés par actions. Celles-ci représentent soit leurs filiales, soit l'organe central qui est coté en bourse. Ces banques sont qualifiées de banques hybrides. Toutefois cela ne concerne pas toutes les banques coopératives françaises, encore moins les banques coopératives de certains pays européens (Pays-Bas, Italie, etc.).

Cette évolution a suscité de vifs débats sur les effets potentiels de l'introduction des structures capitalistiques dans les groupes coopératifs. D'abord la présence d'actionnaires dans les banques coopératives modifie la notion de membre (Côté, 2003), et la satisfaction de leurs besoins ne se limite plus désormais aux seuls sociétaires, mais des réponses sont également à donner aux actionnaires. Cela fait émerger un risque de conflit d'intérêts entre ces deux parties, puisque les objectifs des uns et des autres peuvent se révéler contradictoires. Cela risque ainsi de soulever des problèmes de contrôle et de décisions ainsi que des problèmes d'identité et de valeurs (Regnard et Rousseau, 2012). Ces évolutions compliquent, certes, la vie des banques coopératives, mais elles ont depuis toujours utilisé les outils de gestion et les stratégies des banques capitalistiques sans que cela ait un effet considérable sur leur finalité et leur raison d'être (Côté, 2003). Gérer leur hybridation fait partie des défis à surmonter pour rester fidèles à leurs principes fondateurs, mais l'hybridation ne sera peut-être pas forcément fatale pour leur valeur ajoutée dans l'économie réelle et la vie sociale.

En pratique…

L'objectif de cette section n'est pas de mesurer, d'une manière précise, l'impact des banques coopératives sur la réduction des inégalités, mais d'analyser, pour certains critères, leur modeste contribution. La mesure des inégalités est en soit non généralisée et les outils dont dispose les économistes ne permettent pas de déterminer le niveau idéal d'égalités à atteindre (Atkinson et al., 2001). La notion d'inégalité est donc assez floue. Il s'agit ici d'analyser, comparativement aux banques non coopératives, leur tarification pouvant conduire à l'exclusion d'une partie de la population, la rémunération de leurs dirigeants, leur niveau d'investissement dans le logement social et dans la microfinance. Cette liste n'est évidemment pas exhaustive pour représenter la contribution des banques à la réduction des inégalités, puisque la plupart des critères ne sont pas mesurables. Néanmoins ces points répondent, pour certains, à des problèmes non négligeables au quotidien et d'autres représentent un poids important dans l'influence des inégalités. Nous avons retenu la période après-crise (2008-2015) pour les critères dont les données sont disponibles et nous avions collecté les données à partir des documents de référence des banques pour la plupart.

La tarification bancaire

Le niveau de tarification est l'un des premiers points importants sur lesquels les autorités et les banques peuvent jouer pour prévenir l'exclusion bancaire et en préserver la solvabilité des ménages. L'opacité tarifaire est en soit une source d'inégalités sociales, notamment avec les tarifs bancaires qui ne cessent d'augmenter depuis quelques années. On assiste même à la facturation de services qui étaient jusqu'alors gratuits. Comme l'a constaté Serge Maitre, président de l'Association française des usagers des banques (AFUB), autrefois la tarification était élevée mais ne portait que sur des opérations exceptionnelles, aujourd'hui elle porte sur des petits montants, mais qui concernent des opérations courantes.

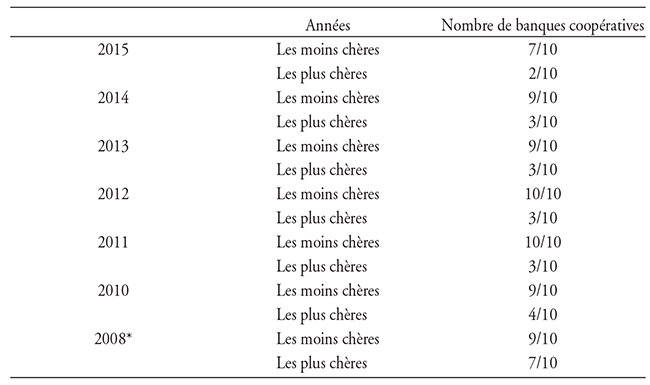

Nombre de banques coopératives dans les dix banques les moins chères et les plus chères

* L'enquête de 2009 n'est pas disponible sur le site internet de CLCV.

Source : calculs des auteurs à partir de l'enquête annuelle de CLCV et Mieux Vivre Votre Argent.

Les données représentées dans le tableau 1 ressortent le nombre de banques coopératives les moins chères parmi les dix banques les moins chères et les plus chères parmi les dix banques les plus chères pour les années considérées. Les données sont collectées à partir de l'enquête annuelle de CLCV (Association nationale de défense des consommateurs et des usagers) et Mieux Vivre Votre Argent2. Elles concernent plus précisément l'analyse tarifaire des services bancaires destinés aux petits consommateurs3. Ces associations fournissent les mêmes analyses pour les tarifs relatifs aux services bancaires destinées aux moyens et aux gros consommateurs. Pour chacune des années considérées, il en ressort que, dans la liste des dix banques les moins chères, les banques coopératives représentent la plus grosse part. Plus de sept banques sur les dix les moins chères sont des banques coopératives et pour les années 2011 et 2012, les dix banques les moins chères sont des banques coopératives. À l'inverse, pas plus de quatre banques sur les dix les plus chères sont des banques coopératives (sauf pour l'année 2008 où sept des dix banques les plus chères sont des coopératives). Ainsi, d'après les enquêtes réalisées par ces associations, les banques coopératives ont une tarification plus avantagée que les autres banques et donc elles restent plus accessibles aux personnes les plus modestes.

La rémunération des dirigeants

Une différence au niveau des inégalités est constatée entre des pays présentant des caractéristiques relativement similaires en termes d'éducation, de technologie et d'ouverture internationale. Cette différence est expliquée par certains économistes (Bazillier et Héricourt, 2015) par l'accroissement des hauts salaires. D'après l'étude de Godechot (2011), l'accroissement des salaires des cadres de la finance est à l'origine de l'augmentation de 48 % des 0,85 point de la part du millième supérieur dans la masse salariale entre 1996 et 2007. Ces résultats ne sont pas étonnants quand on apprend que les patrons de certaines grandes entreprises américaines touchent environ 300 fois le salaire médian de leur personnel (Zorn, 2015), tandis qu'autrefois, les patrons des grandes banques, comme John Pierpont Morgan (fondateur de JP Morgan) se fixaient des règles éthiques et estimaient, au début du xxe siècle, que leur salaire ne devait pas excéder les vingt fois celui d'un salarié moyen. D'après Stiglitz, l'augmentation des salaires des cadres de la finance dépend de l'accroissement de la valeur des actifs financiers, qui elle-même est déconnectée de l'économie réelle. Ainsi les hauts salaires ne peuvent pas toujours s'expliquer par une hausse de la productivité de l'entreprise et ne vont pas toujours dans le même sens de la variation de la performance de l'entreprise (Bazillier et Héricourt, 2015 ; Zorn, 2015).

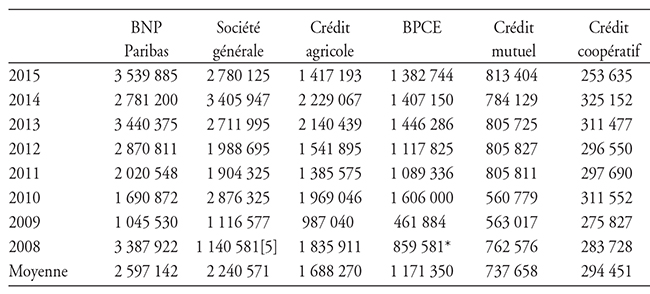

Rémunération du directeur général

* BP + CE pour 2008.

Source : documents de référence des banques.

En analysant les rémunérations du directeur général (cf. tableau 2 supra) de chacune des banques françaises à partir de 2008, on constate qu'en moyenne, la rémunération accordée par les banques non coopératives à ses dirigeants dépasse largement celles des banques coopératives. Cela est vrai également pour chacune des années considérées (notamment hors période de crise). À noter que le Crédit agricole accorde à ses dirigeants des rémunérations relativement élevées, comparativement aux autres banques coopératives. À l'exception du Crédit coopératif et, à une moindre échelle, du Crédit mutuel, les rémunérations des dirigeants accordées par les autres banques restent plutôt élevées, surtout que dans les entreprises publiques, la rémunération des dirigeants est plafonnée par l'État à 450 000 euros4.

Le financement du logement social

Le logement correspond à un besoin de première nécessité, au même titre que se vêtir et se nourrir. Néanmoins un nombre important de personnes n'ont pas de domicile et vivent en mobil home ou en camping-car toute l'année. D'autres vivent dans des logements ne disposant même pas du confort de base. La demande de logement social en France ne cesse de croître et l'attente peut atteindre, dans certaines régions, une dizaine d'années.

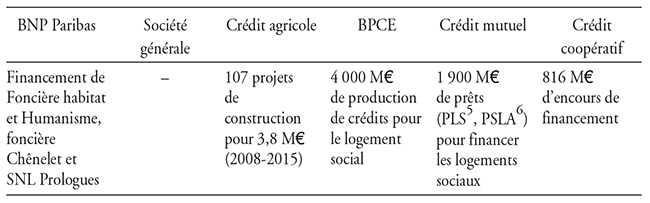

Financement du logement social en 2015

Source : documents de référence des banques.

La plupart des banques sont partenaires des structures financières, comme Foncière habitat et humanisme, qui ont pour objet la construction, l'acquisition et la rénovation de logements à destination des personnes en difficulté. Pas plus de 30 % de leurs financements parviennent de la Caisse des Dépôts et des autres établissements financiers. Si l'on se base sur les informations communiquées par les banques françaises dans leurs documents de référence (cf. tableau 3), les banques coopératives, notamment BPCE, Crédit mutuel et Crédit coopératif, sont les plus investies dans le financement du logement social. Quant à BNP Paribas et à la Société générale, aucune donnée chiffrée n'est communiquée.

La microfinance

Les microcrédits et la microfinance en général sont des services financiers qui permettent aux personnes n'ayant pas accès aux services bancaires traditionnels, que ce soit des crédits à la consommation ou à l'investissement, de la micro-assurance, etc., d'en bénéficier et, pour certains, de concrétiser leurs « microprojets ». Les microcrédits se caractérisent par des montants plus faibles que les prêts bancaires classiques, à la fois les microcrédits personnels et professionnels. Néanmoins ça permet à de nombreux micro-entrepreneurs et artisans de fructifier leur activité.

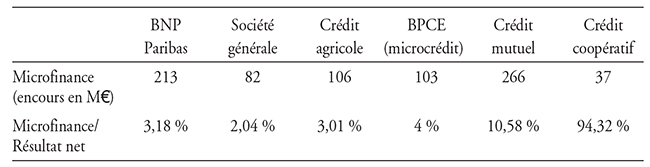

Niveau des investissements en microfinance en 2015

Source : calcul des auteurs à partir des documents de référence des banques.

Il existe des institutions spécialisées dans la microfinance. Au niveau des banques, ça se développe de plus en plus, même si leur part reste marginale. Encore une fois, à l'exception du Crédit agricole, les banques coopératives sont les plus concernées par la microfinance comparativement aux autres banques une fois que l'on rapporte les montants de celle-ci au résultat net (cf. tableau 4). Le Crédit coopératif se distingue encore plus de l'ensemble des banques avec une part non négligeable des investissements en microfinance.

La gestion des paradoxes

Nous avons vu, dans les sections précédentes, que les banques coopératives sont plus aptes à contribuer à la réduction des inégalités comparativement aux autres. Leurs valeurs vont dans le même sens que les besoins actuels de l'économie, de même que leurs pratiques si l'on fait référence aux informations communiquées dans leurs documents de référence. Néanmoins des basculements, parfois en faveur de l'économie, sont source de déstabilisation pour les banques coopératives, ayant une influence à la fois sur leur organisation en interne et sur leur valeur ajoutée à l'économie. Pour qu'elles demeurent compétitives, efficaces sur le plan économique et social, elles doivent faire face à certains défis et répondre à certaines conditions.

Les défis

Si l'on veut une mobilisation des banques coopératives plus approfondie pour aboutir à une économie plus égalitaire et plus solidaire dans l'avenir, une adaptation à la transformation du paysage économique auquel on assiste depuis trente ans est inévitable. Cette tendance ne se limite pas aux seules banques coopératives, les banques privées sont également concernées, même si, à un moindre niveau du fait de leur différence génétique. Il convient pour les banques coopératives de faire face à certains défis en restant fidèles à leurs principes fondateurs.

Le défi de la mondialisation : face à l'environnement plus concurrentiel issu de la mondialisation, les banques coopératives devraient apprendre à coopérer autrement, revoir la nature et la qualité de leurs services, savoir s'« internationaliser » sans avoir à modifier leur ADN et tendre la main à d'autres coopératives internationales pour ne pas laisser le contrôle aux seules entreprises privées ayant une vision différente du monde. Cela reviendrait également à faire face aux problèmes que ça engendre, comme les crises économiques mondiales, crises systémiques, etc.

Le défi du progrès technique : au-delà des apports positifs que les nouvelles technologies ont procurés à l'activité bancaire, devenues aujourd'hui un gage d'efficacité, de compétitivité et de création de valeurs, celles-ci ont un impact, au moins, sur la relation de proximité qu'ont les banques avec leurs clients/sociétaires et sur la nature du risque encouru par les banques, à la suite de l'émergence des produits financiers comme la titrisation, les produits dérivés, etc. Au niveau des banques coopératives, certains économistes (Le Foll et Cadiou, 2016) affirment que la relation bancaire de proximité est remise en cause face à une relation davantage « virtualisée » par le passage au numérique. Ainsi l'effort passera par le développement, en interne, des nouvelles technologies et un travail au niveau de la relation de proximité.

Le défi de la transition écologique : devenu un enjeu à la fois local et mondial, l'urgence écologique – puisque cela en est une à présent avec le réchauffement climatique, les inondations, la sécheresse, la rarification des ressources naturelles, etc. – intéresse à un faible degré le secteur privé. Les investissements que ça nécessite sont coûteux (en externe et en interne avec la transition des métiers et la formation dans les filières d'avenir) et pas suffisamment rentables du fait d'un retour sur investissement trop long. Il appartient donc à la puissance publique de conduire ces projets (Grandjean, 2012). Toutefois les banques coopératives avec leurs valeurs d'horizon de long terme et de solidarité sont bien positionnées pour agir sur ces différents chantiers et devraient s'orienter davantage vers ce type de projets devenus désormais des questions d'ordre social avant d'être d'ordre économique. De plus, les investissements dans la transition écologique représentent une source non négligeable de création d'emplois pour les années à venir, et donc un facteur de réduction des inégalités.

Les conditions

Si les nouvelles technologies perturbent l'ensemble de l'industrie et des services, de nombreux modèles très concurrentiels et très innovateurs, synthétisés par facilité sous le vocable d'« ubérisation », seraient finalement, grâce aux réseaux sociaux et à la proximité générés, assez proches des valeurs mutualistes et coopératives et assez bénéfiques pour la société. Dans ces conditions, les conclusions des 4e Assises internationales de la coopérative et du mutualisme, précitées du 3 février 2017, se demandaient si de par ses gènes mêmes, le mutualisme ne disposerait-il pas « d'une relation au profit moins obsessionnelle que pour les entreprises soumises à l'exigence des marchés financiers, d'un enracinement territorial qui favorise la relation de confiance, d'un horizon temporel de long terme qui facilite les investissements dans l'économie réelle. Il y a nécessité de revisiter notre rapport au temps. Il convient de sortir rapidement de la dictature de l'urgence et du culte de l'instant ; un principe « une personne = une voix » qui constitue a priori un véritable terreau démocratique ; une identité entre client et sociétaire qui est un gage de fidélité ; une meilleure connaissance de certaines populations jugées « à risque » qui doit favoriser l'inclusion sociale et élargir le champ des opportunités que crée la crise elle-même ». Mais la réalité est encore éloignée de ces perspectives. Ces mêmes assises retenaient des conditions et des contraintes majeures pour atteindre l'objectif :

les normes prudentielles (Bâle III pour la banque, Solvency II pour l'assurance) et leurs exigences, à la fois, de fonds propres, de contrôle, de réforme des modes de gestion et d'un formalisme en matière d'information. Cette restructuration pouvait être considérée comme une nécessité technique, une optimisation nécessaire, profitable à tous. Mais, en réalité, il s'agit d'imposer, sciemment ou non, au modèle mutualiste de se soumettre à « la norme » de l'entreprise privée de type capitalistique qui ignore totalement les spécificités et les modes de régulation mutualistes. Certaines réglementations ont même un effet pénalisant pour les banques coopératives par rapport à leurs concurrentes. Et ce sans compter les impacts sur les emplois et les capacités de financement de l'économie ;

le fait que les banques coopératives et les mutuelles n'ont pas toujours su gérer leur « hybridation » (dans l'un de nos ouvrages, nous n'avions pas hésité à employer le terme d'« organisme génétiquement modifié » en raison de l'arrivée de véhicule coté en leur sein) avec l'économie de marché mondialisée. La communication sur cette sensibilité aurait dû être renforcée ;

toujours en terme de communication, le mutualisme gagnerait à se faire mieux connaître afin d'être mieux reconnu tant du grand public que des régulateurs ou des politiques ;

résister au phénomène de financiarisation tel qu'il est aujourd'hui ; les acteurs de la finance, au lieu d'être au service de l'économie productive, sont davantage au service de la finance. Celle-ci favorise l'accroissement des inégalités à l'inverse des activités traditionnelles de crédits aux ménages et aux entreprises ;

un retour aux fondamentaux en réactualisant leur système de valeurs et en privilégiant la rentabilité sociale à la rentabilité économique. Cela passe par une affirmation de leur différence, un renouvellement de leurs spécificités et une capacité d'innovation au niveau des services bancaires de façon à correspondre aux besoins des clients et de l'économie.

Parfois trop ancré sur ses certitudes et ses débats internes, le mutualisme se trouve confronté à des défis majeurs qu'il n'a pas toujours su ou voulu anticiper. Il repose sur une responsabilité solidaire et une gouvernance démocratique. Il a déjà démontré ses capacités à s'adapter. Gageons que la confiance, la proximité et le dialogue qu'il doit générer constituent un modèle dans le traitement des inégalités.

Conclusion

Les banques coopératives se distinguent des autres banques par leur histoire très particulière et surtout par leurs valeurs et leur finalité. Ce sont des banques à vocation sociale et au service de leurs membres. Leur objectif n'est pas la recherche de rentabilité financière à tout prix, mais plutôt la rentabilité sociale au premier plan. Ainsi elles sont mieux positionnées pour réduire les inégalités. Nous avons tenté de vérifier leur rapport avec certains critères favorisant la réduction des inégalités, et il s'avère que, comparativement aux banques capitalistiques, elles sont plus avancées sur ces questions sociales.

Malgré les adaptations que les banques coopératives étaient, d'une certaine façon, contraintes de faire – leur hybridation en intégrant en leur sein une structure capitalistique cotée en bourse, leur ouverture à l'international, leurs diversifications d'offre de produits financiers, etc. –, elles sont cependant les premières quand il s'agit de lutte contre l'exclusion bancaire avec une tarification plus avantageuse et un investissement plus conséquent dans la microfinance. Elles contribuent également à la réduction des inégalités en permettant à bon nombre de personnes d'accéder aux logements sociaux en se distinguant ainsi, encore une fois, des banques non coopératives, avec leurs financements non négligeables de ce secteur. Sur le plan de la rémunération des dirigeants, qui, comme on l'a signalé plus haut, est un facteur non négligeable dans l'accroissement des inégalités, elles restent plus raisonnables, même si les rémunérations accordées par le Crédit agricole et BPCE7 ne s'éloignent pas considérablement des niveaux des banques capitalistiques. Les banques coopératives sont en mesure d'apporter davantage sur les questions sociales car elles arrivent à répondre et à mieux gérer les défis contemporains.