L’environnement comptable et prudentiel des institutions financières a connu une évolution spectaculaire lors des vingt dernières années, en Europe comme dans le reste du monde. Cette évolution a deux caractéristiques saillantes. D’une part, les règles de valorisation des flux futurs et de mesure de leurs risques se sont rapprochées des meilleures pratiques de gestion interne développées par les institutions financières elles-mêmes. D’autre part, et corrélativement, ces règles se sont grandement sophistiquées. Elles conduisent à des systèmes de régulation prudentielle qui répondent rapidement aux données fournies par les marchés via la calibration de modèles stochastiques sophistiqués. Ces évolutions ont naturellement de nombreux aspects positifs. Elles alignent la réglementation avec l’état de l’art en matière financière, aussi bien sur le plan des développements académiques que sur celui de la gestion des institutions en pratique. Ces évolutions ont toutefois des coûts importants qui ont été sous-estimés, à mon avis, jusqu’à la crise de 2008 et qui sont peut-être surestimés aujourd’hui.

Ces coûts sont liés au fait que les réglementations comptables et prudentielles qui s’imposent aux institutions ne peuvent pas être exactement semblables aux règles internes que les institutions s’imposent à elles-mêmes car elles ne remplissent pas les mêmes rôles. L’alignement de la règle et des pratiques internes, en partie justifié pour bénéficier du progrès technique, mais aussi induit par le lobbying, a créé deux insuffisances de la réglementation dont la crise de 2008 est une conséquence directe : la procyclicité et la difficulté de mise en œuvre par le superviseur. Je décris d’abord chacune de ces deux difficultés, puis leurs conséquences. Je discute enfin des scénarios possibles des évolutions à venir en termes de réglementation et de supervision.

Procyclicité

L’amplification des risques par le comportement procyclique des institutions financières est l’un des plus anciens sujets d’étude des économistes. Un article d’Irving Fisher, l’un des pères fondateurs de l’économie moderne, était consacré à ce sujet dans le premier volume d’Econometrica, l’une des plus prestigieuses revues académiques d’économie, en 1933 (Fisher, 1933). Ben Bernanke a consacré une partie importante de ses recherches à cette question, tant du point de vue de son analyse théorique que de celui de son application à l’analyse de la crise de 1929 aux États-Unis. Certains observateurs soupçonnent d’ailleurs que ce biais a pu le conduire à favoriser une réponse excessive en termes de politique monétaire non conventionnelle à la crise de 2008. Un modèle élémentaire inspiré d’un article de Kiyotaki et Moore (2002) permet d’illustrer et d’analyser les ressorts économiques fondamentaux de ce phénomène.

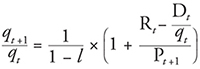

Supposons qu’un groupe d’institutions financières a acquis, chacune à une date t, qt unités d’un actif donné en émettant chacune de la dette Dt. Cet actif a généré un dividende Rt entre t et t + 1. Nous cherchons à déterminer la quantité qt + 1 que chaque institution peut acquérir à la date t+1, sachant que chacune d’entre elles est soumise à une contrainte – règle prudentielle ou règle de gestion interne, peu importe – qui limite son endettement à un montant l de la valeur de l’actif :

Dt+1 < lPt+1qt+1

Chaque institution est par ailleurs soumise à une contrainte budgétaire :

Pt+1qt+1 = (Pt+1 + Rt)qt + Dt+1 – Dt

Cette contrainte budgétaire indique que chaque institution ne peut investir plus que ses ressources, égales à la valeur de ses actifs à la date t + 1 augmentée de son endettement net. Injectant la contrainte d’endettement dans cette contrainte budgétaire, on obtient la demande d’actifs de ce groupe d’institutions à la date t +1 :

La propriété remarquable de cette fonction de demande est que si chaque institution a hérité d’un endettement important au regard de la rentabilité de son actif (Dt > Rtqt), alors sa demande qt+1 est une fonction croissante du prix de l’actif Pt+1.

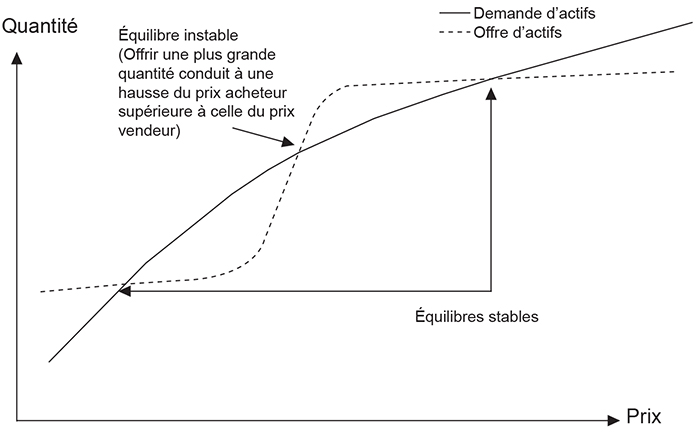

Les prix et la quantité d’équilibre dans le marché d’un bien ou d’un actif sont typiquement déterminés comme l’intersection unique entre une courbe de demande qui établit une relation décroissante entre prix et quantité et une courbe d’offre qui les met en relation croissante. Ici, si l’on suppose que l’offre de titres est classiquement une fonction croissante de son prix, par exemple parce que les émetteurs de ces titres ont davantage de projets d’investissement viables lorsque le coût de leur capital est moins élevé, alors nous sommes en présence de deux relations croissantes qui peuvent avoir un nombre de points d’intersection égal à zéro, un ou davantage. L’exemple représenté dans le schéma correspond à trois situations d’équilibre.

La situation intermédiaire est instable au sens où une petite augmentation du prix de l’actif conduit à une augmentation de l’offre supérieure à celle de la demande de sorte que l’économie doit se déplacer spontanément vers l’équilibre le plus à droite. De même, une petite baisse du prix doit conduire l’économie à « sauter » vers l’équilibre le plus à gauche. Ces deux équilibres stables correspondent aux deux situations suivantes. Dans un cas, le prix de l’actif est élevé car les institutions s’endettent beaucoup pour l’acquérir. Cette capacité d’endettement est permise par le prix élevé de l’actif. Dans l’autre, la même boucle de rétroaction entre valeur d’actif et capacité d’endettement conduit à un prix d’équilibre faible. Il est donc remarquable que l’introduction d’une contrainte de levier simple et réaliste suffise à créer de l’incertitude quant aux équilibres possibles sur le marché d’un actif en l’absence de tout risque fondamental quant aux revenus engendrés par cet actif.

Cet exemple illustre le fait fondamental en matière d’analyse de l’instabilité financière selon lequel les contraintes financières créent des externalités pécuniaires inefficaces. Les externalités pécuniaires – le fait que les achats ou les ventes de chaque agent affectent le prix d’un bien et donc les possibilités d’achat ou de vente des autres agents – ne sont en général pas inefficaces. Elles constituent au contraire le mécanisme par lequel un marché efficace alloue des ressources rares. En présence de contraintes financières, elles ont des conséquences néfastes et peuvent créer de l’instabilité financière.

Ce modèle élémentaire permet de mettre en lumière le rôle que joue le paramètre l dans la détermination de l’amplitude de l’instabilité financière engendrée par les externalités pécuniaires. Si l n’est pas constant, mais tend à décroître avec le prix de marché de l’actif, le levier est dit contracyclique et les deux équilibres stables sont plus proches. Si, à l’inverse, le levier est procyclique (l croît avec le prix de l’actif), alors le système financier sera plus instable au sens où les prix d’équilibre possibles seront plus éloignés. Adrian et Shin (2010) documentent sur des données américaines un lien fort entre la sophistication d’un agent économique et le comportement de son ratio d’endettement. Ils montrent que la corrélation entre la croissance du taux d’endettement et la croissance de la taille des actifs est négative pour les ménages, non distinguable de zéro pour les banques commerciales et positive pour les broker-dealers (secteur qui comprenait les principales grandes banques d’affaires avant la crise). Ces résultats s’offrent à l’interprétation selon laquelle les ménages gèrent leur endettement relativement passivement. Leur levier augmente (diminue) donc mécaniquement lorsque leurs actifs se déprécient (s’apprécient). Ils correspondent également à un comportement des banques commerciales visant à rester proche d’un levier cible. Le secteur des broker-dealers a, quant à lui, un levier procyclique qui augmente avec la valeur de leurs actifs. Cela peut notamment s’expliquer par le fait que ces institutions ont davantage recours à la comptabilisation en valeur de marché ou fondée sur des modèles calibrés avec des valeurs de marché. Cela peut également s’expliquer par le fait que ces institutions utilisent des modèles de gestion des risques particulièrement sophistiqués qui incorporent rapidement les évolutions de marché et sont recalibrés en conséquence. Ces réactions rapides et larges de chaque institution aux fluctuations des prix de marché sont optimales du point de vue individuel de chaque institution, mais conduisent à une boucle de rétroaction importante entre prix et comportements et donc à une procyclicité importante.

Au total, l’alignement croissant entre les pratiques de valorisation et de gestion des risques internes des institutions les plus sophistiquées et les règles comptables et prudentielles a entraîné une procyclicité importante.

Arbitrage réglementaire

La crise de 2008 est avant tout une crise de liquidité – une « course au guichet » – du secteur dit du shadow banking américain. Je détaille ici la thèse selon laquelle le shadow banking tel qu’il s’est développé avant la crise était avant tout motivé par le contournement des règles prudentielles bancaires. Ce contournement massif a été rendu particulièrement aisé par l’alignement de ces règles sur les pratiques de gestion internes des banques, et notamment par l’adoption de leur classification des risques.

La montée en puissance du shadow banking comme système bancaire non agréé

Le shadow banking décrit l’ensemble des institutions qui, comme les banques commerciales agréées, refinancent des prêts à l’économie en émettant des titres ayant la qualité de monnaie ou de quasi-monnaie privée, sans être toutefois agréées elles-mêmes. Les détails institutionnels du shadow banking system sont analysés scrupuleusement, par exemple, dans un document de travail de la Federal Reserve (Fed) de New York rédigé par Pozsar et al. (2010). Je me limite ici à en décrire les éléments nécessaires au développement de mon analyse.

Le shadow banking system opère une forme de titrisation, au sens où il consiste à refinancer en dehors du système bancaire agréé des prêts originés par des institutions autorisées à le faire. La différence majeure entre le shadow banking et la titrisation traditionnelle réside toutefois dans le fait que le shadow banking system effectue autant de transformations de maturité et de liquidité que le système bancaire agréé. Par contraste, la titrisation traditionnelle consiste typiquement en un transfert de portefeuilles de prêts vers des institutions dont les passifs longs s’adossent naturellement à ces portefeuilles (assureurs, fonds de pension, etc.). Le shadow banking consiste au contraire à refinancer les portefeuilles de créances titrisés dans des chaînes d’intermédiation longues et très complexes. Ces chaînes se concluent typiquement par l’émission de quasi-monnaies telles que des parts de fonds monétaires à valeur nette garantie ou des pensions livrées ou autres emprunts de titres à court terme. Le document de la Fed de New York précité estime que les passifs du shadow banking system excédaient en 2008 ceux du système bancaire traditionnel. Après une diminution de l’encours dans les années suivantes, il a aujourd’hui à nouveau dépassé ce niveau. Gorton et al. (2012) font une remarque intéressante selon laquelle la détention de dette « sûre » (ayant une notation élevée) par les agents privés américains est restée stable depuis les années 1950, à environ 30 % du PIB. La composition de cette dette sûre a néanmoins profondément évolué. Les passifs des institutions financières se sont substitués aux instruments de dette publique. Au sein de cette catégorie des passifs financiers, les titres émis par le shadow banking system se sont significativement substitués aux dépôts bancaires.

Régulation, supervision et arbitrage réglementaire

Afin de mieux cerner l’ampleur des dérives de la supervision et plus généralement le défaut d’application de l’esprit de la réglementation prudentielle qui ont prévalu à l’explosion du shadow banking, il y a lieu d’entrer plus avant dans le détail de son organisation. Comme je l’ai indiqué, la principale forme de refinancement ultime des créances du shadow banking était les parts de fonds monétaires. Ces derniers ont été créés dans les années 1970 avec (déjà !) pour objectif initial de contourner une réglementation, la réglementation Q qui avait pour objet de limiter la rémunération des dépôts bancaires. Le consensus parmi les économistes de la banque était toutefois que cette réglementation Q était inefficace et inadaptée à son objectif de réduction du coût des prêts bancaires. La création des fonds monétaires a conduit cette réglementation peu efficace à évoluer rapidement, ce qui a sans doute été globalement positif pour le système bancaire américain.

Les parts de fonds monétaires sont perçues comme des dépôts bancaires par les investisseurs américains car les fonds sont autorisés à en garantir la valeur nette (généralement fixée à 1 dollar). Cette autorisation provient à son tour du fait que les fonds monétaires n’investissaient que dans des actifs de très court terme, très diversifiés et très bien notés. La composition de leurs actifs a toutefois considérablement évolué depuis le début des années 1990. La part des actifs de long terme a crû énormément, notamment parce que la part des asset-backed commercial papers dans leurs placements a été multipliée par dix (de 5,7 % à 57 %) entre 1990 et 2007 (Acharya et al., 2013). Cela soulève deux questions. D’abord, comment se fait-il que les parts de fonds monétaires soient restées perçues comme des quasi-dépôts compte tenu de cet accroissement considérable de leur risque ? Cela s’explique par le fait que les banques agréées qui émettaient les actifs du shadow banking garantissaient ces actifs, en en conservant donc le risque économique. Cela soulève ensuite la question de l’intérêt pour ces banques agréées de se livrer à ce montage complexe de transfert de portefeuilles vers des véhicules ensuite garantis au lieu de conserver purement et simplement le risque dans leur bilan. L’explication réside dans les détails de l’arbitrage comptable et réglementaire induit par cette pratique. D’une part, la Fed a établi en 2004 comme permanente la dispense jusque-là temporaire accordée aux banques de consolider les véhicules portant les portefeuilles de prêts qu’elles garantissaient. D’autre part, les banques prétendaient ne garantir que le risque de liquidité des portefeuilles transférés et non leur risque de crédit. Elles s’engageaient à reprendre à valeur faciale les portefeuilles n’ayant connu aucun événement de crédit si le véhicule le souhaitait, mais elles stipulaient ne pas s’engager à une telle reprise en cas d’événement de crédit avéré. Cette distinction entre risque de crédit et risque de liquidité, claire sur le plan théorique et en ligne avec les pratiques de gestion des risques interne, a conduit à un besoin de fonds propres faible associé à ces garanties. Cette distinction est toutefois fragile lorsqu’il s’agit d’une réglementation externe aux entreprises, puisque l’apparition de défauts de paiement survient assez longtemps après qu’un portefeuille de prêts est identifié en pratique comme problématique. Après l’effondrement du shadow banking en 2007, les banques agréées ont d’ailleurs repris un nombre important de portefeuilles qui n’étaient pas techniquement en défaut, mais dont les problèmes à venir étaient évidents pour tous les acteurs, notamment dans le cas des subprimes.

Au total, c’est donc un contournement de la réglementation permis par l’interprétation habile de détails réglementaires dont les implications n’ont pas été entrevues par les organes de supervision qui a permis l’accroissement exponentiel du degré de levier et de transformation ayant conduit à la crise de 2008.

Évolutions à prévoir, évolutions à souhaiter

Si l’alignement des règles prudentielles des banques avec leurs pratiques internes a donné lieu à un accroissement mal maîtrisé de la procyclicité et de l’arbitrage réglementaire, il y a lieu de s’interroger sur la capacité des projets de réformes réglementaires actuels à pallier ces dérives.

Procyclicité et réglementation macroprudentielle

L’outil parfaitement adapté en théorie pour répondre à la procyclicité croissante induite par des réglementations plus sophistiquées et indexées sur les données de marché est la réglementation macroprudentielle. Il s’agit, dans le langage du petit modèle développé ici, de faire en sorte que le ratio de levier l soit une fonction décroissante du prix de l’actif en vue de réduire les fluctuations endogènes engendrées par les comportements individuels des institutions financières.

Cet outil est difficile à mettre en œuvre de façon effective en pratique. Il est difficile de prévoir une règle donnant lieu à une formule mathématique qui s’appliquerait mécaniquement. Les secteurs qui sont sujets à des emballements du crédit autoréalisateurs varient au cours du temps. Par ailleurs, les variations de levier pour une classe d’actifs donnée s’expliquent en partie par des changements économiques ou technologiques fondamentaux qu’il est difficile de distinguer de ces fluctuations endogènes indésirables. Il y a donc lieu de permettre au superviseur – à l’institut d’émission lorsqu’il est en charge – de bénéficier d’une certaine discrétion dans l’établissement de cette indexation macroéconomique du besoin de fonds propres. Se pose alors la question de la capacité politique d’une entité non élue à « arrêter la musique alors que la fête bat son plein ». Pour cerner cette difficulté, il n’est que de se rappeler la levée de boucliers créée par la mention, par Alan Greenspan, d’une « exubérance irrationnelle » des marchés d’action durant la bulle Internet. Entre la faible pertinence d’une règle et la difficulté à implémenter suffisamment de discrétion, le sentier menant à une réglementation macroprudentielle effective est très étroit.

Réglementation prudentielle bancaire et shadow banking

Le contraste est saisissant depuis 2008 entre une avancée relativement rapide des réformes de la réglementation prudentielle des banques et son durcissement significatif, et l’absence d’évolutions tangibles s’agissant de la réglementation du shadow banking aux États-Unis. Je crains que cette asymétrie ne donne lieu à un résultat au mieux inefficace, au pire contre-productif. Compte tenu de mon diagnostic d’une crise du shadow banking essentiellement due à un défaut de supervision – l’incapacité à mettre en œuvre en pratique des règles devenues trop complexes compte tenu du rapport de force entre l’industrie et le superviseur –, il est à redouter que cette évolution ne conduise à une migration massive des activités régulées vers un secteur encore peu régulé et instable lors du (prochain ?) redémarrage de l’activité.

Deux voies sont possibles pour remédier à ce risque. D’une part, il est possible de simplifier les règles prudentielles afin de les rendre plus difficiles à contourner. Si cela est trop extrême, comme c’est le cas à mon avis avec l’actuel ratio de levier de 3 % qui fait fi de toute mesure du risque, alors nous revenons dans les années 1980 et créons une réglementation qui induit des distorsions importantes dans l’allocation du crédit. La voie sans doute préférable est celle qui consiste à investir largement dans le capital humain de la supervision. Les niveaux de rémunération dans l’industrie financière rendent cet investissement coûteux. L’enjeu en matière de stabilité financière et donc de croissance paraît toutefois bien plus élevé.