Alors qu’une amorce de reprise se dessine au début de 2014 en France comme dans les autres économies européennes, la question de la croissance et de ses moteurs devient centrale. L'état de l'économie après six années de crise est sans nul doute inquiétant lorsqu’on examine tour à tour l’ensemble de ses acteurs : des ménages qui font face à un taux de chômage élevé et persistant et une baisse de leur pouvoir d’achat, un secteur public face à la montée de l’endettement et aux besoins de maîtrise des déficits, des entreprises face à l’affaissement des marges, de la trésorerie et un niveau de défaillances toujours élevé, un secteur financier, enfin, traversé par de nombreuses turbulences et dont l’objectif principal, sous la pression des régulateurs, est de renforcer sérieusement son bilan. Face à ces difficultés, les analystes peinent à voir les véritables moteurs d’une reprise forte et durable, le consensus s’accordant pour voir l'économie française retrouver une croissance faible et qui reflète en réalité le fort degré d’incertitude dans lequel nous évoluons.

Pourtant, les leviers existent bel et bien et l’enjeu en cette période de sortie de crise est précisément de les actionner. Quels sont-ils ? Dans le contexte de consolidation budgétaire durablement engagé, l’appareil productif doit tout d’abord être capable de relancer une phase d’investissement et de croissance en améliorant son efficacité et en se donnant les capacités de trouver ailleurs le surcroît de demande qui fait défaut sur son marché national. Ce nouvel élan devra déboucher sur un nouveau cycle vertueux entraînant l’emploi et la consommation. C’est en tout cas le sens des récentes initiatives de politique économique prises par les pouvoirs publics. Des entreprises productives, compétitives, solidement implantées dans les territoires et ouvertes sur l’extérieur sont la clé du redressement de la croissance tant potentielle qu’effective, de la réduction du chômage et du poids de l’endettement.

Or en se penchant sur les trimestres passés, force est de constater que les entreprises françaises ont été jusqu'à présent plus qu’attentistes face à l’amélioration, certes timide, de la conjoncture. Elles ont globalement bien résisté à l’impact du choc économique et financier mondial, la hausse des défaillances ayant été en proportion assez limitée. Pour autant, leur position s’est détériorée de manière sensible, mettant à mal leurs marges, leur trésorerie, et obérant de fait leurs capacités de rebond futur.

C’est pourtant maintenant que l’effort doit être produit, les risques pris, les investissements engagés afin de restaurer la productivité et la compétitivité et d'éviter une perte durable de croissance potentielle. Cela concerne l’ensemble des entreprises, et en premier lieu les PME et les ETI (entreprises de taille intermédiaire), dont un financement adéquat est une condition nécessaire pour accompagner ce nouvel élan.

L'étude du financement des PME et des ETI renvoie assez rapidement aux difficultés structurelles des entreprises

Les PME et leur financement ont été au cœur du discours et de l’action publique depuis le début de la crise. Et pour cause, alors que l'économie entrait dans une phase de fortes turbulences économiques et financières, marquées par le gel du marché interbancaire et une contraction significative de l’activité, des craintes d’un credit crunch dévastateur pour les entreprises et, en premier lieu, les plus fragiles, les PME, ont rapidement émergé.

Un financement qui a été globalement bien assuré malgré la crise

Or, de manière rétrospective, qu’en a-t-il été ? Les différentes études menées sur le sujet paraissent converger : les banques ont globalement joué leur rôle pendant cette période et n’ont pas véritablement amplifié les difficultés, en maintenant ouvert l’accès au crédit.

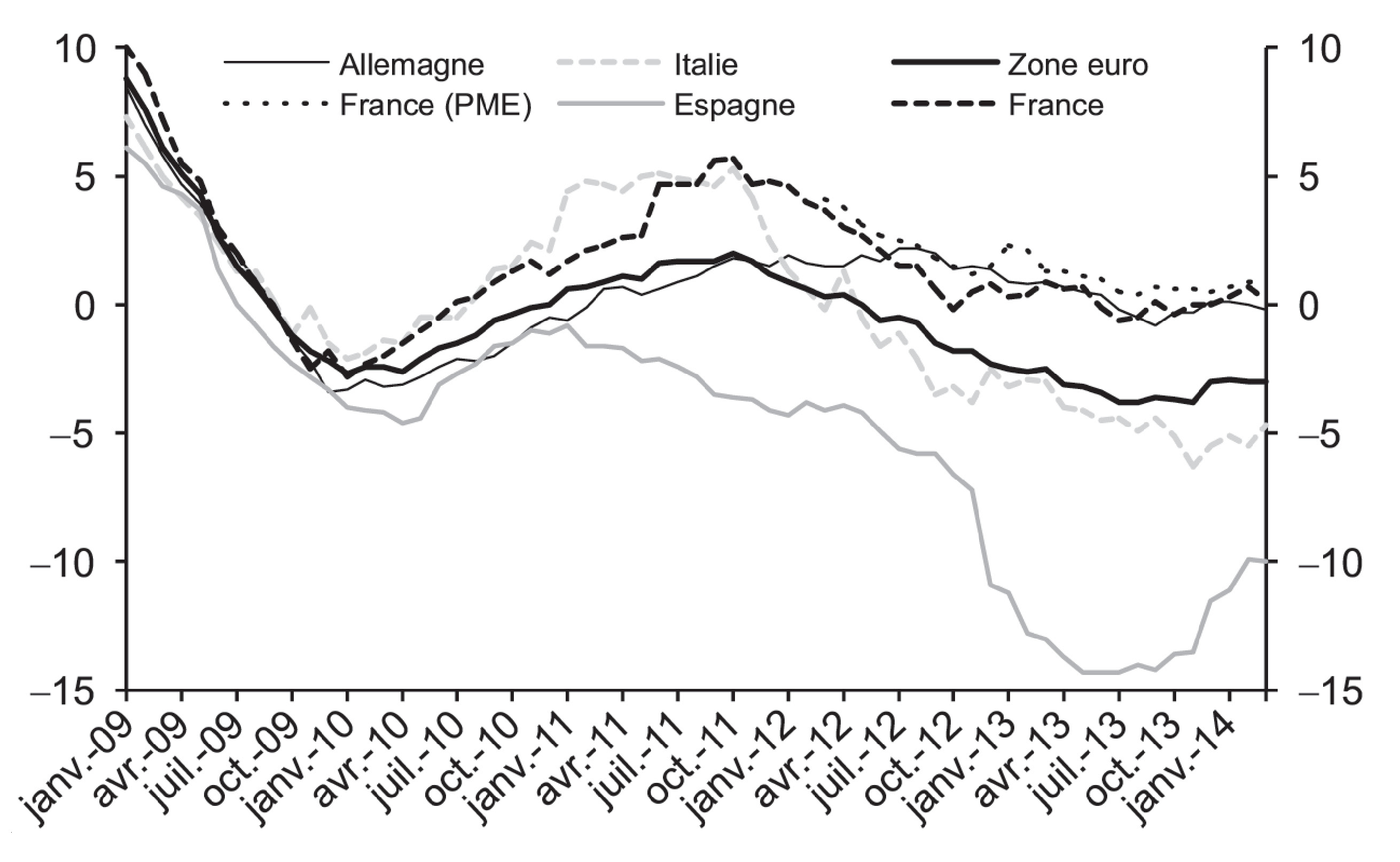

En effet, les encours de crédits aux PME, contrairement à la situation d’autres pays européens, sont restés globalement en croissance sur la période. Les PME ont pu bénéficier ainsi à plein de l’assouplissement monétaire massif engagé à la suite de la crise économique et financière. Grâce à la baisse rapide des taux d’intérêt à court terme, elles ont pu continuer à se financer auprès de banques à des taux d’intérêt moyens sur les crédits historiquement faibles, parmi les plus bas de la zone euro et inférieurs aux taux allemands, encore jusqu'à aujourd’hui.

Les PME ont également profité d’une action volontariste de la part des banques au cœur de la crise, incitées en cela fortement par la puissance publique qui a ainsi cherché à mettre en place une contrepartie au soutien public accordé au secteur financier. Elles ont enfin bénéficié elles-mêmes de multiples dispositifs de soutien, en particulier en faveur du maintien d’un accès à la liquidité grâce, par exemple, aux fonds de garantie du plan de relance portés par Bpifrance.

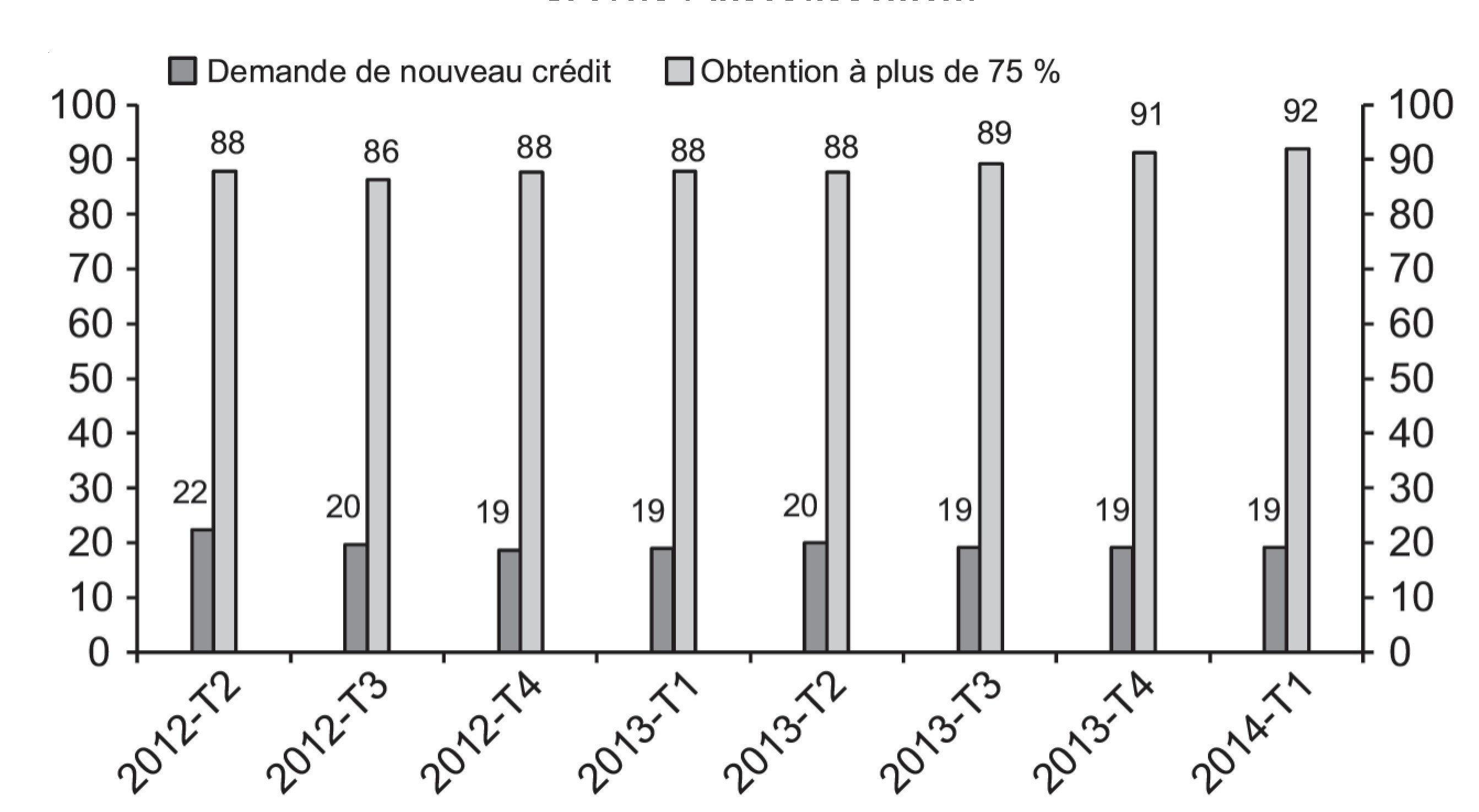

Au total, la demande de crédit a été globalement bien servie par les banques, y compris pour les PME et les ETI qui ont été le centre de l’attention des pouvoirs publics sur les dernières années. L’enquête auprès des banques sur la distribution de crédits, hormis un resserrement des conditions d’octroi épisodique au plus fort de la crise, signale davantage une contraction de la demande de crédit des entreprises, ce qui expliquerait le net ralentissement des encours. À l’opposé, l’enquête auprès des PME et des ETI réalisée par la Banque de France signale, depuis sa création au deuxième trimestre 2012, un taux de satisfaction de la demande de crédit1 élevé en matière de crédits d’investissement (de l’ordre de 90 %, cf. graphique 2b infra). Ces enquêtes, comme d’autres études académiques, tendent donc à accréditer l’idée d’un marché du crédit tiré avant tout par l'évolution de la demande, davantage que limité par une offre excessivement restreinte.

Le marché des crédits de trésorerie : symptôme des difficultés des entreprises

L’enquête de la Banque de France auprès des PME et des ETI montre en revanche que les difficultés se sont concentrées sur le marché des crédits de trésorerie (dont le taux d’obtention oscille entre 61 % et 74 % en 2012 et au début de 2014, cf. graphique 2a ci-contre).

En effet, face à la montée des défaillances, les banques ont opéré une réappréciation du risque alors même que la pression sur la trésorerie s’accentuait pour les PME du fait de la contraction de l’activité. Cela a engendré des tensions inévitables sur l’accès à la liquidité. Après plusieurs années de crise, ces difficultés de trésorerie, qui pouvaient passer pour conjoncturelles, se révèlent en réalité beaucoup plus structurelles et profondes. Cela peut être à l’origine de l’important écart de perception entre des chefs d’entreprise, qui ont le sentiment que les banques ne jouent pas leur rôle, et un diagnostic macroéconomique du fonctionnement du marché du crédit qui peut paraître rassurant.

Ces difficultés structurelles ont été largement documentées ces dernières années et captent aujourd’hui toute l’attention des pouvoirs publics.

Les entreprises françaises : une rentabilité en déclin, un déficit de compétitivité

Des marges de manœuvre restreintes

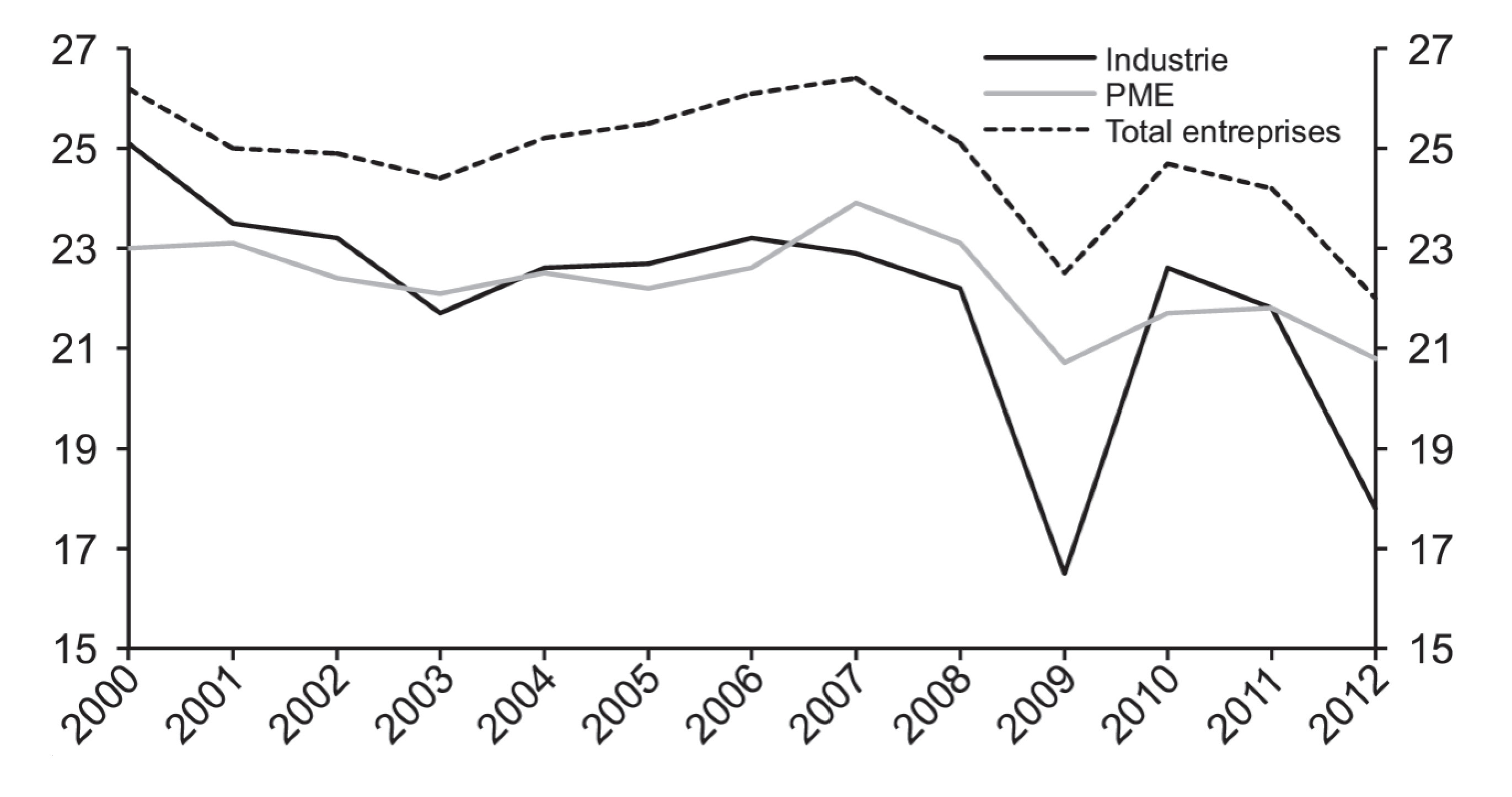

Le récent rapport de l’Observatoire du financement des entreprises, revenant sur douze années de performances économiques et financières des PME, rend bien compte des difficultés vécues par ces dernières, difficultés apparues au début de la crise en 2008, mais parfois de manière bien antérieure dans certains secteurs.

Malgré une situation financière allant en s’améliorant sur la dernière décennie2, les performances économiques3 sont restées décevantes, globalement stables avant la crise, puis en nette baisse à partir de 2008. Par ailleurs, dans l’industrie, la dégradation remonte bien avant 2008.

Un investissement insuffisamment productif ?

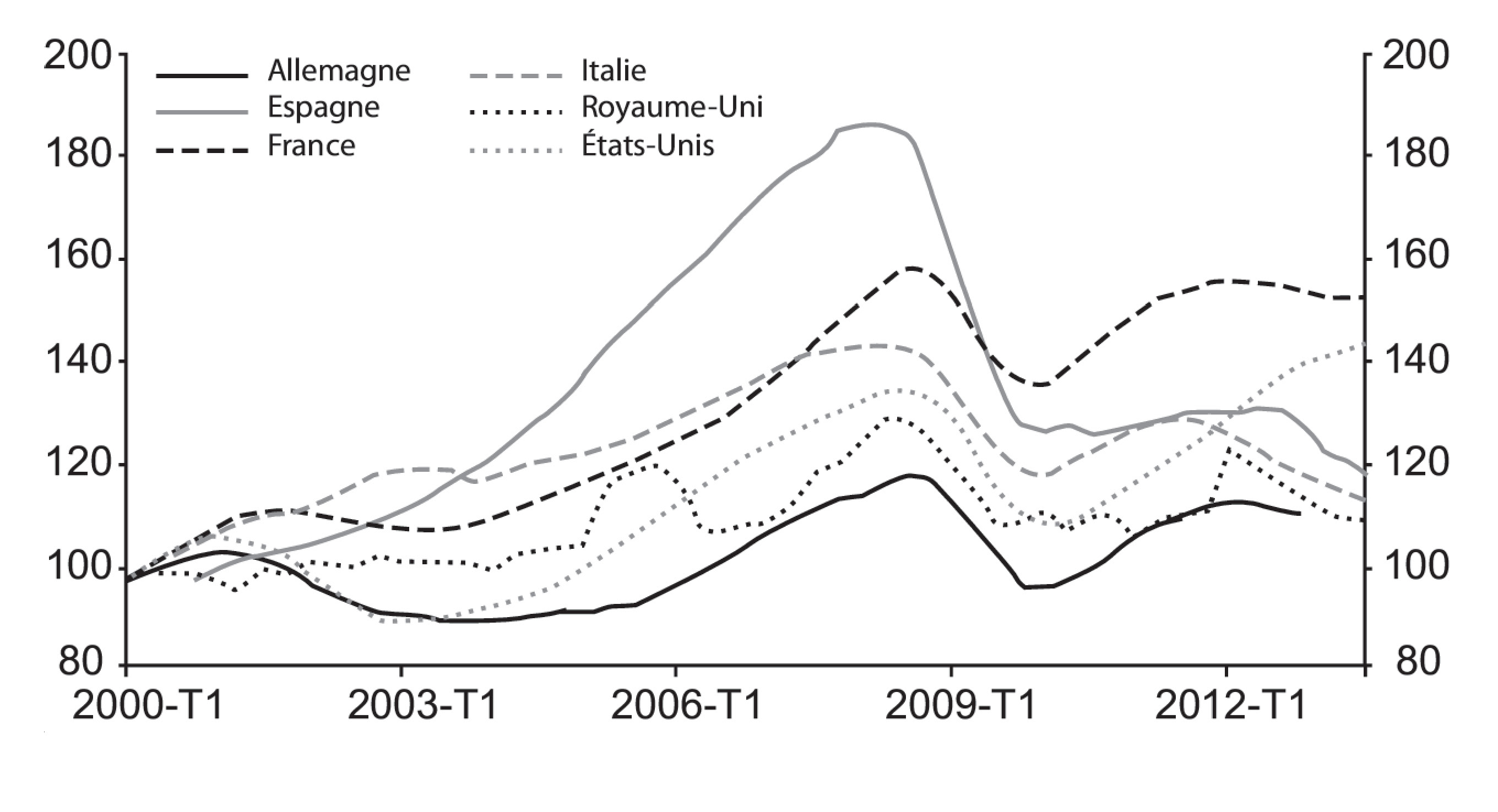

Ces marges de manœuvre internes peu élevées4 ont-elles limité l’investissement, obérant, à leur tour, la restauration de la rentabilité ? Il semble, à première vue, que l’investissement n’ait pas été particulièrement insuffisant en niveau. Mesuré en part de la valeur ajoutée dégagée, il s’est maintenu à un niveau relativement élevé grâce notamment à un financement bancaire globalement bien assuré, qui a pu se substituer aux marges de manœuvre internes qui se réduisaient. Si l’on compare l'évolution de l’investissement en valeur des sociétés non financières5 avec celle des États-Unis ou des principaux pays européens, seule l’Espagne a fait « mieux » sur la dernière décennie, du moins un temps avant de connaître une correction brutale à partir de 2009. Ce n’est donc pas tant le niveau de l’investissement que sa productivité, son efficacité, qui est mise dès lors en doute.

Il semblerait que, sur la période, l’investissement ait été tiré en partie sur la période par un investissement en construction dynamique, porté par la hausse des prix de l’immobilier. Par ailleurs, et plus récemment, l’industrie a vu, par exemple, des dépenses d’investissements plutôt défensifs prendre le pas sur les investissements offensifs. Depuis 2008, le renouvellement des capacités de production est devenu le premier motif d’investissement chez les industriels devant le motif cumulé d’extension des capacités et d’introduction des nouveaux produits. Enfin, que ce soit en termes d’engagement de dépenses de R&D (recherche et développement), de robotisation, la France se classe toujours derrière le Japon, l’Allemagne ou les États-Unis.

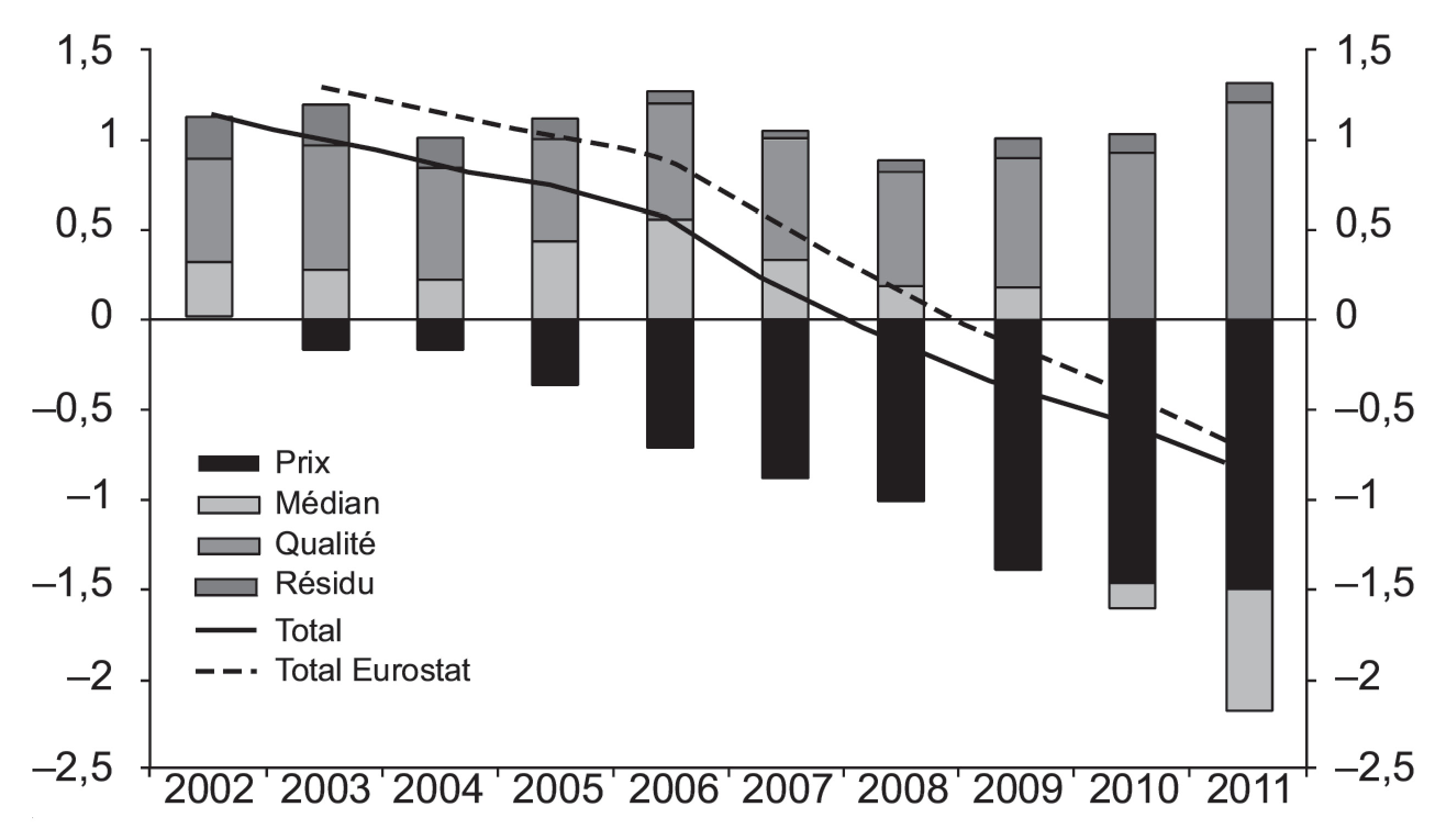

De manière générale, des freins structurels à la compétitivité

La perte de compétitivité de nos entreprises et, plus généralement, de l'économie française dans son ensemble a été largement diagnostiquée ces dernières années. À l’origine se trouve l’observation de pertes de parts de marché à l’exportation de la France. Ces dernières sont passées pour les produits manufacturés de 5,2 % en 2000 à 3,8 % en 2012. Mais c’est surtout son déclin rapide, voire plus rapide que pour certains autres pays européens et notamment l’Allemagne, qui alerte.

Les problèmes avancés touchent aussi bien à la structure de coût qu’aux déterminants du pouvoir de marché des entreprises pour leurs produits et services, facteurs de compétitivité hors coûts (positionnement de gamme, image de marque, design, contenu innovant du produit, qualité et service après-vente…). Le positionnement médian actuel des produits français, entre secteurs fortement soumis aux effets de la compétitivité-prix creusant le déficit commercial et secteurs de pointe dynamiques et excédentaires, mais insuffisants en volume pour empêcher les pertes de parts de marché globales, témoigne de l’enjeu de ces déterminants6. Les causes potentielles avancées sont nombreuses : un déficit de taille de nos entreprises, une solidarité interentreprises et notamment une relation PME/grands donneurs d’ordres déficiente (dont les comportements en matière de délais de paiement sont emblématiques), un engagement de dépenses de R&D et une robotisation insuffisants.

En outre, une insuffisante maîtrise des coûts salariaux, à l’heure où l’ajustement s’opère de manière assez vive dans les pays d’Europe du Sud, peut poser des difficultés d’autant plus que, par effet de bouclage, ils peuvent peser sur les marges de manœuvre financières internes des entreprises, déterminantes dans l’engagement de stratégies « hors prix ».

En ce sens, de nouvelles mesures ont été engagées ces derniers mois pour favoriser la compétitivité des entreprises. Aujourd’hui, le crédit d’impôt pour la compétitivité et l’emploi (CICE), en réduisant le coût du travail de près de 2,5 %, est une première réponse à la problématique de la compétitivité-prix des entreprises françaises, susceptible de freiner la spirale négative où faible compétitivité et faibles marges s’auto-alimentent. Demain, la poursuite de la baisse du coût du travail engagée dans le Pacte de responsabilité renforcera ce mouvement7. Pour autant, et alors que cette course à la compétitivité-coût menace un peu plus la zone euro de déflation, il serait dangereux de s’en tenir là. Une politique active favorisant l’innovation et la montée en gamme apparaît plus que jamais nécessaire.

L’enquête de conjoncture auprès des PME réalisée au deuxième semestre 2013 par Bpifrance est d’ailleurs assez parlante. On y observe des PME innovantes, ouvertes sur l’international, plutôt optimistes, opérant avec une relative aisance dans une situation de croissance faible par rapport à de nombreuses TPE-PME, centrées sur des activités traditionnelles et à débouchés exclusivement nationaux. Il ne faut pas en déduire que seule cette catégorie d’entreprises compte : les TPE, qui comptent pour un cinquième de l’emploi et de la valeur ajoutée ont un rôle économique important. Il s’agit au contraire de souligner les caractéristiques d’entreprises traversant les difficultés conjoncturelles avec plus d’agilité et à même d'être la locomotive de l'économie en phase de rebond. Renforcer ce socle de PME, engagées dans des processus d’innovation et ouvertes sur l’international, appelées par ailleurs à croître et à devenir des ETI, est donc un enjeu majeur pour les années à venir.

Le financement des PME doit répondre à ces enjeux en assurant une chaîne de financement fluide et complète

Le défi posé par les besoins de gains de productivité, de compétitivité, d’innovation de nos entreprises met donc les PME et les ETI au centre de l’action. Une telle politique renvoie directement à la problématique de leur financement, condition nécessaire à sa mise en œuvre.

Le financement des entreprises doit être assuré de manière fluide, globale, avec des solutions diversifiées et à coût modéré. C’est à peu près le cas à l’heure actuelle, mais cela pourrait ne plus l'être (autant) demain du fait, notamment, de l’impact des modifications réglementaires s’appliquant aux banques. Plus encore, il s’agit de s’assurer que ce financement est bien au service des stratégies les plus performantes des PME.

Un financement qui favorise la prise de risque et l’innovation

La politique de soutien à l’innovation répond aux deux imperfections de marché traditionnellement identifiées limitant l’effort qu’y consacrent les entreprises.

L’existence d’externalités positives de diffusion de connaissances liées à l’engagement de travaux de R&D justifie une intervention publique par l’intermédiaire de subventions et/ou de crédits d’impôt. La France dispose d’un cadre favorable en la matière, notamment avec le crédit impôt-recherche (CIR) d’un montant de 4 Md€ en 2013 et attendu à près de 6 Md€ en 2014. La sanctuarisation du CIR pour le quinquennat représente dès lors un effort public très significatif pour favoriser l’innovation en France.

Une deuxième imperfection importante résulte des asymétries d’information entre financeurs traditionnels (les banques) et les porteurs de projets innovants. La nature incertaine du projet, l’absence ou la faiblesse du collatéral rendent le financement bancaire traditionnel difficile pour les entreprises qui innovent, d’autant plus quand elles sont jeunes. Ces imperfections peuvent également pénaliser l’accès aux fonds propres aux premiers stades de la vie de l’entreprise.

Les mécanismes de soutien public jouent ici un rôle essentiel. Bpifrance en est un opérateur historique et important.

En premier lieu, Bpifrance, via ses différents dispositifs d’aide à l’innovation (subventions, avances remboursables, prêts bonifiés8), a participé pour environ 600 M€ au financement de l’innovation des PME et des ETI en 2013. Par ailleurs, ces dispositifs ont fait preuve d’efficacité : les dépenses de R&D aidées par Bpifrance auraient conduit à environ trois fois plus de brevets que les projets non aidés9 par le passé.

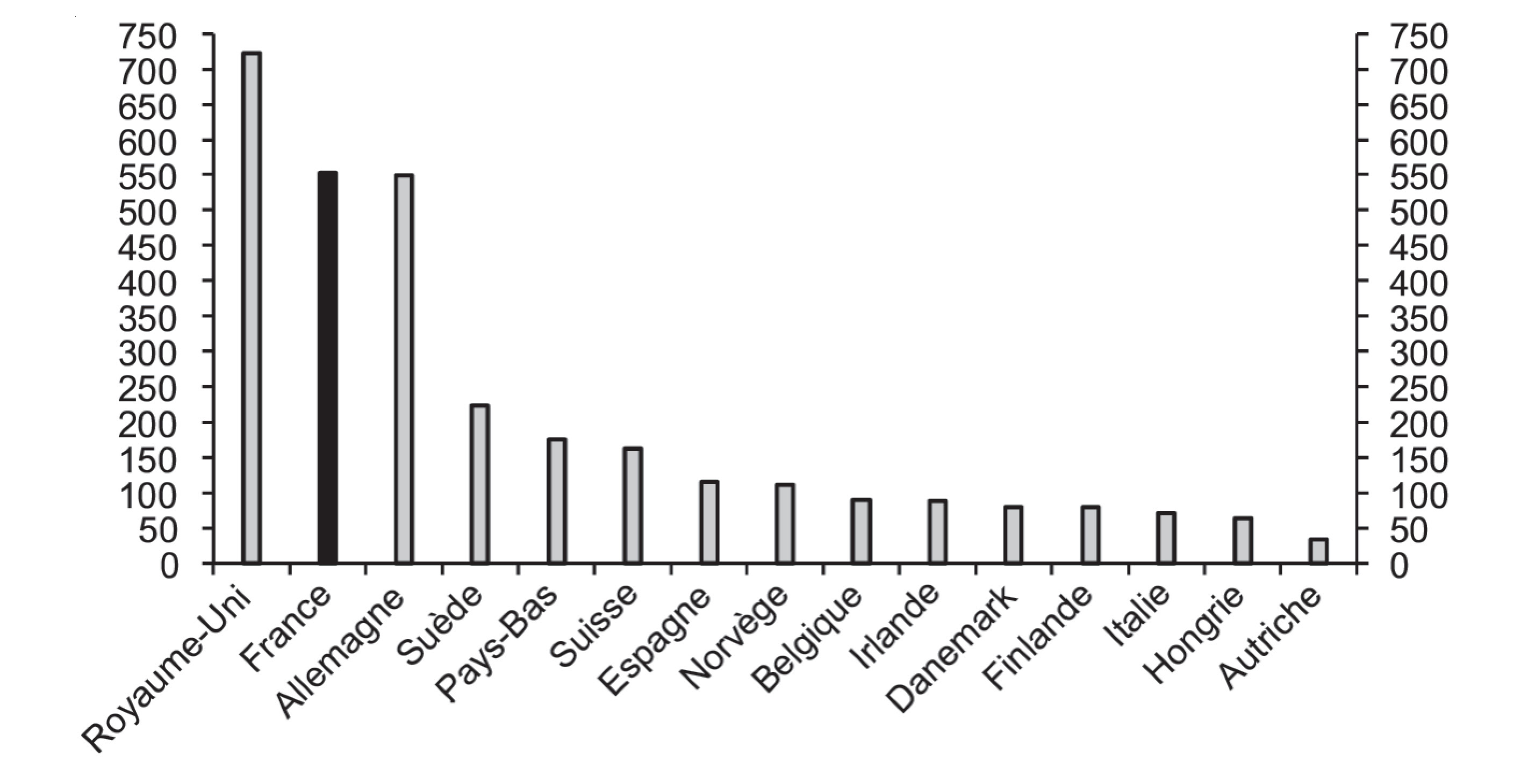

En second lieu, le soutien à l’innovation passe par le financement en fonds propres des entreprises jeunes, à fort potentiel de croissance. Si ce marché du capital-risque est bien développé en France, deuxième en montant d’investissements en Europe en 2012, il reste encore loin en termes de poids dans l'économie de marchés plus matures comme celui des États-Unis ou d’Israël10. Il s’appuie essentiellement sur les investissements réalisés par les fonds publics11 et les fonds directement souscrits par les particuliers bénéficiant d’incitations fiscales à l’entrée. Sur les 443 M€ investis par les fonds de capital-risque en France en 201212, environ un tiers est à mettre à l’actif des fonds fiscaux, le reste correspondant au montant investi par Bpifrance et ses fonds partenaires. Ce volume d’investissements reste par ailleurs inférieur d’environ 40 % à son niveau de 2007.

Le développement d’un écosystème favorable à l’innovation passe par le développement de ce type de marchés de capitaux et va au-delà de la seule mise à disposition de fonds (taille des fonds, qualité des équipes de gestion, rendements, deal flow, opportunités de sortie…). Par sa position13, Bpifrance entend y jouer un rôle structurant. Par exemple, la création d’un fonds Large Venture vise à se donner la capacité d’investir de manière précoce des tickets d’un montant élevé14, potentiellement supérieurs au chiffre d’affaires des entreprises afin de leur donner, dès les premiers stades de leur développement, la capacité de se positionner à l’international. Particulièrement utile dans des secteurs dont les marchés sont d’emblée mondiaux (par exemple, les biotechnologies), il s’agit là d’un type d’investisseurs qui n’existait pas jusqu’ici en France. Plus généralement, Bpifrance souhaite contribuer activement à faire émerger les meilleures équipes de gestion privées et à créer un cercle vertueux de performances qui se traduira par une attractivité accrue de cette classe d’actifs pour les investisseurs.

Un financement qui contribue à la croissance des PME et à leur déploiement à l’international

Les ETI sont, derrière les grandes entreprises, les entreprises disposant de la plus grande capacité à exporter (environ 20 % de leur chiffre d’affaires se réalise à l’export, contre 9 % pour les PME) et à innover (comptant pour 26 % des DIRDE – dépenses intérieures en recherche-développement des entreprises –, contre 12 % pour les PME15). Les ETI implantées en France, moins nombreuses qu’en Allemagne et au Royaume-Uni16, apparaissent comme le chaînon fragile du tissu productif français. Par ailleurs, à bien examiner cette population d’entreprises, il s’avère que les situations sont très hétérogènes avec une propension à fortement exporter tirée par les filiales de groupes étrangers17. L’objectif est donc double : (1) susciter le développement de PME en ETI et (2) améliorer leur résilience et leur capacité à l’internationalisation.

Une condition nécessaire pour cet objectif est donc de disposer, pour les PME et les ETI, d’une gamme de financement complète en haut et bas de bilan et répondant aux différentes phases du cycle de vie de l’entreprise.

Comme indiqué précédemment, si l’investissement des entreprises françaises sur la dernière décennie apparaît avoir été relativement soutenu et bien financé, il aurait concerné des projets relativement classiques et finalement peu productifs. Or la croissance, le développement de stratégies des entreprises nécessaires aux gains de compétitivité peuvent buter sur des difficultés de financement du besoin en fonds de roulement ou de l’immatériel. Ces difficultés peuvent notamment résulter d’une faible ou d’une absence de valeur de gage que peuvent avancer certaines entreprises face à ce type de besoins.

L’insuffisance de fonds propres peut également se révéler être un frein à la croissance, notamment par acquisition externe. Cela peut également se révéler être un frein à l’internationalisation. En effet, s’agissant en particulier des déterminants de la capacité à exporter, il apparaît tout autant nécessaire de renforcer sa productivité que de disposer d’une structure financièrement saine (Bellonne et al., 2010).

Les difficultés d’accès aux fonds propres peuvent d’ailleurs traduire autant une difficulté au niveau de l’offre (orientation de l'épargne de long terme vers les entreprises insuffisante) que de la demande, avec des entreprises réticentes quant à l’ouverture de leur capital par crainte de perte de contrôle. Selon une étude de KPMG18 réalisée en 2013, seules 8 % des ETI interrogées envisageaient d’ouvrir leur capital à des fonds d’investissement et 1 % déclaraient envisager une introduction en Bourse. De manière générale, l’enjeu se situe ici autant sur le plan du financement que de l’accompagnement.

Par ailleurs, le segment spécifique du financement de l’export, qui peut constituer un élément important de l’offre commerciale des entreprises nationales exportatrices, nécessite une offre adaptée pour un coût maîtrisé. Des difficultés conjoncturelles, telles que les fortes contraintes sur le refinancement en dollars des banques françaises en 201119, ou plus structurelles, liées aux coûts de refinancement de ces dernières ou aux contraintes réglementaires réduisant la rentabilité de ces opérations, peuvent pénaliser les entreprises françaises. En particulier, l’accès à ce type de financement (crédit acheteur ou fournisseur) pour les petites opérations avec des coûts de traitement unitaires élevés peut se révéler difficile. Or il est important d’assurer la mise à disposition de ce type de financement à l’heure où des mécanismes de soutien public sont en place dans les grandes économies mondiales et européennes.

Face à ces problématiques, le positionnement de Bpifrance est bien de veiller à doter les PME et les ETI d’une chaîne de financement complète, particulièrement sur des produits ou des segments à même de répondre aux enjeux de la croissance de moyen terme, en jouant un rôle d’entraînement des autres acteurs du financement, là où les défaillances de marché sont avérées.

Bpifrance joue également un rôle d’accompagnement, en complément de l’action que les autres acteurs, notamment régionaux, réalisent déjà. Le financement en tant que tel est certes une condition nécessaire, mais non suffisante. Les besoins d’accompagnement liés à ces financements (stratégie, management opérationnel, mise en réseau…) sont des facteurs clés des stratégies de croissance et conditionnent l’efficacité des financements mis à disposition.

Conclusion

Le financement des PME est déterminant dans la réponse aux enjeux de redressement de l'économie et de renforcement de notre compétitivité, et est un élément essentiel des stratégies horizontales d’une politique industrielle efficace.

Si l’on peut se féliciter en France d’avoir un marché du financement globalement sain, c’est en veillant à pallier ses déficiences de manière ciblée qu’un certain nombre de freins au développement pourront être levés.

L’investissement reste à la fin de 2013 au point mort, toujours inférieur de plus de 10 % à son niveau d’avant-crise20, quand la production a retrouvé son niveau du début de 2008. Si cela n’a rien d’anormal dans une phase basse du cycle, il n’en reste pas moins qu'à moins de compromettre durablement les capacités de rebond de l’offre, face à un capital vieillissant, le redémarrage de l’investissement, tant en termes de quantité que de qualité, est urgent et est une priorité pour l'économie française.

Les taux d’intérêt sont à un niveau historiquement faible, la gamme de produits s'étoffe et les PME peuvent s’appuyer sur un acteur tel que Bpifrance, un acteur à leur service et dont l’ambition est d’entraîner au maximum le financement privé vers leurs projets d’investissement. Ce sont des choix, des paris difficiles à mettre en œuvre dans un contexte de demande toujours déprimée, ce sont pourtant des choix déterminants et nécessaires à engager dès maintenant.