On doit à l’économiste Joseph Schumpeter, dans Théorie de l’évolution économique, livre paru en 1911, la mise en évidence de l’innovation comme un processus important de transformation de l’économie. Le débat sur la définition de l’innovation a abouti en 2005, au sein de l’OCDE (Organisation de coopération et de développement économiques), à une acception désormais largement partagée : l’innovation est la mise en œuvre d’un produit (bien ou service) ou d’un procédé nouveau ou sensiblement amélioré, d’une nouvelle méthode de commercialisation ou d’une nouvelle méthode organisationnelle dans les pratiques de l’entreprise, l’organisation du lieu de travail ou les relations extérieures (OCDE, 2005).

Dorénavant, il est admis que l’innovation est à la fois un processus majeur qui induit l’évolution économique et un moteur de la croissance économique (Lorenzi et Villemeur, 2009). Le capital-risque, institution récente née après la Seconde Guerre mondiale, joue un rôle particulier et grandissant dans le processus d’innovation en tant qu’investissement de long terme.

Cet article vise, dans une première partie, à resituer le rôle du capital-risque dans le processus d’innovation en s’appuyant sur les recherches économiques en la matière et sur la comparaison entre les États-Unis et l’Europe qui s’avère riche d’enseignements. Dans une deuxième partie, les raisons du sous-investissement français sont caractérisées et, finalement, les leviers d’une politique publique en faveur du capital-risque sont mis en exergue.

La logique de l’innovation par le capital-risque

Associer un créateur de nouvelles techniques et un financier prenant le risque d’apporter des capitaux est une très ancienne idée. Une célèbre aventure de capital-risque fut ainsi le financement du périple de Christophe Colomb en 1492 par la reine d’Espagne. Si ces techniques financières ont été occasionnellement utilisées depuis longtemps, l’activité ne s’est vraiment organisée qu’à partir des années 1930 aux États-Unis où les business angels font leur apparition. Ils concernent alors des personnalités très fortunées qui investissent une partie de leur fortune dans de jeunes entreprises prometteuses ; il s’agit surtout de poursuivre le goût d’entreprendre en prenant des risques pour s’enrichir.

La première entreprise moderne de capital-risque, l’American Research and Development (ARD), est principalement créée en 1946 par Karl Compton, président du MIT (Massachusetts Institute of Technology), et Georges Doriot, un professeur français d’Harvard. Ces investisseurs décident d’investir dans des entreprises développant des technologies issues de la Seconde Guerre mondiale. En 1958 fut fondée la première société de capital-risque, Draper, Gaither et Anderson, organisée sous la forme juridique de limited partnership (LP) qui est progressivement devenue la forme juridique dominante pour réunir des fonds destinés à être investis dans le capital-risque.

Cependant, les origines de la croissance forte du capital-risque résident dans la modification de la prudent man rule qui interdisait aux fonds de pension d’investir dans des actifs risqués dont le capital-risque. Cette modification faite en 1978 a levé les barrières réglementaires à l’investissement des fonds de pension dans le capital-risque. Aussi, dès les années 1980, on constate une forte progression des sommes consacrées au capital-risque. Au milieu des années 1990, une forte amplification du capital-risque se produit dans le contexte de l’accélération du développement des technologies de l’information. En 2000, le capital-risque connaît aux États-Unis une croissance spéculative et l’éclatement de la bulle boursière en 2001 fait fortement reculer le montant de tels investissements.

Durant les dernières décennies, le nombre de business angels va très rapidement s’accroître aux États-Unis en s’élargissant aux investisseurs individuels, plus forcément aussi fortunés que les pionniers. Désormais, un business angel est une personne physique qui investit son propre argent dans une entreprise novatrice à fort potentiel de croissance et qui met gratuitement à disposition de l’entrepreneur ses compétences, ses réseaux relationnels et son expérience dans l’organisation et la gestion quotidienne.

Au cours des années 2000, les gouvernements des pays développés s’efforcent d’inciter au développement du capital-risque et, plus généralement, du capital-investissement (cf. encadré 1), reconnaissant par là même le rôle très positif joué par ces activités dans la genèse d’innovations. D’une manière générale, le capital-investissement a été durement touché par la dernière crise économique et financière, tout particulièrement aux États-Unis (Mahieux, 2012).

Le capital-risque : un accélérateur efficace d’innovations de rupture

Dans quelle mesure le capital-risque dope-t-il le processus d’innovation ? Cette problématique a fait l’objet de nombreuses études visant à mettre en évidence et à évaluer l’efficacité du capital-risque vis-à-vis du processus d’innovation.

Le premier enseignement est relatif à la capacité innovatrice des entreprises où les capital-risqueurs interviennent comme actionnaires (Gompers et Lerner, 2001). Ces entreprises déposent plus de brevets que celles où l’actionnariat ne comporte pas de capital-risqueurs, ce qui illustre une plus grande capacité innovatrice. Il est tout particulièrement intéressant de noter que ces entreprises ont aussi tendance à déposer plus de brevets relatifs à des innovations radicales que les autres entreprises. Ainsi, le capital-risque donne plus d’innovations radicales de produits. Les firmes soutenues par le capital-risque adoptent davantage de stratégies d’innovation que d’imitation. De plus, il accélère le passage du nouveau produit vers le marché.

Le deuxième enseignement est relatif à l’efficacité du capital-risque pour générer l’innovation. Le capital-risque, qui ne représente que 3 % des dépenses de R&D, génère néanmoins 8 % des dépôts de brevets (Kortum et Lerner, 2000). En d’autres termes, 1 dollar investi dans le capital-risque contribue trois ou quatre fois plus au dépôt de brevets que 1 dollar dépensé en R&D traditionnelle. Pour générer des brevets, le capital-risque s’avère ainsi être un investissement plus efficace que l’activité de R&D traditionnelle.

Un investissement orientant la stratégie d’innovation des entreprises

La durée de vie d’un fonds de capital-risque est en moyenne de dix à treize ans. Elle se décompose généralement en trois périodes : une première période (trois à cinq ans) où les gestionnaires réunissent des fonds auprès des limited partners, une deuxième période où ces fonds sont réinvestis et une troisième période où les gestionnaires récupèrent les fonds investis, matérialisent leurs gains et les rendent aux investisseurs (Tirole, 2005).

Quelle est l’influence du capital-risque sur la stratégie d’innovation à long terme des entreprises ? Les économistes ont cherché à caractériser l’évolution de la « capacité d’absorption » des entreprises, cette dernière traduisant leur stratégie de R&D concernant la manière d’assimiler, d’exploiter et de créer des connaissances. La stratégie « acheter » consisteà orienter les dépenses de R&D vers l’acquisition de connaissances et de savoirs externes à l’entreprise (transfert de technologies, par exemple), alors que la stratégie « faire » engage les moyens internes de l’entreprise. La mise en place d’une capacité d’absorption résulte d’une stratégie mixte « acheter/faire » plutôt que d’une stratégie pure « acheter » ou « faire ». Une capacité d’absorption élevée souligne ainsi un rôle actif de l’entreprise dans la gestion des connaissances, en liaison avec d’autres acteurs. L’importance de ces considérations réside dans l’existence d’un lien empirique entre la capacité d’absorption des entreprises d’une économie et la croissance de la productivité d’une économie (Griffith et al., 2004).

Il a été montré qu’une entreprise financée par le capital-risque recourt plus souvent à une stratégie mixte « acheter/faire », ce qui l’oriente vers la construction d’une capacité d’absorption (Da Rin et Penas, 2007). Le rôle du capital-risque induit bien cette orientation stratégique qui accélère la dynamique de l’innovation et en définitive les gains de productivité d’une économie. En toute logique, il apparaît donc que les politiques publiques de soutien à l’innovation gagneraient à développer des incitations en faveur du capital-risque, orientant les entreprises vers des stratégies d’innovation plus créatrices de croissance économique.

Ces études démontrent que le capital-risque est un facteur démultipliant la capacité innovatrice des entreprises tout en favorisant l’émergence de nouveaux produits, en rupture avec les produits jusqu’alors consommés. Elles confirment ce que l’histoire même du capital-risque tend à illustrer.

Les enseignements de la comparaison États-Unis/Europe

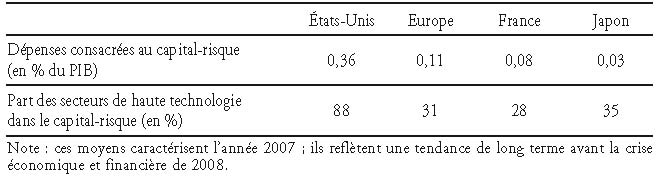

Les États-Unis sont reconnus comme le pays développé le plus innovant. La grande majorité des indicateurs liés à leur système d’innovation (Lorenzi et Villemeur, 2009) révèlent clairement à la fois des moyens bien supérieurs consacrés au processus d’innovation (R&D, enseignement supérieur, capital-risque...) et de meilleurs résultats reflétant leur efficacité (brevet, publication d’articles scientifiques…). Par exemple, les États-Unis sont en tête pour le nombre de chercheurs dans les entreprises et le fossé est énorme avec l’Europe qui en possède en moyenne 2,8 fois moins par entreprise. Le pays le plus innovant est aussi celui qui dépense le plus dans le capital-risque (cf. tableau 1 infra).

Si l’on tient compte des moyens investis dans le secteur de la haute technologie (technologies de l’information et de communication, santé, biotechnologies), alors l’effort américain est neuf fois plus important que celui des Européens et quatorze fois plus important que celui des Français ! Le poids des business angels aux États-Unis ainsi que l’aide publique au capital-risque contribuent à expliquer de telles différences.

Le rôle clé des business angels

Le poids des business angels (environ 500 000 personnes)1 est considérable aux États-Unis puisqu’ils ont investi 26 Md$ en 2007 dans environ 57 000 entreprises, dont 7 Md$ sont affectés à la création d’entreprise. Ces investissements représentent autant que ceux de toutes les sociétés de capital-risque (Metrick, 2007).

Les business angels ont historiquement financé dix fois plus de jeunes pousses que les capital-risqueurs (Commission européenne, 2002). C’est ainsi que 39 % des investissements des business angels sont réalisés en phase d’amorçage. Ils s’avèrent être des investisseurs particulièrement motivés par les secteurs des hautes technologies comme le logiciel (27 %), la santé (19 %), les biotechnologies (12 %), tandis que leur expérience professionnelle garantit l’efficacité de leur apport de compétences.

Le poids des business angels en Europe est bien plus faible ; il n’implique qu’environ 100 000 personnes en Europe dont 50 000 en Angleterre et 5 000 en France. L’un des freins à leur développement réside dans la « résistance » des entrepreneurs, étant elle-même généralement le fruit de la méconnaissance des services rendus. Le fossé entre entrepreneurs et business angels se réduit notablement avec l’existence de réseaux de business angels. On ne sera pas surpris de constater que ces réseaux sont les plus nombreux dans les pays les plus avancés (États-Unis, Angleterre). L’expérience anglaise montre que les réseaux subventionnés orientent davantage leurs activités (70 %) vers les jeunes pousses et l’amorçage, contrairement à ceux qui ne le sont pas (seulement alors 40 %) ; cette expérience met en évidence qu’il y a alors des complémentarités entre les business angels et les capital-risqueurs et que la démarche est gagnante pour tous les acteurs, y compris pour les entrepreneurs (Harrison et Mason, 2000).

L’incitation publique en faveur du capital-risque

C’est aussi aux États-Unis que l’on trouve les initiatives les plus importantes dans le soutien public au capital-risque. Dans le cadre du Small Business Act (SBA), l’administration s’implique dans le capital-risque au travers des SBIC (small business investment companies). Au milieu des années 1960, de très nombreuses SBIC sont créées et contrôlent alors la majorité du capital-risque américain ; sociétés privées de capital-risque, elles sont financées par des prêts à taux réduit auprès du gouvernement fédéral. Apple Computer, Compaq Computer, Intel et AOL sont des entreprises créées par le programme SBIC.

Les SBIC continuent à jouer un rôle significatif dans le capital-risque, surtout dans le capital-amorçage (Lorenzi et Villemeur, 2009). Elles ciblent préférentiellement (49 % des projets) les entreprises en phase de démarrage, dans le secteur des TIC (technologies de l’information et de la communication) et le secteur de la production. Mais surtout, elles fournissent 64 % des fonds investis en amorçage, ce qui met en lumière leur rôle dans cette phase particulièrement risquée du capital-amorçage.

Le Royaume-Uni s’est inspiré des SBIC et met en œuvre des enterprise capital funds. Les pouvoirs publics français ont longtemps privilégié un mode d’intervention fondé sur une série de mesures fiscales et réglementaires incitatives, en évitant d’intervenir directement par l’injection de capitaux (Dubocage et Rivaud-Danset, 2003). Considérant qu’il y avait une « pénurie » de l’offre dans le capital-risque et le capital-développement, en novembre 2006, les pouvoirs publics français ont décidé de lancer France Investissement, un fonds de fonds public-privé associant la Caisse des dépôts (CDC) et des partenaires privés. Ce programme vise à injecter 3 Md€ sur six ans dans le financement de PME en croissance, de PME innovantes et de jeunes pousses.

Une autre incitation américaine mérite d'être mentionnée compte tenu de son influence. Depuis 1982, les États-Unis sont les seuls à avoir un programme public d’amorçage technologique, le Small Business Innovation Research (SBIR), qui invite les entreprises (et les chercheurs) à créer et à développer, pour des agences gouvernementales, de nouveaux produits. L’aide aux entreprises prend la forme de contrats de R&D que les agences gouvernementales signent avec des PME, avec la promesse de contrats précommerciaux. Ce programme a un impact considérable puisque chaque année, environ 4 000 entreprises sont concernées et le montant des subventions s’élève à plus de 2 Md$.

En fait, ce programme met en lumière le caractère prometteur des volets techniques et commerciaux de l’entreprise choisie. Aussi, les capital-risqueurs et les business angels s’intéressent beaucoup aux entrepreneurs arrivés au terme de leur projet. C’est un label de qualité qui réduit notablement l’asymétrie d’information entre l’entrepreneur et l’investisseur potentiel (Lerner, 1999).

Pourquoi un sous-investissement français dans le capital-risque ?

Les économistes ont cherché à expliquer le développement du capital-risque qui est bien plus important aux États-Unis que dans les pays européens (Lerner, 2002 ; Lorenzi et Villemeur, 2009 ; Kettani, 2011). Un facteur institutionnel en amont du capital-risque doit être mentionné : il réside dans la puissance et la performance de la R&D américaine. En effet, bon nombre de projets développés par les start-up et soutenus par le capital-risque trouvent leur source dans les résultats de recherche et les prototypes développés au sein des laboratoires universitaires, notamment grâce au programme SBIR.

Différentes explications liées au secteur du capital-risque peuvent être avancées pour expliquer le sous-investissement des capital-risqueurs dans les projets innovants, comme l’inadéquation entre l’offre et la demande, le manque d’expertise des capital-risqueurs, ainsi qu’un financement trop sélectif des projets innovants.

La rencontre difficile entre l’offre et la demande

Le marché des capitaux doit permettre une rencontre optimale entre l’offre de projets innovants par les entrepreneurs et la demande des investisseurs pour l’actif du capital-risque. Il est bien connu qu’aux États-Unis, les universités, les incubateurs et les clusters jouent un rôle central afin de faciliter la mise en relation entre les capital-risqueurs et les entrepreneurs ; notamment les grandes universités sont très sensibilisées à l’importance de toutes les facettes du capital-investissement, investissent souvent dans des fonds et entretiennent des relations pérennes avec les capital-risqueurs.

Les chercheurs ont mis en lumière le processus d’assortiment effectué par les agents économiques. Le prix Nobel Becker est le premier à avoir introduit la notion d’assortiment (Becker, 1973 et 1974) en décrivant le marché du mariage comme un marché où deux individus se marient en fonction de complémentarités dans leur fonction de production.

Un modèle d’assortiment entre entrepreneurs et banquiers peut expliquer un équilibre sous-optimal lorsque les frictions jouent un rôle important (Wasmer et Weil, 2004). Un problème d’assortiment entre capital-risqueurs et entrepreneurs porteurs de projets innovants peut être constaté en France (Kettani, 2011). Tout particulièrement, les business angels sont peu reconnus en France par les organisations (universités, grandes écoles, laboratoires) comme des partenaires pouvant financer des projets innovants.

Le manque d’expertise des capital-risqueurs

Les performances d’une firme de capital-risque généraliste sont inférieures à celles d’une firme de capital-risque spécialiste, par exemple dans les technologies de l’information ou les biotechnologies (Gompers et al., 2009). Les firmes de capital-risque généralistes allouent moins efficacement des capitaux et leurs investissements sous-performent ceux des firmes de capital-risque spécialistes. De même, la spécialisation des capital-risqueurs augmente la probabilité qu’ils soient en mesure de détecter plus facilement les bons signaux d’investissement. Leur expertise est donc un facteur important dans leur succès.

Les capital-risqueurs français et européens n’ont pas développé une expertise équivalente à celle de leurs homologues américains. Plusieurs explications peuvent être avancées : la jeunesse de l’industrie du capital-risque ainsi que la provenance des capital-risqueurs, trop souvent issus d’un milieu bancaire traditionnel, peu habitués au suivi de projets technologiques risqués.

Des capital-risqueurs trop sélectifs

L’asymétrie d’information joue un rôle important dans le rationnement du crédit et le financement des projets risqués par les marchés du crédit (Stiglitz et Weiss, 1981). En présence d’antisélection dans les marchés de capital-risque dans certains types d’équilibres de marché, les capital-risqueurs se contentent de financer un nombre limité de projets innovants, sélectionnant ainsi les projets les plus porteurs en termes de qualité et de chances de succès, alors qu’il serait rentable pour eux de financer des projets supplémentaires. Autrement dit, ils rationnent leurs investissements et laissent de côté des projets de qualité.

Ce problème est particulièrement aigu en France, les capital-risqueurs délaissant trop le stade de l’amorçage. Ainsi, en 2009, les capital-risqueurs français ont investi 353 M€ dans le capital-amorçage, contre 4,5 Md€ pour les Américains, et 1,9 Md€ dans l’Union européenne.

Pourtant, ces projets au stade de l’amorçage se trouvent a priori être parmi les plus prometteurs en termes d’innovation de rupture, mais il faut reconnaître qu’ils sont particulièrement risqués. Les États-Unis l’ont compris et ont multiplié les incitations comme les programmes SBIC et SBIR (Gompers, 1995).

Les leviers d’une politique publique en faveur du capital-risque

Durant ces dernières décennies, l’économie française évolue vers une économie d’innovation tentant de rejoindre la frontière technologique caractérisée par l’adoption des technologies de pointe à l’image des États-Unis, alors qu’elle est issue d’une économie de rattrapage s’appuyant sur l’imitation des technologies déjà existantes (Aghion et Cohen, 2004 ; Lelarge, 2006). Financer l’innovation de produits devient donc un enjeu important ; le capital-risque, en favorisant les innovations de rupture, est alors un levier indispensable pour accéder à ce nouveau régime de croissance.

Le capital-risque a besoin de l’action de l’État tout au long de sa chaîne de valeur afin de compenser les externalités négatives qui freinent son développement (Kettani, 2011). La politique publique pourrait consister à soutenir en amont des projets très innovants, en offrant des subventions et des aides fiscales, et à encourager les capital-risqueurs à investir dans des produits risqués (Da Rin et al., 2007). Mais il s’avère aussi important de reconnaître de manière institutionnelle les capital-risqueurs, et tout particulièrement les business angels et leurs associations, comme des partenaires à part entière dans l’émergence et le financement de projets innovants (Association des centraliens, 2011).

Cependant, l’économie mondiale est désormais en profond déséquilibre et les capitaux, pourtant abondants, peinent à être investis dans des projets d’investissement. D’une manière générale, l’investissement à long terme, dont le capital-risque, requiert désormais une intermédiation renouvelée, tandis que l’État doit se positionner en tant que réducteur des incertitudes (Glachant et al., 2008).

L’intervention de l’État pour orienter l’épargne de long terme vers le capital-risque

Pour les fonds de capital-risque, la capacité de s’engager à investir dans une entreprise non cotée pendant une longue période constitue un avantage certain par rapport à d’autres investisseurs possédant un horizon court. Des auteurs comme Coffee (1991) et Bhide (1993) affirment notamment que seuls les investisseurs orientés vers un horizon de long terme peuvent exercer une surveillance efficace des firmes dans lesquelles ils investissent.

En vue de l’expansion du capital-risque en France, l’État devrait orienter l’épargne de long terme vers ce secteur, à l’instar du rôle joué aux États-Unis par les investisseurs institutionnels comme les fonds de pension. Une demande faible, voire parfois inexistante, des institutionnels français pour investir dans le capital-risque a eu, jusqu’à présent, un impact négatif sur le développement de l’industrie du capital-risque. Les sociétés d’assurances, au travers de l’assurance-vie, disposent d’actifs volumineux et remplissent, par certains aspects, des fonctions comparables à celles des fonds de pension. Il serait très utile de les inciter à y investir une faible partie de leur fonds au bénéfice non seulement de ce secteur, mais aussi de l’ensemble de l’économie.

À l’avenir, il est primordial que l’intervention publique incite à la multiplication des business angels, en levant les barrières psychologiques, institutionnelles et réglementaires. Au-delà de leurs apports en capitaux, les business angels réduisent aussi l’asymétrie d’information avec les entrepreneurs, d’autant plus que l’État favorise le processus d’assortiment, par exemple en subventionnant les associations de business angels comme le font certains pays européens.

Il serait intéressant de créer des mesures fiscales spécifiques visant à encourager la création de structures de cofinancement des jeunes entreprises innovantes composées de business angels et de capital-risqueurs. En effet, ces structures assurent le continuum du financement de l’innovation émergente et contribuent à l’augmentation du montant des fonds déployés par les divers acteurs.

Les déductions fiscales pour les investissements dans des firmes non cotées doivent être renforcées. Ainsi, les seuils de déductions fiscales peuvent être augmentés afin d’attirer des investissements plus importants de la part des investisseurs individuels. De même, il est important pour l’État de mieux suivre les défiscalisations accordées aux différents acteurs et projets afin d’éviter les abus liés à des projets peu innovants ou peu risqués.

Le soutien de l’État pour le capital-amorçage

Les raisons du faible développement du capital-amorçage en France peuvent être classées en trois catégories :

- l’insuffisant développement des transferts technologiques entre l’université et la recherche privée qui induit une faible création de jeunes entreprises innovantes issues du milieu académique ;

- la présence insuffisante des business angels ;

- le manque de spécialisation des équipes de capital-risque dans le financement de la haute technologie.

L’intervention de l’État s’avère indispensable dans toutes les étapes afin de soutenir en amont les leviers de l’innovation, comme le développement des partenariats entre les universités et le secteur privé, l’encouragement de la collaboration entre les divers organismes de recherche publics et privés, ainsi que l’incitation à créer des entreprises innovantes en milieu universitaire (Association des centraliens, 2011).

Il conviendrait aussi de s’inspirer de l’exemple des programmes SBIC et SBIR qui ont un impact particulièrement important sur la dynamique de l’innovation en se centrant sur l’amorçage technologique.

Toutes les recherches économiques démontrent que le capital-risque est un investissement de long terme particulièrement efficace pour générer des innovations de rupture. Aussi, il est devenu incontournable de le développer pour dynamiser l’innovation ; c’est d’autant plus justifié que l’innovation apparaît comme l’un des remèdes à la crise économique des pays développés.

Parmi les pays développés, les États-Unis consacrent l’effort le plus important au capital-risque et au capital-amorçage tout en possédant des institutions originales à l’initiative des pouvoirs publics. La France sous-investit depuis longtemps dans ce secteur alors qu’elle vise à rejoindre le régime de l’innovation. Il lui faut favoriser tant les capital-risqueurs que les business angels. Les pouvoirs publics français ont un rôle important à jouer pour adopter des institutions plus favorables et développer des incitations adéquates, tout en faisant confiance aux investisseurs privés.