L'accès aux données et les capacités de traitement ont permis une accélération de l'étude des inégalités depuis plus d'une décennie maintenant, avec en particulier des mesures fines et comparables des principaux indicateurs dans de nombreux pays. Il est ainsi apparu avec force ce qui était déjà su, à savoir que les inégalités de revenu courant sont importantes et que les inégalités de patrimoine sont encore bien plus importantes. Qui plus est, il est apparu que depuis les années 1990, les inégalités qui avaient baissé ou stagné précédemment se sont mises à croître à des vitesses relativement élevées dans certains pays.

Plusieurs mécanismes concourent à cela. La croissance des inégalités de patrimoine est une conséquence de la croissance des inégalités de revenu. Ces dernières ont crû du fait de la libéralisation des échanges (Feenstra et Hanson, 1999 ; Autor et al., 2013), de la course entre l'éducation et le progrès technique (Autor et al., 2006 ; Goldin et Katz, 2010 ; Autor et Dorn, 2013), de l'affaiblissement des pouvoirs de négociation collective (Mitchell, 1987 ; Bourdieu et Bréda, 2016) ou des incitations fiscales (Piketty et al., 2014). Elles sont aussi dues à des caractéristiques propres à l'accumulation du patrimoine. Des différences de comportement quant à l'arbitrage consommation épargne peuvent creuser les différences de vitesse d'accumulation, ce qui est renforcé par l'importance croissante des transmissions (Piketty, 2011 ; Alvaredo et al., 2017) et le ralentissement de la croissance économique (Piketty, 2013).

Cet ouvrage de Piketty (2013), Le capital au xxie siècle, ainsi que les très importants débats qu'il a engendrés ont en partie porté sur la question essentielle des différentes formes de patrimoine et de la différence entre patrimoine et capital (renouvelant d'une certaine manière la fameuse controverse des deux Cambridge). Pour les différentes formes de patrimoine, une première séparation existe entre le patrimoine financier (détenu principalement par le haut de la distribution des patrimoines) et le patrimoine foncier (moins inégalement réparti), avec une divergence des rendements moyens sur les dernières décennies, ce qui participe de l'accentuation de la divergence des patrimoines eux-mêmes.

Les variations d'inégalités de patrimoine affectent également celles de revenus de plusieurs manières. Directement tout d'abord, du fait que le patrimoine investi dans des formes de production génère un revenu, potentiellement très important, permettant de s'accumuler encore plus vite. Indirectement également, le patrimoine peut servir de collatéral pour générer de nouveaux investissements, et l'importance croissante des héritages (y compris pour pouvoir fonder une entreprise, comme l'ont montré Arrondel et al., 2014) vient encore accentuer l'impact des inégalités de patrimoine sur les inégalités de revenu.

Pour étudier ces enjeux, nous présentons, dans la deuxième partie, les principaux résultats descriptifs sur l'état et l'évolution des inégalités de patrimoine en France. Dans la troisième partie, nous analysons les différents types de patrimoine et le lien entre les formes de possession et le niveau de richesse des ménages, pour en tirer des conclusions sur le profil d'accumulation. Ensuite nous nous penchons plus précisément sur deux types de patrimoine particulièrement importants pour la compréhension des inégalités : tout d'abord, le capital logement dans la quatrième partie, en insistant sur l'impact de l'évolution de ses prix sur les inégalités et leur mesure, puis le capital financier dans la cinquième partie, en discutant son accès en général et l'hétérogénéité de ses rendements. Nous tentons de donner une vue synthétique de ces analyses dans la sixième partie, qui conclut cet article.

Une répartition très inégale du patrimoine

L'une des premières constatations qui ressort de l'étude de la distribution des patrimoines est l'ampleur des disparités de sa détention. Les enquêtes « Patrimoine » de l'Insee permettent en effet de mettre au jour une distribution très concentrée entre les ménages français (cf. graphique 1 infra), avec des indices d'inégalité très forts : par exemple, un ratio de la moyenne sur médiane de 2,1, contre 1,2 pour le même indicateur pour les niveaux de vie des ménages. À partir d'autres données portant sur les individus1, il est possible de calculer un coefficient de Gini du patrimoine net de 0,69, contre 0,29 pour les niveaux de vie.

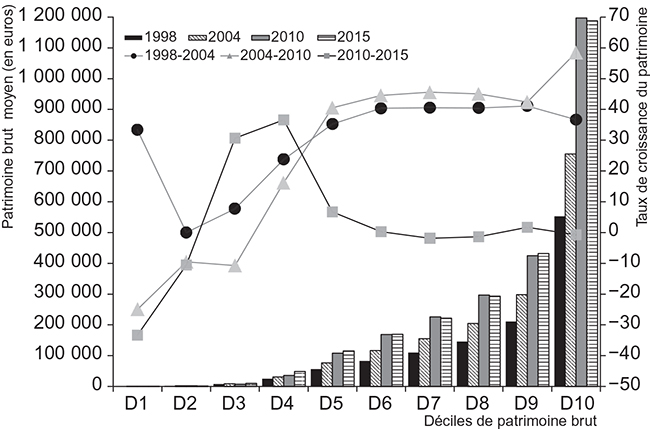

Évolution des distributions des patrimoines des ménages, 1998-2015

Source : Insee, enquêtes patrimoines 1998 à 2015.

En termes de dynamique, une faible décroissance des inégalités apparaît sur la dernière période, mais cette tendance est trompeuse. La moitié haute de la distribution a vu son patrimoine stagner entre 2010 et 2015, ce qui est dû en particulier à la baisse de valorisation du patrimoine financier du fait de la crise. Pour autant, ce patrimoine reste très fortement concentré et la reprise des marchés financiers se traduira immédiatement par une forte augmentation des patrimoines des plus fortunés. À côté de cette stagnation en haut, on trouve une baisse du patrimoine des deux premiers déciles et une hausse du patrimoine des déciles trois et quatre. Ces dernières sont également trompeuses, puisque cela ne correspond qu'à des croissances de 2 300 euros de patrimoine pour le troisième décile et de 13 100 euros pour le quatrième décile.

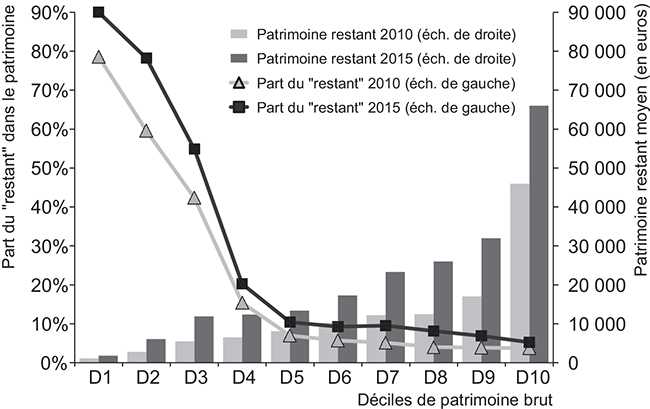

Par ailleurs, depuis l'enquête patrimoine 2010, l'Insee comptabilise le patrimoine « restant », constitué des biens durables possédés tels que la voiture, les bijoux ou les œuvres d'art, ce qui n'était pas fait précédemment. Or ce type de patrimoine est bien moins concentré que les autres (cf. graphique 2 infra) : en 2015, le ratio entre les patrimoines restants moyens des premiers et des derniers déciles était de 37, alors que ce ratio était de 5 423 pour le patrimoine hors reste. En effet, les ménages au patrimoine le plus faible ne possèdent que des biens durables comme richesse, même si la valeur de ces biens durables reste très faible (1 800 euros pour le premier décile en 2015 et 6 100 euros pour le second décile). Pour les plus hauts déciles de patrimoine, le patrimoine restant ne constitue qu'une très faible part de la richesse détenue et n'altère donc que marginalement la distribution des patrimoines.

Distribution du patrimoine restant en 2010 et 2015

Source : Insee, enquêtes patrimoine 2010 et 2015.

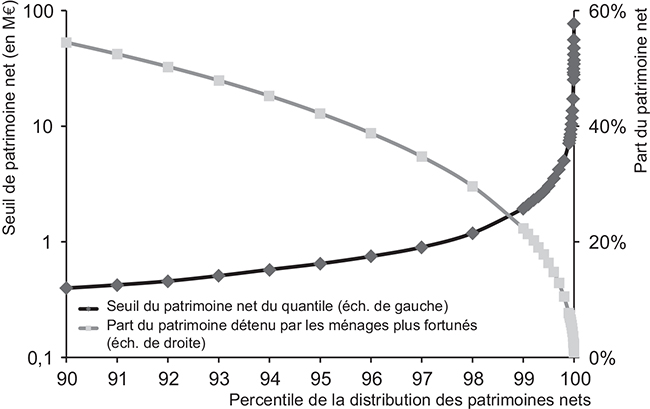

Ces vues de l'ensemble de la distribution font apparaître de fortes inégalités portées par le fait que l'écrasante majorité de la population possède des niveaux de patrimoine très faibles, avec une croissance très forte en haut de la distribution (le dernier décile possède 54,5 % du patrimoine total). Or les inégalités sont très fortes tout en haut de la distribution, entre ceux qui en possèdent le plus (cf. graphique 3 infra).

Parmi les 10 % d'individus possédant le plus de patrimoine, les moins fortunés possèdent un peu moins de 400 000 euros de patrimoine. Il faut se restreindre au 2 % les plus fortunés – qui possèdent encore près de 30 % du patrimoine total – pour trouver des millionnaires. Ensuite les patrimoines se mettent à croître très vite, puisque 0,2 % des individus possèdent plus de 5 M€, 0,05 % plus de 10 M€, et que la croissance ne fait que s'accélérer, malgré la représentation logarithmique du graphique 3 (infra) qui l'atténue fortement visuellement.

Par ailleurs, les données que nous mobilisons ici présentent l'angle mort de ne pas prendre en compte les droits acquis auprès des systèmes de retraites publiques ou parapubliques. En effet, non seulement celles-ci constituent une richesse future – elles sont un équivalent patrimonial bien qu'elles ne puissent pas être léguées2 –, mais aussi Blanchet et al. (2016) ont montré qu'il existait des substitutions entre les droits acquis en termes de pension de retraite publique et l'accumulation de patrimoine privé.

Haut de la distribution de patrimoines en 2012

Sources : Wealth & Income Database ; Garbinti et al. (2016).

Pour autant, Daniel et al. (2016) ont mesuré que ces équivalents patrimoniaux étaient également très inégalement répartis en France en 2012 : ils ont calculé un coefficient de Gini de 0,66 pour les complémentaires des salariés du privé et de 0,70 pour les complémentaires des non-salariés. Les régimes de bases, fortement plafonnés, sont moins dispersés, mais présentent tout de même des coefficients de Gini relativement élevés : 0,53 pour les salariés et 0,61 pour les non-salariés. C'est certes légèrement plus faible que les coefficients des patrimoines nets privés – 0,69 –, mais bien plus élevé que pour les revenus en général : l'Insee évalue le coefficient de Gini des revenus bruts à 0,35 pour cette même année 2012.

De plus, ces mesures d'équivalent patrimonial ont été effectuées sans compter le fait que l'espérance de vie est très positivement corrélée avec les revenus : les ouvriers et employés ont en moyenne 5,5 ans d'espérance de vie à 35 ans de moins que les cadres (Blanpain, 2016), ce qui est primordial pour mesurer l'équivalent patrimonial d'un flux de revenu non cessible. Ainsi les inégalités d'équivalent patrimonial de pensions de retraites sont probablement encore plus élevées que les chiffres précédemment indiqués.

Cette inégalité des pensions bien plus forte que l'inégalité des salaires s'explique notamment par deux facteurs liés au calcul des pensions. Tout d'abord, les carrières à trous – qui peuvent générer des baisses de pensions plus que proportionnelles à la part des trimestres manquants – sont plus fréquentes chez les revenus plus faibles. Ensuite la désindexation des salaires portés au compte, en diminuant la revalorisation des salaires les plus anciens, pénalise ceux pour qui ils comptent beaucoup, à savoir les carrières plates. Or les salariées les moins bien rémunérés ont des carrières plates et les salariés les mieux rémunérés des carrières plus fortement croissantes.

Les différents types de patrimoine

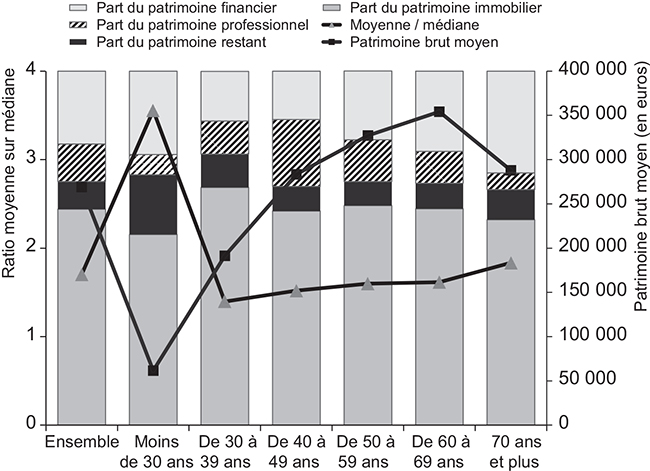

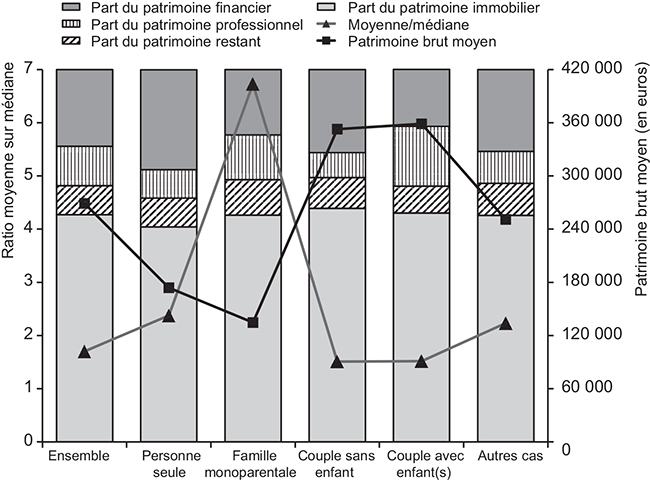

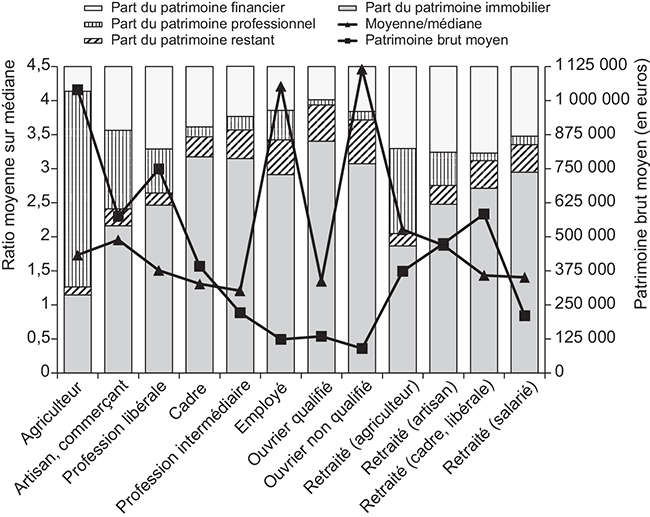

Les discussions précédentes sur les équivalents patrimoniaux des pensions de retraite et les patrimoines restants illustrent la diversité des formes de patrimoine. Or la possession de ces diverses formes de patrimoine est très différemment répartie selon les types, et l'accès aux différents types peut également avoir des conséquences sur les inégalités de capacités à accumuler un patrimoine important. Par exemple, on peut discuter la pertinence même de comptabiliser les pensions comme un équivalent patrimonial car celles-ci ne génèrent aucun revenu accumulable et ne font que diminuer au fur et à mesure qu'on les consomme. Pour comprendre ces différences, une première étape consiste à analyser la composition des patrimoines en fonction des caractéristiques socioéconomiques des ménages (cf. graphiques 4).

Les différents types de patrimoines selon les types de ménages

Graphique 4a

Selon l'âge

Graphique 4b

Selon la composition familiale

Graphique 4c

Selon la catégorie socioprofessionnelle

Source des trois graphiques : Insee, enquête patrimoine 2015.

La taille du patrimoine est sans surprise croissante avec l'âge, et plus importante chez les couples que les célibataires, les familles monoparentales étant en moyenne les moins fortunées. Les indépendants sont nettement mieux dotés (agriculteurs, artisans, commerçants et professions libérales) que les salariés, quant à eux classés dans l'ordre attendu des catégories socioprofessionnelles : les cadres et les professions intellectuelles supérieures étant les plus riches, suivies des professions intermédiaires, les ouvriers et employés étant les moins bien dotés.

Quel que soit l'âge, la composition familiale ou la profession, le patrimoine immobilier apparaît clairement comme la principale richesse. La seule exception semble concerner les agriculteurs, qui ont majoritairement du patrimoine professionnel. Toutefois celui-ci est constitué en grande part de foncier (terres et installations fermières).

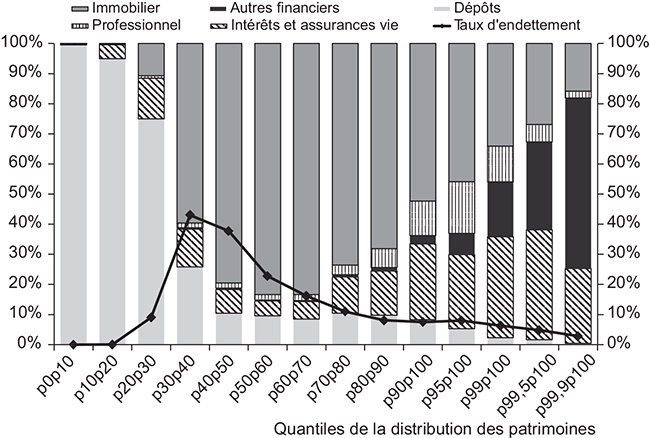

En se focalisant non plus sur les caractéristiques du ménage, mais sur son niveau de richesse (cf. graphique 5), le patrimoine immobilier n'apparaît majoritaire que pour une large classe moyenne. Les moins fortunés, qui n'ont quasiment aucun patrimoine, ne possèdent que de la monnaie sur leurs comptes bancaires et les plus riches possèdent principalement du capital financier. Parmi ce patrimoine financier, les actions ne dépassent les intérêts et les assurances vie que pour la toute fin de la distribution des patrimoines.

Composition des patrimoines selon le niveau de richesse en 2012

Sources : Wealth & Income Database ; Garbinti et al. (2016).

Il est très important de noter que ces différents types d'actifs ont des rendements très différents : l'immobilier a en moyenne un rendement plus faible que le patrimoine financier, parmi lequel le rendement croît en moyenne avec le risque. Cela impacte la dynamique des inégalités de patrimoine, nous y reviendrons dans la cinquième partie de cet article. Mais, avant cela, nous nous penchons plus précisément sur la question du patrimoine majoritaire, l'immobilier.

Le patrimoine immobilier en forte hausse depuis vingt ans

Le livre de Thomas Piketty (2013) a généré de nombreux débats sur l'importance du patrimoine immobilier et son rendement. En effet, « le patrimoine au xxie siècle » montre la croissance très forte du patrimoine (en la comparant au revenu annuel national), ce qui implique que la richesse nouvellement créée est de plus en plus faible par rapport à celle préexistante. Cela implique une importance croissante du passé – et en fait bien souvent de la famille et des héritages – dans la constitution des patrimoines. Bonnet et al. (2014) argumentent que le tableau n'est pas si noir car cette croissance de la valorisation patrimoniale est principalement due au patrimoine logement. Or ils défendent que la croissance de la valorisation du patrimoine logement ne représente pas une hausse de richesse réelle. En support de cette thèse, ils montrent la déconnexion entre les rendements de ce type de patrimoine (issus des loyers) et la valeur de marché de l'actif lui-même : la valeur de marché de l'actif a crû bien plus rapidement que ses revenus, générant une forte baisse des rendements. Une valorisation du patrimoine logement basée sur les loyers – en supposant les rendements constants dans le temps – révèle une croissance bien plus limitée de la part du patrimoine dans les revenus.

Toutefois, si la croissance de valeur de marché du patrimoine logement était effectivement le fait d'une bulle, les mesures de la croissance des inégalités de patrimoine sur les deux dernières décennies sous-estimeraient la croissance réelle de ces inégalités, comme le montre Carbonnier (2015) en reconstituant les distributions de patrimoine en faisant le correctif de valeur proposé par Bonnet et al. (2014). En effet, le bas de la distribution n'a pratiquement pas de patrimoine et n'est donc pas affecté par le correctif. En revanche, ce correctif diminue fortement la mesure du patrimoine des classes moyennes (qui ne possèdent pratiquement que de l'immobilier), mais beaucoup moins celui des plus fortunés (qui possèdent une grande part de patrimoine financier).

Pour autant, rien n'indique avec certitude qu'il s'agit d'une bulle. Timbeau (2013) explique la déconnexion entre les loyers et la valeur de marché des logements par la baisse des taux d'emprunt associée à la rareté foncière et les effets d'agglomération. Carbonnier (2015) présente d'abord un autre argument basé sur la baisse des taux : l'immobilier étant un actif peu risqué, son rendement baisse avec la baisse des taux sans risque. Cet article avance de plus que le patrimoine immobilier ne constitue pas une richesse uniquement par le flux de revenus qu'il génère. Il s'agit aussi d'une consommation dont les bénéfices peuvent être supérieurs au loyer. D'abord la jouissance d'un logement dont on est propriétaire peut être plus complète et moins contrainte que l'usage d'une location. De plus, la propriété immobilière permet d'obtenir indirectement des avantages, via le prestige ou la garantie qu'il peut constituer : en particulier, il est la meilleure caution pour l'accès au crédit afin d'augmenter son investissement et donc sa richesse.

Enfin et surtout se loger étant probablement le besoin le plus primaire, le caractère assuranciel de la détention de son propre logement est évidemment essentiel, et ce d'autant plus lorsque le marché locatif privé se restreint. La difficulté à se loger est ainsi une cause de la déconnexion entre les prix de l'immobilier à la vente et à la location. Or cet accès à l'assurance primordiale que constitue le patrimoine immobilier est de plus en plus inégalitaire. Bonnet et al. (2017) ont montré que l'évolution de long terme de la détention immobilière divergeait nettement. La probabilité d'être propriétaire de son logement croît en longue période en moyenne, mais cela est porté uniquement par la moitié la plus riche des ménages (en termes de revenus). Le second quartile des revenus stagne de ce point de vue et le quartile des plus faibles revenus voit son taux de propriétaires-occupants fortement baisser avec le temps.

L'une des explications est intergénérationnelle car les auteurs observent que même pour les locataires du quartile supérieur des revenus, la probabilité de devenir propriétaire dans les quatre ans suivants n'est que de 27 % si l'on ne bénéficie pas d'un transfert infrafamilial, et passe à 61 % si on en bénéficie. Les ménages aux plus hauts revenus sont majoritairement issus des familles les plus riches et peuvent ainsi se constituer un patrimoine grâce aux transferts intrafamiliaux dont ils bénéficient. Cette importance de l'héritage pour pouvoir accéder à la propriété avait déjà été soulignée par Arrondel et al. (2014) qui montrent de plus que la transmission est également primordiale pour pouvoir créer son entreprise. Cela concorde également avec le fait que les flux d'héritages sont de plus en plus importants quand on les mesure en proportion du revenu national (Piketty, 2011) et en proportion des patrimoines totaux (Alvaredo et al., 2017, qui trouvent cette importance croissance aussi bien pour la France, l'Allemagne, la Grande-Bretagne, la Suède et les États-Unis).

Ces inégalités face au logement sont également la cause d'une répartition spatiale des ménages en fonction de leurs revenus et de leurs opportunités de revenus. Une étude récente de la DREES (2017) fait apparaître une structure récurrente dans les plus grandes agglomérations. Le centre est très hétérogène avec des ménages aisés, mais également les ménages les plus pauvres. On y retrouve à la fois un fort taux d'activité et un fort taux de chômage, les catégories socioprofessionnelles les plus favorisées, mais également un fort taux d'allocataires des minimas sociaux. Une première couronne est généralement constituée de ménages en situation « plutôt favorisée », puis plus loin une seconde couronne où alternent les territoires regroupant les situations les plus favorisés et les territoires de situations intermédiaires. Un découpage plus fin ferait découvrir que les centres hétérogènes sont découpés en quartiers relativement ségrégés. À cela s'ajoute le fait que le coût de la vie (Carbonnier, 2017a) ainsi que les taxes locales (Carbonnier, 2017b) sont en moyenne plus élevés dans les plus grandes agglomérations.

Ces formes de ségrégations spatiales, formées en grande partie du fait des prix du patrimoine logement, rejaillissent sur d'autres formes d'inégalités. L'une des plus connues concerne les inégalités scolaires et les conséquences majeures qui en découlent pour les inégalités de revenu tout au long de la vie (Carcillo et al., 2017). Cela a d'ailleurs un effet en retour sur la valorisation des logements, puisque Fack et Grenet (2010) montrent que le prix des logements à Paris répond fortement au découpage de la carte scolaire. D'un point de vue plus général, reproduisant une étude américaine (Chetty et al., 2014), d'Herbecourt (2015) calcule les différences locales de promotion sociale intergénérationnelle au niveau départemental et trouve des différences importantes, qui semblent liées aux possibilités d'accès à l'enseignement supérieur.

Le patrimoine financier au cœur des inégalités

Si la partie précédente a montré l'importance du patrimoine immobilier (et de sa localisation) dans la constitution des inégalités de revenu à venir, le patrimoine financier contribue aussi à la persistance voire l'augmentation des inégalités. Il est apparu précédemment que les plus fortunés possèdent principalement du patrimoine financier quand la très grande majorité des ménages n'en possède pratiquement pas (cf. graphique 5 supra). Or le patrimoine n'est pas qu'une réserve de valeur, mais également une source de revenu et le patrimoine financier est le mieux rémunéré. Ainsi le taux de rendement du patrimoine croît avec le niveau de patrimoine lui-même, rendant encore plus inégalement répartis les revenus du patrimoine. Bach et al. (2017) montrent cette relation pour le cas de la Suède et Fagereng et al. (2016) pour celui de la Norvège. Dans les deux cas, la part de la composition du patrimoine est fortement explicative, y compris à l'intérieur même du patrimoine financier, dont les placements plus risqués ont des rendements en moyenne plus élevés.

Or le fait de commencer par un placement de patrimoine peu risqué quand on possède peu n'est pas lié à une incapacité de gestion, mais au fait que l'on profite moins de la diversification et que l'on préfère des placements sûrs, même si peu rémunérateurs. À l'opposé, le fait de posséder un patrimoine important permet d'en placer une partie de manière plus risquée afin d'augmenter les rendements moyens. Ce mécanisme peut accroître très vite les inégalités et faire diverger de manière explosive les patrimoines, comme le montrent Gabaix et al. (2016) en introduisant de telles hétérogénéités de rendements dans un modèle dynamique.

À ces différences de prises de risque s'ajoutent des capacités de gestion pouvant également diverger. Ces capacités peuvent tout d'abord concerner des formes de « talents financiers » ou des différences d'information (ou de formation). Dans ce sens, Carbonnier et al. (2014) montrent que le haut de la distribution des revenus a une utilisation optimisée fiscalement des produits d'épargne retraite de type PERP (plan d'épargne retraite populaire) ; le bas de la distribution utilise également ces produits fiscalement avantageux, mais sans comportement d'optimisation.

Les différences de capacités de gestion de patrimoine sont également liées aux coûts de cette gestion, qui sont en grande partie des coûts fixes. Piketty (2013) met en exergue cet argument en prenant l'exemple des universités américaines. Celles-ci sont dotées de fonds qu'elles placent et leur statut impose une publication exhaustive et transparente des placements et des rendements. Il apparaît alors que le rendement moyen des placements croît sensiblement avec la taille du fonds placé, en lien notamment avec la taille des équipes de gestion financière que les universités peuvent embaucher.

Enfin l'évasion fiscale constitue également un moyen d'augmenter les rendements du patrimoine qui présente des coûts fixes relativement importants, et qui n'est donc accessible qu'aux patrimoines les plus importants. Alstadsæter et al. (2017) montrent effectivement tout à la fois l'importance des richesses offshore et le fait que le taux d'évasion fiscale est très fortement croissant avec la taille du patrimoine. Cette importance des patrimoines illégalement placés et leur distribution très inégale signifient que les mesures d'inégalité de patrimoine, qui ne les prennent pas en compte, sous-estiment la réalité.

Conclusion

Les inégalités de revenu et de patrimoine interagissent fortement, se renforçant l'une l'autre, et générant d'autres formes d'inégalités (de santé, d'accès aux biens publics, etc.). Ces interactions sont intimement liées à des déterminants familiaux, que ce soit à travers la transmission de capital social ou éducatif ou via l'héritage matériel faiblement imposé. Cela concourt à générer à la fois une croissance des inégalités sous toutes leurs formes et une forte persistance intergénérationnelle de celles-ci.

De plus, cet article documente l'existence d'une forme de hiérarchie des accès au patrimoine. Celui-ci est d'abord constitué en monnaie ou objets de valeurs. Avec son augmentation apparaît la possibilité d'acquérir du patrimoine immobilier, qui constitue la très grande part du patrimoine pour la majeure partie de la population. Toutefois il apparaît qu'avec l'inflation rapide des prix de l'immobilier, son accès est devenu de plus en plus difficile et la réception d'un transfert intrafamilial de plus en plus nécessaire. Cela en augmente d'autant les inégalités d'accès.

Enfin les placements financiers, relativement sûrs puis de plus en plus risqués et rémunérateurs, ne semblent permis qu'aux ménages ayant déjà d'importants montants des autres formes de patrimoine. Cette hiérarchie des compositions de patrimoine, fortement corrélée aux rendements, peut engendrer des dynamiques explosives des inégalités de patrimoines.

L'ensemble de ces facteurs permettent d'expliquer les résultats issus des récentes constructions de bases de données, documentant le fait que la plupart des pays industrialisés sont entrés dans une telle phase de croissance explosive des inégalités.