La crédibilité de la banque centrale est une condition indispensable à la réussite de la politique monétaire. Crédibilité de la banque centrale et efficacité de la politique monétaire sont des notions différentes mais liées, la crédibilité renvoyant à la qualité de la réputation acquise par la banque centrale alors que l’efficacité permet pour sa part de juger les résultats de la politique menée au regard des objectifs annoncés (stabilité des prix principalement). La question de la crédibilité de la banque centrale ne faisait plus débat. Elle est redevenue une question d’actualité cruciale depuis la crise financière de 2008 puisque désormais la preuve est faite que la stabilité monétaire n’est pas synonyme de stabilité financière. L’indépendance de la banque centrale et le cadre de la politique monétaire axé sur une règle monétaire sont aujourd’hui menacés en raison de la nécessité d’adapter la politique monétaire aux nouvelles contraintes nées de la globalisation financière et du financement des dettes publiques. Cette question du financement des dettes publiques est cruciale dans la zone euro. En effet, le statut de la Banque centrale européenne (BCE) interdit le financement par la monétisation de la dette publique au nom de son indépendance et de l’objectif de stabilité des prix qui est le sien, privant ainsi les États membres d’une source de financement de leur dette. Il en découle, qu’à la différence des États-Unis ou du Japon, par exemple, un État européen peut faire faillite, menaçant par là même la stabilité de la zone euro, voire même son existence. Ainsi, la probabilité que la BCE laisse un État faire défaut est a priori plus forte dans la zone euro que dans le reste du monde (Jeanne, 2012).

Il existe donc un lien entre la crédibilité et la soutenabilité de la politique budgétaire, lien peu traité dans la littérature académique qui se limite très souvent à une analyse de la soutenabilité de la dette publique et de son corollaire, la réduction nécessaire des déficits budgétaires. Ce lien est mis au centre de l’analyse dans cet article visant à montrer que la « déconnexion » entre les politiques monétaire et budgétaire, à la différence de la théorie monétariste qui domine depuis le début des années 1980, n’est pas indispensable pour rendre une banque centrale crédible. En effet, jusqu’au début des années 1980, la politique monétaire est souvent subordonnée à la politique budgétaire et poursuit des objectifs de stabilisation conjoncturelle, comme au Royaume-Uni. À ce sujet, Goodhart (2012) souligne que lorsque « le secteur public d’un pays atteint un niveau d’endettement tel que la soutenabilité budgétaire est potentiellement menacée, la politique monétaire doit nécessairement être étroitement intégrée à la gestion de la dette et à la politique budgétaire ».

Dans cette perspective, il s’agit d’abord de présenter, à partir d’une revue de la littérature académique récente (dont une première synthèse avait été effectuée par Mourougane (1998), puis par Blinder et al. (2008)), les critères qui fondent la crédibilité d’une banque centrale, transparence, indépendance et règle monétaire, critères qui justifient le « cloisonnement » entre la politique monétaire et la politique budgétaire. Confrontés au nouveau contexte économique et financier, certains auteurs proposent une adaptation, voire une remise en cause du cadre de la politique monétaire en autorisant la mise en œuvre de politiques discrétionnaires ponctuelles expliquées, tout en maintenant une règle monétaire, la pratique actuelle des banquiers centraux allant dans ce sens prouvant ainsi clairement l’inadaptation de la littérature monétariste à la compréhension des mécanismes qui ont prévalu pendant la crise.

Il s’agit enfin de montrer la dépendance de la politique monétaire vis-à-vis de la politique budgétaire, cette dépendance pouvant constituer pour certains une menace pour la crédibilité de la banque centrale, justifiant ainsi la recherche et la mise en place de solutions visant à « déconnecter » la crise bancaire de la crise des dettes souveraines. Les solutions actuelles sont de deux types : l’adoption de politiques monétaires non conventionnelles et un renforcement de la coordination des politiques macroéconomiques auquel peut s’ajouter la mise en place de l’union bancaire pour la zone euro. Ce nouveau policy mix tend à montrer qu’il a permis, voire renforcé, la crédibilité de la banque centrale.

Par conséquent, en axant la démonstration sur les liens entre politique monétaire et politique budgétaire, l’analyse tente de montrer que la crédibilité de la banque centrale est demeurée intacte, voire s’est accrue, et ce, en dépit de la mise en œuvre de politiques monétaires non conventionnelles visant à la fois à fournir de la liquidité aux banques (mais aussi à l’économie) et à contribuer au sauvetage des États lourdement endettés, principalement en raison de leurs interventions rendues nécessaires pour limiter les effets négatifs de la crise sur l’économie.

Crédibilité de la banque centrale et « cloisonnement » des politiques monétaire et budgétaire : une analyse théorique

Il n’existe pas de définition unique pour qualifier la crédibilité d’une banque centrale applicable à tous les pays. Ce qui est toutefois certain, c’est que la crédibilité est associée à la confiance. Autrement dit, il est possible de considérer qu’une banque centrale crédible est une banque centrale en qui les agents économiques et les marchés financiers ont confiance. Cette confiance renvoie à l’efficacité de la politique monétaire. La banque centrale doit par conséquent annoncer ses objectifs et les moyens qu’elle va utiliser pour les réaliser, et s’y tenir. Elle doit dire ce qu’elle fait et faire ce qu’elle dit. Dans ce cadre, elle a en charge la politique monétaire alors que le gouvernement conduit la politique budgétaire du pays si bien que, selon l’analyse monétariste, une banque centrale crédible doit à la fois opter pour une politique de règle et être indépendante du pouvoir politique. Cette répartition des fonctions, remise en cause dans une certaine mesure aujourd’hui, n’a pas toujours existé et consacre la victoire de l’analyse monétariste au début des années 1980.

Ainsi, le fondement théorique central des tenants de l’indépendance de la banque centrale consiste à affirmer que dans ce cadre, la politique économique est beaucoup plus efficace, en particulier les politiques monétaire et budgétaire. Le point de départ théorique est attribué à Lucas. Il montre en effet que les anticipations des agents économiques s’adaptent à la politique menée, laquelle s’adapte en retour. Par conséquent, la réussite de toute politique discrétionnaire menée par un gouvernement est conditionnée par le comportement des agents économiques et leurs anticipations. À la suite de ses travaux, l’analyse théorique s’est alors centrée sur la question de l’efficacité de la politique monétaire autour de deux grands axes, à savoir le choix entre une politique de règle ou une politique discrétionnaire et celui de l’indépendance de la banque centrale.

L’avantage théorique supposé de l’indépendance de la banque centrale : une plus grande efficacité de la politique économique

Toutes les économies connaissent au cours de leur histoire des situations de crise marquées soit par du chômage, soit par de l’inflation, soit enfin par de la stagflation. Les gouvernements doivent alors faire en sorte de choisir la politique économique adéquate afin de renouer avec la croissance, le plein-emploi et la stabilité des prix. La politique monétaire peut être choisie pour atteindre l’un ou l’autre des objectifs. Autrement dit, il existe une possibilité d’un arbitrage entre l’inflation et le chômage, comme en témoigne la courbe de Phillips revisitée par Solow et Samuelson. Toutefois, dans la courbe de Phillips augmentée des anticipations, Friedman montre que cet arbitrage est impossible à long terme en raison des anticipations adaptatives des agents. On retrouve par conséquent la dichotomie entre la sphère réelle et monétaire avec un retour au taux de chômage d’équilibre, mais avec un taux d’inflation plus élevé : la politique monétaire est alors inefficace.

De leur côté, Sargent et Wallace montrent qu’avec des anticipations rationnelles, la politique monétaire est inefficace même à court terme, sauf en cas d’action surprise parce qu’elle est parfaitement anticipée par les agents économiques qui adaptent leurs comportements en conséquence. Ils reconnaissent néanmoins qu’une politique discrétionnaire surprenant les agents économiques pourrait être efficace à court terme pour rétablir l’arbitrage entre inflation et emploi tout en soulignant que cette politique ne peut réussir qu’une fois, les agents adaptant ensuite leur comportement en anticipant une augmentation de l’inflation.

À ce stade de l’analyse est mis en évidence le problème de l’incohérence temporelle des décisions de politique économique étudié pour la première fois par Kydland et Prescott (1977). L’incohérence temporelle prend deux formes : un biais d’inflation défini comme l’écart entre l’inflation anticipée par les agents privés et l’inflation constatée et un biais de stabilisation. La théorie de Kydland et Prescott énonce qu’une politique discrétionnaire conduite par les décideurs publics ne maximise pas leur utilité intertemporelle si les anticipations des agents économiques privés sont rationnelles. La politique économique qui maximise le bien-être social à court terme ne correspond pas à celle socialement optimale à long terme.

En outre, l’inflation socialement optimale peut constituer la stratégie optimale pour le gouvernement ex post et ex ante, s’il est possible pour les agents de mettre en place un mécanisme de punition l’empêchant de tricher. Le plus simple de ces mécanismes est la trigger strategy : quand le gouvernement ne respecte pas ses engagements, le public le punit pendant une période en anticipant un niveau d’inflation strictement positif à la période suivante, et ce, quel que soit le niveau de déviation (Barro et Gordon, 1983).

Ces auteurs démontrent donc qu’un équilibre intermédiaire est possible, qu’il est fondé sur la réputation de la banque centrale, réputation qui repose à la fois sur les engagements pris et annoncés par les banquiers centraux et sur leur crédibilité.

Le modèle montre également qu’en cas de mise en place de politique discrétionnaire, les autorités monétaires sont toujours soupçonnées par les agents privés de vouloir faire de l’inflation surprise pour stimuler l’activité. Elles sont dès lors peu crédibles, ce qui crée le biais inflationniste. Pour le réduire, il est possible de diminuer le poids accordé à la stabilisation de l’activité, grâce à l’adoption de règle où les autorités monétaires fixent un objectif d’inflation. C’est une règle passive (adoption d’une règle sans possibilité d’en changer) par opposition à une règle active.

Par conséquent, ce qui est dénoncé dans cette littérature c’est le caractère discrétionnaire d’une politique monétaire conduite par le gouvernement. D’autres auteurs vont également insister sur le fait que l’inefficacité de la politique monétaire est liée au fait que ce soit le gouvernement qui la gère. En effet, l’existence de cycles électoraux peut justifier le fait de confier la politique monétaire à une banque centrale indépendante (Nordhaus, 1975 ; Alesina et Roubini, 1993). Pour ces auteurs, ce choix permet d’éviter la mise en œuvre de politique monétaire déstabilisante (politique de stop and go) dans le seul but de favoriser la réélection du pouvoir politique en place.

D’autres auteurs comme Rogoff considèrent que la crédibilité de la banque centrale peut être assurée si un banquier central ayant une forte aversion à l’inflation et en qui les agents économiques peuvent avoir confiance est choisi ou bien si le banquier central est pénalisé si l’inflation est supérieure à l’objectif fixé (Walsh, 1995). Il montre que le gouvernement peut inciter le banquier central à choisir un niveau d’inflation égal au taux d’inflation socialement optimal.

D’autres enfin considèrent qu’une banque centrale indépendante non seulement peut assurer la maîtrise de l’inflation, mais aussi peut avoir une influence sur la croissance économique en raison de l’impact de la politique monétaire sur les taux d’intérêt nominaux et réels à long terme, dont le niveau plus faible stimulerait l’investissement productif (Blinder, 2000). D’autres en revanche s’interrogent sur les promesses insaisissables de l’indépendance de la banque centrale (Goodfriend, 2012).

Par conséquent, l’efficacité de la politique économique suppose l’indépendance à la fois politique et économique de la banque centrale. Les avantages attendus de ce choix concernent aussi bien la politique monétaire que la politique budgétaire.

En raison de l’incohérence temporelle et de l’existence de cycles électoraux, les gouvernements ne sont pas crédibles en matière de gestion de la monnaie et de maîtrise de l’inflation. Ils seraient donc à l’origine d’un biais inflationniste. À l’inverse, une banque centrale indépendante à qui est confiée la politique monétaire est jugée crédible quant à la réalisation de l’objectif de stabilité des prix. Un gouvernement ne peut alors plus relancer l’économie réelle au prix d’une inflation plus forte, ce qui a un impact positif sur les comportements de consommation, d’épargne et d’investissement des agents économiques. Ces résultats ont notamment été confirmés empiriquement par Berger et al. (2001), ces derniers démontrant l’existence d’une relation négative robuste entre l’indépendance de la banque centrale et l’inflation. Cela étant, il est néanmoins possible que les variables réelles soient impactées par la politique monétaire via les taux d’intérêt nominaux et réels qui pourraient ainsi être maintenus plus bas, favorisant notamment l’investissement et la croissance à condition que l’économie n’ait pas atteint son niveau de croissance potentielle (Blinder, 2000).

L’indépendance de la banque centrale et le « cloisonnement » de la politique monétaire et de la politique budgétaire restée aux mains des gouvernements qui en découle peuvent également avoir un impact positif sur cette dernière en contraignant les États à une plus grande discipline budgétaire. En effet, l’indépendance politique de la banque centrale est souvent associée à une interdiction du recours au financement monétaire, ce qui réduit les possibilités de financement des dettes publiques. Par ailleurs, les banques centrales peuvent faire pression sur les États en agissant sur les taux directeurs qui, s’ils augmentent, alourdissent le service de la dette publique. La force de cette relation entre banque centrale indépendante et dérapages budgétaires des États peut néanmoins être discutée comme en témoignent les travaux de Bénassy-Quéré et Pisani-Ferry (1994) qui la confirment a minima.

Ainsi, pour les monétaristes, dans la mesure où la politique monétaire n’a d’impact que sur l’inflation, son seul objectif doit être la stabilité des prix, si bien que dans le contexte économique de ces trente dernières années caractérisé par la globalisation financière, la stabilité des prix est quasiment considérée comme un bien public. En effet, elle conditionne l’essor des marchés financiers : une politique monétaire expansionniste peut porter atteinte à la confiance des investisseurs qui la considèrent comme inflationniste, ce qui se traduit par uneaugmentation des taux d’intérêt à long terme. Parallèlement, les États doivent adopter une politique de gestion des finances publiques rigoureuse.

Par conséquent, pour atteindre cet objectif de stabilité des prix, la banque centrale et donc sa politique monétaire doivent être crédibles, ce qui renvoie à la notion d’incohérence temporelle. Pour résoudre ce problème d’incohérence temporelle, plusieurs solutions pouvant être mises en œuvre simultanément sont possibles.

La littérature sur la question distingue principalement les conditions institutionnelles de crédibilité de la banque centrale, en insistant sur sa nécessaire indépendance et transparence (Cukierman, 2002 ; Geraart, 2002 ; Blinder et al. 2008), et celles liées au type de politique mise en œuvre, à savoir soit une politique de règle, soit une politique discrétionnaire, cette dernière ayant les faveurs du courant keynésien.

Jusqu’à la publication des travaux de Taylor au début des années 1990, ce sont les analyses initiées par Kydland et Prescott et par Barro et Gordon qui ont dominé. La crédibilité des banques centrales passe par l’adoption de règles passives pour éviter le biais inflationniste en période électorale, comme le contrôle d’un agrégat de monnaie. Taylor (1993) va montrer que le choix de règles passives n’est pas satisfaisant en raison de leur rigidité. Il propose par conséquent l’adoption de règles qui doivent être crédibles dans le temps et qui permettent d’assurer la stabilité des prix à long terme. Il faut par ailleurs que la règle choisie soit publique et qu’elle réagisse aux évolutions de la conjoncture, d’où l’appellation de « règle active ».

La détermination d’une règle permet en outre d’éviter les pressions politiques. Se pose alors la question de la définition de la règle à suivre. Trois types de règles peuvent être choisis : soit recourir à une règle d’instrument correspondant à une équation exprimant le taux d’intérêt en fonction de variables macroéconomiques passées, présentes ou anticipées (règle de Taylor, par exemple), soit laisser le libre choix aux autorités monétaires dans leur prise de décisions en leur fixant des objectifs précis et une fonction de perte à minimiser (il s’agirait ici d’une « politique discrétionnaire contrainte » selon l’expression de Bernanke et Mishkin, 1997), soit enfin fixer une règle précisant l’horizon de réalisation de l’objectif comme l’a fait la Banque d’Angleterre.

Les choix opérés par la plupart des pays depuis le début des années 1980 résultent de l’adhésion aux principes monétaristes. L’indépendance est un choix politique opéré par les États qui renvoie à une politique de bien public. Cette question est directement liée à l’efficacité de la politique monétaire, c’est-à-dire à la réalisation de son objectif final de lutte contre l’inflation.

Ainsi, les statuts de la BCE prévoient sa totale indépendance à la fois politique et économique. Elle a en charge la politique monétaire de la zone alors que la politique budgétaire reste du ressort des États membres même si elle est encadrée puisque, en principe, les déficits budgétaires et les dettes publiques ne doivent pas dépasser respectivement 3 % et 60 % du PIB. L’observation des faits révèle néanmoins que le « cloisonnement » des politiques n’a pas entraîné une gestion publique rigoureuse puisque la plupart des États ne respectent pas les normes imposées par le traité de Maastricht ou le Pacte de stabilité et de croissance (PSC). Ce constat conduit à s’interroger sur les limites de l’indépendance de la banque centrale comme gage de réussite de la politique économique, en particulier de la politique budgétaire.

Cette domination du courant monétariste va être remise en question après 2008, date à partir de laquelle s’est fait jour une autre analyse du concept de crédibilité de la banque centrale. Celui-ci n’est pas remis en cause dans son principe, mais l’observation des comportements des banques centrales qui restent crédibles fait ressortir la divergence entre leur discours initial et leurs pratiques effectives.

Les limites de l’indépendance de la banque centrale comme gage de réussite de la politique économique

Le fondement théorique de base de l’indépendance de la banque centrale vis-à-vis du pouvoir repose sur l’idée selon laquelle l’inflation est un phénomène exclusivement monétaire et qu’à plus ou moins long terme, on retrouve la neutralité de la monnaie et la dichotomie entre la sphère réelle et la sphère monétaire.

Une analyse empirique de la relation existant entre l’indépendance de la banque centrale et la réduction de l’inflation pour cent pays sur la période 1990-2004 montre que le lien n’est pas absolu (Siklos, 2008). Néanmoins, l’auteur considère que l’indépendance est préférable. De manière comparable, d’autres études font également ressortir le fait qu’il n’y a pas de lien évident entre indépendance des banques centrales et désinflation dans les pays de l’OCDE (Organisation de coopération et de développement économiques) (Daunfeldt et Luna, 2008 ; Daunfeldt et al., 2013). Autrement dit, la crédibilité d’un objectif de faible inflation peut être atteinte sans réforme institutionnelle qui garantisse une plus grande indépendance de la banque centrale vis-à-vis des pouvoirs publics. Cela étant, Daunfeldt et al. (2013) indiquent que l’indépendance se justifie par le fait que la banque centrale est mieux à même de maintenir l’inflation à un bas niveau.

Il convient néanmoins de noter que l’indépendance de la banque centrale n’est pas la même dans un régime démocratique et dans une dictature, ce qui a un impact sur la réalisation de l’objectif de stabilité des prix (Bodea et Hicks, 2012).

Par conséquent, l’indépendance de la banque centrale est supposée garantir la crédibilité de la politique monétaire, c’est-à-dire la réalisation de l’objectif de prix. Or ce n’est pas certain. Plusieurs arguments peuvent en effet être avancés.

Le premier argument concerne la conception que l’on a de la monnaie. La monnaie a en effet une composante endogène et une composante exogène. Un raisonnement en termes de monnaie exogène suppose que la banque centrale maîtrise l’offre de monnaie, ce qui est compatible avec une politique monétaire anti-inflationniste. Or l’observation des faits montre qu’elle ne la contrôle pas totalement et que la monnaie est pour l’essentiel de la monnaie endogène et que, par conséquent, la masse monétaire est influencée par la demande de monnaie des agents économiques.

Le deuxième argument pose le problème de la déconnexion de l’objectif de stabilité des prix et de celui plus général de stabilité financière. C’est à Goodfriend (2001) que l’on doit les premiers travaux établissant une relation entre stabilité des prix et stabilité financière et affirmant qu’une politique monétaire crédible pouvait déboucher sur une instabilité financière caractérisée par d’amples fluctuations du prix des actifs. Cette conclusion a été reprise et enrichie par Borio et al. (2003), Mésonnier (2004), ces auteurs mettant en évidence un paradoxe de crédibilité.

En effet, le sentiment de sécurité généré par la stabilité des prix encourage les comportements court-termistes qui nuisent à la stabilité financière et favorisent l’endettement des agents économiques. Borio et al. (2003) affirment ainsi que « maîtriser l’inflation peut contribuer à des modifications dans la dynamique du système susceptibles de dissimuler les risques auxquels l’économie est exposée ».

Dans ce contexte, ces auteurs concentrent leur analyse sur le rôle majeur de la politique monétaire de la banque centrale dans l’aggravation des déséquilibres macrofinanciers pouvant aboutir à une situation de déflation : « La banque centrale peut être victime de son propre succès. Maîtriser l’inflation peut contribuer à des modifications dans la dynamique du système susceptibles de dissimuler les risques auxquels l’économie est exposée. »

Cette conception est contestée par les économistes monétaristes pour lesquels la stabilité des prix permet la stabilité financière. A contrario, l’instabilité des prix contribue à la fragilisation de l’économie en augmentant l’incertitude à laquelle les emprunteurs et les prêteurs sont confrontés.

Le « paradoxe de crédibilité » résume la conception traditionnelle de la relation entre la stabilité des prix et la stabilité financière. L’observation dans le temps des périodes d’instabilité financière et de crise montre la plus grande fréquence des crises bancaires et de change depuis 1973. Ce constat incite les banquiers centraux à prendre davantage en compte la stabilité financière qui constitue l’une des grandes fonctions des banques centrales, redevenue d’actualité ces dernières années.

Le troisième argument renvoie à la « séparation » de la politique monétaire dévolue à la banque centrale et de la politique budgétaire du ressort des gouvernements. Cette séparation peut affecter l’efficacité de la politique conjoncturelle en l’absence de toute coordination et déboucher sur un policy mix sous-optimal dans le cas notamment où la banque centrale opte pour une politique monétaire restrictive afin d’obliger l’État à avoir un budget en équilibre, alors que, dans le même temps, l’État met en place une politique budgétaire laxiste afin de relancer l’activité économique du pays. Dans cette hypothèse, les deux politiques se neutralisent et le policy mix devient inefficace et peut engendrer une dégradation des finances publiques si le niveau des taux d’intérêt réels devient supérieur au taux de croissance de l’économie. Par conséquent, il y a une perte de marge de manœuvre pour la politique économique.

Cette question de la coordination de la politique conjoncturelle au sein de la zone euro se pose avec acuité. En effet, la BCE, banque centrale indépendante, conduit la politique monétaire pour tous les États membres alors que chaque État a sa propre politique budgétaire. Les choix opérés par la BCE doivent tenir compte de la grande disparité des économies et de leurs réactions différentes aux mesures prises.

Crédibilité de la banque centrale et endettement des États : la dépendance des politiques monétaire et budgétaire

Le choix entre politique de règle et politique discrétionnaire renvoie au débat opposant les monétaristes aux keynésiens. Il semble qu’aujourd’hui, il faille dépasser ce débat et tirer les enseignements de la crise financière, qui a révélé que si les banques centrales indépendantes avaient été crédibles en réalisant leur objectif d’inflation, en faisant varier leur taux d’intervention, elles ne l’avaient pas été au regard de la réalisation de la stabilité financière. Par conséquent, la stabilité monétaire est sans doute une condition nécessaire à la stabilité financière, mais pas une condition suffisante. C’est ce constat qui a rendu indispensable à la fois l’intervention des États, ce qui s’est traduit par une aggravation de leurs déficits, et celle des banquiers centraux qui ont été contraints de modifier les modalités de leurs interventions en ayant recours à des outils de politique monétaire non conventionnels.

Par conséquent, il s’agit de montrer la dépendance de la politique monétaire à la politique budgétaire, dépendance qui a toujours existé, mais qui est d’autant plus forte que le niveau de la dette publique est élevé. C’est la raison pour laquelle dans la lignée de la pensée monétariste, il est nécessaire de réduire les déficits budgétaires, voire de retrouver un équilibre des finances publiques. La crédibilité de la banque centrale est de son point de vue à ce prix.

Des liens forts entre les politiques monétaire et budgétaire

La crise financière de 2007 a eu pour conséquence une modification du comportement des agents non financiers qui cherchent désormais à se désendetter et à augmenter leur épargne. Face à la récession de l’économie mondiale, les États et les banques centrales sont intervenus pour éviter l’effondrement du système bancaire et soutenir la demande. C’est la raison pour laquelle ces dernières années ont vu un accroissement sans précédent des déficits budgétaires des administrations publiques dans la plupart des pays industrialisés, ce qui s’est inévitablement traduit par une augmentation de la dette publique. D’où une grande inquiétude quant à la capacité des États à maintenir le niveau de la dette publique à un niveau soutenable, niveau qui reste à définir.

Un niveau d’endettement public élevé, mais inférieur à celui des agents non financiers privés

À l’exception notable du Japon, où le taux d’endettement des administrations publiques dépasse la barre des 200 % du PIB, le taux d’endettement des agents non financiers privés est très supérieur à celui des administrations publiques.

Le taux d’endettement des administrations publiques aux États-Unis et dans la zone euro est comparable et inférieur à 100 % du PIB. Les agents non financiers privés sont partout très endettés. Ils le sont toutefois moins dans la zone euro (131,8 % du PIB en 2012) qu’aux États-Unis (160,5 % du PIB en 2012) ou au Japon (157,8 % du PIB en 2012), leur niveau étant similaire en 2011 et 2012 dans ces deux pays. Notons qu’au sein de la zone euro, il existe de fortes disparités entre les pays membres, les pays du sud étant plus endettés que les pays du nord (source : Banque de France).

Ce constat permet de relativiser l’importance de l’endettement public, ce qui ne signifie pas pour autant qu’il faille continuer à laisser filer les déficits budgétaires. Seulement, en l’absence d’un retour à la croissance économique, un ajustement budgétaire trop rapide peut avoir des effets pervers comme le montrent plusieurs études récentes (Cafiso et Cellini, 2012 ; Corsetti et al., 2012 ; Denes et al., 2012 ; FMI, 2012, notamment) dont une synthèse est fournie par Aglietta et Brand (2013). De leur côté, Blanchard et Cottarelli (2010) présentent les dix commandements des politiques d’ajustement fiscal alors que Sterdyniak (2012) s’interroge, quant à lui, sur le bien-fondé de centrer la politique économique sur un objectif d’équilibre des finances publiques.

La crise financière est le résultat de processus spéculatifs, d’un endettement excessif des agents non financiers privés, provoqué par le système bancaire à la recherche de profits toujours plus élevés et, dans une certaine mesure, encouragé par les banques centrales grâce au faible niveau des taux d’intérêt, voire par les États eux-mêmes comme aux États-Unis. Cette politique du « crédit facile » a été en outre favorisée par la titrisation qui a contribué à la fragilisation des bilans bancaires. Dans ce contexte, il convient de se demander pourquoi les États et les banques centrales se préoccupent uniquement de la réduction des dettes publiques, notamment en Europe. La réponse se trouve en fait dans les liens qui unissent le système bancaire et l’État ou, en d’autres termes, dans la dépendance avérée des politiques monétaire et budgétaire.

Ce sont les inquiétudes relatives à la soutenabilité de la dette publique qui ont amené les gouvernements à adopter, dès 2009, des mesures d’austérité de manière à réduire les déficits budgétaires et, dans le temps, la dette publique. Ce choix se justifie par le fait que des études ont fait apparaître un lien négatif entre le niveau d’endettement et la croissance économique. En particulier, l’étude de Reinhart et Rogoff (2010) fait ressortir que lorsque le ratio « dette publique/PIB » est inférieur à 90 %, la relation entre la dette publique et la croissance réelle du PIB est faible. En revanche, lorsque le ratio est supérieur à 90 %, les taux de croissance médians chutent de 1 % et la croissance moyenne diminue très fortement pour devenir légèrement négative (–0,1 %). Cette conclusion est largement discutée et critiquée (Panizza et Presbitero, 2012 ; Herndon et al., 2013).

Une analyse empirique des liens entre les politiques monétaire et budgétaire

En cas d’insolvabilité d’un État, trois possibilités peuvent être envisagées. La première est celle du défaut, difficile à accepter compte tenu des répercussions sur le fonctionnement du système bancaire, qui détient une part importante de titres publics et qui générerait nécessairement une instabilité financière. La deuxième est celle de l’inflation. Il s’agit de la monétisation des déficits publics par la banque centrale. Or la stabilité des prix est l’objectif final de la politique monétaire, notamment dans la zone euro. Enfin, la troisième consiste à améliorer le solde des finances publiques, ce qui suppose de prendre des mesures difficilement acceptables par la population.

Autrement dit, lorsque la solvabilité d’un État est menacée, il est possible de se retrouver face à un arbitrage entre instabilité du système financier et inflation. Or la stabilité financière et la maîtrise de l’inflation sont deux missions incombant à la banque centrale.

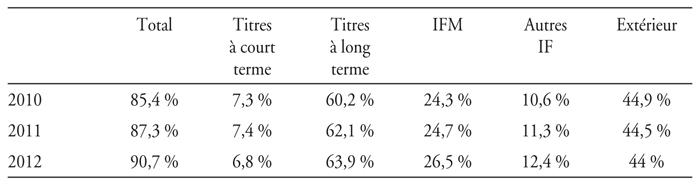

Au sein de la zone euro, la dette publique est essentiellement financée par émission de titres longs (obligations) souscrits par l’extérieur (où peuvent se trouver des intermédiaires financiers), par les intermédiaires financiers monétaires (IFM) et les autres intermédiaires financiers (IF) (cf. tableau 1).

La dette publique de la zone euro est indiscutablement élevée. Néanmoins, elle l’est moins que la dette publique des États-Unis (102,9 % du PIB en 2011) ou du Japon (228,8 % du PIB en 2011).

Les intermédiaires financiers et notamment les banques détiennent par conséquent un important portefeuille de titres publics à l’actif de leur bilan. Elles recherchent ces actifs dans la mesure où elles peuvent ensuite les céder ou les mettre en pension en cas de besoin de liquidité. Ils sont en effet facilement négociables, y compris auprès de la banque centrale. Ils constituent un support des refinancements bancaires. Dans ce contexte, lorsqu’un État a besoin de s’endetter pour financer son déficit, il lui est normalement assez facile de placer les titres qu’il émet, compte tenu de leurs qualités. Autrement dit, le financement par émissions de titres publics des déficits permet aux banques de se procurer des supports qui sont source de liquidité potentielle en cas de besoin. Il y a donc un lien entre la liquidité des banques et le niveau et les modalités de financement de la dette publique.

Aux États-Unis, les banques de second rang détiennent peu de titres publics, mais la Federal Reserve (Fed) en détient une part significativement plus grande que la BCE. La monétisation de la dette publique par la Fed y est possible alors qu’elle ne l’est pas dans la zone euro (Jacome et al., 2012), si bien que cette dernière se prive d’une possibilité de financement de sa dette publique. Aglietta et Brand (2013) soulignent cette spécificité des pays de la zone euro « privés du lien organique, qui existe partout ailleurs, entre la banque centrale et l’État souverain. L’État doit toujours avoir la capacité ultime de monétiser sa dette, donc de la mettre hors marché ». D’où la plus grande importance accordée à la question de la solvabilité des États en Europe et de son corollaire, la réduction des déficits publics.

La dette publique est de son côté liée au taux d’intérêt. Plus les taux d’intérêt sont élevés, plus la charge d’intérêts le sera également. Or la structure des taux d’intérêt est conditionnée par la politique monétaire de la banque centrale puisque son taux directeur sert de base à la détermination de l’ensemble des taux courts lesquels doivent normalement rester inférieurs aux taux longs. Il y a donc un lien entre le financement de la dette publique et la politique monétaire.

Un renchérissement du coût de la dette publique affecte directement le système bancaire du pays concerné par différents canaux (Banque de France, 2012). Le premier canal montre que les courbes de taux sont disloquées dans la mesure où le taux souverain sert de référence aux échanges interbancaires. Le deuxième canal révèle que les problèmes de financement de la dette publique aboutissent à une éviction des établissements du pays concerné du marché interbancaire en raison de leur forte exposition au risque lié à la dette souveraine. En outre, le refinancement des établissements en devises est de nouveau rendu difficile. Enfin, l’aversion au risque des marchés s’étend à d’autres États endettés induisant un durcissement des conditions de refinancement de leur système bancaire.

Pour toutes ces raisons, politique monétaire et politique budgétaire apparaissent ainsi clairement liées.

Avec la crise financière, beaucoup de pays ont eu des difficultés à affronter simultanément la crise bancaire et la crise de la dette souveraine. Certains États connaissent en effet des difficultés importantes pour rembourser leurs créanciers, parmi lesquels se trouvent les banques. Un défaut de paiement d’un État peut alors avoir un gros impact sur la santé financière d’un ou de plusieurs établissements de crédit et générer un risque systémique pouvant déboucher sur une crise du même nom. Les banques centrales doivent en tenir compte, ce qui entraîne une contrainte supplémentaire puisque la politique monétaire doit prendre en considération la situation exceptionnelle en termes de dette publique. La dette publique et la politique budgétaire peuvent mettre en péril l’objectif de stabilité des prix de la politique monétaire.

La banque centrale est par conséquent liée à la contrainte budgétaire. Elle ne peut pas augmenter les taux d’intérêt. Or, dans la plupart des pays ou des régions, elle est indépendante du pouvoir politique alors que la politique budgétaire est du ressort des États, d’où un problème de crédibilité. Il faut parvenir à « déconnecter » la crise de la dette souveraine de la crise bancaire.

Comment « déconnecter » la crise bancaire et la crise de la dette souveraine ?

La crédibilité de la banque centrale se trouve ainsi menacée parce que malgré la réussite de la politique monétaire centrée sur l’inflation, elle n’a pas su maintenir la stabilité financière. L’incomplétude des marchés et la forte dépendance du système bancaire à leur égard font que la crise du système bancaire s’est propagée à toute l’économie et est devenue systémique. Il a fallu par conséquent une action à la fois des banques centrales et des États, dont les déficits se sont fortement accrus, débouchant sur une crise des dettes souveraines. Autrement dit, c’est la crise du système financier dans son ensemble qui a provoqué une augmentation importante des dettes publiques.

C’est la raison pour laquelle des politiques monétaires non conventionnelles consistant principalement en des rachats de titres privés et publics par la banque centrale ont été adoptées dans beaucoup de pays. Dans la zone euro où ce type de politiques s’est moins développé, une autre solution a été recherchée au travers d’une nouvelle gouvernance des politiques macroéconomiques et la mise en place progressive de l’union bancaire.

Crédibilité de la banque centrale et politiques monétaires non conventionnelles

Avec la crise financière de 2008, les interventions des États et des banques centrales se sont avérées indispensables pour sauver les systèmes financiers et limiter l’impact de la crise systémique touchant l’ensemble de l’économie mondiale. Leurs interventions en tant que prêteurs en dernier ressort ont permis de fournir des liquidités devenues rares et de sauver certains établissements financiers. Grâce à cette action, chaque banque centrale nationale a la possibilité de sauver le système bancaire sous son contrôle. Or avec la mondialisation et l’interconnexion des marchés financiers se pose la question du prêteur en dernier ressort international. L’expérience récente a montré que plusieurs banques centrales nationales et/ou régionales (Fed et BCE, par exemple) pouvaient avoir une action conjointe afin de réduire l’instabilité financière en fournissant de la liquidité. Désormais, les banques centrales sont non seulement des prêteurs en dernier ressort, mais également des teneurs de marché en dernier ressort (Scialom, 2013).

Les banques centrales ont ainsi été amenées à baisser leur taux de façon à faciliter le financement de l’économie. Or, aujourd’hui, les taux courts sont proches de zéro si bien que cet instrument de politique monétaire peut s’avérer inefficace (trappe à liquidité). La situation actuelle nécessite par conséquent la recherche de solutions redonnant une efficacité et donc une crédibilité à la politique monétaire, c’est-à-dire des solutions permettant de rétablir les canaux de transmission de la politique monétaire via les anticipations des agents économiques, le canal du taux d’intérêt étant défaillant (Natixis, 2012 et 2013).

Autrement dit, les banques centrales doivent avoir recours à des instruments non conventionnels pour fournir de la liquidité et assurer le financement de l’économie (Borio et Disyatat, 2010). Elles ont dû opérer un choix : soit poursuivre leur action dans le cadre monétariste adopté depuis le début des années 1980, soit intervenir en utilisant des procédés exceptionnels se justifiant par la gravité de la situation économique. Les faits récents montrent qu’elles ont choisi la seconde option, sans doute parce que si elles ne l’avaient pas fait, les conséquences sur les économies auraient été plus graves encore. Autrement dit, la préservation de leur crédibilité a justifié l’usage de ces instruments non conventionnels.

L'œillet et Roudot (2012) soulignent néanmoins que cinq facteurs sont susceptibles de freiner l’utilisation d’une politique non conventionnelle par une banque centrale préoccupée par sa réputation : l’augmentation de son bilan via la hausse de la base monétaire qui peut être perçue comme une politique potentiellement inflationniste, le rachat de titres publics qui pose le problème de la séparation entre banque centrale et pouvoir politique, les opérations de quantitative easing (politique d’augmentation du bilan de la banque centrale qui peut être assimilée à des opérations d’open market portant sur la quantité de réserves excédentaires détenues par les banques) et de qualitative easing (politique visant à la modification de la composition du bilan de la banque centrale sans forcément l’augmenter, l’objectif ici n’est pas d’accroître les réserves excédentaires, mais de modifier les prix relatifs des actifs) conduisant à la dégradation du bilan de la banque centrale qui achète des titres toxiques donc dévalorisés, les politiques non conventionnelles réduisant la transparence de l’action de la banque centrale et son intervention en tant que prêteur en dernier ressort qui peut générer un aléa moral en cherchant à éviter la faillite des établissements bancaires et financiers.

Toutefois, l’ensemble de ces arguments peut être contesté dans un contexte de crise, marqué par un fort ralentissement de l’activité.

Il existe plusieurs types d’instruments non conventionnels parmi lesquels se trouvent les programmes d’achat d’actifs financiers publics et privés réalisés par la Banque d’Angleterre, la Fed (quantitative easing 1 et 2) et la BCE (covered bond purchase programme, securities market programme). Il faut également indiquer la modification des procédures d’injection de liquidités qui sont devenues plus fréquentes, à plus long terme, et plus importantes en montant contre des actifs éligibles de moins bonne qualité, permettant d’améliorer la liquidité de certains compartiments de marché, en particulier du marché interbancaire, mais aussi d’assainir les bilans des banques en les débarrassant d’actifs toxiques (entraînant une détérioration de la qualité du bilan de la banque centrale) afin de restaurer la confiance.

Enfin, la banque centrale peut chercher à influencer les anticipations de taux futurs des marchés qui sont déterminantes dans la transmission de la politique économique. Par exemple, la banque centrale peut s’engager à maintenir son taux d’intervention à un bas niveau proche de zéro, ce qui va induire des anticipations de taux futurs bas.

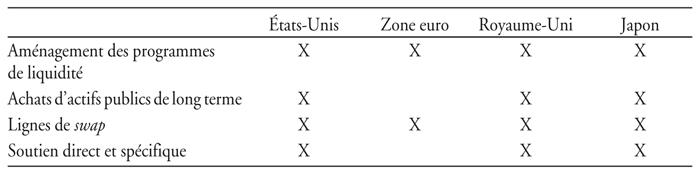

Le tableau 2 donne une présentation synthétique des principales mesures adoptées par les banques centrales. Il en ressort une singularité de la BCE puisque parmi les grands pays industrialisés, elle est la seule à ne pas avoir recouru aux achats d’actifs publics à long terme, ni au soutien direct et spécifique.

Ce tableau ne fait pas ressortir le détail des mesures prises par les autorités monétaires et ne précise pas l’intensité du recours aux instruments non conventionnels pour chaque institution. Cette intensité est directement liée au statut et au poids des économies dans l’économie mondiale. L'œillet et Roudot (2012) indiquent que la variation annuelle moyenne des bilans de la banque centrale sur la période 2007-2011 est de 27,66 % pour le Royaume Uni, 27,18 % pour les États-Unis, 18,9 % pour la zone euro et 4,36 % pour le Japon.

Le recours à la base monétaire comme instrument de régulation de la liquidité permet de contourner l’obstacle du blocage des taux d’intérêt. L’offre de monnaie est canalisée vers l’État via son déficit budgétaire. C’est la raison pour laquelle les politiques d’achat de titres publics par les banques centrales constituent l’une des formes les plus utilisées de quantitative easing aux États-Unis et au Royaume-Uni.

Dans la zone euro, la situation est différente. Juridiquement, la BCE n’a pas le droit d’acheter des titres de dette publique. « L’Eurosystème et la BCE estiment qu’un achat massif de dette souveraine mettrait en danger leur crédibilité et leur indépendance et que cela aurait un coût économique et social important, dû notamment à une hausse de l’inflation. » (Banque de France, 2012).

Néanmoins, le Conseil des gouverneurs a annoncé dès le 10 mai 2010 son intention d’intervenir sur les marchés obligataires publics et privés de la zone euro au travers du Programme pour les marchés de titres ou SMP (Securities Markets Program). Conformément aux dispositions du traité, les achats d’obligations souveraines ne peuvent se faire que sur les marchés secondaires et doivent en pratique consister en des achats de titres de créances par l’Eurosystème auprès de ses contreparties. Ce programme ne peut pas être assimilé à du quantitative easing en raison des objectifs qu’il cherche à atteindre et parce que ses effets sur la liquidité sont stérilisés.

C’est en décembre 2011 que l’Eurosystème a décidé d’injecter massivement des liquidités (BCE, 2011). Ces mesures ont été mises en œuvre en 2012. Elles doivent permettre de répondre aux tensions sur les marchés de dettes souveraines, d’éviter le risque pour les banques d’assèchement de la liquidité en euro et en dollar américain et celui du resserrement du crédit aux agents non financiers (credit crunch).

L’offre de crédit de l’Eurosystème sur des maturités de long terme, utilisée depuis 2009, a été prolongée et renouvelée selon des modalités et des proportions inédites dont les détails sont fournis dans le dernier rapport annuel de la BCE ou dans celui de la Banque de France. À la suite de la décision du Conseil des gouverneurs du 8 décembre 2011, deux opérations de refinancement à très long terme (VLTRO – very long term refinancing operations) ont été mises en œuvre. Ces opérations de crédit représentaient l’essentiel de l’encours des refinancements auprès des banques centrales, soit 88 % au 31 décembre 2012. En outre, avec l’augmentation de l’encours des refinancements, les besoins en actifs éligibles à apporter en garantie se sont également accrus, ce qui a amené le Conseil des gouverneurs à étendre la gamme d’actifs éligibles.

Au cours de l’année 2012, ces mesures non conventionnelles associées aux mesures conventionnelles (comme la baisse du taux des réserves obligatoires ou les opérations principales de refinancement) se sont traduites par une baisse du taux d’intérêt interbancaire au jour le jour (EONIA) qui se trouve dans ce contexte en deçà du taux directeur.

Dans sa conférence de presse du 5 mars 2015, la BCE a décidé de laisser inchangés les taux d’intérêt directeurs et a mis l’accent sur la mise en œuvre des mesures de politiques monétaires non conventionnelles. Elle a commencé à acheter le 9 mars des titres en euros du secteur public sur le marché secondaire et poursuit ses opérations d’achat de titres adossés à des actifs et des obligations sécurisés commencées en 2011. Les achats mensuels cumulés de titres publics et privés devraient s’élever à 60 Md€ et pourraient durer jusqu’à la fin de septembre 2016, voire plus tant que le taux d’inflation ne s’approche pas de 2 % à moyen terme. En outre, la BCE adopte une stratégie consistant à fournir des informations sur la trajectoire future des taux directeurs (forward guidance) afin d’orienter les anticipations des agents économiques et stabiliser les marchés.

Autrement dit, toutes les banques centrales, y compris en Europe, sont intervenues pour essayer de limiter les conséquences de la crise et restaurer la confiance nécessaire au retour de la stabilité financière. Elles ont dû adapter leur comportement pour faire face à cette situation, pour le moins exceptionnelle. Leur crédibilité n’en a été en rien affectée bien au contraire puisque, par exemple, il a suffi d’une simple annonce de Mario Draghi assurant qu’il ferait tout ce qui est nécessaire pour sauver la zone euro pour que les capitaux qui avaient déserté certains pays jusqu’en août 2012 reviennent.

Posen (2010), de son côté, estime que l’intervention des banques centrales sur le marché obligataire était indispensable dans le contexte de crise. Son analyse insiste sur le fait que c’est l’adoption de mesures adéquates qui renforce la réputation de la banque centrale et donc sa crédibilité.

Ainsi, la crise des dettes souveraines a renforcé l’articulation entre les politiques monétaire et budgétaire. Dans sa conférence de presse de 2015, la BCE insiste néanmoins sur le fait que les politiques budgétaires doivent soutenir l’activité économique tout en restant conformes au PSC. Elle ajoute qu’il faut également mettre en œuvre des réformes structurelles visant à modifier le fonctionnement de certains marchés et en particulier celui du travail. Se pose alors la question de savoir si ce nouveau policy mix a affecté ou non la crédibilité de la banque centrale.

Crédibilité de la banque centrale et nouveau policy mix

La question centrale, à ce niveau de l’analyse, est celle relative à l’impact du policy mix adopté sur le niveau général des prix, les anticipations du niveau de l’inflation et l’évolution des taux d’intérêt à long terme. Autrement dit, ce sont les risques pesant à la fois sur la stabilité des prix et la stabilité financière qu’il convient que la banque centrale maîtrise afin de rester crédible.

Jeanne (2012) distingue deux types de domination monétaire. La première est une domination douce ou préventive correspondant à une adaptation de la politique budgétaire de façon à éviter d’avoir à arbitrer entre le défaut de paiement et la monétisation de la dette. Cette situation est notamment celle des États-Unis. La seconde est une domination monétaire dure comme dans la zone euro. Dans ce contexte, si un choix doit être fait entre défaut de paiement et monétisation de la dette, le premier sera préféré au second.

Il en ressort que dans le cas d’une domination monétaire dure, la probabilité d’ajustement budgétaire peut être plus faible et entraîner un éventuel dérapage des prix qui, à l’heure actuelle, n’est pas avéré. Jeanne (2012) considère ainsi que « l’apport d’un soutien monétaire en cas de crise de la dette publique peut constituer une condition nécessaire à un policy mix ordonné et soutenable permettant aux États de ne pas faire trop souvent défaut, même si cela doit se traduire par une probabilité de monétisation de la dette non nulle (mais pas forcément élevée) ».

De leur côté, Matheron et al. (2012) tirent trois grandes conclusions sur l’impact d’un endettement public élevé sur la politique monétaire de la zone euro. La première est qu’ils considèrent qu’il existe un risque sur la stabilité des prix. La deuxième est qu’en dépit d’une inefficience des institutions de la zone euro en matière de coordination budgétaire, elles constituent tout de même un rempart contre le financement monétaire par la BCE. Compte tenu de ce qui est observé en dehors de la zone, ces auteurs considèrent que la stabilité monétaire est crédible. Enfin, ils estiment que les primes de risque souverain de la zone euro sont un frein à la transmission de la politique monétaire, ce qui peut entraîner un rationnement du crédit. Cela étant, la politique monétaire reste efficace en raison de l’adoption de mesures non conventionnelles permettant d’éviter le rationnement du crédit et de financer l’économie.

Autrement dit, l’achat massif de titres publics directement par la banque centrale comme aux États-Unis ou indirectement sur le marché secondaire comme dans la zone euro n’a pas eu d’impact sur le niveau général des prix. Néanmoins, il pourrait entraîner une augmentation soudaine et persistante des taux d’intérêt à long terme.

Les taux d’intérêt nominaux à long terme sont directement liés au fonctionnement des marchés de capitaux. Dépendant des politiques budgétaires nationales, ils reflètent les anticipations inflationnistes des agents économiques et constituent un indicateur de la crédibilité de la politique monétaire du pays ou de la zone monétaire. Ainsi, en raison de la crise financière et des dettes souveraines, les banques centrales ont axé leurs interventions de telle sorte que les taux longs soient maintenus à un faible niveau. La politique monétaire a ainsi contribué à l’amélioration de l’environnement économique en influençant la demande globale.

Plusieurs études récentes ont cherché à mettre en évidence l’impact des mesures de politique monétaire non conventionnelles (achats d’actifs par la banque centrale et forward guidance) sur les marchés financiers. L’étude de Engen et al. (2015) appliquée à l’économie américaine fait apparaître que les agents économiques privés ont progressivement considéré que la Fed allait poursuivre sa politique monétaire accommodante se traduisant par un report dans le temps de son resserrement dans un contexte où la reprise est lente et l’inflation faible. En conséquence, l’action non conventionnelle de la Fed a contribué au soutien de l’activité et à sa reprise. Ces auteurs remarquent néanmoins que la stimulation de l’activité et de l’inflation a été limitée en raison de la lenteur avec laquelle les agents ont revu leurs anticipations et considèrent que les mesures prises par la Fed auront un impact macroéconomique dans le temps.

Actuellement, les banques centrales cherchent à éviter les hausses brutales des taux à long terme en agissant sur les anticipations des agents économiques. C’est la raison pour laquelle elles ont une véritable politique de communication de leurs prévisions macroéconomiques, de leurs décisions en matière de politique monétaire (Carré, 2015). La transparence est par conséquent une exigence de l’indépendance et une condition de la crédibilité d’une banque centrale.

Kia (2012) propose une analyse de la relation pouvant exister entre la transparence et la volatilité des taux d’intérêt appliquée aux États-Unis. Il montre que le sens de la relation peut varier d’une étude à l’autre tout en soulignant que la majorité d’entre elles fait apparaître une relation positive entre transparence et volatilité (Ehrmann et Fratzscher, 2009 ; Biefang-Frisancho Mariscal et Howells, 2010 ; Jansen, 2011, par exemple). Il explique ces différences par le fait que la transparence de la banque centrale est une variable difficile à mesurer. Comme Blinder et al. (2008) l’ont montré, il y a des facteurs non observés qui peuvent affecter le prix des actifs, ce qui a conduit Kia (2011) à proposer la construction d’un indice mesurant le degré de transparence de la banque centrale appliqué aux États-Unis. Les résultats présentés dans Kia (2012) indiquent que plus la politique monétaire est transparente, moins le risque de volatilité sur le marché monétaire américain est élevé, ce qui confirme les résultats de la plus grande partie des études menées sur cette question.

À court terme, la communication a un impact sur le fonctionnement des marchés financiers, sur la volatilité des taux d’intérêt. À long terme, il s’agit de savoir si la communication a été efficace quant à la réalisation de l’objectif d’inflation, les recherches sur les liens entre la communication et le niveau des autres variables macroéconomiques étant inexistantes.

Cette volonté affichée d’améliorer la transparence des banques centrales est liée à l’analyse des causes des crises qui ont touché les pays émergents dans les années 1990, la principale étant le manque de transparence des marchés. Cela a eu pour conséquence le développement d’une stratégie de communication à la fois du côté des organismes internationaux (« Code de bonnes pratiques » du FMI (2012) en collaboration avec la Banque des règlements internationaux) et du côté des banques centrales.

Au total, ce sont les anticipations des agents économiques qui conditionnent la réussite de la politique monétaire qui peut être rapidement modifiée en cas de besoin (à condition que les anticipations soient bonnes), ce qui doit pouvoir réduire la vitesse de répercussion de la politique monétaire sur les variables réelles, renforçant par là même son efficacité. Il est donc indispensable que la banque centrale informe à la fois les agents économiques et les marchés. Néanmoins se pose la question de savoir ce que la banque centrale va communiquer. C’est le cœur de la transparence. Elle peut être définie « comme l’absence d’asymétrie d’information entre l’autorité monétaire et les autres agents économiques » (Diana, 2009). Quand la banque centrale divulgue l’intégralité des informations, la transparence est totale. Dans le cas contraire, il y a opacité. Entre les deux, la transparence n’est pas parfaite.

Par conséquent, la transparence présente un certain nombre d’avantages : elle supprime l’asymétrie d’information, améliore l’efficacité de la politique monétaire et permet un meilleur fonctionnement des marchés, notamment en matière d’évaluation des risques. En outre, la transparence est un gage de démocratie. Les banques centrales espèrent, en agissant ainsi, gagner en crédibilité et ancrer plus efficacement les anticipations des agents privés dans le but d’assurer la stabilité économique et financière.

Une nouvelle gouvernance des politiques macroéconomiques

Cette question de la déconnexion entre crise bancaire et crise des dettes souveraines se pose avec acuité en Europe. La solution qui a été trouvée est de mettre en place une coordination renforcée et imposée des politiques macroéconomiques y compris de la politique budgétaire.

Même si la politique budgétaire est du ressort des États nationaux, les décisions prises par ces derniers peuvent avoir une incidence sur le fonctionnement de toute la zone euro. C’est la raison pour laquelle elles doivent être conformes à des règles fixées au niveau de l’Union européenne (UE), qui définissent les limites que le déficit public et la dette publique des pays membres ne doivent pas dépasser. Ces limites ont été fixées dans le PSC, principal instrument dont disposent les États pour coordonner et guider l’élaboration de leurs politiques économiques : la dette publique doit représenter moins de 60 % du PIB et le déficit budgétaire moins de 3 % du PIB.

Avec la crise économique, il est apparu nécessaire de renforcer la gouvernance économique dans l’UE et la zone euro. C’est la raison pour laquelle le PSC a été renforcé en décembre 2011 par l’entrée en vigueur d’une nouvelle série d’actes législatifs de l’UE. Le PSC renforcé accroît la transparence des budgets nationaux des États membres et permet à la Commission européenne, dont les pouvoirs se sont accrus, d’exercer une plus grande surveillance. En cas de déficit et de dette excessifs, le pays doit montrer qu’il prend les mesures adéquates pour y remédier. Des sanctions plus sévères peuvent être imposées aux pays membres de la zone euro dans le cas contraire (Commission européenne, 2013).

En même temps que le PSC renforcé, une procédure concernant les déséquilibres macroéconomiques (PDM) a été instaurée, mécanisme qui permet de détecter beaucoup plus tôt les déséquilibres dans les États membres. Cette procédure correspond à un tableau de bord comprenant dix indicateurs pour chaque pays.

Le PSC renforcé et la PDM sont tous les deux gérés dans le cadre du « semestre européen » (instauré en 2010 pour garantir que la politique économique de l’UE sert au mieux les intérêts de ses citoyens et de sa monnaie) et visent à anticiper les problèmes et à prendre les mesures correctives adaptées. Ils représentent un approfondissement et un élargissement de la gouvernance économique en Europe.

Pour compléter le dispositif, le Traité sur la stabilité, la coordination et la gouvernance au sein de l’Union économique et monétaire (UEM) a été signé par vingt-cinq États membres en mars 2012. Il met au premier plan la nécessité de la stabilité financière qui passe par une politique visant à l’équilibre des finances publiques. Ce traité renforce également les règles du PSC en conférant un caractère plus automatique aux mesures correctives.

En cas de difficulté d’un pays membre, des mécanismes de soutien existent néanmoins. Il y a d’abord le Mécanisme européen de stabilisation financière (la Commission européenne peut emprunter jusqu’à 60 Md€ sur les marchés financiers au nom de l’UE pour prêter ensuite à un pays), le Fonds européen de stabilité financière (fonds d’urgence dont la capacité de prêt est de 440 Md€ pour les pays de la zone euro en difficulté ; les prêts sont conditionnés par la mise en place d’un plan de redressement dont la réalisation est surveillée par la Commission, la BCE et le FMI – Fonds monétaire international).

Ces deux mécanismes de soutien étant des mesures temporaires, les pays de la zone euro ont mis en place à l’automne 2012 un nouveau mécanisme de soutien financier permanent, le Mécanisme européen de stabilité (MES) dont la capacité de prêt est de 500 Md€.

Selon la Commission (2013), ces mécanismes de protection ont permis non seulement de résoudre certaines difficultés immédiates rencontrées par des États membres pour rembourser leur dette, mais aussi de contribuer à améliorer la confiance des marchés financiers permettant d’assurer la stabilité financière de la zone.

Cette stratégie mise en place au sein de l’UE centrée sur la stabilité financière et la maîtrise de l’endettement public doit pouvoir permettre un retour à la croissance économique. Celle-ci passe néanmoins par une stabilité du système bancaire. C’est la raison pour laquelle un nouveau dispositif de contrôle macroprudentiel et microprudentiel du système financier a été mis en place avec notamment la création en 2010 du CERS (Comité européen du risque systémique) dirigé par le président de la BCE.

La réponse européenne au problème posé par la crédibilité de la politique monétaire de la BCE en relation avec l’endettement public est donc un renforcement de la gouvernance économique assorti d’une réglementation microprudentielle et macroprudentielle touchant le système financier.

Depuis le début de la crise, la BCE (mais pas seulement elle) a dû intervenir pour remplacer le marché interbancaire devenu illiquide. Elle a agi en tant que prêteur en dernier ressort, en fournissant la liquidité ultime dont la gestion, dans une économie instable, est indépendante des taux d’intérêt officiels. L’action de la BCE est désormais motivée par la réalisation de l’objectif de stabilité financière. Par conséquent, la séparation de la politique monétaire et des finances publiques n’a pas lieu d'être puisque la banque centrale interagit nécessairement avec la gestion de la dette publique, comme on a pu le voir notamment avec la Banque d’Angleterre pendant trois siècles. Il faut, au contraire, une collaboration étroite entre banque centrale et État dans une situation comme celle qui est observée aujourd’hui, caractérisée par une crise de la dette souveraine et des marchés financiers stressés.

La mise en place de l’union bancaire au sein de la zone euro peut répondre en partie au moins aux difficultés rencontrées. En effet, la BCE est devenue depuis le 1er janvier 2015 le superviseur unique des banques de la zone euro. Au regard de l’objectif de stabilité financière, il est en effet primordial qu’elle dirige la politique de régulation macroprudentielle. Cela étant et comme le soulignent Aglietta et Band (2013), la banque centrale doit pouvoir superviser tous les intermédiaires financiers à risque systémique important et être en relation avec l’ensemble des autres superviseurs. L’union bancaire prévoit également la définition d’un « mécanisme unique de résolution » assorti de la création d’un fonds de résolution unique. Il s’agit d’instaurer un organe européen chargé de gérer la mise en faillite ou la restructuration des banques sans recours à l’impôt. Ce point a fait l’objet de difficiles négociations à la fin de 2013, l’Allemagne n’y étant pas favorable. Enfin, il reste à prendre des décisions relatives à la déconnexion entre le risque bancaire et le risque de faillite d’un État. Sur ce point, il est visible que la BCE cherche à retrouver une certaine indépendance dans la conduite de la politique monétaire.

La crise financière récente montre bien que les interventions de la banque centrale sont indispensables, en particulier ses interventions en tant que prêteur en dernier ressort, lorsque le taux d’intérêt ne peut plus jouer pleinement son rôle de canal de transmission de la politique monétaire. La banque centrale doit mettre en œuvre des mesures exceptionnelles : création monétaire, rachat d’actifs toxiques pour assainir les bilans bancaires et donner de la liquidité, rachat d’actifs publics de façon à alléger la charge des États.

Les pratiques actuelles des banques centrales montrent le caractère inapproprié de la littérature antérieure à la crise consacrée à leur crédibilité puisque celle-ci est toujours avérée en dépit des actions menées, contraires à l’idéologie monétariste. Elle a même été renforcée parce que la stratégie choisie vise un objectif majeur, celui de la stabilité financière (et celle du système bancaire qui conditionne la sécurité du système de paiement) sans laquelle l’économie dans son ensemble ne peut fonctionner dans des conditions satisfaisantes. La crise financière a donc mis en lumière la nécessité de repenser la régulation en lui donnant une composante macroprudentielle et non plus seulement microprudentielle. Par conséquent, l’objectif de stabilité des prix et le « cloisonnement » des politiques monétaire et budgétaire chers aux monétaristes ne suffisent pas à garantir la crédibilité d’une banque centrale, comme en témoigne le nouveau policy mix mis en place notamment aux États-Unis ou en Europe.