Le contexte climatique

Face aux enjeux du changement climatique, nécessitant la réduction des émissions de gaz à effet de serre (GES), d'une part, et l'adaptation de nos sociétés, d'autre part, des investissements massifs seront nécessaires dans les décennies à venir pour y répondre. Dans ce contexte, il s'agit donc de réorienter1 fortement les flux de financement privés et publics nécessaires pour engager cette transition. Le secteur financier apparaît comme un acteur incontournable, tant par son poids économique que par sa capacité d'orientation des investissements nécessaires pour engager cette transition énergétique et écologique.

L'un des premiers objectifs du secteur financier, dans le cadre de cette transition bas carbone, est de disposer de méthodes et d'outils permettant d'estimer ses émissions de GES directes2 et indirectes3. L'un des principaux enjeux dans l'estimation des émissions de GES est de fournir plus de transparence aux parties prenantes à travers un reporting et des informations accrues sur l'exposition des portefeuilles d'actifs ou des portefeuilles de prêts aux émissions de GES, par exemple. L'estimation de ces émissions permet au secteur financier de mieux comprendre et de mieux gérer son exposition aux GES, et donc de mieux appréhender ses risques liés au changement climatique. De plus, cela permet d'identifier des opportunités business de développement en rapport avec les émissions de GES, comme la création d'obligations bas carbone ou de fonds d'investissement bas carbone, par exemple. Estimer les émissions de GES pour le secteur permet également d'influencer sur la chaîne de valeur du secteur financier, par exemple, à travers une meilleure divulgation carbone des entreprises recherchant des financements (capitaux ou dettes) ou en engageant des efforts de réduction des émissions de GES dans les entreprises investies.

Parmi les émissions indirectes de GES du secteur financier, la problématique essentielle relève de la quantification des émissions financées, c'est à dire « les émissions de gaz à effet de serre induites par la détention d'un actif financier » (Ademe & vous, 2014). Les émissions de GES d'une activité industrielle, par exemple, ont été permises par la construction de cette installation industrielle, son entretien et son fonctionnement. L'activité financière (financement, investissement, etc.), qui rend possible cette activité industrielle, et, par conséquent, ses émissions de GES, peut donc, d'une certaine manière, être associée à ces émissions ayant aidé à leur réalisation (sans financement, l'activité industrielle n'aurait pas pu voir le jour, ses émissions de GES non plus). Cette définition implique que les émissions peuvent être rapportées à des engagements au bilan et aux flux de financement accordés (flux annuels de financement).

Cet article4 présentera, dans un premier temps, les impacts et les enjeux énergétiques et climatiques du secteur financier à travers une présentation des enjeux pour ce secteur et une typologie de risques liés à l'atténuation du changement climatique et à l'adaptation à celui-ci. Ensuite, il abordera les pratiques existantes de quantification des émissions de GES des institutions financières à travers les deux types d'approches méthodologiques existantes pour estimer les émissions financées à ce jour.

Impacts et enjeux énergétiques et climatiques du secteur financier

Les impacts et les enjeux du secteur financier liés au climat et à l'énergie peuvent être considérés sous deux angles :

- les impacts et les enjeux liés au fonctionnement des institutions : immeubles, déplacements, déchets, technologies de l'information et de la communication (TIC), etc. ;

- les impacts et les enjeux résultant des financements et des investissements réalisés, qui eux-mêmes peuvent s'analyser selon deux axes principaux. Le premier axe concerne l'exposition aux risques liés à l'adaptation au changement climatique et à l'atténuation de celui-ci des parties concernées. Le second axe concerne le rôle du secteur financier dans la lutte contre le réchauffement climatique et notamment le financement de la transition énergétique.

L'exposition du secteur aux enjeux associés au changement climatique

Les institutions financières, à travers leurs activités, sont exposées à deux types d'impacts financiers potentiels associés au changement climatique : l'ensemble des évolutions réglementaires destinées à limiter les émissions de GES (enjeux liés à l'atténuation ou risques carbone), d'une part, l'adaptation aux conséquences physiques du changement climatique (enjeux liés à l'adaptation ou risques climat), d'autre part. Ces deux facteurs sont susceptibles d'être sources de coûts supplémentaires pour les clients des institutions financières, ce qui se traduirait pour celles-ci par un accroissement des risques financiers et extra-financiers associés.

Les enjeux liés à l'atténuation du changement climatique ou risques carbone

La première catégorie de risques est liée à l'atténuation du changement climatique. Ces risques peuvent aussi être appelés « risques carbone ». L'atténuation du changement climatique contribue à l'objectif de stabilisation des concentrations de GES dans l'atmosphère à un niveau qui empêche toute perturbation anthropique dangereuse du système climatique, en favorisant les efforts pour réduire ou limiter les émissions de GES ou améliorer la séquestration de GES. Cette catégorie de risques recense deux sous-types de risques. Le premier sous-type de risques correspond aux risques du secteur financier liés à la prise en compte de l'externalité carbone dans l'économie à travers des taxes, des marchés de carbone (crédits ou quotas) ou toute autre évolution réglementaire pouvant affecter, par exemple, les clients des institutions financières. Il s'agit de risques essentiellement liés aux coûts relatifs à l'évolution du prix du carbone, à la hausse des prix de l'énergie et à l'introduction de nouvelles taxes et normes (exemples : taxes sur les voitures, les appareils électroménagers, l'immobilier, etc.) ou de dispositifs de quotas. Le second sous-type de risques contient les risques liés aux contentieux climatiques. Il inclut les risques légaux suivants : devoir et responsabilité, accompagnement, confiance et conseil.

Les enjeux liés à l'adaptation au changement climatique ou risques climat

La seconde catégorie de risques est liée à l'adaptation au changement climatique. Ces risques peuvent aussi être appelés « risques climat ». L'adaptation au changement climatique concerne l'ajustement des systèmes naturels ou humains en réponse à des changements climatiques présents ou futurs ou à leurs effets, afin d'atténuer les conséquences néfastes ou d'exploiter des opportunités bénéfiques. Pour le secteur financier, il s'agit de tous les risques liés aux conséquences physiques du réchauffement climatique entraînant des coûts supplémentaires supportés par les clients des institutions financières à la suite du réchauffement climatique comme, par exemple, les événements météorologiques extrêmes, l'évolution des rendements agricoles, l'augmentation du niveau de la mer, l'acidification des océans, l'augmentation du contraste des précipitations entre les régions humides et les régions sèches.

Les risques liés à l'atténuation du changement climatique et à son adaptation ont des impacts potentiels sur les acteurs du secteur financier, ces impacts, très divers, peuvent aller du défaut de contrepartie à la dépréciation de la valeur des actifs ou à une sous-performance des portefeuilles. Ils peuvent aussi être liés à la réputation ou à des contentieux.

Selon les formes prises par les financements et les investissements (financement de projets, de sociétés ou de particuliers, investissements en compte propre ou gestion d'actifs pour compte de tiers, etc.), les acteurs financiers peuvent être plus particulièrement sensibles à des enjeux différents :

- l'impact prévisible sur la performance financière sera un enjeu particulièrement important en gestion d'actifs où la capacité à discriminer, parmi un univers d'investissement, les acteurs susceptibles de surperformer par rapport à une performance moyenne est un facteur clé de succès ;

- l'évolution potentielle du risque de défaillance (en moyenne) pour un secteur économique, un pays ou un type de produits bancaires sera un enjeu plus important pour les métiers de prêteurs.

L'enjeu de communication et de réputation pourra également se décliner différemment selon les métiers de la finance : par exemple, envoyer un signal aux entreprises pour les investisseurs, la cohérence avec des valeurs et des engagements citoyens pour les prêteurs, voire un enjeu de commercialisation de produits pour les réseaux bancaires.

Les pratiques existantes de quantification des émissions de GES des institutions financières

Un Bilan des émissions de GES est une méthode visant à quantifier les émissions des principaux GES qui peut être appliquée soit à l'échelle d'un produit, soit à l'échelle d'une entité particulière. Le périmètre opérationnel des émissions de GES d'une organisation peut se définir comme suit :

- scope 1 (obligatoire)

5: les émissions directes de GES, c'est-à-dire provenant de sources de GES, fixes et mobiles, contrôlées par une organisation ; - scope 2 (obligatoire) : les émissions indirectes issues de l'énergie, c'est-à-dire provenant de la production de l'électricité, de la chaleur ou de la vapeur importée et consommée par une organisation pour ses activités ;

- scope 3 : les autres émissions indirectes qui sont les conséquences des activités d'une organisation, mais qui proviennent de sources de GES contrôlées par d'autres entités.

Les entreprises du secteur financier calculent et rapportent pour la majorité d'entre elles leurs émissions de GES dans les rapports annuels et les communications institutionnelles selon un périmètre se référant à la consommation directe d'énergie (scope 1) et à la consommation indirecte d'énergie (scope 2). Le secteur a conscience des enjeux liés à ses émissions de fonctionnement et prend des mesures de réduction. Les autres émissions indirectes (scope 3) font partie des investigations en cours et les pratiques sont très diversifiées entre acteurs. Les émissions financées se réfèrent à ce périmètre du scope 3.

La majorité des institutions financières qui calculent et rapportent un scope 3 dans leur bilan de GES se limitent aux émissions indirectes liées à leurs intrants (papier, achats, transports de marchandises, etc.) et aux déplacements de leurs salariés. Peu d'entre elles calculent, voire publient, des indicateurs liés aux émissions « induites » par leur activité. Lorsque cela est le cas, les calculs portent généralement sur un petit nombre de projets financés ou sur un portefeuille d'actifs particuliers.

Historiquement, les premières méthodologies de quantification ont été développées pour les besoins de gestionnaires d'actifs ou d'analyse de projets spécifiques. Leur mise en œuvre se heurte toutefois à des difficultés de cohérence des informations, de comptage multiple et d'exhaustivité des données lorsque l'objectif est de quantifier, à des fins de cartographie ou de reporting, les émissions financées par une banque commerciale importante, voire diversifiée. La complexité de telles organisations et la multiplicité de leurs activités ont limité la mise en œuvre des bilans de GES comprenant l'ensemble des émissions induites par leurs activités.

Les types d'approches méthodologiques existantes pour estimer les émissions financées

Actuellement, il existe deux types d'approches pour estimer les émissions financées. Une première approche microéconomique consiste à agréger ligne par ligne les émissions de GES des clients d'une institution financière. Une seconde approche macroéconomique consiste à rapporter les émissions mondiales de GES aux financeurs de l'économie sur la base de leurs parts de marché par secteur d'activité économique et par zone géographique.

La quantification des émissions de GES financées peut porter sur des périmètres d'activité restreints, une ligne métier en particulier, un ou des actifs, un projet ou un ensemble de projets. Une approche microéconomique est alors généralement adoptée. Les méthodologies utilisées dans cette approche pour rapporter les émissions de GES des sociétés ou des projets financés aux encours détenus peuvent être qualifiées de bottom-up (ascendantes). Lorsque les institutions financières cherchent à estimer la totalité de leurs émissions de GES financées sur des périmètres plus étendus tels que l'ensemble des activités d'organisations complexes comme les banques universelles ou les banques de financement et d'investissement, le recours à une approche microéconomique apparaît difficile, même si celle-ci est parfois utilisée. Les méthodologies bottom-up ne sont aujourd'hui pas déployées par ce type d'acteurs financiers.

Des méthodologies top-down (descendantes) consistent à attribuer l'ensemble des émissions mondiales de GES aux financeurs de l'économie sur la base de leurs parts de marché par secteur d'activité économique et zone géographique et permettent alors le calcul d'un ordre de grandeur des émissions globales financées ainsi que l'établissement d'une cartographie de ces émissions par secteur et zone géographique. C'est ce que l'on appelle l'« approche macroéconomique ».

Les méthodologies bottom-up : une approche microéconomique

Principes

Les méthodologies de type bottom-up ont pour caractéristiques d'être basées sur des données d'émissions recueillies auprès des entreprises ou des projets financés dans le cadre de reportings environnementaux.

Le lancement du Carbon Disclosure Project (CDP)6 en 2000 a conduit à la publication d'une quantité importante de données relatives aux émissions de GES des grandes compagnies mondiales, données désormais reprises et agrégées par Bloomberg et Asset4. C'est sur la base de ces données que des opérateurs privés comme Trucost ou Inrate ont développé les premiers outils méthodologiques de quantification des GES à destination majoritairement des gestionnaires d'actifs.

Méthodes d'estimation

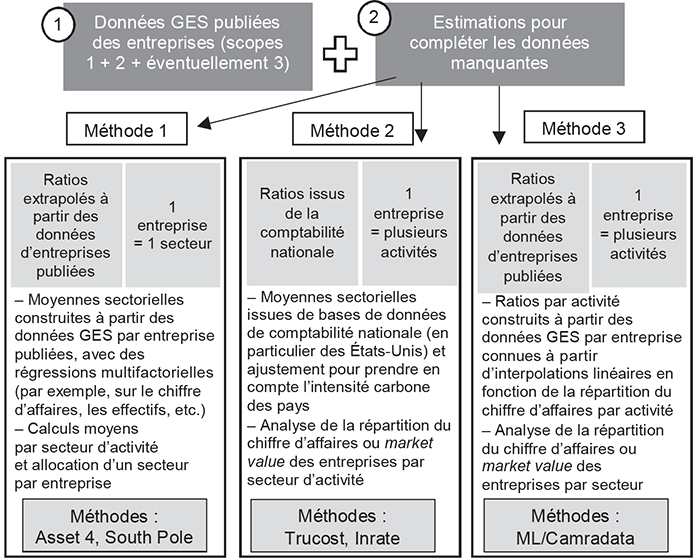

Lorsque les données d'émissions de GES ne sont pas disponibles (notamment pour les sociétés non cotées), il existe plusieurs méthodes d'estimation des données manquantes. Pour chaque méthode, il s'agit de collecter les données de GES publiées par les entreprises (scopes 1, 2 et 3 si disponibles) et d'additionner ces données avec des estimations ayant pour but de compléter les données manquantes. Actuellement, il existe trois types de méthodes pour estimer ces données manquantes.

Une première méthode consiste à extrapoler des ratios à partir des données publiées d'entreprises d'un même secteur. Dans ce cas, les données aboutissent à des moyennes sectorielles obtenues à partir de données de GES publiées par entreprise avec des régressions multifactorielles (par exemple, sur le chiffre d'affaires, les effectifs, etc.).

Une deuxième méthode consiste à estimer les émissions à travers des ratios issus de la comptabilité nationale. Des moyennes sectorielles issues de bases de données de comptabilités nationales sont utilisées. À partir de ces bases de données, un ajustement pour prendre en compte l'intensité carbone des pays est réalisé, ainsi qu'une analyse de la répartition du chiffre d'affaires ou de la market value des entreprises par secteur d'activité.

Une troisième méthode est basée sur des ratios par activité construits à partir de données d'émissions de GES fournies par des entreprises connues, à partir d'extrapolations linéaires en fonction de la répartition du chiffre d'affaires par activité.

Les principes de la construction de ces différentes méthodes bottom-up d'estimation des émissions induites sont repris dans le shéma.

Le recours à une méthodologie de type bottom-up se justifie pour évaluer les émissions de GES financées sur un portefeuille ou une activité spécifique (gestion d'actifs, financement de projets). Cette approche méthodologique peut permettre d'établir des indicateurs de pilotage carbone pour ces activités. Pour les données d'émissions provenant des clients (directement ou indirectement), le niveau de précision est généralement meilleur qu'avec l'utilisation d'une approche macroéconomique. Il est ainsi possible de suivre les évolutions des émissions de GES associées à un portefeuille d'une année sur l'autre.

Adéquation de l'approche microéconomique

Cependant, plusieurs éléments peuvent limiter la pertinence d'une telle approche pour des périmètres d'activités plus étendus ou variés :

- le nombre de clients et de transactions ;

- la nature des transactions qu'il est parfois difficile de relier à des actifs physiques spécifiques ; l'appartenance des clients entreprises à l'ensemble des secteurs économiques, ce qui multiplie les comptages d'émissions (les émissions du scope 1 d'un client sont comptées dans le scope 2 et le scope 3 de nombreux autres) ;

- le manque de données concernant l'empreinte carbone de certains clients (particuliers, entreprises de petite taille ou dans certains pays) ;

- la complexité des règles de consolidation pour les acteurs financiers diversifiés sur plusieurs métiers.

Les méthodologies top-down : une approche macroéconomique

Une autre stratégie consiste à affecter les émissions mondiales à leur financement sur la base d'une décomposition sectorielle et géographique. Une méthodologie top-down de quantification des émissions financées consiste ainsi à attribuer l'ensemble des émissions mondiales de GES aux financeurs de l'économie : par les dettes bancaires, les dettes obligataires et les capitaux propres, qui sont les trois formes usuelles de financement de l'économie, et sur la base de leurs parts de marché selon la décomposition sectorielle et géographique retenue.

Un exemple de méthodologie top-down : la méthodologie P9XCA

La méthodologie P9XCA développée à l'initiative du Crédit agricole CIB par la chaire Développement durable de l'université Paris-Dauphine a pour objectif de fournir une cartographie et une estimation en ordre de grandeur des émissions financées par les financements et les investissements pour compte propre des secteurs d'activité économique au bilan des acteurs financiers, par secteur et par zone géographique.

Objectifs poursuivis et principes fondateurs

La cartographie proposée par cette méthodologie permet d'obtenir une vision globale des émissions en prenant en compte une typologie d'actifs large pour améliorer la compréhension des émissions induites par les financements et les investissements. Il s'agit d'une photographie à un moment donné des émissions financées par les acteurs financiers.

Cette méthodologie top-down de quantification des émissions financées par les acteurs financiers consiste à attribuer l'ensemble des émissions mondiales de GES aux financeurs de l'économie (par dettes bancaires, dettes obligataires et capitaux propres) sur la base de leurs parts de marché par secteurs d'activité économique et zones géographiques. Elle se différencie, dans sa conception, des méthodologies bottom-up qui permettent, comme on l'a vu, d'attribuer actif par actif les émissions associées à l'activité de chaque entité financée (entreprises, collectivités, ménages) à partir des données publiées par ces entités ou d'extrapolations.

Ainsi, afin d'obtenir des grandeurs consolidables, seuls les encours de crédits et les titres de sociétés figurant au bilan des institutions financières sont retenus. Les flux financiers entre banques ainsi que les opérations de marché qui ne constituent pas des financements7 (tels que les swaps, les produits de couverture) ne sont pas pris en compte. La méthodologie ne tient compte que du financement de l'économie réellement émettrice de GES.

La méthodologie repose sur quatre principes fondateurs :

- une méthodologie simple d'utilisation, qui repose sur une collecte de données limitée et adaptée aux systèmes de gestion interne de l'institution financière qui réalise son bilan ;

- des facteurs d'émission calculés à partir de données publiques et en accès libre afin d'assurer une totale transparence et disponibilité des sources ;

- une quantification des émissions associées à une large part du bilan des acteurs financiers pour lesquels la méthode est recommandée en prenant en compte le total des financements de type dettes ou capitaux propres (equity) ;

- l'absence de double compte des émissions financées.

Calcul des émissions financées

Les émissions financées sont calculées selon la règle définie ci-dessous :

avec :

- Émissions financées (s, p) : émissions induites par les financements et les investissements pour compte propre, par secteur et par pays (ou par zone géographique) ;

- Engagements (s, p) : engagements de l'organisation financière par secteur et par pays ou par zone géographique (données non publiques) ;

- Émissions (s, p) : émissions par secteur et par pays, selon le périmètre des émissions considéré ;

- Financement total (s, p) : financement total par secteur et par pays (dette + equity).

Les ratios « Émissions (s, p)/Financement total (s, p) » par secteur et par pays (ou par zone géographique) sont les « facteurs d'émission »8 de la méthode, partagés par tous les acteurs.

Les émissions prises en compte sont les émissions annuelles de GES par secteur d'activité (production et/ou consommation) et par pays. La méthodologie ne prend en compte ni les émissions historiques (passées) cumulées, ni les émissions futures.

Les institutions financières financent souvent à la fois des activités de production et de consommation ; le risque d'introduire des doubles comptes dans le calcul global des émissions financées est donc important. Il convient d'adopter des règles claires et précises pour l'allocation des émissions de GES à ces activités. La méthodologie P9XCA alloue l'ensemble des émissions de GES aux activités de production (secteurs économiques), c'est-à-dire au financement des entreprises, et de manière marginale aux États pour le secteur de l'administration.

L'approche par « scope » de la méthode P9XCA

En accord avec les conventions usuelles de calcul des émissions de GES, l'approche par scope de la méthode P9XCA permet de quantifier les émissions selon les trois périmètres opérationnels usuellement utilisés pour réaliser un bilan des émissions de GES et décrit précédemment :

- les émissions scope 1 : émissions directes de GES des secteurs économiques dues à la combustion de ressources fossiles (pétrole, gaz naturel et charbon), aux émissions des procédés, aux émissions fugitives et aux émissions issues de la biomasse. Les émissions scope 1 des différents secteurs d'activité économique sont additives sans générer de double compte ;

- les émissions scope 2 : émissions indirectes de GES dues à la consommation d'électricité, de vapeur et de chaleur par les secteurs économiques. Dans cette méthode, les émissions scope 2 sont estimées en attribuant les émissions du secteur électricité, gaz et approvisionnement en eau à chaque secteur économique en fonction de ses achats auprès de ce secteur. La prise en compte des émissions scope 2 génère donc des doubles comptes entre, par exemple, le secteur énergie qui produit l'électricité et les autres secteurs qui la consomment, mais elle permet d'estimer les émissions dues à la consommation énergétique de chaque secteur ;

- les émissions scope 3 : émissions indirectes de GES associées à l'activité du secteur. La prise en compte des émissions scope 3 permet d'apprécier l'ordre de grandeur des émissions d'un secteur sur l'ensemble de sa chaîne de valeur et peut apporter un éclairage pertinent pour identifier des priorités d'action par secteur. La prise en compte des émissions scope 3 génère de nombreux doubles comptes entre secteurs : par exemple, les émissions associées à la fabrication de béton pourront être prises en compte à la fois dans le secteur industrie lourde et dans le secteur construction. La prise en compte des émissions dues à la fabrication du béton dans le secteur construction permet, par exemple, d'estimer les émissions dues à l'énergie grise des matériaux de construction (non produits directement par le secteur construction, mais indispensables à l'activité de ce secteur). Dans le cas de la prise en compte des émissions scope 3, la consolidation globale des résultats des différents secteurs n'est pas pertinente. En effet, cette consolidation reviendrait à agréger les émissions générées sur l'ensemble de la chaîne de valeur de chaque entreprise financée et de compter ainsi potentiellement de multiples fois certaines émissions. Pour reprendre l'exemple ci-dessus, consolider les résultats associés au financement de deux entreprises dans le secteur construction et le secteur industrie lourde conduirait à compter deux fois les émissions associées à la production de béton. Le résultat ainsi obtenu représenterait de multiples fois les émissions « réelles » associées au système économique. L'analyse secteur par secteur des émissions scope 3 peut toutefois permettre d'affiner la compréhension des enjeux et des ordres de grandeur.

Adéquation de l'approche macroéconomique

L'approche macroéconomique de quantification des émissions de GES financées permet d'établir une cartographie des émissions financées par secteur et par zone géographique pour les acteurs financiers ayant un périmètre d'activité large et varié.

Les libertés laissées en termes d'allocations des émissions de GES entre les différents secteurs d'activité selon une vision par scope permettent aux institutions financières de construire leur propre méthodologie en fonction des objectifs qu'elles se sont fixés. En outre, les méthodologies top-down peuvent reposer sur des données gratuites et d'accès libre.

Cependant, la granulométrie des approches macroéconomiques reste faible et les incertitudes liées aux imprécisions sur les données d'émissions de GES et de leur affectation à des activités économiques ne permettent pas les comparaisons entre les différents acteurs financiers.

L'application d'une méthodologie top-down est possible pour une large typologie d'actifs par les acteurs qui souhaitent disposer d'une cartographie des émissions financées. À noter que la méthodologie P9XCA, telle qu'elle est actuellement paramétrée, semble pertinente pour une banque de financement et d'investissement puisque l'ensemble des émissions sont allouées aux secteurs d'activité économique (aucune émission allouée aux ménages et vision partielle des émissions financées pour les actifs souverains). L'application d'une méthode top-down permet d'obtenir un ordre de grandeur des émissions globales financées, liées aux financements et aux investissements pour compte propre et sans double compte. Les incertitudes associées aux résultats restent élevées. Elles sont dues aux incertitudes associées aux facteurs d'émissions utilisés et aux incertitudes sur les données d'activité collectées (encours au bilan des acteurs et leur classification). Cette méthodologie n'a pas vocation à constituer un outil de pilotage, ni à permettre d'évaluer les émissions évitées. Du fait de l'incertitude élevée (due notamment à des nomenclatures économiques peu adaptées à la problématique climatique : exemple du secteur énergie), elle ne permet pas non plus de comparer les résultats entre acteurs financiers.

Néanmoins, ces incertitudes ne remettent pas en question les objectifs centraux de cette méthode : le calcul d'un ordre de grandeur des émissions financées et l'établissement d'une cartographie en ordre de grandeur des émissions par secteur et par zone géographique. La hiérarchisation des secteurs et des zones géographiques en termes d'émissions de GES est en effet robuste, ce qui permet aux acteurs d'identifier les secteurs prioritaires en termes d'actions. De plus, cette méthodologie produit des résultats additifs.

Préconisations pour le choix d'une approche

Deux types d'approches (microéconomique ou macroéconomique) peuvent être ainsi mis en œuvre. Le choix d'une méthodologie dépendra des caractéristiques des acteurs financiers, du contexte dans lequel ils se trouvent et des objectifs qu'ils se donnent. Une telle méthodologie devra être en cohérence avec les principes des normes ISO 14064-19 et ISO/TR 140699 définissant, pour les organisations, les exigences de quantification, de déclaration, de conception et de gestion de la quantification des émissions directes et indirectes des GES.

Néanmoins, il apparaît que les méthodologies bottom-up sont plus particulièrement adaptées à un périmètre d'analyse restreint ; elles permettent une vision détaillée des activités financées, mais requièrent des quantités d'informations importantes. Les méthodologies top-down sont plus particulièrement adaptées à un périmètre d'analyse étendu ; elles permettent une vision globale des enjeux carbone de portefeuilles diversifiés, mais sont pour l'instant peu précises. Les méthodologies bottom-up sont plus largement diffusées.