Les transactions dans le secteur bancaire, tant en valeur qu’en nombre, ont reculé au cours des dernières années notamment en Europe. Ce recul des fusions-acquisitions dans le secteur bancaire ne s’explique pas uniquement par un ralentissement conjoncturel lié à la crise financière ou à l’évolution de certaines zones géographiques, mais traduit un changement radical des comportements des établissements bancaires en raison notamment de la modification de l’environnement économique et réglementaire.

Sur la base des opérations réalisées dans le secteur bancaire européen en 2012 et plus généralement depuis le début de la crise financière en 2008, il est possible de dégager quelques grandes tendances qui pèseront sur l’évolution des opérations de fusions-acquisitions au cours des prochaines années.

Il est également intéressant de noter qu’un certain nombre de facteurs macroéconomiques, démographiques, technologiques et sociétaux devraient influencer de manière durable les activités de fusions-acquisitions dans le secteur financier et que les dirigeants de ces établissements doivent dès aujourd’hui anticiper ces changements et modifier le cas échéant leur stratégie d’investissement en se focalisant sur les zones géographiques les plus prometteuses et les marchés les plus dynamiques.

Cet article reprend dans un premier temps les principales tendances observées en matière de fusions-acquisitions dans le secteur européen des services financiers ainsi que les enseignements à en tirer pour les années à venir pour les banques européennes. Une analyse des principaux éléments qui pourraient avoir un impact sur l’activité fusions-acquisitions au cours des prochaines années est ensuite proposée, ainsi qu’une revue de quelques zones géographiques ou pays impactés dès aujourd’hui par ces facteurs.

Panorama des opérations de fusions-acquisitions dans le secteur financier européen en 2012

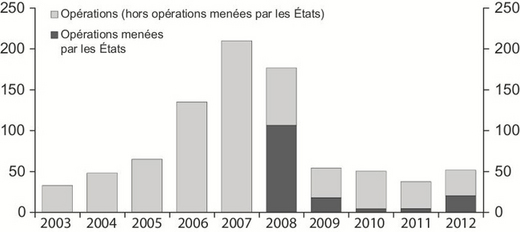

Depuis 2007, la valeur des opérations de fusions-acquisitions dans le secteur bancaire au niveau mondial a tendance à diminuer. L’année 2007 représente la fin d’un rallye haussier en termes de valeur pour les opérations de fusions-acquisitions, même si les années 2008 et 2009 ont été marquées par un certain nombre de nationalisations ou de mesures d’aide de la part des États qui ont contribué à maintenir un niveau d’activité élevé de transactions dans le secteur. Rappelons néanmoins que ces aides d’État ou nationalisations avaient pour but premier d’éviter la faillite de certaines institutions bancaires et ne constituent pas des transactions en tant que telles.

La part des opérations de fusions-acquisitions dans le secteur bancaire en valeur ne cesse également de diminuer, passant de 14 % des transactions totales en 2009 à moins de 4 % en 2012 (sur la base de l’ensemble des opérations dites « closées » selon les données Thomson One sur la période allant de 2009 à 2012). Depuis 2009, un certain nombre de tendances ont déjà été observées en matière de transactions dans le secteur bancaire :

- la disparition des opérations de taille importante (supérieures à 10 Md€) au profit d’un plus grand nombre d’opérations de taille moyenne ou petite. À titre d’exemple, le nombre de transactions dans le secteur financier en Europe est passé de 244 en 2009 à 677 en 2012, alors que la valeur globale des transactions est restée quasiment stable entre les deux années. Cette diminution de la valeur moyenne des transactions s’explique également par un retour à certains fondamentaux de valorisation et la volonté des acheteurs de ne plus « surpayer » certaines acquisitions ;

- le poids important certaines années (2008-2009 et 2012) des opérations de nationalisation ou de soutien menées par les États afin de soutenir le secteur bancaire de certains pays (Allemagne, Royaume-Uni, Irlande, France, Pays-Bas) et la consolidation de certains marchés au travers d’opérations de rapprochement domestiques (Italie, Allemagne, par exemple) ;

- la mise en œuvre de plans de restructuration ou de nouveaux plans stratégiques par les principaux acteurs bancaires européens qui ont eu pour conséquence la mise sur le marché et la cession de nombreuses activités périphériques au métier de la banque dans les secteurs notamment du courtage, de la gestion d’actifs, du leasing ou de la banque privée. Ces plans de restructuration ont animé le marché des fusions-acquisitions sur la période allant de 2009 à 2011 avec notamment quelques opérations emblématiques comme, par exemple, la création d’Amundi en France (rapprochement des activités de la gestion d’actifs des groupes Crédit agricole et Société générale) ou le rachat au Royaume-Uni de Barclays Global Investors par Blackrock Inc. en 2009 ;

- le ralentissement sensible des transactions sur certains pays en raison des incertitudes économiques relatives à ces zones géographiques (les pays d’Europe centrale et de l’Est, l’Ukraine, le Kazakhstan, les pays baltes…), même si certains pays comme la Pologne sont restés actifs et attractifs pour les investisseurs étrangers (rachat de BZWBK, la filiale polonaise de AIB, par Santander en 2011).

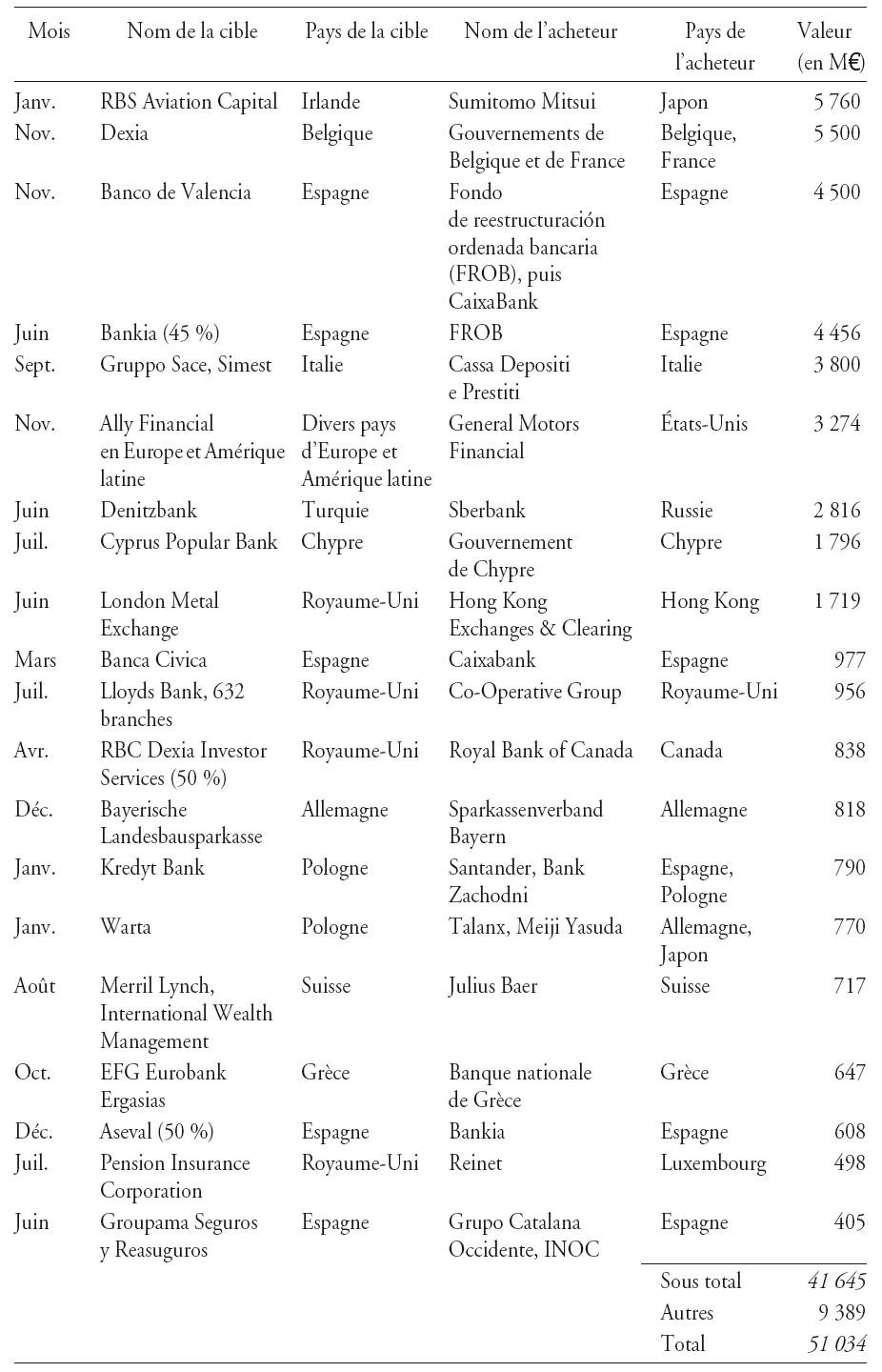

En 2012, la valeur totale des transactions réalisées en Europe dans le secteur financier (banque, gestion d’actifs et assurance) s’est établie à 51 Md€, contre plus de 200 Md€ en 2007. Ce niveau de transactions pourrait laisser entrevoir une reprise des activités de fusions-acquisitions en Europe dans la mesure où ces chiffres montrent une progression par rapport à l’année 2011 où le montant des transactions dans le secteur financier s’était établi à 37,9 Md€. En réalité, cela n’est pas si simple car ce chiffre de 51 Md€ intègre quatre opérations importantes menées par les États européens pour sauver les institutions bancaires. Ces mesures concernent : l’État espagnol, qui a aidé les banques Bankia et Banco de Valencia pour un total de 9 Md€, les États français, belge et luxembourgeois, qui ont souscrit à une augmentation de capital réservée de Dexia pour un montant total de 5,5 Md€, et l’État chypriote, qui a pris une participation majoritaire dans Cyprus Popular Bank pour un montant de 1,8 Md€. Ces aides d’urgence se poursuivent d’ailleurs en 2013 au travers notamment de la nationalisation de l’établissement bancaire néerlandais SNS REAAL pour 3,7 Md€ (opération annoncée par l’État néerlandais le 1er février 2013) et des mesures d’aide mises en place pour sauver le système bancaire chypriote en mars 2013.

Retraité des opérations menées par les États (cf. graphique 1 infra), le montant des transactions dans le secteur financier entre acteurs privés s’établit à environ 31 Md€, soit un recul de 18,5 % entre 2011 et 2012.

Il est également intéressant de noter que les opérations de l’année 2012 ont de nombreuses caractéristiques communes qui méritent d'être explicitées et analysées un peu plus en profondeur. Une synthèse des principales opérations de fusions-acquisitions dans le secteur financier pour l’année 2012 est présentée dans le tableau 1 (ci-contre) qui reprend les vingt plus grosses opérations annoncées en 2012. Celles-ci représentent une valeur d’environ 41,6 Md€, soit plus de 81 % de la valeur totale des transactions rendues publiques en 2012, ce qui est considérable.

Beaucoup d’opérations entre acteurs privés sont liées aux conséquences de la restructuration du secteur bancaire européen et aux difficultés rencontrées par de nombreux établissements depuis 2007. Sept des vingt plus grosses transactions européennes concernent des établissements qui, en raison de la crise, ont été obligés de revoir leur business model et contraints par la Commission européenne ou leurs actionnaires à des cessions, et ce, afin de restaurer leur profitabilité ou assainir leur portefeuille d’activités. Les exemples les plus frappants restant les banques Dexia et KBC, qui ont respectivement procédé aux cessions de Denizbank, RBC Dexia Investor Services, Kredyt Bank et Warta, afin de respecter les plans de restructuration et de cession imposés par la Commission européenne. Parmi les autres transactions qui peuvent être considérées comme des conséquences directes de la crise financière européenne, citons la cession de RBS Aviation Capital à Sumitomo Mitsui pour 5,8 Md€.

Une autre caractéristique des transactions entre opérateurs privés en 2012 est l’émergence de nouveaux acteurs en provenance d’Asie, de Russie ou encore d’Amérique. Contrairement à ce qui avait été observé au cours des dernières années, les établissements bancaires de pays dits « émergents » s’intéressent à des cibles européennes et profitent de la restructuration du secteur pour procéder à des acquisitions ciblées, se renforcer sur des territoires prometteurs et développer ainsi leurs activités loin de leur base. L’exemple le plus frappant est Sberbank, une banque russe, qui a procédé à une acquisition majeure en Turquie en reprenant Denizbank, la filiale turque de Dexia. Autre exemple, l’annonce de l’acquisition de Dexia Asset Management à GCS Capital, une société d’investissement basée en Chine pour un montant de 380 M$ (opération non encore finalisée à la date de remise de l’article). Cette opération sur laquelle se sont positionnés des fonds de private equity et des acteurs américains et asiatiques illustre aussi les difficultés des principaux gestionnaires d’actifs européens à procéder aujourd’hui à des opérations de rapprochement de taille significative, compte tenu des contraintes de leurs actionnaires en termes de ratios de liquidité ou de solvabilité.

La présence d’acheteurs japonais (Sumitomo Mitsui a procédé à l’acquisition de RBS Aviation Capital et Meiji Yasuda a accompagné son partenaire allemand Talanx dans le cadre du rachat de Warta en Pologne) est également un signe de l’intérêt que portent les investisseurs asiatiques à certains actifs européens et de l’importance des opérations transfrontalières, caractéristique récurrente des transactions dans le secteur financier depuis de nombreuses années.

Une dernière caractéristique des opérations de fusions-acquisitions en 2012 en Europe est la diversité des opérations et l’émergence de transactions dans des secteurs où la technologie et l’informatique jouent un rôle très important comme, par exemple, les activités titres et dépositaires, les moyens de paiement ou encore le secteur des plates-formes de trading. L’une des opérations les plus importantes est le rachat du London Metal Exchange par Hong Kong Exchanges & Clearing pour 1,7 Md€, mais on peut également citer l’acquisition de LCH Clearnet par le London Stock Exchange pour une valeur de 341 M€. D’autres opérations de taille plus modeste ont également été annoncées dans le secteur des moyens de paiement sur Internet : acquisition par le groupe Skrill de PaysafeCard.com Austria pour 140 M€, rachat par Sberbank du réseau de paiement en ligne Yandex pour 46 M€ et investissement du fonds de private equity Exponent Partner dans la société irlandaise de moyens de paiement Fintrax dans le cadre d’un MBO (management buy-out) pour une valeur d’environ 170 M€.

Les principaux facteurs pouvant influencer l’activité de fusions-acquisitions dans le secteur bancaire au cours des prochaines années

Sur la base de ces premiers constats, il est probable que l’environnement transactionnel dans le secteur bancaire évolue de manière considérable au cours des prochaines années et que les tendances observées en 2012 se poursuivent, voire s’amplifient. Nous nous proposons dans cette seconde partie de voir en détail certains de ces facteurs et d’analyser les conséquences de l’évolution de ces facteurs sur les comportements des acteurs financiers en matière de fusions-acquisitions.

Parmi les facteurs identifiés, il convient de citer les éléments suivants : environnement et croissance économique, évolution démographique, comportement des clients, réformes fiscales et réglementaires, révolution technologique, potentiel de développement des pays émergents et interconnexion entre ces pays, accès aux ressources naturelles, accès aux meilleurs talents et changements stratégiques. Si l’on s’intéresse de plus près aux facteurs qui peuvent impacter à court et moyen terme l’activité de fusions-acquisitions dans le secteur bancaire, nous avons retenu quatre facteurs qui méritent d'être détaillés et explicités : la croissance économique, l’intégration bancaire, les réformes réglementaires et les changements stratégiques.

Croissance économique

Il s’agit sans aucun doute de l’un des facteurs les plus importants dans la mesure où la progression du PIB de chaque pays influence directement l’évolution de l’activité bancaire et notamment l’évolution des activités de crédit des établissements.

Dans le cadre de l’étude publiée en 2011 intitulée Banking in 2050, le cabinet PricewaterhouseCoopers avait procédé à une analyse prospective des principaux indicateurs macroéconomiques de vingt-deux pays afin de déterminer à l’horizon de 2050 les pays qui auraient le poids le plus important en matière d’actifs bancaires domestiques. Cette étude reposait notamment sur les projections de PIB et la croissance économique à partir desquelles il était possible d’estimer l’évolution des encours de crédits domestiques par pays. Les projections de PIB par pays reposaient elles-mêmes sur des analyses portant sur l’évolution de la population, le taux de scolarité et d’éducation, ainsi que le taux de productivité.

Quatre groupes de pays avaient été identifiés :

- les pays du G7 : États-Unis, Japon, Allemagne, Royaume-Uni, France, Italie et Canada ;

- les pays du E7 : Chine, Inde, Brésil, Russie, Mexique, Indonésie et Turquie ;

- les nouveaux pays émergents : Argentine, Vietnam, Nigeria, Arabie Saoudite, Afrique du Sud ;

- trois autres pays : Australie, Corée du Sud et Espagne.

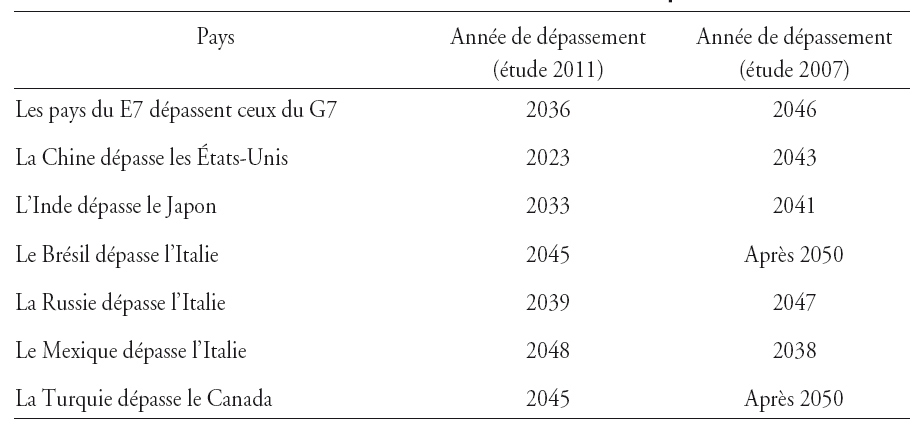

Sur la base de cette étude, le PIB des pays du E7 représentait environ 33 % du PIB des pays du G7 en 2010 alors que les projections de PIB pour 2050 (à taux de change constant) des pays du E7 devraient être supérieures d’environ 60 % à celles des pays du G7. Le croisement des PIB entre les deux groupes de pays pourrait intervenir en 2032. Cette tendance de fond est confirmée par deux chiffres : le PIB cumulé des pays du E7 devrait progresser en rythme annuel de 4,7 % au cours des quarante prochaines années alors que le PIB cumulé des pays du G7 ne devrait progresser que de 2,1 % par an.

Pays par pays, il est intéressant de noter que l’économie chinoise pourrait rejoindre l’économie américaine d’ici à 2030, mais que le taux de croissance de l’économie chinoise devrait progressivement ralentir en raison notamment du vieillissement attendu de sa population. À titre de comparaison, le taux de croissance moyen de l’économie indienne devrait être supérieur à celui de l’économie chinoise sur la période en raison d’une démographie plus favorable, de la poursuite des investissements réalisés par l’État indien en matière d’infrastructures et de l’ouverture progressive du pays aux capitaux étrangers.

Au travers de cette première analyse, il se dessine néanmoins quelques messages clés. Il existe une segmentation naturelle entre les pays du E7 et ceux du G7 et le facteur démographique apparaît comme étant très important, voire discriminant, dans l’évolution du PIB. Ainsi, certains autres pays dits « émergents » en raison d’une démographie soutenue se rapprochent des taux de croissance observés pour les pays du E7, il s’agit notamment du Nigeria, de l’Arabie Saoudite et du Vietnam alors que d’autres, en raison du déclin de leur population (cas de la Russie ou de la Corée du Sud), ont des taux de croissance économique qui se rapprochent de ceux observés pour les pays du G7, notamment à partir de 2025.

L’émergence et le développement de ces nouvelles économies devraient également redessiner à terme la carte du monde et les échanges économiques entre les principales nations avec notamment l’émergence d’un groupe de pays que nous appellerons SAAAME (South America, Africa, Asia and Middle East) qui devrait concentrer l’essentiel de la croissance économique mondiale au cours des prochaines années. Ce groupe présente des caractéristiques communes : progression de la population, émergence d’une classe moyenne, accès à des ressources naturelles, coût du travail faible, investissements qui devraient lui permettre de favoriser les échanges économiques entre ses différents membres quitte à marginaliser certains pays du G7 et notamment l’Europe.

L’émergence de ce groupe de pays SAAAME et l’interconnexion entre les économies de ces différents pays sont un élément clé de réflexion pour les principaux acteurs bancaires mondiaux dans la mesure où, à terme, ce groupe représentera la majorité des échanges économiques et concentrera une grande partie de la population mondiale et des ressources naturelles.

Intégration bancaire

Historiquement, l’émergence d’une classe moyenne a favorisé le développement de l’activité bancaire domestique dans de nombreux pays. Le taux de bancarisation et le taux d’équipement des ménages (comptes courants, crédits, produits d’épargne, comptes de dépôt, moyens de paiement) sont des indicateurs clés permettant de juger du niveau d’intégration bancaire d’un pays.

Sur le plan de l’activité bancaire, il existe un lien entre le PIB et les actifs bancaires domestiques qui se mesure au travers du ratio « actifs bancaires domestiques/PIB ». Ce taux qui s’établissait entre 50 % et 100 % du PIB au milieu des années 1980 pour les pays du G7 a aujourd’hui dépassé la barre des 100 %, voire des 200 % pour certains pays, avec des situations très contrastées d’un pays à l’autre. Ainsi, le Royaume-Uni et l’Espagne affichent des ratios supérieurs à 200 %, alors que les États-Unis ont un ratio proche de 100 %. Des taux de 200 % n’étant pas tenables à terme, l’étude Banking in 2050 projette un retour vers un ratio de l’ordre de 110 % pour l’ensemble des économies développées au cours des prochaines années.

Concernant les pays du E7, ainsi que pour certaines autres nations (Nigeria, Vietnam…), ce ratio a pu évoluer de manière assez erratique par le passé, compte tenu notamment des particularités de chaque pays et des crises économiques qui ont pu les affecter comme, par exemple, la crise financière et l’hyperinflation observées au Brésil entre 1986 et 1994. Mais la stabilisation de ces économies devrait à terme permettre d’envisager une progression régulière du ratio « actifs bancaires domestiques/PIB », ce qui explique en partie la forte augmentation des actifs bancaires de ce groupe de nations d’ici à 2050.

Comme pour les évolutions de PIB, il est intéressant de noter que la Chine devrait supplanter les États-Unis en termes de taille d’actifs bancaires domestiques dès 2023 et que l’Inde pourrait dépasser le Japon en 2033. Il apparaît clairement que les banques chinoises devraient donc être les premières en termes d’actifs bancaires domestiques sur la période allant de 2025 à 2050 et que l’Inde deviendrait la troisième nation bancaire à l’horizon de 2050. Le tableau 2 reprend les principales dates auxquelles les économies des pays du E7 dépasseront celles du G7 en volume d’actifs bancaires domestiques. Pour mémoire, nous avons repris les dates de la précédente étude (2007) afin de montrer l’accélération de certains dépassements.

Cette évolution n’est pas véritablement surprenante dans la mesure où trois des cinq plus grosses banques internationales en termes de capitalisation boursière sont des banques chinoises en 2012 (ICBC, China Construction Bank et Agricultural Bank of China) et que certaines banques brésiliennes (Itau Unibanco) ou russes (Sberbank) font aussi partie des vingt plus grosses capitalisations boursières mondiales du secteur bancaire.

Les autres pays de la zone SAAAME voient leurs activités bancaires progresser de manière significative sur la période avec notamment un poids croissant des économies asiatiques et d’Amérique du Sud et, dans une moindre mesure, des pays africains au travers de deux pays, l’Afrique du Sud et le Nigeria. Cette évolution est à mettre en regard avec l’émergence d’une classe moyenne nouvelle qui reprend des habitudes de consommation des pays plus développés et qui tend à tirer les économies de ces pays vers le haut.

Ces changements structurels devraient contribuer à renforcer le taux de bancarisation des pays de la zone SAAAME au travers notamment du développement de l’urbanisation, de l’éducation des populations et du taux d’équipement des ménages. Un autre facteur clé à prendre en considération est le développement de la technologie sur ces territoires (téléphonie mobile, médias sociaux, Internet…) qui pourrait modifier en profondeur les habitudes des consommateurs et avoir un impact sur le modèle stratégique de certains établissements bancaires (généralisation des moyens de paiement sur Internet ou via les téléphones mobiles, par exemple).

Réformes réglementaires

Depuis quelques années, les établissements financiers sont soumis à une réglementation croissante qui influence fortement les réflexions stratégiques et les options prises par certains acteurs bancaires. Historiquement, les crises financières les plus importantes ont entraîné des changements réglementaires profonds qui ont impacté l’ensemble de l’industrie financière. Depuis le milieu des années 1980, un certain nombre de textes réglementaires ont été proposés et mis en place afin notamment de renforcer le contrôle des établissements bancaires. Citons, par exemple, les accords de Bâle en 1988 complétés par la réforme Bale II en 2004, puis la réforme Bale III en 2010 en réponse aux conséquences de la crise financière mondiale de 2007. D’autres textes ont également vu le jour dans différents pays comme, par exemple, le Sarbanes-Oxley Act en 2002 aux États-Unis ou encore le Dodd-Frank Act en 2010.

Ces textes ont tous eu, à plus ou moins grande échelle, un impact sur l’industrie bancaire et ont pu modifier les stratégies et les comportements des établissements financiers. L’exemple le plus frappant étant l’anticipation de l’application de Bale III qui, en raison des contraintes en termes de liquidité et de capitaux réglementaires, oblige certains établissements bancaires européens à revoir leur portefeuille d’activités et à céder des actifs jugés comme non stratégiques ou trop consommateurs de fonds propres. À court terme, il est difficile de savoir si de nouvelles réformes réglementaires vont voir le jour et comment elles pourront être appliquées par les établissements bancaires. Néanmoins, tout changement réglementaire a des conséquences sur les opérations de fusions-acquisitions menées par les banques.

À moyen terme, il est certain que les régulateurs joueront un rôle de plus en plus actif dans l’industrie bancaire notamment dans les opérations de fusions-acquisitions. Les interventions récentes des États européens au travers de mesures d’aide ou de nationalisations dans des dossiers aussi emblématiques que Dexia ou Bankia sont là pour le rappeler. Les États et les régulateurs sont de plus en plus enclins, notamment en Europe, à intervenir directement dans certaines opérations au travers notamment de la mise en place de garanties ou de programmes de nationalisation, et ce, afin d’aider les établissements les plus fragiles à faire face à leurs obligations réglementaires. Cette obligation de restructuration passe également par la nécessité pour les établissements de limiter certaines de leurs activités (arrêt de la production de crédits, limitation de l’expansion des activités à l’étranger, cession d’activités ou de portefeuilles). Comme indiqué dans la première partie de cet article, les interventions des États européens et des régulateurs ont également permis de maintenir un certain niveau d’opérations de fusions-acquisitions en Europe au cours des dernières années dans la mesure où, outre les opérations de recapitalisation ou de nationalisation, nous avons également assisté à la cession imposée par la Commission européenne de nombreux actifs de banques en difficulté comme, par exemple, les filiales du groupe Dexia ou encore certaines filiales de banques irlandaises ou néerlandaises.

Cette obligation de restructuration passe aussi par la nécessité pour les établissements bancaires de se conformer aux exigences des régulateurs locaux pour leurs filiales étrangères. Le fait d’appartenir à un grand groupe bancaire international et de respecter certains ratios de solvabilité ou de liquidité sur la base de données combinées ou consolidées au niveau du groupe ne suffit plus. Certains régulateurs locaux exigent en effet le respect de ratios purement locaux et ces nouvelles exigences peuvent entraîner certaines recompositions de capital et des transactions. À titre d’exemple, certains régulateurs africains souhaitent renforcer les fonds propres des établissements bancaires et ont mis en place une hausse progressive du niveau de fonds propres réglementaires minimal en fonction de la taille du bilan de l’établissement. Cette obligation a entraîné l’ouverture du capital de certaines banques à de nouveaux investisseurs (fonds de private equity, par exemple).

Changements stratégiques

Jusqu’en 2007-2008, de nombreuses transactions dans le secteur bancaire avaient pour principaux objectifs stratégiques le développement de l’activité, l’acquisition rapide d’une taille critique, l’expansion et la présence sur de nouveaux territoires.

Un certain nombre d’opérations structurantes ont ainsi été réalisées et cette course à la taille et au développement a atteint aujourd’hui ses limites. Il est plus que probable qu’une opération comme l’acquisition du groupe ABN AMRO en 2007 par le consortium RBS, Santander et Fortis pour un prix de 71 Md€ ne pourrait plus avoir lieu aujourd’hui. Les temps ont changé et l’on peut considérer que les années 2010-2012 marquent un tournant dans l’évolution des stratégies des établissements bancaires avec un retour aux fondamentaux et une réflexion plus poussée sur le business model de chaque banque.

Ces changements de vision stratégique ont parfois été opérés sous la contrainte et de nouvelles dimensions sont désormais prises en compte dans les choix stratégiques. Ainsi, certaines opérations de rapprochement ne sont examinées qu’à l’aune de certains critères comme le renforcement des fonds propres et le caractère immédiatement relatif de l’opération, la gestion et l’optimisation des besoins de liquidité, la simplification des business models et des modèles opérationnels, la réalisation de synergies…

Parmi les autres changements stratégiques structurants, il convient également de mentionner l’émergence de nouveaux acteurs intéressés par des acquisitions dans le secteur financier. Outre les fonds d’investissement qui manifestent depuis quelques années leur intérêt pour certaines activités bancaires comme la banque privée, la gestion d’actifs, les activités de moyens de paiement et de servicing, ou encore les activités liées aux investisseurs (conservation, administration de fonds), certains établissements bancaires présents dans les pays émergents cherchent aujourd’hui à se développer au-delà de leurs frontières. C’est notamment le cas d’établissements chinois, russes, brésiliens ou indiens qui ont procédé au cours des derniers mois à des opérations transfrontalières en Europe ou en Afrique. L’irruption de ces nouveaux acteurs sur la scène financière internationale tend à modifier certains comportements ou types de transactions avec notamment le développement de partenariats exclusifs ou d’accords de distribution ou le transfert de savoir-faire et de technologies.

Sur la base de ces différents constats et facteurs, nous nous proposons d’examiner comment les stratégies en matière de fusions-acquisitions ont déjà évolué sur certains marchés bancaires ou territoires et comment ces tendances peuvent se poursuivre à court et moyen terme.

Principaux marchés et zones géographiques impactés

Europe de l’Ouest

Comme indiqué dans la première partie de cet article, les restructurations bancaires devraient demeurer dans les années à venir le principal moteur des fusions-acquisitions bancaires en Europe de l’Ouest. La plupart des établissements ont intégré les changements stratégiques inhérents à l’évolution du secteur à la suite de la crise financière européenne et de la crise de la dette souveraine, et ils souhaitent se concentrer sur leurs activités stratégiques. Malgré de nombreuses cessions potentielles à venir, acheteurs et vendeurs pourraient encore avoir du mal à s’accorder sur les valorisations, du fait de la volatilité des marchés et de l’incertitude liée à l’évolution de certaines économies nationales.

En outre, il pourrait encore être difficile de trouver des acheteurs pour certaines activités non entièrement restructurées et pour lesquelles des questions sur la rentabilité future subsistent en raison notamment des modifications structurelles que sont en train de vivre ces industries (activités de courtage, gestion d’actifs, crédits à la consommation). De plus, de nombreuses banques européennes ne sont pas encore prêtes à réaliser à nouveau des opérations de croissance externe en raison de leur santé financière fragile et des obligations réglementaires à venir en matière notamment de capital. Certains acteurs de la zone SAAAME pourraient néanmoins être intéressés par des cibles européennes en difficulté, ce qui leur permettrait d’acquérir à bas prix une présence en Europe.

Afrique

Le continent africain est en mesure de générer des transactions significatives dans le secteur bancaire au cours des prochaines années. Une démographie favorable, l’émergence d’une classe moyenne et un rôle central dans les échanges commerciaux entre les pays d’Amérique du Sud, d’Afrique, d’Asie et du Moyen-Orient ont incité les acteurs africains et internationaux à s’exposer davantage au secteur bancaire en Afrique. Le faible taux de pénétration bancaire, les importants financements par dépôt des banques africaines et la possibilité pour les acheteurs d’améliorer l’efficacité opérationnelle des cibles représentent d’autres facteurs d’attractivité.

Les banques sud-africaines font notamment partie des établissements qui se tournent vers les autres marchés africains pour leur croissance future et l’Afrique du Sud reste la porte d’entrée principale des investisseurs étrangers sur le continent. La plupart des grandes banques nationales ont déjà des investisseurs ou des partenaires stratégiques internationaux, mais il existe encore des possibilités de consolidation sur le marché bancaire local. La croissance des bénéfices et le niveau de ROE (return on equity) des grandes banques sud-africaines sont aujourd’hui comparables à ceux de leurs homologues internationales.

Le Nigeria offre également un potentiel intéressant en matière de fusions-acquisitions. Le secteur bancaire a subi plusieurs restructurations au cours des dernières années. Les plus récentes sont dues aux réformes réglementaires et à l’intervention de l’État qui visait à accroître le niveau de capitaux propres et à renforcer les bilans des établissements bancaires. Une consolidation nationale est possible sur le marché nigérian et les grands établissements bancaires internationaux peuvent encore investir dans ce pays. D’autres marchés africains tels que le Kenya ou la Côte d’Ivoire présentent aussi un certain potentiel en matière de fusions-acquisitions et offrent des perspectives de croissance attrayantes.

Amérique latine

Le Brésil demeure le principal marché bancaire d’Amérique latine et les opérations de fusions-acquisitions devraient s’y poursuivre. Le régulateur local incite en effet les petites banques à se rapprocher afin d’améliorer leur coefficient d’exploitation et leurs ratios de solvabilité et de liquidité. Parallèlement, les grandes banques brésiliennes cherchent à suivre leurs clients multinationaux et augmentent leur présence dans la région. Jusqu’à présent, elles se limitaient à des acquisitions relativement modestes, mais la croissance économique du Brésil pourrait changer la donne. Poussées par cette volonté de suivre les flux commerciaux de leurs principaux clients, les grandes banques brésiliennes ouvrent également des agences en Asie-Pacifique et au Moyen-Orient. Ces opérations transfrontalières devraient se poursuivre dans le futur, même s’il est probable que les établissements bancaires brésiliens continuent à privilégier des acquisitions sur certaines activités de niche (financement corporate, trade finance, gestion d’actifs, banque privée).

Moyen-Orient

Les prix élevés du pétrole et les fonds qui en découlent dans l’économie ont permis aux banques de certaines régions du Moyen-Orient de maintenir des niveaux élevés de liquidité dans leur bilan. En revanche, certains établissements de Dubaï ont vu leurs activités ralentir du fait de l’éclatement de la bulle immobilière. Ce contraste et l’intérêt porté aux investissements nationaux et régionaux ont récemment favorisé les transactions bancaires au Moyen-Orient. Les banques du Moyen-Orient ont également démontré un appétit sélectif pour les fusions-acquisitions à l’étranger. Elles continuent de s’intéresser aux marchés voisins en expansion tels que la Turquie, ainsi qu’aux actifs des banques privées européennes et aux banques islamiques qui jouent un rôle croissant en Asie centrale et en Extrême-Orient. Les évolutions du marché au Moyen-Orient ont également fait naître des opportunités pour les institutions plus liquides.

Russie

Le nombre de fusions-acquisitions bancaires n’a cessé d’augmenter en Russie au cours de ces dernières années et cette progression devrait se poursuivre. Il existe près de 1 000 banques en Russie, mais la consolidation, pourtant prévue de longue date, reste encore à se concrétiser. Certaines banques de détail innovantes ont besoin de capitaux pour soutenir leur forte croissance. Le retrait du marché russe de certaines banques d’Europe de l’Ouest devrait également favoriser les transactions. Parallèlement, les plus grandes banques russes devraient continuer à être actives, et ce, afin de poursuivre leur développement et réaliser des économies d’échelle sur le marché domestique en particulier dans les activités de banque d’entreprise et d’investissement. Il est en effet très important pour les banques russes de se développer en dehors de Russie dans la mesure où les tendances macroéconomiques du pays ne sont pas très favorables (vieillissement et décroissance de la population à moyen terme, taux d’équipement bancaire déjà élevé dans les villes). Certaines d’entre elles pourraient ainsi suivre l’exemple de Sberbank qui a développé sa présence hors de Russie en faisant des acquisitions sur des marchés à forte croissance en Turquie et en Europe de l’Est.

États-Unis

Les États-Unis pourraient connaître une nouvelle vague de fusions parmi les petites et moyennes banques. Le marché bancaire américain demeure relativement fragmenté et l’impact des évolutions réglementaires comme le Dodd-Franck Act devrait inciter de nombreuses institutions à chercher des partenaires afin de pouvoir s’adosser. La poursuite de l’assainissement des bilans des banques américaines pourrait également avoir un impact positif sur les opérations de fusions-acquisitions dans le secteur.

Asie-Pacifique

Soutenue par une croissance économique rapide, une demande accrue de produits bancaires provenant de la classe moyenne et le développement d’une clientèle fortunée, la région Asie-Pacifique est probablement la région où l’activité de fusions-acquisitions bancaires devrait demeurer la plus intense. Les banques asiatiques doivent faire face à une concurrence accrue sur leur marché domestique et des opérations de consolidation sur ces marchés ne sont pas à exclure.

En conclusion, il apparaît que le marché des fusions-acquisitions dans le secteur bancaire est en train de subir des changements fondamentaux depuis l’éclatement de la crise financière en 2007-2008. Les comportements des acteurs de ce marché ont radicalement changé en raison notamment de la modification de l’environnement économique et réglementaire, et des changements durables s’opèrent.

Ces changements sont notamment dictés par les facteurs suivants : émergence et interconnexion entre les économies des pays de la zone SAAAME, changements démographiques, évolution des comportements de consommation et émergence d’une classe moyenne sur de nouveaux territoires, changements technologiques, compétition entre les États pour avoir accès aux ressources naturelles et aux matières premières, émergence d’États intervenant de plus en plus dans la vie économique.

Tous ces facteurs contribuent évidemment à générer des opportunités, mais également des menaces pour les acteurs du monde bancaire qui doivent donc intégrer dans leurs réflexions stratégiques ces éléments, notamment dans le cadre d’opérations de rapprochement.