En 2012, l’introduction en Bourse de Facebook cristallisa l’attention de la presse financière. D’un montant record (plus de 100 Md$), elle fut surtout emblématique de l’importance croissante des nouvelles technologies de l’information dans nos sociétés. Quasi simultanément, Facebook annonça l’acquisition d’Instagram, une startup spécialisée dans le partage de photographies via Internet. Cette concomitance entre l’arrivée sur le marché financier et la mise en place d’une stratégie agressive d’acquisition n’est pas un cas isolé. Google, introduit en 2004, réalisa 45 acquisitions entre 2004 et 2008, dont celles de Picassa, YouTube et Android. Ces acquisitions lui permirent de très rapidement émerger comme l’un des principaux acteurs du secteur Internet, voire au-delà, de l’informatique mobile (Android équipe aujourd’hui près d’un smartphone sur deux dans le monde). L’histoire financière n’en est pas moins remplie d’échecs retentissants en matière d’opérations de fusions-acquisitions (F&A). En juillet 2012, Microsoft était pour la première fois dans le rouge à la suite du passage par pertes et profits de 6,9 Md$ liés à l’acquisition de AQuantive, décidée en 2007 dans la précipitation, pour répondre à Google qui avait acheté Double-Click, principale agence de communication Internet du moment. Moeller et al. (2005) étudient les cinquante opérations les plus destructrices de valeur aux États-Unis entre 1998 et 2001. Le constat est édifiant : 240 Md$ de capitalisation boursière se sont envolés.

Face à une réalité aussi contrastée, il nous a semblé utile de faire le point sur les contributions de la littérature financière récente dans le domaine. Il nous revient toutefois d’identifier dès à présent les limites d’un tel exercice. Même si la recherche en finance tente d’élargir son champ d’analyse à travers le temps (nous nous en ferons l’écho), la majorité des travaux effectués se concentrent sur les effets de création de richesse pour l’actionnaire : l’entreprise, en maximisant la richesse de ses actionnaires, dans un système économique en concurrence parfaite, contribue au mieux à l’allocation efficiente des ressources. Il s’agit néanmoins là d’un choix qui n’est pas neutre. Nos systèmes économiques sont en pratique très loin de respecter les prémisses qui sous-tendent la théorie néoclassique. On pensera pour s’en convaincre au poids des institutions bancaires européennes, les plus grandes affichant aujourd’hui des bilans dont le total des actifs a une taille comparable à l’économie de la France ou de l’Allemagne. Les risques systémiques que font peser de tels acteurs sur la collectivité sont par construction absents d’une analyse limitée au cadre de la concurrence pure et parfaite. Et pourtant, ils sont sans nul doute majeurs. Une seconde limite de l’exercice mené dans cet article tient à l’importance de la production académique dans le domaine des F&A. Les articles de recherche dans les principales revues se comptent en milliers depuis le début des années 1980 et certaines des références de l’époque restent, encore aujourd’hui, incontournables. Le point de vue que nous adopterons ici sera donc par construction très limitatif, nous exposant à une critique fondée quant à la justification des choix opérés. Notre travail n’a pas d’autre ambition que de relever et mettre en cohérence un certain nombres d’acquis qui nous ont semblé importants. La troisième limite de notre travail tient au caractère anglo-saxon de la majorité des études empiriques effectuées dans le domaine des F&A. Les résultats disponibles au niveau international restent encore limités, même si une tendance forte à leur développement s’observe actuellement. Il nous semble enfin nécessaire d’attirer l’attention du lecteur sur le fait que nous ne retiendrons que les contributions qui portent sur les effets richesse des acquisitions pour les entreprises acquéreuses. Nous nous intéressons en effet à l’efficience allocationnelle, c’est-à-dire dans quelle mesure les ressources allouées aux F&A par ces entreprises sont créatrices de valeur pour leurs actionnaires. Dans le cadre de cet article, nous n’aborderons la question que sous l’angle des effets à court terme. L’impact à long terme (plus d’un an) – et plus particulièrement la méthodo-logie à mettre en œuvre pour le mesurer – est un sujet de débat qui est loin de faire consensus. Nous serions donc amenés à allonger considérablement cet article pour en rendre compte le plus fidèlement possible.

La littérature de référence étant essentiellement anglo-saxonne, il est nécessaire de s’entendre sur la terminologie employée. Le terme « fusions et acquisitions » vise toutes les opérations de croissance externe ou de rachat d’actifs, ce qui englobe de très nombreuses formes de transferts de propriétés entre entreprises. Le terme « fusion » seul (merger) sera utilisé pour décrire les opérations directement négociées entre les équipes dirigeantes. Le plus souvent amicales, mais pas toujours (la démarche pouvant être caractérisée de « non sollicitée »), les fusions représentent la majorité des opérations observées. Une offre publique d’achat (tender offer) est une offre directement proposée aux actionnaires de la société cible. Elle peut être hostile si l’équipe dirigeante s’y oppose, ou amicale, le choix de s’adresser directement aux actionnaires de la société cible relevant alors souvent des contraintes juridiques. Les acquisitions peuvent également prendre la forme de ventes directes d’actifs (assets sales), auquel cas les actifs sont directement échangés entre deux entités juridiques autonomes. Une opération de F&A est qualifiée d’horizontale lorsque les entreprises concernées interviennent dans le même secteur d’activité, et de verticale lorsque ces firmes sont présentes à différentes étapes de la chaîne de production d’un bien ou d’un service. Les opérations entre firmes de secteurs n’ayant aucun lien direct entre eux sont qualifiées de conglomérales. Les opérations horizontales ont fait l’objet d’une attention soutenue dans la littérature académique car elles renvoient aux questions du contrôle des concentrations et des éventuels abus de position dominante, sujets que nous n’évoquerons que succinctement à la fin de l’article.

Nous commencerons par mettre en perspective l’importance des F&A en tant que canal de réallocation des ressources dans nos économies. Un chiffre permet de prendre conscience de l’ampleur du phénomène : en 1999, le montant des opérations de F&A aux États-Unis représentait près de 8 % du total de la capitalisation boursière des entreprises américaines. À ce rythme, il aurait fallu moins de quinze ans pour que l’équivalent d’une rotation complète de la propriété des entreprises cotées américaines passe par le marché des F&A ! Après avoir très brièvement évoqué les arguments théoriques les plus communément invoqués pour expliquer l’existence même d’opérations de F&A, nous tournerons notre attention sur la méthodologie de référence de la recherche empirique en finance dans le domaine des études d’événements à court terme. Fondées sur l’analyse des données de marché et mises en place dans le courant des années 1960, les études d’événements permettent, sous certaines hypothèses, d’observer l’impact et la réaction des investisseurs à l’annonce des opérations de F&A et, dans un second temps, d’en étudier les déterminants. Nous terminerons en évoquant certains travaux plus récents, et particulièrement pertinents, en matière d’allocation efficiente des ressources, basés sur l’utilisation de données collectées au niveau des sites de production même.

Les F&A : un canal majeur de réallocation des ressources dans l’économie

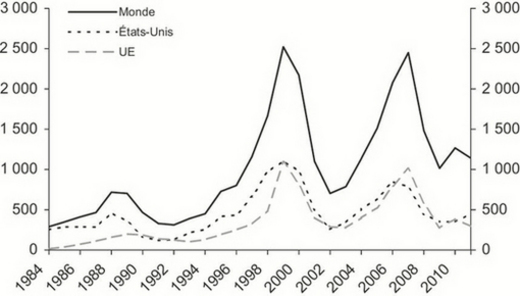

Durant les dernières décennies, le volume des opérations de F&A a considérablement augmenté tant en valeur qu’en nombre. Au niveau mondial, leur montant agrégé est passé de 289 Md$ en 1984 (2,44 % du PIB mondial) à 2 660 Md$ en 2011, avec un pic de 5 265 Md$ en 2007 (8,89 % du PIB mondial). Ce développement des F&A se retrouve aussi bien sur le marché américain qu’européen, comme le souligne le graphique 1. Andrade et al. (2001) soulignent en particulier l’importance de chocs exogènes (tels que les processus de dérégulation de nombreux secteurs d’activité et, en ce qui concerne l’Europe, l’introduction de l’euro) pour expliquer cette évolution. Ce phénomène se retrouve aussi au Japon (Arikawa et Miyajima, 2008).

L’activité du marché des F&A est très cyclique et se caractérise par des vagues, tant au niveau agrégé qu’au niveau sectoriel. Le graphique 1 met en évidence trois vagues de F&A lors des deux dernières décennies. La première se déroule durant le milieu des années 1980. Elle se caractérise par des opérations d’envergure jusque-là inconnue, destinées à découper les grands conglomérats industriels américains issus des années 1960 (et des lois antitrust en vigueur aux États-Unis à cette époque). La deuxième vague accompagne la bulle Internet de la fin des années 1990. Outre les opérations spécifiques à ce secteur d’activité, elles se caractérisent par la quasi-disparition des opérations hostiles et l’utilisation des F&A comme outils de développement stratégique par les entreprises acquéreuses. La troisième vague s’intercale entre l’explosion de la bulle Internet et la crise financière de 2008. La politique de taux d’intérêt particulièrement accommodante menée par les autorités monétaires durant cette période est probablement l’un des facteurs qui en a favorisé l’émergence. Les opérations de F&A se déroulent également par vagues successives au niveau sectoriel (Harford, 2005) qui sont elles-mêmes corrélées aux vagues agrégées.

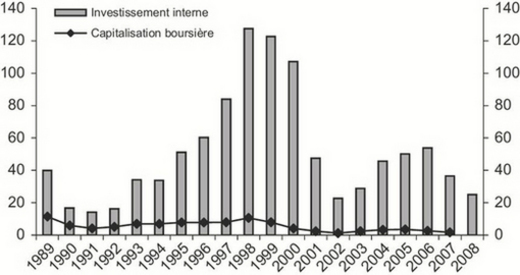

Une manière alternative de prendre conscience de l’importance du marché des F&A est de comparer son activité à la valeur agrégée des entreprises d’une économie et aux dépenses effectuées par ces entreprises en investissements internes. Le graphique 2 (infra) présente, toujours pour la période allant de 1989 à 2008, l’évolution du montant agrégé investi dans les opérations de F&A aux États-Unis (1) en proportion de la valeur de marché des entreprises cotées américaines et (2) en proportion des investissements internes (addition des investissements en immobilisations corporelles, des dépenses en recherche et développement et en publicité) de ces mêmes entreprises. Durant les vagues de F&A, les montants annuels des transactions dépassent parfois 10 % de la valeur de marché des entreprises cotées aux États-Unis. Durant la vague de F&A de la fin des années 2000, les montants engagés par les entreprises américaines dans le marché des F&A dépassent significativement ceux engagés en investissements internes : un record historique.

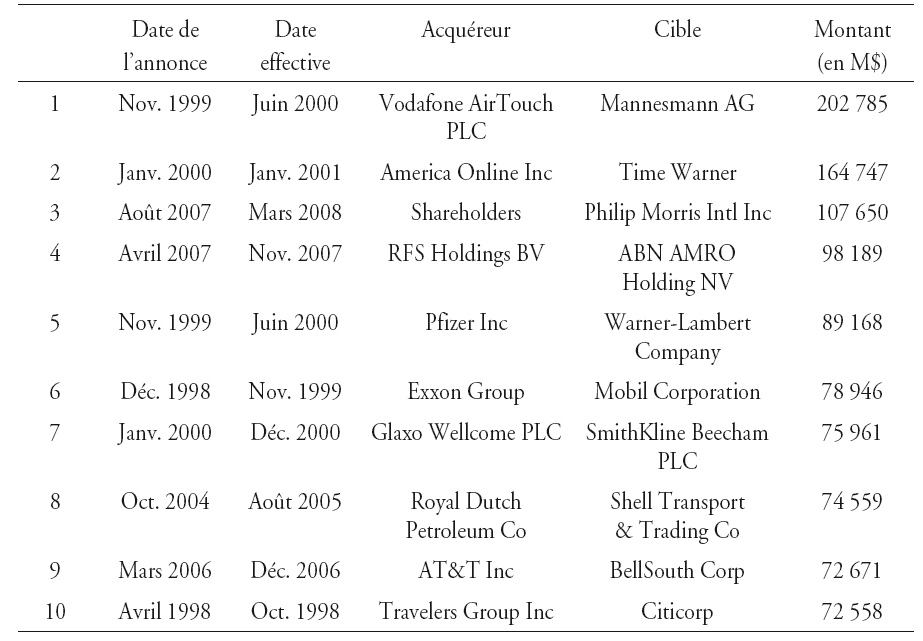

Le tableau 1 (infra) reprend la liste des dix plus importantes opérations de F&A (par montant engagé) durant la période allant de 1984 à 2010. Trois d’entre elles dépassent 100 Md$. L’Europe est très présente dans le classement de ces mégatransactions (Vodafone-Mannesmann, 202 Md$ ; RFS Holdings-ABN AMRO, 98 Md$ ; Royal Dutch Petroleum-Shell Transport, 74 Md$).

Éléments théoriques

Outre l’importance des chocs exogènes comme éléments déclencheurs des vagues de F&A, la recherche en finance a mis en évidence une longue liste de facteurs pouvant expliquer l’existence même de ces opérations : la recherche de synergies (Bradley et al., 1988), la théorie des coûts de transaction et des contrats incomplets (Williamson, 1975), les conditions de financement (Harford, 2005), l’impact des sur ou sous-évaluations des actifs financiers (Shleifer et Vishny, 2003), l’existence de free cash flow (Jensen, 1986) et les stratégies d’enracinement des dirigeants (Morck et al., 1988), pour n’en citer que quelques-uns. Un ouvrage entier pourrait leur être dédié. On se limitera à souligner le rôle fondateur de la contribution de Grossman et Hart (1980). Les auteurs prennent appui sur l’argument désormais classique de passager clandestin (free riding) pour montrer que, dans le cadre classique d’un actionnariat atomistique au niveau de l’entreprise cible et en prenant en compte les coûts fixes qu’engendre le fait d’initier des opérations de F&A, aucune opération de ce type ne devrait être observée. Sous ces hypothèses, toute la valeur créée est capturée par les actionnaires de l’entreprise cible et l’acquéreur enregistre une perte mécanique égale aux coûts exposés pour réaliser l’opération de F&A. Depuis lors, les théories développées dans le domaine des F&A peuvent en un certain sens être comprises comme des réponses à ce paradoxe initial. Ainsi, par exemple, les théories du free cash flow et de l’enracinement, mentionnées ci-dessus, prennent appui sur une dissociation entre les fonctions d’utilité des dirigeants et celles des actionnaires (un conflit d’agence) pour expliquer que des entreprises acquéreuses se lancent dans le marché des F&A malgré la destruction de valeur que de telles opérations engendrent.

Les différentes théories dans le domaine des F&A génèrent des prédictions spécifiques concernant les effets richesse de ces opérations pour les actionnaires des entreprises concernées. Même si certaines prédictions ne sont pas mutuellement exclusives, ce que l’on comprendra aisément au regard du foisonnement des arguments théoriques avancés, l’analyse de ces effets richesse a permis des avancées significatives de la recherche sur les F&A durant ces trois dernières décennies. Nous les abordons dans la suite de cet article sous l’angle de l’allocation optimale, en se demandant si les ressources engagées dans ces opérations sont créatrices ou destructrices de valeur.

Les effets richesse à court terme pour les actionnaires

La première mesure de l’effet richesse d’une opération de F&A prend appui sur la performance boursière des actions des entreprises concernées. La disponibilité des données de marché rend l’approche attractive, en particulier lorsqu’il s’agit de réaliser des travaux sur de grands échantillons d’entreprises. Sous l’hypothèse d’efficience informationnelle semi-forte des marchés financiers (Fama, 1965 et 1991), selon laquelle les prix observés sur un marché financier reflètent toute l’information publique disponible auprès des investisseurs, il est possible d’inférer la création de valeur d’une opération de F&A en observant le comportement du titre lors de l’annonce et de la réalisation de l’opération. C’est le fondement de la méthode des études d’événements, dont la version à court terme fut introduite en 1969 par Fama, Fisher, Jensen et Roll (auquel il est fait référence par ces auteurs dans la littérature tant l’impact de cette publication fut majeur1). Cette approche repose sur le postulat selon lequel l’objectif premier de l’entreprise est (et doit être) de maximiser la richesse de ses actionnaires et s’expose donc aux limites relevées à ce sujet dans l’introduction de cet article. L’étude des effets richesse peut être menée au niveau de l’entreprise acquéreuse, de l’entreprise cible ou de la combinaison des deux. Toujours est-il qu’une F&A sera créatrice de valeur pour les actionnaires de l’entreprise si l’impact sur son cours de Bourse est positif2.

La méthode

L’enjeu des études d’événements de court terme est de mesurer correctement l’impact d’une décision de F&A sur la richesse des actionnaires. Le cours de Bourse est affecté par un grand nombre de facteurs et il est important de pouvoir isoler l’événement qui nous intéresse. C’est dans ce contexte que sont nées les études d’événements. Si l’intuition de la méthodologie peut être attribuée à Dolley (1933) qui examine l’impact des divisions du nominal de l’action (stock split) sur le cours, Fama et al. (1969), mentionnés ci-dessus, formalisent les bases de l’approche encore utilisée aujourd’hui.

Pour mettre en place une étude d’événements, il faut identifier un événement (une opération de F&A dans notre cas) et calculer une rentabilité anormale que ce dernier génère. L’existence d’une rentabilité anormale suppose la détermination de ce qu’est une rentabilité normale. Pour ce faire, le chercheur observe le comportement du prix de l’action sur une période antérieure à l’événement, en déduit un modèle prédictif en termes de rentabilité future et applique ce modèle sur la période postérieure à l’événement. On obtient dès lors la rentabilité normale qui aurait dû être observée en l’absence d’événement. La différence entre la rentabilité observée et la rentabilité normale estimée nous donne la rentabilité dite « anormale ». Pour neutraliser les effets spécifiques à la firme et leurs interactions tout aussi spécifiques à l’événement, il est courant d’agréger les résultats obtenus sur un grand échantillon et d’en étudier les statistiques obtenues. Le chercheur va se préoccuper du moment d’ordre 1, la moyenne, et voir si l’impact de l’événement est significativement différent de zéro. L’hypothèse nulle, au sens statistique du terme, est donc que la moyenne obtenue sur l’échantillon des firmes concernées par l’événement est égale à la moyenne des rentabilités normales (ou, en d’autres termes, que la moyenne des rentabilités anormales est égale à zéro). Rappelons une dernière fois que cette approche repose sur l’hypothèse d’efficience informationnelle semi-forte : les prix observés sur le marché des actions résultent de l’agrégation des décisions individuelles des investisseurs. Ceux-ci fondent leurs décisions d’achat et de vente sur l’utilisation de toute l’information publique disponible au moment de l’événement. Les prix seront donc le reflet de toute cette information.

L’approche développée par Fama et al. (1969) se formalise de la façon suivante :

RAi,t = Ri,t – E(Ri,t/Xt) (1)

où RAi,t représente la rentabilité anormale de l’entreprise i au jour t ; Ri,t la rentabilité de l’entreprise i également au jour t, observée ex post ; E(Ri,t/Xt) la rentabilité espérée de l’entreprise i au jour t, conditionnellement à l’information disponible Xt, et selon un modèle générateur de taux de rentabilité dits « normaux » (les taux de rentabilité que l’on aurait dû observer en l’absence d’un événement).

Il existe différents modèles générateurs pour estimer E(Ri,t/Xt) : le modèle d’évaluation des actifs financiers et le modèle de marché (Sharpe, 1964), la moyenne des taux de rentabilité historiques du titre de l’entreprise considérée, voire encore un modèle de marché contraint de telle sorte que l’on se limite à prendre le taux de rentabilité de l’indice de marché concerné. L’une des forces de cette approche démontrée par Brown et Warner (1985) est sans nul doute le fait que les études d’événements à court terme se révèlent particulièrement robustes au choix du modèle générateur des rentabilités normales. Le modèle prédictif estimé sur la période précédant l’événement sera pertinent si cette même période n’est pas contaminée par d’autres événements3 (Aktas, de Bodt et Cousin, 2007), voire par les anticipations des investisseurs de l’événement en question (on parle de run-up, phénomène qui a fait l’objet d’une attention soutenue dans la littérature sur les F&A car potentiellement révélateur de délits d’initiés ; Meulbroek et Hart, 1997).

L’application de la méthode des études d’événements aux F&A soulève cependant des problèmes spécifiques, comme le notent Betton et al. (2008). Nous en citerons deux. Les auteurs soulignent que les entreprises acquéreuses ont tendance à se lancer dans des programmes d’acquisitions, ce qui crée de la dépendance entre les observations successives. En outre, la décision d’acquisition n’est elle-même pas un événement aléatoire, mais bien un choix consciemment effectué par les dirigeants de l’entreprise. Ce fait soulève des difficultés importantes au niveau de la généralisation des résultats obtenus à partir d’un échantillon donné.

Lorsque ces difficultés méthodologiques sont correctement prises en compte, les études d’événements à court terme offrent des résultats robustes et consistants (Kothari et Warner, 2007). On ne s’étonnera donc pas de leur utilisation généralisée pour étudier les effets des annonces de F&A sur la richesse des parties concernées : l’acquéreur et la cible, mais également les concurrents (Eckbo, 1983), les clients et les fournisseurs (Shahrur, 2005). Kothari et Warner (2007) dénombrent plus de 500 articles publiés par les cinq principales revues scientifiques anglo-saxonnes, durant la période allant de 1974 à 2000, reposant sur cette méthodologie. On mentionnera enfin l’existence d’un courant de littérature centré sur l’étude des biais et des conditions d’application de la méthode elle-même, qui s’est développé dans la foulée de Fama (1969). Les articles de Brown et Warner (1980 et 1985) en sont deux jalons souvent cités. Les auteurs sont en effet les premiers à se servir de simulations pour étudier si des événements introduits artificiellement dans des séries de données réelles sont effectivement détectés. Cette approche de simulation permet de construire un environnement quasi expérimental pour le chercheur et d’étudier en détail le comportement de la méthode (en particulier, sa puissance et sa spécification, pour reprendre la terminologie statistique d’usage dans le domaine). La conclusion des auteurs est sans ambiguïté : à court terme, quel que soit le modèle générateur de taux de rentabilité normaux utilisé, les études d’événements se révèlent être un outil puissant à la disposition du chercheur pour détecter les chocs ainsi simulés. Appliquée au domaine des F&A, la méthode doit permettre de détecter et de mesurer l’effet richesse pour les actionnaires à l’annonce (à tout le moins, la part non encore anticipée par les investisseurs).

Les principaux résultats

Il nous est impossible de rendre compte ici de la richesse des résultats empiriques obtenus grâce à la méthode des études d’événements dans le domaine des F&A durant ces dernières décennies. Nous avons donc fait le choix de ne citer que quelques références récentes, dont l’intérêt est de présenter un état des lieux à jour de la recherche dans ce domaine.

Il nous semble important de partir de Jensen et Ruback (1983). Cet article, qui synthétise les résultats empiriques obtenus dans le domaine durant les années 1960 et 1970, fut très longtemps la référence incontournable. Il diffusa l’idée selon laquelle les opérations de F&A sont systématiquement destructrices de valeur pour les sociétés acquéreuses (et généra de nombreux travaux destinés à en comprendre les raisons). De récents travaux mettent en évidence que ce résultat tient au fait que les échantillons de F&A collectés manuellement durant cette période ne portaient que sur des opérations de grande taille entre entreprises cotées. Les résultats publiés depuis quelques années présentent une réalité tout autre.

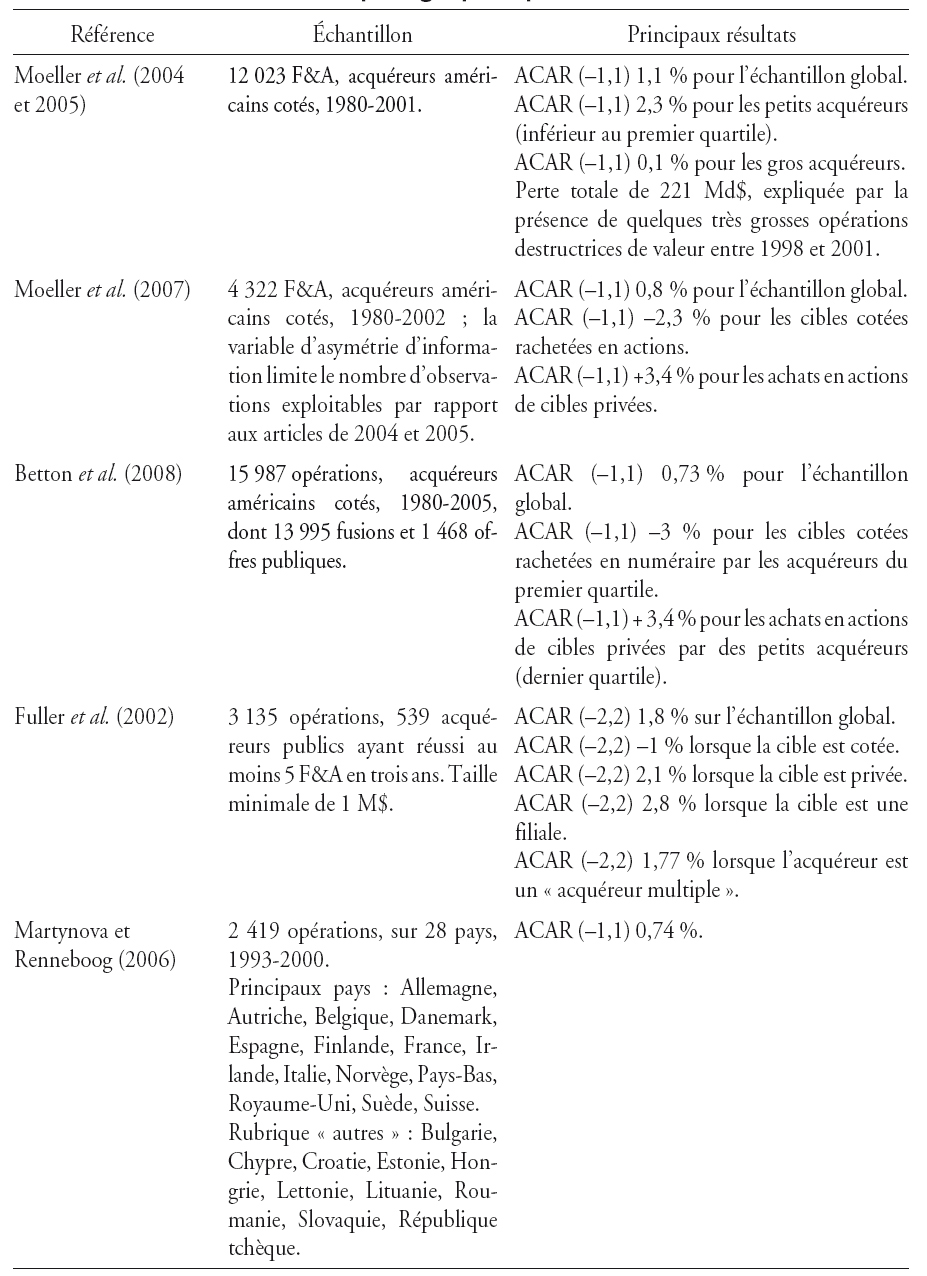

Nous reprenons dans le tableau 2 (en annexe) les résultats d’articles publiés entre 2002 et 2008, les échantillons utilisés et les principaux résultats mis en avant par les auteurs. Moeller et al. (2003) montrent que les acquéreurs perdent en moyenne 25,2 M$ à l’annonce d’une opération de F&A, et ce, malgré un taux de rentabilité anormal moyen positif de 1,1 % lorsque le portefeuille des firmes acquéreuses est équipondéré4. La perte en dollars est mesurée en calculant la variation de la capitalisation boursière dans les trois jours suivant une annonce de fusion. Les auteurs déduisent de cette différence entre le signe positif du taux de rentabilité moyen et le signe négatif de l’effet richesse évalué en dollars l’impact d’un effet taille. Plusieurs tests sont mis en œuvre pour vérifier la robustesse de cette interprétation. Les auteurs montrent en particulier que les acquéreurs de petite taille, c’est-à-dire dont la taille est inférieure au premier quartile, ont des rentabilités anormales supérieures aux grands acquéreurs quel que soit le statut de la cible (privée ou cotée) et quel que soit le mode de paiement (liquidité, échange d’actions ou mélange des deux). La destruction de valeur associée aux F&A pour les actionnaires des sociétés acquéreuses, résultat de référence depuis Jensen et Ruback (1983), est donc un phénomène limité aux acquéreurs de grande taille.

Moeller et al. (2005) examinent de plus près cette question sous l’angle des montants en dollars engagés dans les opérations de F&A. Les auteurs mettent en évidence que les opérations générant le plus de pertes en dollars représentent 2,1 % du nombre de transactions recensées entre 1998 et 2001, mais 43,4 % des montants engagés. Les mauvais résultats sont donc concentrés sur des opérations de très grande envergure, surtout durant la fin des années 1990. Enfin, Moeller et al. (2007) divisent leur échantillon en fonction du statut de la cible et du mode de paiement. Les deux cas polaires sont, d’un côté, les cibles cotées rachetées en actions, générant une rentabilité anormale moyenne de –2,3 % sur une fenêtre de trois jours (de la veille de l’annonce au jour suivant celle-ci), et, de l’autre côté, les rachats en actions de cibles privées offrant une rentabilité anormale moyenne de +3,4 % sur la même fenêtre. Les articles de 2003 et 2005 cités précédemment reposent sur un échantillon couvrant les opérations menées entre 1980 et 2001. L’article de 2007 inclut 2002, mais compte beaucoup moins d’observations du fait de critères de sélection de l’échantillon plus restrictifs (4 322 observations). La mesure de l’asymétrie d’information n’est en effet pas disponible pour toutes les opérations utilisées dans les articles précédents.

Betton et al. (2008) utilisent un échantillon plus grand (15 987 observations) et testent tous les déterminants pertinents. Ils mettent en valeurs des résultats encore plus contrastés. Leur pire scénario concerne les grandes firmes rachetant en actions des cibles cotées. Les taux de rentabilité anormaux moyens observés sont alors de –2,21 %. Le meilleur cas associe des petits acquéreurs rachetant en actions des cibles privées. Les taux de rentabilité anormaux moyens sont alors de 6,46 %. Ce résultat complète les conclusions issues de Travlos (1987). L’auteur montra à l’époque que le paiement en actions était associé à une réaction négative des investisseurs lors de l’annonce de l’opération, un autre résultat qui marqua longtemps les esprits de la communauté financière. L’auteur justifiait ce résultat comme étant une application du modèle de Myers et Majluf (1984) aux F&A en attribuant un contenu informationnel au mode de paiement : le paiement en actions serait interprété par les investisseurs comme un signal de surévaluation des titres de l’entreprise acquéreuse dans un contexte d’asymétrie d’information. Les travaux de l’époque portaient toutefois sur des échantillons composés d’entreprises cotées et, comme le montrent les travaux récents, les conclusions obtenues n’étaient pas généralisables à l’ensemble des opérations de F&A. En particulier, lorsque la cible est une entreprise privée, le paiement en actions permet un partage des risques entre l’acheteur et le vendeur, réduisant les conséquences de l’asymétrie d’information entre ces derniers. Les résultats de Betton et al. (2008) relativisent en outre l’importance du mode de paiement comme déterminant de la création de valeur et montrent que les deux facteurs clés sont la taille de l’acquéreur et le statut de la cible.

Un autre déterminant semble jouer un rôle important dans la perception par le marché d’une annonce de F&A : les acquisitions en série (ou programmes d’acquisitions). Fuller et al. (2002) ont mis en évidence l’effet spécifiquement lié au fait que la firme se porte répétitivement acquéreuse. Les auteurs isolent un sous-ensemble d’entreprises qui ont effectué au moins cinq opérations en l’espace de trois ans. Le taux de rentabilité normal moyen observé pour ces firmes autour de la date d’annonce (la fenêtre utilisée est de cinq jours) est de 1,77 %.

Il ressort de l’ensemble de ces résultats qu’il faut rester prudent lorsque nous analysons les résultats portant sur de grands ensembles d’opérations de F&A. Toutes les F&A ne se valent pas et celles qui font la une des journaux et qui battent des records en termes de sommes engagées ne sont qu’une face de la réalité. La majorité des opérations qui animent le marché des F&A sont des opérations de petite envergure portant sur des entreprises cibles privées et créatrices de valeur pour les actionnaires des sociétés acquéreuses. Outre le statut des entreprises concernées, le mode de paiement, le caractère hostile ou amical, le rachat d’un concurrent ou la diversification sont autant de critères importants à prendre en compte pour déterminer les effets sur la richesse des entreprises acquéreuses.

Martynova et Renneboog (2006) s’intéressent au marché européen (vingt-huit pays continentaux auxquels s’ajoutent la Grande-Bretagne et l’Irlande). La période étudiée va de 1993 à 2001. À l’aide d’un échantillon de 2 419 opérations, ils mettent en évidence une performance boursière moyenne de 0,5 % pour les acquéreurs lors de l’annonce de l’opération. Cette réaction significative dépend également des modalités de l’opération : le mode de paiement et le statut de la cible ont les mêmes effets que dans les opérations américaines. Les résultats présentés et principalement observés sur le marché américain semblent donc généralisables aux autres économies occidentales.

Ces résultats mesurés autour de l’annonce de l’opération se confirment-ils sur le long terme ? Il est difficile d’aborder la question dans le cadre restreint de cet article5. En effet, il n’existe pas de consensus clair sur les résultats, essentiellement du fait de problèmes méthodologiques sérieux. Pour aborder clairement le débat, il conviendrait de présenter les techniques économétriques minimisant les biais issus du traitement de données boursières sur une longue période. Avec cette limite en tête, il est néanmoins possible de résumer la question en mentionnant que les résultats récents portant sur l’analyse des performances à long terme des entreprises acquéreuses n’identifient ni une sous-performance systématique, ni une surperformance systématique (Betton et al., 2008). Cela donne lieu à une double lecture : (1) l’hypothèse d’efficience informationnelle des marchés financiers serait validée et (2) les opérations de croissance externe ne sont principalement pas conduites pour des raisons de court terme ou dans la poursuite d’intérêts privés des dirigeants au détriment de leurs actionnaires. La principale limite de ces résultats tient à leur focalisation sur les performances boursières de l’entreprise. L’une des raisons en est la disponibilité des taux de rentabilité des entreprises cotées dans des bases de données standardisées mises à disposition de l’ensemble de la communauté académique. Différentes pistes ont toutefois été suivies pour élargir le champ de vision de la recherche sur les F&A.

Vers une réflexion élargie sur l’efficience allocationnelle

On ne peut terminer cette revue de la littérature sans s’interroger sur l’origine des phénomènes de création de richesse observés. S’agit-il d’une création nette de valeur ou de transferts au détriment d’autres parties prenantes à la vie de l’entreprise (stakeholders) ? Observe-t-on l’effet de réelles synergies (meilleures efficiences opérationnelles, meilleure productivité des investissements en recherche et développement…), d’une création d’un pouvoir de marché accru au détriment des consommateurs (rationnement des quantités et hausse de prix), ou encore des transferts de risque au détriment des créanciers (par une augmentation du risque de l’entreprise) ?

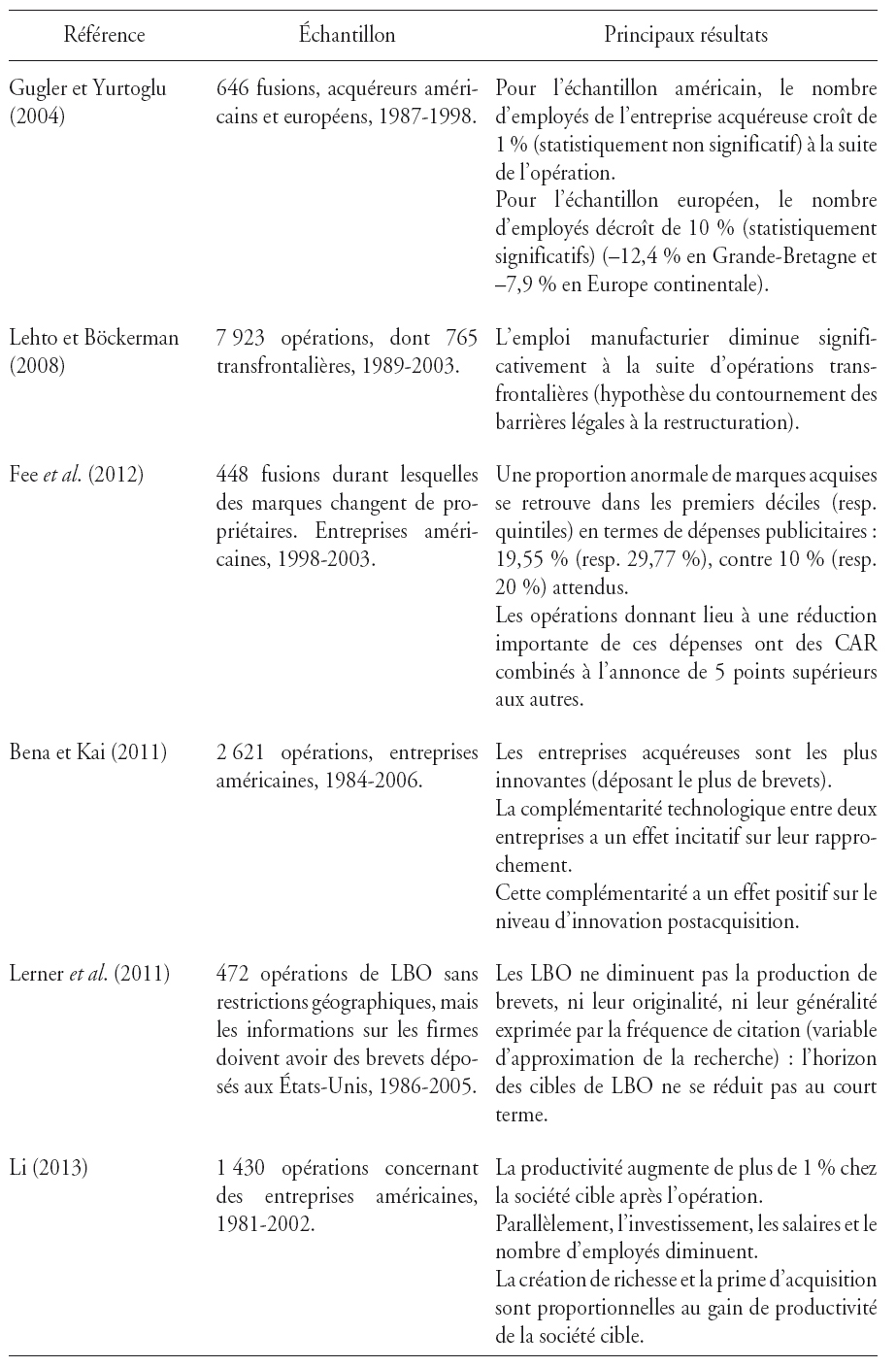

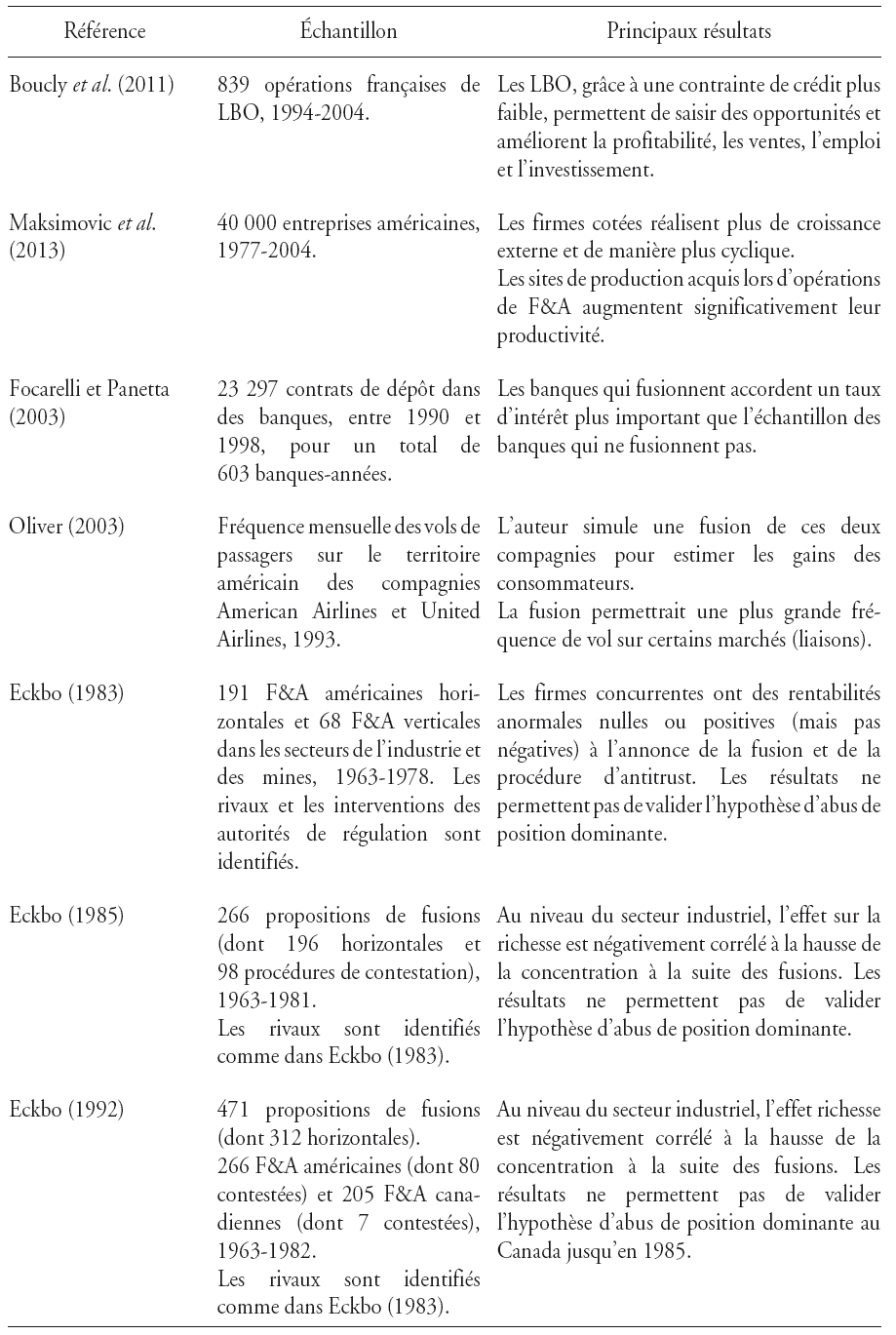

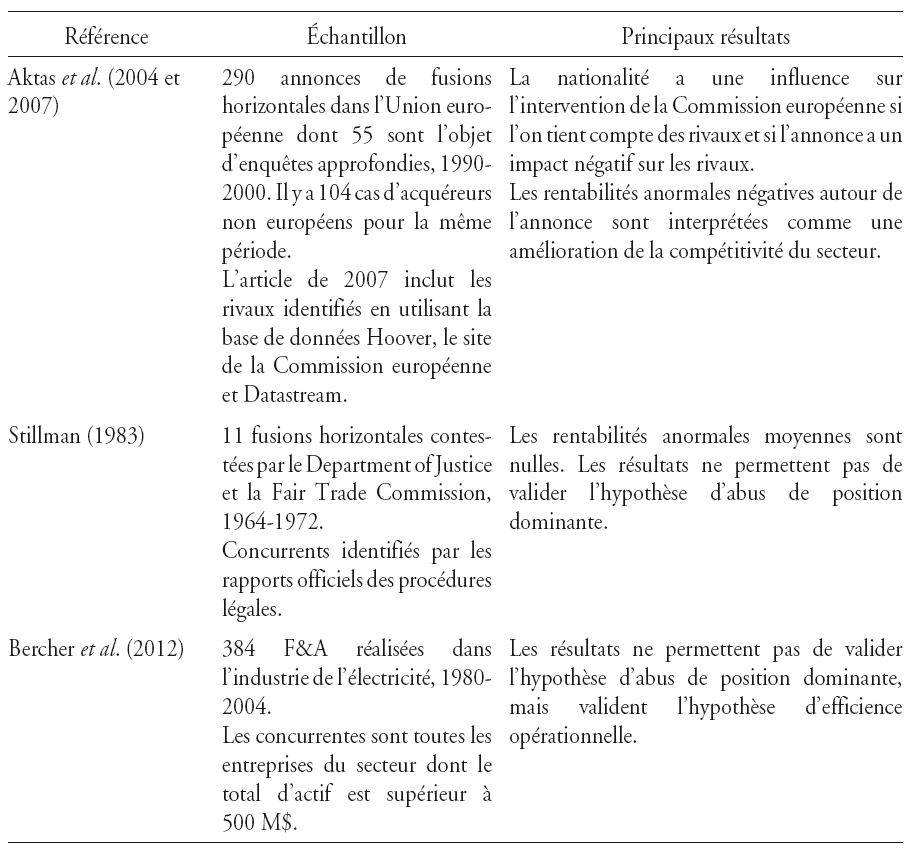

La littérature financière nous propose depuis quelques années de nombreux travaux qui ont cherché à mieux cerner l’impact des F&A sur le consommateur, l’emploi, la productivité des entreprises, l’innovation, ainsi que sur les clients, les fournisseurs et les rivaux des entreprises concernées. Ces travaux sont plus dispersés et reposent sur des approches méthodologiques très variables. Pris collectivement, ils complètent toutefois notre compréhension de l’impact des F&A sur notre système économique. Le tableau 3 (en annexe) synthétise les différentes contributions évoquées dans cette quatrième partie.

F&A et emplois

L’impact des opérations de F&A sur l’emploi est une préoccupation majeure des pouvoirs publics, mais est cependant peu documenté dans la littérature. Gugler et Yurtoglu (2004) étudient l’effet des opérations de F&A sur le nombre d’employés des entreprises concernées aux États-Unis et en Europe. Durant la période allant de 1987 à 1998, ils analysent 646 opérations effectuées par 550 entreprises pour lesquelles ils disposent de l’ensemble des données nécessaires à leur étude (en particulier, l’effectif des entreprises acquéreuses et cibles avant et après l’opération). Leur échantillon de contrôle est constitué de l’ensemble des firmes qui n’ont pas effectué d’opérations de F&A durant la période étudiée. À l’aide d’une estimation économétrique robuste d’une série de biais méthodologiques (simultanéité, effets fixes par entreprise…), les auteurs mettent en évidence une augmentation de 1 % du nombre d’employés aux États-Unis et une réduction de 10 % en Europe. Ils attribuent cette différence à la rigidité du marché du travail en Europe. Les F&A seraient utilisées en Europe à des fins de restructuration dans un contexte de marché du travail « sclérosé », les rendant beaucoup plus délicates, contrairement aux États-Unis où les coûts de restructuration sont faibles. Certaines opérations peuvent alors être vues comme une réponse optimale à des coûts d’ajustement trop élevés.

Lehto et Böckerman (2008) étudient l’impact des F&A sur l’emploi en prenant pour exemple le marché finlandais durant la période allant de 1989 à 2003. Ils comparent les effets des F&A transfrontalières à ceux des opérations domestiques et des restructurations internes. L’emploi, principalement dans le secteur manufacturier, diminue significativement dans les secteurs touchés par des opérations transfrontalières, alors que les autres opérations ont un effet beaucoup plus faibles : des pertes d’emplois sont également observées, mais leurs ampleurs varient selon les secteurs d’activité étudiés. Leurs résultats appuient l’hypothèse selon laquelle les dirigeants profitent du changement induit par les opérations de F&A pour contourner les obstacles légaux qui rendent les restructurations de personnels délicates.

F&A et consommateurs

La littérature abordant le problème du point de vue du consommateur est riche. Les autorités de régulation de la concurrence scrutent avec une attention particulière les opérations de F&A afin d’éviter la création de situations dominantes susceptibles de perturber la concurrence. La Fair Trade Commission (FTC) aux États-Unis, la Commission européenne dans le cadre de l’Union européenne et la Japan Fair Trade Commission (JFTC) au Japon, pour ne citer que ces trois organismes, sont très actives en la matière, même si les moyens utilisés peuvent différer. Ce souci politique a naturellement favorisé l’émergence de nombreux travaux académiques sur ces questions et nous n’en présenterons ici qu’un bref aperçu. Les problèmes relatifs à la concurrence concernent principalement les F&A horizontales, ce qui explique notre sélection d’articles.

Les enjeux posés par une F&A horizontale en termes de pouvoir de marché et d’efficience opérationnelle sont clairs. Deux acteurs qui fusionnent (horizontalement) vont augmenter leurs parts de marché dans l’industrie, bénéficiant potentiellement d’un plus grand pouvoir de marché auprès des clients. L’entreprise fusionnée deviendra également un acheteur plus important pour les fournisseurs. Sous certaines conditions (taille importante de l’entité issue de la fusion, forte concurrence du côté des fournisseurs, marché atomistique des consommateurs et existence ou non de barrières à l’entrée de la concurrence), une telle opération horizontale pourra avoir un impact non négligeable sur l’environnement concurrentiel dans l’industrie et le surplus laissé aux consommateurs. Nos économies dites de marché prennent appui sur le postulat selon lequel la concurrence favorise l’efficience économique et le transfert de richesse aux consommateurs. Le rôle des organismes en charge de la régulation du marché des F&A est donc central en matière de politique de la concurrence.

Les opérations de F&A horizontales conduisent-elles concrètement à une augmentation du pouvoir de marché des entreprises concernées ? Les tests empiriques se heurtent à de nombreux problèmes méthodologiques. L’observation des effets de la transaction sur les prix de vente pratiqués dans l’industrie (en supposant qu’il soit possible de collecter une information fiable en la matière) n’est pas forcément révélatrice. Oliver (2003) montre, par exemple, que dans le cadre des compagnies aériennes, les fusions peuvent donner lieu à une plus grande fréquence de vol pour des prix constants ou plus élevés. Le paramètre prix n’est en fait pas le seul élément pris en compte dans la fonction d’utilité du consommateur. Focarelli et Panetta (2003) s’intéressent au secteur bancaire. Les auteurs concentrent leur étude sur le taux d’intérêt servi par les banques. Ils rappellent toute la difficulté de l’exercice car l’efficience opérationnelle n’est pas forcément transmise aux consommateurs. Tout dépendra du pouvoir de marché. La banque est un laboratoire expérimental intéressant de ce point de vue car elle propose des produits standardisés et donc substituables de banque à banque. Les données utilisées prennent en compte le caractère dynamique de l’application des gains de synergie : il faut du temps pour que ceux-ci se réalisent pleinement. Les auteurs concluent que dans le cas des fusions de banques italiennes, le consommateur a bénéficié d’un transfert des gains de synergies rendues possibles par de telles opérations.

Une série d’études a élargi le cadre d’analyse à la prise en compte des effets des F&A horizontales sur les rivaux, les clients et les fournisseurs. Cette approche a initialement été proposée par Eckbo (1983) et Stillman (1983). Les auteurs proposent une application de la méthode des études d’événements à court terme en vue d’évaluer les effets des F&A sur l’environnement concurrentiel. Le chercheur observera les taux de rentabilité anormaux des entités fusionnées et de ces concurrents dans l’industrie concernée. Sur la base de l’hypothèse d’efficience informationnelle évoquée dans la troisième partie, le prix de l’action reflète la synthèse des opinions des investisseurs sur la valeur d’une firme. Or si une F&A change les rapports de force entre les acteurs d’une industrie, les investisseurs vont réagir par rapport à cette information nouvelle et vont inférer un nouveau prix d’équilibre pour toutes les entités concernées. Si les entreprises rivales subissent des taux de rentabilité anormaux négatifs lors de la fusion, cela signifie que les investisseurs anticipent un renforcement de la concurrence dans l’industrie. Si, au contraire, les rivaux voient le prix de leurs actions monter à l’annonce de la fusion, les investisseurs anticipent une augmentation du pouvoir de marché dans l’industrie et en infèrent une hausse (à terme) des profits des entreprises concernées6. Identifier correctement les concurrents (et les fournisseurs et clients dans les études plus récentes) n’est cependant pas une tâche aisée.

Une application de cette approche dans le cadre européen nous est proposée par Aktas et al. (2004 et 2007). Les auteurs étudient un échantillon de 290 F&A dont 55 ont donné lieu à une procédure d’investigation de la part de la Commission européenne. En cherchant à savoir si cette dernière est protectionniste, les auteurs mettent en évidence des taux de rentabilité anormaux négatifs pour les concurrents autour de l’annonce de l’opération et en déduisent que ces opérations accroissent la concurrence dans les secteurs concernés. Ces résultats corroborent ceux des études menées aux États-Unis par Eckbo (1985 et 1992) et Bercher et al. (2012), entre autres.

Il y a un donc un consensus assez large estimant que les F&A profitent aux consommateurs ou du moins ne les pénalisent pas. Cela signifie-t-il pour autant que les contrôles par les organismes de régulation de la concurrence sont inutiles ? La question est délicate. Ces contrôles pourraient effectivement avoir un effet ex ante (deterrence effect) tel que les opérations potentiellement anticompétitives ne sont même pas envisagées. Eckbo (1992) propose un test empirique en la matière, fondé sur une comparaison de l’expérience américaine et canadienne sur les années 1980. Malgré les résultats mis en avant, qui ne supportent pas la présence de ce deterrence effect, les éléments empiriques dont nous disposons à ce stade restent trop limités pour tirer des conclusions importantes sur ce point.

F&A et publicité/innovation

Nous avons évoqué dès l’introduction l’importance des F&A dans le domaine des nouvelles technologies. Le lien entre croissance externe et innovation (commerciale ou technologique) a naturellement donc fait l’objet d’une attention soutenue.

Fee et al. (2012) étudient les dépenses de publicité au niveau des marques, à travers un échantillon de F&A américaines (448 marques changeant de propriétaire durant la période allant de 1998 à 2003). Les acquéreurs ont tendance à réduire les dépenses publicitaires des nouvelles marques à la suite des opérations d’acquisition. Ce comportement apparaît beaucoup plus prononcé lors des opérations menées par des acquéreurs financiers (private equity funds), lorsqu’une marque acquise représente le doublon d’une marque préexistante chez l’acquéreur et lorsque le précédent propriétaire investissait beaucoup dans ce type de dépenses. Les taux de rentabilité anormaux combinés de l’acquéreur et de la cible sont plus importants (+5 points) pour les opérations donnant lieu à des réductions de dépenses publicitaires. Les auteurs concluent à une amélioration de l’efficience des dépenses publicitaires dans la foulée de l’acquisition.

Bena et Kai (2011) étudient le comportement en termes d’innovation des entreprises se lançant dans des opérations de F&A. Leur mesure d’innovation est construite autour des dépôts de brevets, de leur ancienneté et de leurs citations, et constitue un échantillon riche et original jamais utilisé jusqu’à présent. Ces informations permettent de mesurer l’intensité de l’innovation, mais également la proximité technologique entre différentes entreprises. Leur échantillon concerne les opérations américaines durant la période allant de 1984 à 2006. Leurs résultats mettent en évidence le fait que les entreprises innovantes sont plus à même de se lancer dans des acquisitions. L’existence de chevauchements technologiques entre deux firmes a un effet incitatif sur leur volonté de fusionner. Les opérations concernent les entreprises qui disposent soit de synergies technologiques, soit de marchés, mais pas les deux conjointement. En utilisant une quasi-expérience (un sous-échantillon d’opérations n’ayant pas abouti), les auteurs montrent que les acquéreurs qui ont des liens technologiques préalablement à l’opération avec l’entreprise cible innovent significativement plus après la fusion. Ils en concluent que la complémentarité entre entreprises en termes d’innovation est une source de synergies importantes. Ces gains en matière de capacité d’innovation représentent une part importante des synergies créées lors des opérations de F&A.

Une controverse importante existe dans la littérature au sujet de l’impact des opérations de LBO (leveraged buy-out) sur la politique d’investissement des entreprises : sacrifient-elles leur croissance à long terme afin de satisfaire les attentes de court terme des nouveaux actionnaires ? Lerner et al. (2011) examinent le niveau d’innovation des entreprises après un LBO en analysant leur production de brevets : l’étude de 472 opérations de LBO durant la période allant de 1986 à 2005 ne confirme pas l’hypothèse de la stratégie à court terme. Bien au contraire, les brevets de ces entreprises ne se tarissent pas et ils sont même de plus en plus cités. Elles ne changent donc pas la nature fondamentale de leurs recherches, mais elles se concentrent sur les parties les plus importantes de leur portefeuille de projets innovants.

F&A et productivité

Les travaux tentant de déceler les différentes sources opérationnelles de la création de richesse observée lors des opérations de F&A restent limités. En effet, les données nécessaires à la réalisation de telles études sont très difficiles à collecter. Très récemment, des données précises collectées aux États-Unis par le Center of Economic Studies au niveau même des sites de production ont commencé à être utilisées à cette fin dans la littérature financière. Les deux articles présentés dans cette section sont de bons exemples de l’apport essentiel de telles données à notre compréhension de l’impact des F&A sur la création de valeur.

Li (2013) montre que les acquéreurs réduisent significativement les investissements, les salaires et le nombre d’employés des entreprises acquises, tout en conservant le niveau de production passé. La productivité s’en voit donc nettement améliorée. Les entreprises acquéreuses n’hésitent également pas à fermer les sites les moins efficients en termes de productivité. La réaction à l’annonce de l’opération, mesurée par les taux de rentabilité anormaux combinés des deux entités, sont fonction des gains de productivité observés ex post. En moyenne, les investisseurs anticipent correctement ces changements et la création de richesse induite. De manière parallèle, les primes d’acquisition payées par les acquéreurs sont plus importantes lors d’acquisitions donnant lieu à des gains de productivité plus conséquents. Les opérations de F&A paraissent donc être un mécanisme de réallocation efficient des ressources dans l’économie : des actifs productifs sont acquis par des entreprises qui les utilisent plus efficacement qu’ils ne l’étaient auparavant.

À l’aide d’un échantillon de 839 opérations de LBO réalisées sur le marché français durant la période allant de 1994 à 2004 et qui ne se limite pas aux grandes opérations, mais inclut aussi celles de taille plus modeste, Boucly et al. (2011) mettent en évidence une augmentation de la profitabilité, du chiffre d’affaires, de l’emploi et des dépenses d’investissement des entreprises cibles. Les fonds d’investissement privés créent de la valeur en relâchant les contraintes de crédit, permettant aux entreprises acquises de profiter des opportunités de croissance jusqu’alors inexploitées. Ces résultats remettent en question certaines études réalisées sur les marchés américain et anglais qui, se focalisant sur les opérations de montants importants, peuvent être difficilement généralisées.

Maksimovic et al. (2013) étudient les vagues de F&A du point de vue à la fois des entreprises cotées en Bourse et des entreprises privées. Les auteurs utilisent des données collectées par le Census américain portant sur les sites de production d’un échantillon de près de 40 000 entreprises durant la période allant de 1977 à 2004, un jeu de données exceptionnel. Ils mettent en évidence une plus grande propension des firmes cotées à réaliser des opérations de croissance externe. Le comportement des entreprises cotées est en outre plus cyclique : elles se montrent deux fois plus actives dans le marché des F&A durant les vagues qui caractérisent ce marché, alors que le comportement des entreprises privées est, lui, plus constant. Les auteurs en déduisent que le fait d'être cotées sur un marché financier leur donne accès à une capacité de financement supplémentaire en cas d’opportunités d’investissement. Les entreprises de grande taille et à haute productivité, qui anticipent des opportunités de croissance, se montreraient proactives en la matière et choisiraient de s’introduire en Bourse afin d'être en mesure de capter ces opportunités d’investissement futures. Elles participent ensuite massivement aux vagues de F&A. Les usines acquises dans ces opérations connaissent une augmentation significative de leur productivité, une conclusion qui mérite d'être soulignée. On en déduit en effet à nouveau que le marché des F&A permet une réallocation efficiente des ressources dans l’économie. Cette productivité augmente plus sensiblement durant les vagues de F&A, une seconde conclusion importante d’un point de vue de l’efficience allocationnelle. Il en découle ainsi que les vagues de F&A ne sont pas (uniquement à tout le moins) de simples phénomènes de mode, mais bien des réponses rationnelles des agents économiques en vue d’optimiser les processus de production et l’utilisation des ressources disponibles. De ce point de vue, les freins politiques et/ou légaux aux opérations de F&A pourraient donc être socialement coûteux.

Que conclure de ce rapide tour d’horizon des acquis de la production académique récente sur les F&A et de leur impact sur la création de richesse dans nos économies ?

Prise dans son ensemble, la littérature nous montre à quel point il faut se méfier des lieux communs et des cas d’espèces. La presse économique et financière relate tant et plus les opérations spectaculaires qui, il est vrai, mettent souvent en jeu des montants financiers considérables. Ces opérations ne représentent pour autant que la partie visible (trop visible ?) de l’iceberg. Le marché des F&A est un marché d’une activité intense qui canalise les réallocations de ressources majeures dans nos économies. Sa compréhension nécessite des études empiriques à grande échelle prenant appui sur des cadres théoriques clairement établis et des méthodologies empiriques susceptibles de nous informer sur les relations de causalité entre les phénomènes observés. Cette prise de conscience de l’importance du rôle du marché des F&A est d’autant plus importante que nos économies sont entrées depuis plusieurs décennies dans une période d’accélération de l’innovation technologique remarquable, sous la pression notamment des nouvelles technologies de l’information. Réguler le marché des F&A est indispensable pour préserver les conditions d’une concurrence saine et efficace entre les acteurs économiques. Freiner indûment son fonctionnement pourrait avoir des conséquences particulièrement dommageables pour nos économies, limitant notre capacité à réallouer les ressources disponibles vers les activités économiques qui en font le meilleur usage. Dans le contexte de concurrence internationale de la période actuelle, il s’agirait là d’un handicap majeur.

D’un point de vue académique, les opérations de F&A constituent un véritable laboratoire à la disposition du chercheur. S’agissant d’opérations d’investissement observables (rares sont celles-ci) et qui mobilisent des ressources importantes, elles offrent la possibilité d’étudier de nombreuses thématiques. On citera, par exemple, les déterminants des comportements des dirigeants, les phénomènes d’apprentissage organisationnel, l’effet des structures de gouvernance, l’impact de la concurrence sur le marché des produits, sur les comportements de la firme ou l’impact de la régulation sur les comportements des acteurs dans une industrie. La production scientifique autour du marché des F&A est particulièrement abondante et riche et le restera probablement longtemps.