Des études économiques récentes confirment que les espèces et le chèque sont les moyens de paiement les plus coûteux pour la société, et qu’il serait souhaitable d’encourager les paiements électroniques, notamment ceux réalisés par carte de débit1. Les études de Garcia et al. (2006) pour les États-Unis, de Guibourg et Segendorf (2007) pour la Suède et de Schmiedel et al. (2012) pour un ensemble de pays européens montrent toutefois que les coûts et les bénéfices varient substantiellement entre les acteurs des paiements – les consommateurs, les commerçants, les banques et les banques centrales. Ainsi, si les consommateurs et les banques tirent profit d’un usage plus intensif de la carte de paiement, les bénéfices pour certains types de commerce (panier moyen faible, coûts faibles de traitement…) ne sont pas clairement établis. Ce type d’études n’a jamais été réalisé en France, même si un rapport récent commandité par le ministère de l’Économie, des Finances et de l’Industrie souligne que les banques gagneraient à diminuer l’usage des chèques2.

Pour réduire les coûts des espèces et des chèques et accélérer l’usage de la carte de paiement en France, les banques commerciales mais également certains commerces, comme les grandes surfaces, ont mis enplace des stratégies. Ces dernières ont consisté, par exemple, à accroître le parc de terminaux de paiement, à tarifer les retraits d’espèces ou bien encore à faciliter les paiements par carte aux caisses et à développer des programmes de fidélité associés aux cartes. Ces stratégies semblent efficaces puisque les statistiques établies par la Banque centrale européenne (BCE) en 2012 confirment que le montant des paiements réalisés en France par carte a dépassé pour la première fois en 2010 celui des paiements par chèque3. Mais ces statistiques restent très agrégées et ne permettent pas d’analyser en détail les évolutions des usages, en particulier ceux des consommateurs et ceux portant sur les espèces qui restent par définition anonymes et non traçables, ou bien les usages des moyens de paiement par tranche de valeur d’achat, par catégorie de commerce ou type de contact (face-à-face, Internet). Par exemple, on ne sait pas comment l’usage de la carte a progressé sur les achats de petits montants en face-à-face, c’est-à-dire inférieurs à 20 euros. Cette information est pourtant capitale pour les banques et les autorités bancaires engagées dans le développement d’innovations de paiement sans contact destinées à concurrencer les espèces sur ces tranches de valeur d’achat. Enfin, les statistiques agrégées ne permettent pas non plus d’appréhender les évolutions des usages des moyens de paiement en fonction des caractéristiques des personnes comme l’âge, le revenu, la profession…

À l’exception des données d’enquête de 2005 publiées par Bounie et al. (2008), il n’existe pas, à notre connaissance, de données publiques qui permettent de répondre à ces questions et de compléter ainsi les statistiques établies à un niveau plus macroéconomique. Cet article se donne précisément pour objectif, d’une part, d’analyser les usages des moyens de paiement à partir de données collectées sur un échantillon représentatif de la population française en 2011 et, d’autre part, de comparer les usages actuels à ceux établis en 2005. Pour ce faire, nous avons suivi la même méthodologie d’enquête que celle utilisée par Bounie et al. (2008). Les exploitations statistiques confirment clairement que la carte bancaire est le seul moyen de paiement dont l’usage a progressé entre 2005 et 2011. À ce jour, plus de la moitié du montant des dépenses de consommation courante (52 %) est réglée par carte bancaire, contre 23 % et 18 % pour le chèque et les espèces. Cette forte progression de l’usage de la carte s’est faite au détriment des espèces sur les achats de petits montants et du chèque sur les plus gros montants. Cette augmentation s’explique en partie par (1) une recomposition du parc des cartes privative et bancaire à la suite des changements réglementaires sur le co-branding et le crédit à la consommation, (2) une évolution de l’acceptation de la carte au sein des commerces, (3) une électronisation des modes d’achat et (4) un double effet de génération. Si les rythmes de progression observés entre 2005 et 2011 se maintiennent, nous prévoyons que la carte, préférée depuis la fin des années 2000 aux espèces et aux chèques pour des paiements supérieurs à 20 euros, dominera également les achats de très petits montants, c’est-à-dire inférieurs à 5 euros, à l’horizon des années 2030.

La suite de l’article est structurée en trois parties. Dans la première partie, nous décrivons les méthodes de collecte des données et les évolutions des usages des moyens de paiement. Dans la deuxième partie, nous fournissons des pistes d’explication sur les évolutions des usages et, dans la troisième partie, nous proposons un exercice de prospective sur les usages du chèque et des espèces en France dans les prochaines années.

Évolution de l’usage des moyens de paiement : la carte en progression

Après une rapide présentation de la méthode de collecte des données en 2005 et 2011 sur l’adoption et l’usage des moyens de paiement, nous présentons les principales évolutions marquantes sur la période.

Méthodologie des enquêtes

Les méthodologies relatives à la constitution des échantillons et à la collecte des données sont identiques en 2005 et 2011. Nos études s’appuient sur un sondage réalisé en deux étapes. Lors de la première étape, les personnes acceptent de répondre à un questionnaire destiné à recueillir des informations relatives aux services bancaires et aux moyens de paiement qu’ils détiennent, ainsi que des données socioéconomiques sur les personnes (âge, revenu, profession…). La seconde étape repose sur la saisie d’un carnet de dépenses que l’enquêté rempli sur une période de huit jours. Ce carnet s’appuie sur un relevé exhaustif de tous les achats effectués chaque jour de la période étudiée, avec notamment une identification des types de biens achetés, de leurs montants, des modes d’achat (Internet, face-à-face…), des commerces fréquentés et, enfin, des moyens de paiement utilisés pour régler chaque achat (espèces, cartes, chèques…)4.

En 2005 et 2011, nous avons respectivement interrogé 1 447 et 1 106 individus représentatifs de la population française âgés de dix-huit ans et plus5. Parmi ces personnes, 1 392 et 1 056 individus ont rempli un carnet de dépenses. Nous disposons donc de la structure deconsommation de l’ensemble de ces personnes que nous pouvons croiser avec leur type de moyen de paiement ou leurs caractéristiques socioéconomiques.

La répartition des achats en France en 2005 et 2011

Avant de décrire les usages des moyens de paiement, il est utile de donner quelques indications sur les dépenses des Français. Un Français réalise en moyenne chaque jour 1,3 achat et dépense 43,3 euros. La plupart de ces achats sont des achats de petits montants. En 2011, les achats de moins de 20 euros représentent 63 % de la masse des paiements et 13 % de leur valeur. Cette structure est globalement stable par rapport à 2005. Le marché des paiements de petits montants, c’est-à-dire inférieurs à 20 euros, qui constitue la cible des innovations en matière de paiement sans contact représente donc structurellement un marché important. Nous constatons en particulier une dispersion très forte des petits montants puisque 12 % des achats sont inférieurs à 1 euro et ne représentent globalement que 2 % de la valeur totale des achats (cf. graphique 1).

Dans la section qui suit, nous décrivons la manière dont ces achats ont été payés en 2011 et nous commentons les évolutions dans les usages des moyens de paiement par rapport à 2005.

Une forte progression de l’usage de la carte bancaire

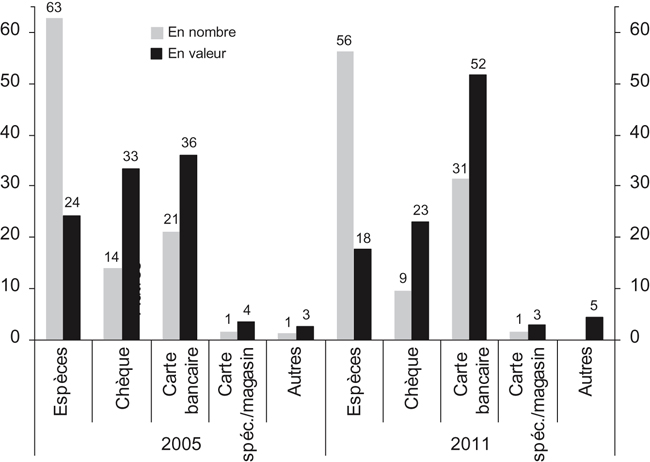

L’observation des dépenses retracées dans les carnets montre que la carte bancaire est le principal moyen de paiement dont la part de marché a progressé entre 2005 et 2011 (cf. graphique 2).

En nombre d’achats, le chèque et les espèces ont chacun reculé de 5 points de pourcentage alors que la carte a progressé de 10 points de pourcentage sur cette période. De même, la progression entre 2005 et 2011 de 16 points de part de marché en valeur de la carte se fait particulièrement au détriment du chèque (moins 10 points), mais aussi des espèces (moins 6 points). Au final, en 2011, plus de la moitié des dépenses des Français sont réglées à l’aide d’une carte bancaire.

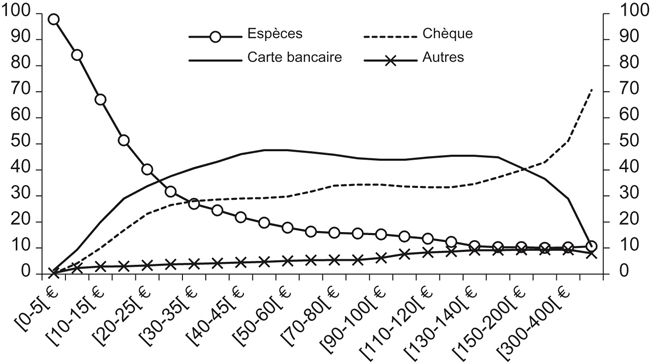

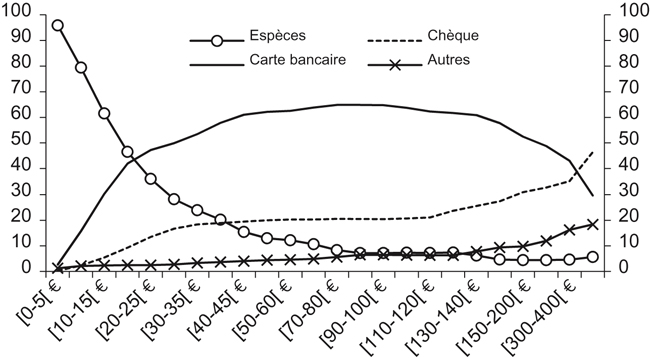

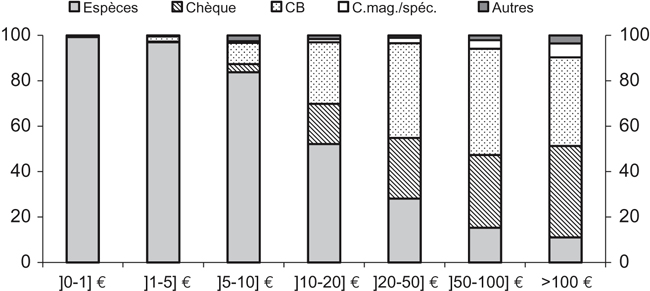

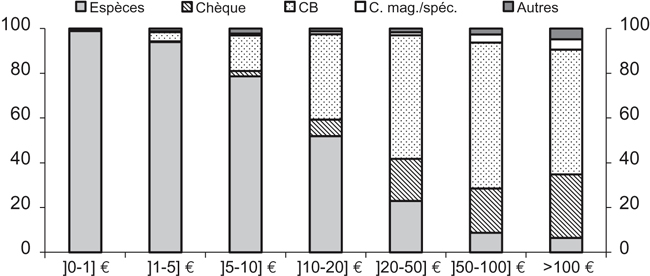

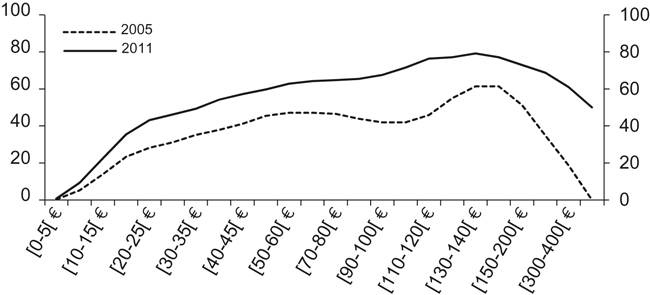

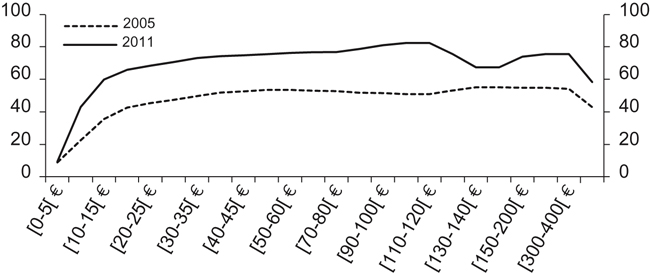

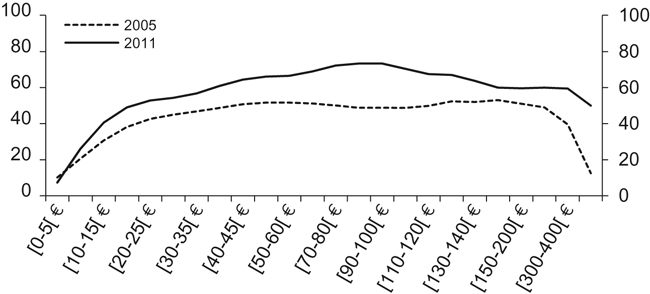

En étudiant plus spécifiquement les usages des moyens de paiement selon les montants des achats (cf. graphiques 3a et 3b infra), nous constatons que les parts de marché de la carte bancaire augmentent à la fois pour les petits et les gros montants.

Cette double progression s’est faite au détriment des espèces pour les petits montants et du chèque pour les montants plus élevés. Ainsi, en 2005, pour les achats supérieurs à 23-24 euros (en euro 2011), la carte bancaire était le moyen le plus utilisé, alors que ce seuil se situe en 2011 à 17 euros. Pour les montants élevés en 2005, le seuil à partir duquel le chèque dominait la carte s’établissait à environ 200 euros, contre 300 euros en 2011.

Cette substitution des achats par carte sur les valeurs extrêmes s’est également accompagnée d’une progression très nette des usages de la carte sur les valeurs intermédiaires (cf. graphiques 4a et 4b). Pour toutes les classes de valeur supérieure à 5 euros, la part des paiements par carte bancaire, tant en volume qu’en valeur, augmente de 2005 à 2011. Par exemple, 38 % des paiements compris entre 10 euros et 20 euros sont désormais payés par carte, comparativement à 27 % en 2005. Cette progression ne s’applique cependant pas aux micromontants (inférieurs à 5 euros), où la part des espèces a seulement diminué de 2 points de pourcentage.

Ces évolutions confirment donc le recul de l’usage des pièces, des billets et du chèque au profit des paiements électroniques par carte quiprend progressivement des parts de marché sur des tranches de valeur d’achat de plus en plus faibles. Ensuite, nous tentons d’expliquer ces évolutions à l’aide de quatre principaux facteurs.

Les principaux facteurs explicatifs de la progression de la carte

Plusieurs évolutions significatives permettent d’expliquer l’augmentation de l’usage de la carte bancaire : une recomposition du parc des cartes de paiement, une évolution de l’acceptation de la carte au sein des commerces, l’électronisation des modes d’achat et enfin un double effet générationnel.

Une recomposition du parc des cartes de paiement

Entre 2005 et 2011, deux évolutions d’ordre réglementaire, apparues en 2007 et 2010, ont modifié le marché des cartes de paiement. La première évolution a consisté à offrir la possibilité d’émettre des cartes bancaires dites « cobrandées » dans le système CB. Une carte cobrandée est une carte bancaire sur laquelle figurent plusieurs marques ou noms de programmes associés au logo de la banque ou de la société financière émettrice. Avant le 1er octobre 2007, le co-branding n’était pas autorisé par le système carte domestique (cartes bancaires) et poussait donc les entreprises privées à émettre de simples cartes de paiement privatives, c’est-à-dire valables uniquement dans leur propre réseau de commerçants. Depuis le 1er octobre 2007, le porteur d’une carte bancaire cobrandée peut utiliser sa carte auprès du réseau de points de vente de l’enseigne partenaire, mais également auprès de l’ensemble des autres points d’acceptation des cartes bancaires. La seconde évolution réglementaire découle de la réforme du crédit à la consommation du 1er juillet 2010 entrée en vigueur le 1er mai 2011. Cette réforme stipule que les cartes de paiement auxquelles une fonction crédit est attachée fonctionnent par défaut comme des cartes de paiement au comptant. L’activité de crédit attachée à ces cartes est désormais activement encadrée.

Ces deux évolutions ont eu deux conséquences importantes sur la recomposition du parc des cartes de paiement. Premièrement, du fait de l’ouverture au co-branding, il est désormais plus intéressant pour une enseigne commerciale ou une marque de développer une carte bancaire cobrandée plutôt qu’une carte de paiement privative (en propre) tout simplement en raison de l’extension du réseau d’acceptation de la carte. Deuxièmement, comme les cartes des établissements de crédit ne peuvent plus être exclusivement des cartes ouvrant un crédit, leur disparition progressive est programmée.

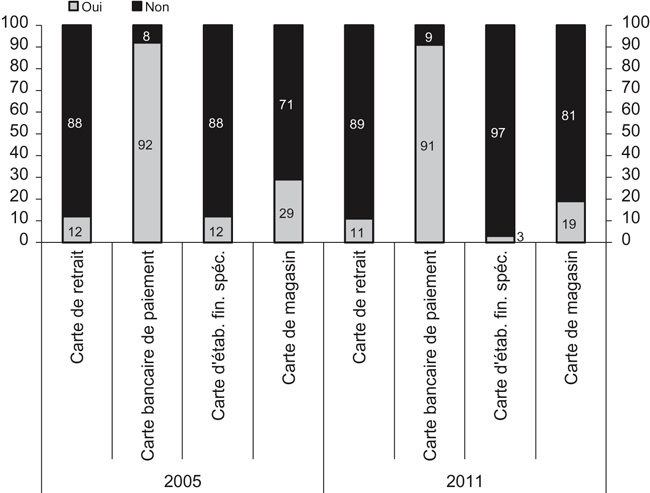

Dans les deux cas, le parc des cartes de paiement a dû se modifier au profit des cartes bancaires, notamment celles disposant de la double fonction débit/crédit. Apparue dans le panorama des cartes bancaires6 en 2011, une nouvelle carte bancaire de débit/crédit s’est substituée aux cartes des établissements financiers spécialisés. Le graphique 5 illustre l’évolution de la détention des différents types de cartes.

Une évolution de l’acceptation de la carte au sein des commerces

La deuxième évolution notable est liée à l’acceptation plus facile de la carte au sein de certaines catégories de commerce, ainsi qu’à l’abaissement des seuils d’acceptation de la carte bancaire dans les commerces qui utilisaient déjà auparavant ce moyen de paiement.

Parmi les informations collectées sur les transactions, nous disposons du type de commerce au travers de sept catégories7. Nous observons une relative stabilité de la répartition des achats selon le commerce entre 2005 et 2011.

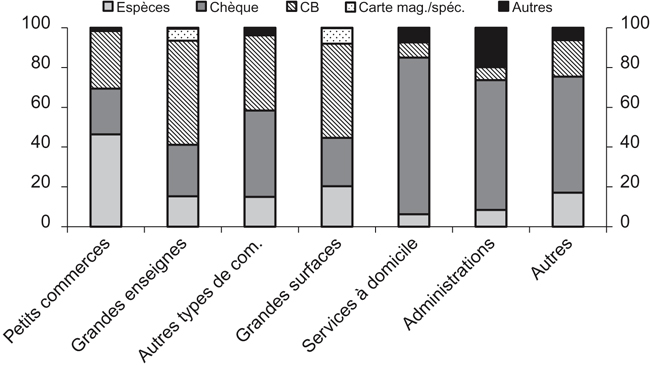

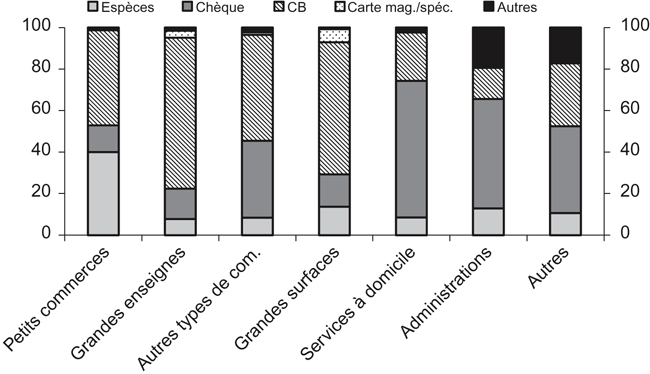

Plus précisément, plus d’un achat sur deux est toujours réalisé auprès d’un petit commerce ou magasin de quartier, alors que près de 32 % de la valeur des achats se font dans les grandes surfaces. Pour autant, l’usage des moyens de paiement par type de commerce a connu des évolutions significatives. Notamment, nous observons que la part de marché de la carte bancaire a progressé dans tous les types de commerce, y compris ceux dans lesquels elle n’occupait pas auparavant les plus fortes parts de marché. Ainsi, avec une progression de 17 points de pourcentage de la valeur des achats payés par carte bancaire sur la période, on constate qu’environ 1 euro sur 2 dépensés auprès des petits commerces en 2011 est payé par carte bancaire (cf. graphiques 6 a et 6b).

La plus forte progression de la carte bancaire en termes de nombre d’opérations (et de montants des paiements) est toutefois enregistrée dans les grandes enseignes ; une augmentation qui est de l’ordre de 21 points de pourcentage entre les deux dates. Cette observation doit être mise en relation avec le fait que le seuil d’acceptation de la carte au sein de ces commerces a considérablement évolué. Ainsi, on note sur le graphique 7b que plus de la moitié des achats dans les grandes enseignes sont payés par carte bancaire à partir de 7 euros, contre 30 euros en 2005.

Ce même phénomène est à l'œuvre pour les grandes surfaces où la carte bancaire est historiquement plus utilisée, mais également au sein des petits commerces et magasins de quartier. Dans le cas des grandes surfaces, le niveau à partir duquel la carte bancaire représente plus de 50 % des paiements s’élève à 16 euros en 2011, contre 40 euros en 2005. Dans les petits commerces et magasins de quartier, plus de la moitié des achats sont payés par carte bancaire à partir de 32-33 euros alors que ce même seuil s’élevait en 2005 à environ 115 euros. Cela montre bien que la valeur à partir de laquelle les commerçants acceptent un paiement par carte bancaire a fortement baissé entre les deux dates d’étude.

L’électronisation des modes d’achat

Une troisième explication relative à l’accroissement de l’usage de la carte de paiement est l’électronisation croissante des modes d’achat au cours de ces six dernières années. Selon la FEVAD (Fédération e-commerce et vente à distance), le commerce sur Internet a progressé de 22 % en 2011 pour s’établir à 37,7 Md€. Les dépenses en valeur sur Internet ont progressé de plus de 225 % depuis la fin de 2006 et représentent désormais en France environ 8 % du commerce de détail (479 Md€) (Insee, 2013)8. Nos observations confirment ces tendances.

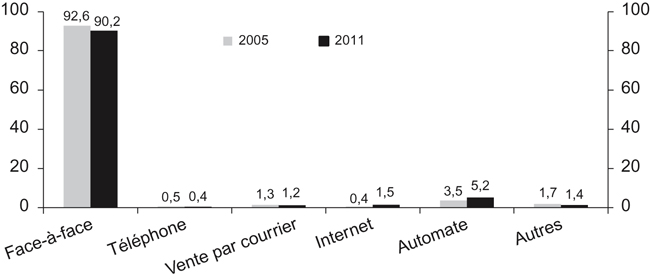

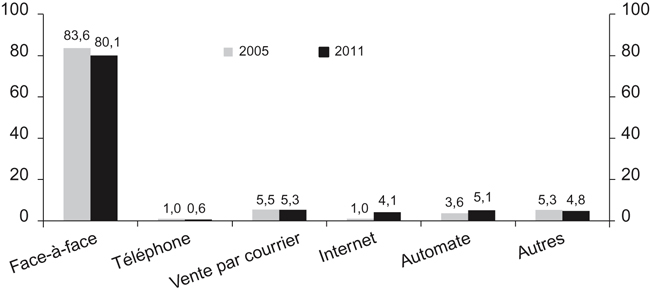

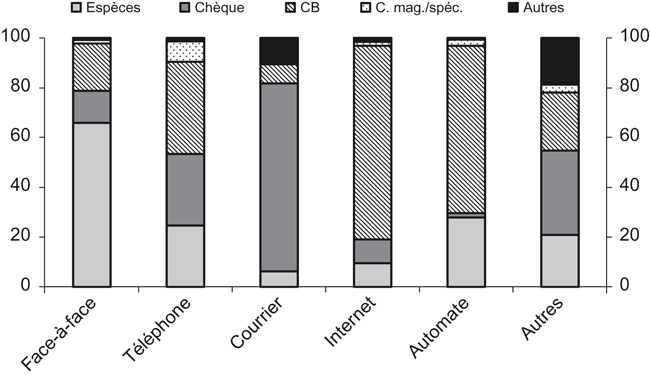

La part des achats sur Internet progresse significativement (plus 3 points de pourcentage en valeur) même s’ils ne représentent que 1 % de la totalité des achats enregistrés et 4 % de leur valeur totale. Les achats en face-à-face dominent toujours très nettement les relationscommerciales en 2011 (90 % du nombre et 93 % du montant des paiements). Mais le segment commercial le plus dynamique est celui utilisant Internet (cf. graphiques 8a et 8b). Or ce canal de distribution est très fortement lié au paiement par carte de par sa nature. En effet, pour les paiements sur Internet, la part des achats réalisés par carte bancaire excède 80 % (cf. graphique 9 infra). La progression des ventes enregistrées sur ce canal participe donc de l’augmentation de l’usage de la carte bancaire en général.

Enfin, il est intéressant de constater que l’électronisation des achats touche également les achats de proximité avec le développement des automates qui se caractérise par un usage élevé de la carte bancaire : 84 % du montant des achats sur automate sont réglés par carte bancaire en 2011.

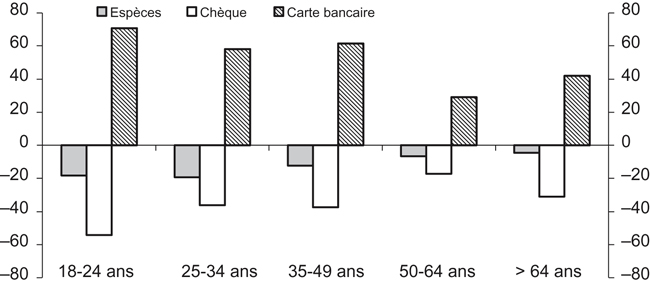

Un double effet générationnel

Les études empiriques sur les moyens de paiement montrent que l’âge joue un rôle important sur l’adoption et l’usage des moyens de paiement électronique (Bounie et François, 2006). Certains travaux ont montré, en effet, que la diffusion des nouvelles offres électroniques de paiement est plus lente au sein des populations âgées9 (Daniels et Murphy, 1994 ; Boeschoten, 1998 ; Carrow et Staten, 1999 ; Stavins, 2001 ; Hayashi et Klee, 2003). Nos données semblent confirmer ces résultats. Nous avons calculé pour chaque individu de notre échantillon la part d’usage de chaque moyen de paiement dans le total de ses achats en 2005 et 2011, et nous avons ensuite calculé la moyenne des parts d’usage pour l’ensemble des individus. La part moyenne des espèces utilisées par personne s’élève ainsi à 61 % en 2005 et 53 % en 2011, à respectivement 15 % et 10 % pour le chèque et 22 % et 34 % pour la carte bancaire.

Vers une économie des paiements de détail sans papier ?

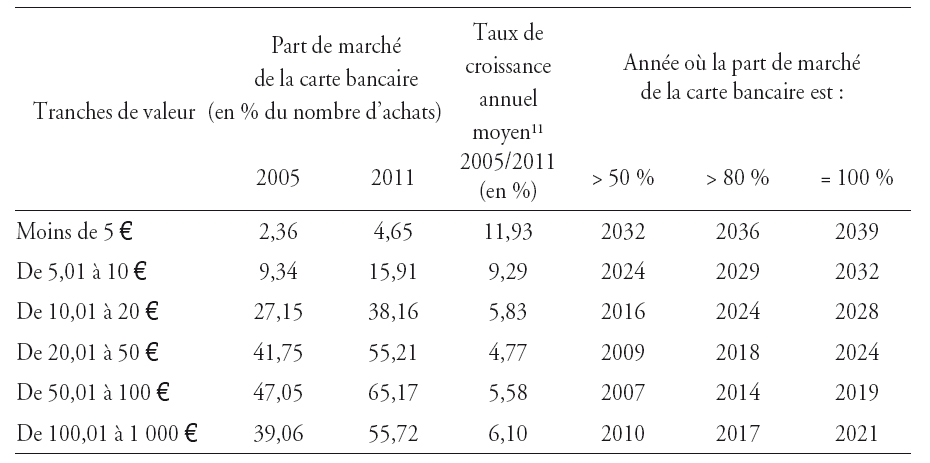

À partir de nos données et de la comparaison des évolutions sur la période allant de 2005 à 2011, nous pouvons proposer un exercice de prospective monétaire afin de prévoir la fin de l’usage du chèque et des espèces en France. Ce thème d’une société sans espèces (cashless society) est un thème récurrent chez les économistes et les autorités monétaires en charge de l’émission des billets de banque10. La question est alors la suivante : dans le contexte des évolutions détaillées précédemment, si nous supposons que le taux de progression de la carte bancaire est identique dans les prochaines années, en quelle année le paiement par carte bancaire deviendra-t-il prédominant voire exclusif dans les paiements des particuliers ? Pour répondre à cette question, nous avons appliqué le taux de croissance annuel moyen constaté sur la période allant de 2005 à 2011 sur les parts de marché de la carte bancaire ; en particulier, nous avons réalisé cet exercice par tranche de valeur dans la mesure où nous avons précédemment mis en évidence que l’usage de la carte bancaire différait substantiellement selon les niveaux de valeur des transactions.

Les résultats illustrés dans le tableau 1 (infra) indiquent que la carte de paiement dominera les autres moyens de paiement sur les achats de 10 à 20 euros dès 2016.

En revanche, conformément à ce que nous avons souligné précédemment, l’usage de la carte bancaire sur les micromontants (inférieurs à 5 euros) étant encore marginal, la domination de la carte bancaire sur cette tranche de valeur sera plus tardive. En effet, si pour les transactions de 50 euros à 100 euros, on peut anticiper une substitution complète en 2019, elle le sera en 2021 pour les transactions de plus de 100 euros, en 2024 pour les achats d’une valeur comprise entre 20 euros et 50 euros, 2028 pour ceux de 10 euros à 20 euros et après 2030 pour les plus petits montants.

Il est important de souligner que cette projection est construite, toutes choses égales par ailleurs, c’est-à-dire qu’elle n’intègre pas d’éventuelles ruptures technologiques et/ou réglementaires et des possibles résistances qui pourraient se manifester et ainsi accélérer, ou bien au contraire retarder, la disparition des espèces et du chèque et qu’elle fait donc l’hypothèse de la poursuite des tendances actuelles.

En outre, notre prospective se fonde sur une simple extrapolation des tendances récentes sur les prochaines années. En particulier, cela revient à faire l’hypothèse que les rythmes de progression de l’usage de la carte bancaire restent constants. Il s’agit de la stratégie prospective la plus simple car elle ne repose que sur cette seule hypothèse. Or il est tout à fait probable que ces taux se modifient, en particulier qu’ils ralentissent progressivement, mais prendre en compte ces changements nécessiterait de poser des hypothèses supplémentaires ou de construire des scénarios, ce qui ne ferait qu’affaiblir notre illustration des évolutions à venir. C’est pourquoi, dans la prochaine partie, nous préférons décrire les freins ou les leviers possibles à la poursuite de la baisse des usages des paiements papier (espèces et chèques).

Les freins et les leviers à la disparition des paiements papier

Au titre des technologies qui pourraient accélérer la substitution des paiements électroniques aux paiements papier (Leinonen, 2008), nous pouvons citer, par exemple, les cartes bancaires prépayées. Ces cartes bancaires fonctionnent comme des porte-monnaie électroniques et facilitent les paiements sur Internet en augmentant la sécurité, ou auprès des commerçants, car elles limitent les montants des dépenses comme les jeux d’argent, par exemple. Elles peuvent également faciliter les transferts monétaires entre particuliers (argent de poche) sans faire appel aux espèces.

De la même manière, nous assistons actuellement à l’apparition de nouvelles solutions de paiement sans contact sur carte bancaire ou sur mobile12. Ces dernières solutions sont principalement appréhendées aujourd’hui comme des substituts aux paiements en espèces, notamment sur les achats de petits montants. La diffusion de ces innovations prendra pour autant un certain temps car elles nécessitent le renouvellement du parc des cartes bancaires et des terminaux de paiement, ainsi que des smartphones devant intégrer la norme NFC (Near Field Communication)13. Enfin, de nouveaux systèmes de paiement sur mobile ou sur Internet sont aujourd’hui proposés par les banques afin de favoriser les transferts d’argent entre particuliers et limiter ainsi les usages des chèques.

De plus, dans le cadre de la tentative d’harmonisation des paiements en Europe (SEPA – Single Euro Payments Area), la normalisation des procédures de paiement par virement et prélèvement constitue un effort réglementaire à la fois pour faciliter les paiements intraeuropéens, mais également pour limiter le coût social des paiements, notamment de détail (Bolt et Schmiedel, 2010). Toutes ces évolutions récentes, auxquelles s’ajouteront les offres des nouveaux entrants sur le marché des paiements à l’image de celles des opérateurs mobiles, devraient accélérer l’usage des paiements électroniques au détriment des espèces et du chèque.

Mais, a contrario, il existe également des innovations technologiques qui pourraient retarder la disparition des espèces. Notamment l’adoption des technologies polymères dans la fabrication des billets de banque en est une illustration (Bouhdaoui et al., 2013). Cette technologie permet d’allonger considérablement la durée de vie des billets de banque « papier » et a été adoptée par de nombreux pays à travers le monde, comme le Canada, l’Inde, l’Australie… En augmentant la durée de vie des billets, cette nouvelle technologie réduit à terme les coûts de production annuels des billets. Les banques centrales main-tiennent ainsi leur bénéfice lié au seigneuriage et réduisent dans le même temps leur coût de production. Cela limite l’intérêt pour les autorités monétaires de la réduction de l’usage des espèces.

Enfin, rappelons pour conclure que cet exercice de prospective ne prend pas en considération une évolution possible des comportements des acteurs au regard des caractéristiques des moyens de paiement comme, par exemple, l’anonymat et la traçabilité. À l’inverse de la quasi-totalité des moyens de paiement scripturaux, les paiements en espèces sont anonymes et non traçables14. Ces caractéristiques sont très appréciées de certains consommateurs et marchands qui ne souhaitent pas voir apparaître ces achats sur leurs relevés de banque ou d’activité, par exemple pour se soustraire à la vigilance des autorités fiscales. À l’heure du développement des innovations de paiement sur les réseaux Internet et mobile, la perte de ces caractéristiques dans les paiements pourrait constituer un frein à leur adoption et à leur usage à l’instar des échecs enregistrés par le porte-monnaie électronique dans la plupart des pays d’Europe15.