Depuis plusieurs décennies, les intermédiaires financiers et commerciaux intensifient la recherche de nouveaux moyens techniques rendant les transactions plus simples et rapides, sans sacrifier à la sécurité de la circulation monétaire. Depuis l'introduction de la carte de crédit, l'évolution des moyens de paiement suit ainsi celle des technologies numériques. Le téléphone portable, puis le smartphone sont récemment apparus comme des dispositifs susceptibles de renouveler et de rendre plus efficaces les moyens de paiement disponibles. À une époque où leur développement était encore en devenir, Pousttchi (2004) tablait il y a quelques années sur l'existence de quatre stades dans leur émergence et leur adoption : (1) le stade du commerce mobile, caractérisé par la généralisation d'achats en ligne, d'applications ou de services (contenus numériques audios, vidéos...) depuis les réseaux mobiles, (2) le stade de généralisation du commerce électronique et de tout type de commerce B2C (business to consumer) via l'Internet mobile, (3) le stade de l'émergence et du développement du commerce de proximité, incluant le paiement d'une personne à un automate, et (4) le stade des paiements de consommateur à consommateur, des transferts d'argent entre individus sous forme généralement de porte-monnaie électronique.

Les deux premiers stades se sont déjà concrétisés, du seul fait de l'accès à l'Internet mobile. Depuis quelques années, surtout depuis l'apparition des smartphones, le commerce mobile n'a cessé de se développer. Il avait débuté très tôt par l'achat de sonneries, de logos ou autres services permettant la personnalisation et l'identification du mobile. Dès 2001, Irvine Clarke définissait le commerce mobile comme l'« ensemble des réseaux mobiles ». Il a en effet rapidement été possible d'effectuer différents types de transactions ou d'obtenir divers services grâce à la plate-forme WAP (Wireless Application Protocole) : jeux en ligne, services d'information bancaire, ou achats en ligne via des sites sécurisés. Le WAP s'est cependant rapidement révélé être un échec : sur le plan technique, il utilisait un langage différent de l'Internet fixe, il était lent pour l'utilisateur et, comme le Minitel – une autre technologie ayant fait long feu un peu plus tôt –, il était trop cher.

Les deux derniers stades décrits par Pousttchi (2004) supposent l'émergence ou la mise en compatibilité de technologies complémentaires et originales, mais introduisent aussi des formes de relation de paiement différentes de celles que les intervenants ont popularisées en ligne. Nous en vivons actuellement les premières manifestations.

Différents modèles économiques de paiement mobile (m-paiement) voient ainsi le jour dans le monde et permettent de formuler une typologie des paiements électroniques. Ces formules s'adaptent à divers environnements institutionnels et économiques et essaient de tirer les meilleurs avantages du développement des fonctionnalités du téléphone mobile, de son étonnante diffusion sur le plan international et de sa facilité d'utilisation – à chaque heure de chaque jour – à l'intérieur ou à l'extérieur des zones d'accès à Internet.

La première partie présente les propriétés, les caractéristiques techniques et les usages du paiement mobile. La deuxième partie est consacrée à l'analyse des différents modèles économiques de paiement mobile et au rôle des acteurs, ainsi qu'aux enjeux économiques du paiement mobile et de la mise en place de ces systèmes de paiement. Enfin, la troisième partie envisage les aspects juridiques de cette nouvelle forme de paiement, avec tout d'abord un regard sur les différents statuts des acteurs, puis un retour sur le rôle et les actions éventuelles des autorités monétaires.

Propriétés, caractéristiques et usages du paiement mobile

Ce nouveau moyen de paiement est en concurrence avec d'autres dispositifs (cartes bancaires, espèces, virements...) qu'il complète aussi. La carte de crédit a beaucoup fait pour l'évolution des usages de paiement en permettant des échanges sécurisés, rapides, ainsi que les prémices du commerce électronique. L'objectif du paiement mobile est d'appréhender des besoins encore plus spécifiques. Plusieurs enquêtes, assorties d'études statistiques, ont permis de mieux comprendre les raisons de l'utilisation de ce service (Chen, 2008 ; Kim et al., 2010b). Les besoins récurrents, la compatibilité (Lu et al., 2011) ainsi que l'utilité et la facilité (Eze et al., 2008), et principalement la mobilité (Kim et al., 2010a ; Schierz et al., 2010).

Cette recherche de propriétés liées à la mobilité s'inspire de celle des services génériques offerts par le téléphone mobile (Siau et al., 2001) :

- l'ubiquité : grâce au service, les vendeurs doivent permettre aux acheteurs de réaliser leurs transactions à n'importe quel moment et n'importe où, ce qui laisse le loisir au consommateur d'utiliser les services proposés sans contrainte d'espace, ni de temps ;

- la personnalisation : de plus en plus d'applications ou de services doivent être créés et stockés sur le téléphone. Les utilisateurs ayant des goûts, des envies ou des attentes différentes, ces applications sont personnalisées en fonction de différents profils d'utilisateurs et déclinent une fonctionnalité de base – le paiement – avec plusieurs services adjoints ;

- la flexibilité : les utilisateurs doivent pouvoir procéder à des achats sur leur portable selon leur envie, sans contrainte de terminaux ou de commerçants. Ce paramètre s'apparente à celui de l'interopérabilité qui laisse la liberté de choix de l'intermédiaire et du mode de paiement ;

- la diffusion : le réseau sans fil permet à chaque utilisateur de correspondre avec un grand nombre de partenaires, ce qui diffuse rapidement le moyen de paiement, sur la base de réseaux distants.

Après ces propriétés techniques, propres aux services embarqués, le paiement mobile doit acquérir trois nouvelles caractéristiques, cette fois propres aux services de paiement et indispensables à son acceptation comme moyen de paiement. Trois propriétés assurant le caractère opérationnel du système sont essentielles pour permettre la confiance, l'acceptation et l'adoption de la technologie par les consommateurs (Kreyer et al., 2002) :

- la sécurité (Linck et al., 2006) qui recouvre à la fois la confidentialité, l'authentification, l'intégrité, l'autorisation et la non-répudiation. Comme pour tout paiement, la sécurité des transferts est essentielle, les fournisseurs du service doivent assurer la protection des fonds des clients et respecter l'anonymat des transactions ;

- la rapidité nécessaire pour les petites transactions (le temps de paiement de la baguette de pain ne doit pas engendrer de coûts supplémentaires en termes de personnel pour le boulanger), mais aussi pour les transactions de taille importante : les professionnels qui effectuent des transactions d'un montant élevé doivent libérer leur temps pour les parts de leur activité les plus créatrices de valeur ;

- la simplicité : la technicité excessive d'un nouveau moyen de paiement nécessitant un apprentissage complexe peut constituer un obstacle à son adoption. Ce n'est pas le cas avec le téléphone mobile qui est devenu un usage permanent pour pratiquement toutes les générations. La miniaturisation du téléphone mobile est un élément incitatif (on n'a pas réussi à réduire radicalement la taille des portefeuilles et des cartes) ; les transactions sont facilitées grâce à la technologie NFC1 qui rend la transaction possible par la simple approche du mobile et du terminal de paiement.

On peut identifier deux usages du paiement mobile : les paiements de proximité et les paiements distants. Le développement des paiements de proximité semble pour l'instant privilégié par les autorités publiques et les opérateurs dans les pays développés. Depuis mai 2010, il est possible à Nice, par exemple, de prendre les transports en commun ou d'effectuer des achats grâce au pilote Cityzi. Il suffit pour l'utilisateur de s'abonner à un opérateur afin d'avoir un téléphone et une carte SIM adaptée. Certains services comme les services bancaires doivent être souscrits dans une agence bancaire.

Dans le domaine des paiements distants, le paiement mobile offre des services dématérialisés, sans besoin de distributeur de billets, de succursale bancaire, ou de connexion Internet. Cet usage de paiements distants (ou transferts) a aussi été envisagé. Il est actuellement promu dans (ou entre) des pays émergents, là où le système d'intermédiation financière possède un maillage incomplet. Le pilote Orange Money offert par l'opérateur mobile Orange depuis 2008 permet, par exemple, aux utilisateurs d'effectuer des transferts de fonds dans des pays où les titulaires d'un compte sont en minorité (la Côte d'Ivoire, puis depuis 2010, le Sénégal, le Mali et Madagascar). Le service est utilisable pour tous les consommateurs dotés d'un téléphone mobile Orange, qu'ils soient titulaires ou non d'un compte bancaire. Le service est fourni en partenariat avec les banques qui assurent la sécurité des transferts en se chargeant de l'émission de la monnaie électronique. Au-delà de ses caractéristiques propres, le paiement mobile offre les mêmes services que les méthodes de paiement existantes, en garantissant des transactions sécurisées, rapides et simples d'utilisation.

Une croissance ralentie par l'existence de modèles concurrents

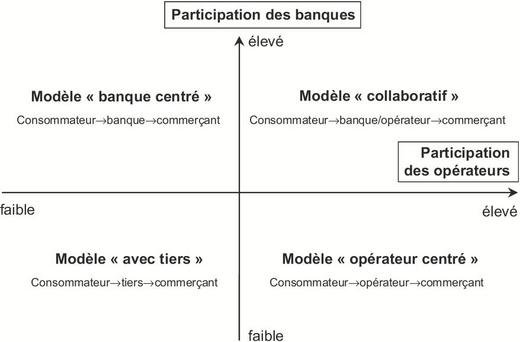

Le paiement aurait pu rapidement se développer dans la phase de généralisation de l'usage du portable. Or sa progression s'est avérée plutôt lente, notamment dans les environnements fortement bancarisés. Ce retard est principalement lié aux hésitations relatives à la définition du modèle économique approprié de paiement mobile. Jusqu'à présent, quatre types de modèles ont été envisagés et rivalisent potentiellement :

- le modèle « opérateur centré » dans lequel l'opérateur, situé au centre, gère les transactions et distribue les droits de propriété ;

- le modèle « banque centré » dans lequel c'est la banque qui est au centre ;

- le modèle « collaboratif » où banques, opérateurs et autres intermédiaires financiers collaborent pour offrir le service et se partager les revenus ;

- le modèle « avec tiers » où un tiers opère indépendamment comme intermédiaire distinct, entre les opérateurs et les acteurs financiers. Google et PayPal sont les fournisseurs de services les plus fréquemment associés à ce modèle ces derniers mois.

Le schéma 1, s'inspirant de travaux du Mobey Forum2 (Risikko et Choudhary, 2006), localise ces quatre modèles selon le degré d'implication des deux principaux acteurs, les opérateurs en abscisse et les banques en ordonnée.

Le modèle « opérateur centré »

Dans ce cas, l'opérateur téléphonique offre la technologie et gère les transactions. Les paiements émis et reçus par un adhérent du système peuvent faire l'objet d'une compensation directement gérée par l'opérateur. À ce stade, l'opérateur peut éventuellement se passer du soutien d'une banque ou d'un établissement financier. Les soldes de ces compensations doivent cependant pouvoir sortir du système de paiement mobile, ce qui nécessite alors le recours à un agent financier. Le système « opérateur centré » est alors relié à une ou plusieurs banques, qui peuvent aussi choisir d'accepter d'être créditées par des paiements effectués à partir de téléphones portables. L'opérateur peut aussi créer lui-même (en zone faiblement bancarisée) ses propres « points d'entrée et de sortie » où les utilisateurs pourraient obtenir des crédits contre d'autres moyens de paiement, ou des espèces ou des chèques contre des crédits du système de paiement mobile. Dans ce cas, cette tierce partie est rémunérée par l'opérateur.

Dans ce modèle, l'opérateur développe et déploie des applications pour le service de paiement mobile. Cependant, l'adoption de ce mode de paiement par les détaillants et les consommateurs peut ne pas être immédiate. Les utilisateurs potentiels peuvent être inquiets des différents risques qu'ils associent à un système de paiement échappant pour l'essentiel aux banques (risque de fraude ou de non-confidentialité…). Les traditionnels coûts d'adoption intègrent aussi des coûts fixes matériels (installation et adaptation à la nouvelle technologie engagées par les détaillants, les consommateurs et enfin l'opérateur), doublés du temps pour les opérateurs d'être acceptés comme partenaires financiers. L'opérateur, pris dans d'autres priorités sur des marchés hautement concurrentiels, peut alors différer l'adoption jusqu'à ce que certains de ces coûts baissent ou que la technologie gagne en efficacité.

Le modèle « banque centré »

Les banques agissent dans un environnement très différent. Elles sont généralement nombreuses sur un espace donné ; elles se concurrencent sur l'ensemble de leurs activités sans détenir la technologie nécessaire à la pratique des paiements. Elles doivent rivaliser ou, dans le meilleur des cas, coopérer avec d'autres partenaires financiers et collaborent avec les opérateurs mobiles sans aucun avantage négocié. Le modèle « banque centré » peut alors être considéré comme une évolution du modèle de la carte de crédit3. Les utilisateurs (ménages et firmes) sont en relation avec leur banque qui leur fournit le moyen d'utiliser un nouveau mode de paiement, le téléphone mobile. Les utilisateurs recevant les paiements (fréquemment des intermédiaires commerciaux) ne sont généralement pas clients de la même banque que le payeur : l'établissement bancaire ou les établissements bancaires assurant l'administration du système doivent donc assurer sa compensation, ce qui les oblige à coopérer. Une logique concurrentielle n'est cependant pas absente de l'offre de services : les utilisateurs non affiliés aux banques qui administrent le système peuvent avoir à payer des frais dont sont affranchis les autres, ce coût étant une incitation à ouvrir un compte dans l'une des banques associées au système. Les banques administrant le système doivent elles-mêmes rémunérer sur la base de coûts fixes et/ou variables les opérateurs qui interviennent comme prestataires de services en fournissant les espaces de stockage de données sécurisés et la transmission des informations. Les transactions sont généralement débitées sur des comptes bancaires ou des cartes de crédit, ce qui offre l'entière gestion aux établissements bancaires. Le paiement mobile peut aussi prendre des formes de porte-monnaie électronique rechargeable au sein d'une banque. Ce modèle est à ce jour moins fréquent que le précédent, probablement parce que les opérateurs ont deux avantages sur les banques : (1) ils détiennent la technologie, et en particulier l'élément sécurisé, et (2) sont en général en petit nombre, ce qui réduit l'instabilité concurrentielle.

Dans le cas du modèle dominé par les banques, les opérateurs sont relativement passifs : le réseau de banques a négocié des coûts fixes payés par les utilisateurs aux opérateurs mobiles associés au système et un coût d'accès que les banques paient directement aux opérateurs pour l'utilisation de la carte SIM. Au-delà des fonctions de paiement, des services bancaires et financiers classiques peuvent être offerts aux utilisateurs par les banques qui peuvent alors se servir du paiement mobile comme un produit d'appel, la rentabilisation pouvant s'effectuer sur les services financiers traditionnels.

Le modèle « collaboratif »

Ce modèle suppose une collaboration entre les opérateurs et les banques. Les différents acteurs tirent leur source de revenus des commissions payées par les commerçants et les consommateurs. Une enquête réalisée par la Smart Card Alliance montre que le modèle « collaboratif », encore peu représenté dans les expériences en cours, est considéré par 86 % des participants comme ayant le plus grand potentiel de propagation à long terme. Ce modèle serait plus viable que les autres dans la mesure où il permettrait à chaque acteur de se concentrer sur ses compétences : les banques sur la responsabilité financière et les opérateurs sur la qualité du réseau. Pour autant, il suppose une pleine coopération entre les deux types d'acteurs. À part les services gérés par les collectivités publiques, on connaît peu d'exemples économiques supposant une coopération générale : dès qu'un système collaboratif atteint une taille critique, il exerce une forte attraction sur les intervenants qui ne l'ont pas encore intégré. Dans certains cas, il pourrait évoluer vers une sorte de bien commun, tandis que dans d'autres cas, il pourrait se prêter à des formes de recomposition industrielle associant des partenaires d'origines différentes. En toutes circonstances, les principes d'affectation des coûts et des recettes demeurent cependant à définir entre les partenaires du système collaboratif.

Le modèle « avec tiers »

Une quatrième possibilité a été imaginée : l'intervention d'un nouveau partenaire, ni opérateur ni banque. Cet acteur offre alors des services aux utilisateurs sur la base d'un assemblage réalisé à partir des services que cet acteur obtient lui-même des opérateurs et des intermédiaires financiers. Il pourrait être un intervenant déjà présent en tant que fournisseur de services Internet ; il pourrait déjà avoir une expérience du paiement en ligne. Les avantages procurés doivent être importants pour que ce tiers s'avère efficace alors qu'il ne dispose pas de la technologie mobile et ne peut se diversifier sur le plan des services financiers. Certaines expériences récentes nous montrent que le modèle « avec tiers » est souvent caractérisé par des fournisseurs de services en ligne, des acteurs d'Internet, associés à des opérateurs et/ou des banques, souhaitant progressivement améliorer l'offre de services nouveaux, ce qui leur permet à long terme de se rémunérer sur leur offre de paiement mobile. La formule est stable et certaines expériences récentes désignent des fournisseurs de services en ligne, des acteurs d'Internet associés à des opérateurs et/ou des banques et pouvant donc progressivement améliorer l'offre de services nouveaux, ce qui leur permet de se rémunérer à long terme sur leur offre de paiement mobile.

Ce modèle « avec tiers » permet d'identifier quatre types d'intervenants : le tiers, les utilisateurs, les banques et les opérateurs. Ces deux derniers ont ici un rôle passif. Le tiers va gérer seul les transactions et offre le service, il utilise uniquement les réseaux ou autres installations bancaires ou mobiles.

L'acceptation des utilisateurs demeure aujourd'hui un enjeu important. Elle dépendra sans doute des services offerts. Le paiement se doit bien sûr d'être rapide, sûr, simple d'utilisation et peu onéreux. Pour mieux se différencier des formes de paiement existantes, le paiement mobile doit développer une caractéristique supplémentaire, la mobiquité, permettant la convergence entre la MOBilité du téléphone mobile, et l'ubiQUITÉ d'Internet (Miranda, 2011). Cette caractéristique permet au consommateur d'utiliser ses services bancaires en touttemps et en tout lieu. Cela peut facilement être réalisable grâce au téléphone connectable à un réseau mobile quasiment omniprésent. Cependant, pour développer cette prestation, le système de paiement se doit aussi d'être interopérable, c'est-à-dire que chaque utilisateur devrait être libre de payer où bon lui semble, quels que soient sa banque, son opérateur, son mobile ou son pilote. Une entente entre acteurs permettrait d'augmenter cette interopérabilité. Comme le soulignent Bourreau et Verdier (2010), « les systèmes de paiement sont caractérisés par la présence d'économies d'échelle et d'effets de réseau, ce qui donne de fortes incitations en matière de standardisation et de coopération entre concurrents ». L'entente permet ainsi de diminuer les risques d'incompatibilité, mais aussi de profiter du réseau de chacun. Cependant, l'interopérabilité ne s'arrête pas au niveau des acteurs offrant le service. Ceux qui l'utilisent (consommateurs et commerçants) doivent atteindre une masse critique afin que son degré d'acceptabilité soit suffisant. Nous rencontrons ici un problème de causalité croisée : doit-on d'abord développer cette interopérabilité ou le réseau d'utilisateurs et de commerçants ? Le système de paiement ne peut être totalement interopérable sans réseau d'utilisateurs et inversement, ceux-ci ne se serviront pas du service sans cette interopérabilité.

Les critères de choix des modèles

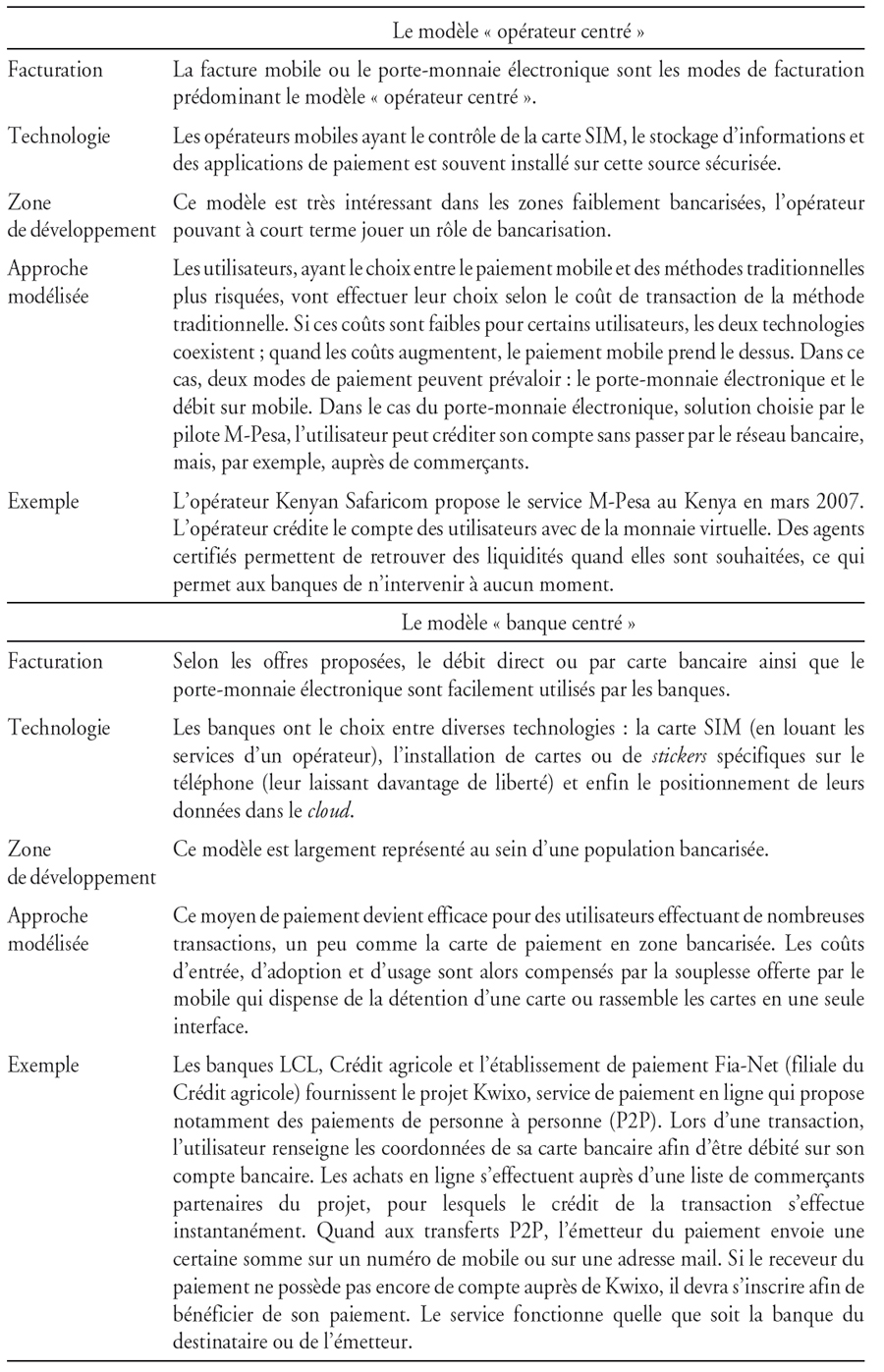

Les fournisseurs du service mobile se positionneront sur ce marché selon deux critères : le mode de facturation et la technologie utilisée (cf. tableau 1 infra). Le fournisseur choisira une facturation et une technologie dans lesquelles il détient le plus de contrôle en limitant l'intervention d'autres intervenants afin de garder l'entière gestion de la source de revenus. Ces deux éléments peuvent faciliter ou compromettre la venue de certains fournisseurs. Ils proposent ainsi des offres basées sur des technologies différentes en matière d'échanges d'informations également. Le choix de ces acteurs se porte sur les technologies et les modes de facturation leur laissant le plus grand champ d'action.

Une étude menée pour l'ARCEP (Autorité de régulation des communications électroniques et des postes) a distingué quatre principaux modes de facturation (ART, 2004) :

- la facture sur mobile : les paiements sont directement débités sur la facture opérateur ou sur le compte prépayé mobile (compte mobile sur lequel sont stockées des unités de communication rechargeables). Cette facture est favorable au modèle « opérateur centré » car l'opérateur gère les transactions et agit comme passerelle entre le vendeur et l'acheteur ;

- la facture sur compte partenaire : le fournisseur du service propose l'ouverture d'un compte sur lequel seront facturées les transactions. Une carte bancaire est généralement à l'origine du paiement, mais il arrive que le fournisseur demande les coordonnées bancaires. Ce type de facturation permet à un acteur non bancaire de se faire financer via un compte qu'il ouvre lui-même au consommateur et ainsi qu'il contrôle. Le modèle « avec tiers » est parfaitement adapté à ce type de facturation ;

- le débit direct ou par carte bancaire : la transaction est effectuée par débit direct sur le compte bancaire du client. Une carte bancaire peut être adossée au système de paiement ou l'ordre peut être donné par prélèvement direct. L'appareil mobile peut aussi servir de terminal de paiement à l'aide d'une technologie insérée qui lit les informations de la carte bancaire. La transaction étant adossée à un compte bancaire, le modèle « banque centré » ou le modèle « collaboratif » sont idéaux pour ce type de facturation. Cependant, le modèle « avec tiers » trouve aussi sa place en utilisant la dématérialisation de la carte de crédit comme support de transaction ;

- le porte-monnaie électronique : le téléphone portable devient un porte-monnaie électronique rechargeable par carte bancaire sur diverses bornes (banques, bureaux de poste, partenaires). Le paiement est géré par le fournisseur de services du paiement. Le porte-monnaie électronique est une solution utilisée par les quatre modèles laissant la possibilité de rechargement très libre.

L'autre conséquence du choix du type de modèles appliqué est le choix de la technologie utilisée. Les transactions peuvent être gérées et stockées sur différents supports : sticker, cloud, SIM, Micro-SD. La carte SIM étant la propriété de l'opérateur, son utilisation pour stocker et gérer les informations permet à l'opérateur mobile de prendre une place centrale dans l'offre de paiement mobile. L'utilisation de la carte SIM peut aussi engendrer un modèle « collaboratif » si son utilisation est acceptée par le partenaire. Les trois autres technologies étant soit stockées sur le téléphone (implantation d'une Micro-SD ou mise en place d'un sticker), soit stockées sur un serveur distant (cloud), les fournisseurs peuvent gérer les transactions.

Le tableau 1 (ci-contre) synthétise les quatre modèles économiques présentés précédemment, ainsi que le positionnement des acteurs sur les technologies et le mode de facturation. Chaix et Torre (2011) proposent une approche modélisée de ces modèles en analysant leur viabilité, en fonction du type de paiement, de la forme de contrôle du système et des modalités de redistribution des revenus qu'il engendre.

Statut juridique des fournisseurs de services et régulation

Au-delà de son intérêt industriel et technologique, le paiement mobile a des incidences sur la forme des interactions monétaires. Le choix de la forme de la transaction et le stockage des unités de paiement ont une influence sur la forme de la monnaie créée ou utilisée. Les échanges peuvent traditionnellement recourir à de la monnaie divisionnaire, fiduciaire, scripturale ou assimilée (cartes de crédit). Le paiement mobile est une forme de paiement complexe et diversifiée qui peut s'identifier à diverses formes de monnaie existantes : il peut s'agir de monnaie scripturale ou fiduciaire (divisionnaire).

La monnaie électronique4 a d'abord été définie dans la directive 2000/46/CE comme « une valeur monétaire représentant une créance sur l'émetteur qui est stockée sur un support électronique ». Cette définition est reprécisée dans la directive 2009/110/CE abrogeant la précédente en redéfinissant le moyen de stockage, non plus restreint à des supports électroniques tels que les cartes à puce, mais s'étendant aux serveurs monétiques (paiement en ligne), et les moyens magnétiques (cartes jetables). Il s'agit principalement des porte-monnaie électroniques sur lesquels une certaine somme est créditée pour permettre des transactions de proximité.

À partir de cette définition, toute monnaie non stockée sur un support électronique ou serveur monétique n'est pas considérée comme de la monnaie électronique. Il est important pour le fournisseur de services de bien définir le type de monnaie utilisé lors des transactions qui influencera le statut juridique choisi.

Quel statut juridique pour les acteurs du paiement mobile ?

Le paiement mobile peut donc prendre différentes formes en fonction du modèle économique qui le rend disponible et du contenu de la monnaie qu'il fait circuler. Les établissements bancaires disposent aujourd'hui d'un dispositif légal détaillé leur offrant la possibilité de proposer des offres de paiement performantes et parfaitement identifiées d'un point de vue institutionnel. Cependant, le marché du paiement mobile étant de plus en plus convoité par de nouveaux acteurs autres que bancaires, les besoins en capitaux initiaux et en fonds propres permettant de couvrir le risque lié à l'activité sont trop importants pour ces acteurs non bancaires, ce qui ne leur laisse pas l'accès au marché. L'Union européenne a ainsi créé deux nouveaux statuts offrant la possibilité à des acteurs non bancaires d'offrir des services de paiement : les établissements de monnaie électronique en 2000 et les établissements de paiement en 2007. L'activité d'acteurs non bancaires sur le marché des services de paiement démontre la volonté de la Commission européenne d'accroître la concurrence dans ce secteur.

L'agrément de ces établissements est délivré par l'autorité compétente de chaque pays ; en France, il s'agit de l'ACP (Autorité de contrôle prudentiel). Ainsi, dans le cadre du paiement mobile, les acteurs autres que bancaires peuvent choisir entre ces statuts pour offrir en toute légalité et sécurité le service. L'activité principale de l'établissement de monnaie électronique est l'émission de monnaie électronique. Les établissements de paiement ont des activités se limitant à la fourniture de services de paiement. Un service de paiement est défini comme un « ensemble de procédures convenues entre l'utilisateur de services de paiement et le prestataire de paiement auquel l'utilisateur de services de paiement à recours pour donner un ordre de paiement ». (Art. L.133-4 du Code monétaire et financier). Ce service est à distinguer des services bancaires de paiement étant de la seule compétence des établissements bancaires tels que la réception de fonds publics ou la mise à disposition de moyens de paiement. Le chèque, par exemple, reste du monopole bancaire. L'objectif des directives est de développer les moyens de paiement en développant la concurrence, ce qui apportera davantage de transparence pour le consommateur grâce à une innovation et une sécurité accrues.

En conclusion, il est ainsi possible de rencontrer trois types d'acteurs proposant les offres suivantes.

Les établissements de paiement5

Ils fournissent les services de paiement. La création du nouvel établissement permet l'intermédiation entre les consommateurs et le système bancaire. La gestion des fonds reste le monopole bancaire, mais la circulation devient facilitée et davantage concurrentielle. Les établissements de paiement peuvent se servir des comptes bancaires de l'utilisateur, comme dans le cas de services de transfert de fonds, où l'établissement n'est qu'un intermédiaire entre l'émetteur et le receveur. Ils peuvent aussi être à l'origine de la création de comptes, mais contrairement aux établissements de crédit, leur statut leur permet moins de liberté et ils ne peuvent proposer qu'une gamme de services limitée. Par exemple, les établissements de paiement ne peuvent offrir des services d'épargne, délivrer des chéquiers ou permettre des découverts6.

Malgré ces restrictions, certains acteurs optent pour ce statut plutôt que celui d'établissement bancaire car l'agrément est plus léger, avec un capital minimum bien inférieur. Le capital initial est calculé selon le service proposé par l'établissement, variant de 20 000 euros à 125 000 euros, contre 5 M€ pour un établissement de crédit.

Les établissements de paiement sont des établissements qui souhaitent généralement étendre leurs services en offrant des services de paiement tels que, par exemple, LemonWay (paiement de mobile à mobile) ou Buyster (paiement par Internet sur site partenaire) ayant opté pour cette solution afin de proposer leur service.

Les établissements de monnaie électronique7

L'activité des établissements de monnaie électronique est principalement « la fourniture des services liés à l'émission, à la mise à disposition ou à la gestion de monnaie électronique » (arrêté du 10 janvier 2003, art. 11). Cependant, selon la DME2 (directive sur la monnaie électronique), une extension des activités est instaurée comme la fourniture des services de paiement. À titre d'exemple, l'entreprise Tunz a opté pour ce statut afin d'offrir des services bancaires via le téléphone mobile (porte-monnaie électronique, paiement de parking). Grâce à ce statut, Tunz gère et traite légalement le service d'argent mobile.

Les établissements de crédit

Ils fournissent les trois activités précédentes (émission et gestion de monnaie électronique et fourniture des services de paiement), ainsi que des opérations de banque, ce qui inclut la réception de fonds du public, les opérations de crédit et les services bancaires de paiement.

Le statut d'établissement de crédit étant le plus lourd en termes de capital initial ou de fonds propres, il est réservé aux sociétés financières. Les autres acteurs non financiers souhaitant fournir un service de paiement mobile doivent choisir entre l'établissement de paiement et l'établissement de monnaie électronique. Les fournisseurs de services ont intérêt à opter pour le statut d'établissement de paiement plus léger. Le choix d'établissement de monnaie électronique est pris lorsque l'établissement souhaite, en plus de proposer des services basés sur la monnaie électronique, émettre lui-même cette monnaie.

L'intervention des régulateurs

L'utilisateur a la possibilité en n'importe quel lieu et moment d'utiliser ses services mobiles et bancaires. Cette double spécificité appelle une double régulation dans le domaine des télécommunications et sur le plan bancaire. Aglietta et Scialom (2002) ont souligné le fait que la structure du système de paiement électronique reste hiérarchisée tout comme n'importe quel autre moyen de paiement. L'entité émettrice endosse la responsabilité des paiements en suivant les règles fixées par une autorité régulatrice, l'ARCEP pour les télécommunications et la banque centrale pour le contrôle monétaire. Au niveau bancaire, les régulateurs s'assurent principalement que les échanges soient effectués de façon sécurisée, à la fois pour l'émetteur et le consommateur. Les régulateurs bancaires ont déjà acquis une certaine expérience de ce marché grâce à la monnaie électronique déjà utilisée par d'autres supports que les paiements mobiles. De leur côté, les régulateurs des télécommunications ne semblent pas inquiets du développement de ce système de paiement. En France, en particulier, le rôle de l'ARCEP est d'ouvrir le marché à la concurrence, mais ses préoccupations ne touchent pas à la sécurité financière des échanges.

La régulation bancaire

Les banques centrales ont des fonctions monétaires, doublées le plus souvent de missions d'ordre financier. Elles ont le privilège de l'émission monétaire, mais doivent aussi assurer la stabilité financière, la régulation monétaire, le fonctionnement des banques de second rang. Pour toutes ces raisons, elles se doivent de connaître parfaitement les acteurs sur le marché ainsi que les types de paiement en circulation. Dans le cas de la Banque de France, l'article L.141-4 du Code monétaire et financier précise ces obligations. Certains de ces acteurs sont financiers (banques, opérateurs de cartes de crédit), d'autres ont une expérience dans le domaine du commerce ou du courtage (organismes de transfert de fonds, sociétés de paiement en ligne). Dans le cadre du paiement par Internet ou du paiement mobile, il peut encore s'agir de protagonistes n'ayant aucune expérience du paiement (constructeurs de téléphones mobiles, opérateurs mobiles). Il est aussi essentiel de légitimer que d'encadrer l'activité de toutes ces parties, de leur donner un rôle spécifique et délimité afin que les autorités en vigueur puissent contrôler et protéger les acteurs sur le marché et les flux monétaires.

Un rapport de l'Institut monétaire européen (IME, 1994) avait fourni les bases à l'élargissement de la nature de l'intermédiation monétaire en ouvrant à de nouveaux acteurs n'ayant pas le statut d'établissement de crédit la possibilité d'émettre de la monnaie électronique. En France, l'ACP délivre aux établissements de paiement des agréments selon certaines conditions8 telles que, par exemple, d'adhérer à un organisme professionnel, d'être une personne morale, une société commerciale... L'agrément sera attribué selon le choix des services de paiement proposés par l'article 4 point 3 de la directive 2007/64/CE (transmission de fonds, émission et/ou acquisition de moyens de paiement...).

Les autorités régulatrices sont chargées de pallier les possibilités de fraude et de défaut des opérations de la part du payeur et de sécuriser et protéger les fonds des clients. Ainsi, des exigences en capital initial et de calculs de fonds propres sont mises en place. Les fonds des clients sont aussi contrôlés et protégés selon certaines mesures de protection.

Les États membres suivent régulièrement les établissements de paiement en leur demandant d'établir un rapport d'audit.

La régulation mobile

Les nouveaux moyens de paiement réalisent le plus souvent des transactions traditionnelles (transferts, émissions de fonds…) avec des dispositifs novateurs (téléphone portable, Internet). Les moyens de transaction sont naturellement régulés par les autorités bancaires. Cependant, les régulateurs mobiles ont aussi un rôle lié au véhicule du paiement. Comme en matière de régulation bancaire, la Commission européenne a instauré un cadre juridique visant notamment à protéger le consommateur9 ou à rendre le marché plus concurrentiel10. Ainsi, dans chaque État membre, une entité s'occupe de contrôler le marché des télécommunications : en France, il s'agit de l'ARCEP. Cette autorité régulatrice assure l'application des directives européennes et veille à maintenir une concurrence effective et loyale des acteurs sur le marché des télécommunications. La qualité de services et les prix doivent répondre aux attentes des utilisateurs : ainsi, aucun monopole ne peut être formé compte tenu des incidences supposées négatives sur les prix d'une telle configuration du marché. L'ARCEP considère la fonction de paiement comme un service offert par l'opérateur. Sa régulation viendra donc sur l'offre de services : son développement ne doit pas être entravé comme tout autre service. Une fois les conditions de concurrence assurées, le rôle du régulateur des télécommunications n'a a priori aucun impact ou suivi financier du (ou des) opérateur(s).

Jusqu'à présent, l'ARCEP n'a publié qu'une seule étude – assez ancienne – sur les paiements mobiles (ART, 2004). L'objectif était d'établir un état général de ce paiement : typologie des solutions de paiement, chaîne de valeur, rôle et actions des acteurs, ainsi qu'un aperçu du cadre juridique en place. Au-delà de ce document didactique, le régulateur n'a pas souhaité formuler de directive ou d'avis sur l'évolution du paiement. Comment réagira-t-il dans le futur aux alliances déjà existantes entre établissements financiers et opérateurs ? Afin d'augmenter l'interopérabilité, de limiter les pouvoirs de monopole que pourraient se créer certains opérateurs, pour permettre une distribution « équitable » des revenus, l'ARCEP pourrait accepter les alliances entre opérateurs pendant un laps de temps.

Conclusion

Le paiement mobile a beaucoup évolué depuis ses débuts. Lors des premières phases de développement, les banques et les opérateurs étaient à l'origine des premiers lancements. Des alliances entre eux, voire avec d'autres acteurs, étaient peu envisagées à cette époque. Ces premiers tests ont été la base des modèles « banque centré » et « opérateur centré », où banques et opérateurs offrent et traitent seuls le service de paiement. Ces essais ont une viabilité de long terme assez limitée, se retrouvant rapidement face à certaines contraintes économiques, techniques et juridiques. Les banques doivent faire face à une nouvelle technologie qu'elles ne maîtrisent pas (possession par l'opérateur de la carte SIM, des réseaux mobiles...). Les opérateurs, quant à eux, doivent faire face à une législation parfois inexistante ou qui limite les offres de paiement. Les modèles « banque centré » et « opérateur centré » ont toutefois permis l'émergence du système jusque-là méconnu du public.

Le modèle « opérateur centré » s'est bien développé dans les milieux faiblement bancarisés où les utilisateurs ont un taux de pénétration mobile bien plus élevé que le taux bancaire (en Afrique, le taux de pénétration mobile, selon la Banque mondiale, était de 101 % en 2010). Ce mode de paiement leur a ainsi permis d'accéder à certains services financiers sans avoir l'obligation de posséder un compte bancaire. À l'opposé, le modèle « banque centré » est plus adapté à des milieux totalement bancarisés, le compte bancaire étant nécessaire à chaque transaction. Un modèle s'installe peu à peu, synthétisant les deux premiers, palliant leurs limites respectives, le modèle « collaboratif ». Ce modèle permet aux opérateurs et aux banques d'offrir conjointement une offre de paiement en traitant avantageusement les problèmes technologiques ou légaux. Ce nouveau mode de paiement peut permettre aux banques de s'implanter sur ces territoires à l'aide du modèle « collaboratif », en utilisant la notoriété, le réseau et les infrastructures des opérateurs.

Enfin, à la suite d'une amélioration de la législation bancaire, un dernier modèle a pu voir le jour : le modèle « avec tiers ». Celui-ci ouvre à de nouvelles formes de concurrence. Le paiement mobile n'est plus uniquement offert par les banques ou les opérateurs mobiles, mais intéresse de nouveaux acteurs souhaitant capter une autre clientèle.

Au niveau des régulateurs, les volumes limités à la circulation monétaire engendrée par ces nouveaux intervenants ne suscitent aucune inquiétude chez les banquiers centraux dans l'exercice de leurs prérogatives de contrôle des liquidités. Au niveau de la régulation mobile, il semblerait que l'ARCEP souhaite maintenir son contrôle du respect de la concurrence et du marché des services mobiles. Les services financiers ou bancaires proposés par les opérateurs sont considérés comme un service « comme un autre ». Le régulateur devra ainsi s'intéresser à son bon déroulement et à la libre entente entre les acteurs, et non au service financier lui-même. Une augmentation, ou diminution, du volume de monnaie électronique ne semble pas être du ressort des régulateurs mobiles, mais plutôt des régulateurs bancaires. Cependant, le volume de monnaie électronique étant à l'heure actuelle tellement dérisoire (0,27 % selon la Banque de France), les régulateurs bancaires ne semblent pas prêts à prendre des dispositions particulières quant à l'augmentation du volume des transactions.

Enfin, la législation bancaire a énormément évolué en permettant la création de deux nouveaux statuts (établissement de paiement et établissement de monnaie électronique). Bien que la directive relative aux services de paiement a bien été transposée en droit français et ne rencontre pas encore de problèmes d'application, la directive relative à la monnaie électronique a connu plus de difficultés pour être acceptée et transposée. Après avoir été reformulée à la suite de nombreuses insuffisances (redéfinition de la monnaie électronique, du remboursement), elle a été transposée très tardivement en janvier 2013 grâce à la publication dans le Journal officiel de la loi n° 2013-100 du 28 janvier 2013 portant diverses dispositions d'adaptation de la législation au droit de l'Union européenne en matière économique et financière. Dorénavant, le cadre légal semble suffisamment développé pour accueillir pleinement les services de paiement mobile ainsi que les transactions effectuées avec la monnaie électronique.