Le cinquantenaire de l’Union monétaire ouest africaine (UMOA) offre l’opportunité d’une lecture rétrospective de l’efficacité de la politique monétaire conduite au sein de cette zone et permet d’initier des perspectives de son amélioration le cas échéant.

En effet, peu d’unions monétaires peuvent se prévaloir d’une telle longévité et l’usage de ce seul argument pourrait permettre de décerner un satisfecit global à l’expérience ouest africaine francophone de gestion commune de la monnaie CFA héritée de la période coloniale. Cependant, la multiplicité et la récurrence des chocs affectant la zone UMOA, le caractère atone de la croissance sur la décennie écoulée, la forte pression démographique, la faible disponibilité des infrastructures au sein de l’espace communautaire, bref l’absence de réponse structurelle aux problèmes de développement de la zone conduisent à questionner l’efficacité des politiques publiques menées en son sein, en particulier la politique monétaire, socle historique de la construction communautaire dans la Zone franc de l’Afrique.

En outre, l’entrée en vigueur, le 1er avril 2010, du nouveau traité de l’UMOA et de la réforme des statuts de la Banque centrale des États de l’Afrique de l’Ouest (BCEAO), qui consacre notamment l’indépendance organique de cette dernière, met en évidence la nécessité de reposer la question de la coordination des politiques macroéconomiques au sein de la zone UEMOA (Union économique et monétaire ouest africaine).

Il convient maintenant d’évaluer l’efficacité de la politique monétaire commune, dont la mise en œuvre est du ressort de la BCEAO en charge de la gestion du franc CFA (franc des colonies françaises d’Afrique, créé le 26 décembre 1945). C’est l’objectif du présent article qui rappelle les principales étapes de la gestion monétaire de l’UMOA (première partie) avant d’examiner son efficacité et de proposer des pistes d’amélioration (deuxième partie).

Principales étapes de la gestion monétaire de l’UMOA

L’expérience d’intégration monétaire dans la zone UMOA/UEMOA1 est atypique, dans la mesure où l’instauration d’une monnaie commune, le franc CFA, a précédé la mise en place des conditions économiques de sa pérennité, en particulier l’effectivité de règles édictées en matière de convergence et de bonne gestion macroéconomiques. La coopération monétaire existant avec la France est illustrée par l’existence du mécanisme dit du « compte d’opérations »2, créé en 1921, dans le cadre des accords entre la France et le Maroc, qui contribue à garantir une parité fixe entre le franc CFA et le franc français, puis l’euro à partir de 1999. Le franc CFA avait comme parité : 1 franc français = 50 francs CFA depuis 1958, date de création du nouveau franc en France.

En 1962, la naissance de l’UMOA consacre la reconnaissance officielle par les États nouvellement indépendants du franc CFA qui s’intitulera désormais « franc de la communauté financière africaine », comme monnaie ayant cours légal et vertu libératoire sur toute l’étendue du territoire des États signataires.

Une gestion monétaire sans recherche de convergence économique : 1962-1994

Sur la période allant de 1962 à 1994, trois grandes périodes peuvent être mises en évidence du point de vue de l’évolution des variables fondamentales de l’union et des orientations de la politique économique au sein de la zone.

La décennie 1960

Elle fut marquée par un espace économique peu structuré, avec une administration en voie de construction et une prédominance de l’économie de rente (activités minières, cultures d’exportation : cacao, café, coton, arachides). La priorité fut donnée à la mise en place des institutions publiques nationales et communautaires et des infrastructures économiques et sociales, dans un contexte de quasi-absence d’un secteur privé local. L’État palliait cette absence et investissait dans tous les domaines où des potentialités de développement étaient avérées.

Les liens économiques entre les pays sont demeurés faibles du fait de la spécialisation des États dans l’exportation des matières premières vers les pays industrialisés. La forte disparité de réglementation et de législation, de manière générale restrictive en matière de mobilité de la main-d'œuvre, a également contribué à la faible intégration des marchés du travail.

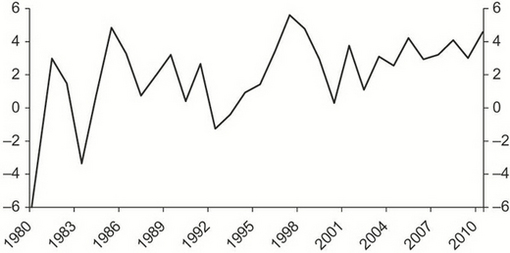

Les pays de l’UMOA ont bénéficié durant cette décennie 1960 d’une conjoncture favorable, avec une bonne tenue des cours des matières premières, l’amélioration des revenus, l’augmentation de la consommation et des investissements : le taux annuel de croissance réel a varié d’un minimum de 2,5 % au Sénégal à 8,9 % au Togo. De même, l’inflation fut maîtrisée, de 1,3 % au Togo à 3,5 % au Dahomey (actuel Bénin). La gestion des finances publiques fut exemplaire avec des dépôts conséquents auprès du système bancaire et un taux d’endettement extérieur faible : 17,2 % en Côte d’Ivoire, 15,8 % au Dahomey et 6,3 % en Haute-Volta (actuel Burkina Faso). Enfin, les avoirs extérieurs nets furent positifs sur toute la période. De fait, le solde créditeur du compte d’opérations est passé de 32,4 MdFCFA (francs CFA) en 1962 à 57,8 MdFCFA en 1970.

La décennie 1970

Elle fut marquée par la mise en œuvre de politiques volontaristes de développement du secteur industriel, dans une optique d’import-substitution. Cette période vit la mise en œuvre d’investissements massifs des États souvent financés par l’endettement extérieur dans un contexte de recyclage des pétrodollars. Le taux d’investissement de l’UMOA fut supérieur à 24 %. Ce fut une période d’orientation sectorielle du crédit, de forte expansion du champ d’activité de l’État, avec notamment l’instauration de nombreux monopoles publics (ciment, riz, lait, sucre, transport urbain…).

Elle fut également une période de réformes des institutions de l’UMOA et du cadre de sa politique monétaire. En 1973, le traité de l’UMOA fut modifié, la Banque ouest africaine de développement (BOAD) créée et le siège de la BCEAO transféré de Paris à Dakar avec, en prime, une forte africanisation des cadres de la banque. Du point de vue de la politique monétaire, celle-ci fut accommodante et tournée vers les besoins de croissance des économies nationales (politique sélective et expansionniste du crédit dans le souci d’assurer le financement des activités productives et des infrastructures). Certains pays réalisèrent des taux de croissance remarquables : 6,8 % en Côte d’Ivoire, 4,4 % en Haute-Volta et 4 % au Togo.

La décennie 1980

Encore appelée période d’ajustement « réel », elle a connu deux sous-périodes notables, de 1980 à 1985 et de 1986 à 1993.

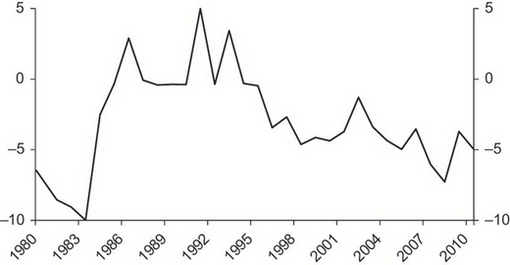

Dans la sous-période allant de 1980 à 1985, le constat fut patent d’une forte vulnérabilité des économies de l’UMOA aux chocs exogènes au nombre de quatre : forte dégradation des termes de l’échange de 1978 à 1983 (café et cacao : –62,6 % ; coton : –33 %), récurrence d’aléas climatiques (sécheresse au Sahel entre 1982 et 1984), forte hausse des taux d’intérêt sur les marchés internationaux des capitaux (à la suite du plan Volcker aux États-Unis en 1979) à l’origine de l’insoutenabilité de la dette publique et de la mise en place des programmes d’ajustement structurel (PAS), et enfin la dépréciation sensible du taux de change réel des monnaies des pays voisins (Nigeria, Ghana) affectant la compétitivité des productions de l’UMOA (industries manufacturières), contribuant à aggraver les déficits courants extérieurs des pays de l’UMOA.

La sous-période allant de 1986 à 1993 fut caractérisée par l’ampleur croissante des déséquilibres financiers, avec des conséquences désastreuses sur l’endettement des États, la croissance économique et, plus globalement, la viabilité économique et financière des États de l’UMOA. Ces évolutions justifient la mise en place des mesures de stabilisation économique et les réformes financières engagées au milieu des années 1980.

Ces mesures d’ajustement ont essentiellement consisté à mettre en place des politiques économiques correctrices des déséquilibres sans toucher au taux de change. Au titre de ces politiques, il convient de mentionner : l’assainissement des filières agricoles (démantèlement des caisses de stabilisation, réforme des offices céréaliers, libéralisation), un programme d’assainissement du système bancaire qui croulait sous le poids des créances improductives, une réforme de la politique monétaire engagée par la BCEAO en 1989, fondée sur la restructuration bancaire, la mise en œuvre des instruments de régulation indirecte de la liquidité et la libéralisation des conditions de banque.

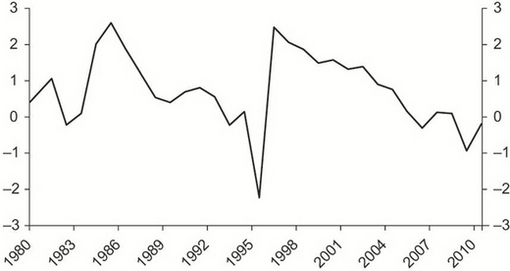

Au terme de cette série de réformes, les États constatèrent que les performances économiques restaient largement en deçà des attentes, dans un environnement extérieur demeuré défavorable. En particulier, la compétitivité de la zone s’était détériorée, avec des gains de compétitivité-prix atteignant à peine 2,1 % entre 1990 et 1993 (avec l’appréciation du franc français sur le marché des changes). Sur la période allant de 1980 à 1993, le taux moyen de croissance économique au sein de l’UMOA fut de 2 %, contre un taux de croissance démographique de 3 %, soit un recul du PIB par habitant se traduisant concrètement par une hausse du chômage et de la pauvreté. Les déficits budgétaires hors dons se sont creusés pour représenter 9,6 % du PIB en 1993, de même que ceux des paiements extérieurs qui ont représenté 10,7 % du PIB en moyenne annuelle sur la période allant de 1990 à 1993. Enfin, le compte d’opérations, régulièrement déficitaire sur la période allant de 1980 à 1984, fut de nouveau déficitaire en 1988 (–73 MdFCFA) et en 1989 (–20 MdFCFA), ce qui rendit inéluctable la préparation de l’ajustement monétaire qui intervint le 11 janvier 1994 avec la dévaluation du franc CFA de 50 % vis-à-vis du franc français.

Le primat de la convergence économique comme fondement de la gestion monétaire : 1994-2012

La période allant de 1994 à 2012

Cette période de postdévaluation du franc CFA s’est traduite par l’adoption d’une nouvelle stratégie à moyen terme d’ajustement et de croissance dans le prolongement des mesures d’assainissement internes entreprises depuis 1985. Ces programmes mis en place ont largement été financés par les partenaires au développement et comportent deux axes, l’assainissement du cadre macroéconomique et l’intensification des réformes structurelles. La création le 10 janvier 1994 de l’UEMOA fut une illustration de l’impératif de doter la monnaie commune CFA de fondements économiques solides basés sur une convergence accrue des performances des différentes économies de l’union.

Le schéma d’intégration au sein de l’espace UEMOA témoigne donc de la part de ses promoteurs de la volonté d’asseoir une nouvelle génération de politiques d’intégration mettant l’accent sur la convergence des politiques et des performances macroéconomiques, la coordination régionale des politiques sectorielles et l’appui à la création d’un espace économique unifié (liberté de circulation des biens, des services, des capitaux et des personnes).

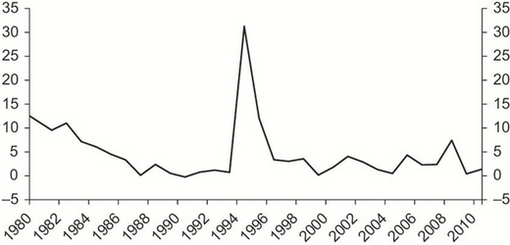

Du point de vue du bilan, la stabilité des prix a été restaurée, passant de 31 % en 1994 à 3 % à partir de 1996. Les réserves de change se sont notablement accrues, passant de 103 MdFCFA en 1993 à plus de 2 000 MdFCFA en 2000. À cet égard, le taux de couverture de l’émission monétaire est passé de 17 % en décembre 1993 à 110,8 % en 2000 (contre 20 % statutaires). Le portefeuille des banques a été assaini, avec un taux de dégradation qui est passé de 36 % en 1993 à 19,5 % en 2000. En revanche, les crédits à l’économie ont chuté, de 23 % du PIB en 1993 à 15 % sur la période allant de 1993 à 2000.

La période allant de 1997 à 2005 : une croissance irrégulière

L’après-dévaluation du franc CFA a connu une accélération de la croissance économique de l’UEMOA qui culmina à 5 % en 1997. Cette croissance a connu de fortes fluctuations au cours de la période allant de 1997 à 2000 avec une baisse du PIB réel en 2000. Au cours de la période, la croissance du PIB réel a été en moyenne de 3,2 % avec une tendance baissière. Cette période a été notamment marquée par des croissances négatives enregistrées en Côte d’Ivoire, en Guinée-Bissau et au Togo, pays qui ont connu des crises sociopolitiques majeures au début des années 2000.

Au cours de la période, les investissements en capital physique de l’UEMOA sont restés assez faibles avec une moyenne de 13 % du PIB réel communautaire. Les plus faibles taux d’investissement ont été enregistrés en Côte d’Ivoire où la moyenne sur la période a été de 7,2 % du PIB réel du pays, alors que la Guinée-Bissau a atteint une moyenne de 21,7 %.

Par ailleurs, l’encours de la dette publique rapporté au PIB nominal de l’ensemble des pays de l’UEMOA était très élevé au cours de la période, avec une moyenne de 88,4 % du PIB nominal, dont un maximum de 115,7 % en 1997 et un minimum de 67,9 % en 2005. Les pays les plus endettés étaient notamment la Guinée-Bissau (579,6 % en 1997 et 371,5 % en 2005), la Côte d’Ivoire, le Mali, le Niger et le Togo, dont le taux d’endettement a parfois dépassé 100 % au cours de la période. Les pays de l’UEMOA ont aussi cumulé des arriérés de paiement de l’ordre de 500 MdFCFA en 2005 dont 83 % sont accusés par la Côte d’Ivoire et 11 % par le Togo. D’autres indicateurs montrent également que les finances publiques de la période n’ont pas enregistré de bons résultats. Il s’agit du solde budgétaire global de base qui a été déficitaire de 2,1 % du PIB nominal avec une situation particulièrement dégradée pour la Guinée-Bissau (–17,3 % en 1997 et –11,9 % en 2005). De plus, la pression fiscale des États a été faible, avec un taux de 14 % en moyenne.

L’inflation a été relativement maîtrisée dans l’UEMOA avec des pics d’environ 4 % en glissement annuel en 2001 et 2005. La Guinée-Bissau a particulièrement fourni un effort considérable pour ramener un taux d’inflation de 49,1 % à environ 2 % entre 1998 et 2005.

La période allant de 2006 à 2012 : une croissance plombée par la crise financière mondiale

Malgré une situation internationale incertaine, où le monde connaît une forte récession, l’UEMOA a réalisé un taux de croissance annuel moyen du PIB réel de 3,4 %, moyenne en hausse de 0,2 point par rapport à la période précédente. Néanmoins, la croissance n’a pas atteint le niveau de 1997. La croissance de la période a été plus stable et positive pour l’ensemble des pays de l’UEMOA. Cependant, elle a été moins forte que l’ensemble des pays en développement, notamment ceux d’Asie.

Pour ce qui concerne les investissements en capital physique, ils ont atteint un taux d’investissement réel moyen de 16,8 % du PIB réel, contre 14 % au cours de la période précédente, avec une moyenne allant de 5,4 % pour la Côte d’Ivoire à 27,5 % pour le Burkina Faso.

Au cours de cette période, la mise en œuvre du Programme économique régional (PER) de l’UEMOA a permis d’exécuter des travaux d’infrastructures pour une valeur de 798 862 MFCFA, ce qui représente 2,3 % du PIB nominal de l’UEMOA en 2010.

Au niveau des opérations financières des États, on enregistre de meilleurs résultats. En effet, la dette publique a été de 47,3 % du PIB en moyenne au cours de la période, mettant ainsi en évidence une maîtrise de l’endettement qui a évolué de 54,1 % en 2006 à 43,9 % en 2010. Les arriérés de paiement ont diminué au cours de la période avec un montant de 177,5 MdFCFA avec comme pays redevables la Côte d’Ivoire (81,2 %), le Togo (16,3 %) et la Guinée-Bissau (2,5 %). Le taux de pression fiscale s’est amélioré au cours de cette période avec une moyenne de 15,5 % du PIB nominal et le taux d’inflation a été davantage maîtrisé. Le solde budgétaire global de base s’est davantage dégradé avec un déficit de 2,6 % du PIB nominal. Cette dégradation dans l’ensemble cache quand même des performances enregistrées par la Guinée-Bissau qui a ramené son déficit à moins de 5 %.

L’efficacité de la politique monétaire conduite par la BCEAO

Une politique monétaire extravertie

Pour une appréhension pertinente des défis de la politique monétaire de la zone, il convient de noter que la BCEAO a opté pour une cible d’inflation de 2 % comme principal objectif de la politique monétaire de l’UMOA3. Un tel choix provient de l’arrimage du franc CFA à l’euro car cette cible est celle retenue par la Banque centrale européenne (BCE). Or, dans un régime de change fixe avec une libre circulation des capitaux, il est impossible pour la BCEAO d’avoir une politique monétaire durablement différente de la zone ancre, c’est-à-dire la zone euro, conformément aux enseignements du « triangle des incompatibilités de Mundell »4. Ce rattachement institutionnel, hérité des accords de coopération entre la France et l’UMOA, contraint la BCEAO dans sa capacité de choix de son objectif de politique monétaire. En effet, dans un régime de change fixe, l’inflation contribue, du fait de la perte de compétitivité qu’elle engendre, à la détérioration progressive des comptes extérieurs et à la surévaluation du taux de change, fragilisant ainsi la parité entre les monnaies.

De fait, la cible d’inflation de 2 % retenue par la BCEAO, identique à celle de la BCE, semble impérative au regard des contraintes qu’induit l’existence d’un taux de change fixe entre les deux zones. En soi, il peut ne pas être problématique si l’on retient le principe suivant lequel « ce qui est bon pour la zone euro est bon pour la zone CFA ». Or rien n’est moins sûr, tant au regard de la pertinence de cette cible d’inflation pour la zone euro, en butte aux critiques d’économistes d’obédience keynésienne (Aghion et al., 2006), que du point de vue des défis qui se posent à l’UEMOA en termes de contribution potentielle de la monnaie à la réalisation de la croissance économique d’une région en développement.

Ainsi, une telle cible d’inflation peut sembler exagérément restrictive pour des économies qui ont besoin de 7 % de croissance du PIB réel par an pour atteindre les objectifs du millénaire pour le développement (OMD), notamment la réduction de moitié de la pauvreté à l’horizon de 2015.

La poursuite simultanée de ces deux objectifs (forte croissance et faible inflation) a nourri le débat relatif à l’existence de la courbe de Phillips5, c’est-à-dire de la nécessité d’effectuer un arbitrage entre l’inflation et la croissance économique. La préoccupation de croissance est d’autant plus légitime que cette dernière semble reliée à l’investissement dans la zone UEMOA. En effet, les études empiriques ont généralement mis en évidence à court terme, outre les facteurs climatiques, le rôle majeur joué par l’investissement réel et l’évolution des termes de l’échange. À long terme, le capital humain, le taux d’investissement et la croissance des exportations sont les variables qui influent significativement sur la croissance par tête dans les pays de l’UEMOA.

L’investissement est donc le principal moteur de court et de long terme de la croissance des économies de l’UEMOA. Ses principaux déterminants sont la stabilité du cadre macroéconomique, la qualité de l’environnement juridique, judiciaire et fiscal, les perspectives de profit réel des entreprises, l’efficacité de l’intermédiation financière, l’assainissement des finances publiques et la qualité de la dépense publique. On ne peut cependant passer sous silence le rôle crucial des crédits à l’économie comme moteur de l’investissement.

À cet égard, le système bancaire de l’UEMOA, du fait de son excessive frilosité en matière d’octroi de crédits, dans un contexte où le déficit budgétaire des États est strictement encadré par des critères de convergence plus restrictifs que ceux de la zone euro et où les concours au Trésor sont désormais bannis (suppression en septembre 2002 de l’article 16 des statuts de la BCEAO), porte assurément une part de responsabilité dans la faible performance de la zone en matière de croissance économique. Différentes études empiriques, menées notamment dans les économies en transition (Calvo et Coricelli, 1993 ; Coricelli, 1998 ; Ould-Ahmed, 1999), ont par ailleurs montré que les politiques monétaires restrictives avaient un impact macroéconomique récessif6, tandis que des modèles néostructuralistes (Van Wijnbergen, 1983a et 1983b) insistent sur les effets pervers liés à l’adoption de politiques monétaires restrictives dans les économies en développement.

En particulier, par une politique monétaire à tendance procyclique du fait de l’origine non monétaire de l’inflation7 dans la zone UEMOA (l’inflation y provient plus des aléas climatiques que d’une offre de monnaie excessive ; Doe et Diallo, 1997) et excessivement restrictive, la BCEAO ne peut s’exonérer de toute responsabilité dans la faible performance enregistrée par les économies de l’UEMOA en termes de croissance économique.

Elle semble donc privilégier l’objectif de change au détriment de celui de croissance économique. En cela, elle est davantage une caisse d’émission qu’une véritable banque centrale puisqu’elle n’a plus la maîtrise de sa politique monétaire. De ce fait, l’inefficacité de cette dernière, eu égard à la situation économique propre à la zone UEMOA8, s’explique en partie par le primat accordé au respect de la contrainte externe au détriment de la conjoncture interne.

En effet, les indicateurs macroéconomiques révèlent un manque à gagner permanent de croissance économique ou une interruption prématurée des phases de croissance couplée à une contrainte d’inflation difficilement soutenable pour les États membres. Dans la mesure où il est de plus en plus admis qu’un niveau d’inflation structurellement faible est non seulement source de distorsions dans l’activité économique, mais aussi peut accentuer le risque de déflation, la conduite de la politique monétaire au sein de la zone pourrait sembler marquée par une rigueur excessive, qui s’est notamment traduite par un taux de croissance irrégulier et faible (cf. infra).

Or la BCEAO, à travers sa politique monétaire, détermine au moins en partie non seulement le taux d’inflation, mais aussi le niveau d’activité économique dans un contexte où la configuration du policy mix n’autorise pas la conduite de politiques budgétaires expansionnistes dans les États membres. En effet, les États membres de la zone sont soumis à une interdiction de financement monétaire des déficits budgétaires et à l’exigence du respect du premier critère de convergence, le solde budgétaire de base qui doit être positif ou nul. Des mesures qui ne sont pas sans effet sur l’accroissement de la demande susceptible de peser sur les capacités de production et donc sur les prix.

Même s’il existe des différences entre la zone euro et l’UMOA, la crise dans la zone euro fournit des enseignements importants en matière de conduite de la politique monétaire en union monétaire, surtout en matière de gouvernance et de mécanismes de stabilité des zones monétaires. On retient entre autres la nécessité d’une flexibilité du marché, la promotion de l’intégration régionale, surtout la mobilité de la main-d'œuvre, la mise en place d’un fédéralisme budgétaire pour répondre efficacement aux chocs asymétriques, le suivi étroit des disparités en matière de compétitivité, l’établissement et l’opérationnalisation d’un bon dispositif de surveillance régionale, notamment pour le secteur financier.

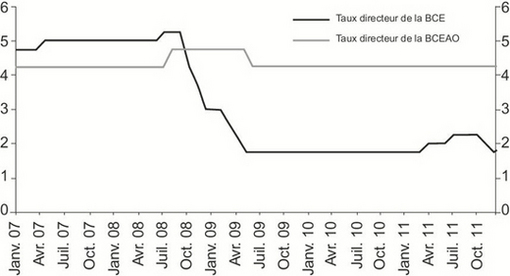

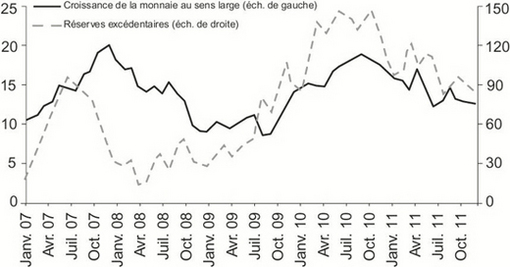

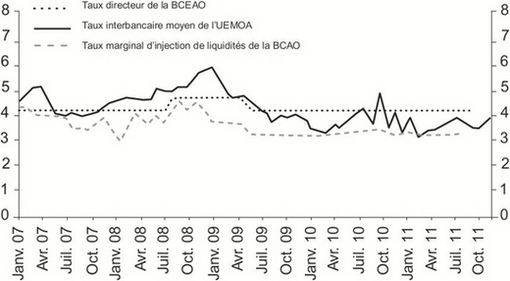

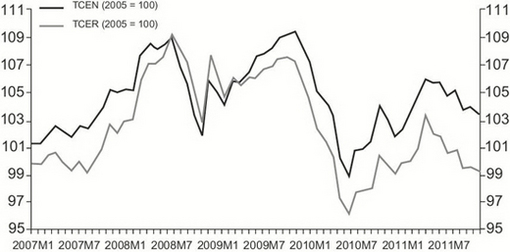

Pour nuancer le constat d’une politique monétaire exagérément restrictive dans la zone UMOA, l’analyse des conditions monétaires et financières de cette zone sur la période allant de 2007 à 2011 (cf. graphiques 5) révèle une inflexion, une politique monétaire relativement accommodante marquée par une stabilité des taux directeurs de la BCEAO autour de 4,5 % après une hausse en juin 2008 consécutive à la flambée des prix alimentaires, un excès persistant de liquidité (cf. infra) et un alignement global du taux de change effectif réel sur sa tendance d’équilibre de long terme, nonobstant la mise en évidence de deux sous-périodes divergentes : une tendance haussière des taux de change effectifs nominal et réel jusqu’à la fin de 2009 et une tendance baissière depuis 2010, conséquence de la dépréciation de l’euro par rapport aux autres devises.

Défis et perspectives

À l’aune des mutations financières actuelles, et dans le contexte spécifique actuel de la zone UEMOA, trois défis majeurs sont à relever pour rendre plus efficace et crédible la politique monétaire commune de la zone : (1) la mise en place d’un dispositif fédéral pour la zone à l’image du Fonds européen de stabilisation conjoncturelle et du Mécanisme européen de stabilité, qui aurait pour mission de venir en aide aux pays ayant besoin de conduire des politiques budgétaires expansionnistes afin de répondre à des chocs transitoires asymétriques, (2) l’articulation entre la politique monétaire et les politiques budgétaires marquée par une coordination non seulement des politiques budgétaires, mais aussi d’une coopération accrue entre les autorités de conduite de la politique monétaire et celles de conduite des politiques budgétaires, et (3) le changement de régime de change en change flottant ou semi-flexible.

En ce qui concerne le dispositif fédéral, il servira de système de compensation sans mécanisme de création monétaire et donnera un contenu concret au principe de solidarité sur lequel l’union se construit. De ce fait, la crédibilité de la politique monétaire n’aurait aucune raison de se détériorer. Chaque pays bénéficierait, en cas de chocs asymétriques, d’un décaissement alloué par le dispositif et, au terme du choc, rembourserait au dispositif. Ce mécanisme qui pourrait être géré par la BCEAO ou une instance ad hoc permettrait à la politique monétaire de disposer d’un instrument de régulation complémentaire du taux d’intérêt.

Par rapport à l’articulation de la politique monétaire et des politiques budgétaires, les développements récents en matière de conduite de politique monétaire en union monétaire montrent qu’une politique monétaire axée sur la stabilité des prix n’est pas une condition nécessaire et suffisante pour garantir la stabilité monétaire et financière. D’où la nécessité pour la BCEAO de diversifier, d’une part, ses objectifs et, d’autre part, de mettre en place un mécanisme de coopération avec les autorités de coordination des politiques budgétaires, notamment la Commission de l’UEMOA, pour éviter de tomber dans ce que les économistes ont pu qualifier de « paradoxe de la crédibilité ».

Pour ce qui est des évolutions souhaitables en matière de régime de change, il convient de rappeler que le franc CFA est arrimé à l’euro en parité fixe, une monnaie forte. En situation d’appréciation de l’euro, on assiste au sein de la zone UMOA au désalignement du taux de change effectif réel, d’où une perte de compétitivité prix. Quels seraient les effets des politiques de réformes structurelles en cours visant à accroître les capacités productives si l’instrument de taux de change ne peut pas être manipulé ? En outre, à l’heure actuelle, les faits stylisés suggèrent une surévaluation du risque d’inflation au sein de la zone euro. Or cette parité du franc CFA impose à la BCEAO d’aligner sa cible d’inflation sur celle de la BCE. Ainsi, un troisième défi à relever à moyen terme en matière de politique monétaire au sein de la zone UMOA est d’arriver à un régime de change flottant ou semi-flexible, afin de redonner aux instruments de politique économique leur caractère contracyclique.

Pour finir, il convient de noter que l’accent devra être mis sur des réformes structurelles, notamment l’élimination des obstacles au commerce interrégional, la promotion de la mobilité des facteurs, l’amélioration du climat des affaires, afin de rehausser la compétitivité hors prix et le développement des infrastructures régionales. Ces mesures structurelles sont déterminantes pour que la zone acquière et préserve la confiance des acteurs économiques, résidents et étrangers. Ces mesures permettront de traiter efficacement les chocs affectant l’offre, en abaissant le coût du travail, en soutenant l’investissement, en développant ou en améliorant le niveau de formation et, dans une optique plus large, en encourageant une bonne gouvernance à travers la promotion du respect des objectifs définis, du contrôle des dépenses publiques et la recherche d’une plus grande transparence dans les actes des gouvernements.

Le traité qui a établi l’UMOA (en mai 1962) représentait une avancée considérable au moment de son adoption et l’UMOA constitue aujourd’hui l’une des expériences les plus avancées et les plus complètes en Afrique en matière d’intégration régionale. Mais dans un monde qui a changé depuis et dont l’évolution s’accélère et au vu de l’expérience des cinquante dernières années, il convient d’améliorer encore l’efficacité des institutions qui ont permis ces progrès :

- pour des raisons d’efficacité, il convient d’opérer rapidement une clarification des compétences et surtout de la structuration institutionnelle de l’UMOA, des deux institutions spécialisées (BCEAO et BOAD) et du Conseil régional de l’épargne publique et des marchés financiers ;

- s’agissant du policy mix de la zone UEMOA, la batterie actuelle d’indicateurs de convergence correspondait à la sortie d’ajustement structurel et monétaire. En considérant que l’UEMOA doit rapidement négocier avec succès et sans nouveaux délais l’échéance de convergence de 2013, il faut peut-être envisager de nouvelles pistes pour l’avenir, en particulier l’adoption de nouveaux critères de convergence. Ces derniers devraient être corrélés dans chaque pays à des objectifs de croissance équilibrée et durable, une fois atteinte la phase de stabilité. Dans la structure des dépenses publiques, une importance particulière doit être donnée aux investissements publics structurants et au développement des ressources humaines.

De même, au plan de la politique monétaire :

- la stabilité institutionnelle du système monétaire, l’exercice effectif de la solidarité entre les États, sa contribution à la compétitivité de l’économie restent essentiels. À ce titre, il convient de prévoir des mécanismes effectifs de coordination entre la Commission et la banque centrale ;

- sur le plan technique, le rôle pivot de la centralisation des réserves de change est plus que jamais nécessaire. Toutefois, des propositions d’amélioration du système pour plus de souplesse et de flexibilité devront faire l’objet de réflexions approfondies.

Vers des outils complémentaires : les fonds d’intervention et d’investissement :

- l’UEMOA ne dispose pas de manière permanente de tous les instruments qui lui permettent de faire face aux cycles conjoncturels et aux calamités naturelles, d’une part, au financement à long terme des investissements structurels pour la croissance, d’autre part ;

- la faculté reconnue à la Commission de l’UEMOA d’émettre des obligations dans la limite de ses fonds propres n’est pas à la mesure de ces questions ;

- les investissements pour construire de grandes infrastructures régionales ou financer des programmes de développement humain représentent des montants très supérieurs aux marges de manœuvre budgétaire annuelles des États. Or, sans investissement, il est peu probable qu’une croissance pérenne supérieure à 7 % puisse s’enclencher. Pour franchir ce palier de croissance (passer de 4 % à 7 %), il faut mettre au point des véhicules spéciaux d’investissement ;

- de même, les chocs externes rendent légitime la protection des équilibres des finances publiques par des mécanismes de levées de fonds. C’est le rôle du Fonds monétaire international (FMI). Ce pourrait être le rôle d’une banque centrale régionale dès lors que le taux de couverture de son émission monétaire resterait satisfaisant (plus de 100 % en 2012) et que la durée des cycles conjoncturels permettrait d’en envisager le remboursement rapide ;

- une facilité destinée à faire face aux catastrophes naturelles pourrait être constituée sur le même principe.

Le système existant peut évoluer sur la base de ses très importants acquis en affirmant deux priorités dans l’élaboration de la politique macroéconomique : la primauté de la croissance et de l’investissement, et la cohérence globale des politiques et des instruments financiers avec ces objectifs.