Les comparaisons historiques ont beaucoup à nous apprendre sur la crise financière de 2008. L'étude de la panique bancaire américaine de 1907 présente notamment quelques similitudes surprenantes avec la crise récente sur le plan de la chronologie des événements, des structures financières et des marchés. Les deux crises ont engendré une série similaire de faillites et de sauvetages bancaires. Dans les deux cas, seules certaines institutions étaient au début couvertes par les structures de prêt en dernier ressort, la Chambre de compensation de New York (New York Clearing House – NYCH) en 1907 et la Federal Reserve (Fed) en 2008. En 1907, les sociétés fiduciaires (trust companies) n'étaient pas membres de la NYCH, tandis qu'en 2008, les banques d'investissement ne pouvaient pas initialement prétendre au soutien de la Fed. De la même façon, les marchés monétaires à court terme furent les premiers concernés par la panique financière : le call loan market en 1907 et l'overnight repo en 2008. Ces deux marchés proposaient des prêts au jour le jour et des services bancaires parallèles à de grandes entreprises financières et industrielles. Ces marchés, liquides en temps normal, se sont taris sous l'effet de la panique, les prêteurs essayant d'en sortir rapidement.

Au début d'octobre 1907, la Mercantile National Bank, la National Bank of North America, la New Amsterdam National Bank et la Mechanics' and Traders' Bank (une banque d'État membre de la NYCH) ont été victimes de retraits massifs de fonds par leurs déposants, à la suite d'une tentative d'attaque de marché ratée par Fritz Augustus Heinze sur les actions de la société United Copper. Toutefois, les banques nationales de New York qui n'étaient pas impliquées dans cette opération boursière n'ont fait l'objet d'aucune tentative généralisée de retraits des dépôts. Les paroles rassurantes de la NYCH concernant la solvabilité de ses membres (mettant particulièrement l'accent sur la Mercantile National Bank) ont suffisamment apaisé les déposants pour permettre aux banques de continuer de fonctionner efficacement, quoique avec un important soutien au crédit, notamment grâce aux prêts de la NYCH.

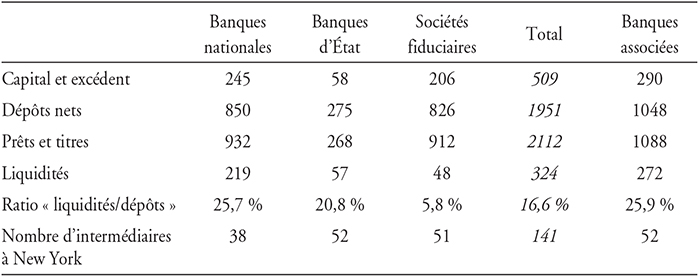

La réaction aux retraits massifs des dépôts de la Knickerbocker Trust Company la semaine suivante, le 21 octobre, s'est révélée bien différente. Quand il est devenu évident que ni la NYCH, ni JP Morgan n'apporteraient leur soutien à la Knickerbocker Trust Company, les retraits massifs se sont intensifiés et propagés aux autres sociétés fiduciaires de New York. En 1907, les sociétés fiduciaires pesaient presque aussi lourd que les banques nationales. Un retrait massif des dépôts de ces sociétés suscitait donc de vives inquiétudes auprès des banques (cf. tableau).

Éléments de bilan : banques et sociétés fiduciaires, New York, 1907

Note : les banques nationales sont des banques de dépôt émettrices de billets, dotées d'une charte par le gouvernement fédéral des États-Unis et supervisées par le contrôleur de la monnaie (Office of the Comptroller of the Currency, ministère américain des Finances). Les banques d'État sont des banques de dépôt, dotées d'une charte par l'État de New York et supervisées par le contrôleur général des banques (superintendent of banks) de l'État de New York. Les « sociétés fiduciaires » sont des intermédiaires dotés d'une charte par l'État, qui pratiquent diverses activités financières telles que la gestion de fonds fiduciaires, l'investissement et la détention de dépôts. Elles sont réglementées par le contrôleur général des banques de l'État de New York. Les « banques associées » sont les banques membres de la NYCH. On comptait cinquante-deux banques membres de la NYCH, incluant principalement des banques à charte fédérale et quelques banques à charte d'État, mais aucune société fiduciaire.

Source : Muhleman (1908, p. 117).

Plus d'un siècle plus tard, en mars 2008, Bear Stearns a dû faire face à une crise de confiance de ses prêteurs au jour le jour et les événements du printemps 2008 rappellent étrangement ceux de 1907. Le 14 mars 2008, la Fed a octroyé un prêt de 30 Md$ à JPMorgan Chase, qui a ensuite pu mener à bien le rachat de Bear Stearns, moyennant 2 dollars par action. Les actifs de Bear Stearns servaient de garantie au prêt. Une crise imminente fut évitée, comme cela avait été le cas avec la Mercantile National Bank cent ans plus tôt.

La faillite de Lehman Brothers en septembre 2008 et la suspension des activités de la Knickerbocker Trust Company en octobre 1907 présentent de troublantes similitudes. La question de l'attitude à adopter vis-à-vis de la Knickerbocker Trust Company et de Lehman Brothers a suscité beaucoup d'incertitudes et de confusion. JP Morgan a même demandé à Benjamin Strong1 d'inspecter les comptes de la Knickerbocker Trust Company après la première vague de retraits massifs des dépôts le lundi. Tôt le lendemain, Benjamin Strong a annoncé qu'il ne pouvait pas se prononcer sur la situation de la Knickerbocker Trust Company – ni affirmer qu'elle était insolvable – dans le court délai imparti. Aucune aide ne fut donc apportée par JP Morgan ou autres. En septembre 2008, la situation de Lehman Brothers a provoqué la même confusion parmi les autorités. Selon un article récemment paru dans le New York Times, plusieurs équipes d'inspecteurs de la Fed de New York pensaient que la banque Lehman Brothers était alors solvable et aurait pu être sauvée (Stewart et Eavis, 2014). Leurs conclusions ne sont pas parvenues à temps à Timothy Geithner.

La NYCH a joué le rôle naissant de prêteur en dernier ressort auprès de ses membres, pour la plupart des banques nationales, en 1907. En autorisant l'utilisation de certificats de prêt qu'il émettait, le Comité de prêt envoyait un signal aux banques et aux déposants : la NYCH prenait des mesures pour mobiliser des liquidités parmi ses membres. Les certificats de prêt ont permis de poursuivre la compensation des chèques pendant la panique. Utilisés pour régler les soldes de compensation, ils permettaient de libérer des liquidités pour satisfaire les besoins des déposants paniqués et de disposer de ressources temporaires pour octroyer des crédits aux emprunteurs. Les certificats de prêt de la NYCH n'étaient toutefois accessibles qu'aux banques membres. Plusieurs sociétés fiduciaires qui n'étaient pas membres de la NYCH ont dû suspendre leurs activités face aux retraits massifs des dépôts sous l'effet de la panique, ne pouvant bénéficier ni des certificats de prêt, ni d'aucun autre soutien de la NYCH.

En 2008, l'épicentre de la crise se situait à New York avec, au cœur de la tourmente, les banques d'investissement et les compagnies d'assurances de New York. Initialement, ces intermédiaires ne faisaient pas partie du système de la Fed et ne pouvaient pas bénéficier de son soutien en tant que prêteur en dernier ressort. À l'inverse de ce qui s'est produit en 1907, plusieurs de ces institutions se sont transformées en banques commerciales et ont intégré le système de la Fed ou ont bénéficié de facilités d'urgence en vertu de la section 13-3 du Federal Reserve Act. Quoi qu'il en soit, en 1907 comme en 2008, l'incertitude liée à la portée et à la disponibilité des services de prêteur en dernier ressort a probablement accentué la gravité de la crise.

Le marché actuel des opérations de pension au jour le jour (overnight repo) partage quelques similitudes avec le marché des prêts à court terme de 1907. Ces deux marchés étaient utilisés pour placer les liquidités excédentaires des banques et d'autres entreprises au jour le jour. Quand les garanties des titres mis en pension sont devenues suspectes en 2008, les prêteurs ont cherché à récupérer des liquidités en ne renouvelant pas leurs prêts et la valeur des garanties s'est effondrée. En outre, le marché des prises en pension était encore moins transparent que le marché des prêts à court terme de 1907. La taille réelle du marché des prises en pension n'est devenue visible qu'après sa chute. De la même manière, les sources des fonds des prêts à court terme n'ont été découvertes qu'au cours des auditions de la Commission Pujo en 1912. Il n'existait par ailleurs aucun marché centralisé pour les prêts à court terme ou les opérations de pension au jour le jour. En temps normal, le marché des prêts à court terme et le marché des prises en pension fonctionnaient correctement. En revanche, avec la fuite généralisée vers la liquidité, les deux marchés se sont paralysés ou effondrés, n'entraînant aucune augmentation nette des liquidités.

Dans le marché tripartite des prises en pension que l'on connaît aujourd'hui, on craint que les principales banques de compensation ne s'exposent au risque de crédit intrajournalier en prêtant une partie de leurs propres liquidités pour démarrer les échanges plutôt que de se limiter au seul rôle d'agent détenteur des garanties des opérations de pension (Tuckman, 2010, pp. 2-5). La certification de chèques d'un montant supérieur aux disponibilités du compte a suscité la même crainte sur le marché des prêts à court terme en 1907. Souvent le courtier ne disposait pas des fonds suffisants sur son compte avant de pouvoir emprunter à court terme en utilisant les titres en garantie et en déposant le produit du prêt pour couvrir le chèque. Pour combler cette insuffisance de fonds, la banque du courtier certifiait le chèque et créait en fait un prêt sans garantie qui exposait la banque à un risque d'insolvabilité pendant plusieurs heures (Myers, 1931, p. 282).

La réutilisation (ou réhypothécation) des titres mis en garantie a été récemment identifiée comme un autre problème lié aux prêts au jour le jour et au système bancaire parallèle (shadow banking). Cette réutilisation a considérablement accru le volume d'actifs financiers à risque, bien au-delà du volume des prêts hypothécaires subprime. La portée de cette pratique n'était pas bien mesurée en 1907, même si elle constituait à l'époque une source d'inquiétude pour les grandes banques. Des indications récentes montrent qu'en raison de l'utilisation multiple des titres en garantie, ou réhypothécation, la taille du système bancaire parallèle avant la chute de Lehman Brothers en 2008 pourrait avoir dépassé de 50 % les estimations initiales (Singh et Aitken, 2010). Un fort endettement peut amplifier les effets d'une crise financière et le démêlage des titres mis en garantie à plusieurs reprises après une crise peut se révéler complexe.

Les principaux parallèles entre la panique de 1907 et la crise de 2008 portent sur le rôle des prêts à très court terme dans l'amplification des effets de la crise financière, l'absence de couverture des intermédiaires par des structures de prêt en dernier ressort et l'existence d'un système bancaire parallèle. Des réformes réglementaires devraient apporter des solutions à ces problèmes.