Le crédit et les marchés boursiers ont connu une expansion considérable au cours du dernier demi-siècle. Dans le même temps, la structure des activités financières s'est profondément transformée. En particulier, la part du crédit allouée aux ménages plutôt qu'aux entreprises a très fortement augmenté. Parallèlement à ces processus d'expansion et de transformation de la sphère financière, la croissance de l'économie réelle s'est ralentie, tandis que les inégalités de revenu se sont creusées. La crise financière mondiale a entraîné une crise de l'économie réelle qui s'est traduite par des pertes de revenus et d'emplois considérables et durables.

Cette succession d'événements suscite des interrogations profondes sur l'utilité de la finance pour la croissance et son influence sur la distribution des revenus. Cet article apporte des éléments de réponse à ces questions en s'appuyant principalement sur les travaux de recherche économique que l'OCDE (Organisation de coopération et de développement économiques) a menés au cours des dernières années (cf. notamment Cournède et al., 2015 ; OCDE, 2015 ; Caldera-Sanchez et al., 2016). Il commence par relever l'extraordinaire expansion tendancielle du secteur financier (première partie) avant d'examiner son impact sur la croissance (deuxième partie), puis d'aborder l'épineuse question de la responsabilité de la finance dans l'inégalité des revenus (troisième partie). En conclusion (quatrième partie), ces analyses fournissent des indications sur les grands axes le long desquels la politique économique peut créer un cadre favorable à un secteur financier alimentant une croissance inclusive et sur les avantages et les inconvénients d'un certain nombre d'instruments de politique macroprudentielle.

Le secteur financier s'est considérablement étendu et transformé au cours des cinquante dernières années

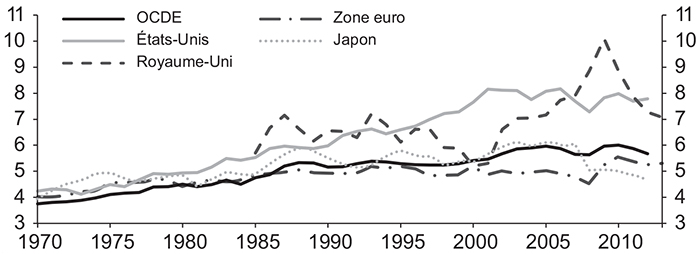

Le secteur financier a pris une part de plus en plus grande de la valeur ajoutée dans les pays de l'OCDE au cours des cinquante dernières années (cf. graphique 1a, infra). Mesurer la taille du secteur financier en termes de valeur ajoutée fournit un indicateur global recouvrant un grand nombre de services différents. La valeur ajoutée du secteur financier englobe les banques, les compagnies d'assurance et autres auxiliaires financiers tels que les gestionnaires d'actifs. Les banques et autres établissements de prêt représentent la composante de loin la plus importante du secteur, puisqu'ils fournissent deux tiers de sa valeur ajoutée en moyenne dans les pays de l'OCDE. Les banques, les assureurs et les auxiliaires financiers se sont développés à des rythmes à peu près semblables dans la plupart des pays de l'OCDE, si l'on en juge par la valeur ajoutée des comptes nationaux. Les États-Unis font ici figure d'exception : la gestion d'actifs y a connu une très forte expansion (Greenwood et Scharfstein, 2013). Les statistiques de valeur ajoutée du secteur présentent néanmoins de sérieuses difficultés d'interprétation en raison de nombreux problèmes de mesure (cf. Annexe 1 de Cournède et al., 2015). En particulier, la valeur ajoutée nominale dépend des hypothèses effectuées pour estimer la marge de crédit (périmètre des créances prises en compte, choix du taux de référence auquel comparer les taux pratiqués par les banques) et ne prend en compte les activités de marché qu'à hauteur des commissions facturées. De surcroît, le passage de la valeur ajoutée nominale à la valeur ajoutée réelle se révèle particulièrement épineux en raison de la difficulté du partage volume-prix ; les choix de méthode que ce partage requiert soulèvent des questions de comparabilité entre pays. Pour ces raisons, il est utile de s'appuyer sur des indicateurs plus directs de l'activité financière.

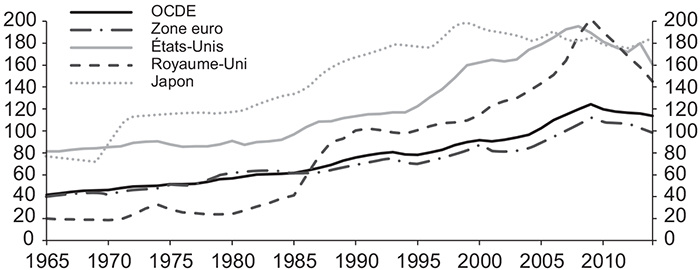

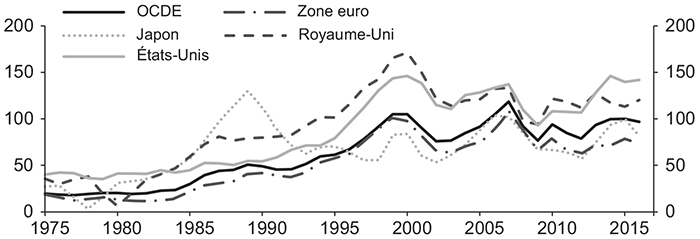

Deux indicateurs particulièrement importants permettent de jauger directement l'activité financière : le crédit bancaire (au sens large, c'est-à-dire le crédit distribué par les banques, mais aussi les autres intermédiaires financiers) au secteur privé non financier et la capitalisation boursière. La distribution de crédit bancaire représente une activité primordiale du secteur financier à destination de l'économie réelle. La capitalisation boursière mesure la quantité de fonds alloués au financement par actions des entreprises ainsi que leur prix. Cet indicateur donne également une mesure d'un service essentiel que le secteur financier offre à l'économie en facilitant le financement par fonds propres des entreprises par un plus grand volume de capitaux frais ou par un prix des actions plus élevés (qui signifie pour les entreprises un coût du capital plus faible).

Comme la valeur ajoutée de la finance, le crédit intermédié et la capitalisation boursière ont suivi des courbes ascendantes au cours des dernières décennies (cf. graphiques 1b et 1c infra). L'évolution du crédit au cours du dernier demi-siècle se caractérise en outre par un très fort basculement de la plus grande part de son volume vers le crédit au logement au détriment des prêts aux entreprises. De son côté, la capitalisation boursière a considérablement augmenté au cours des années 1980 et 1990, mais elle est demeurée globalement stable depuis, abstraction faite de la volatilité (cf. graphique 1c infra). Les décennies d'expansion se sont accompagnées de la formation de bulles très importantes au Japon à la fin des années 1980, puis dans le monde entier à la fin des années 1990. Depuis le début des années 2000, les marchés boursiers ont perdu une large part de leur capacité à alimenter l'économie réelle en capitaux frais : aux États-Unis, par exemple, le nombre d'introductions en bourse s'est effondré de 525 par an en moyenne durant la période 1993-2000 à 116 au cours de 2001-2012 (Isaksson et Celik, 2013).

Les pays de l'OCDE se sont fortement financiarisés

Graphique 1a

Valeur ajoutée du secteur financier

(en % du PIB)

Graphique 1b

Crédit bancaire

(en % du PIB)

Graphique 1c

Capitalisation boursière

(en % du PIB)

Source des trois graphiques : Cournède et al. (2015).

L'expansion tendancielle du secteur financier s'est faite d'une manière qui a pesé sur la croissance de long terme

En principe, un accroissement du secteur financier favorise la croissance par de multiples canaux. En effet, de manière fondamentale, un secteur financier plus développé réduit la nécessité de financer les projets avec des ressources propres, ce qui facilite l'affectation du capital vers ses emplois les plus productifs. Davantage de finance devrait aussi permettre aux ménages et aux entreprises de mieux absorber les chocs temporaires et ainsi de réduire les coûts d'ajustement.

Néanmoins un agrandissement excessif et déséquilibré de la sphère financière peut freiner la croissance. En particulier, de telles évolutions peuvent entraîner une mauvaise affectation du capital en favorisant le financement de projets trop peu rentables. La fiscalité joue un rôle important à cet égard en raison des fortes incitations fiscales à l'endettement pour les entreprises et les ménages que créent l'impôt sur les sociétés et les avantages fiscaux liés aux emprunts immobiliers. Une autre origine du biais à l'endettement se trouve dans les subventions implicites dont les banques bénéficient lorsque la garantie des dépôts est sous-tarifée ou lorsque certaines d'entre elles sont jugées d'importance systémique (Denk et al, 2015)1.

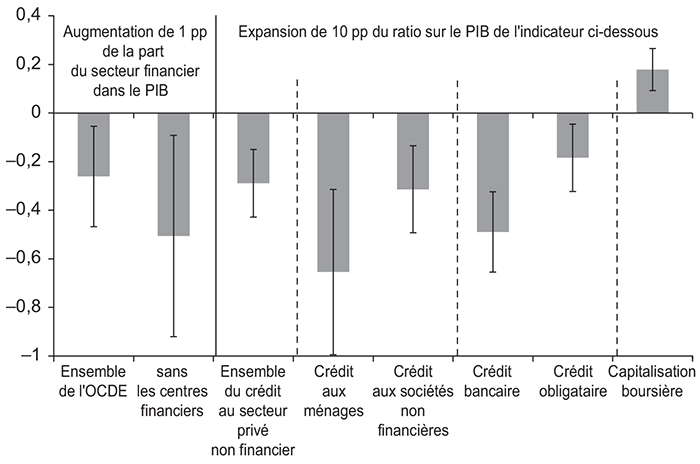

Les analyses économétriques menées par l'OCDE font apparaître que, par leur structure et leur ampleur, les évolutions de fond de la sphère financière freinent la croissance tendancielle. À la marge, un accroissement de la part du secteur financier dans le PIB ralentit la croissance tendancielle (cf. graphique 2 infra, première colonne). Ce ralentissement est économiquement plus important si l'on exclut de l'analyse les grands centres financiers, qui bénéficient dans une large mesure des processus de financiarisation (cf. graphique 2, deuxième colonne). Les estimations employant la valeur ajoutée demeurent toutefois relativement imprécises en raison des problèmes de mesure mentionnés plus haut et aussi parce que la composition de cette valeur compte.

Cet effet marginal négatif de l'expansion de la valeur ajoutée masque des effets opposés : négatifs pour le crédit bancaire, mais positifs pour le financement par actions. Dans les pays de l'OCDE, un accroissement supplémentaire du crédit pèse sur la croissance (cf. graphique 2 infra, colonnes 3-7). En revanche, lorsque les bourses fournissent un montant plus élevé de capitaux propres de manière structurelle (correction faite des effets de cycle), la croissance s'accélère (cf. graphique 2, colonne 8). Ce sont donc les évolutions de la structure, davantage que de la taille, du secteur financier, qui ont fait que la financiarisation a pesé sur la croissance.

La structure du crédit elle-même a également produit des effets défavorables pour la croissance. En effet, les cinquante dernières années ont été marquées par un grand basculement du crédit des entreprises, qui en étaient les principaux bénéficiaires, vers les ménages, principalement pour leurs achats immobiliers. Cette évolution a contribué à ralentir la croissance, dans la mesure où les activités de transaction et de construction immobilières sont moins porteuses de potentiel de croissance économique que les autres formes d'investissement financées par le crédit aux entreprises (Bezemer et al., 2016). De fait, les estimations de l'OCDE indiquent qu'un surcroît de crédit aux ménages présente un plus fort effet négatif sur la croissance qu'une accumulation de crédit supplémentaire aux entreprises (cf. graphique 2, colonnes 4 et 5).

En Europe, la forte croissance du crédit bancaire conjuguée au rôle comparativement modeste des marchés obligataires a particulièrement pesé sur la croissance. De fait, le surcroît de crédit bancaire se révèle provoquer un effet nettement plus négatif que celui de crédit obligataire (cf. colonnes 6 et 7 du graphique 2).

Différentes formes d'expansion financière produisent

différents effets sur la croissance

(variation estimée en points de pourcentage (pp)

de la croissance du PIB réel par habitant)

Notes :

– chaque barre du graphique montre l'impact à long terme d'un changement de la taille de la finance sur la croissance. Cet impact est mesuré en pp de croissance et se lit sur l'axe des ordonnées. À gauche du trait vertical continu, le changement de taille de la finance correspond à une expansion de 1pp de la valeur ajoutée du secteur financier dans le PIB. À droite du trait continu, le changement de taille de la finance correspond à une augmentation 10 pp d'un ratio de crédit ou de capitalisation boursière sur le PIB (indicateur précisé au bas du graphique). Les segments entourant les impacts estimés montrent l'ampleur des intervalles de confiance à 90 % ;

– l'agrégat « Ensemble du crédit privé au secteur non financier » ne repose pas sur les mêmes données que les décompositions par emprunteur (crédit aux ménages et aux sociétés non financières) et par prêteur (crédit bancaire et non bancaire) : il ne doit donc pas être considéré comme une moyenne pondérée.

Source : Cournède et Denk (2015).

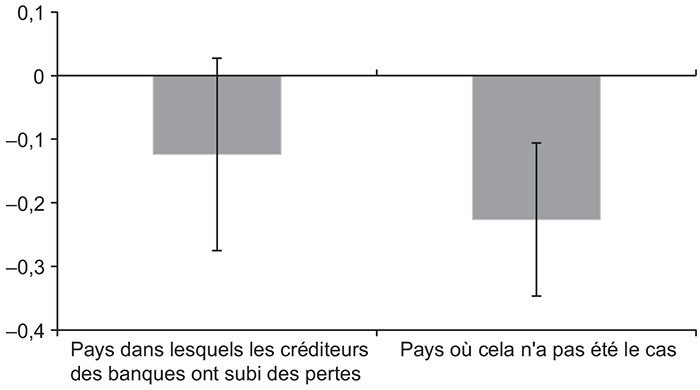

Les conséquences particulièrement négatives de l'excès de crédit bancaire semblent pour une bonne part résulter des distorsions qu'engendrent les subventions de facto dont bénéficient les banques systémiques. L'anticipation par les acteurs de marché d'un sauvetage public en cas de grave faiblesse permet aux banques systémiques d'emprunter à un coût nettement plus faible que leurs concurrentes plus petites ou moins interconnectées. Cet avantage possède une valeur considérable, si bien que ces subventions implicites peuvent s'élever de 1 % à 3 % du PIB dans certains pays (Schich et Aydin, 2014). Ces subventions entraînent des excès de crédit et perturbent sa tarification (Denk et al., 2015). Si l'on exclut de l'analyse les pays dans lesquels les créanciers des banques ont été systématiquement protégés des pertes et que l'on se concentre sur les pays dans lesquels les autorités ont laissé de telles pertes se produire, il apparaît que l'effet négatif d'un accroissement du crédit sur la croissance disparaît (cf. colonne 1 du graphique 3).

Considérer des banques comme trop importantes

pour faire faillite semble réduire la croissance

(variation estimée en pp de la croissance du PIB réel par habitant

lorsque le ratio « crédit/PIB » augmente de 10 pp)

Note : le graphique représente les points d'estimation encadrés par l'intervalle de confiance de 90 %. La colonne de gauche concerne les pays dans lesquels certains créanciers des banques ont connu des pertes au cours de la crise financière mondiale de 2008-2012 ; celle de droite concerne les autres pays de l'OCDE.

Source : Denk et al. (2015).

Par ailleurs, il convient de souligner la robustesse des résultats ci-dessus. De très nombreux tests de sensibilité ont été effectués (Cournède et Denk, 2015). Plusieurs de ces tests en particulier montrent la présence d'un lien de causalité allant de la déréglementation financière vers un surcroît de crédit qui entraîne un fléchissement de la croissance de long terme.

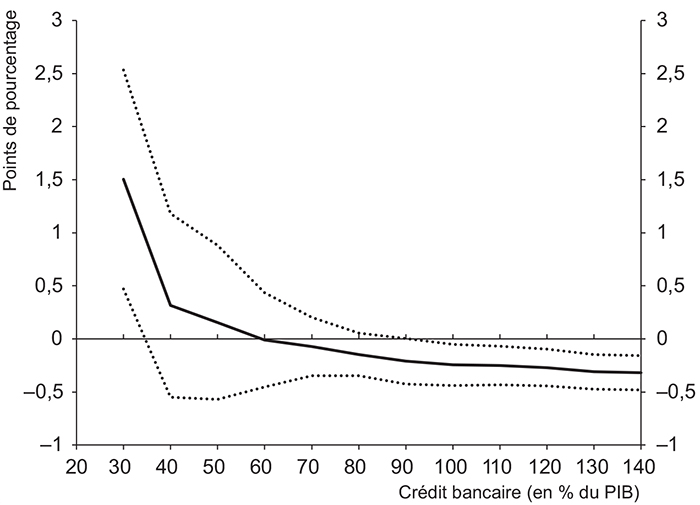

Ces résultats sur les effets négatifs qu'engendrent surcroîts et déséquilibres du crédit s'appliquent aux pays de l'OCDE, mais pas nécessairement au pays en développement, en particulier les moins avancés. En effet, tous les effets mentionnés plus haut s'appliquent à des accroissements à la marge en partant des niveaux observés dans les pays de l'OCDE. À des niveaux moins avancés de développement économique, il est naturel de s'attendre à ce que l'effet marginal de l'accroissement du crédit soit positif. C'est la conclusion à laquelle parviennent Arcand et al. (2012) et c'est aussi celle que les travaux économétriques de l'OCDE dégagent lorsqu'ils se focalisent exclusivement sur les valeurs les plus faibles du ratio « crédit/PIB » observé dans l'OCDE au cours des soixante dernières années (cf. graphique 4).

L'effet d'un surcroît de crédit varie en fonction du point de départ

(changement estimé de la croissance du PIB par habitant

pour une expansion du crédit bancaire de 10 % du PIB)

Note : chaque point correspond à une estimation effectuée en tenant compte uniquement des années et des pays pour lesquels le ratio « crédit/PIB » est inférieur à la valeur en abscisse. Par conséquent, le point à l'extrême droite est égal à celui représenté dans la troisième colonne du graphique 2 (supra). Les lignes en pointillés représentent l'intervalle de confiance de 90 %. L'échantillon comprend trente-quatre pays de l'OCDE.

Source : Cournède et Denk (2015).

Les personnes défavorisées supportent

une part disproportionnée

du coût des excès financiers

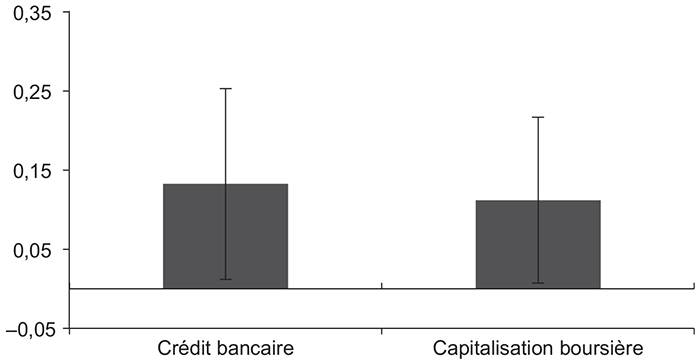

Outre ses effets sur la croissance économique, la finance peut influencer la distribution des revenus. Les analyses empiriques montrent que l'augmentation de l'offre de crédit du secteur financier et l'expansion des marchés boursiers sont l'une et l'autre associées à une distribution plus inégale des revenus. En d'autres termes, l'expansion de la finance, qu'elle prenne la forme du crédit ou du financement par actions, va de pair avec un creusement des inégalités de revenu dans les pays de l'OCDE, quoique l'incertitude de l'estimation soit considérable (cf. graphique 5). Des analyses plus poussées indiquent, par ailleurs, que l'expansion de la finance tend à freiner la croissance du revenu des ménages à faibles revenus, même si la capitalisation boursière entraîne pour sa part une hausse des revenus moyens (Denk et Cournède, 2015).

Les augmentations du crédit bancaire et du financement

par les marchés boursiers semblent associées

à un creusement des inégalités de revenu

(variation estimée des coefficients de Gini pour le revenu disponible,

en points de Gini, lorsque le ratio « crédit/PIB »

ou « capitalisation boursière/PIB » augmente de 10 pp)

Note : le graphique représente les estimations ponctuelles, encadrées par un intervalle de confiance à 90 %.

Source : Denk et Cournède (2015).

Les travaux empiriques font apparaître trois mécanismes principaux expliquant ce lien :

-

premièrement, les salariés du secteur financier sont fortement concentrés au sommet de l'échelle des revenus (Denk, 2015). Les salariés du secteur financier représentent 20 % du décile des revenus les plus élevés, alors qu'ils ne pèsent que 4 % dans l'emploi total. La forte présence des salariés du secteur financier parmi les hauts revenus se justifie pour autant que leurs rémunérations soient sous-tendues par une productivité très élevée. Cependant des recherches économétriques poussées montrent que les sociétés financières versent des rémunérations nettement supérieures à celles perçues par des salariés de profil comparable dans les autres secteurs. L'écart est particulièrement important au sommet de l'échelle des revenus et explique la moitié environ de l'effet total du secteur financier sur les inégalités de revenu ;

-

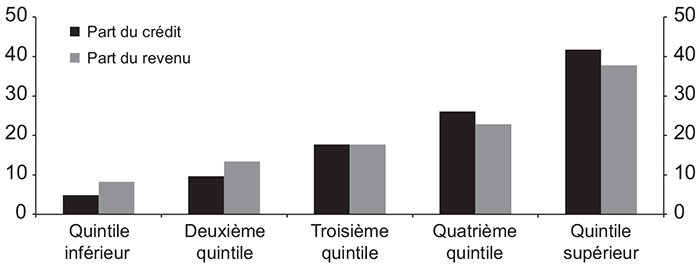

deuxièmement, les personnes à revenu élevé ont les moyens d'emprunter davantage, et c'est ce qu'elles font. Dans la zone euro, la distribution du crédit est deux fois plus inégale que la distribution du revenu des ménages (cf. graphique 6). Par conséquent, l'expansion du crédit alimente les inégalités de revenu, dans la mesure où les personnes plus aisées peuvent gagner plus que d'autres sur les possibilités d'investissement qui se présentent à elles. Cette inégale distribution du crédit peut se justifier d'un point de vue de gestion du risque de crédit, mais elle n'en creuse pas moins les inégalités s'agissant des capacités de financer les initiatives de chacun ;

-

troisièmement, la croissance de la capitalisation boursière a contribué à creuser les inégalités de revenu. La probabilité qu'un ménage possède un portefeuille d'actions cotées en bourse augmente sensiblement avec son niveau de revenu. Dans la zone euro, la distribution du patrimoine boursier est quatre fois plus inégale que la distribution du revenu des ménages (Denk et Cazeneuve-Lacroutz, 2015). Aussi des marchés boursiers plus étendus, qui génèrent davantage de dividendes et de plus-values, contribuent à l'élargissement de la distribution des revenus.

Le crédit aux ménages est plus inégalement réparti que le revenu

(pays de la zone euro, 2010, en %)

Note : les quintiles de revenu sont fondés sur le revenu annuel brut des ménages pour le crédit aux ménages et sur le revenu disponible pour le revenu des ménages. Le graphique représente la moyenne simple des pays de l'OCDE qui appartiennent à la zone euro et pour lesquels des données sont disponibles.

Source : Denk et Cazenave-Lacroutz (2015).

En réponse, il convient d'améliorer l'architecture du système financier

Les analyses empiriques sur lesquelles s'appuie cet article indiquent la présence d'un lien qui va de la déréglementation financière à l'expansion financière, puis au ralentissement de la croissance. De ce fait, des réformes efficaces visant à accroître la stabilité du secteur de la finance devraient stimuler la croissance économique à long terme et réduire les inégalités de revenu. Néanmoins, de telles réformes pourraient temporairement ralentir la croissance.

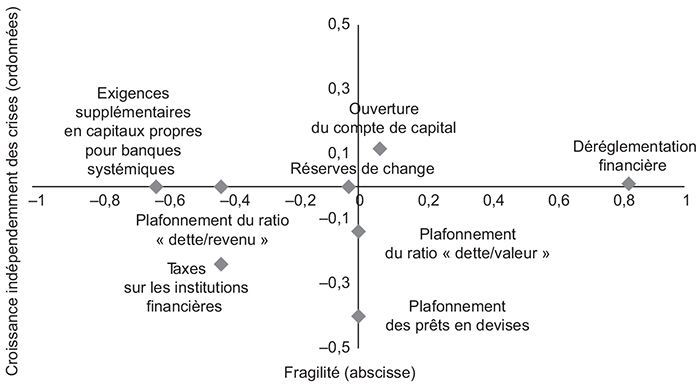

Les analyses ci-dessus n'ont pas eu pour objet d'identifier les effets directs des politiques financières considérées mesure par mesure sur la croissance et les inégalités, car les données disponibles sur les différentes mesures ne couvrent pas un nombre suffisant de pays sur une période suffisamment longue. Cependant il est possible d'étudier les effets d'un certain nombre d'entre elles sur la croissance en séparant leur effet indépendamment des crises et leur propension à réduire ou augmenter le risque de crise (cf. graphique 7 infra ; Caldera-Sanchez et al., 2016).

Pour que le secteur financier contribue à l'émergence d'une croissance soutenue et équitable, il est nécessaire de prévenir les excès dommageables à la croissance et à l'égalité des revenus et d'améliorer la structure de la finance.

Prévenir les excès

Les liens qui conduisent de l'excès de crédit au ralentissement de la croissance et au creusement des inégalités de revenu soulignent l'intérêt qu'il y a à éviter un endettement excessif à long terme. Les mesures macroprudentielles offrent des outils pour éviter l'emballement du crédit. Le plafonnement du ratio « service de la dette/revenu » est particulièrement efficace à cet égard (cf. graphique 7 infra).

Certaines mesures de réglementation financière peuvent être évaluées pour leurs effets sur la croissance hors crise

et leurs impacts en termes de crises

Note : les abscisses représentent l'effet des politiques publiques sur la fragilité, qui s'entend comme la probabilité de subir une crise financière ou une chute importante du PIB. L'ordonnée correspond à l'effet sur la croissance économique. Les coordonnées sont des élasticités ou des effets marginaux suivant le cas. Voir Caldera-Sanchez et al. (2016) pour plus de renseignements.

Source : Caldera-Sanchez et al. (2016).

Lorsque le crédit global augmente, des capitaux trop nombreux sont affectés à la construction de logements par le biais des crédits immobiliers. Ce constat met en lumière un avantage supplémentaire des mesures macroprudentielles, à savoir la possibilité de mettre l'accent sur des secteurs particuliers tels que le logement. Aux États-Unis en particulier, des réformes visant à réduire le soutien public aux institutions qui orientent l'épargne vers le crédit immobilier contribueraient à réduire l'accumulation des risques et la mauvaise affectation des capitaux que peut entraîner l'excès de financement du logement. Les mesures macroprudentielles et la réduction du soutien au crédit immobilier se heurtent néanmoins à un écueil sur le plan de l'économie politique, en ce sens qu'au moment de leur adoption, ces réformes rendent l'accession à la propriété plus difficile pour les acheteurs disposant de ressources limitées.

Imposer des exigences strictes en termes de fonds propres aux établissements de prêt, renforcées lorsqu'ils sont systémiques, constitue une autre mesure importante pour éviter les excès financiers (cf. graphique 7 infra). L'augmentation des volants de fonds propres limite en particulier la possibilité, pour les banques, de financer leurs activités deprêt à l'aide d'éléments de passif qui bénéficient d'un soutien public, tels que les dépôts assurés et d'autres formes de dette pour les établissements de prêt systémiques (too big to fail, TBTF). Des progrès notables ont déjà été accomplis depuis l'adoption du dispositif de Bâle III, mais il reste beaucoup à faire pour réduire le soutien implicite de l'État aux institutions TBTF et rendre les conditions de concurrence plus équitables entre petites et grandes banques.

L'un des moyens d'éliminer de facto le soutien public aux institutions financières d'importance systémique consisterait à scinder les banques TBTF en entités suffisamment petites pour qu'une faillite éventuelle de ces établissements n'engendre pas de risque systémique. Une autre approche, qui s'est imposée à l'issue de la crise, consiste à obliger les banques TBTF à présenter des plans de résolution crédibles (les « testaments bancaires », « living wills »), à encourager la séparation entre leurs fonctions d'utilité systémique et leurs activités plus risquées, et à assurer une participation accrue du secteur privé au partage des pertes des banques insolvables. La plupart des pays de l'OCDE ont engagé des réformes allant dans ces trois directions aux niveaux national et international, sous les auspices du Conseil de stabilité financière, de l'Union européenne et du Comité de Bâle sur le contrôle bancaire (CBCB).

La mise en place d'une réglementation bancaire stricte pourrait avoir pour conséquence de déplacer le risque vers d'autres compartiments des marchés de capitaux, par exemple le secteur bancaire parallèle (shadow banking). La migration du risque des institutions qui bénéficient d'un soutien public de facto vers des secteurs du marché où ce sont les investisseurs qui sont sont plus susceptibles d'absorber eux-mêmes les pertes doit être perçue comme un effet salutaire, et non dommageable, du durcissement de la réglementation bancaire. Malgré tout, la migration des risques pourrait devenir un problème et une source d'instabilité si certains secteurs du système financier voyaient s'accumuler des risques susceptibles d'engendrer une instabilité générale, et donc de devenir systémiques. Pour cette raison, les autorités de contrôle bancaire doivent continuer à surveiller les risques à l'échelle systémique, et ne pas s'attacher seulement à des acteurs particuliers du système financier.

Les niveaux de rémunération pratiqués dans le secteur financier constituent une autre forme d'excès du système. À qualifications, expérience et autres caractéristiques égales, les salariés du secteur financier gagnent en moyenne davantage que les salariés du reste de l'économie, en particulier au sommet de l'échelle des revenus (Denk, 2015). La stabilité financière, l'égalité économique et la confiance du public ne peuvent qu'être renforcées par la mise en œuvre de réformes visant à améliorer les pratiques de rémunération dans le secteur financier, et plus particulièrement à restreindre les modes de rémunération qui récompensent les succès à court terme sans prendre en compte les conséquences à long terme.

Améliorer la structure des financements

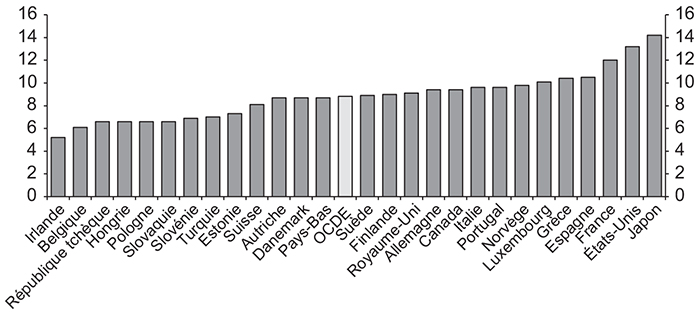

Dans la plupart des pays de l'OCDE, le régime fiscal en vigueur encourage les entreprises à se financer par l'emprunt plutôt que par l'apport de fonds propres (cf. graphique 8 infra). Une réforme fiscale permettrait d'améliorer la structure des financements en réduisant ce biais en faveur de la dette qui conduit à un endettement excessif et à une assise en fonds propres insuffisante. Cette situation engendre de l'instabilité, ralentit la croissance et compromet les investissements futurs. Si des réformes fiscales sont engagées pour réduire ce biais, les financements deviendront plus favorables à la croissance à long terme. Les mesures qui encouragent un accès étendu aux placements boursiers, par exemple une politique plus large d'incitation sans contrainte à souscrire à des plans de retraite, peuvent concourir à un meilleur partage des avantages issus de l'expansion des marchés boursiers.

Les régimes fiscaux favorisent le financement par l'emprunt

par rapport au financement par fonds propres

(différence en pp entre les taux effectifs moyens d'imposition

sur le financement par l'emprunt

et le financement par fonds propres, 2011)

Note : les calculs permettent de comparer les conséquences fiscales, pour les entreprises, du financement par l'emprunt et du financement par fonds propres. En particulier, conformément à cette approche qui privilégie le point de vue de l'entreprise plutôt que celui de l'investisseur, l'imposition des paiements d'intérêts, des dividendes et des plus-values dans l'impôt sur le revenu des personnes physiques n'a pas été prise en compte dans les calculs.

Source : Cournède et al. (2015).

L’amélioration de la structure des financements passe également par une révision de la politique du logement. Bon nombre de politiques d’aide à l’accession à la propriété ont conduit à des cycles d’emballement et d’effondrement du crédit au logement. Une réforme des dispositions fiscales et des réglementations visant à unifier le traitement de toutes les formes de prêt réduirait les incitations qui favorisent la concentration des prêts dans le secteur du logement. Par ailleurs, pour assurer la neutralité du traitement des différentes formes de prêt, il faudrait éliminer graduellement le soutien public au crédit au logement, qui découle actuellement des garanties accordées par l’État et des portefeuilles de titres hypothécaires détenus par les banques centrales. La protection et l’éducation des consommateurs peuvent également être utiles pour éviter une accumulation excessive d’emprunts.