Les cat-bonds sont généralement émises par des compagnies d'assurance et de réassurance avant d'être vendues à d'autres compagnies d'assurance et à des fonds d'investissement par le biais de véhicules ad hoc (special purpose vehicles – SPV). En plus d'un coupon et du taux d'intérêt (sans risque) sur le collatéral, l'émetteur garantit le remboursement du principal, sauf en cas de survenance d'un événement déclencheur. Par exemple, les investisseurs en cat-bonds couvrant les risques de tremblement de terre au Japon se voient rembourser le principal à l'échéance, à moins qu'un tremblement de terre se soit produit dans le pays et ait entraîné des dégâts excédant un seuil spécifié dans le contrat.

Pour l'économie financière, les cat-bonds représentent une catégorie d'actifs intéressante dans la mesure où le risque lié à ces titres est en théorie strictement exogène. Elles constituent ainsi un laboratoire naturel permettant de tester la validité des modèles classiques d'évaluation du prix des actifs.

Comme nous le verrons en détail infra, les cat-bonds occupent une place croissante depuis quelques années. Sur le plan de l'offre, l'une des raisons expliquant leur développement a trait aux avantages qu'elles présentent en termes de conformité aux exigences en fonds propres, qui concernent tout particulièrement les compagnies d'assurance et de réassurance. Une autre raison est que les cat-bonds peuvent être perçues comme une titrisation des queues de distribution des risques et, pour ces événements extrêmes, l'asymétrie d'information entre émetteurs et investisseurs est moins importante, ce qui réduit les coûts de transaction. Sur le plan de la demande, les cat-bonds attirent les investisseurs qui recherchent des rendements plus élevés (en particulier lors de la période récente caractérisée par des taux d'intérêt exceptionnellement bas) et une diversification accrue, dans la mesure où les catastrophes naturelles ne devraient pas être corrélées aux marchés financiers.

Pour commencer, rappelons quelques récentes tendances significatives :

-

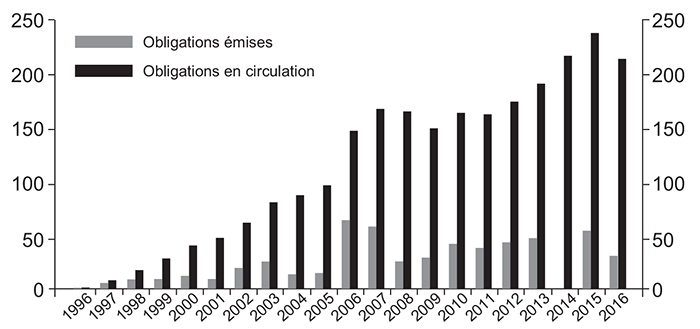

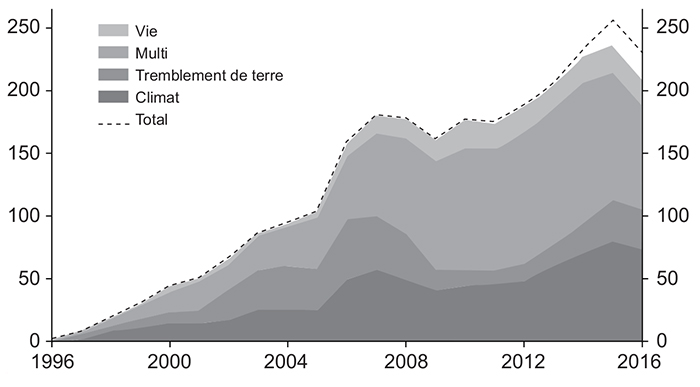

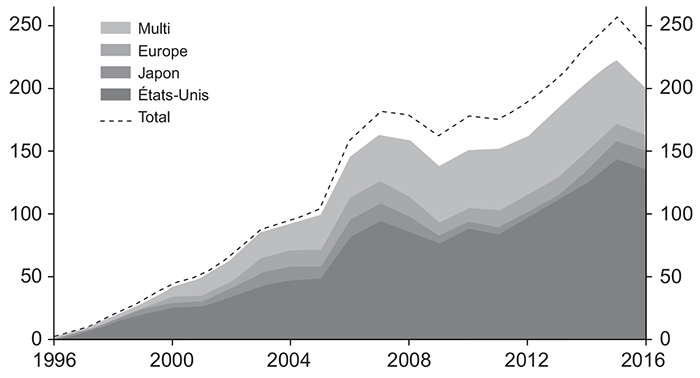

nous observons une forte augmentation des émissions de cat-bonds et de la valeur des cat-bonds en circulation (cf. graphique 1). Les cat-bonds de tout type ont progressé, en particulier celles liées aux risques climatiques (ouragans, tempêtes) et en particulier celles couvrant les États-Unis (cf. graphiques 2 infra) ;

Tendance à la hausse des obligations émises et en circulation (l'étude de la valeur des obligations plutôt que de leur nombre donnerait un résultat similaire)

(en nombre d'obligations)

Sources : SCOR ; calculs des auteurs.

Augmentation des types d'obligations, 1996-2016

(en nombre d'obligations)

Graphique 2a

Liés au climat

Graphique 2b

Par pays et groupe de pays

Note : tous les types d'obligations ont crû en importance, en particulier celles liées au climat (ouragans, tempêtes) et celles couvrant les États-Unis (l'étude de la valeur des obligations plutôt que de leur nombre donnerait un résultat similaire).

Sources des deux graphiques : SCOR ; calculs des auteurs.

-

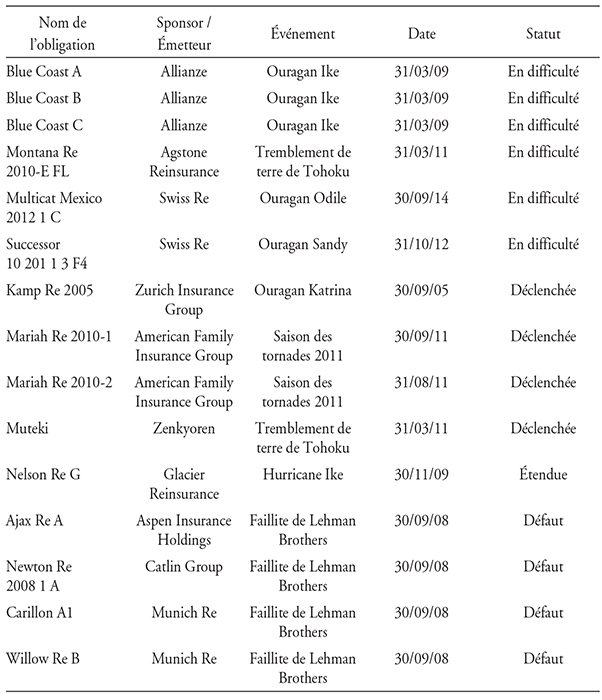

en 2016, seules dix cat-bonds avaient été déclenchées. Parmi celles-ci, quatre ont fait défaut en lien avec la faillite de Lehman Brothers, auprès de laquelle le principal était déposé. En réalité, ces défauts ne découlaient donc pas de catastrophes naturelles, mais plutôt de tensions dans le secteur financier. Les autres défauts d'obligations ont été provoqués par l'ouragan Katrina en 2005, le tremblement de terre au Japon en 2008, l'ouragan Ike en 2008 et l'ouragan Odile au Mexique en 2010 (cf. tableau 1) ;

Liste de cat-bonds en difficulté

Note : « En difficulté » signifie que l'obligation est déclenchée ou qu'un calcul des pertes est en cours ; « Déclenchée » signifie que le risque sous-jacent à l'obligation s'est matérialisé et que le principal est utilisé pour couvrir la perte de l'assureur. « Étendue » signifie que l'échéance de l'obligation a été prorogée ; « Défaut » signifie que l'obligation a fait défaut pour d'autres raisons.

Sources : SCOR ; calculs des auteurs.

-

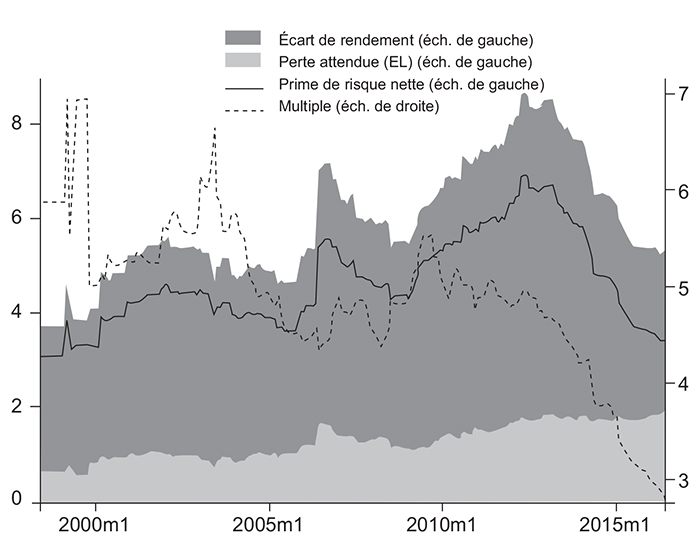

nous observons une hausse du risque des cat-bonds émises, tel que mesuré par la perte attendue (expected loss – EL). La perte attendue dépend de la probabilité de défaut (généralement appelée « probabilité de perte du premier dollar » – probability of first dollar loss ou PFDL) et de la perte attendue conditionnelle au défaut (généralement appelée « perte attendue conditionnelle » – conditional expected loss ou CEL). Nous constatons une augmentation de la perte attendue moyenne, qui passe d'environ 1 % en 1998 à 2 % en 2006. Des tendances similaires sont relevées en étudiant des mesures alternatives du risque telles que le multiple, défini comme le ratio entre l'écart de rendement (spread) et la perte attendue, et la prime de risque nette, définie comme la différence entre l'écart de rendement et la perte attendue (cf. graphique 3).

Séries chronologiques des variables jouant un rôle important dans l'évaluation des cat-bonds sur le marché primaire : écart de rendement initial, perte attendue, multiplicateur (ratio entre l'écart de rendement et la perte attendue) et prime de risque nette (différence entre l'écart de rendement et la perte attendue)

(en %)

Note : toutes les cat-bonds de notre échantillon en circulation sur le marché sont pondérées par leur nombre quel que soit le mois considéré entre juin 1998 et juin 2016.

Sources : SCOR ; calculs des auteurs.

Données

Nous combinons des informations exclusives fournies par SCOR et principalement axées sur les prix des cat-bonds, à des informations publiques concernant à la fois les prix et les caractéristiques des obligations, obtenues auprès de plusieurs sources spécialisées telles qu'Artemis et Intralinks. Nous complétons ces sources par des rapports trimestriels portant sur les titres assurantiels (insurance-linked securities) provenant d'Aon Benfield, de Lane Financial, de Swiss Re et de BNP Paribas. Pour certaines obligations particulières, nous recueillons manuellement des informations à partir des sites internet de leurs sponsors.

Dans de nombreux cas, plusieurs des sources mentionnées supra se chevauchent, ce qui nous permet de recouper et de corriger les informations initiales. Cette approche contribue à améliorer la cohérence entre les différentes sources de données utilisées dans notre travail.

D'autres données non directement liées aux cat-bonds, telles que l'écart de rendement et le rendement total des obligations de société, le rendement du marché boursier et différents taux d'intérêt, sont obtenues auprès de la Federal Reserve Bank of St. Louis et de la Kenneth French's Data Library.

Notre base de données définitive recouvre 674 obligations émises entre 1996 et juillet 2016, incluant l'ensemble des obligations en circulation en juillet 2016 ainsi que la quasi-totalité des obligations ayant été émises au cours de cette période. Une poignée d'obligations placées de manière privée, n'ayant jamais été cotées en bourse, sont absentes de l'ensemble des données.

En ce qui concerne les opérations sur le marché secondaire, nous disposons principalement de données mensuelles, lesquelles sont complétées par des cours hebdomadaires à partir de mars 2012 et couvrent toutes les obligations cotées en circulation depuis lors.

À notre connaissance, il s'agit de la base de données la plus complète ayant été constituée concernant les cat-bonds. La comparaison de notre échantillon avec ceux utilisés dans des études précédentes, ou ceux trouvés dans d'autres sources de données publiques, montre qu'il s'agit en effet de l'échantillon le plus exhaustif à ce jour. Notre échantillon est également représentatif pour deux raisons : d'une part, il couvre plus ou moins l'intégralité des cat-bonds jamais émises, à l'exception des obligations placées de manière privée ; d'autre part, les tendances observées dans notre échantillon sont généralement cohérentes avec celles relevées dans d'autres publications.

Néanmoins les cat-bonds se caractérisent par quelques propriétés singulières qu'il convient de garder à l'esprit dans la mesure où elles imposent certaines limites à l'analyse empirique. En effet certaines catégories de cat-bonds sont surreprésentées dans l'échantillon. En termes de risques couverts, celles de type climat et de type multirisques représentent 70 % des obligations en circulation en juillet 2016. En termes de territoire couvert, plus de la moitié de ces dernières sont des obligations américaines. Par conséquent, certains des autres types sont sous-représentés (Japon et territoire européen, risque de tremblement de terre), de sorte qu'il est difficile d'appliquer une inférence statistique significative sur les variables « type de risque » et « territoire ». Une réserve similaire doit être observée lors de l'étude des obligations en difficulté, seules dix d'entre elles relevant de cette catégorie. Sur ces dix, six seulement ont été déclenchées par un incident lié au risque assuré, les quatre autres ayant fait défaut à la suite de la faillite de Lehman Brothers.

Tout au long de notre analyse, nous gardons à l'esprit les limites énumérées supra.

Fixation du prix sur le marché primaire

Relation entre écart de rendement et perte attendue

Nous nous concentrons d'abord sur le prix des obligations sur le marché primaire. En particulier, nous mettons l'accent sur les déterminants de l'écart de rendement initial offert par une obligation donnée. Celui-ci se définit comme la différence entre le rendement obligataire et le taux sans risque. À titre de référence, nous commençons par modéliser l'écart de rendement en tant que fonction (éventuellement non linéaire) de la perte attendue en cas de défaut (EL). La perte attendue est calculée à partir de la distribution de probabilité de la perte du risque sous-jacent. Elle est généralement modélisée par des tiers indépendants réputés pour leur expertise en matière de risques. Nous nous intéressons aux variations en coupe transversale de l'écart de rendement en fonction de la perte attendue. Dans ce cadre, les variations de l'écart de rendement reflètent uniquement des différences dans les primes de risque. Ainsi elles sont utiles pour évaluer les déterminants du risque de l'obligation tel que perçu par les investisseurs. Dans notre échantillon, l'écart de rendement moyen est de 5,9 %, avec un écart type égal à 1,28 %.

Soit Si l'écart de rendement d'une cat-bond i et RPi la prime de risque. Nous obtenons :

Si = ELi + RPi

En théorie, la prime de risque constitue une compensation pour tout risque ne pouvant être diversifié par l'investisseur marginal. Si l'investisseur marginal est complètement diversifié, seul le risque systématique, autrement dit la corrélation avec le risque économique global, doit être compensé. Si, en revanche, l'investisseur marginal est exposé, par exemple, au secteur des assurances, la prime de risque pourrait être positive, même si le bêta de l'obligation sur le risque global de marché est négligeable.

Définissons Mi, le « multiple », une mesure populaire du prix du risque dans l'univers des cat-bonds, qui équivaut à :

Mi = 1 correspond à une évaluation neutre au risque. Mi > 1 serait la conséquence d'une prime de risque positive. C'est en effet ce que nous obtenons. En moyenne, le multiple est égal à 4,9, ce qui correspond à une perte attendue de 1,25 % et à un écart de rendement de 5,9 %. Le graphique 3 (supra) montre qu'il y a une part considérable de variation temporelle dans le multiple. Il suit une tendance « cyclique » au cours de la période, avec une tendance globalement à la baisse. En effet, le multiple passe de 8 au début de la période à moins de 3 à la fin de l'échantillon.

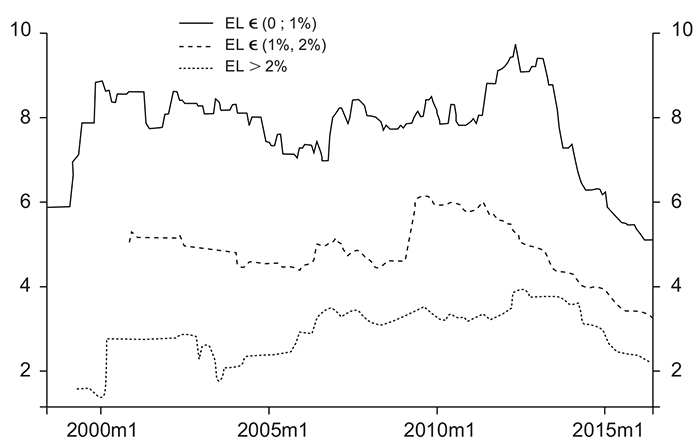

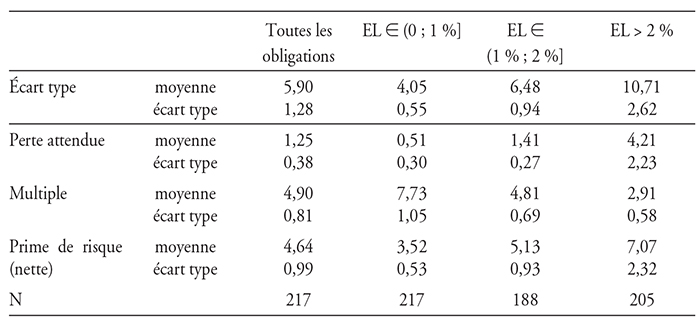

Le graphique 4 classe les obligations en trois catégories selon leur perte attendue. Avec une régularité marquante, le multiple est systématiquement inférieur pour les obligations ayant une perte attendue plus élevée, évoquant ainsi une relation concave entre l'écart de rendement et la perte attendue. Autrement dit, l'écart de rendement augmente avec la perte attendue, mais à un rythme plus lent.

Valeur du multiple pour trois catégories différentes de cat-bonds classées selon leur perte attendue (EL)

Note : le multiple diminue avec la perte attendue, indiquant une relation concave entre l'écart de rendement et la perte attendue.

Sources : SCOR ; calculs des auteurs.

Le tableau 2 résume les informations contenues dans les graphiques : le multiple passe de 7,7 pour les obligations les moins risquées à 2,9 pour les obligations les plus risquées.

Statistiques des séries chronologiques liées à l'évaluation initiale des marchés des cat-bonds

Note : ce tableau fournit les moyennes et les écarts types de l'écart de rendement pondéré de la valeur, de la perte attendue, du multiple (ratio entre l'écart de rendement et la perte attendue) et de la prime de risque nette (différence entre l'écart de rendement et la perte attendue).

Sources : SCOR ; calculs des auteurs.

Nous testons la capacité des modèles d'évaluation des cat-bonds disponibles dans la littérature à tenir compte de la concavité entre Si et ELi.

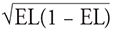

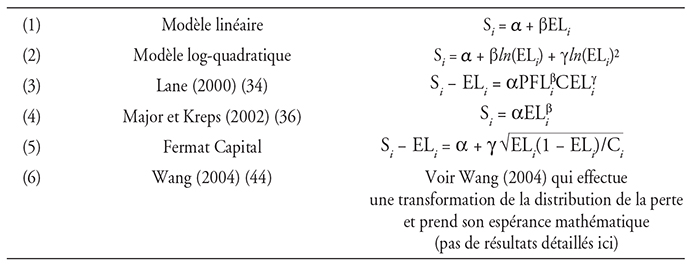

Nous identifions six modèles d'évaluation différents (cf. tableau 3 infra). Le premier est le modèle linéaire en fonction de la perte attendue. Par définition, il ne peut tenir compte de la relation concave entre écart de rendement et la perte attendue, aussi est-il élargi par l'ajout d'un terme log-quadratique de perte attendue dans un second modèle. Un troisième modèle proposé par Lane (2002), qui est aussi le modèle utilisé en pratique par Lane Financial, établit que la prime rapportée à la perte attendue est une fonction de type Cobb-Douglas de probabilité d'attachement et de perte attendue en cas de défaut. Les deux peuvent être interprétés comme une probabilité de défaut moins le taux de recouvrement. Cette formule peut également être considérée comme exprimant un arbitrage entre la fréquence et la sévérité des événements de perte. Dans une quatrième formule, Major et Kreps (2002) modélisent l'écart de rendement en tant que fonction puissance de la perte attendue, l'exposant devant être inférieur à 1 pour tenir compte de la concavité. Le cinquième modèle proposé par Fermat Capital postule que la prime de risque nette constitue une compensation au titre de l'incertitude de la perte. L'incertitude de la perte peut être représentée par  . Un paramètre de rang entre également en jeu, Ci, qui tient compte des différentes catégories de risques et de territoires1. Enfin, le modèle de Wang (2004) applique une transformation complexe de la distribution de la perte de l'obligation, qui nécessite de connaître la distribution exacte. Il s'agit du seul modèle que notre ensemble de données ne nous permet pas de tester.

. Un paramètre de rang entre également en jeu, Ci, qui tient compte des différentes catégories de risques et de territoires1. Enfin, le modèle de Wang (2004) applique une transformation complexe de la distribution de la perte de l'obligation, qui nécessite de connaître la distribution exacte. Il s'agit du seul modèle que notre ensemble de données ne nous permet pas de tester.

Les six différents modèles d'évaluation de cat-bonds utilisés à la fois dans la littérature théorique et dans la littérature pratique

Source : d'après les auteurs.

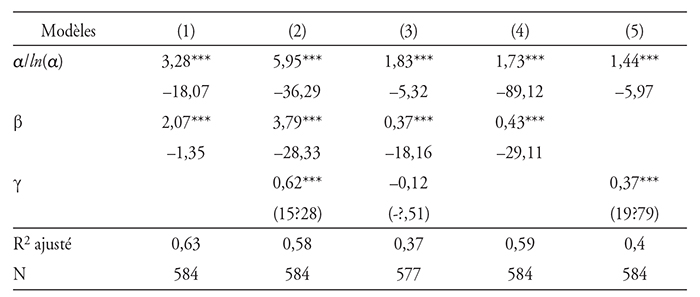

Le tableau 4 (infra) résume les valeurs estimées des paramètres, ainsi que la qualité d'ajustement des différents modèles d'évaluation. Tous les coefficients clés sont significatifs et conformes aux valeurs observées dans la littérature. Dans tous les cas, l'écart de rendement augmente avec la perte attendue et le coefficient de cette dernière est significatif. Le modèle linéaire établit qu'en moyenne, le multiplicateur correspondant au ratio entre écart de rendement et perte attendue est égal à 2, ce qui est très inférieur à ce que nous avons observé auparavant pour les obligations individuelles. Dans le modèle log-quadratique, l'écart de rendement est plus sensible à la perte attendue : une hausse de 1 % de la perte attendue engendre une hausse de 3,79 % de l'écart de rendement. Le modèle de Majors et Kreps illustre spécifiquement la relation concave entre l'écart de rendement et la perte attendue, avec un coefficient β nettement inférieur à 1. Ces résultats laissent entendre que la spécification linéaire ou une spécification ayant une prime de risque constante ne fournissent pas la meilleure description de la relation entre l'écart de rendement et la perte attendue.

Les modèles de Lane Financial et Fermat Capital expliquent la prime non liée au risque de défaut (écart de rendement moins perte attendue) en utilisant des mesures de risque : la PFL et la CEL. Les résultats montrent en effet que les détenteurs de cat-bonds exigent une compensation au titre de l'incertitude des futurs flux de trésorerie. Néanmoins les deux modèles posent plusieurs problèmes. D'une part, une grande partie de la prime non liée au risque de défaut reste inexpliquée. Cela est particulièrement visible dans le modèle Fermat Capital où la constante est égale à 1,54, ce qui représente un tiers de la valeur moyenne, pour l'échantillon, de la prime non liée au risque de défaut (4,64). D'autre part, la formule n'explique pas pourquoi les investisseurs exigeraient une compensation au titre de l'incertitude des futurs flux de trésorerie : si ces derniers ne sont pas systématiques, comme l'on peut s'y attendre dans le cas de catastrophes locales couvertes par ces obligations, la volatilité des flux de trésorerie peut être diversifiée dans un portefeuille suffisamment important.

Résultats de l'estimation des différents modèles d'évaluation de cat-bondsa

a À l'exception du modèle de Wang (2004) pour lequel nous ne disposons pas de données appropriées.

Note : dans la partie supérieure du tableau, les valeurs des paramètres sont rapportées avec l'écart type entre parenthèses. La partie inférieure du tableau rapporte la qualité de l'ajustement mesurée à l'aide du R2 ajusté.

* : significatif au seuil de 10 % ; ** : significatif au seuil de 5 % ; *** significatif au seuil de 1 %.

Source : calculs des auteurs.

Il faut retenir que le risque affecte les rendements obligataires de manière non linéaire ; en particulier, les cat-bonds ayant une perte attendue plus élevée ont un multiple inférieur (ratio « écart de rendement/perte attendue »), ce qui est le signe d'une relation concave entre l'écart de rendement et la perte attendue. Cette concavité est en effet prise en compte par les différents modèles empiriques du prix des cat-bonds. Les investisseurs semblent exiger une prime de risque lorsque les flux de trésorerie sont plus incertains. En effet, la prime de risque offerte par les obligations est établie en fonction de mesures de risque inhérentes à l'obligation, par les asymétries d'information entre les investisseurs et l'émetteur et par la réputation de l'émetteur. Toutefois l'existence d'une prime de risque est modélisée de manière ad hoc, sans explication économique quant à son existence.

Incidence du sponsor sur l'écart de rendement

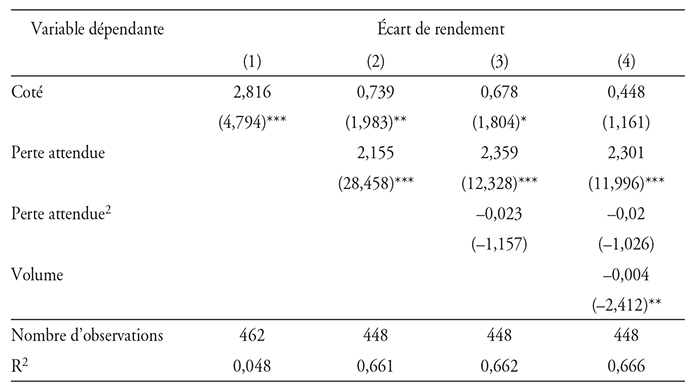

Nous cherchons ensuite à savoir si le fait que le sponsor soit une société cotée en bourse (par opposition à une entreprise non cotée) a une incidence sur la fixation du prix des obligations sur le marché primaire. La comparaison est importante : des études antérieures ont en effet décrit une « prime d'émetteur non coté » permettant aux obligations émises par des sponsors non cotés de payer un écart de rendement inférieur2. Cela peut sembler contraire à la logique dans la mesure où les asymétries d'information entre le sponsor et les investisseurs devraient être moindres pour les sponsors cotés en bourse. Ainsi, toutes choses étant égales par ailleurs, on pourrait s'attendre à ce que les sponsors cotés paient des écarts de rendement inférieurs. Nous commençons par décrire la relation entre les écarts de rendement et les sponsors cotés dans notre échantillon. Dans le tableau 5 (infra), la variable dépendante est l'écart de rendement des obligations et « Coté » est une variable muette égale à 1 si l'émetteur est une société cotée en bourse et à zéro dans le cas contraire. Dans notre échantillon, 58 % des obligations sont émises par des sponsors cotés. Afin de rendre la comparaison plus claire, nous omettons les sponsors liés aux gouvernements (ces derniers correspondent à 16 % environ de notre échantillon). Dans la première colonne, nous observons que les obligations émises par des sponsors cotés en bourse offrent des écarts de rendement plus importants. Cela confirme de précédentes constatations et semble aller à l'encontre de l'idée selon laquelle les sponsors cotés supportent des coûts d'asymétrie d'information inférieurs.

Le même argument relatif aux coûts d'asymétrie d'information suggère néanmoins également que les sponsors cotés peuvent émettre des obligations plus risquées. C'est en effet le cas : la perte attendue moyenne pour les obligations émises par des sponsors non cotés est de 1,4 % (écart type = 1,6 %), tandis que pour les sponsors cotés, elle est de 2,3 % (écart type = 2,1 %). De la même façon, les émissions de moindre importance peuvent être perçues comme plus risquées et les sponsors cotés peuvent avoir un avantage en ce qui concerne les émissions de moindre importance. Dans les faits, l'émission moyenne est de 95 M$ pour les sponsors cotés et de 110 M$ pour les non-cotés.

Dans la deuxième colonne, nous prenons en compte le risque (perte attendue) et observons effectivement que l'effet des sponsors cotés diminue beaucoup. Dans la troisième colonne, nous tenons compte des effets non linéaires de la perte attendue sur l'écart de rendement et observons que l'effet des sponsors cotés est encore moins prononcé et à peine significatif d'un point de vue statistique. Enfin, dans la quatrième colonne, nous ajoutons le volume de l'émission en tant que variable de contrôle et montrons que l'effet lié au fait que le sponsor soit coté disparaît.

Résultats des régressions MCO

Note : la variable dépendante est l'écart de rendement des obligations et « Public » est une variable muette égale à 1 si l'émetteur est une société cotée en bourse et à zéro s'il s'agit d'une entreprise privée. Dans la deuxième colonne, nous prenons en compte le risque (perte attendue, EL). Dans la troisième colonne, nous tenons compte des effets non-linéaires de la perte attendue. Dans la quatrième colonne, nous ajoutons le volume de l'émission en tant que variable de contrôle.

* : significatif au seuil de 10 % ; ** : significatif au seuil de 5 % ; *** significatif au seuil de 1 %.

Source : calculs des auteurs.

Afin d'étudier davantage le rôle des asymétries d'information dans le marché des cat-bonds, nous analysons le rôle potentiel de la réputation de l'émetteur.

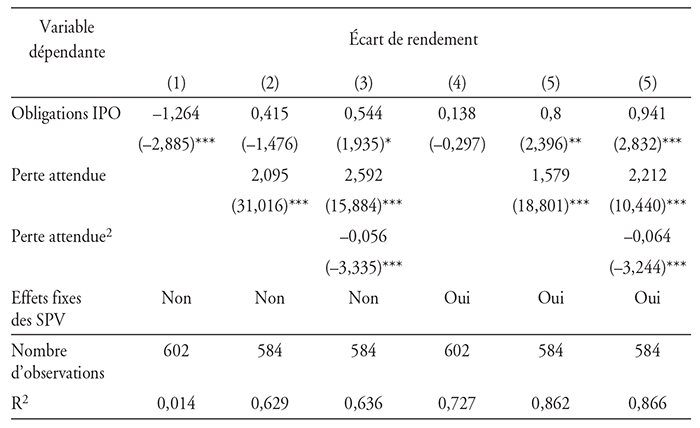

La réputation des émetteurs peut revêtir plusieurs dimensions. Ici, nous mettons l'accent sur une dimension de la réputation qui est particulièrement simple à mesurer. Nous comparons les véhicules qui émettent des obligations pour la première fois (nous appelons les obligations correspondantes « obligations IPO » (initial public offering)) aux véhicules qui émettent des obligations lors d'émissions successives. Nous supposons que les obligations IPO sont davantage affectées par les questions de réputation et paient donc un écart de rendement supérieur. Nous rendons compte de notre analyse dans le tableau 6 (infra), dans lequel la variable dépendante est l'écart de rendement et l'obligation IPO prend la forme d'une variable muette égale à 1 si l'obligation est émise par un nouveau véhicule. Dans notre échantillon, 60 % des obligations sont « IPO », c'est-à-dire émises pour la première fois par un véhicule donné.

Résultats des régressions MCO

Note : la variable dépendante est l'écart de rendement des obligations et l'introduction en bourse est une variable muette égale à un si l'obligation est émise par un nouveau véhicule. Dans les colonnes deux et trois, nous ajoutons la perte attendue EL en tant que variable de contrôle. Dans les colonnes quatre à six, nous incluons les effets fixes des structures ad hoc.

* : significatif au seuil de 10 % ; ** : significatif au seuil de 5 % ; *** significatif au seuil de 1 %.

Source : calcul des auteurs.

Dans la première colonne, nous observons une relation négative entre l'écart de rendement et la variable IPO, ce qui est contraire aux attentes. Toutefois, comme ci-dessus, cette corrélation simple peut être trompeuse : elle pourrait tout simplement être due au fait qu'un nouveau véhicule est davantage contraint par les questions de réputation et doit par conséquent émettre des obligations moins risquées. Il est donc essentiel de prendre en compte le risque dans l'analyse. Dans les deuxième et troisième colonnes, nous ajoutons le risque en tant que variable de contrôle et observons que la relation devient positive, comme on pouvait s'y attendre. En tenant compte du risque, les obligations IPO paient un écart de rendement supérieur de 0,55 % à celui des obligations non IPO.

Dans les colonnes quatre à cinq, nous répétons l'analyse en introduisant les effets fixes des véhicules Autrement dit, nous nous intéressons à un véhicule donné et comparons les écarts de rendement entre l'émission initiale et les émissions successives. L'utilisation des effets fixes des véhicules permet de contrôler toutes les caractéristiques qui restent invariables dans le temps ; ces dernières incluent de nombreuses caractéristiques de l'obligation telles que le type de risque couvert.

Nous observons alors une tendance similaire : à mesure que la réputation des émetteurs grandit, le degré de risque perçu diminue et ils peuvent donc offrir des écarts de rendement plus faibles. Pour un véhicule donné, les obligations émises la première fois offrent un écart de rendement supérieur de 0,9 % aux émissions successives.

Caractéristiques des prix sur le marché secondaire

Nous considérons à présent les déterminants des prix sur le marché secondaire. Là encore, nous commençons par prendre comme référence le modèle le plus simple d'évaluation des actifs, le MEDAF (modèle d'évaluation des actifs financiers) classique, dans lequel les rendements d'un actif dépendent de son bêta par rapport au marché d'actions3.

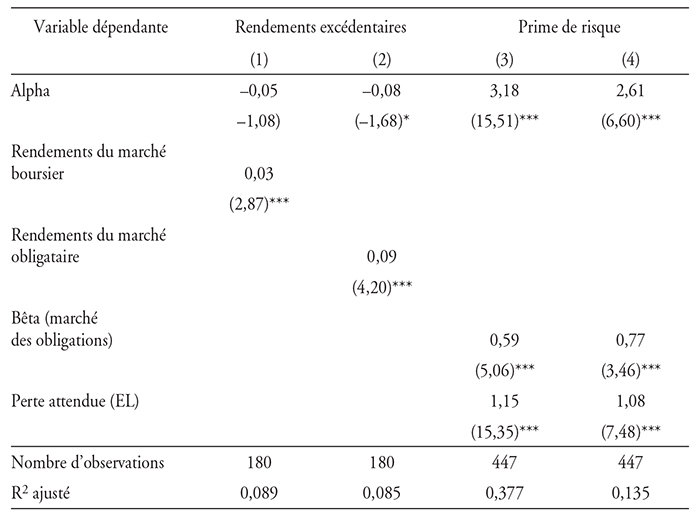

Nous présentons nos résultats dans le tableau 7 (infra). Dans la première colonne, la variable dépendante est le rendement excédentaire des cat-bonds. Les rendements du marché boursier font référence aux rendements des actions (en particulier, aux rendements de toutes les actions cotées au Nyse, à l'Amex et au Nasdaq) en excès du taux sans risque, tel que mesuré par le taux des bons du Trésor à un mois. Nous observons un bêta très faible d'environ 0,03 par rapport au marché boursier. Cela confirme l'opinion usuelle selon laquelle les cat-bonds présentent notamment l'avantage d'être des produits « à bêta nul ».

Nous examinons ensuite leur covariation avec le marché des obligations de société. En particulier, nous prenons comme référence les rendements excédentaires des obligations de société américaines notées BB et procédons, comme dans la première colonne, à une régression similaire de type MEDAF. Nous relevons dans la deuxième colonne un bêta nettement supérieur, d'environ 0,09. Autrement dit, les rendements des cat-bonds covarient davantage avec le marché des obligations de société qu'avec le marché boursier. Ce bêta demeure toutefois relativement faible.

Nous analysons ensuite dans quelle mesure le risque systématique est pris en compte et s'il peut expliquer ou non une part significative des rendements des cat-bonds. Nous considérons deux définitions possibles de la prime de risque attendue, la première étant basée sur des rendements ex ante et la seconde sur des rendements ex post. Dans la troisième colonne, la variable dépendante est la différence entre l'écart de rendement et la perte attendue en cas de défaut (EL). Dans la quatrième colonne, la variable dépendante est la différence entre le rendement excédentaire moyen et la perte attendue en cas de défaut (EL). Nous cherchons à savoir si les primes de risque peuvent s'expliquer par l'exposition au marché des obligations de société (l'exposition au marché boursier étant très faible), ainsi qu'à la perte attendue (EL).

Résultats des régressions MCO

Note : dans la première colonne, la variable dépendante est le rendement excédentaire des cat-bonds. Les rendements du marché boursier font référence aux rendements de l'ensemble des actions cotées au Nyse, à l'Amex et au Nasdaq supérieurs au taux sans risque, tel que mesuré par le taux des bons du Trésor à un mois. Dans la deuxième colonne, nous prenons comme référence les rendements excédentaires des obligations de société américaines notées BB. Dans la troisième colonne, la variable dépendante est la différence entre l'écart de rendement et la perte attendue en cas de défaut (EL). Dans la quatrième colonne, la variable dépendante est la différence entre le rendement excédentaire moyen et la perte attendue en cas de défaut (EL).

* : significatif au seuil de 10 % ; ** : significatif au seuil de 5 % ; *** significatif au seuil de 1 %.

Source : calcul des auteurs.

Les deux colonnes indiquent une tendance régulière. La constante (alpha) dans ces régressions est importante, ce qui signifie que la compensation pour le risque offerte par les cat-bonds est « excessive » (de l'ordre de 2 %-3 %), si l'on mesure le risque à l'aune de la perte attendue et de l'exposition au marché des obligations de société. Dans le même temps, le coefficient de détermination (R2) de ces régressions est plutôt faible, ce qui signifie qu'une part significative (entre 62 % et 86 %) de la variation des primes de risque ne peut s'expliquer par les variations de la perte attendue et par le bêta du marché des obligations.

Il y a différentes façons d'interpréter ces résultats. Tout d'abord, les cat-bonds seraient mal évaluées sur le marché secondaire et elles pro duiraient des rendements anormalement positifs par rapport à leur exposition au risque de marché. Ensuite le risque de marché (moyen) n'est pas le principal déterminant du rendement des cat-bonds, notamment parce que l'investisseur représentatif de cette catégorie d'actifs n'est pas complètement diversifié. Enfin il se pourrait que l'illiquidité relative de ces instruments justifie une prime d'illiquidité, en particulier dans la mesure où l'illiquidité pourrait être plus élevée en période de tensions dans le secteur financier. D'autres modèles d'évaluation devraient prendre en compte l'illiquidité et l'exposition des cat-bonds à d'autres types de risques tels que le risque associé au secteur financier. Il semble également important de décrire le niveau de segmentation de cette catégorie d'actifs : dans leur très grande majorité, les cat-bonds sont détenues par des investisseurs spécialisés dans cette catégorie d'actifs.

Il faut retenir que sur le marché secondaire, les rendements des cat-bonds montrent une faible corrélation avec les rendements du marché boursier et des corrélations légèrement plus importantes avec les rendements du marché des obligations de société. Pourtant la valeur explicative des facteurs de marché classiques et de la perte attendue est relativement faible, ce qui souligne le besoin de modèles d'évaluation plus complexes.

Conclusion

Les obligations catastrophes représentent une catégorie d'actifs en plein essor encore insuffisamment étudiée. Des modèles d'évaluation plus spécifiques et basés sur la théorie s'imposent. La plupart des modèles utilisés par les praticiens reflètent la concavité entre l'écart de rendement et la perte attendue, mais sont essentiellement descriptifs plutôt qu'ancrés dans la théorie. L'existence même de la prime de risque est modélisée de manière ad hoc, sans explication économique quant à son existence. En particulier, les modèles ne tiennent pas compte de la nature systématique du risque associé aux cat-bonds, ni du rôle du risque de liquidité dans l'évaluation.

Des travaux en cours indiquent d'importantes réactions des prix aux événements déclencheurs et aux changements dans la probabilité estimée de l'événement déclencheur (réévaluation du risque), comme si les investisseurs détenaient des informations relativement imprécises quant au risque auquel ils sont confrontés.

Notre étude préliminaire suggère qu'en dépit de l'attrait croissant que cette catégorie d'actifs suscite chez les investisseurs, les avantages que procure la détention de cat-bonds en termes de diversification ne sont pas encore bien compris. En effet, du point de vue d'un cadre classique d'évaluation des actifs, le bêta des cat-bonds est très faible, ce qui suppose des avantages très importants en lien avec la diversification et de faibles écarts de rendement. D'un autre côté, les cat-bonds offrent un écart de rendement relativement élevé pour un risque systématique qui demeure faible. De plus, depuis la crise financière, cet écart de rendement est devenu corrélé avec celui des obligations de société, ce qui suggère l'émergence d'une composante systématique significative dans les prix des cat-bonds. Les investisseurs en cat-bonds se montrent également extrêmement nerveux lors d'événements provoquant une réévaluation des risques, ce qui sous-entend une forte sensibilité à l'information.