Le terme « financiarisation » de l’immobilier évoque principalement la transposition au secteur immobilier du phénomène de la mondialisation des capitaux et des investisseurs ainsi que le développement de nouvelles approches financières dans la gestion des actifs. Le marché immobilier, par essence local et physique, devient, notamment pour les immeubles de bureaux et de commerces primes, un marché globalisé et mondial, pour lequel l’immeuble et son quartier sont analysés comme des actifs financiers.

L’étape a lieu au moment de la grande crise immobilière des années 1990, lorsqu’une nouvelle génération d’investisseurs de court terme, appelés « opportunistes », intervient en contre-cycle sur les marchés immobiliers déprimés. Le phénomène est de grande ampleur et marque en France une rupture dans l’approche de l’investissement immobilier. Longtemps considéré comme valeur refuge contre l’inflation, l’immobilier échappait (au moins en partie) aux règles classiques d’arbitrage de la gestion d’actifs ; la désinflation des années 1990 et 2000 révolutionne le secteur immobilier en contribuant à élargir le domaine de la gestion d’allocation d’actifs aux immeubles.

On passe ainsi en quelques mois entre 1995 et 1996 d’une approche patrimoniale à une approche financière de l’immobilier, où les techniques financières de gestion d’actifs appliquées traditionnellement aux valeurs mobilières s’appliquent désormais aux actifs immobiliers, principalement non résidentiels (Nappi-Choulet, 2009a). L’immobilier devient un actif comme les autres – la troisième classe d’actifs – qui permet aux investisseurs de diversifier les risques de leurs portefeuilles d’actifs. L’immeuble est analysé comme une somme de revenus locatifs actualisés, dans un contexte de libéralisation des systèmes financiers et de déréglementation des mouvements de capitaux internationaux. Apparu dans l’immobilier d’entreprise, ce mouvement de financiarisation est ensuite étendu à l’immobilier résidentiel.

Ce sont ces différentes étapes de la financiarisation de l’immobilier qui sont étudiées ici. Le processus de financiarisation des années 1990-2010 peut se lire comme un enchaînement d’innovations qui trouvent leur logique et leur origine à la fois dans la conjoncture du marché immobilier (le rôle des crises est particulièrement évident) et le contexte de déréglementation financière et de globalisation.

Gestion et sortie de crise des bureaux des années 1990

L’année 1991 marque le retournement du marché immobilier de bureaux en France et à l’étranger. La crise du Golfe durant l’été 1991 devient un détonateur psychologique et entraîne une prise de conscience générale du caractère spéculatif de certaines opérations immobilières montées durant la seconde moitié des années 1980. La question de la bulle immobilière se pose : dans certains quartiers d’affaires parisiens, le prix du m2 de bureaux a été multiplié par quatre entre 1987 et 1990, dépassant largement pour certaines opérations le seuil impensable à l’époque des 150 000 francs le m2.

À la hausse brutale et vertigineuse des loyers et des prix de bureaux neufs entre 1985 et 1991 notamment en région parisienne succède brutalement une période de récession immobilière, marquée tout d’abord par la baisse des loyers, puis progressivement par une baisse des valeurs et la décote significative de la plupart des immeubles de bureaux lancés durant l’euphorie du marché. Le marché semble dramatiquement incontrôlé lorsqu’on annonce en 1993 plus de 4,5 millions de surfaces de bureaux vides, dont la moitié de ces bureaux sont neufs ou rénovés, en région Île-de-France.

La crise met également à jour les volumes importants des encours de crédits bancaires accordés aux professionnels de l’immobilier, notamment aux promoteurs et aux marchands de biens. En trois ans, de 1988 à 1990, soit au lendemain de la déréglementation des banques en France, les encours de crédits ont quasiment triplé, avec des taux de croissance annuels supérieurs à 60 % pour les années 1989 et 1990. Dans le secteur de l’immobilier d’entreprise, les encours se sont accrus en 1990 de près de 230 % par rapport à 1988. En 1992, l’encours total de crédits immobiliers est estimé à 328 MdF, soit environ 50 Md€ ; parmi ceux-ci, près de 40 % sont considérés comme des créances douteuses. Le secteur passe soudainement d’une période euphorique de surproduction à celle d’une gestion contentieuse de créances douteuses (Nappi-Choulet, 1997).

Les pertes et les défaillances bancaires sont largement médiatisées en 1995 : notamment celles du Crédit lyonnais à hauteur de 110 MdF (soit 15 Md€) ou celles du Comptoir des entrepreneurs pour 13 MdF. La crise affecte l’ensemble de la filière immobilière. Avec l’accroissement des taux de vacance des bureaux, l’alourdissement des frais financiers commence à grever la marge des promoteurs. La crise immobilière alourdit la facture des promoteurs dont la plupart, comme les marchands de biens, sont en 1995 en difficulté, au bord de la faillite ou du dépôt de bilan. Les pertes sont énormes alors que les stocks de bureaux continuent à s’alourdir. Certaines grandes opérations d’aménagement urbain lancées à la fin des années 1980 sont confrontées à des difficultés financières, à la limite de la faillite. De grands projets de développement urbain sont stoppés par manque d’équilibre financier, tels ceux de la ZAC Bercy lancée en 1989 (50 ha) ou celui de la ZAC Paris rive gauche aménagée en 1991 au moment du retournement du marché immobilier de bureaux.

Enfin, la crise immobilière provoque le désengagement de nombreux investisseurs institutionnels affectés par les vacances importantes des immeubles de bureaux qu’ils détiennent. La plupart des compagnies d’assurances cèdent au plus offrant leurs actifs immobiliers achetés pendant la période d’euphorie immobilière. Ainsi, les AGF, GAN et Axa-UAP se désengagent de plusieurs milliards de francs d’immeubles de bureaux et de logements détenus en patrimoine. Il en est de même des grandes banques qui s’étaient impliquées dans le financement de la promotion. C’est le cas de Paribas qui cède sa société de promotion largement déficitaire, la Cogedim, notamment au groupe américain Tishman Speyer. Le groupe Suez vend, quant à lui, dans ce contexte plus de 40 opérations de promotion, 270 immeubles et 2 600 lignes de crédit pour environ 20 MdF.

Les banques, quant à elles, qui sont le plus en difficulté mettent en place à partir de 1993 des structures dites de defeasance ou de cantonnement qui leur permettent de lisser les pertes et de nettoyer leur bilan, notamment de leurs mauvaises créances immobilières ou des actifs non rentables, pour les loger dans une structure ad hoc distincte ; cette innovation est déjà pratiquée à l’étranger1. Les plus importantes et les plus médiatisées sont celle du Comptoir des entrepreneurs en 1993 pour 9 MdF, puis en 1994 pour 7 MdF, et celle du Crédit lyonnais, le CDR (Consortium de réalisation) mis en place en 1994 pour gérer le passif de la banque, soit à l’époque 28 MdF, en plus des 40 MdF de créances douteuses garanties par l’État et logées au sein de OIG (Omnium immobilier de gestion).

Ces sessions massives engendrent la mise en place d’un marché des créances douteuses risquées, sur lequel interviennent les plus grandes banques d’affaires américaines comme Goldman Sachs, JP Morgan ou Morgan Stanley. Leur objectif est de racheter, à contre-cycle et en développant des fonds dédiés, les créances douteuses ou non performantes ainsi que les actifs dépréciés inoccupés mis en vente entre 20 % et 30 % de leur valeur faciale. Ces structures américaines de rachat de créances et d’actifs non performants se multiplient, encouragées par la baisse des taux d’intérêt et le renforcement du dollar sur le marché des changes.

Les fonds américains sont alors les seuls à avoir à la fois la technicité et les liquidités suffisantes pour investir massivement dans les portefeuilles détenus par les sociétés de defeasance. Les montants investis sont en effet considérables. Ils représentent plus de la moitié (51,4 %) des investissements dans l’immobilier d’entreprise en France en 1996. Les investissements proviennent dans un premier temps essentiellement de fonds gérés par des structures bancaires (Morgan Stanley, Goldman Sachs, Lehman Brothers) ou de grands groupes industriels (General Electric, Cargill). Rapidement, ils sont rejoints par des fonds d’investissement indépendants à partir de 1998, comme Westbrook ou Orion.

Alors que Morgan Stanley reprend une partie du portefeuille de GAN (70 immeubles), que General Electric rachète une partie du portefeuille du CDR pour 1 MdF, la banque Goldman Sachs et son fonds Whitehall rachètent via sa filiale française Gestion actifs Haussmann (devenue par la suite Archon Group), avec General Electric, la banque française spécialisée dans le financement en crédit-bail immobilier, UIC-Sofal2.

Ces interventions massives nord-américaines marquent le début de la financiarisation immobilière. Elles se multiplient dans la première partie des années 2000. Ces fonds dits « opportunistes » s’endettent de façon importante pour racheter les actifs parisiens dépréciés, faire agir l’effet de levier financier, optimal dans un contexte de baisse du coût de la dette, et optimiser la rentabilité de leurs fonds propres qu’ils attendent supérieure à 25 % (Nappi-Choulet, 2013b). De bien patrimonial détenu à long terme par des compagnies d’assurances françaises, les immeubles rachetés par les fonds d’investissement américains sont analysés selon des approches financières de retour sur investissement et de création de valeur à court terme. Afin de relancer le marché de l’investissement et l’intervention des investisseurs étrangers, les droits de mutation3 sont considérablement abaissés en 1999, pour les ventes d’immeubles professionnels et commerciaux, en investissements directs et en parts de sociétés à dominante immobilière.

Approfondissement et mutations de la financiarisation pendant le boom immobilier (1997-2007)

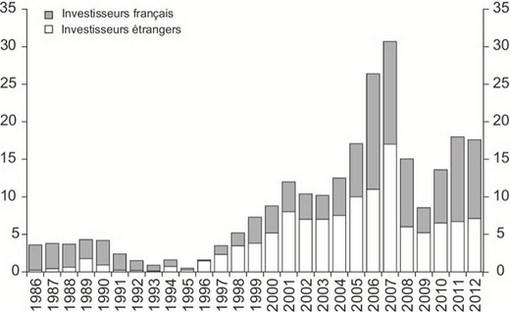

Relancé par ces nouveaux investisseurs, le marché de l’investissement immobilier d’entreprise reprend en 1997 pour atteindre des volumes jamais rencontrés. Les investissements annuels dans les produits de l’immobilier d’entreprise passent de moins de 2 Md€ en 1996 à plus de 10 Md€ en 2002, puis à un pic de 30 Md€ en 2007. Les volumes investis explosent, alimentés par le poids croissant des investissements étrangers (cf. graphique 1 infra). En 2001 et 2002, leur part représente plus des deux tiers de l’investissement en immobilier d’entreprise. Dès 2001, le marché de l’investissement dépasse 1 Md€ directement investis dans les immeubles. Désormais, un semestre d’investissement équivaut aux investissements réalisés en cinq années de crise. En 2000, l’immobilier de bureaux sort de crise en France, financiarisé et globalisé. La France devient le plus grand marché immobilier tertiaire d’Europe.

Le marché subit de profondes mutations. Les nouveaux acteurs financiers, qui y apportent de la liquidité, requièrent en contrepartie une plus grande transparence du marché, au travers de nouveaux indicateurs plus financiers, de mise en place de data rooms, tout en instaurant de nouveaux métiers : le fund management et l’asset management (Nappi-Choulet, 2009a). Ils contribuent également à développer de nouvelles méthodes financières d’analyse de la valeur des immeubles.

Au sommet de la création de valeur se trouvent les investment fund managers qui initient et pilotent la stratégie. Leur métier est basé sur la collecte des capitaux à un niveau global auprès de grands investisseurs, nationaux et internationaux, privés et institutionnels4. Leur activité est relayée par celle des asset managers qui, en fonction des capitaux qui leur sont alloués, procèdent à la réalisation des investissements en menant des stratégies d’acquisition et de valorisation d’actifs immobiliers. Les immeubles sont analysés en fonction d’audits d’acquisition très structurés appelés due diligence, selon des analyses financières par cash flow où sont anticipées et projetées les performances attendues des investissements. Alors que l’asset manager se concentre sur la création de valeur (renégociation des baux, valorisation des loyers…), la gestion technique immobilière est déléguée au property manager qui s’occupe en bout de chaîne des immeubles proprement dit (facturation des loyers et des charges, relation au quotidien avec les locataires, suivi du contrôle technique des immeubles…).

Ainsi, à l’image des salles de marchés, les plates-formes d’asset management concentrent de jeunes cadres, fraîchement arrivés des filières de gestion nouvellement créées dans le secteur immobilier, qui analysent et apprécient la performance, après effet de levier et modélisation des flux financiers, de portefeuilles d’actifs valant des dizaines de millions d’euros. Les formations de ce type se multiplient au début des années 2000, accréditées pour les plus spécialisées par la RICS (Royal Institution of Chartered Surveyors), organisation professionnelle britannique internationale qui garantit les codes éthiques d’une profession en pleine expansion.

Parallèlement, la globalisation des marchés engendre le regroupement des agences immobilières dédiées à l’immobilier non résidentiel et l’émergence, au sein de ces structures dénommées conseils immobiliers ou brokers en anglais, de départements dédiés aux investisseurs immobiliers internationaux. Ainsi, la société familiale parisienne Bourdais, spécialisée dans la transaction d’immeubles d’entreprise depuis la fin des années 1960, est rachetée par le gérant d’immeubles américain Insignia, lui-même racheté par l’américain CB Richard Ellis en 2003, la société devenant ainsi le premier courtier et conseil immobilier international. De surcroît, les conseils immobiliers diversifient leurs activités et développent des activités d’asset management afin de proposer aux investisseurs clients de gérer toute l’opération immobilière sur le plan commercial, juridique et financier. C’est le cas du cabinet britannique Jones Lang Wootton qui fusionne avec la structure américaine d’asset management et de services immobiliers LaSalle Partners en 1999 pour devenir Jones Lang LaSalle.

Les inflexions du milieu du boom (2002-2007)

Au début des années 2000, plusieurs facteurs interviennent qui vont accélérer la financiarisation de l’immobilier en en modifiant le contenu.

La diversification des placements

La reprise des marchés immobiliers locatifs redonne confiance aux investisseurs qui multiplient les stratégies d’intervention. Une pre-mière diversification consiste à développer en tant qu’investisseurs des opérations « en blanc », c’est-à-dire réalisées sans connaissance de l’utilisateur, avec un risque locatif de fait très élevé, en anticipant la demande locative sur les marchés. En 1999, les opérations de ce type se multiplient : selon les données de marché, sur les 38 MdF (soit près de 6 Md€) investis dans les bureaux, ce sont plus d’un quart des investissements de restructuration d’opérations qui sont montés en blanc.

La principale source de diversification est constituée par l’apparition de la nouvelle niche ouverte par l’externalisation d’actifs par les grandes entreprises. Au début des années 2000 en Europe, plusieurs grandes entreprises, tant publiques que privées, cèdent d’importants portefeuilles d’actifs immobiliers d’exploitation pour des montants significatifs, souvent supérieurs au milliard d’euros. Les cessions de portefeuilles d’actifs immobiliers par de grands opérateurs téléphoniques européens, tels France Télécom ou British Telecom, pour des montants dépassant chacune 3 Md€ en 2001, retiennent particulièrement l’attention des médias et de la presse professionnelle, tandis que le secteur immobilier commence à sortir enfin de la crise et de la récession immobilières des années 1990. Ces cessions d’actifs immobiliers marquent d’autant les esprits qu’elles font suite à la vague d’externalisations d’importants portefeuilles immobiliers par des ministères publics en Grande-Bretagne entre 1998 et 2000, qui représentaient alors plusieurs millions de m2 d’immobilier d’entreprise5.

La plupart des cessions et des externalisations d’actifs immobiliers résultent d’une politique de réduction de la dette et d’une recherche de sources alternatives de financement dans de meilleures conditions de coût et de volume par des entreprises qui avaient largement profité au début des années 2000 des niveaux très bas des taux d’intérêt pour s’endetter fortement, en jouant sur l’effet de levier financier, et financer ainsi des rachats d’options ou des fusions-acquisitions. Désormais, dans un souci de création de valeur pour les actionnaires, de désendettement ou de financement de croissance, la plupart de ces entreprises cèdent de nombreux actifs, dont leur immobilier d’exploitation ou les patrimoines de logements, pour se réorienter vers leur cœur d’activité, dont les rentabilités sont en général supérieures à celle de l’immobilier.

En France, le contexte y est tout particulièrement favorable avec la mise en place en 2003 du statut des SIIC (société d’investissement immobilier cotée)6. Cette innovation juridique est un facteur important d’évolution du marché ; elle est destinée à redynamiser le secteur boursier des sociétés foncières cotées, dont l’activité consiste à acquérir, à construire, à gérer et louer des immeubles. Le statut leur permet en particulier d’opter pour un régime de transparence fiscale et d’exonération d’impôt sur les sociétés, sur le modèle des REIT (real estate investment trusts) américains, sous réserve du respect d’une obligation de distribution de 85 % des bénéfices provenant de la location des immeubles aux actionnaires et 50 % des plus-values.

Ce nouveau statut fiscal leur permet d’afficher rapidement une rentabilité exceptionnelle, dans un contexte d’afflux de capitaux d’épargne et de demandes actives d’externalisations d’actifs immobiliers de la part des entreprises. Le succès des SIIC est immédiat et marque également une étape importante de la financiarisation du secteur avec l’accroissement de la capitalisation boursière de l’immobilier dans le monde. Représentant moins de 1 % de la capitalisation boursière en France dans les années 1990, l’ensemble de ces sociétés foncières cotées pèse à la fin des années 2000 près de 3,6 % de la capitalisation boursière de Paris. Depuis leur création en 2003, les SIIC deviennent ainsi les acteurs incontournables du marché de l’investissement en immobilier d’entreprise. Entre 2003 et 2007, pendant la période d’expansion du marché de l’investissement en immobilier d’entreprise en France, elles investissent au total plus de 23 Md€ d’actifs immobiliers d’entreprise, soit près d’un quart du marché national, représentant ainsi durant cette période de cinq années de croissance la seconde catégorie d’investisseurs sur le marché après les fonds d’investissement non cotés (43 Md€).

Tandis que les grands groupes industriels cèdent leurs actifs immobiliers en plusieurs vagues durant les années 2000, dans un contexte de recherche de valeur actionnariale, les fonds d’investissement de court terme recherchent de leur côté des actifs à la fois à acquérir et à valoriser. C’est notamment en 2001 que le record des investissements américains est atteint dans l’immobilier d’entreprise, avec le rachat par Whitehall et General Electric d’une partie du portefeuille d’actifs d’entreprise cédé par France Télécom.

La période constitue la « phase industrielle » de la gestion d’actifs immobiliers, marquée par de nombreuses opérations d’acquisitions et de ventes d’actifs immobiliers, qui s’échangent comme des actifs financiers sur un marché d’investissement devenu de plus en plus liquide, où les actifs de bureaux sont les plus recherchés. Ces actifs représentent sur la période plus de 70 % de leurs investissements. La rotation des actifs s’accélère en 2006-2007 dans un contexte de hausse généralisée des prix immobiliers.

Le deuxième facteur d’évolution concerne le financement des opérations.

La titrisation immobilière (2004-2008)

Parallèlement à la montée en puissance, d’une part, des banques d’affaires américaines en France via la création de fonds d’investissement et, d’autre part, des sociétés foncières cotées de type REIT, la financiarisation du secteur immobilier en France se poursuit dans le milieu des années 2000 avec le développement accéléré de la titrisation et l’utilisation de techniques de financement de l’endettement, dérivées de la finance de marché. Ces nouvelles techniques financières, importées des États-Unis, caractérisent particulièrement la financiarisation du secteur en adossant le financement immobilier non plus à l’actif lui-même, comme dans les méthodes classiques de prêts bancaires ou hypothécaires, mais au contraire aux flux de liquidités que l’actif immobilier génère.

Dans ce nouveau contexte, les financements immobiliers se complexifient et dépassent le financement classique dit « corporate » (dette bancaire ou obligataire), historiquement porté sur le compte du bilan. Les financements se structurent et sont réalisés à travers des véhicules spécifiques ou sociétés ad hoc qui se portent acquéreurs des actifs immobiliers, logent les opérations et contractent la dette.

Dans la titrisation, la créance est transformée en titres, négociée sur le marché des capitaux et vendue à d’autres établissements financiers ou investisseurs : le risque de l’actif immobilier est transféré à d’autres acteurs qui souhaitent acheter du risque. Les créances rachetées sont regroupées et restructurées en pools homogènes, c’est-à-dire structurées et découpées en « tranches » suivant la qualité des risques associés, puis revendues sur les marchés financiers, sous la forme de titres financiers, à des investisseurs qui recherchent des revenus réguliers pour leurs fonds, en fonction du risque souhaité et du flux de revenus générés par les actifs sous-jacents. Dans ce cas, la banque vend certains de ses actifs (notamment les crédits qu’elle a accordés) logés dans un « conduit » à une structure financière ad hoc qui, en contrepartie, émet différentes tranches d’obligations notées « adossées au portefeuille d’actifs » (asset back securities – ABS). L’actif est transformé en titres obligataires, d’où le nom de « titrisation ». Les investisseurs qui achètent ces titres reçoivent les intérêts versés et les remboursements effectués par les flux de paiements des emprunteurs initiaux. De ce fait, le financement et les risques attachés au crédit (notamment le risque de crédit, c’est-à-dire le risque de défaillance de l’emprunteur) sont portés par les investisseurs et non plus par les banques à l’origine du crédit.

La dette émise est souscrite par des investisseurs, institutionnels ou privés, et le produit de l’émission permet de payer au vendeur de l’actif le prix de l’actif considéré. Le véhicule ad hoc est porteur d’une dette sans fonds propres en vis-à-vis et ce seront les revenus générés par la créance qu’il détient qui seront directement affectés au remboursement des coupons de la dette. On distingue différentes classes d’obligations selon les évaluations qu’en ont faites les agences de notation. Cela va de la moins risquée, la triple A, à la plus risquée, la triple B, en dessous de laquelle on considère que l’on a un type de risques assez élevé, mais qui en contrepartie rémunère à des niveaux très élevés. Les rémunérations de ces obligations en fonction du risque considéré varient et plus le risque est élevé, plus la rémunération est forte. Chaque créance est structurée selon cette échelle de valeur et scindée en différentes catégories de risques, ce qui va permettre de proposer à différentes sortes d’investisseurs des types variés de risques et les retours divers qui en dérivent.

Apparues au milieu des années 1980 aux États-Unis pour toutes les catégories de créances (crédits automobiles, crédits étudiants, cartes de crédit) et en grande partie pour des créances hypothécaires (mortgage-backed securities – MBS), ces techniques financières permettent aux établissements créanciers de se refinancer sur le marché secondaire des créances immobilières (par émissions obligataires sur les marchés financiers), d’alléger ainsi leurs ratios prudentiels de solvabilité, comme le ratio Cooke, et de proposer de nouveaux prêts immobiliers. Ces opérations sont notamment privilégiées par les banques d’investissement et les banques d’affaires, dont la capacité de bilan est plus limitée que les banques commerciales de dépôt, et qui leur permettent à la fois d’élargir considérablement les sources de financement, puisque les titres deviennent accessibles aux investisseurs mondiaux, et de répartir le risque de crédit entre un plus grand nombre d’agents, abaissant ainsi le coût du crédit.

La titrisation se développe en Europe surtout au début des années 2000, essentiellement en Grande-Bretagne, autour des véhicules de titrisation primaires de type RMBS (residential mortgage-backed securities) ou CMBS (commercial mortgage-backed securities) qui concernent des crédits immobiliers résidentiels ou non résidentiels7. Le marché explose en France particulièrement entre 2004-2007 et concerne en majorité (70 % des encours) le marché hypothécaire, c’est-à-dire le financement du marché immobilier résidentiel (RMBS).

La titrisation est au cœur de la financiarisation de l’immobilier et devient dans les années 2000 un outil de refinancement très attractif pour les établissements bancaires octroyant des crédits hypothécaires, ainsi que pour les sociétés foncières cotées qui y ont recours en plus des crédits bancaires classiques, syndiqués ou non. La technique permet de lever des volumes très importants de capitaux auprès d’investisseurs à des conditions de financement attractives, moins onéreuses et plus intéressantes que les financements traditionnels proposés par les banques. Les titres émis peuvent en effet bénéficier d’une notation supérieure à celle de l’entreprise qui réalise la titrisation et permettre ainsi de se refinancer à un taux de marché inférieur à celui proposé par les banques sur la base.

En France, quelques grandes titrisations immobilières de type CMBS, qui ne représentent pourtant que 2 % en moyenne des encours, sont réalisées et largement médiatisées, notamment la titrisation par la banque d’investissement Morgan Stanley de plusieurs portefeuilles de prêts et de créances hypothécaires, baptisées Eloc (european loan conduits). Ces portefeuilles sont cédés à ce véhicule dédié chargé de refinancer par émission de différentes tranches d’obligations notées et rémunérées en fonction des flux de paiements attendus8. Il en est de même du refinancement par la société foncière cotée Unibail, en 2003, de l’immeuble de bureaux Cœur Défense dans le quartier d’affaires de La Défense – la plus grande opération de bureaux en Europe avec 160 000 m2 – par une titrisation pour 820 M€ au fonds d’investissement Whitehall géré par la banque d’investissement Goldman Sachs (Nappi-Choulet, 2011).

La sophistication des techniques financières de la titrisation atteint son paroxysme avec le financement aux États-Unis du logement des ménages défavorisés au travers des crédits subprimes. L’accroissement des taux de défaut sur les créances hypothécaires lié à la baisse des prix du logement et à la dégradation de la solvabilité des ménages entraîne une crise sans précédent des établissements créanciers, qui se généralise à grande vitesse à l’ensemble du secteur financier américain, puis international par la voie de la titrisation (Nappi-Choulet, 2009b), rendant opaque la propagation des risques associés aux créances subprimes par le manque de traçabilité des créances ainsi transférées. La faillite de la banque d’affaires Lehman Brothers étend la crise à l’ensemble du monde bancaire et financier international, provoquant une crise de confiance généralisée, avec de lourdes pertes chez les fonds d’investissement et les institutions financières qui avaient acheté des titres. La crise met à nouveau en évidence, après la bulle immobilière de la fin des années 1980, une déconnexion entre l’analyse financière et l’analyse réelle du marché immobilier.

De nouveaux acteurs

Avec la reprise du marché immobilier au début des années 2000, les investisseurs opportunistes américains, qui avaient exploité le bas du cycle des bureaux parisiens en prenant le risque locatif, commencent à céder leurs actifs à des investisseurs de plus long terme, notamment des fonds d’investissement ouverts allemands9, qui réinvestissent le marché de l’investissement dans un contexte où le marché locatif repart. Une nouvelle catégorie d’investisseurs directs dans l’immobilier apparaît sur le marché parisien de l’immobilier d’entreprise. À partir de 2002, les fonds allemands, dont les noms les plus connus sont Deka, Union Investment ou DGI, ouverts ou fermés, succèdent aux investisseurs américains et vont représenter près de 40 % du marché de l’investissement en France. Ces fonds dits « core » investissent essentiellement sur fonds propres, à la différence des fonds dits « opportunistes » qui utilisent largement l’endettement bancaire et recherchent avant tout des rendements locatifs sécurisés et stables à long terme, et non des plus-values à court terme, en ayant faiblement recours à l’effet de levier de la dette.

Cette stratégie des firmes américaines s’explique par le changement de conjoncture intervenu autour de 2001-2002. Alors que le marché de l’investissement est en pleine euphorie entre 1997 et 2001, le marché locatif des bureaux marque un ralentissement soudain à partir de 2002. L’éclatement de la bulle Internet en 2001 ainsi que les attentats terroristes du World Trade Center en 2001 ralentissent l’activité économique générale en France et à l’étranger et entraîne un phénomène d’attentisme des grands utilisateurs dans leur prise de décisions sur des surfaces significatives. Le marché parisien connaît alors un paradoxe nouveau : une récession sur le marché locatif combinée à un marché de l’investissement particulièrement expansif, au point de devenir le principal marché d’investissement en Europe avec plus de 10 Md€ d’investissements directs en 2002. C’est le moment de haut de cycle que les fonds d’investissement recherchent pour réaliser des plus-values en arbitrant conformément à leur stratégie et pour céder leurs actifs de bureaux : les investisseurs opportunistes américains deviennent soudainement vendeurs nets d’actifs de bureaux sur la période en cédant en 2004, dans l’immobilier d’entreprise, près de 3 Md€ d’actifs à des investisseurs immobiliers de plus long terme.

Parallèlement à l’arrivée des fonds d’investissement immobiliers core étrangers non cotés, le marché immobilier français enregistre au début des années 2000, comme on l’a vu, un développement sans précédent du secteur immobilier coté. Avec la création du statut des SIIC, la capitalisation boursière des sociétés foncières cotées explose de 14 Md€ en 2003 à 55 Md€ en 2007, tandis que le nombre de SIIC est multiplié par quatre, passant de 11 à 47 sur la période. En 2006, au plus haut du cycle immobilier en France, les SIIC représentent plus de la moitié des investissements dans l’immobilier non résidentiel.

La crise financière et immobilière stoppe en 2008 la surperformance boursière des sociétés foncières en général, notamment par rapport à l’indice SBF 250. Leur capitalisation tombe en juin 2009 à 33 Md€, tandis que l’évolution du cours des SIIC, l’indice Euronext IEIF Reit Europe, s’effondre brutalement sur l’année 2008 (–47 %).

Vers la financiarisation du logement

La crise des subprimes et la crise financière de 2008 ébranlent les marchés immobiliers internationaux. Trouvant ses origines aux États-Unis dans le secteur du logement, elles rappellent le lien sous-estimé entre finance et immobilier, la crise étant fondamentalement à la fois financière et immobilière. D’une crise immobilière à une crise financière et inversement, les frontières deviennent floues. On découvre que le gonflement de la bulle immobilière sur le marché du logement américain entre 2003 et 2006 a alimenté une hausse sans précédent des crédits hypothécaires dans un contexte de baisse des taux d’intérêt et de valorisation des sous-jacents immobiliers. Le retournement à la baisse du marché immobilier en 2006 met soudainement en évidence la fragilité du système des prêts subprimes, largement titrisés, dont les risques avaient été sous-estimés, voire ignorés, dans la complexité des techniques financières mises en œuvre.

En Europe, les pays les plus gravement affectés par la crise sont ceux qui avaient enregistré les plus fortes hausses des prix immobiliers sur la décennie 2000, comme l’Irlande ou l’Espagne10. Entre 2002 et 2007, la France, l’Espagne et la Grande-Bretagne enregistrent une hausse des prix de logement en moyenne de plus de 10 % par an sur la période, l’envolée des prix suscitant des anticipations de plus-values importantes et continues.

La crise financière stoppe brutalement en 2008 le marché de la titrisation des créances immobilières commerciales CMBS en France, tout en reportant toute l’attention sur la reprise du financement du marché immobilier résidentiel et la titrisation des créances hypothécaires RMBS qui représente avec 70 % la plus grande partie des encours11. Avec une augmentation significative depuis la fin de 2009 du montant des titres émis, qui passe de 6 % à 11 % du total de l’encours de la zone euro en 2012, la place de la France reste toutefois modeste sur le marché européen de la titrisation, en cinquième position derrière les Pays-Bas, l’Espagne, l’Irlande et l’Italie.

Pour les fonds d’investissement immobiliers qui investissent en direct, le contexte de l’après-crise financière est à la recherche de nouvelles niches de marché. Déjà au milieu des années 2000, avant la crise financière liée aux subprimes, les fonds d’investissement diversifient leur patrimoine et commencent à investir en dehors du marché des bureaux parisiens ou dans d’autres segments de marchés immobiliers, comme l’hôtelier ou le résidentiel. Ainsi, le fonds Colony Capital investit en 2005 dans les hôtels du groupe Accor tandis que le fonds Apollo Real Estate prend des parts en 1998 dans la société France Terre afin d’investir de manière indirecte dans le résidentiel.

Il s’agit constamment de rechercher de nouvelles opportunités et d’investir dans de nouvelles niches de marché à fortes perspectives de plus-values, comme le marché résidentiel haut de gamme. C’est le cas du fonds Westbrook qui change radicalement de stratégie. Après avoir acquis des immeubles de bureaux entre 1997 et 2002, il investit massivement dans le logement parisien en rachetant près de 100 immeubles, soit 3 200 appartements à Simco, une filiale de la société foncière cotée Gecina (Nappi-Choulet, 2012).

Les actifs résidentiels, délaissés par les sociétés foncières cotées à la recherche de rendements locatifs plus importants fournis par les bureaux, deviennent le nouvel actif de prédilection des fonds opportunistes. Les acquisitions se multiplient alors que des grandes villes cèdent leurs actifs et que l’État français définit en 2005 une politique ambitieuse de cessions immobilières. En 2004, le fonds Lone Star investit la rue de la République à Marseille et s’engage dans le plus important programme de rénovation de centre-ville en France (134 000 m2) baptisé Marseille-République. L’opération est revendue deux ans après en 2007 à une filiale de Lehman Brothers. De son côté, le fonds Cargill acquiert auprès de la ville de Lyon le quartier Grolée-Carnot dans le 3e arrondissement pour en revendre deux ans plus tard une partie à une société foncière cotée.

Le logement devient le nouveau secteur à financiariser. Offrant des perspectives de plus-values exceptionnelles notamment dans les zones centrales les plus tendues, il constitue un actif particulièrement stratégique pour les investisseurs internationaux qui souhaitent en extraire le rendement en capital. Il attire en particulier de nouveaux fonds d’investissement à gestion dite « opportuniste ». Le principe est identique à celui du bureau : il consiste à créer de la valeur financière aux actifs, en repositionnant les actifs à fort potentiel de création de valeur dans un segment de marchés précis. Le marché est nouveau et particulièrement porteur en région parisienne. De nouveaux projets de promotion sont menés dans ce sens par des fonds de pension étrangers, notamment l’acquisition d’actifs de seconde main soit obsolescents, soit peu performants comme pourraient l'être des immeubles de bureaux vides, pour lesquels sont entrepris des travaux de rénovation ou de reconversion en logements, et permettent d’anticiper d’importantes créations de valeur à terme pour l’investisseur pour une niche de marché haut de gamme spécifique.

Les conséquences sur le marché immobilier du logement lui-même sont encore sous-estimées et peuvent entraîner, notamment comme dans le passé, hausses des prix, formation de bulles spéculatives liées à une forte demande d’actifs à plus-values et une déconnexion souvent à terme inévitable entre valeur financière et valeur réelle de l’immobilier.