Sans surprise, l'arrêt brutal de l'économie et ses conséquences à venir, dès lors que les mesures de soutien étatique s'assécheront, ont conduit les banques de la zone euro à enregistrer de lourdes provisions dès 2020, dégradant un peu plus la rentabilité d'une industrie affaiblie depuis la crise financière de 2007-2008. Afin d'expliquer leur déficit structurel de rentabilité, beaucoup de banquiers de la zone euro ont pointé l'influence de la politique de taux bas de la Banque centrale européenne (BCE). Si cela peut, dans une certaine mesure, se justifier, car les particularités de l'activité bancaire font que son fonctionnement est très dépendant des actions de la banque centrale, la rentabilité des banques est toutefois multifactorielle.

La BCE a été contrainte de réagir régulièrement ces dernières années. Son diagnostic, si l'on se réfère à ses différentes communications sur le sujet, tient en trois points : (1) la faible rentabilité des banques est un sujet d'inquiétude, (2) il n'est pas exclu que la faiblesse des taux d'intérêt ait une influence sur la rentabilité bancaire, mais l'effet est, tout au plus, modéré, (3) la faible rentabilité des banques s'explique avant tout par des facteurs structurels (surcapacités bancaires, charges d'exploitation trop importantes, etc.).

Chaque point mérite qu'on s'y attarde. En premier lieu, on doit s'interroger sur les raisons conduisant la BCE à se préoccuper de la rentabilité des banques de second rang. La réponse est en fait assez triviale : une faible rentabilité conduirait à davantage d'instabilité financière. Or l'instabilité financière, on en convient aujourd'hui sans difficulté, obère les objectifs de stabilisation macroéconomique de la banque centrale. Le raisonnement conduisant à associer faible rentabilité et instabilité financière est le suivant : une faible rentabilité limite la capacité des banques à générer du capital de manière organique. Ce faisant les banques éprouvent davantage de difficultés pour accumuler du capital et ont donc, avant crise, une moins bonne capacité d'absorption des pertes. Toutefois, l'effet le plus significatif se matérialise au cœur des crises. D'abord, une faible rentabilité structurelle expose directement le capital de la banque à l'enregistrement de pertes. Les marges sont en effet en soi un coussin de protection. Ensuite, de faibles perspectives de rentabilité et donc de faibles valorisations boursières rendent les augmentations de capital plus coûteuses sur les marchés, voire prohibitives en période de crise. Cette réalité a dicté les recommandations appuyées de la BCE aux banques de ne pas verser de dividendes en 2020. Tout cela explique pourquoi la rentabilité est, au même titre que la solvabilité, les risques en portefeuille et la liquidité, un des méta-critères suivis par l'Autorité bancaire européenne (European Banking Authority) dans sa mission de supervision bancaire.

Le raisonnement précédent n'est toutefois pas exempt de critiques. Il néglige, en effet, l'arbitrage rendement-risque, pourtant incontournable en théorie financière. La recherche d'une rentabilité supérieure peut faire augmenter les risques en portefeuille et avoir, en conséquence, un effet fâcheux pour la stabilité financière. C'est d'ailleurs ce qui avait pu être observé lors de la crise financière de 2007-2008. En définitive, une profitabilité trop faible, tout comme une profitabilité trop forte, sont des sources de préoccupations légitimes pour la BCE et l'ensemble des gouvernants.

Tout cela ne permet toutefois pas d'associer les actions de la BCE à la baisse observée de la rentabilité bancaire. En second lieu, il nous faut donc nous interroger sur les mécanismes pouvant conduire la politique de la BCE à affecter la rentabilité bancaire. Par souci didactique, commençons par considérer un modèle bancaire très simple dans lequel un portefeuille de prêts longs à taux fixes est financé par des actions ordinaires et des dépôts de court terme à taux variable. Dans cette représentation élémentaire, une baisse du taux de référence administré par la banque centrale conduit à une hausse immédiate des bénéfices et donc de la rentabilité bancaire. L'effet de cette baisse de taux gagne à être appréhendé sur le moyen terme. En effet, à mesure que les prêts arriveront à échéance, les bénéfices de la banque baisseront, puisque les nouveaux prêts auront été consentis à un taux facial moins important. Le risque de taux décrit ici est inhérent à la transformation d'échéance : la banque finance des actifs à long terme avec des dépôts ou d'autres formes de financement à plus court terme. En pratique, le bilan d'une banque est évidemment un peu plus complexe et la pente de la courbe des taux est amenée à fluctuer au cours du temps. Cela oblige les banques à gérer leur risque de taux par une politique de gestion actif-passif (assets liabilities management – ALM). Au moyen d'analyses d'impasses ou de simulations plus sophistiquées, celle-ci permet d'évaluer la sensibilité des résultats, mais aussi de la valeur économique de la banque à une variation de taux. Notons que les simulations dynamiques vont plus loin car elles prennent en compte les effets d'une variation des taux en termes de volume d'activité et de sinistralité des prêts. Ces deux éléments sont endogènes et l'ignorer peut gravement biaiser l'analyse : une hausse des taux peut à la fois augmenter la sinistralité et réduire le volume d'activité. Ainsi, toute banque – car il s'agit d'une obligation réglementaire (pilier 2 des accords de Bâle) – connaît son risque de taux et peut se couvrir contre des impasses de taux.

Ce bref exposé du risque de taux remet donc en question l'idée que la baisse des taux directeurs de la BCE ait pu avoir un effet négatif sur la rentabilité des banques européennes. Sans doute faut-il alors se tourner vers d'autres mécanismes. La contraction des marges d'intérêt et donc la rentabilité bancaire pourraient ainsi s'expliquer par l'existence d'une borne – de taux zéro – dans l'ajustement des coûts des ressources. L'argument est d'une logique implacable, mais la borne n'est pas nécessairement indépassable. À charge aux banques d'innover et de réviser leurs relations commerciales avec les déposants, même si la concurrence pour la collecte de ressources stables, telles que les dépôts, entrave ces ajustements. Pas sûr en tout cas que les taux bas issus de la politique monétaire de la BCE puissent être tenus pour responsables. La baisse du taux d'intérêt naturel autour duquel la BCE fait graviter ses taux résulte, par exemple, de facteurs structurels, ce qui est bien illustré par la théorie de la stagnation séculaire.

La faible rentabilité des banques pourrait aussi tenir à des défauts stratégiques, à des difficultés à prendre la mesure des mutations, qui ont opéré en même temps que la baisse des taux, telles que l'essor du shadow banking, d'une part, et celui des Fintechs, d'autre part. Il faut ajouter à ces mouvements l'effet de la réglementation bancaire qui se serait avéré plus pénalisant pour le modèle d'affaire bancaire européen. La finalisation des accords de Bâle III, reportée au 1er janvier 2023, pourrait d'ailleurs amplifier ce phénomène. Pour beaucoup d'observa teurs, tout cela se traduit par une industrie en surcapacité et faiblement compétitive en raison de coûts mal maîtrisés.

Dans ce qui suit, nous dresserons d'abord un état des lieux de la rentabilité des banques en Europe. Nous reviendrons ensuite sur les résultats de la littérature académique consacrée aux liens entre environnement de taux bas et rentabilité bancaire, en y apportant quelques compléments concernant notamment les effets dynamiques d'un choc de politique monétaire sur la rentabilité des banques de la zone euro. L'exercice empirique tendra à disculper la BCE de la faiblesse de la rentabilité des banques, sans nier pour autant le fait que la baisse des taux a bien coïncidé avec une baisse de la rentabilité observée des banques.

Radiographie de la rentabilité

du secteur bancaire de la zone euro

Comment la rentabilité bancaire a-t-elle évolué dans les pays de la zone euro au cours des dernières décennies ? Quelles sont les anticipations à propos de la rentabilité future des banques ?

La rentabilité bancaire peut se mesurer de plusieurs manières selon que l'on utilise des données comptables ou des données de marché. Ce sont en fait deux logiques différentes. Les données comptables donnent une mesure factuelle et tournée vers le passé de la rentabilité, tandis que les données de marché offrent une mesure de la rentabilité espérée de la banque. La rentabilité peut aussi être calculée sous l'angle financier, à partir des seuls capitaux investis par les actionnaires, ou économique, pour l'ensemble des capitaux investis. L'objectif dans ce qui suit est de brosser un tableau le plus complet possible de la rentabilité dans ces différentes dimensions.

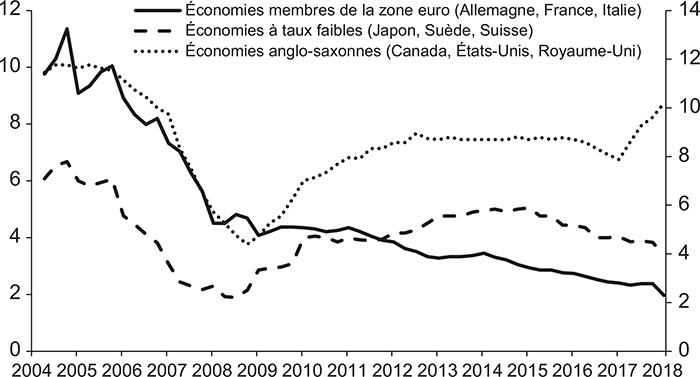

Le graphique 1a (infra) présente l'évolution de la rentabilité financière moyenne des banques de trois ensembles de pays : anglo-saxons (Canada, États-Unis, Royaume-Uni), zone euro (Allemagne, Italie, France) et un ensemble d'économies caractérisé par des taux structurellement bas (Japon, Suède, Suisse).

C'est d'abord l'ampleur des effets de la crise financière de 2007-2008 qui frappe en premier lieu. Celle-ci paraît avoir ébranlé durablement la rentabilité financière. Certes la rentabilité des secteurs bancaires anglo-saxons a très fortement rebondi, néanmoins elle reste aujourd'hui en deçà de son niveau d'avant-crise. Si l'ensemble des pays « anglo-saxons », mais également celui « des pays à taux bas » ont rebondi, on observe que la rentabilité de l'ensemble « zone euro » s'est pour sa part enlisée. Différentes explications peuvent être avancées pour expliquer cette divergence de trajectoires. Il y a d'abord eu la crise des dettes souveraines entre 2010 et 2012 qui a conduit à un désalignement du cycle économique de la zone euro. Il y a ensuite les difficultés des banques et des gouvernants à solder les investissements douteux réalisés avant-crise. Les taux bas ne paraissent pas constituer le principal facteur à incriminer. Le rebond de la rentabilité de l'industrie bancaire anglo-saxonne a eu lieu alors que les taux étaient bas et avant les mesures de tapering de la Federal Reserve (Fed) notamment. De même, pour les banques de l'ensemble des « pays à taux bas », la rentabilité dépassait en 2018 de plus de 100 points de base la rentabilité de l'ensemble zone euro, alors que les taux d'intérêt étaient au plancher.

Évolution de la rentabilité financière et du coût des capitaux propres

(en %)

Graphique 1a – Rentabilité financière

Graphique 1b – Coût des capitaux propres

Source des deux graphiques : FMI (2020).

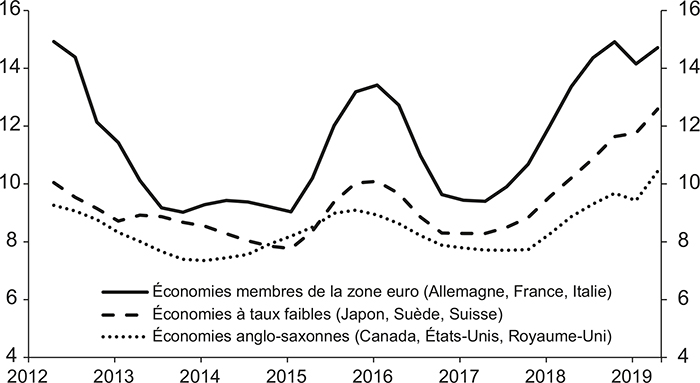

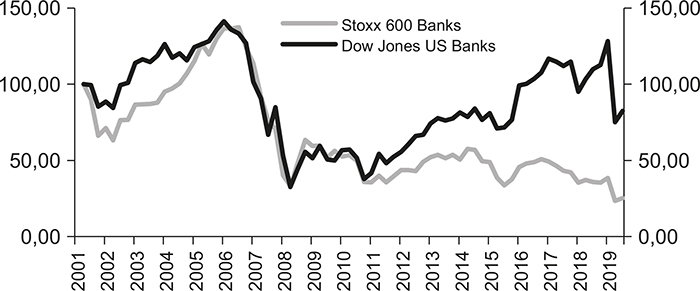

En soi, la baisse de la rentabilité financière n'est pas nécessairement préoccupante. Car si cette baisse s'accompagne d'une baisse plus que proportionnelle de la rentabilité exigée par les actionnaires – qui dépend du risque qu'ils portent –, alors la valeur boursière de la banque augmente et les incitations à prendre des risques diminuent. Il faut donc comparer l'évolution de la rentabilité effective et celle exigée par les actionnaires. Le FMI (Fonds monétaire international) s'est livré à un tel exercice. Il en ressort que la rentabilité exigée par les actionnaires des banques de la zone euro à la fin de 2019 dépasse de 400 points de base celle exigée par les actionnaires des banques anglo-saxonnes (cf. graphique 1b supra). La baisse de la rentabilité des banques en zone euro, sans perspective immédiate de rebond, associée à des exigences de rendements plus élevés de la part des actionnaires, conduit mécaniquement à une baisse de la valeur boursière des banques. Le graphique 2 en témoigne en présentant l'évolution des indices sectoriels bancaires américains (Dow Jones US Banks Index) et européen (Stoxx 600 Banks). Elle est également révélatrice d'un découplage entre le marché américain et européen, amorcé à partir de 2011.

Évolution des indices sectoriels bancaires

Source : base de données Eikon.

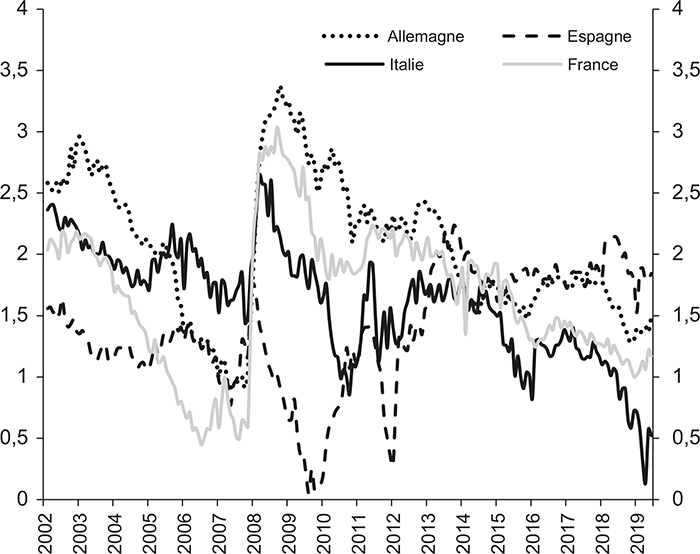

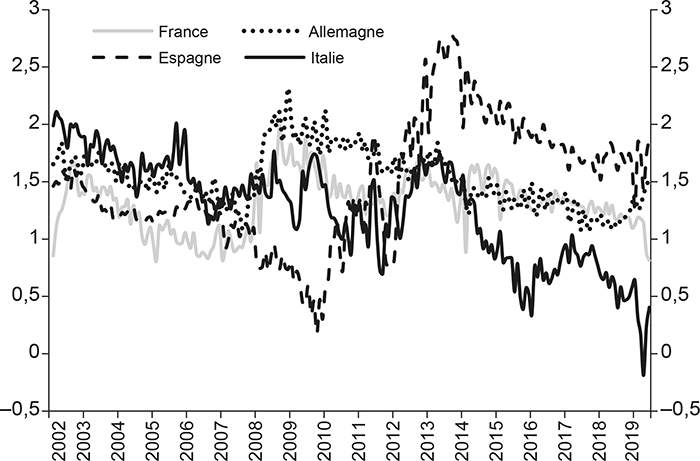

Si le constat dressé sur la rentabilité des banques en Europe n'incrimine pas le niveau des taux, il ne suffit pas pour autant à les exclure de l'explication. Cela appelle, par conséquent, à pousser l'exploration. À cet effet, l'évolution de la marge d'intérêt est intéressante. Ce n'est ni plus ni moins que l'une des composantes de la rentabilité bancaire. Les graphiques 3a et 3b (infra) présentent respectivement la marge d'intérêt des prêts immobiliers et des prêts aux entreprises pour l'Allemagne, l'Italie, la France et l'Espagne. Les données de la BCE offrent une image bien différente de celle de la rentabilité financière exposée plus haut. En effet, nous observons, à l'exception de l'Espagne, une baisse graduelle des marges d'intérêt depuis 2013, mais des niveaux de marge en Allemagne, en France et en Espagne qui se situent aujourd'hui à leur niveau de 2006, quand la rentabilité financière était à son point culminant.

Évolution de la marge d'intérêt des prêts immobiliers

aux ménages et des prêts aux entreprises (en %)

Graphique 3a

Prêts immobiliers aux ménages

Graphique 3b

Prêts aux entreprises

Source des deux graphiques : données extraites de la BCE.

Environnement de taux bas et rentabilité

des banques : ce qu'en dit la littérature académique

Le constat dressé dans la partie précédente souligne les difficultés à appréhender l'effet net d'une politique monétaire accommodante sur la rentabilité des banques. Cette question se pose en particulier dans le cas de la zone euro. En effet, la politique monétaire accommodante mise en œuvre par la BCE au cours de la dernière décennie et la politique de taux d'intérêt négatifs amorcée à la mi-2014 ont entraîné un aplatissement relativement marqué de la courbe des taux d'intérêt. La baisse des taux d'intérêt en territoire négatif a également favorisé la transmission de la politique monétaire dans la zone euro, en encourageant les banques à fournir davantage de crédits à l'économie (voir, par exemple, Demiralp et al., 2019). Dans l'ensemble, ces différentes mesures de politique monétaire ont permis d'éviter la déflation, ce qui était l'objectif initial recherché par la BCE. Bien que les taux d'intérêt négatifs soient aujourd'hui un instrument standard dans la panoplie d'outils de la BCE, ils restent toutefois controversés, tant dans le cénacle des banquiers centraux que dans les milieux universitaires (voir, par exemple, Heider et al., 2019). En particulier, les effets indésirables sur le secteur bancaire et la stabilité financière d'un environnement de taux bas qui perdure sont fortement redoutés.

En effet, comme nous l'enseigne le travail pionnier de Borio et Zhu (2012), un autre mécanisme de transmission de la politique monétaire jouerait sur l'offre de crédit des intermédiaires financiers, à travers ce que les auteurs appellent le canal de la prise de risque. Le maintien durable des taux d'intérêt à des bas niveaux inciterait les banques à augmenter leur volume de prêts à risque, et amènerait par conséquent les banques à assumer plus de risque dans leurs portefeuilles de créances. L'incidence d'une longue période de faibles taux d'intérêt serait alors amplifiée par une trop grande tolérance au risque des intermédiaires financiers. Un certain nombre d'études empiriques sur données de bilan bancaire sont venues conforter l'argument de Borio et Zhu (2012), que ce soit pour les États-Unis ou l'Europe (Altunbas et al., 2014 ; Dell'Ariccia et al., 2017).

Cette prise de risque excessive des banques est étroitement liée à la compression des marges nettes d'intérêt induite par l'aplatissement de la courbe des taux d'intérêt. En effet, cet aplatissement signifie pour les banques une baisse de l'écart entre le taux appliqué aux crédits et le taux auquel elles rémunèrent les dépôts de leur clientèle. Cette baisse est d'autant plus marquée que les banques se refusent ou ne sont pas autorisées légalement à appliquer des taux d'intérêt négatifs sur les dépôts de leurs clients. Or, par la nature même de leur activité, la part que représente la marge d'intermédiation dans la structure des revenus des banques, notamment des banques commerciales traditionnelles, est relativement importante et constitue souvent leur principale source de revenus. Par exemple, à la fin de 2019, la marge nette d'intérêt des six grands groupes bancaires français (BNP Paribas, Société générale, Crédit agricole, BPCE, Crédit mutuel, La Banque Postale) représentait 46 % du produit net bancaire, contre 27 % pour les commissions et autant pour les autres sources de revenu. Dès lors, on peut s'attendre à ce qu'un environnement de taux bas ait des effets significatifs sur la rentabilité des banques si, dans le même temps, la réglementation prudentielle conduit bien les banques à internaliser les risques supplémentaires qu'elles pourraient être tentées de prendre.

Cela étant, l'effet de la politique de taux bas et de l'aplatissement de la courbe des taux sur la rentabilité des banques n'est certainement pas immédiat. Il dépend de la structure du bilan des banques et de la vitesse de transmission des taux de politique monétaire aux taux bancaires, notamment les taux débiteurs. Il dépend en outre de la capacité du secteur bancaire à dégager de nouvelles sources de revenus afin de compenser la baisse des revenus d'intermédiation (Brei et al., 2020). À cela, s'ajoutent les interactions entre taux bas et économie réelle. Il faut en effet garder à l'esprit que des taux bas augmentent les projets d'investissement viables et, plus généralement, la solvabilité des agents économiques.

Plusieurs travaux récents ont cherché à évaluer empiriquement le lien de causalité entre environnement de taux bas et rentabilité des banques, pour mettre en exergue les caractéristiques propres à chaque banque et les conditions macroéconomiques et financières qui tendent à exacerber l'effet des taux bas sur la rentabilité des banques. Les résultats sont encore trop différents d'une étude à l'autre pour pouvoir en tirer des conclusions claires, certaines concluant même à l'absence de lien significatif entre environnement de taux bas et rentabilité des intermédiaires financiers.

L'une des premières études empiriques à s'être intéressée au lien entre la pente de la courbe des taux d'intérêt et la rentabilité des banques est celle de Alessandri et Nelson (2015). À partir d'un échan tillon de banques britanniques et de données de bilan trimestrielles, les auteurs trouvent un lien positif et significatif entre la pente de la courbe des taux et la marge nette d'intérêt des banques considérées. D'après leurs estimations, une baisse de 100 points de base de l'écart entre le taux à dix ans et le taux à trois mois conduirait à une baisse de la marge nette d'intérêt des grandes banques commerciales de l'ordre de 8 % par trimestre.

Toutefois, comme le suggèrent les résultats obtenus par Alessandri et Nelson (2015), un aplatissement de la courbe des taux permettrait dans le même temps aux banques de dégager des revenus liés aux activités de marché plus importants. Deux raisons peuvent être avancées. La première est liée au fait que les taux bas ont généralement tendance à pousser à la hausse les prix des actifs financiers, notamment les actions, les investisseurs arbitrant en faveur de classes d'actifs plus risquées et plus rémunératrices. La seconde raison tient au fait que l'environnement de taux bas renforcerait l'incitation des banques à réorienter une partie de leurs ressources allouées aux activités traditionnelles de prêt vers les activités de marché et les activités parabancaires. D'après les résultats de l'étude de Brei et al. (2020) portant sur 113 grandes banques internationales, ce rééquilibrage des activités observé en période de taux bas est le plus marqué pour les banques les moins capitalisées. Il ne compenserait cependant qu'en partie l'effet négatif de la baisse de la marge nette d'intérêt sur la rentabilité des banques : Alessandri et Nelson (2015) trouvant bien un lien positif et statistiquement significatif entre la pente de la courbe des taux et le bénéfice opérationnel. Il convient toutefois de souligner que les résultats de Alessandri et Nelson (2015) sont à interpréter avec précaution, car ces auteurs considèrent le résultat opérationnel avant amortissements et provisions. Or un environnement de taux bas est favorable aux emprunteurs et est donc susceptible d'améliorer la sinistralité des prêts bancaires, ce qui devrait par conséquent réduire les provisions pour pertes sur prêts.

Dans le prolongement de l'étude de Alessandri et Nelson (2015), Borio et al. (2017) ont recherché une éventuelle non-linéarité dans la relation entre la pente de la courbe des taux et la rentabilité des banques. Leur échantillon contient 109 banques internationales, localisées dans 14 économies industrialisées au cours de la période 1995-2012. La pente de la courbe des taux correspond à l'écart entre le taux à dix ans et le taux à trois mois et la rentabilité des banques est mesurée à l'aide de la rentabilité des actifs nets (return on assets – ROA). Leurs résultats confortent ceux obtenus de Alessandri et Nelson (2015) : une baisse du taux d'intérêt de court terme et de la pente de la courbe des taux d'intérêt tend à diminuer la rentabilité du secteur bancaire. Cela s'explique notamment par le fait que la hausse des revenus liés aux activités de marché et à la baisse des provisions pour pertes sur prêts consécutives à un aplatissement de la courbe des taux d'intérêt ne permettrait pas de compenser la baisse des revenus liés aux activités de crédit. Borio et al. (2017) confirment l'existence d'une relation non linéaire entre la pente de la courbe des taux d'intérêt et la rentabilité des banques, ce qui signifie que l'effet négatif sur la rentabilité est d'autant plus marqué que la courbe des taux s'aplatit. Leurs résultats suggèrent surtout que l'effet négatif sur la rentabilité tend à s'exacerber lorsque la courbe des taux d'intérêt s'inverse. Claessens et al. (2018) confirment ces idées en mettant en évidence qu'une variation de la courbe des taux n'a d'effet sur la rentabilité que lorsque les taux courts sont inférieurs à un seuil (arbitraire) de 1,25 %. Au demeurant, les auteurs mettent en évidence que la relation entre taux bas, marge d'intermédiation et rentabilité varie considérablement selon les caractéristiques des banques. Plus précisément, la rentabilité des banques de grande taille apparaît ne pas réagir significativement à une baisse du taux d'intérêt ou à un aplatissement de la courbe des taux. Mais la marge d'intérêt de ces mêmes banques est bien affectée par de telles évolutions. Molyneux et al. (2019) complètent et amendent partiellement ces résultats puisqu'ils observent pour leur part qu'un environnement de taux bas n'a aucun impact significatif sur la marge nette d'intérêt des très grandes banques, alors qu'il a tendance à très fortement compresser la marge des établissements de petite taille. En outre, il ressort que contrairement aux banques de petite taille et de taille moyenne, qui voient leur rentabilité baisser dans un environnement de taux bas, les établissements de très grande taille voient au contraire leur rentabilité augmenter au cours de ces périodes de taux bas. Ce résultat s'expliquerait notamment par la capacité des établissements de taille importante à compenser la baisse de leurs revenus liés aux activités de crédit par une augmentation des frais et des commissions.

Au-delà de la taille des banques, d'autres facteurs peuvent également influencer l'intensité de la relation entre environnement de taux bas et rentabilité des banques. En particulier, comme le suggèrent Molyneux et al. (2019), l'intensité de la concurrence au sein du secteur bancaire est un déterminant important. Intuitivement, on peut en effet s'attendre à ce que la compression des marges d'intermédiation en environnement de taux bas soit d'autant plus accentuée que les banques du secteur font face à une forte concurrence, qui pousse les taux débiteurs à des niveaux encore plus bas. La concurrence bancaire peut aussi influencer la vitesse de transmission des taux directeurs aux taux bancaires, notamment débiteurs (Leroy et Lucotte, 2015). Dès lors, plus la concurrence au sein d'un secteur bancaire est élevée, plus on s'attend à observer une baisse rapide des taux d'intérêt débiteurs à la suite d'un assouplissement de la politique monétaire, et donc une baisse encore plus marquée de la marge d'intermédiation en environnement de taux bas. Molyneux et al. (2019) soulignent que la compression des marges d'intermédiation en environnement de taux bas ne s'observerait que dans les secteurs bancaires les plus concurrentiels.

Alors que les études précédentes mettent en évidence un effet négatif d'un environnement de taux bas sur la rentabilité des banques, l'étude de Altavilla et al. (2018) portant sur un échantillon de banques de la zone euro vient nuancer ces résultats. En effet, ils ne trouvent pas d'effet statistiquement significatif du taux d'intérêt de court terme et de la pente de la courbe des taux d'intérêt sur la rentabilité du secteur bancaire. Ce résultat s'explique selon ces auteurs simplement par le fait qu'un assouplissement de la politique monétaire va affecter de manière asymétrique les principales composantes de la rentabilité des banques, l'amélioration des conditions macroéconomiques et la baisse des provisions pour pertes sur prêts venant notamment compenser la contraction des revenus d'intérêt.

Politique monétaire et rentabilité :

une analyse empirique en zone euro

Les résultats des études qui viennent d'être présentées sont très sensibles aux échantillons considérés. Cela révèle en creux les difficultés de ces études à prendre pleinement en compte les hétérogénéités des systèmes bancaires et monétaires. D'où notre tentative d'éclairage empirique appliquée à la seule zone euro, dans le but de saisir la dynamique de la relation entre chocs monétaires et profitabilité. Si l'on convient aisément que les effets des décisions des autorités monétaires affectent le bilan des banques avec délais, peu d'études ont jusqu'à présent cherché à l'appréhender.

Données

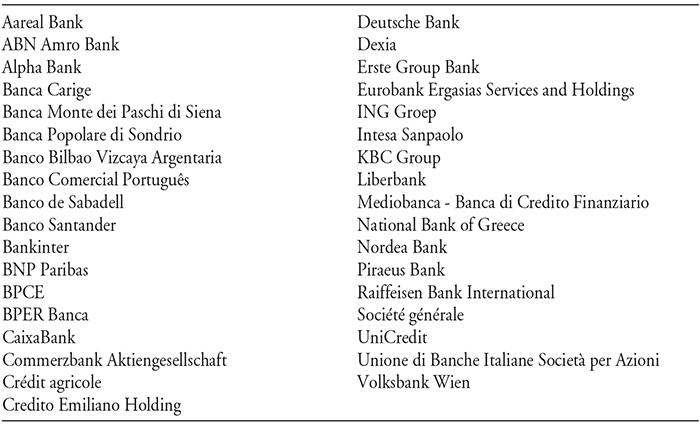

Parmi les 115 banques supervisées (au 1er juin 2020) par la BCE dans le cadre du Mécanisme de surveillance unique (MSU), nous retenons celles cotées et présentant des résultats trimestriels, soit trente-cinq banques, sur la période allant du premier trimestre 2002 au premier trimestre 2020 (panel non cylindré). Dans le cas français, parmi les onze banques supervisées par la BCE, cela conduit à inclure dans l'échantillon les groupes BNP Paribas, BPCE, Crédit agricole et Société générale et à laisser de côté Bpifrance, la Caisse de refinancement de l'habitat, la Confédération nationale du Crédit mutuel, HSBC France, La Banque Postale, RCI banque et SFIL. Notre échantillon, bien que non exhaustif, couvre les entités les plus importantes de la zone euro, incluant les quinze des dix-sept banques de la zone euro présentant un bilan supérieur à 300 Md€1. Le tableau 1 recense les banques de notre échantillon.

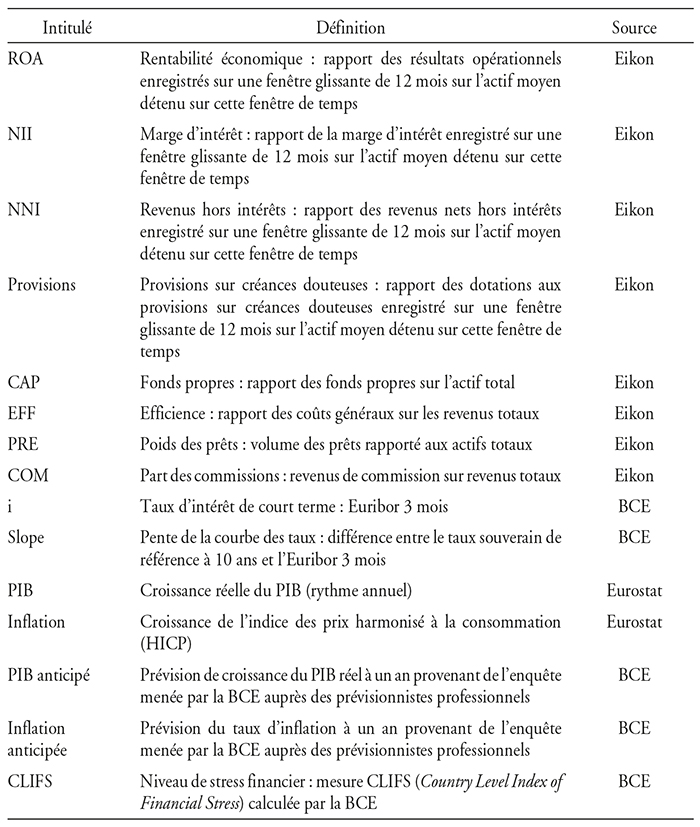

Échantillon de banques

Nous retenons à la fois des variables micro-bancaires (base de données Eikon de Refinitiv) et des variables macroéconomiques (cf. tableau 2 infra). Les premières sont utilisées pour construire nos différentes variables dépendantes, à savoir un indicateur de rentabilité économique (ROA), un indicateur de marge d'intérêt (NII), de commissions (NNI) et de provisions sur créances douteuses (Provisions). Ces trois composantes de la rentabilité économique permettent d'explorer les sources d'une hypothétique relation entre taux d'intérêt et rentabilité bancaire. Nous définissons également plusieurs variables de contrôle : une variable de fonds propres (CAP) correspondant au rapport entre les capitaux propres et les actifs pour prendre en compte l'effet des évolutions de la réglementation prudentielle sur la rentabilité bancaire, une variable d'efficience (EFF) qui mesure la part des coûts généraux dans les revenus, et enfin des variables de dépendance aux revenus hors intérêt (COM) et aux prêts (PRE).

Les données macroéconomiques sont celles d'Eurostat et de la BCE. Il s'agit ici, en premier lieu, d'obtenir une mesure des taux d'intérêt de court terme et de la pente de la courbe des taux. En second lieu, il s'agit de retenir un ensemble de facteurs simultanément corrélés à la politique monétaire et à la rentabilité des banques. Trois types de facteurs nous semblent pertinents : l'évolution du PIB, l'évolution de l'inflation et le niveau de stress financier. Pour les deux premiers, nous considérerons non seulement la valeur réalisée, mais également les anticipations à un an de ces derniers afin de prendre en compte le fait que la BCE et les marchés ont une fonction de réaction forward looking. Cet aspect très important est négligé dans les études qui couvrent un très large ensemble de pays, en raison, souvent, de l'indisponibilité de données relatives aux anticipations.

Définitions et sources des variables

Résultats

L'analyse empirique mobilise la méthode des projections locales de Jordà (2005) (cf. encadré infra) afin d'estimer la réaction de la rentabilité économique des banques à des chocs de politique monétaire sur un horizon de dix trimestres. Par choc de politique monétaire, nous entendons l'effet du taux de court terme (Euribor 3 mois) ou de la pente de la courbe de taux après avoir neutralisé les effets des évolutions macroéconomiques (inflation, PIB) et du stress financier notamment.

Méthode empirique

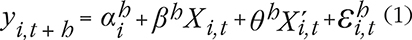

Notre analyse empirique repose sur l'utilisation de la méthode des projections locales introduite par Jordà (2005). Cette méthode, à l'instar des modèles vectoriels autoregressifs (VAR), permet d'estimer des fonctions de réponses impulsionnelles (IRF). Néanmoins, à la différence des IRF obtenues par un modèle VAR, l'approche d'estimation des IRF est directe (au contraire d'une approche itérative). Elle consiste à estimer par les moindres carrées ordinaires (MOC) des régressions séparées pour la rentabilité bancaire à différents horizons.

On estime la spécification économétrique suivante :

où les indices i font référence aux banques et les indices t au temps (observations trimestrielles) et h représente l'horizon étudié (le nombre de trimestres après le temps t) ; yi,t + h est la variable dépendante en date

Le modèle précédent appelle quelques clarifications. La méthode conduit à estimer h régressions différentes par les MCO. La fonction de réponse impulsionnelle locale de y à un choc sur Xi,t correspond aux h coefficients estimés de

Notre regard dans cette étude portera sur les effets du niveau des taux de court terme ainsi que de la pente de la courbe des taux sur la rentabilité économique, la marge d'intérêt, les commissions et les provisions sur créances douteuses. Ainsi, Xi,t correspondra alternativement au niveau des taux de court terme et de la pente de la courbe des taux, tandis que y correspondra aux différentes mesures de rentabilité listées. Concernant les variables de contrôle (X'i,t) celles-ci incluront, d'une part, les retards jusqu'à deux périodes de la variable impulsionnelle, de la variable dépendante ainsi que des variables de contrôle microbancaires (CAP, EFF, PRE) et, d'autre part, les retards jusqu'à deux périodes ainsi que la valeur contemporaine de l'ensemble des variables macroéconomiques listées dans la partie précédente.

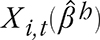

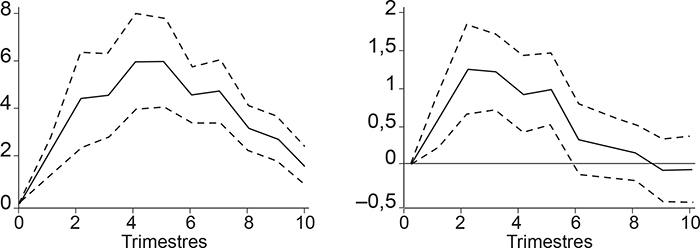

Les graphiques 4 (infra) rapportent les fonctions de réponses locales de la rentabilité économique à une hausse de 100 points de base de l'Euribor 3 mois (cf. graphique de gauche) et de la pente de la courbe des taux (cf. graphique de droite). Il s'agit de la séquence de β estimés de l'équation (1) dans l'encadré (supra)2. Dans notre modèle, l'effet d'une hausse est parfaitement symétrique à celui d'une baisse. Nous décidons par conséquent de commenter dans ce qui suit les effets d'une baisse de 100 points de base de l'Euribor 3 mois et de la pente de la courbe des taux. On peut ainsi tirer du graphique de gauche l'interprétation suivante : une diminution de 100 points de base de l'Euribor 3 mois augmente significativement la rentabilité économique des banques. L'effet atteint son maximum quatre trimestres après le choc initial et induit en moyenne pour notre échantillon d'étude une progression de 0,4 point de pourcentage de la rentabilité économique3.

Compte tenu de la rentabilité moyenne observée sur notre échantillon, égale à 0,6, l'effet est loin d'être négligeable. Les banques de la zone euro, et en particulier leurs actionnaires, devraient donc se féliciter de l'action de la BCE ces dernières années. Le hiatus entre ces résultats et le sentiment des banques peut paraître surprenant et mérite une tentative d'explication. Une piste est que les banques sous-estiment l'effet de la conjoncture économique et attribuent la dégradation – effective – de leur rentabilité aux décisions de la BCE. Pour tester la pertinence de cette explication, nous avons réestimé notre modèle principal en retirant les variables macroéconomiques. Le résultat obtenu dans ce cas est qu'une baisse des taux d'intérêt est associée à une très forte baisse de la rentabilité bancaire. Ce résultat réconcilie la vision, a priori divergente, des banques de second rang et de la BCE. La baisse des taux a bien un effet négatif sur la rentabilité. Toutefois, cela résulte de la dégradation de l'environnement macroéconomique et non des décisions autonomes de politique monétaire qui s'avèrent, au contraire, avoir eu un effet positif.

Réponse de la rentabilité économique (ROA)

à un choc positif sur le taux court et la pente de la courbe des taux

(en points de pourcentage)

Note : ces graphiques présentent la « réponse » de la rentabilité économique, exprimée en points de pourcentage, à une hausse de 100 points de base de l'Euribor 3 mois (cf. graphique de gauche) et de la pente de la courbe des taux (cf. graphique de droite). Les bandes de confiance à 90 % autour des trajectoires de réponse sont construites à partir d'écarts types robustes à l'hétéroscédasticité et à l'autocorrélation (par grappe).

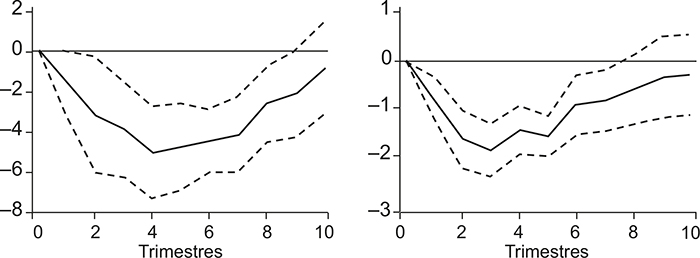

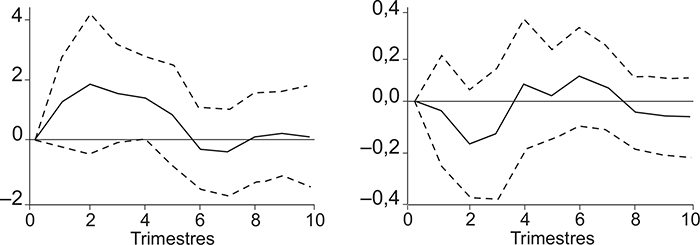

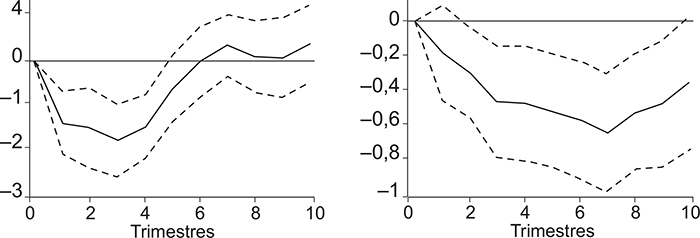

Comment expliquer qu'une politique monétaire plus accommodante puisse être favorable aux banques étant donné qu'une partie de leurs revenus est positivement indexée sur les taux de référence court terme ? C'est nécessairement que d'autres sources de revenus opérationnels sont associées négativement avec les taux court terme. Sont reportées sur les graphiques 5 (infra) les réactions de trois sources de revenus opérationnels pour les banques, à savoir la marge d'intérêt, les commissions et les dotations aux provisions pour créances douteuses à un choc de politique monétaire.

Réponse des différentes composantes de la rentabilité économique

à un choc positif sur le taux court et la pente de la courbe des taux

(en points de pourcentage)

Marge d'intérêt

Commissions

Provisions

Note : les graphiques de gauche présentent la « réponse » de la rentabilité économique, exprimée en point de pourcentage, à une hausse de 100 points de base de l'Euribor 3 mois. Les graphiques de droite présentent les réponses de la rentabilité économique à une hausse de la pentification de la courbe des taux. Les bandes de confiance à 90 % autour des trajectoires de réponse sont construites à partir d'écarts types robustes à l'hétéroscédasticité et à l'autocorrélation (par grappe).

Concernant la marge d'intérêt, on observe qu'un assouplissement de la politique monétaire n'induit pas de baisse significative des revenus nets d'intérêt. La réponse de la marge d'intérêt à une variation de la pente des taux conduit au même résultat. Cela peut s'expliquer par le fait que si une baisse des taux conduit à une baisse des revenus d'intérêt, celui induit parallèlement, et semble-t-il dans des proportions comparables, une diminution du coût des ressources. L'effet sur la marge d'intérêt est donc neutre. La trajectoire de la réponse des commissions perçues à un choc monétaire négatif est positive. Il faut voir dans ce résultat le fait que la baisse des taux d'intérêt rend certaines opérations d'ingénierie financière plus profitables, augmentant le volume de ces dernières (introduction en bourse, fusions, etc.). Pour finir, nous nous intéressons aux effets sur les dotations aux provisions pour créances douteuses. Qu'il s'agisse d'une baisse du taux d'intérêt de court terme ou de la pente de la courbe des taux, la fonction de réponse des provisions est négative et très significative statistiquement. Le lien entre politique monétaire et rentabilité bancaire semble donc fortement tenir au comportement des dotations aux provisions. La baisse des taux réduit, ceteris paribus, les dotations aux provisions, car la baisse des taux d'intérêt améliore la capacité de remboursement des agents économiques, que ce soit les ménages ou les entreprises non financières.

Notre exercice a ses limites. L'une d'elle concerne l'échantillon de banques retenues. Celui-ci est composé uniquement de grandes banques de la zone euro. Cela fait sens pour notre exploration empirique puisque celles-ci couvrent la majorité des actifs bancaires de la zone euro. Toutefois, la banque moyenne de notre échantillon est très éloignée de la banque représentative de la zone euro faisant que nos conclusions pourraient être différentes avec un échantillon plus étendu. L'utilisation beaucoup plus systématique par les entités les plus importantes de swaps de taux d'intérêt les rendrait en effet mécaniquement moins sensibles à des variations de taux d'intérêt. C'est au demeurant l'un des constats que fait le FMI dans son rapport sur la stabilité financière d'avril 2020. Une autre limite de notre analyse empirique tient à la prise en compte de la politique monétaire seulement à travers les taux de marché court terme, en ignorant donc les mesures non conventionnelles, telles que les opérations de LTRO (long term refinancing operations), par exemple.

Conclusion

Perçu au départ comme une opportunité pour soutenir l'inflation et l'activité économique au sortir de la crise financière mondiale, l'environnement de taux bas est aujourd'hui source d'inquiétude. En particulier, ses effets potentiellement négatifs sur la rentabilité des banques et la stabilité financière sont aujourd'hui au cœur du débat académique et public. La compression des marges nettes d'intérêt induite par l'environnement de taux bas et l'aplatissement de la courbe des taux d'intérêt pourraient en effet inciter les banques à augmenter leur volume de prêts à risque, les conduisant à prendre trop de risque dans leurs portefeuilles de créances. Toutefois, dans le même temps, des taux bas induisent des coûts de financement plus faibles pour les emprunteurs et une amélioration de la solvabilité de ces derniers, ce qui contribue à améliorer la rentabilité du secteur bancaire. Ces effets opposés de l'environnement de taux bas sur la rentabilité du secteur bancaire expliquent certainement les résultats ambigus des travaux empiriques récents sur la question, ainsi que les débats suscités par cette question.

Cet article contribue à réconcilier en partie les vues divergentes sur cette question. En effet, notre analyse empirique souligne que la baisse des taux d'intérêt a bien été associée à une contraction de la rentabilité des banques de la zone euro. Toutefois, l'effet observé tient à la réponse des taux d'intérêt à la dégradation de l'environnement macroéconomique. Ainsi, les explications de la baisse de la rentabilité des banques sont davantage à chercher du côté de la conjoncture économique et de l'affaiblissement de notre potentiel de croissance plutôt que du côté de la BCE. Nos résultats mettent en effet en évidence que l'assouplissement de la politique monétaire, une fois prise en considération la nature de l'environnement macroéconomique, a eu un effet bénéfique sur la rentabilité des banques, ce que l'on explique par les effets positifs de cette politique sur les revenus de marché et la qualité du portefeuille de créances des banques. Il en résulte que ce sont les banques dont le modèle d'activité reposait le plus fortement sur les commissions qui ont davantage profité des actions de la BCE.

Avec la crise sanitaire et économique, la rentabilité des banques devrait être, de toute évidence, affectée durement sur un horizon de court-moyen terme, en raison de la relation qui lie le PIB et la rentabilité bancaire (estimations non reportées dans notre exercice économétrique). Les effets positifs d'un assouplissement monétaire que nous avons mis en exergue ne pourront probablement pas contrer totalement cette mécanique, en particulier si la reprise est lente. Face à cette situation, les banques traditionnelles vont devoir poursuivre leurs réflexions de fond sur leur offre, leur positionnement et la maîtrise de leurs coûts, mais surtout accélérer leur processus de digitalisation afin de contrer la concurrence croissante des nouveaux acteurs sur le marché.