L'épargne des ménages est l'une des grandeurs économiques le plus souvent évoquées dans la presse et depuis le plus longtemps étudiées par les économistes. Excédent de leur revenu sur leur consommation (près de 200 Md€ ces dernières années dans un pays comme la France), elle est aussi, dans les comptes nationaux, le principal élément de croissance en volume de leur patrimoine net d'endettement. Cette dernière définition indique clairement qu'elle peut contribuer aussi bien à la diminution des passifs qu'à l'augmentation des actifs financiers ou non financiers. La répartition du flux d'épargne entre ces trois types d'emplois (remboursement d'emprunts, placements financiers et investissements physiques) semble ainsi relever d'une information banale.

Or doit-on parler de surprise ou de stupeur ? Il n'en est rien. Ignorée depuis la lointaine apparition de l'économie politique, cette affectation du flux annuel d'épargne des ménages continue partout de l'être, malgré l'existence de comptes nationaux de flux et de stocks depuis près de soixante-dix ans. Pis encore, ignorant leur ignorance, la plupart des économistes croient savoir et assimilent trop souvent l'épargne annuelle des ménages à leur seule épargne financière.

Nous nous sommes exprimés ailleurs sur les raisons d'une telle ignorance qui sont de natures diverses et parfois lointaines (Babeau, 2018a) : interdiction du prêt à intérêt ; statut inférieur des emprunteurs1 ; mauvaise réputation des créanciers ; absence d'informations sur le montant des remboursements ; enfin, plus récemment, dans le recours aux comptes nationaux, élévation d'une « muraille de Chine » entre comptes financiers et comptes non financiers et sous-utilisation des comptes de patrimoine.

Les conséquences de cette ignorance sont nombreuses et parfois dévastatrices : commentaires portant donc sur la seule épargne financière des ménages, alors que l'on croit parler de sa totalité, comparaisons internationales des taux d'épargne sans fondements tant que l'on ne connaît pas leurs différentes composantes, modélisation lacunaire de ces taux (oubli de l'influence exercée par le recours au crédit comme par les comportements de remboursement).

Il a fallu attendre la fin des années 1970 pour voir la question de la composition de l'épargne des ménages explicitement posée par Jean Le Moigne et Dominique Strauss-Kahn (Le Moigne et Strauss-Kahn, 1977). Les auteurs identifient bien les trois affectations possibles de cette épargne, mais, à cette époque et même au cours des décennies suivantes (Strauss-Kahn, 1983), il était hélas beaucoup trop tôt pour pouvoir apporter ne serait-ce qu'un début de réponse à la question posée. À la fin du siècle, Françoise Charpin tente bien de modéliser les comportements des ménages en faisant intervenir, à côté de la consommation et de l'investissement logement, les flux nets de crédits à l'habitat et de crédits à la consommation. Mais elle bute sur l'impossibilité de décomposer ces flux en nouveaux crédits et remboursements (Charpin, 1998). Dans les années qui suivirent, on ne trouve, en langue française, guère plus que des allusions à cette question et en particulier au rôle de l'accès du crédit dans les comportements d'épargne2. Quant aux remboursements d'emprunts et en particulier d'emprunts hypothécaires, la seule étude approfondie que nous ayons trouvée en ce domaine, dans l'ensemble des pays avancés, est celle de 2001 réalisée au Royaume-Uni par le Council of Mortgage Lenders (Holmans, 2001).

C'est seulement depuis 2007-2008 que les choses ont commencé de changer en raison du rôle du secteur financier dans le déclenchement de la crise dite des subprimes : reconnaissance du rôle de la libéralisation du crédit dans la baisse des taux d'épargne des années 1980 et, en sens inverse, rôle du resserrement du crédit dans la remontée des taux d'épargne qui a suivi la crise3, calculs timides effectués par quelques banques centrales de certains types de remboursement d'emprunts par les ménages, début d'analyse des nouveaux crédits accordés aux ménages en distinguant les « vrais » nouveaux crédits de ceux que l'on doit considérer comme « faux », car ils ne font que remplacer des crédits déjà existants.

Pour la France, les divers progrès effectués récemment dans ce domaine de la connaissance ne permettent certes pas encore d'apporter une réponse définitive aux questions posées ci-dessus, mais ils autorisent tout de même, au prix de diverses conjectures, un début d'exploration pour deux années récentes fortement contrastées : 2009, une année de crise ; 2016, une année de retour à une situation plus équilibrée.

Le cadre comptable de la recherche

Pour éviter la prise en compte des investissements professionnels et des crédits qui y sont attachés, le secteur de référence idéal pour les développements ci-dessous est le Secteur 14 excluant les sous-secteurs 141 et 142 qui correspondent aux entreprises individuelles y compris les travailleurs indépendants. Dans la mesure du possible, nous nous sommes efforcés de nous y tenir.

Dans ce qui suit, on verra que si les premières relations ci-après relèvent bien des comptes nationaux ou en sont proches, les autres au contraire sortent totalement de ce cadre.

L'apport des comptes nationaux et ses limites

Le rapprochement entre les comptes financiers et non financiers, quel que soit le secteur, se fait, on le sait, par l'intermédiaire de sa capacité de financement telle qu'elle est calculée, d'une part, dans le compte de capital et, d'autre part, dans le compte financier. En incluant les transferts nets de capital dans l'épargne brute et la variation des stocks et les acquisitions nettes d'actifs non produits dans la FBCF (formation brute de capital fixe), on obtient :

(1) Épargne brute + Accroissement des passifs (en volume)

+ Ajustement = FBCF + Acquisitions d'actifs financiers

La présence d'un ajustement est, on le sait, rendue nécessaire par les sources différentes dont proviennent, d'une part, les statistiques des comptes non financiers et, d'autre part, celles des comptes financiers. L'accroissement de passif correspond, quant à lui, à l'excédent des nouveaux crédits sur les remboursements auquel on a joint ici le poste mineur des « autres variations en volume ».

Dans ce qui suit, nous noterons Eb, l'épargne brute, NC, les nouveaux crédits (habitat et consommation), A, l'ajustement, Rt, les remboursements d'emprunts et Pf, les acquisitions d'actifs financiers4. Il vient donc :

(2) Eb + NC + A = Rt + FBCF + Pf

Jusqu'ici, à part l'apparition des nouveaux crédits et des remboursements qui ne figurent pas dans les comptes nationaux, nous nous sommes tenus dans le cadre de ceux-ci. Si nous voulons approfondir les différents aspects du recours des ménages au crédit, nous sommes obligés d'en sortir. Le poste important des transactions entre ménages portant sur des logements anciens fait en effet largement appel au crédit et il n'apparaît évidemment pas dans la relation ci-dessus, puisque ces transactions ont lieu quasi exclusivement à l'intérieur même du secteur considéré.

En fait, outre l'épargne courante et le crédit, un troisième mode de financement des opérations des ménages liées à leur épargne, jamais évoqué, doit apparaître : le recours à une épargne préalable.

Les équilibres hors des comptes nationaux

L'« Activité immobilière » (AI) des ménages, telle qu'elle est calculée par le CGEDD (Conseil général de l'environnement et du développement durable), va très au-delà de la seule FBCF. Cette dernière comprend principalement les constructions (acquisitions) de logements neufs, hors terrains d'assise, et les gros travaux d'entretien et d'amélioration. L'AI y ajoute l'achat de logements d'occasion (y compris les terrains) et les terrains d'assise des logements neufs5.

Pour équilibrer la relation ci-dessus, après remplacement de la FBCF par l'AI, un terme apparaît en ressources que nous noterons Ep, comme épargne préalable. On a donc : Ep = AI – FBCF.

La meilleure interprétation que l'on puisse donner de ce terme correspond en effet au recours à une épargne préalable. Au-delà de l'utilisation de l'épargne courante et du recours au crédit, beaucoup d'opérations fréquemment réalisées par les ménages font appel à une troisième source de financement constituée par de l'épargne préalablement constituée sous des formes les plus diverses. Mais il ne faut pas se méprendre sur la signification du montant global de l'épargne préalable ainsi obtenu. D'abord, la relation ci-dessus ne signifie évidemment pas que les grandeurs non présentes dans la FBCF, mais figurant dans l'AI, sont intégralement financées par le recours à une épargne préalable. En fait toutes les opérations faisant partie de l'AI sont a priori susceptibles de faire appel aux trois modes de financement disponibles : crédit, épargne courante et épargne préalable.

En outre, l'estimation obtenue pour Ep constitue un montant global susceptible d'être utilisé pour toutes les opérations des ménages faisant appel à une épargne préalable, y compris ces opérations qui ne figurent pas au sein de l'AI. Ainsi en est-il particulièrement des opérations de remboursements anticipés liés principalement à des crédits à l'habitat. Ces anticipations, mobilisant ce que les Anglo-Saxons appellent des « Lump sums, peuvent correspondre à des remboursements partiels ou totaux et, de façon générale, ces Lump sums ne peuvent pas être prises sur le flux d'épargne courante. Au sein du montant d'épargne préalable estimé ci-dessus, il faudra donc préciser les parts affectées aux différents emplois.

De façon générale, le recours à l'épargne préalable correspond à une de ces opérations de gestion de patrimoine sur lesquelles, on l'a dit, les comptes nationaux n'ont pas pour but de donner d'informations.

Après introduction de AI et Ep, il vient donc :

(3) Eb + NC + Ep + A = Rt + AI + Pf

Puisque nous sortons des comptes nationaux, on pourrait être tenté ici d'ignorer dorénavant le terme d'ajustement dans la relation. Mais ce serait une erreur car celui-ci est lié à l'hétérogénéité des sources utilisées dans ces comptes et nous l'accroissons encore en introduisant, entre autres, des variables relevant du compte spécifique du logement.

La relation utilisée est cependant encore loin d'être sous sa forme définitive. Dans ce qui suit, nous nous intéresserons en effet aux « vrais » nouveaux crédits (VNC) et aux « vrais » remboursements (VRt), c'est-à-dire à ces crédits et remboursements qui ne correspondent pas à des crédits déjà existants. Les « faux » crédits donnant naissance à des « faux » remboursements de même montant, l'équilibre dans la précédente relation n'est pas rompu par ce passage aux seuls « vrais » crédits et « vrais » remboursements.

Il vient donc :

(4) Eb + VNC + Ep + A = VRt + AI + Pf

Au sein des vrais crédits (CNC), on peut faire la distinction entre les vrais crédits à la consommation (VNCC) et les vrais crédits à l'habitat (VNCH). Par ailleurs, on peut écrire :

Ep = Ep1 + Ep2

où Ep1 est l'épargne préalable qui finance une partie des apports personnels des opérations liées à l'AI et Ep2 est celle qui est associée aux remboursements d'emprunts anticipés (Lump sums).

On obtient donc finalement, après réarrangement :

(5) Eb + VNCC + A = (VRT – Ep2) + (AI – VNCH – Ep1) + Pf

Dans cette relation, le fait que nous n'associons pas de crédits aux placements financiers renvoie implicitement à l'hypothèse que le financement de ces placements par le crédit (par exemple, emprunt pour acheter des actions) est négligeable en France pour les particuliers.

On reconnaît, dans le membre de droite de cette dernière relation, les trois emplois de l'épargne courante que nous cherchons à préciser : la place des « vrais » remboursements qui ne font pas usage d'une épargne préalable, celle des opérations immobilières déduction faite des nouveaux crédits et du recours à l'épargne préalable, enfin, celle des placements financiers qui apparaissent comme un solde et tiennent compte, en particulier, des différents recours à une épargne préalable qui constituent autant de ponctions sur les actifs financiers.

On observera que le membre de gauche de la relation ne correspond pas au concept usuel d'épargne des ménages tel qu'il est défini dans les comptes nationaux. À part l'ajustement, il s'agit en effet d'une épargne abondée par les nouveaux crédits à la consommation : ces derniers réduisent la consommation financée par le revenu courant et accroissent donc le montant d'épargne si l'on tient compte de cet effet. Une telle référence n'est en soi pas illogique dans la mesure où l'on veut ici cerner de plus près les emplois concernant ces trois « ressources » des ménages que sont le crédit, le revenu courant et l'épargne préalable. Pour 2009 et 2016, années de comparaison retenues parce que fortement contrastées, le membre de gauche de la relation (5) majore de quelque 20 % le montant de la seule épargne au sens des comptes nationaux.

Des calculs difficiles

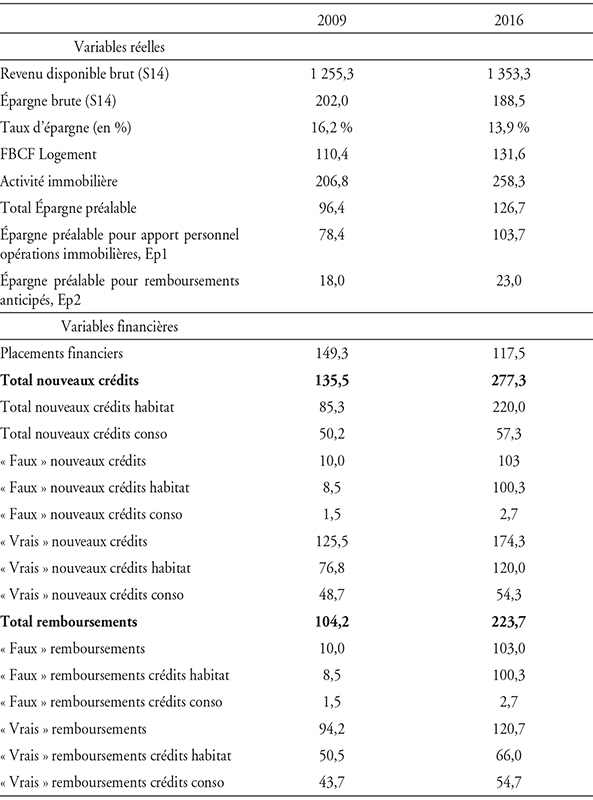

Les informations existent-elles pour faire pleinement usage de la relation (5) dans la décomposition de l'épargne des ménages en 2009 et en 2016 ? On va voir que ces données (cf. tableau 1 infra) sont de natures et de sources diverses et, malheureusement, de pertinence et de fiabilité inégales.

Origine des différentes données utilisées

S'agissant du revenu disponible, de l'épargne brute et des placements financiers, nous utilisons, comme il a été dit ci-dessus, les comptes du secteur 14, alors qu'il aurait bien sûr été préférable de pouvoir exclure de ce secteur les entreprises individuelles pour se centrer sur les seuls particuliers. Outre le revenu (non utilisé dans le calcul), on a donc affaire dans les deux autres cas (épargne brute et placements financiers) à des majorants, si l'on suppose, comme cela est bien probable, que les entreprises individuelles ont une épargne et des placements financiers positifs.

La FBCF en revanche, chiffrée, quant à elle, par la Fédération nationale du bâtiment (FNB) et le CGEDD, ne concerne bien que les ménages, hors entreprises individuelles. Elle comprend les acquisitions de logements neufs hors terrains, les travaux réalisés dans les logements et les « autres composantes » de la FBCF logement des ménages6.

L'AI, concept, on l'a vu, nettement plus large que celui de la FBCF, est calculé chaque année par le CGEDD dans le Compte du logement. Mais le calcul fait concerne, on l'a dit, l'AI des personnes physiques et morales, alors que nous ne nous intéressons ici qu'aux particuliers. Toutefois, le CGEDD indique que, de façon assez stable, la part des particuliers s'élève aux neuf dixièmes du total. Les chiffres retenus pour 2009 et 2016 correspondent donc aux neuf dixièmes des montants indiqués pour l'AI de ces deux années7.

Les comportements financiers des particuliers mettent en jeu, comme dit plus haut, non seulement les flux des comptes nationaux, mais également des utilisations de « stocks » correspondant à des opérations de gestion des patrimoines inconnues des comptes nationaux. Nous appelons recours à une « épargne préalable » ce type d'opérations. Un tel recours apparaît ici dans deux cas bien distincts : d'abord, à l'occasion du financement de l'ensemble des opérations immobilières qui, on l'a vu, dépassent de beaucoup le seul flux de la FBCF. Ensuite, au moment des remboursements d'emprunts habitat, où des remboursements anticipés mobilisent le plus souvent des sommes prises sur des actifs financiers pré-existants.

La décomposition d'Ep, épargne préalable globalement utilisée, procède ainsi : on part d'une estimation de Ep2, montant des remboursements anticipés, et l'on obtient, par solde, le montant de l'épargne Ep1 associée aux opérations immobilières. L'estimation de Ep2 est obtenue en s'inspirant du fait que la durée moyenne réelle de remboursement des crédits habitat dans notre pays est régulièrement réduite de moitié (par exemple, 9 années au lieu de 18 au moment de la souscription). Avec un taux d'intérêt de 2 % (assurance comprise), au bout de neuf ans, il reste, à amortissement constant, encore près de 55 % du capital emprunté à rembourser. En régime permanent (notamment la stabilité des générations d'emprunteurs et des comportements d'emprunts), les vrais remboursements annuels d'emprunts habitat pourraient donc être ventilés en 45 % de remboursements réguliers sur épargne courante et 55 % de remboursements anticipés financés par une épargne préalable. Cependant, nous n'étions pas en régime permanent au cours de la dernière décennie. Avec la hausse du montant des transactions et le maintien de faibles taux d'intérêt, les générations récentes se sont davantage endettées, ce qui a donc eu pour conséquence d'accroître, dans le total des remboursements, la part des remboursements réguliers par rapport aux remboursements financés sur épargne préalable. Finalement, nous avons donc retenu des remboursements anticipés égaux à quelque 35 % des « vrais » remboursements de crédits habitat en 2009 et 2016. Il s'agit évidemment là d'un domaine où des enquêtes auprès des établissements de crédit permettraient de gagner beaucoup en précision8.

En ce qui a trait aux nouveaux crédits aux ménages, la Banque de France les publie en faisant la distinction entre les crédits habitat et les crédits à la consommation9. On a donc au total un poste « Nouveaux crédits » qui se chiffre à seulement 135,5 Md€ pour 2009, année de crise, mais à 277,3 Md€ pour 2016. Ce très fort gonflement entre les deux dates est cependant en partie dû aux « renégociations et rachats » associés aux nouveaux crédits habitat et que nous appelons « faux » nouveaux crédits. Il s'agit d'un poste renseigné à présent par la Banque de France dans INFO STAT : très modeste en 2009, il s'est beaucoup accru en 2016 à la suite de la forte baisse des taux d'intérêt, jusqu'à représenter plus de 45 % des nouveaux crédits. Mais on notera que les « vrais » nouveaux crédits à l'habitat progressent tout de même de 56 % entre les deux dates (120 Md€, contre 77 Md€).

Il existe également de « faux » nouveaux crédits concernant les crédits à la consommation. Ils correspondent aux regroupements de créances qui peuvent se faire dans l'établissement d'origine ou par passage à un nouvel établissement de crédit. La Banque de France ne publie pas encore d'informations sur ce poste. L'Association française des sociétés financières (AFSF) a réalisé plusieurs études ponctuelles le concernant, qui montrent qu'il ne dépasse jamais jusqu'ici 5 % à 10 % des nouveaux crédits à la consommation.

Le montant total des remboursements doit être, quant à lui, calculé. Nous l'avons obtenu ici en faisant la différence entre les nouveaux crédits habitat et consommation et la variation des passifs habitat et consommation qui figurent dans les comptes financiers des ménages. Le total des remboursements fait plus que doubler entre les deux années considérées (224 Md€, contre 104 Md€), mais, là encore, cette évolution traduit largement l'explosion des « faux » remboursements de crédits habitat qui correspondent à l'extraordinaire croissance des renégociations au sein de ces nouveaux crédits. Les « vrais » remboursements des crédits à l'habitat progressent tout de même de plus de 30 % entre les deux dates (66 Md€, contre 50 Md€).

France : données « ménages » utilisées

pour les années 2009 et 2016

(en Md€)

Sources : Insee ; Banque de France ; CGEDD ; ACPR (Autorité de contrôle et de régulation) ; FNB ; AFSF.

Pour les deux années 2009 et 2016, les calculs détaillés, utilisant les relations (1) à (4) supra sont immédiats. On se bornera ici à donner, pour chacune de ces années, le chiffrage de la relation (5) dont on rappelle les composantes dans notre symbolique :

(5) Eb + VNCC + A = (VRT – Ep2) + (AI – VNCH – Ep1) + Pf

Soit, pour 2009 :

202,0 + 48,7 + 26,4 = (94,2 – 18,0) + (206,8 – 76,8 – 78,4) + 149,3

277,1 (Épargne élargie) = 76,2 (Remboursements d'emprunts

sur épargne courante) + 51,6 (Contribution de l'épargne courante

aux apports personnels dans les opérations immobilières)

+ 149,3 (Financement des placements financiers)

Et pour 2016 :

188,5 + 54,3 + 7,0 = (120,7 – 23,0) + (258,3 – 120,0 – 103,7) + 117,5

Soit la décomposition suivante de l'Épargne élargie :

249,8 = 97,7 + 34,6 + 117,5

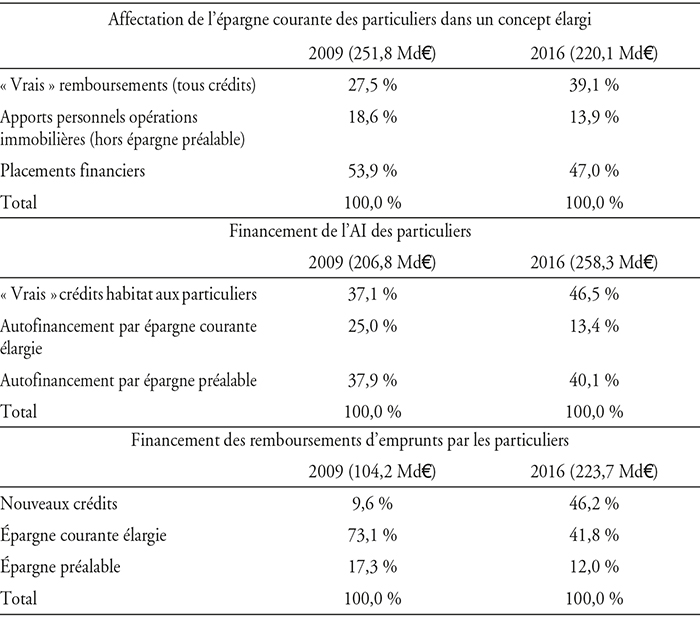

C'est à partir de ces derniers résultats que l'on peut calculer (cf. tableau 2 infra) :

la part des trois « emplois » de l'épargne élargie : remboursements sur épargne courante, contribution de l'épargne courante aux apports personnels dans les opérations immobilières, poids des placements financiers ;

la structure du financement de l'AI des ménages ;

et enfin, bien sûr, la composition des remboursements d'emprunts.

Caractéristiques des années 2009 et 2016

et commentaires des résultats obtenus

Les deux années 2009 et 2016 sont très contrastées. L'année 2009 est, on l'a dit, une année de crise avec une croissance nominale du revenu des ménages de seulement 1 %, croissance d'ailleurs largement due à l'augmentation de certaines prestations sociales. L'année 2016 apparaît comme une année de retour à une situation plus normale avec une croissance nominale du RDB (revenu disponible brut) qui est certes encore inférieure à celle de 2017, mais une masse salariale qui progresse tout de même de 2 %.

Ainsi, comme on peut le constater dans le tableau 1 (supra), l'année 2009 est marquée par un fort taux d'épargne (16,1 %, contre 15,3 % en 2008) qui répond à un recours faible aux deux sortes de crédit. L'AI et la FBCF en particulier y sont modestes. Un assez net retour à la confiance caractérise au contraire l'année 2016 avec une baisse du taux d'épargne, un recours plus important au crédit habitat et consommation, enfin une AI qui augmente de près de 25 % par rapport à 2009 (+19 % pour la seule FBCF). L'utilisation plus abondante d'une épargne préalable – qu'il s'agisse de la contribution aux apports personnels liés à l'AI ou de remboursements anticipés – est aussi un signe d'un retour de la confiance.

Dans le tableau 2 (infra), l'épargne des ménages (dans sa version élargie) connaît un assez fort recul en 2016 par rapport à 2009 : 220 Md€, contre 251 Md€. Son affectation fait apparaître de nettes évolutions : baisse de la part des placements financiers et, plus encore, de celle de la contribution aux apports personnels liés aux opérations immobilières qui tombe à moins de 14 %, deux évolutions qui, là encore, ne sont sans doute pas étrangères au retour de la confiance. En revanche, très forte augmentation de la part des « vrais » remboursements financés par cette épargne courante (de 27 % à 39 %), évolution qui est directement liée à la reprise du crédit accompagnant le retour de la confiance.

En ce qui a trait au financement de l'AI, en 2016 par rapport à 2009, une nette substitution se fait jour au profit des nouveaux crédits et au détriment de l'épargne courante, signe évident, là encore, d'une confiance retrouvée. Mais on notera que la part de l'utilisation d'une épargne préalable continue de se situer à un niveau élevé.

Enfin, en 2016, le financement des remboursements est évidemment très marqué par l'explosion des rachats et des renégociations (« faux » remboursements). Mais si l'on se concentre sur les seuls « vrais » remboursements, une certaine stabilité apparaît dans leur financement : la part de l'épargne courante, pour chacune des deux années, est entre trois et quatre fois supérieure à celle de l'épargne préalable.

France : résultats pour les années 2009 et 2016

Source : nos calculs à partir des données du tableau 1 (supra).

Conclusions théoriques et pratiques

Du point de vue de la pensée économique, les développements ci-dessus s'efforcent de commencer à rapprocher variables réelles et variables financières, qui ont été, en tous domaines, depuis beaucoup trop longtemps, tenues à l'écart les unes des autres10. Qu'il s'agisse de l'affectation de l'épargne courante, du financement de l'AI ou de celui des remboursements d'emprunts, on a affaire à des résultats tout à fait originaux.

Deux sortes de conclusion peuvent être tirées de ces résultats, qui sont bien sûr d'une extrême fragilité même s'ils ne paraissent pas déraisonnables. La première relève du simple constat que nous venons de faire dans le domaine considéré avec les conséquences que l'on peut en tirer en matière d'analyse économique, la seconde mentionne les voies qui contribueront à rendre ces résultats plus fiables.

Sortir de l'ignorantisme en matière d'affectation

et de modélisation de l'épargne des ménages

Dans le concept élargi d'épargne des Français, les « vrais » remboursements tous crédits occupent une place importante pour chacune des deux années considérées, entre 25 % et 40 %11. Il est donc très étonnant qu'une place aussi considérable soit encore ignorée de nos jours. Si la reconstitution de séries dans ce domaine pour les deux ou trois dernières décennies paraît hors d'atteinte, il est en revanche urgent à l'avenir de pouvoir calculer régulièrement cette part, comme d'ailleurs celle qui correspond à la contribution aux apports personnels liés aux opérations immobilières. Parallèlement, le recours à ce que nous avons appelé « épargne préalable » devra bien sûr être précisé.

De son côté, toute modélisation du taux d'épargne ne pourra dorénavant ne pas tenir compte, en plus des variables dont l'action a déjà été reconnue, de l'influence du recours au crédit. Dans un premier temps, comme plusieurs travaux ont commencé de le montrer, ce recours déprime le taux d'épargne. Dans un second temps, au contraire, le poids des remboursements dans l'épargne courante contribue à le faire remonter. On est ici très loin des modèles d'analyse et de prévision actuellement utilisés en ce domaine et des observations qu'en tirent la plupart des économistes.

De leur côté, les comparaisons internationales de taux d'épargne n'ont évidemment de sens que si l'on connaît de façon précise les différentes affectations de cette épargne dans les pays concernés. Grossière erreur, le plus souvent, ces comparaisons sont aujourd'hui commentées comme s'il ne s'agissait que de différences dans la seule épargne financière des ménages. Pourtant, dans le cas des États-Unis et du Royaume-Uni, d'assez nombreux indices (importance des crédits in fine, développement du remortgaging, pratique du downsizing du logement au moment de la retraite) amènent à penser qu'une bonne partie de la faiblesse des taux d'épargne dans ces pays pourrait être due à des remboursements d'emprunts tardifs et financés beaucoup plus par une épargne préalable que par l'épargne courante.

L'indispensable amélioration des connaissances

S'agissant de l'amélioration des connaissances dans ce domaine complexe, la BCE (Banque centrale européenne) et Eurostat pourraient prendre l'initiative de définir les différents domaines dans lesquels des recherches doivent être menées.

Il faudra commencer par définir une méthode et coordonner les initiatives des banques centrales, des instituts statistiques et des organismes de sondage, en précisant les contributions que doivent apporter les uns et les autres. Les banques centrales nationales devraient pouvoir assez vite calculer les « vrais » nouveaux crédits aux particuliers, de même que leurs « vrais » remboursements, aussi bien pour le crédit habitat que pour le crédit à la consommation. Certaines enquêtes devront être faites auprès des établissements de crédit eux-mêmes (pour avoir, par exemple, des informations sur les remboursements anticipés de crédits habitat ou sur les plans de financement des opérations immobilières). D'autres enquêtes seront à réaliser directement auprès des ménages eux-mêmes, en particulier pour avoir une meilleure connaissance de leur utilisation d'une épargne préalable.

Il s'agit là d'opérations lourdes qui devraient être conduites au niveau de l'Union européenne ou au moins de la zone euro, mais dont le FMI (Fonds monétaire international), la Banque mondiale, l'OCDE et même la BRI (Banque des règlements internationaux) seront certainement des observateurs attentifs.