Qu'est-ce que l'aversion au risque ? C'est le biais psychologique qui fait que si l'on nous propose un jet de dé où l'on gagne 1 euro pour les nombres pairs et perd 1 euro pour les nombres impairs, la plupart d'entre nous refuserons ce jeu. Pour que nous acceptions d'y participer, il faut nous offrir une « compensation du risque », par exemple gagner 2 euros si c'est pair versus une perte de 1 euro si c'est impair. Plus nous sommes averses au risque, plus cette compensation, le « prix du risque », devra être importante. De la même manière, investir dans les marchés financiers représente un risque : ils peuvent gagner en valeur certaines années, mais beaucoup perdre parfois. Pour accepter de prendre ce risque, les investisseurs doivent être récompensés : gagner plus en moyenne qu'ils ne perdent – c'est la raison fondamentale du equity risk premium. L'aversion au risque des investisseurs est donc déterminante pour établir les rendements escomptés des marchés financiers. Mais que sait-on du niveau moyen d'aversion au risque et de ses possibles variations au cours du temps ? Quels impacts cela peut-il avoir sur le prix du risque et sur les rendements des marchés ?

Qu'est-ce que l'aversion au risque ?

Comment se mesure-t-elle ?

À quoi voit-on qu'un individu est averse au risque ? Une expérience très simple permet de répondre à cette question. Il suffit de donner à choisir entre deux loteries, l'une risquée et l'autre sans risque. Par exemple, dans la loterie risquée, l'individu a 50 % de chance de recevoir 1 euro et 50 % de chance de ne rien recevoir du tout. Dans la loterie sans risque, l'individu reçoit x euros pour sûr. Selon la valeur x reçue pour sûr, l'individu préférera la loterie sans risque ou celle avec risque. Par exemple, si x = 1, la loterie sans risque est évidemment préférée ; si x = 0, la loterie risquée est plus favorable. Mais pour x entre 0 et 1, la question se pose et l'individu aura une unique valeur de x pour laquelle il est parfaitement indifférent entre les deux loteries – c'est ce que l'on appelle l'équivalent certain ou juste valeur de la loterie risquée. Être averse au risque, cela correspond à avoir un équivalent certain strictement inférieur à la moyenne des gains espérés. Dans le cas présent, cela équivaut à x < 0,5, une inégalité stricte.

Généralisons cet exemple. Appelons V(L) l'équivalent certain, ou valeur pour simplifier, de la loterie L suivante (cf. schéma).

Loterie L

La probabilité d'un gain G est de π, celle d'une perte P de 1 – π. Le gain espéré est de : πG + (1 – π)P.

On obtient alors l'équivalence suivante :

Règle 1 : aversion au risque (L) < πG + (1 – π)P

Le prix du risque est égal à la différence : πG + (1 – π)P – V(L)

Une autre manière d'interpréter le prix du risque, c'est de voir V(L) comme le prix à payer pour participer à la loterie L. Dans ce cas, le gain espéré est exactement égal au prix du risque : c'est la compensation que les « joueurs » peuvent attendre du fait de leur prise de risque.

Mais comment mesurer l'aversion au risque à partir du prix du risque ? Il est tout naturel que si un premier individu, individu A, est plus averse au risque qu'un autre individu, individu B, la valeur de la loterie pour A sera plus faible que pour B, VA(L) < VB(L) :

Règle 2 : le prix du risque augmente avec l'aversion au risque

Pour autant, la compensation pour le risque ne dépend pas uniquement de l'aversion au risque. Pour s'en convaincre, il suffit de, reprendre notre simple loterie ci-dessus et d'en comparer deux exemples. Dans un premier cas, la loterie L1 est telle que égale à 50 %, c'est-à-dire qu'il y a autant de chance d'avoir un gain qu'une perte, et supposons P = –1 euro. Supposons par ailleurs que le gain G est tel que V(L1) = 0 exactement : il y a une parfaite indifférence à jouer ou non à la loterie L1. De nombreuses expériences en laboratoire montrent qu'en moyenne, il faut offrir un gain deux fois plus important, ici G = 2 euros, pour que la perte potentielle devienne acceptable. Dans cet exemple, le prix du risque de la loterie L1 est de 0,50 euro.

Considérons maintenant une loterie L2, toujours telle que π = 50 %, mais où la perte potentielle est plus importante : P = –10 euros. Si le prix du risque restait inchangé à 0,50 euro, le gain nécessaire pour obtenir que V(L2) = V(L1) = 0 serait de G = 11 euros. Pourtant, entre risquer une perte de 1 euro contre un gain de 2 euros ou risquer une perte de 10 euros contre un gain de 11 euros, nous préférons tous le premier choix : V(L2) < V(L1) = 0. Le prix du risque de la loterie L2 est plus important que pour la loterie L1, car celle-ci semble plus risquée : une perte potentielle de 10 euros n'est pas équivalente à une perte potentielle de seulement 1 euro :

Règle 3 : le prix du risque augmente avec la quantité de risque

De ces règles illustrées par nos exemples de simples loteries, nous obtenons ce résultat général, qui s'applique à tout type de prise de risque :

prix du risque = f(aversion au risque, quantité de risque)

où f est une fonction croissante en ses deux composantes : l'aversion au risque et la quantité de risque.

Il est important de noter que de cette relation entre prix du risque, aversion au risque et quantité de risque, nous ne pouvons extraire une simple règle entre les variations du prix du risque et celles de l'aversion au risque. Sauf dans des cas très simples où la quantité de risque est parfaitement connue, par exemple les loteries ci-dessous, une augmentation (une baisse) du prix du risque peut tout à fait s'accompagner d'une baisse (augmentation) de l'aversion au risque.

Prix du risque et rendements financiers

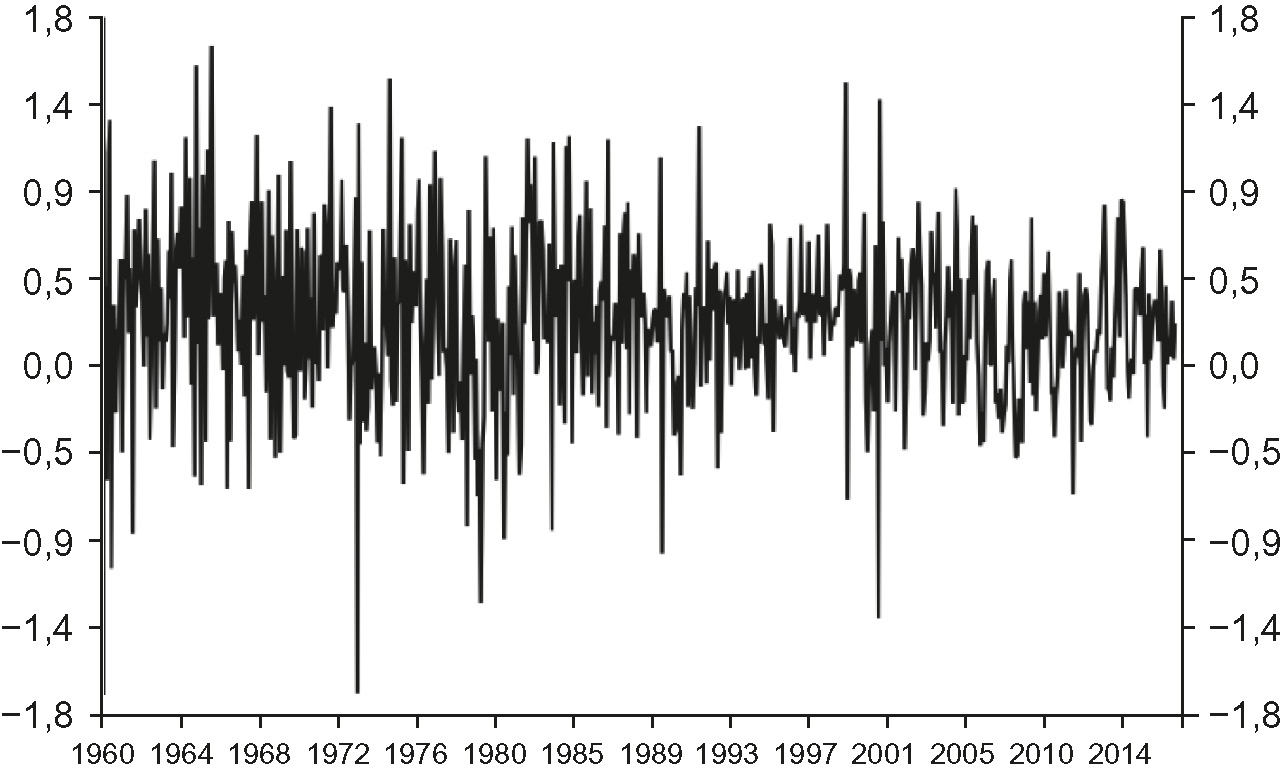

Quel lien entre le comportement face à de simples loteries et l'investissement dans des actifs financiers ? Pour se convaincre des similarités entre les deux types de risque, il suffit de regarder les gains mensuels d'un investissement dans l'économie américaine sur les cinquante dernières années.

Croissance mensuelle

(en % du PIB, États-Unis)

Source : données Shiller.

Ce graphique 1 montre bien que d'un mois sur l'autre, les gains de croissance du PIB ressemblent fortement à une loterie où les chances de gains et de pertes sont les mêmes. En moyenne, la croissance est de 0,2 %, mais avec une volatilité de 0,4 %. Investir dans l'économie américaine correspond en quelque sorte à acheter, chaque mois, la loterie L illustrée par le schéma (supra), avec, pour chaque unité de compte, un gain de G = (1 + 0,6 %) ou une perte de P = ( 1 – 0,2 %) avec la même probabilité (π = 50 %).

Les règles établies et discutées dans la première partie pour le cas des loteries s'appliquent donc également à l'investissement dans le risque macroéconomique.

Si les investisseurs étaient neutres au risque, le prix du risque serait nul et la valeur d'achat d'une unité de compte serait de (1 + 0,2 %), le gain moyen escompté. Mais étant averses au risque, leur valeur d'achat est strictement inférieure au gain moyen escompté – c'est la Règle 1 (supra) :

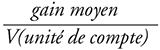

Résultat 1 :

V(unité de compte croissance PIB mensuel)

< 1 + 0,2 % = gain moyen PIB mensuel

Cela implique que le rendement moyen mensuel est strictement positif :

Résultat 2 :

rendement moyen (investissement PIB) =

Ce rendement, ou retour sur investissement, équivaut à une compensation qui encourage à investir dans l'actif risqué qu'est la croissance mensuelle de l'économie américaine. Dans le cas d'un investissement ciblé dans l'indice actions, cette compensation pour le risque est appelée « equity risk premium ». Le graphique 2 en illustre bien le bénéfice cumulé au cours du temps.

Retours cumulés du S&P versus 1-year US Treasury bill

Source : données Shiller.

Le rendement escompté est fonction croissante du prix du risque – la différence entre l'espérance de gain moyen et la valeur d'achat – et donc, en appliquant les Règles 2 et 3 (supra), on obtient :

Résultat 3 : le retour sur investissement escompté augmente

avec l'aversion au risque des investisseurs et/ou avec la quantité

de risque de l'actif financier

Ce résultat indique simplement qu'il est nécessaire de leur offrir une compensation plus importante pour encourager les investisseurs à supporter le risque d'un actif lorsque ceux-ci sont plus averses au risque ou quand le risque est plus élevé. De quelle manière cette compensation augmente-t-elle ? Par un simple ajustement des prix. À gain escompté égal, plus les prix sont élevés, plus le rendement est faible. Si cette compensation est insuffisante, les investisseurs sortent du marché et vendent leurs parts. Ce faisant, les prix baissent et le rendement moyen augmente mécaniquement, jusqu'à ce qu'il atteigne le « juste » niveau auquel les investisseurs sont de nouveau incités à participer au marché.

Enfin, il est utile d'inverser la relation établie dans le Résultat 2 supra pour obtenir :

Résultat 4 : le prix de marché d'un actif risqué (1) augmente

avec le gain moyen escompté, et (2) baisse avec le retour

sur investissement, c'est-à-dire avec le prix du risque

Ce résultat découle directement de la reformulation de la relation du

Résultat 2 :

Ces analyses très simples mettent en lumière la complexité à interpréter les données que nous observons sur les marchés. En effet, au cours du temps, ce que les marchés révèlent, ceux sont uniquement les prix des actifs financiers. Or ces prix sont fonction des gains moyens escomptés et de la quantité de risque et de l'aversion au risque – Résultats 3 et 4. Ils ne permettent donc pas d'extraire les variations passées de chacune de ces trois variables, pourtant fondamentales pour comprendre la performance des actifs risqués et les choix d'investissement optimaux.

Une première stratégie simple consiste à mesurer le gain moyen passé (par exemple le gain moyen mensuel de 0,2 % pour l'investissement dans la croissance du PIB des États-Unis illustrés par le graphique 1 supra) et le retour moyen sur investissement passé (le prix du risque ou equity premium des marchés financiers des États-Unis, par exemple, a une moyenne proche de 10 % par an sur la période 1946-2018), et d'en inférer les gains futurs et les rendements futurs escomptés. Cette stratégie ne permet pas pour autant de mesurer la part attribuable à l'aversion au risque des investisseurs de la part attribuable à la quantité de risque des actifs. Par ailleurs, bien qu'il semble qu'elle soit suivie par beaucoup (comme révélé par Greenwood et Shleifer, 2014), cette stratégie d'« extrapolation » des rendements passés pour estimer les rendements futurs s'avère erronée au cours du temps.

Une deuxième stratégie est de construire un modèle d'aversion au risque ainsi qu'un modèle pour les risques macroéconomiques des gains de production ; puis d'en extraire les prix d'équilibre des marchés et de les confronter aux données observées. Cette stratégie d'analyse est, naturellement, bien plus lourde que la première, mais est absolument nécessaire pour interpréter les données passées et en extraire une connaissance des variables essentielles – aversion au risque, gains escomptés et risque – au choix dynamique d'investissement et à la prédiction des tendances de marchés.

Les rendements financiers au cours du temps

Avant de présenter les grands modèles de finance qui permettent d'interpréter les données historiques de prix pour en extraire des règles de fonctionnement des marchés et de comportement des investisseurs, attardons-nous sur les grandes tendances des rendements financiers au cours du temps.

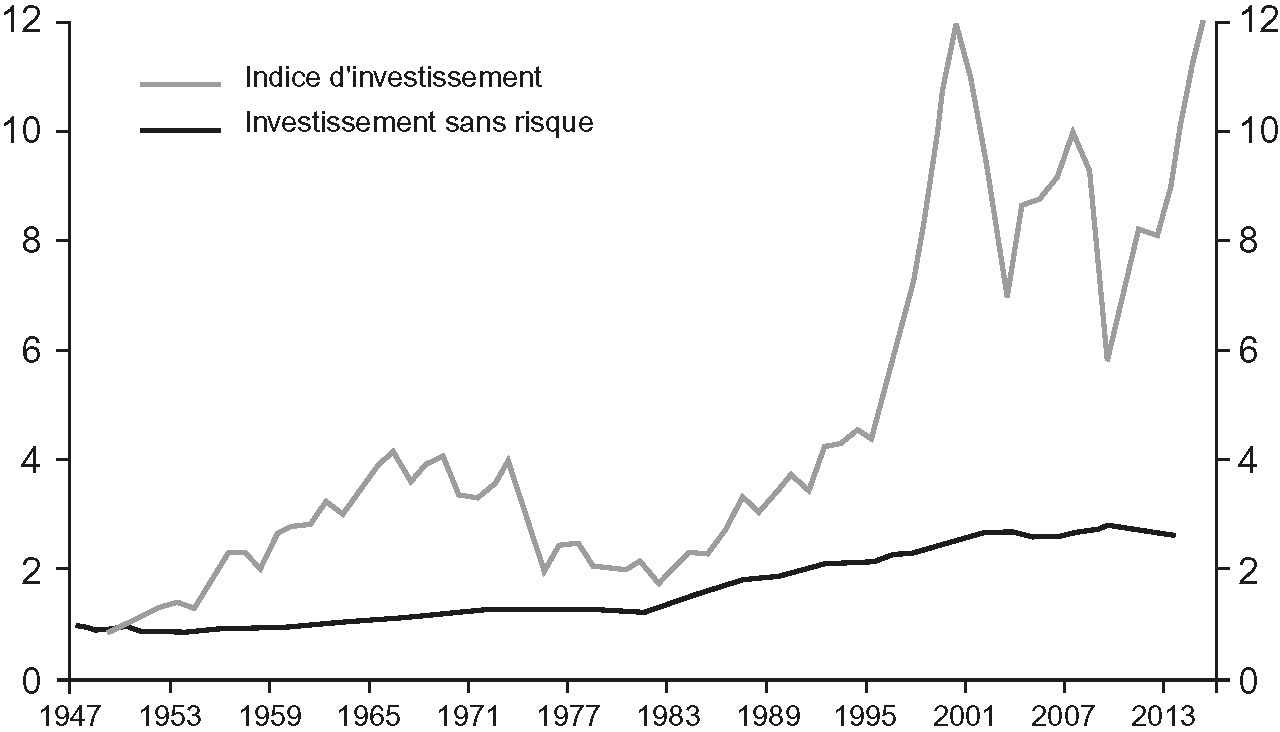

Le premier constat, et celui sur lequel se sont penchés les économistes dès le départ, est que la compensation pour le risque de l'indice est élevée. Comme illustré par le graphique 2 supra, investir dans l'indice plutôt que dans un bon du Trésor permet de réaliser des gains considérables au cours du temps. Mais ces gains sont-ils justifiés par le risque macroéconomique de production des actions d'indice, illustré par le graphique 2 ? Il s'avère que répondre à cette question est loin d'être immédiat. Les modèles d'aversion au risque les plus communément utilisés en économie (les modèles de type CRRA – constant relative risk aversion) prédisent un « juste » rendement du risque de l'indice de seulement 0,15 % par an supérieur à celui d'un bon du Trésor, c'est-à-dire environ 50 fois moins que le rendement moyen observé depuis la fin de la Seconde Guerre mondiale. C'est le bien connu « equity premium puzzle » révélé par Mehra et Prescott (1985) :

Constat 1 : le prix du risque de l'indice semble très élevé

au regard du risque des gains de production macroéconomique qu'il représente

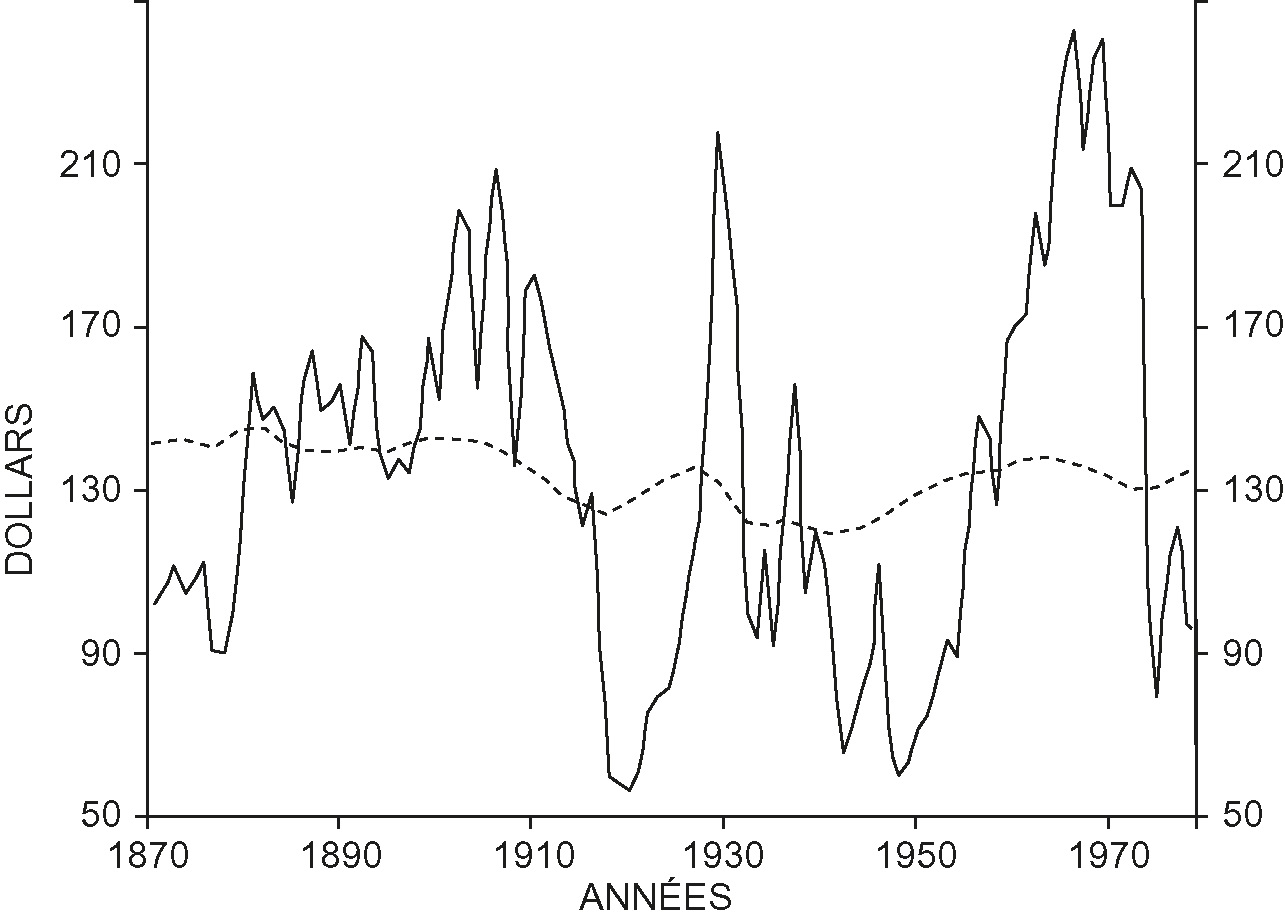

Une deuxième régularité mise en évidence par Shiller (1981), et qui lui a valu de recevoir le Prix Nobel d'économie en 2013, est que le niveau de l'indice actions est sujet à des variations d'ampleurs bien supérieures à celles des gains de production ainsi que celles des dividendes versés par les entreprises cotées. C'est le volatility puzzle. Le graphique 3 est tiré de Shiller (1981), article fondateur pour la recherche en finance de marchés.

Le graphique 3 montre très clairement que les dividendes annuels reçus lorsqu'on détient une part de l'indice US ont été remarquablement stables au cours du temps, sur plus d'un siècle. On peut observer certaines baisses dans la distribution de dividendes, en particulier pendant les deux guerres mondiales et au moment de la grande dépression, mais celles-ci sont bien moins spectaculaires que les pertes subies par la valeur de l'indice sur ces mêmes périodes.

Variations autour de leurs tendances de l'indice US

et dividendes (en pointillés)

Source : Shiller (1981).

Mais pourquoi cette volatilité constatée des valeurs de marché serait-elle surprenante – un « puzzle » ? Pour s'en convaincre, il suffit de reprendre l'analyse de la deuxième partie et en particulier le Résultat 4 correspondant à la relation :

Cette équation traduit tout simplement le résultat comptable qui veut que la valeur d'un bien soit égale à ses bénéfices futurs escomptés actualisés au taux de rendement du risque. Bien entendu, si la prévision de ces bénéfices futurs change, par exemple au vu de nouvelles informations, la valeur du bien changera elle aussi. Cette intuition est toute naturelle : de bonnes nouvelles sur les bénéfices futurs augmentent la valeur de marché d'une entreprise, et de mauvaises nouvelles la font chuter. Pourtant, ce que le graphique 3 (supra) révèle, c'est que des investisseurs rationnels, constatant la stabilité des dividendes passés sur plus de cent ans, y compris lors de graves crises économiques, ne devraient pas changer radicalement, au cours du temps, leurs prévisions des dividendes futurs qui leur seront versés, même en périodes de grande croissance ou de ralentissement. Mais si les prévisions des bénéfices futurs sont très stables au cours du temps, en concordance avec les bénéfices réalisés par le passé, qu'en est-il des variations de la valeur de l'indice, c'est-à-dire des variations de la valeur actualisée de ces bénéfices pourtant presque constants ? Cette question est au cœur du volatility puzzle et la raison de l'influence considérable qu'a eu l'analyse de Shiller (1981) depuis sa parution.

Et pourtant, il y a une réponse très simple à ce problème. Reprenons la relation :

Cette équation montre très clairement que les variations de prix de l'indice peuvent s'expliquer par des variations dans les dividendes escomptés – le gain moyen d'une part d'indice – et/ou par des variations dans le rendement du risque. Ce que les données historiques illustrées par le graphique 3 (supra) révèlent donc est la réalité suivante :

Constat 2 : le prix du risque a connu des variations

de grandes ampleurs depuis la fin du xixe siècle

Ce résultat paraît tout à fait évident au regard des données illustrées dans le graphique 3 (supra). Mais il implique un résultat très fort et particulièrement utile pour la prévision des tendances de marché :

Constat 3/Résultat 5 : il est possible de prévoir les tendances

des rendements financiers futurs autour de leur moyenne

Comment arrive-t-on à ce résultat à partir du Constat 2 supra ? Une fois encore, le lien est assez direct, mais relativement peu intuitif. Le raisonnement complet est le suivant, simplifié en une série d'étapes « faciles » : (1) les variations de la valeur de l'indice ne s'expliquent pas de manière rationnelle par des variations dans les bénéfices escomptés (cf. graphique 3 supra, Shiller, 1981), (2) elles viennent donc nécessairement de variations dans le prix du risque d'équilibre des investisseurs (Résultat 4 supra), (3) ce prix du risque détermine les rendements moyens que les investisseurs peuvent espérer (Résultats 1 et 2 supra), et (4) sur de longues périodes, les rendements futurs réalisés ex post ressemblent fortement aux rendements moyens escomptés ex ante (de par la loi des grands nombres). Nous arrivons ainsi à (5) les variations de la valeur de l'indice permettent de prédire si les rendements futurs seront plutôt au-dessus ou au-dessous de leur moyenne passée :

Résultat 6 : quand le ratio « Valeur d'indice/Dividendes versés »

est élevé (faible), les rendements escomptés futurs sont en dessous

(au-dessus) de leur moyenne

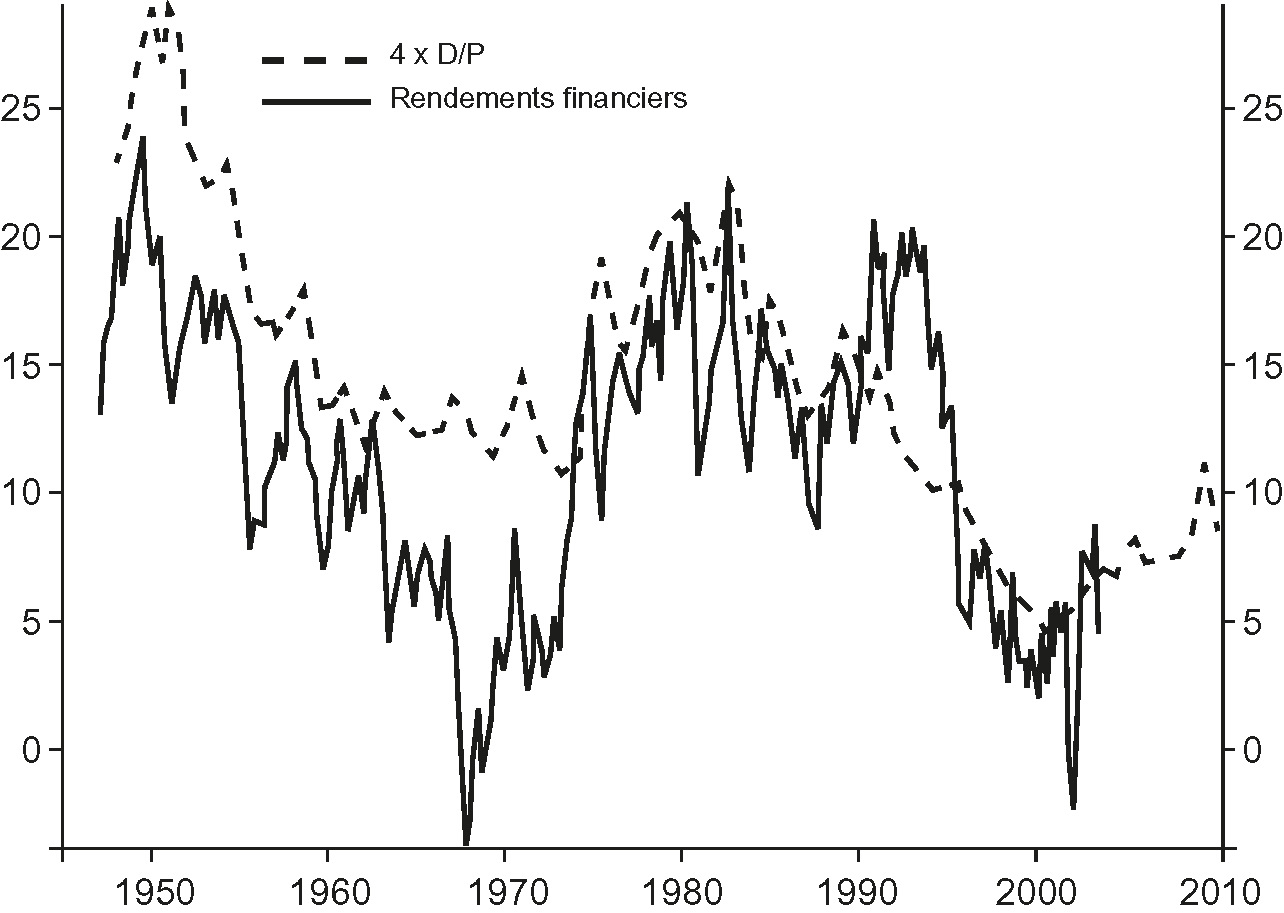

Ce résultat, conséquence directe des Résultats 4 et 5 supra, peut être appliqué de manière très utile pour la prédiction des tendances de marché à venir. Le graphique 4 illustre la précision de ces prédictions sur le moyen/long terme.

Le dividend yield (ou ratio dividendes sur prix de l'indice)

(en pointillés) et les rendements financiers

sur les sept années consécutives suivantes

Source : Cochrane (2011).

Comme le montre bien le graphique 4, le rapport du prix de l'indice aux dividendes distribués est un excellent prédicteur des rendements financiers à venir sur le moyen terme – une période de cinq à dix ans. Cette méthode pour prédire les tendances de marché date de Fama et French (1988), autre article de recherche de grande influence, et autre Prix Nobel d'économie (Fama, 2013, lui aussi). Le graphique 4 (supra) montre également que la stratégie d'« extrapolation » des rendements passés pour estimer les rendements futurs, dont Greenwood et Shleifer (2014) documentent la popularité auprès des investisseurs, n'est pas seulement inutile, mais statistiquement fausse : de bons rendements passés amènent mécaniquement à une valeur d'indice élevée, et sont donc en moyenne suivis de rendements futurs plus faibles que la moyenne.

Mais revenons à l'aversion au risque. Que peut-on dire de son niveau et de ses possibles variations au cours du temps ? Malheureusement nous ne pouvons pas, pour le moment, en dire grand-chose. Du Constat 2 supra, nous savons que le prix du risque a subi de grandes variations depuis plus d'un siècle autour de sa moyenne. Mais rappelons que le Résultat 3 (supra) montre bien que ces variations du prix du risque ne viennent pas nécessairement de changements dans l'aversion au risque. En effet, rien ne dit que la quantité de risque dans l'économie ne soit pas, elle aussi, variable au cours du temps. Ainsi, une augmentation du prix du risque peut tout à fait s'accompagner d'une baisse de l'aversion au risque si tant est que la quantité de risque augmente suffisamment ! Nous trouvons alors :

Résultat 4 bis : les variations passées du prix du risque peuvent provenir

de changements dans l'aversion au risque

et/ou dans la quantité de risques macroéconomiques

Aversion au risque/quantité de risque ?

En réponse aux Constats 1, 2 et 3 (supra), la recherche en théorie de finance des marchés a proposé deux grands choix de modèles pour le prix du risque et ses changements au cours du temps : l'un fondé sur des variations endogènes de l'aversion au risque, l'autre sur des chocs répétés de volatilité ou risque de l'économie.

Le modèle de « habit »

Le premier type de modèles, fondé sur la notion de « habit », peut être décrit de la manière intuitive suivante : nos choix de consommation passés influent sur le bien-être que notre consommation présente nous procure. Par exemple, il est souvent plus facile d'apprécier certaines œuvres d'art lorsqu'on a été voir de nombreuses expositions d'artistes auparavant. Cela s'applique aussi très naturellement à la question de l'addiction : c'est parce que l'on s'est drogué dans le passé que l'on peut se trouver « en manque » dans le présent. Il existe ainsi de nombreux exemples illustrant la validité d'une telle théorie du bien-être de la consommation – ce modèle est « microfondé », c'est-à-dire conforté par des évidences microéconomiques.

Mais quel rapport avec les variations de l'aversion au risque ? L'idée est la suivante. Nos habitudes de consommation influent sur notre perception de bien-être de consommation au cours du temps. Ainsi, si nos habitudes sont très frugales, une consommation « normale » pourra nous sembler faste, et inversement si nous avons l'habitude de beaucoup consommer. Nous aurons donc une impression de grand confort financier du moment que la consommation présente se trouve bien au-dessus de notre niveau de consommation habituel, et de détresse financière si notre consommation présente se trouve en dessous de notre niveau de consommation habituel. À cela s'ajoutent ces deux éléments essentiels : (1) les évidences microéconomiques montrent que l'aversion au risque est d'autant plus importante que la richesse ressentie est basse et (2) nos habitudes de consommation s'ajustent lentement au cours du temps.

Que se passe-t-il alors en périodes de croissance et de récession ? Quand l'économie se trouve en forte hausse, la consommation moyenne des investisseurs augmente très vite et s'éloigne donc de leur niveau habituel de consommation, qui, lui, s'ajuste lentement. Les investisseurs, se sentant soudainement bien plus riches, deviennent moins averses au risque. De la sorte, quand la valeur de l'indice est très élevée par rapport aux versements de dividendes, quant à eux très stables (cf. graphique 3 supra), traduisant une période de boom économique, les investisseurs sont peu averses au risque et nécessitent d'être peu récompensés pour leurs prises de risque : les rendements financiers deviennent plus faibles. À l'inverse, quand les marchés baissent et que la consommation décroît brutalement par rapport aux habitudes des investisseurs, leur appétit pour le risque s'estompe rapidement : il faut leur offrir une forte compensation pour les encourager à détenir des actifs financiers, et donc les rendements financiers se doivent d'être élevés.

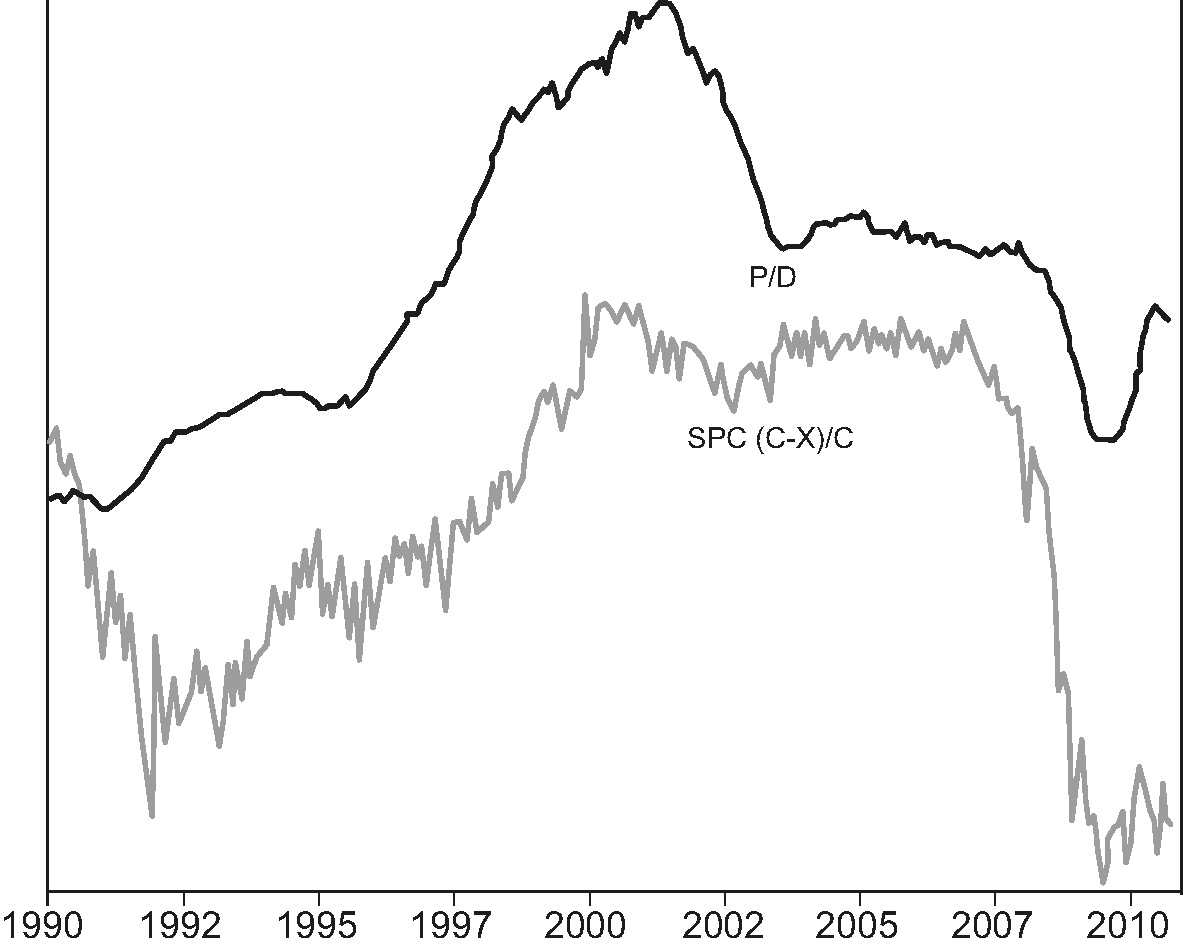

Ce modèle de « habit » explique donc très intuitivement pour quelle raison une valeur d'indice relativement élevée s'accompagne de rendements financiers relativement bas, et inversement – Résultat 6 supra. Campbell et Cochrane (1999) proposent une formalisation de cette intuition et calibrent leur modèle afin d'expliquer à la fois le equity premium puzzle et le volatility puzzle – Constats 1 et 2 supra. Dans leur analyse, le niveau d'aversion au risque est déterminé strictement par ce qu'ils définissent comme le « surplus de consommation », c'est-à-dire la distance de la consommation présente au niveau de « habit », une somme pondérée des niveaux de consommation passés et qui s'ajuste lentement. Les variations d'aversion au risque dans Campbell et Cochrane (1999) suivent parfaitement les variations de l'indice vis-à-vis des dividendes et expliquent donc à elles seules les variations des rendements financiers escomptés (la quantité de risque est constante au cours du temps dans leur modèle) – Résultats 4 et 6 supra. Le graphique 5 illustre leurs résultats.

Aversion au risque (surplus de consommation, en gris)

et variations du ratio prix/dividendes (P/D)

Source : Cochrane (2017).

Le modèle de volatilité stochastique

Comme le montre le graphique 5, le modèle fondé sur la notion de « habit », permettant d'expliquer les variations du prix du risque par des variations endogènes d'aversion au risque des investisseurs, peut être calibré de sorte à très bien capturer les amplitudes et les périodes de variations dans les données. Une tout autre approche consiste à attribuer les variations du prix du risque à des variations dans la quantité de risque : la volatilité des variables macroéconomiques serait variable – stochastique – dans le temps, due à des chocs sur l'incertitude de la croissance. Ce choix de modèles se justifie dans les données par trois types d'évidences empiriques. Premièrement, l'incertitude sur la croissance économique paraît augmenter radicalement à la suite de grands chocs, par exemple politiques – c'est ce que Bloom (2009) met en avant. Deuxièmement, la volatilité estimée des futurs prix de l'indice, qui se mesure principalement en analysant les prix de produits dérivés, par exemple des options, augmente dans les données quand le niveau relatif de l'indice est faible, et diminue quand il est élevé – voir, par exemple, Lettau et Ludvigson (2010). Enfin, troisièmement, il existe des produits dérivés qui permettent de s'assurer contre les chocs de volatilité – variance swaps ou option straddles – et leurs prix de marché, directement liés au risque de volatilité, permettent de prédire les rendements financiers à venir, de la même manière que le niveau relatif de l'indice par rapport aux dividendes – voir, par exemple, Drechsler et Yaron (2011).

Ces évidences empiriques donnent fort à penser que les importantes variations dans les rendements financiers escomptés que l'on observe au cours du temps ne peuvent être attribuées uniquement à des variations de l'aversion au risque. Et de très nombreux articles de recherche en théorie de la finance des marchés parviennent à expliquer les changements du prix du risque par des changements dans la quantité de risque que les investisseurs subissent à l'exclusion de tout changement d'aversion au risque – c'est le cas des modèles de rare disasters et de long-run risk.

Qu'en est-il dans ce cas de la place de l'aversion au risque dans la détermination du prix du risque au cours du temps ? Peu d'intérêt s'est porté jusqu'à maintenant pour des modèles hybrides combinant variations de l'aversion au risque et de la quantité de risque, mais il n'est pas exclu qu'ils puissent se révéler fort utiles. Une autre approche récente consiste à modéliser des variations d'aversion au risque non au cours du temps, mais selon le type d'actifs considérés par les investisseurs. Ainsi les modèles de loss aversion, d'après Kahneman et Tversky (1979), impliquent une aversion au risque qui décroît comparativement pour les actifs très risqués, et permet d'expliquer pourquoi ils ont des rendements financiers relativement faibles au regard de leurs quantités de risque. Ou encore un modèle de horizon dependent risk aversion développé dans Andries et al. (2018), et qui permet d'expliquer le prix du risque dans sa structure à termes.

Conclusion

L'évidence montre que la compensation pour le risque, ou prix du risque, subit d'importantes variations au cours du temps. Une possible explication de ce phénomène observé serait que l'aversion au risque change elle aussi brutalement selon que l'environnement économique est plus ou moins favorable – c'est l'approche des modèles de consumption habit. Celle-ci semble tout à fait intuitive : en période de boom dans la croissance de l'économie, les investisseurs se sentent en confiance, se sentent « riches » et sont donc peu averses au risque. Inversement, en période de récession, les investisseurs doivent consommer moins qu'à leur habitude, ils se sentent « pauvres » et sont donc plus averses au risque. Cependant, une autre hypothèse crédible, et qui semble en concordance avec les données empiriques, est que les variations du prix du risque viennent de variations dans la quantité de risques macroéconomiques auxquels les investisseurs sont confrontés – c'est l'approche des modèles de long-run risk et de rare disasters. Dans ces modèles, l'aversion au risque est constante dans le temps, et les changements dans les rendements financiers escomptés sont entièrement attribuables à des changements d'expositions au risque. Cela veut-il dire pour autant que l'aversion au risque ne joue qu'un faible rôle dans les prix du risque observés ? Pas nécessairement : il semble tout à fait possible que des variations d'aversion au risque, non au cours du temps, mais d'un actif financier à un autre, soient à l'origine de certaines différences transversales observées dans les rendements financiers, et que les modèles classiques à risque aversion constante ne permettent pas d'expliquer.