La gestion de l'épargne investie en actions a connu deux transformations majeures : d'une part, son institutionnalisation dans la mesure où elle est pratiquée de manière prépondérante par des professionnels au détriment des actionnaires individuels et, d'autre part, la montée en puissance de la gestion passive qui consiste à dupliquer la composition et donc la performance d'un portefeuille indiciel par opposition à la gestion active de portefeuille qui a pour objectif de surperformer un indice de référence. La gestion passive de portefeuille s'est développée à la suite de la reconnaissance progressive par les investisseurs de l'efficience des marchés financiers. Elle n'est pas sans poser des problèmes majeurs de bonne gouvernance des entreprises et pourrait mettre en danger les ressorts du capitalisme, c'est-à-dire le suivi des performances des entreprises au travers de la fonction de contrôle que les marchés financiers sont censés exercer. Mais tel le Phénix renaissant de ses cendres, le capitalisme trouve des ressorts avant même d'être sérieusement ébranlé par la gestion passive, avec l'apparition de nouveaux garde-fous.

L'Efficience des marchés financiers

La logique et le bon sens semblent indiquer que dans un marché dominé par un grand nombre d'investisseurs institutionnels, il est particulièrement difficile de découvrir des martingales inédites permettant de battre systématiquement le marché. Tous les tests statistiques et les études de performance des fonds d'investissement semblent confirmer que chaque nouvelle information est très rapidement reflétée dans les cours boursiers dont il est pratiquement impossible de prévoir l'évolution future. De fait, les marchés financiers sont très efficients par la concurrence entre les opérateurs. Cela ne veut pas dire qu'il est impossible de réaliser une performance supérieure à la moyenne, mais que cela est extrêmement difficile. D'autant que toute gestion active s'accompagne de frais. Ces frais sont d'abord les frais de transaction chaque fois que le gestionnaire vent et achète des titres ; un portefeuille « actif » tourne en moyenne plus d'une fois par an (ratio des ventes annuelles sur la valeur du portefeuille). Le gestionnaire actif encourt par ailleurs d'autres frais, dépenses de recherche et marketing notamment. Bien que connaissant une baisse tendancielle, l'ensemble des frais de gestion peuvent être significatifs et atteindre 1 % à 2 % par an. Ces frais viennent écorner les performances brutes du gérant qui aura donc du mal à ce que sa performance nette au client soit supérieure à celle d'une gestion passive.

Le concept d'efficience des marchés financiers a été validé par des tests empiriques sur les principaux marchés d'actions du monde, la plupart d'entre eux avaient été effectués dans les années 1970-1980, de sorte que la cause de l'efficience des marchés financiers paraissait entendue. Cependant deux séries de phénomènes sont apparues qui ont suscité de nouvelles controverses. D'abord un nombre croissant d'études empiriques a mis en évidence certaines anomalies, donnant ainsi naissance à une nouvelle discipline de recherche et d'étude, la finance comportementale. Par ailleurs, à la suite de la grande volatilité des grandeurs macrofinancières et notamment des actions et la survenance de la grande récession à partir de 2007 ayant entraîné un krach boursier, un certain nombre d'économistes financiers et de responsables dans la sphère financière ont mis en doute la rationalité du comportement des opérateurs et des investisseurs, et la capacité des marchés financiers à évaluer correctement les actifs qui y sont cotés.

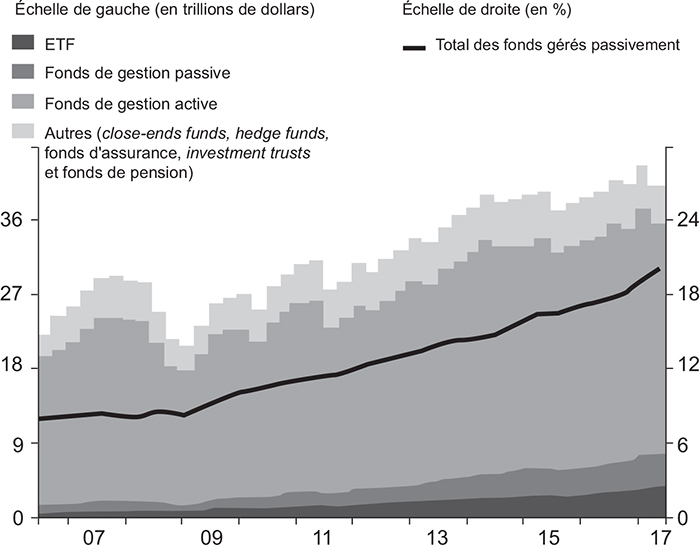

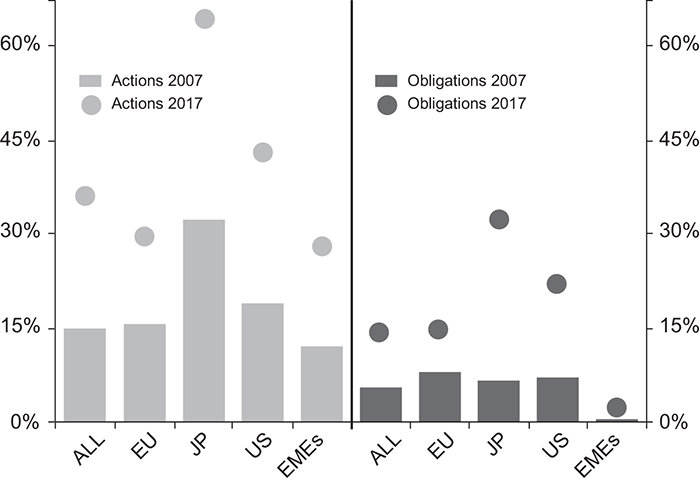

Et pendant ce temps-là et malgré ces doutes et ces controverses, les gestions actives continuaient à avoir le plus grand mal à battre leurs indices de référence, d'où le succès de la gestion indicielle. « For all their expertise, they can't even beat the S&P's index » titrait l'hebdomadaire américain des affaires Business Week dès 1985. Et la situation n'a fait que s'accélérer depuis, d'où le triomphe de la gestion indicielle qui se manifeste principalement sous forme d'un produit au succès fulgurant, l'ETF (exchange trading fund). Dans une étude récente de la BRI (Banque des règlements internationaux), Sushko et Turner (2018) estiment à 20 % la part de la gestion passive dans le total des actifs gérés, tous types d'actifs confondus, au niveau mondial. Dans la gestion actions, elle représente de l'ordre de 15 % en Europe, 20 % aux États-Unis et plus de 30 % au Japon (cf. Annexe 1).

Une étude récente S&P « Dow Jones Indices » (Soe et Poirier, 2018) met en évidence la très faible persistance de la performance des fonds mutuels américains. En sélectionnant le quartile le plus performant des fonds américains dans les douze mois précédant le mois de septembre 2013, seulement 10,07 % d'entre eux seraient restés dans ce même quartile des fonds les plus performants dans les douze mois suivants (à septembre 2014), ce qui n'est pas mieux qu'un simple tirage au sort. Dans les périodes ultérieures de douze mois jusqu'à septembre 2017, seulement 1,91 % des fonds du premier quartile de performance en 2012-2013 figurent dans ce même quartile en 2015, plus que 1,04 % en 2016, et 0,87 % en 2017. Cela n'est pas flatteur pour l'industrie de la gestion active dont la réponse est souvent la dissimulation : 31,81 % des fonds figurant dans le quartile le moins performant jusqu'en 2012 avaient été fermés dans les cinq ans qui ont suivi.

On peut s'interroger sur ces résultats et se demander pourquoi ils ne sont pas conformes à ceux du sport professionnel, où des champions comme Christiano Ronaldo ou Roger Federer battent de manière constante leurs rivaux. Plusieurs raisons à cela. La première c'est que le succès des gérants attire de nouveaux clients, accroissant la taille des actifs gérés et le nombre d'actions en portefeuille, ce qui a pour conséquence de diluer la performance. La seconde, c'est que les gérants gèrent selon un certain « style », qui les pousse à privilégier un certain type d'actions (par exemple, les actions value ou les actions growth). Et la mode des styles de gestion est changeante, ce qui modifie les niveaux relatifs de valorisation et les classements de performance. La troisième possibilité est que la surperformance soit le résultat de la chance, et la sous-performance de la poisse. Sur les grands marchés financiers, des milliers de fonds mutuels partagent la même information, il est donc bien difficile pour un investisseur d'avoir durablement un avantage compétitif. Et puis les gérants tournent et ne restent en moyenne à leur poste qu'environ cinq ans. Un investisseur allouant ses capitaux sur la base des performances passées sera probablement géré par un gérant autre que celui qui avait surperformé et qui est parti ailleurs.

Encore une fois, cela est tout sauf surprenant. Les gérants professionnels possèdent la majeure partie de la capitalisation boursière. De ce fait, et collectivement, leur performance ne peut être que celle de l'ensemble du marché. Mais ce dernier n'encourt aucun coût, ni de gestion, ni d'exécution. Après frais, la gestion institutionnelle active ne peut donc que sous-performer. Le concept d'efficience des marchés financiers qui s'est progressivement imposé a eu pour conséquence la montée en puissance de la gestion passive.

La montée en puissance de la gestion passive

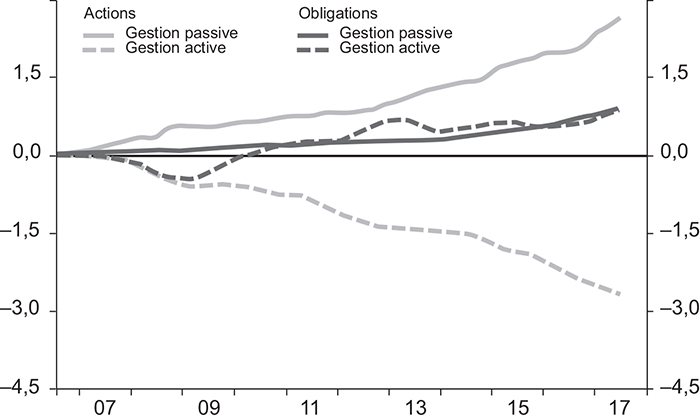

La gestion passive a été mise en place pour la première fois il y a plus de quarante ans au sein du Département de gestion d'actifs de la Wells Fargo, cette banque californienne qui fut la première à reconnaître l'efficience des marchés financiers et à mettre en œuvre de nouveaux produits financiers adaptés à cette situation. Aux États-Unis, plus du tiers des portefeuilles institutionnels sont aujourd'hui gérés de manière passive, avec pour seul objectif de répliquer au plus près les performances d'un indice de référence. Et les vases communicants jouent à plein avec une fuite continue des capitaux des fonds de gestion active vers les fonds de gestion passive. La gestion passive est une gestion low cost. Elle est d'autant moins coûteuse que la taille des fonds est importante, ce qui permet de répartir les frais de gestion, déjà très faibles compte tenu de la simplicité de la mise en œuvre de ce style de gestion, sur des volumes sous gestion plus importants. Le succès croissant de ce style de gestion ne va pas sans susciter des craintes à la fois au niveau de la formation des « bons » prix sur les marchés financiers, condition nécessaire à une bonne allocation des ressources dans l'économie, et au niveau de la gouvernance d'entreprise. En effet, les investisseurs en gestion passive ne contribuent en rien au mécanisme de formation des prix, puisque le poids de leurs lignes d'actions dans leur portefeuille ne fait que refléter le poids de celles-ci dans leur indice de référence. Aussi, en raison de leur passivité même, ces investisseurs ne joueraient pas leur rôle de gardien du temple des bonnes pratiques en matière de gouvernance d'entreprise.

Des dix sociétés britanniques les plus importantes en termes de capitalisation boursière, huit ont pour actionnaire deux des plus importants gérants institutionnels, les fonds Blackrock et Vanguard, qui se sont focalisés sur la gestion passive. Aux États-Unis, seuls les actionnaires fondateurs des grandes sociétés du secteur de la high tech ont des participations de taille équivalente aux investisseurs institutionnels passifs. Ce n'est que dans des sociétés de taille plus modeste que les participations des investisseurs institutionnels occupent moins souvent les premiers rangs.

Dans les pays occidentaux, un acteur essentiel du Shadow Financial System est représenté par les ETF et autres formes de gestion passive qui dament le pion à la gestion traditionnelle. Le sigle ETF recouvre plusieurs formes de gestion passive ou indicielle, mais la plus populaire et la plus simple est celle qui vise à répliquer un indice général d'actions, comme les indices CAC 40 en France et Eurostoxx 600 en zone euro ou l'indice S&P's 500 américain.

Un ETF est un fonds coté en bourse comme n'importe quelle action et qui recouvre un panier d'actions très diversifié censé suivre exactement les fluctuations des titres qui le composent1. Les frais d'une telle gestion encourus par le client final sont très faibles, beaucoup plus faibles que ceux d'une gestion active et ne cessent de baisser avec la consolidation des sociétés de gestion dans une industrie très technologique d'économies d'échelle. Les trois plus importants promoteurs d'une telle gestion sont américains, Blackrock, Vanguard et State Street, qui contrôlent près de 50 % de la gestion globale des ETF. Cette concentration de la gestion passive fait peur à certains pour des raisons diverses. L'une est la crainte de voir disparaître l'une des conditions d'exercice et de survie du capitalisme. Les ETF qui détiennent les titres des sociétés dans lesquelles ils ont investi n'ont aucune incitation à exercer un quelconque contrôle, comme le voudrait leur condition d'actionnaires, sur les sociétés dans lesquelles ils sont investis et pour lesquelles ils agissent en passager clandestin. La généralisation des ETF sonnerait le glas d'une des finalités des marchés financiers, l'évaluation des entreprises cotées, la fin de leur efficacité et la mise à mal du capitalisme. L'autre crainte suscitée par ces gestions passives est que leurs promoteurs dont nous venons d'évoquer les noms sont par ailleurs des gérants d'actifs de premier plan. Au travers des deux types de gestion qu'ils poursuivent – active et passive – ils sont souvent les premiers actionnaires des sociétés dans lesquelles ils sont investis. Posner et Weyl (2018) craignent qu'ils utilisent leur position d'actionnaire significatif pour interférer dans les stratégies prix des sociétés dans un sens non concurrentiel au détriment des consommateurs et au profit des actionnaires, notamment dans les secteurs oligopolistiques où la concentration est élevée.

Les conséquences de la gestion passive

sur la gouvernance des entreprises cotées

À côté des ETF qui sont cotés, et dont on peut acheter les titres de manière continue comme toute autre action, existent les fonds mutuels de gestion passive, dont on peut demander tous les jours le remboursement à leur valeur nette comptable. Malgré ces succès fulgurants, on estime que seulement 5 % de l'univers des actions cotées sont gérés dans des ETF. Il y a donc de la marge, mais la donne change continuellement. Ainsi Apple est la société dont l'action fait l'objet du volume quotidien de transactions le plus élevé (plus de 3 Md$ de transactions journalières), à comparer à 14 Md$ pour l'ETF, State Street S&P's 500. Cet ETF figure dans les dix titres ayant les plus forts volumes de transactions avant Apple, Facebook, Alibaba, Amazon et Lockeed Martin.

Dans un certain sens, tout ceci est de bon augure. Après tout, la gestion passive offre aux épargnants un accès aux classes d'actifs les plus importantes pour un coût défiant toute concurrence. Et si moins de personnes très qualifiées sont employées dans ce jeu à somme nulle de la sélection de titres, tant mieux ! Mais est-ce vraiment un jeu à somme nulle ? Toute activité humaine a une dimension sociale et collective et l'écosystème de la sélection de titres n'échappe pas à la règle. C'est le rôle du conseil d'administration de garder un œil sur le management, de suivre ses activités et d'une certaine manière de les contrôler. Mais qui surveille les surveillants ? Qui contrôle le conseil d'administration ? La réponse fut pendant longtemps les investisseurs qui avaient des billes dans le jeu (skin in the game). Certes les grands investisseurs institutionnels de gestion passive détiennent des participations dans des dizaines de milliers d'entreprises. Ainsi en est-il du principal fonds souverain, le fonds norvégien, qui détient plusieurs pourcents de la capitalisation boursière mondiale. Mais garder un œil très attentif sur toutes ces participations représente une tâche titanesque et leur incitation à le faire bien faible. En fait, les gérants institutionnels passifs constituent un élément de l'infrastructure des marchés financiers, davantage que d'être des propriétaires d'actions. Ils sont structurés et organisés de façon à minimiser les coûts de gestion, et non à exercer leurs prérogatives en matière de corporate governance. Ainsi les trois plus grands gérants institutionnels de gestion passive, Blackrock, Vanguard et State Street qui ont collectivement près de 15 000 Md$ sous gestion emploient moins de 100 personnes dans leurs équipes de corporate governance.

On connaît le fameux ouvrage de Berle et Means (1932), qui ont les premiers mis en avant les dangers que représentaient les sociétés cotées devenues sans propriétaires.

Les sociétés ayant des milliers d'actionnaires, chacun détenant une petite fraction de leur capital, les deux économistes en déduisaient qu'il n'y avait plus aucun mécanisme pour surveiller la conduite des dirigeants. Les propriétaires nominaux des entreprises avaient peu d'incitations à vraiment s'intéresser à ce qui se passait dans l'entreprise, voire à se déplacer pour voter aux assemblées générales. En conséquence, la défense de leurs intérêts était soumise au bon vouloir du véritable groupe de contrôle des entreprises, à savoir leurs cadres dirigeants, même si ceux-ci ne détenaient que très peu d'actions. Des générations de capitalistes et d'universitaires ont discuté de ce problème typique de « principal-agent » et des procédures à mettre en place pour empêcher les dirigeants de s'enraciner dans l'entreprise en faisant leurs petites affaires. Ce souci essentiel est au cœur de la corporate governance moderne avec son arme ultime : l'OPA hostile.

Berle et Means s'inquiétaient de la possible disparition du capitalisme que pourrait provoquer l'absence de propriétaires dans ces entreprises. Paradoxalement, le « défi américain » était encore montré en exemple dans les années 1960 à une époque où les grandes sociétés étaient dirigées par des personnes « désintéressées », dont les rémunérations étaient fixes et qui possédaient très peu d'actions de leur entreprise. On avait l'impression qu'ils agissaient certes dans l'intérêt des investisseurs, mais aussi dans celui de toutes les parties prenantes, employés et clients, et même de leur pays.

C'est exactement la même crainte qu'expriment certains face à la gestion passive avec les mêmes conséquences que celles évoquées par Berle et Means, de la disparition des propriétaires responsables. La révolution managériale, dont les prémisses ont été si bien décrites par Berle et Means, a accompagné les Trente Glorieuses de manière remarquable. Entre 1945 et 1985, les actions européennes et américaines ont dégagé une rentabilité deux fois plus élevée qu'au cours des vingt dernières années. La primauté accordée par la nouvelle doxa aux actionnaires semble se réduire à la seule exigence d'un cours de bourse perpétuellement élevé. Ceci semble contre-productif et se traduit par une distanciation des entreprises à l'égard du marché boursier. Le nombre des sociétés cotées a diminué de moitié tant aux États-Unis qu'en Grande-Bretagne depuis les années 1990.

Les tensions relatives au comportement des gestions passives en matière de gouvernance sont en train de monter. Les gérants institutionnels de gestion passive sont bien conscients des pressions que l'opinion publique exerce sur leurs décisions d'investissement. Ils se sont d'ailleurs récemment engagés à renforcer leurs équipes de gouvernance d'entreprise et à être plus exigeants dans leurs standards d'éthique. Ceci est tout à fait respectable, mais il ne faut pas se leurrer, les gestions institutionnelles, même mieux équipées en la matière, ne feront que cocher les cases d'un questionnaire de gouvernance. Tout au plus on peut souhaiter qu'elles le fassent correctement. Et c'est aussi bien ainsi, car qui souhaiterait que quelques très grands fonds dictent, de par le nombre cumulé de leurs votes, la politique sociale d'une entreprise ou décident de sa stratégie ? Ce qu'elles peuvent faire c'est s'assurer des bons modes de désignation des administrateurs et de fonctionnement des conseils.

La montée en puissance de la gestion passive a eu beaucoup d'effets bénéfiques. Mais cela s'est produit au détriment du rôle de l'investisseur en matière de contrôle et de gouvernance.

C'est bien la préoccupation qu'exprime Larry Fink, le patron de Blackrock, dans sa récente lettre financière annuelle (Fink, 2018) adressée aux administrateurs des sociétés dans lesquelles les capitaux de ses fonds sont investis et qui représentent l'essentiel de la capitalisation boursière américaine : « Les sociétés doivent non seulement se préoccuper de leurs performances financières, mais aussi apporter une contribution positive à la société civile. » Et joignant l'acte à la parole, Larry Fink y annonce que son service de surveillance des sociétés cotées de plus de trente personnes allait doubler de taille d'ici à trois ans, afin de peser davantage par leurs votes en assemblée générale. En effet, « l'importance acquise par la gestion indicielle exige de donner une dimension élargie à cette fonction de suivi des sociétés en portefeuille ». Les positions exprimées par Larry Fink représentent une bonne nouvelle à plus d'un titre. D'abord cela renforce la surveillance institutionnelle des sociétés cotées effectuée jusqu'à présent par la seule gestion active. Ensuite en assignant à la gestion passive un rôle d'actionnaire engagé, il élargit le champ du contrôle de celle-ci dans une vision de plus long terme. Et, comme l'ont montré certains travaux empiriques, il n'y a pas d'incompatibilité entre l'objectif fiduciaire et la contrainte citoyenne, cette dernière se manifestant selon de nombreux critères de gouvernance, sociétaux ou environnementaux. Et ceci n'est pas étonnant car tous les deux impliquent une vision de long terme, et d'être sensible à son environnement extérieur, ce qui s'applique par extension à toutes les facettes de la gestion d'une entreprise. Les oiseaux de mauvais augure qui dénonçaient la gestion passive comme préparant la mort du capitalisme en seront pour leurs frais, comme ceux qui souhaitent modifier le Code civil pour encadrer davantage le rôle des entreprises vis-à-vis des parties prenantes.

Ces craintes provoquées par l'importance prise par la gestion passive semblaient être fondées jusqu'à ce qu'un article académique de Appel et al. (2016) ne les dissipe en partie. De l'observation des pratiques des entreprises américaines appartenant aux indices Russel 2000 des entreprises de petite taille et Russell 1000 des grandes capitalisations boursières, ils tirent plusieurs conclusions. Une plus grande participation des fonds de gestion passive au capital des entreprises s'accompagne d'une représentation plus importante des administrateurs indépendants à leur conseil, et d'une panoplie plus légère des mécanismes de défense anti-OPA. Par ailleurs, les investisseurs passifs sont des actionnaires actifs : « Passive investors, not passive owners. » Plus leur part dans le capital est importante et plus grandes sont les chances que ces investisseurs votent contre les résolutions proposées par les dirigeants en assemblée générale. Ainsi il est encourageant de constater que la gestion passive, qui gagne en importance, défend de manière plus proactive les intérêts des actionnaires, même si les craintes qu'elle amoindrisse la qualité de la fonction de découverte des prix par les marchés n'ont pas disparu pour autant.

Les agences en conseil de vote peuvent-elles

se substituer à la gestion active ?

La professionnalisation de l'actionnariat au cours des dernières années a donné lieu à la naissance d'une nouvelle activité exercée au sein d'agences en conseil de vote. De fait, la gestion de capitaux conséquents oblige les investisseurs institutionnels à prendre position sur un grand nombre de dossiers simultanément. Ainsi la taille et la diversité croissantes de leurs portefeuilles ont fait apparaître un besoin de conseil.

Au milieu des années 1980, les agences en conseil de vote, ou proxy advisors, sont nées pour répondre à ce besoin. Leur rôle principal est de fournir aux investisseurs institutionnels des recommandations de vote dans des dossiers complexes. Elles émettent des avis sur chaque résolution proposée en assemblée générale des actionnaires dans l'objectif de servir les intérêts de leurs clients. Elles définissent avec ces derniers des objectifs de gestion de façon précise, puis s'appuient sur des grilles d'analyse pour élaborer des recommandations en fonction de critères juridiques et financiers donnés. Les proxy advisors peuvent intervenir dans tous les domaines soumis à des votes en assemblée générale, notamment sur des sujets de droit ou de finance : fusions-acquisitions, dilution du capital, rémunération des dirigeants, etc.

Depuis la création aux États-Unis des deux premières agences, Pensions & Investment Research Consultants (PIRC) en 1985 et Institutional Shareholder Services (ISS) l'année suivante, l'offre en la matière s'est considérablement élargie. Le marché est dominé outre Atlantique par ISS et Glass Lewis. L'Europe a vu apparaître et se développer au cours des dernières années des acteurs locaux comme Ethos en Suisse, IVOX et DSW en Allemagne, ou encore Proxinvest en France.

Mais si un nombre croissant d'investisseurs font appel aux proxies (certaines études estimaient en 2011 que ces agences sont sollicitées dans 20 % à 30 % des votes), quelle est leur influence réelle dans les décisions finales ? Selon une étude conduite aux États-Unis et au Royaume-Uni par Proxy Insight, les investisseurs sont loin d'observer systématiquement les recommandations émises par les proxy advisors. Cette tendance peut s'expliquer par le fait que certains investisseurs recourent à plusieurs agences de conseil. En tout état de cause, cette étude montre que les actionnaires ne se contentent pas de suivre aveuglément les recommandations de vote proposées par leurs conseils.

Concernant le sujet de la rémunération des dirigeants anglo-saxons, l'étude de Proxy Insight montre que les conseils de vote issus des deux leaders du secteur, ISS et Glass Lewis, ont été suivis dans 90,3 % de cas pour le premier et dans 83,2, % des cas pour le second. Mais ces chiffres sont beaucoup plus modérés lorsque les proxy advisors recommandent de voter contre les propositions du conseil d'administration : ils tombent alors respectivement à 51,4 % et 29,5 %.

En France, à la suite de la publication en mars 2017 du décret d'application de la loi « Sapin 2 », rendant contraignant le « say on pay », le rôle des agences en conseil de vote pourrait toutefois gagner en importance dans les années à venir. Au-delà de cette question, la complexification croissante des enjeux stratégiques et financiers débattus lors des assemblées générales pourrait également déboucher sur un recours croissant aux proxy advisors.

La détention d'actions à droit de vote multiple

par les dirigeants fondateurs affecte

la gouvernance des entreprises cotées

Les modalités de l'introduction en bourse de Dropbox en mars 2018, une société californienne de stockage des données par Internet, constituent une nouvelle pierre dans le jardin des grandes institutions de gestion financière. Elles sont en train de perdre la bataille qu'elles avaient engagée en matière de gouvernance pour empêcher les structures d'actionnariat multiple.

Comme Snapchat en 2017, c'est au tour de Dropbox de proposer des actions B auxquelles sont attachés dix droits de vote, des actions A un seul droit de vote, et des actions C qui n'en ont aucun. Et ce malgré les mises en garde des fabricants d'indices des conditions restrictives qu'elles appliqueraient à l'inclusion de telles sociétés dans leurs indices, avec les conséquences néfastes qui peuvent en résulter quant à la liquidité en bourse des titres en question, et donc sur la valorisation même de ces sociétés. Il en va de même de la société de streaming musical Spotify qui s'est introduite en bourse en avril 2018 avec des actions aux droits de vote renforcés pour leurs fondateurs.

Ces trois cas ne sont pas isolés. Dans la foulée de l'introduction en bourse des actions Google avec droits de vote multiples en 2004, le nombre de sociétés à actionnariat multiple est passé aux États-Unis de 487 en 2005 à 701 en 2016, soit une augmentation de 44 %, avec des noms aussi connus que ceux de Facebook, Groupon, LinkedIn, Trip Advisor ou Zynga. De fait, les investisseurs ont abandonné leurs droits de contrôle et de surveillance dans l'espoir de profiter d'un nouveau Google, et la croyance que les fondateurs entrepreneurs accompliront des miracles. Selon cette nouvelle doxa, la possibilité pour les actionnaires fondateurs de pouvoir continuer à assumer le contrôle fait disparaître le problème du principal agent qui existe lorsqu'il y a séparation du contrôle et de la propriété. Un tel arrangement éradique par ailleurs le risque du court-termisme.

Bien entendu, les problèmes et les risques d'une telle structure duale ou plurale n'ont pas disparu pour autant. D'abord les fondateurs sont protégés contre toute obligation de « rendre compte » (accountability) et ne peuvent être remerciés au cas où leur gestion ne serait pas aussi miraculeuse qu'escompté ou déclinerait avec le temps, ce qui n'est pas impossible dans le secteur disruptif de la technologie, où se concentre ce type de structures. Donner plus de pouvoir à un fondateur comporte ainsi des risques comme l'a montré le parcours du cofondateur et ex-PDG d'Uber, Travis Kalanick. Celui-ci avait construit un mastodonte du covoiturage d'une valeur de 68 Md$ avec un style de direction pugnace. Mais son style de gestion a contribué à une série de scandales. Les actions à droit de vote double qu'il possédait et le contrôle de facto qu'il avait du conseil d'administration ont rendu plus difficile sa mise à pied par les investisseurs. Sans compter l'argument traditionnel selon lequel les dirigeants fondateurs qui n'ont plus qu'une faible fraction de capital, ne supportent qu'une fraction des dommages qu'ils peuvent créer, mais s'approprient tous les bénéfices privés qu'ils peuvent en retirer comme dirigeants. Ainsi ce qui était un plus au départ, c'est-à-dire l'alignement des intérêts des actionnaires fondateurs et des actionnaires extérieurs, peut disparaître au fil du temps. Ce phénomène d'actionnariat plural risque de s'étendre car il devient un enjeu de compétitivité pour les bourses, et cela au niveau mondial. Pour attirer des jeunes sociétés prestigieuses, dont les fondateurs veulent garder le contrôle et le pouvoir de décision, les bourses abaissent les barrières à l'entrée que constituent certaines dispositions de leur réglementation interne, en rendant celles-ci plus laxistes, d'autant qu'aux États-Unis comme en Europe, les introductions en bourse ne font plus recette, comme le titrait le quotidien les Échos dans son édition du 31 mai 2018. Nul doute par conséquent qu'il faut s'attendre à de futurs bras de fer entre institutions financières, entreprises et plateformes de cotation sur ces sujets de corporate gouvernance.

Des poches d'inefficience subsistent

pour la gestion active

Blackrock est la puissante émanation d'une longue lignée d'innovateurs dans le paysage de la gestion financière institutionnelle. En effet, Blackrock avait racheté Barclays Global Investors (BGI) qui était l'éma nation de Wells Fargo Investment Advisors (WFIA). WFIA fut au tout début des années 1970 un véritable pionnier de la gestion indicielle bien avant Vanguard et John Bogle, puis de la gestion alpha avant de passer en 1989 sous le contrôle de Nikko Securities, puis d'être vendu à Barclays en 1995 et en 2009 à Blackrock. En rachetant BGI, Blackrock mettait la main sur l'activité ETF de Ishares, un leader dans le domaine de la gestion passive dont les actifs sous gestion représentent aujourd'hui plus de 5 000 Md$. Mais d'aucuns se demandent si l'acquisition simultanée et confidentielle de Systematic Active Strategies (SAE) la même année ne serait pas encore plus prometteuse. SAE s'est longtemps appelé Scientific Active Equities et apparaît dès 1971 au sein de WFIA.

SAE est devenue la division d'investissement quantitatif de Blackrock et souligne l'intérêt suscité par les méthodes quantitatives à base d'intelligence artificielle de gestion active par la sélection de titres. Blackrock ne cache pas que si les méthodes quantitatives et les bases de données auxquelles les appliquer connaissent le succès escompté, cela aurait des répercussions sur l'ensemble des gestions de Blackrock.

De quoi s'agit-il et quelles sont les répercussions sur le suivi et le contrôle des entreprises cotées ? Cela constitue-t-il de ce point de vue une amélioration par rapport à la gestion passive ?

Selon ses dirigeants, SAE doit devenir et représenter ce que furent les Bell Labs pour ATT et l'industrie américaine des Telecoms. L'objectif de SAE apparaît modeste, mais il est en fait terriblement ambitieux : réaliser une surperformance annuelle nette de tous frais de 1 % par rapport à son benchmark, dans des marchés incroyablement efficients et une compétition féroce entre les investisseurs traditionnels et quantitatifs pour détecter les premiers des anomalies même si celles-ci sont seulement passagères ou transitoires. Les chercheurs quants dans ce domaine sont constamment à l'affût de nouveau signaux et de nouvelles bases de données pour les exploiter, avec l'avantage que le volume d'informations et la capacité de calcul à les traiter est plus élevé que jamais.

Le processus de recherche de SAE procède de celui du monde académique. À un analyste qui propose une idée d'investissement est assigné à un arbitre qui a une semaine pour l'examiner d'un point de vue critique. Si elle passe ce test, l'idée est alors présentée à un comité d'investissement, qui donne un avis sans appel.

Un nouveau signal d'achat a fait son apparition, c'est celui de la satisfaction au travail des salariés relevée régulièrement et de manière anonyme pour toutes les sociétés américaines par des sociétés spécialisées, dans la mesure où cet indicateur est positivement corrélé aux rentabilités boursières correspondantes2. Depuis sa création, SAE a utilisé plus de 1 000 signaux, et seulement entre 100 et 200 le sont actuellement. C'est que l'efficacité de la plupart de ces signaux décline rapidement avec le temps et leur utilisation. On avait connu un tel système d'information pour la sélection de titres dans les années 1970 chez Capital Research de Los Angeles et son service de recherche dirigé par un journaliste dont les analystes allaient sur le terrain pour se rendre compte du succès d'un nouveau produit avant que celui-ci apparaisse dans les comptes et se répercute éventuellement sur les cours boursiers.

Et cette approche a souri à SAE, puisque la société a aujourd'hui 300 Md$ sous gestion, que 90 % de ses actifs ont surperformé leur benchmark au cours des trois exercices écoulés, et à 96 % au cours de la décennie 2008-2017, avec la conséquence que Blackrock s'est séparé d'une grande partie de ses gérants traditionnels.

Évidemment se pose la question de l'apport de ce type de gestion active au monitoring des sociétés cotées. On aura compris que cet apport est faible, sauf que certains des signaux, comme celui évoqué plus haut de la satisfaction au travail, ont un rapport direct avec les critères de bonne gouvernance économique, financière, sociétale et environnementale.

Conclusion et perspectives

La reconnaissance progressive de l'efficience des marchés financiers dans le monde de la gestion institutionnelle de portefeuille a conduit à une montée en puissance de la gestion passive au détriment de la gestion active de portefeuille traditionnelle. Ce type de gestion, low cost par nature, a énormément profité aux épargnants à cause de la baisse très significative des frais de gestion qui entament la performance. La montée en puissance de la gestion passive a suscité des craintes quant à la survie du capitalisme assis sur le contrôle par les marchés financiers des comportements et des décisions des dirigeants d'entreprise, permettant une bonne allocation des ressources dans l'économie. Ces craintes n'étaient que partiellement fondées car de nouveaux mécanismes de contrôle et de surveillance sont apparus. D'abord les grandes gestions institutionnelles passives ont reconnu leur rôle sociétal en renforçant leurs équipes de suivi et de contrôle des entreprises dans lesquelles elles sont investies. Ensuite se sont développées les agences de conseil en vote qui aident les gestions, y compris les gestions passives, à mieux assurer leur fonction de gouvernance. Enfin de nouvelles formes de gestion active sont apparues, assumées par des actionnaires très particuliers que sont les dirigeants fondateurs de leur entreprise, notamment dans les secteurs de la technologie.

Mais la gestion passive va connaître de nouveaux avatars avec la montée en puissance des marchés d'actions chinois, et l'inclusion, au cours des prochaines années dans l'indice MSCI, des marchés émergents des actions A de 233 sociétés chinoises. Jusqu'à présent, les investisseurs internationaux, de gestion passive comme de gestion active, s'étaient bien gardés d'investir dans des actions chinoises par méfiance justifiée de leur comptabilité. Même le fameux gérant d'actions de Fidelity, Anthony Bolton, qui s'était transféré à Hong Kong en 2010 pour appliquer ses dons magiques de sélection de titres aux actions chinoises, a dû déchanter. Il a réalisé que la gouvernance d'entreprise en Chine n'était qu'un euphémisme pour « est-ce que les chiffres de la comptabilité sont vrais et le management nous ment-il ? ». À côté de cela, les actions A incluent quelques-unes des sociétés chinoises les plus dynamiques et les plus innovantes. Il s'agit certes de gouvernance des sociétés chinoises, mais aussi de gestion de l'épargne mondiale et non chinoise. Du pain sur la planche pour les gérants mondiaux, qu'ils soient passifs ou actifs, qui ne peuvent plus ignorer un marché qui représente près de 50 % de la capitalisation boursière des pays émergents et qui devrait devenir à terme le plus grand marché d'actions du monde.