Davantage présentés comme un moyen de financement et de transmission des entreprises que pensés comme une forme organisationnelle, les LBO (leveraged buy-out) reposent sur un modèle de gouvernance dont l'objectif est d'assurer le remboursement de la dette nécessaire à l'opération afin de permettre aux managers de l'entreprise ou à des managers externes d'en devenir les propriétaires ou à des fonds de private equity1 (PE) de réaliser une plus-value lors de sa revente. Ce modèle de gouvernance peut être qualifié d'actionnarial lorsque des fonds de PE participent au montage car ils ambitionnent d'obtenir d'importantes plus-values lors de la revente. Les LBO s'inscrivent dans ce cas dans un objectif de maximisation de la valeur pour l'actionnaire. Une opération de LBO se caractérise, en pratique, par une chaîne de délégations et de relations contractuelles entre l'entreprise cible, un fonds de PE et des créanciers de dette LBO. La longueur de cette chaîne dépend de la participation (éventuelle) d'un fonds au montage qui peut être minoritaire ou majoritaire. L'hétérogénéité des LBO repose également sur la diversité des managers de l'entreprise qui peuvent être internes, externes ou mandatés par un fonds.

De ce constat émergent des questionnements sur la gouvernance des entreprises acquises. Le premier porte sur l'identification des détenteurs du pouvoir décisionnaire au regard de la distribution des droits de propriétés entre les managers internes ou externes et le fonds de PE. Le deuxième a trait aux pratiques et aux mécanismes de gouvernance qui peuvent être différents selon la présence d'un fonds et selon la nature des managers impliqués dans le montage. Le troisième concerne l'intérêt de ce modèle de gouvernance pour les différentes parties prenantes. Un second niveau d'analyse, concernant la gouvernance des fonds de PE, la nature et l'efficacité des mécanismes de gouvernance mis en œuvre, mérite d'être considéré lorsqu'un fonds de PE se porte acquéreur d'une entreprise. Chaque LBO se caractérise alors par une double relation d'agence : entre les investisseurs des fonds de PE et les fonds, d'une part, et entre les fonds et les sociétés acquises, d'autre part.

Cet article s'attache, à partir du cas français, à analyser la gouvernance dans les LBO entendue comme une chaîne de délégation entre investisseurs des fonds de PE, les fonds de PE et les sociétés acquises par ces fonds. Il propose une taxonomie des LBO selon le rôle joué par les parties prenantes et les mécanismes mis en œuvre dans le contrôle et la surveillance des entreprises ainsi qu'une lecture de la réglementation et des mesures de nature non réglementaire dont disposent les investisseurs pour contrôler et surveiller les fonds et les firmes de PE. La gouvernance dans les LBO est, par ailleurs, questionnée à la lumière des caractéristiques institutionnelles et des enjeux de responsabilité sociale des entreprises (RSE) dans les opérations de LBO. Il apparaît que les premières affectent l'efficacité des mécanismes de contrôle et de surveillance existants, tandis que les seconds affichent une compatibilité forte avec le modèle de gouvernance des LBO.

L'étude du modèle français met en évidence que les LBO permettent la réduction des coûts d'agence pour les fonds de PE, mais que cette réduction ne se répercute pas au niveau des investisseurs des fonds, de sorte que le constat d'une asymétrie entre les intérêts des fonds de PE et de leurs investisseurs peut être établi. Elle souligne par ailleurs l'intérêt limité de ce modèle pour la plupart des entreprises acquises, majoritairement PME, dans la mesure où le financement par LBO est certes un moyen facilitant l'obtention de crédits bancaires après le LBO, mais ne remplace pas le financement bancaire. S'agissant des banques, les LBO présentent de multiples intérêts leur permettant d'étendre leurs activités, de disposer d'un droit de surveillance accrue et d'identifier les meilleures sociétés à financer.

La première partie revient sur la gouvernance des sociétés acquises et sur leurs relations avec les fonds de PE. La seconde partie porte sur la gouvernance des firmes et des fonds de PE en France. Enfin la troisième partie analyse les intérêts et les limites du modèle français pour les différents acteurs concernés.

La diversité des types de LBO :

la question de la propriété et du contrôle

des entreprises sous LBO

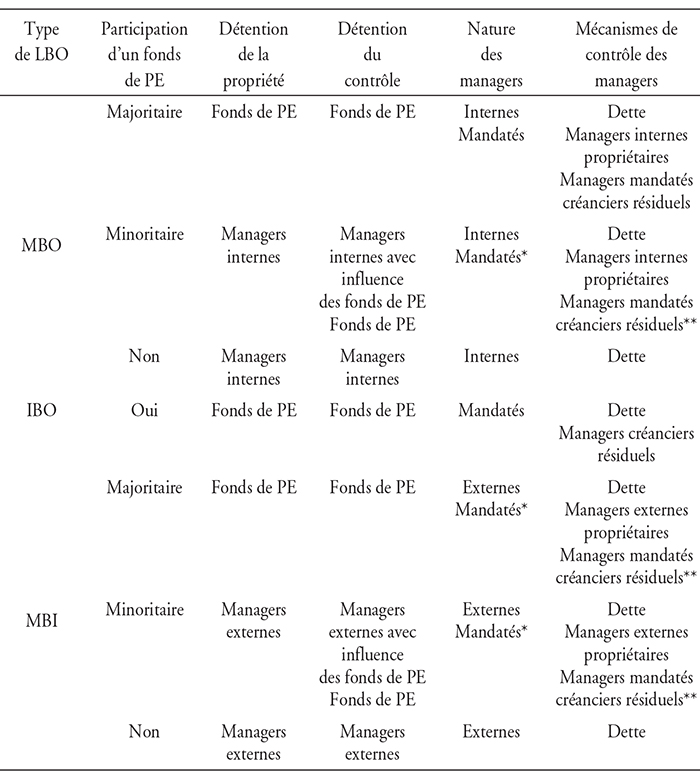

La diversité des types de LBO s'explique par l'hétérogénéité de la pratique des LBO qui associe plusieurs catégories d'acteurs avec des apports en capitaux propres différents dans le montage financier, celui-ci donnant lieu à des entrées majoritaires ou minoritaires au capital des entreprises. Ainsi chaque type de LBO se caractérise par une forme particulière de la propriété de l'entreprise ainsi que de son contrôle. Afin d'identifier un type de LBO, trois critères de différenciation sont généralement mobilisés. Le premier critère est la nature des managers et donc des acquéreurs. Il permet de différencier trois types de LBO. Les management buy-out (MBO) impliquent des managers internes de l'entreprise, qui, en participant à l'acquisition de l'entreprise dont ils étaient les salariés, en deviennent désormais les actionnaires minoritaires ou majoritaires. Dans les management buy-in (MBI), les managers à l'initiative de l'acquisition sont externes à l'entreprise. Les institutional buy-out (IBO) sont quant à eux caractérisés par des managers mandatés par un fonds de PE. Le deuxième critère différencie les opérations qui impliquent un fonds de PE des LBO sans participation d'un fonds. Enfin le troisième critère distingue les LBO majoritaires des LBO minoritaires.

L'identification d'une opération repose, le plus fréquemment, sur la combinaison de ces critères. La classification des LBO majoritaires selon la nature des managers (cf. tableau infra) est la plus utilisée et fait autorité dans les travaux de recherche récents car il est possible d'établir des hypothèses sur le rôle et l'efficacité des fonds de PE en matière d'amélioration de la gouvernance et des performances des sociétés cibles. La définition d'un IBO est précise et fonctionnelle : le fonds de PE est l'actionnaire majoritaire (ou de référence) de l'entreprise dirigée par une nouvelle équipe managériale qu'il a choisie. Les deux autres catégories, c'est-à-dire MBO et MBI, sont quant à elles sources d'ambiguïté car elles intègrent le plus souvent des transactions auxquelles des fonds de PE ont participé2. Il est alors difficile d'identifier les détenteurs du contrôle. Néanmoins la supposition la plus vraisemblable est que les fonds de PE, qu'ils aient une participation minoritaire ou majoritaire, détiennent réellement le pouvoir décisionnaire ou exercent une influence considérable sur les décisions prises (Paglia et Harjoto, 2014 ; Foureault, 2017). Il apparaît donc que les gouvernances associées aux trois types de LBO ne soient pas fondamentalement différentes, dès lors qu'un fonds de PE participe à l'opération. La présence d'un fonds de PE est perçue par les financeurs externes comme le signe d'une meilleure gouvernance, offrant ainsi aux entreprises de meilleures conditions de financement (Kaplan et Strömberg, 2009). Lorsque l'opération est réalisée sans participation d'un fonds de PE, il est probable que la gouvernance des MBI diffère de celle des MBO. La gouvernance des MBI serait proche de celle des IBO, tandis que la gouvernance des MBO en serait éloignée dans la mesure où les managers sont, dans un MBI comme dans une IBO, externes à l'entreprise alors qu'ils sont internes dans un MBO.

La gouvernance des entreprises sous LBO

* Des managers peuvent être éventuellement mandatés par les fonds de PE.

** Lorsque des managers sont mandatés par des fonds de PE.

Source : d'après les auteurs.

Dans la pratique, la réussite d'un LBO s'appuie sur différents mécanismes de contrôle, de surveillance et d'incitation afin d'aligner les intérêts des managers en charge de la gestion de l'entreprise sur ceux des nouveaux actionnaires. Le contrôle des managers repose principalement sur la dette qui, si elle n'est pas remboursée, mène à la défaillance de l'entreprise et donc à l'éviction des managers. La dette permet, d'autre part, d'évaluer la performance des managers à travers la capacité de l'entreprise à rembourser l'emprunt contracté lors du montage financier ; elle permet donc de réduire les coûts d'agence. La surveillance des actions des managers et des salariés peut se faire à travers la mise en place par les fonds de PE d'une équipe managériale. Les fonds de PE ont par ailleurs recours à un ensemble d'incitations monétaires (management package), afin d'aligner les intérêts des parties prenantes et de s'assurer une surveillance efficace des managers. Il est généralement accordé aux managers de l'entreprise un droit de créance sur les plus-values obtenues au-delà d'un certain seuil lors du débouclage de l'opération. Ce seuil est un objectif de TRI (taux de rentabilité interne) ou de rentabilité financière défini contractuellement par le fonds de PE. De manière générale, un TRI ou un ROE (return on equity) de 15 % est le seuil minimal permettant aux managers d'obtenir une part du profit réalisé. Un mécanisme souvent mobilisé par les fonds de PE consiste à faire entrer les managers au capital de leur entreprise (MBO) qui acquièrent, par conséquent, des droits de contrôle. Selon Foureault (2017), ces mécanismes incitatifs sont complétés par trois leviers d'ordre relationnel mobilisés par les fonds de PE, à savoir la recherche du consensus qui repose sur un fonctionnement en comités favorisant l'intégration des personnels, le recours à des tiers dans un rôle de médiation entre les managers et les fonds de PE et l'usage de l'influence plutôt que de l'ordre.

Des divergences de point de vue et des conflits peuvent apparaître entre les managers mandatés par le fonds et les managers internes en raison de la différence de culture entre les fonds et les entreprises financées ou encore parce que les managers ne partagent pas le même langage du fait de leurs origines ou de leurs formations (Foureault, 2017). La probabilité d'apparition de telles situations est plus importante pour les PME indépendantes, caractérisées par l'absence de séparation entre le contrôle et la propriété, que pour les entreprises de taille plus importante, les sociétés cotées, ou encore les filiales de groupe. Les managers internes d'une PME peuvent ainsi vouloir préserver les relations de long terme existantes avec les fournisseurs et les clients dont ils sont dépendants économiquement (Diestch et Mahieux, 2014). À l'inverse, dans le cas d'un MBI, les fonds de PE et les managers externes sont davantage soucieux de la contrainte de remboursement de la dette et sont donc plus enclins à obtenir de meilleurs prix d'achat, à réduire les créances clients ou à augmenter les dettes fournisseurs afin de diminuer le besoin de fonds de roulement de l'entreprise et de dégager des liquidités supplémentaires. Cette hypothèse d'une dégradation des relations fournisseurs est confirmée par Brown et al. (2009).

La gouvernance des fonds

et des firmes de LBO en France

À l'instar des autres fonds d'investissement, les fonds de LBO sont caractérisés par un second problème d'agence entre les investisseurs des fonds et la firme de PE en charge du fonds. Cette dernière peut ne pas gérer le fonds et l'entreprise rachetée dans l'intérêt des investisseurs (Mahieux, 2010) dont l'objectif est d'atteindre des rendements élevés en l'échange d'une prise de risque relativement plus importante qu'un placement dans un organisme de placement collectif en valeurs mobilières (OPCVM) traditionnel.

L'adaptation du limited partnership en France

Les fonds de PE sont organisés aux États-Unis sous la forme de limited partnership (LP). Ce statut distingue deux catégories d'acteurs. Les LP sont les investisseurs (investisseurs institutionnels, fonds de fonds, fonds souverains ou encore family office) qui ont une responsabilité limitée à la hauteur de leur apport en capitaux et n'intervenant pas dans la gestion du fonds contrairement aux general partners (GP), qui sont à la fois des apporteurs de capitaux et des acteurs en charge de la gestion du fonds et de la société rachetée, autrement dit les firmes de PE. Le statut de limited partnership n'existant pas en France, les acteurs de PE ont eu recours au statut de fonds commun de placement à risque (FCPR), une forme particulière de fonds commun de placement (FCP) qui est le statut juridique le plus utilisé en France dans le secteur des fonds. Il est par ailleurs, à l'origine, la forme adaptée du trust anglo-saxon aux premiers fonds d'investissement (Granier et Bédu, 2017). Les investisseurs (ou LP dans le modèle américain) sont des copropriétaires et le FCPR dépend d'une entité qui dispose de la personnalité morale, appelée société de gestion (SG), jouant le rôle de GP. Le contrat de souscription définit les obligations et les risques encourus par les investisseurs. Les investissements des fonds de PE sont par nature illiquides (financements d'entreprises non cotées et détentions majoritaires ayant pour conséquences des sorties plus difficiles pour le fonds) et les financeurs ne peuvent échanger à n'importe quel moment leurs titres de participation, le FCPR prévoyant dans son règlement une période de blocage pouvant aller à dix ans ou plus. Parmi les FCPR, on distingue deux types de fonds : les fonds ouverts au public, c'est-à-dire aux particuliers, et soumis à un agrément de l'AMF (Autorité des marchés financiers), tels que les fonds communs de placement dans l'innovation (FCPI), les fonds d'investissement de proximité (FIP) et les fonds dédiés aux investisseurs professionnels3 qui ne font pas l'objet d'un agrément, mais d'une simple déclaration auprès de l'AMF tels que les fonds professionnels de capital-investissement (FPCI). Les fonds ouverts au public offrent des avantages fiscaux à leurs détenteurs s'ils détiennent des parts des fonds durant une période relativement longue (cinq ans). Ces avantages participent à l'illiquidité de l'investissement caractéristique du capital-investissement. Ce qui différencie ces fonds par rapport aux OPCVM est alors leur régime fiscal favorable en échange de placements plus risqués.

Les fonds professionnels introduisent, quant à eux, un maillon supplémentaire dans la chaîne de délégation, puisque les investisseurs professionnels sont en charge de la gestion de l'épargne des épargnants individuels. Ils ont également fait l'objet d'une nouvelle adaptation du LP en France : depuis la loi n° 2015-990 dite « loi Macron », les fonds dédiés aux professionnels peuvent en effet prendre un statut juridique différent du FCP, la société de libre partenariat (SLP), s'inspirant des sociétés en commandite.

La SG qui agit en tant que GP dispose de la capacité d'agir pour le compte du fonds sans avoir apporté un montant significatif de capitaux, tandis que les LP représentent des investisseurs passifs, ne participant pas à la gestion du fonds. Cette délégation du contrôle du fonds – et indirectement de l'entreprise rachetée – des LP au GP pose la question de la gouvernance des fonds de capital-investissement. Par exemple, dans le cas des fonds ouverts au public, l'impossibilité d'échanger ses parts sans perdre ses avantages fiscaux rend le contrôle des GP par les investisseurs à travers l'exit, c'est-à-dire la vente des parts, comme dans le cas des OPCVM, inexistant. Différents mécanismes de contrôle et de surveillance se substituent à l'exit pour faire face aux problèmes d'agence entre les investisseurs et les SG, ce que nous allons à présent étudier.

Le cadre juridique du contrôle et de la surveillance

Les relations entre les investisseurs et les SG des fonds de PE sont régies par un cadre juridique spécifique relevant à la fois du droit national et du droit européen. Les fonds de LBO sont considérés comme des fonds d'investissement alternatifs (FIA), catégorie de fonds de placement collectif distincte de celle des OPCVM ou des UCITS (undertakings for collective investment in transferable securities). La directive européenne 2011/61/UE dite « AIFM (Alternative Investment Fund Managers) », édictée principalement dans l'objectif de faire face aux risques systémiques des fonds spéculatifs, encadre plus largement les SG et les gestionnaires de fonds spéculatifs, les fonds immobiliers, les fonds de capital-investissement et les autres fonds non régis par la directive UCITS.

Comme pour les OPCVM, la réglementation traite les questions de la divulgation et de la transparence de l'information à destination des investisseurs, des placements possibles, du contrôle de la SG, c'est-à-dire la firme de PE et, du système de rémunération.

La transparence et la divulgation de l'information ont été renforcées dans le cadre de la directive AIFM. Le document distribué aux investisseurs avant l'achat de parts de fonds a fait l'objet d'une harmonisation du format et d'une standardisation au niveau européen (Document d'information clé pour l'information ou DICI, similaire à celui des UCITS), afin de favoriser une lecture simplifiée.

En termes d'investissement, les fonds sont soumis à des ratios prudentiels réglementaires qui diffèrent entre les fonds ouverts au public et les fonds professionnels qui bénéficient de règles allégées. Le ratio de division des risques concerne la détention maximale possible en titres d'une même société ou d'un autre fonds. Le ratio d'emprise prévoit un montant maximal de détention des droits de vote d'une même société ainsi que de détention future de titres ou droits de vote d'une même société. De plus, les portefeuilles des FCPR et des FPCI doivent être composés au minimum de 50 % de titres d'entreprises non cotées, celui des FCPI de 60 % de titres de sociétés innovantes et celui des FIP de 60 % de PME régionales.

Comme les OPCVM, un dépositaire doit être nommé pour chaque fonds de PE. Il remplit à la fois le rôle de garde des actifs et de surveillance des activités du fonds. Bien que la réglementation européenne requière l'indépendance entre le dépositaire et la SG – dans le sens de deux sociétés distinctes, il est fréquent en France que les deux entités appartiennent à un même groupe bancaire (Granier et Bédu, 2017). Plus généralement, le contrôle de l'action des gestionnaires fait l'objet de recommandations émises par l'association représentative de la profession, France Invest (anciennement Association des investisseurs pour la croissance) et l'Association française de gestion financière (AFG). Cette dernière préconise notamment l'existence d'une instance collégiale sous la forme d'un conseil d'administration ou d'un conseil de surveillance et composé de membres indépendants.

Les mécanismes incitatifs des fonds de LBO

Si le système de rémunération constitue une incitation à agir dans l'intérêt des investisseurs, il peut également engendrer des prises de risque excessives, puisqu'une partie varie en fonction des performances financières du fonds, d'où son encadrement par la directive européenne. Des parts de carried interests émises par le fonds sont notamment allouées aux employés de la SG ou firme de PE et leur permettent de prétendre aux plus-values réalisées par le fonds (20 %) ; cet intéressement des gestionnaires est toutefois conditionné à une rentabilité financière du fonds supérieure à 8 % (aussi appelée hurdle rate). La directive européenne vise à instaurer un équilibre entre la partie fixe, résultant de la perception des frais de gestion (ou management fees, de l'ordre de 2 % du capital investi), et la partie variable des rémunérations dont le carried interest fait partie, tel qu'il existe la possibilité pour une firme de ne pas distribuer de rémunération variable. De plus, selon la directive européenne, la partie variable doit être ajustée au risque, en partie versée de manière différée (étalée sur trois exercices comptables suivant l'année d'attribution de la rémunération) sous la forme de titres ou d'autres parts de fonds, par exemple ; cette rémunération différée peut représenter jusqu'à 50 % de la partie variable de la rémunération. Parallèlement, la directive instaure l'évaluation par une personne indépendante de la valorisation des portefeuilles des gestionnaires pour éviter un gonflement des performances du fonds ainsi que l'instauration d'une fonction de gestion des risques.

Toutefois, il existe un principe de proportionnalité qui stipule que certaines SG peuvent ne pas appliquer ces mesures, compte tenu de la taille, de l'organisation interne, de la nature des activités qu'elles exercent. Elles sont néanmoins tenues de justifier ce choix selon le principe du « comply or explain ».

À qui profite le LBO ? Intérêts et limites

du modèle français

Le LBO au service des sociétés de gestion ?

Bien qu'investissant au nom des LP, la détention du pouvoir décisionnaire par les fonds ainsi que leur capacité à exercer une influence considérable sur les décisions prises au sein de l'entreprise lorsqu'ils sont minoritaires n'assurent pas la primauté des intérêts des LP. Ces derniers semblent peu à même d'exercer un pouvoir disciplinaire sur les gestionnaires des fonds qui peuvent amputer les rendements des investisseurs par des frais élevés, des recours à des effets de levier d'endettement excessifs ou des plans de restructuration d'entreprise non adaptés.

Le cadre réglementaire existant destiné à encadrer l'action des SG, c'est-à-dire à assurer la surveillance des firmes de PE, ne permet qu'une réduction limitée de l'asymétrie d'information et n'offre donc que des garanties limitées aux LP en ce qui concerne la défense de leurs intérêts. En pratique, il est malaisé pour les LP d'évaluer la performance des cibles – et, par extension, celle des fonds en termes de sélection des cibles et d'amélioration de leur gouvernance –, car leurs données comptables et financières sont le plus souvent difficiles d'accès. En France, deux entreprises sur trois faisant l'objet d'un LBO avec la participation d'un fonds de PE sont des PME et la quasi-totalité d'entre elles sont des entreprises non cotées (AFIC, 2017a)4. Au final, les LP sont tributaires des GP et de la qualité de leur communication sur leurs activités (reporting), situation de dépendance non résolue par les obligations de standardisation et d'harmonisation du reporting, ni par l'évaluation indépendante des participations en portefeuille inscrites dans la réglementation européenne. En effet et au-delà des limites relatives aux données comptables et financières, la réglementation européenne autorise que les firmes de PE et leurs évaluateurs appartiennent au même groupe à condition de respecter l'« indépendance fonctionnelle en interne ».

Le cadre réglementaire laisse également de côté la question de la prolifération des frais. En effet, outre les frais de gestion évoqués précédemment, existent les frais de souscription, les frais liés à la constitution du fonds et les frais de gestion supplémentaires générés par des placements dans d'autres fonds (AMF, 2015). Les fonds de PE appliquent en outre des « frais de fonctionnement non récurrents liés à l'acquisition, au suivi et à la cession des participations » qui correspondent aux frais relatifs aux activités d'investissement5 (AMF, 2017). Ce dernier type de commissions souligne l'existence d'un rapport de force entre les LP et les GP clairement en faveur de ces derniers, donc des firmes de PE. Celles-ci peuvent exiger une rémunération de leurs investisseurs au motif de suivi des participations, c'est-à-dire de surveillance, sans que ceux-ci puissent réellement les surveiller.

L'une des raisons à la création des SLP était d'associer les LP à la gouvernance des fonds afin de rééquilibrer la relation entre les GP et les LP. Pour autant, la création des SLP relève moins d'une volonté de défendre les intérêts des LP face aux GP que de celle de promouvoir l'industrie française du LBO face à la concurrence croissante en Europe pour la domiciliation et la gestion des fonds. Plus précisément, l'introduction des SLP fait suite à celle des sociétés en commandite spéciale (SCSp) en 2013 au Luxembourg, qui a permis aux firmes de PE résidentes de réaliser des levées de fonds records6, et à une baisse de l'attractivité des véhicules d'investissement existants. En 2016, les levées de fonds des firmes de PE7 domiciliées en France supérieures à 14 Md€, dépassant d'environ 3 Md€ le record de 2005 (EVCA, 2009 ; Invest Europe, 2017), représentent presque 20 % des capitaux levés en Europe, témoignant de la compétitivité de la France sur un marché dominé par le Royaume-Uni qui concentre plus de 50 % des levées de fonds en valeur.

D'autres mécanismes de nature non réglementaire visent à améliorer les relations entre les GP et les LP. La levée de capitaux par les GP auprès des LP dépend de leur réputation. Ainsi, en cas de mauvaises performances ou de prises de risque excessives, les GP peuvent voir leur réputation se dégrader et avoir des difficultés à collecter des capitaux, affectant notamment la rémunération des gérants et la réussite de l'opération. Certains LP peuvent exiger des gérants au sein du GP d'apporter des capitaux personnels dans les fonds de manière à contrôler leurs actions et limiter les prises de risque excessives.

Par ailleurs, la prise en compte des enjeux de RSE s'est largement diffusée au sein de l'industrie française du PE et s'est notamment traduite par la création d'une Commission environnement, social, gouvernance (ESG) par France Invest. Néanmoins, au regard des indicateurs retenus et des recommandations proposées (AFIC, 2016 et 2017b), si l'intégration des facteurs ESG répond certes à une demande des LP, elle ne modifie pas fondamentalement la gouvernance des firmes et des fonds de PE. Elle constitue davantage un enjeu de développement de l'industrie du PE. Selon Crifo et Forget (2013), la considération des enjeux de RSE par les firmes de PE vise à favoriser les levées de fonds auprès des LP, constituant une stratégie de différenciation pour les fonds indépendants et un moyen de préserver leur réputation.

La place des banques dans l'industrie du LBO

Les LBO, du fait de leurs caractéristiques et de la diversité des opérations, s'accommoderaient aussi bien de systèmes financiers dans lesquels les banques sont supposées assurer le financement des entreprises que de ceux avec des marchés financiers prépondérants (Bédu et Montalban, 2014). Ce constat se vérifie en partie dans le cas de l'industrie européenne du LBO, puisque les deux premiers pays sont le Royaume-Uni et la France (Invest Europe, 2017) qui relèvent de systèmes financiers différents. La maturité de l'industrie française s'explique par la place centrale des banques dont les fonctions de gestionnaires de fonds et d'investisseur dans les fonds s'ajoutent à leur rôle traditionnel de pourvoyeur de dettes LBO.

L'industrie française du LBO s'est structurée autour des groupes bancaires et assurantiels qui ont été, jusque dans le milieu des années 2000, les principaux gestionnaires de fonds à travers leurs filiales dédiées au capital-investissement. Les firmes indépendantes dominent actuellement le marché en termes de levées de fonds (Invest Europe, 2017) bien que les principales d'entre elles, PAI Partners et Ardian, sont respectivement d'anciennes filiales de BNP Paribas et d'AXA. Cette configuration de l'industrie du LBO s'inscrit dans le modèle de banque universelle associant les activités de guichet et d'investissement, caractéristique du système financier français. Plus généralement, le développement de la gestion collective en France est indissociable du modèle de banque universelle selon Granier et Bédu (2017) qui montrent que les intérêts des banques ont prévalu dans la construction d'une industrie française de la gestion d'actifs compétitive.

Les banques ont également favorisé le développement de l'industrie du LBO et, plus largement, du PE par leurs investissements en capitaux propres qui constituaient, au début des années 2000, un tiers des levées de fonds (EVCA, 2009)8. Néanmoins les banques se sont largement désengagées en raison des nouvelles réglementations bancaires (Bâle II et III), ne représentant au début des années 2010 plus que 8 % des levées de fonds, loin derrière les personnes physiques et les family offices (19 %), les compagnies d'assurance (16 %) et le secteur public (15 %) (Invest Europe, 2017)9.

En tant que pourvoyeur de crédit, les banques bénéficient du modèle de gouvernance des LBO. Celui-ci leur permet, tout d'abord, d'accéder à un certain pouvoir décisionnaire, du moins à une capacité de surveillance accrue, au sein des entreprises acquises. Étant donné le risque plus important de la dette LBO, les banques qui fournissent la dette senior ont recours à un ensemble de clauses et d'engagements à respecter (covenants) par les sociétés cibles. Les covenants de dette LBO prévoient un droit de regard sur les ratios financiers (rentabilité, structure, trésorerie), les décisions d'investissement et la gestion des flux de trésorerie supplémentaires. Certaines opérations ne peuvent être menées sans l'aval des banques, de sorte que les obligations des sociétés acquises vis-à-vis d'elles vont bien au-delà de celles des créanciers financiers ordinaires. Si les banques fournissent de la dette subordonnée (dette mezzanine), elles reçoivent des titres de dette convertibles en actions leur permettant d'obtenir une rémunération supplémentaire (equity kicker) et donc d'améliorer leur performance financière. La détention de dette mezzanine et les covenants peuvent mener à la prise de contrôle de l'entreprise par les banques en cas de difficultés, bien que ce ne soit pas l'objectif recherché par ces dernières. Ensuite, la participation d'un fonds de PE au montage offre davantage de « garanties » aux créanciers sur les efforts entrepris pour rembourser la dette. Les LBO constituent, enfin, une opportunité pour les banques d'élargir leur portefeuille clients. En cas de réussite de l'opération, les banques sont intéressées non seulement par le financement de l'entreprise post-LBO, mais également par la gestion de fortune des dirigeants.

PME et LBO

Les deux points soulevés précédemment – une délégation de gestion au profit des sociétés de gestion et le rôle prépondérant des banques – nous amènent à questionner le type de gouvernance promu dans les PME françaises et plus généralement le financement de ces sociétés. Il apparaît que les LBO sont moins une alternative au financement bancaire qu'un mécanisme de transmission de la gouvernance actionnariale.

Le LBO serait un vecteur de transmission de la gouvernance actionnariale dans les entreprises non soumises au marché du contrôle. Les fonds de PE n'ont pas vocation à rester au capital des sociétés acquises une fois la dette éteinte, mais de les revendre, ce qui compte tenu de leurs investissements limités leur permet de réaliser des plus-values substantielles, c'est-à-dire de créer de la valeur actionnariale. L'amélioration de la gestion opérationnelle des entreprises obtenue à l'aide des mécanismes de contrôle, de surveillance et d'incitation vise à rembourser la dette et à valoriser l'entreprise afin de réaliser une vente avec plus-value et donc in fine à créer de la valeur pour les fonds de PE (et les SG). En prolongeant cette analyse, il pourrait être avancé que les sociétés cibles constituent des actifs financiers dont la vocation est d'être revendue lorsque leur valeur est supérieure à celle lors de l'achat. Dans le cas des PME, l'alignement des intérêts ne peut pas être pensé comme la justification des LBO car ce sont des entreprises faiblement concernées par la séparation du contrôle et de la propriété relativement aux entreprises cotées. La structure de l'actionnariat y est généralement concentrée et le dirigeant en est souvent l'actionnaire majoritaire. Dans le modèle français, sa justification se trouve davantage dans la démographie des entreprises, très largement des PME, et dans les modes de financement de ces dernières, majoritairement en provenance des banques, qui laissent à penser que les LBO seraient un moyen efficace pour les banques de discipliner les PME.

Néanmoins les fonds de PE peuvent jouer un rôle important dans le financement des PME en signalant les PME les plus performantes ou à fort potentiel. Cet effet de signal pourrait perdurer après le débouclage de l'opération en cas de réussite du LBO. La participation d'un fonds pourrait faciliter l'obtention de crédits bancaires post-LBO dans un contexte de financement par les établissements de crédit peu favorable aux PME (Diestch et Mahieux, 2014) dans la mesure où les banques n'ont pas vocation à quitter les entreprises contrairement aux fonds. Toujours est-il que les fonds de PE ne peuvent pas se substituer aux banques dans le financement des PME françaises dont l'importance n'a pas été affectée par Bâle III (Pons et Quatre, 2014). Entre 2000 et 2015, les entreprises ayant fait l'objet d'un LBO auquel un fonds de PE a participé représentent moins de 4 % des PME en activité en 201510. Par ailleurs, le PE pourrait éventuellement favoriser l'émergence d'effets d'éviction en accentuant les difficultés de financement pour les PME aux performances « moyennes ».

Enfin la prise en considération récente des facteurs ESG par les fonds de PE ne conduit pas à une remise en question de la gouvernance actionnariale véhiculée lors des opérations de LBO. Elle se traduit par un renforcement de l'intérêt des fonds de PE pour la gouvernance dans leur décision d'investissement (bien plus que pour les facteurs sociaux et environnementaux) (Crifo et al., 2015) et par leur implication plus importante dans la gouvernance des entreprises, avec comme objectif de créer de la valeur (Crifo et Forget, 2013). Par ailleurs, une gouvernance respectueuse des critères ESG au sens de France Invest intègre des critères caractéristiques de la gouvernance actionnariale. On retrouve ainsi parmi les critères retenus l'indépendance des administrateurs à côté d'autres, relevant de la prise en considération des facteurs sociaux, tels que l'actionnariat salarié ou la mise en place de bonus, de sorte que la gouvernance des sociétés cibles dans une perspective ESG est parfaitement soluble dans le modèle de gouvernance des LBO.

Conclusion

Cet article a mis en évidence les différents mécanismes de contrôle, d'incitation et de surveillance dans la chaîne de délégation qui caractérise l'industrie des LBO, depuis les investisseurs finals aux entreprises financées, en passant par les fonds de PE. Les LBO permettent aux firmes de PE d'imposer la création de valeur actionnariale aux entreprises tout en préservant leurs intérêts. Cette situation s'explique par l'utilisation de la dette qui discipline les managers des entreprises sous LBO, mais également par un rapport de force entre investisseurs et firmes de PE en faveur des secondes. Pour autant, cette situation n'entrave pas le développement de l'industrie française du LBO et, plus largement, de l'ensemble du capital-investissement dont les levées de fonds pourraient être supérieures à 20 Md€ d'ici à 2020 (AFIC, 2017c), dépassant ainsi l'industrie britannique du PE. Un second constat a pu être dressé à partir de l'étude du modèle français : les opérations de LBO impliquant un fonds de PE présentent davantage d'intérêts pour les banques que pour les entreprises acquises, ce qui souligne finalement que le débat sur l'intérêt de la participation d'un fonds de PE aux opérations de LBO demeure d'actualité.