Les statistiques pertinentes en ce domaine ne sont pas toujours faciles à rassembler. Jusqu'à présent, au cours des deux dernières décennies, c'est surtout l'évolution du taux d'épargne macroéconomique des ménages qui a fait l'objet de commentaires. Une telle référence est, selon nous, très insuffisante, surtout si, comme c'est toujours le cas, on ne sait pas précisément à quoi est consacré le flux d'épargne en question.

Nous avons depuis plusieurs années essayées de montrer que le cadre d'analyse nécessaire était ici ce que nous avons appelé le « tableau de financement » des ménages, qui rapproche leurs ressources financières (épargne et crédit) de leurs emplois (remboursements d'emprunts, investissements physiques et placements financiers) (Babeau et Barraux, 2016). Sur la période 1995-2012, les données correspondant à ces différents éléments sont maintenant disponibles pour la majorité des pays européens. On commencera donc par rappeler ce cadre d'analyse, non sans en mentionner les limites.

On utilisera ensuite un tableau de synthèse rassemblant les plus grands pays de l'Union européenne, pour faire apparaître les principales évolutions intervenues au cours de cette période de près de vingt années. C'est le recours au crédit qui, on le verra, nous paraît devoir être choisi ici comme variable motrice, les autres variables réagissant le plus souvent à son évolution.

S'il existe bien en Europe au cours de la période considérée un profil commun d'évolution, les différentes variables se situent cependant, d'un pays à l'autre, à des niveaux bien différents : les taux d'épargne, par exemple, peuvent, à un moment donné, varier d'un coefficient 3 ou 4. On montrera que c'est encore ici le niveau très contrasté du recours au crédit qui semble expliquer le mieux ces contrastes d'un pays à l'autre.

On conclura sur une note plutôt pessimiste. Aussi intéressants que soient les « tableaux de financement » des ménages pour décrire des évolutions temporelles ou des spécificités nationales, ils devront cependant à l'avenir être complétés par des informations hors comptes nationaux pour que l'on parvienne enfin à une analyse satisfaisante des différents comportements des ménages. Mais il y a loin ici de la coupe aux lèvres.

Le tableau de financement des ménages : un instrument d'analyse indispensable bien qu'encore incomplet

On sait que ce tableau résulte du rapprochement de la capacité de financement des ménages, solde de leur compte de capital, du solde de leur compte financier qui, par construction, doit lui être égal.

Il vient donc, au niveau d'un secteur 14-15 des comptes nationaux (ménages et entrepreneurs individuels) :

Eb – FBCF + AJ = Pf – Fn (1)

où Eb est l'épargne brute du secteur, FBCF (formation brute de capital fixe), le solde du compte de la variation d'actifs non financiers (logements neufs, travaux d'entretien et d'amélioration, acquisitions de logements anciens à des secteurs autres que les ménages, investissements des entreprises individuelles), AJ, un ajustement qui résulte du rapprochement des statistiques réelles et financières dont les sources sont très différentes et de l'existence de certains transferts en capital (cet ajustement – positif ou négatif – dépasse rarement 1 % du revenu disponible brut – RDB – des ménages, Pf, les acquisitions nettes des différents types d'actifs financiers – dépôts, livrets, titres, assurance vie), Fn, le flux de nouveaux crédits (investissement, consommation) net des remboursements réalisés au cours de la période.

Soit en plaçant les ressources dans le membre de gauche de la relation et les emplois dans celui de droite :

Eb + Fn + AJ = FBCF + Pf (2)

Tout en restant dans la logique des comptes nationaux, on pourrait supposer que l'on connaît la décomposition de Fn entre les nouveaux crédits NC, d'une part, et les remboursements du capital effectués en cours de période Rt, d'une autre part. Soit :

Eb + NC + AJ = Rt + FBCF + Pf (3)

Relation qui permet de bien comprendre que chacun des trois « emplois » des ménages peut, au niveau macroéconomique, être financé par l'une ou l'autre des deux « ressources ». Malheureusement, la décomposition de Fn entre NC et Rt n'est qu'exceptionnellement connue et nous serons donc, dans ce qui suit, obligé de nous en tenir le plus souvent à la relation (2), tout en gardant présent à l'esprit le message que livre la relation (3)1. On verra d'ailleurs plus loin que cette relation reste elle-même incomplète et que pour bien saisir les différents mécanismes en cause, il nous faut sortir des conventions de la comptabilité nationale et de la macroéconomie pour mettre en évidence des opérations qui relèvent en fait, non plus de la production, mais de la gestion de patrimoine.

Le profil d'évolution des comportements

financiers des Européens (1995-2012)

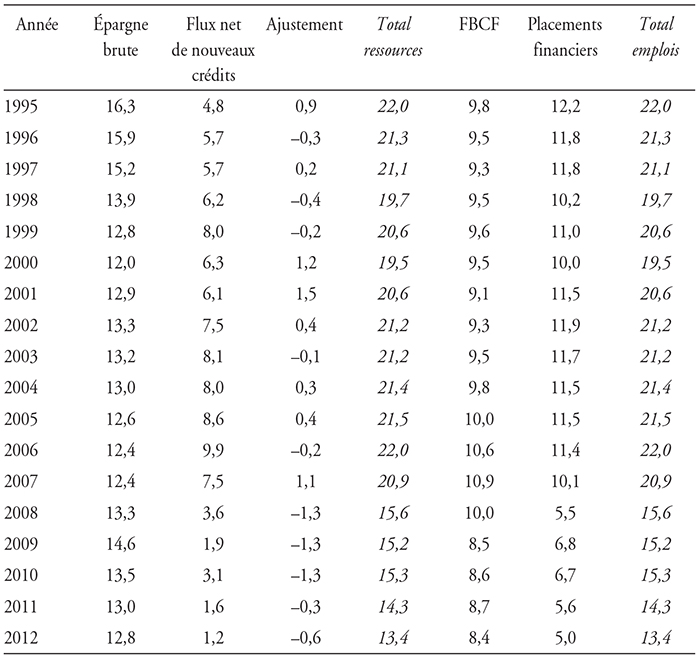

Le tableau 1 (infra), réalisé par l'Observatoire de l'épargne européenne (OEE), est tiré d'un regroupement des statistiques en euros concernant six pays parmi les plus importants de l'Union européenne : Allemagne, Espagne, France, Italie, Pays-Bas et Royaume-Uni (pour ce dernier pays, au cours moyen du change de chaque année).

Les trois premières années de la période sont des années calmes pour la région ainsi considérée : taux d'épargne élevé, faible recours au crédit, placements financiers nettement inférieurs à l'épargne et investissements déjà soutenus, mais se situant à des niveaux encore raisonnables.

C'est à partir de 1998-1999 qu'une première montée en régime du crédit commence à se faire sentir : l'effet dépressif sur l'épargne est net ; entre 1997 et 2000, le reflux de ce taux d'épargne est de plus de 3 points de pourcentage. Cet effet est direct en ce qui concerne le crédit à la consommation ; il est médiat pour le développement du crédit habitat qui, en réduisant le montant de l'apport personnel nécessaire à une opération d'acquisition ou de réalisation de travaux, permet de moins épargner. Si le taux d'investissement ne s'envole pas à cette époque, l'écart entre taux d'épargne et taux de placements financiers se réduit sensiblement ; celui-ci est en effet soutenu par la croissance des crédits associés aux transactions sur les logements anciens. À la différence des crédits aux logements neufs qui sortent du secteur « ménages » pour passer dans celui des « entreprises non financières », les crédits aux logements anciens restent en effet le plus souvent au sein du secteur « ménages », les transactions s'effectuant en grande majorité entre ménages.

Si, d'autre part, au niveau microéconomique du ménage, les placements financiers sont sans doute assez rarement financés par le recours au crédit, il n'en est pas de même au niveau macroéconomique du secteur où le recours au crédit des acheteurs pour l'acquisition de logements anciens aboutit bien en définitive à abonder les placements financiers des vendeurs.

Tableau de financement de six pays européens*, 1995-2012

(en % du RDB)

* Allemagne, Espagne, France, Italie, Pays-Bas et Royaume-Uni.

Source : OEE, 1er trimestre 2017, auquel nous présentons nos remerciements.

Une seconde accélération du recours au crédit (offre ou demande ? ou les deux) se produit en 2002 et durera jusqu'en 2007, veille de la crise qui éclatera aux États-Unis. Ce recours passe sur la période à quelque 8 % du revenu disponible, contre 6 % les années précédentes. Cette croissance accompagne celle du taux d'investissement qui augmente progressivement de 9,3 % en 2002 à près de 11 % en 2007. Ce sont donc bien les transactions sur l'immobilier qui, tout spécialement dans des pays comme l'Espagne et le Royaume-Uni, sont à l'origine de la formation de la « bulle ». Les placements financiers continuent, quant à ceux, de se rapprocher de l'épargne : en 2005 et 2006, ces placements, alors largement financés par les nouveaux crédits (voir le mécanisme évoqué supra), ne sont plus que de 1 point de pourcentage inférieur à l'épargne des Européens dans la région considérée.

L'entrée dans la crise en 2008 est tout à fait spectaculaire : baisse brutale du recours au crédit, nette remontée des taux d'épargne, chute progressive des investissements physiques en liaison avec le reflux du crédit et, plus encore, des placements financiers qui sont moins alimentés par les crédits aux logements anciens. Dans la remontée du taux d'épargne de 2009 et 2010, il est naturellement, en l'état actuel de nos connaissances, impossible de dire ce qui est dû au reflux du crédit et ce qui l'est à l'augmentation des remboursements liés à un passif qui a beaucoup crû depuis le début du siècle.

Deux remarques ici avant de reprendre le cours de notre réflexion sur les comportements des Européens. La première concerne les États-Unis. Si, concernant l'épargne des ménages, les travaux économétriques avant et depuis la crise, y ont été plus nombreux qu'en Europe, ils demeurent encore incapables de rendre compte du détail des comportements observés. Avant la crise, il s'agissait de montrer que le fort développement des crédits dans les années 1980 était à l'origine du reflux prononcé du taux d'épargne des ménages2. Après la crise, on a voulu démontrer que la remontée du taux d'épargne était liée au recul du crédit3. Mais, dans les deux cas, en raison de l'inexistence de statistiques concernant les remboursements, il a été en fait impossible de préciser le rôle que leur évolution peut jouer dans la baisse ou la hausse du taux d'épargne. Il est aussi très probable, comme on a en fait ailleurs l'hypothèse (Babeau et Barraux, 2016), que la majorité des emprunts aux États-Unis se produisent fort tard dans le cycle de vie et que, financés par une épargne préalable, ils ne laissent pas de trace dans l'épargne courante.

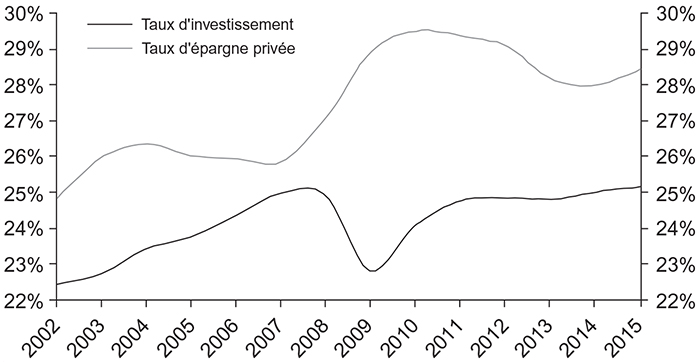

La seconde remarque a trait à l'ensemble du secteur privé mondial (ménages et entreprises). Les informations le concernant sont évidemment encore plus rares que pour l'Europe et les États-Unis. Le graphique ci-après fait tout de même apparaître, à partir de 2008, une remontée du taux d'épargne mondial du secteur privé nettement plus prononcée qu'en Europe. On ne possède malheureusement pas à ce niveau d'informations sur les placements financiers de ce secteur, ni sur les nouveaux crédits accordés aux ménages et aux entreprises, mais, s'agissant de ces derniers, on peut penser qu'ils ont fortement reculé au même titre que les investissements dont le reflux a été universel : on a donc là, au niveau mondial, une nouvelle illustration de l'influence exercée sur le taux d'épargne par les changements de régime du recours au crédit, qu'il s'agisse ici des ménages ou des entreprises : leur taux d'épargne a fortement remonté en 2008-2009 en réponse à l'effondrement du recours au crédit et se tasse quelque peu à partir de 2011 du fait de sa reprise.

Monde : taux d'investissement et taux d'épargne privée

(en % du PIB valeur)

Sources : Artus (2016).

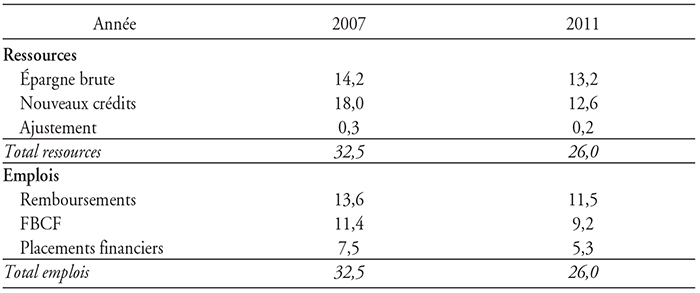

Revenons maintenant au comportement des Européens. On peut essayer de franchir ici, avec prudence, une étape supplémentaire dans l'analyse en remplaçant, comme le fait apparaître la relation (3) supra, le flux de nouveaux crédits net de remboursements d'emprunts par des estimations de nouveaux crédits, d'un côté, et de remboursements, d'un autre côté. Pour les années 2007 et 2011 et l'ensemble des pays de la zone euro, c'est ce que fait apparaître le tableau 2 (infra). Le contraste entre ces deux années est aussi spectaculaire que dans le tableau 1 (supra) qui ne concernait que six pays de l'Union européenne. Très fort recul des nouveaux crédits, variable très volatile (de 18 % à moins de 13 % du revenu), mais baisse plus modérée des remboursements (de 13,6 % à 11,5 %) dotés d'une assez grande inertie. Le recul de la FBCF de plus de 2 points de pourcentage marque bien l'éclatement de la « bulle » immobilière, cependant que l'effondrement des placements financiers fait bien ressortir leur dépendance à l'égard des nouveaux crédits.

Cette rupture de régime sur les flux dans la zone euro n'a évidemment pas été sans conséquence sur les stocks. La base de données d'Eurostat ne permet malheureusement pas de suivre l'évolution du patrimoine non financier des ménages, sans doute parce que certains pays de la zone euro ne publient pas encore régulièrement d'informations à ce sujet. Il aurait pourtant été intéressant de pouvoir préciser le rôle des évolutions de prix des logements (souvent à la baisse4) dans ce qui a dû être un ralentissement assez net de la croissance de cette partie du patrimoine des ménages. Mais le tableau 1 (supra) fait aussi apparaître, pour l'ensemble des six pays concernés, une nette diminution des flux d'investissements, du moins à partir de 2009, ce qui a dû également contribuer à freiner la croissance du patrimoine immobilier.

Tableau de financement des ménages en zone euro en 2007 et 2011

(secteur 14+15, en % du RDB)

Source : Babeau et Charpin (2013).

S'agissant du patrimoine financier pour lequel la série est disponible depuis 2007 et jusqu'à 2015, l'année 2008 fait apparaître un violent reflux (–10,5 %, 23 537 Md€ à la fin de 2008, contre 26 287 Md€ à la fin de 2007, pour dix-huit pays de la zone euro), reflux dû, certes pour une part, à la baisse des placements financiers (cf. tableau 1 supra), mais surtout au choc boursier qui a partout réduit fortement la valeur des portefeuilles : les grands indices ont ainsi terminé l'année 2008 en repli de 25 % à 45 %.

Enfin, en ce qui a trait au passif des ménages, on assiste dès 2008 à un ralentissement de sa croissance à 3,5 % (6 246 Md€, contre 6 034 Md€ en 2007), alors que la croissance moyenne des années 2002-2007 devait probablement être de l'ordre de 6 % à 7 %5. Mais cette croissance continue de s'affaiblir au cours des années suivantes (cf. tableau 1 supra, la baisse du flux de nouveaux crédits nets de remboursements qui ne reste plus que faiblement positif) et, sur la période 2010-2015, c'est pratiquement à une stagnation de ce passif que nous assistons (0,2 % de croissance annuelle moyenne). C'est bien sûr contre cette stagnation que la BCE (Banque centrale européenne) a voulu lutter avec ses politiques non conventionnelles : il s'est agi, on le sait, d'une part, d'alimenter la liquidité des banques pour les encourager à prêter et, d'autre part, de maintenir les taux d'intérêt à des niveaux modérés par des achats de titres pour inciter les emprunteurs.

Revenant au cours principal de notre réflexion, il faudra, au-delà des estimations utilisées dans le tableau 2 (supra), franchir une dernière étape qui nous conduira hors comptabilité nationale. Les opérations des ménages sur les logements ne se limitent pas en effet à la réalisation de travaux et à l'acquisition de logements neufs (ce à quoi correspond principalement la FBCF), mais concernent aussi les acquisitions de logements anciens qui, ayant lieu entre unités du secteur Ménages, n'apparaissent pas dans les comptes nationaux ; il en est de même des terrains qui ne sont pas des actifs « produits ». La proportion logements neufs/logements anciens varie beaucoup d'un pays à l'autre. Dans un pays comme la France, cette proportion dans les flux annuels des transactions est souvent, en nombre de logements, de l'ordre de trois quarts pour les logements anciens et d'un quart pour les logements neufs. En Espagne, dans les années euphoriques précédant l'éclatement de la bulle immobilière, la proportion de logements neufs atteignait presque 90 % du nombre de transactions.

Pour la France, le CGEDD (Conseil général de l'environnement et du développement durable) fournit une estimation de l'activité immobilière (AI) des ménages qui inclut donc la FBCF, mais aussi les transactions sur les logements anciens (y compris les terrains) et la valeur des terrains sous-jacents aux logements neufs. La différence entre la FBCF et l'AI n'est, dans les relations comptables ci-dessus, financée ni par l'épargne courante, ni par les nouveaux crédits (encore que dans les nouveaux crédits habitat, on trouve les crédits associés aux achats de logements anciens). Elle fait comptablement appel à une troisième source de financement qui a son origine dans l'épargne antérieurement constituée par les ménages (Épargne préalable = Ep) qui forme souvent la plus grosse part des apports personnels requis. Il s'agit là d'une de ces opérations de gestion de patrimoine à laquelle la comptabilité nationale, centrée sur les opérations de production, ne s'intéresse pas.

On peut donc écrire une nouvelle relation faisant apparaître, en emplois, l'AI et, en ressources, l'Ep mobilisée à l'occasion des différentes opérations de cette activité :

Eb + Nc + Ep + AJ = Rt + AI + Pf (4)

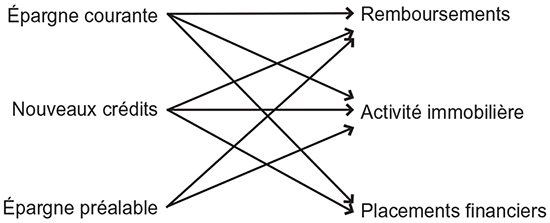

L'analyse devient donc plus complexe puisque, pour préciser les emplois de l'épargne courante, des nouveaux crédits et de l'épargne préalable, il faut connaitre, à partir de chacune de ces trois « ressources », les modes de financement des remboursements, de l'AI et des placements financiers conformément au schéma infra.

Décomposition de l'emploi de chacune des trois ressources des ménages (ou, alternativement, du financement de chacun de leurs trois emplois)

Dans ce schéma, l'épargne préalable ne peut financer les placements financiers puisqu'elle est issue de leurs encours. Les nouveaux crédits considérés sont, pour partie, de « faux » nouveaux crédits pour leur part qui financent des remboursements (par exemple, dans le cas de renégociations).

Pour simplifier ce schéma, on a fait l'hypothèse que les nouveaux crédits à la consommation étaient affectés principalement aux biens durables qui, eux-mêmes, pouvaient être considérés comme des investissements (voir cette convention aux États-Unis) et donc simplement ajoutés à l'AI. Une version plus complète de ce schéma fait intervenir en ressource, non l'épargne courante, mais le RDB, cependant que la consommation (biens durables et biens fongibles) apparaît dans les emplois. Cette présentation permet alors la décomposition des nouveaux crédits entre la consommation et l'investissement et l'affectation des nouveaux crédits à la consommation à l'agrégat de la consommation lui-même.

Aucun pays au monde, à notre connaissance, ne possède aujourd'hui l'ensemble des informations nécessaires pour procéder à une telle ventilation. Il y faudra une étroite collaboration des banques centrales et des instituts statistiques pour gérer des enquêtes lourdes.

Globalement, qu'il s'agisse de l'Union européenne ou de la zone euro, l'évolution du recours au crédit est apparue, depuis 1995, comme le facteur majeur de l'évolution des comportements financiers des ménages (sans que l'on sache malheureusement de façon précise ce qui, dans cette évolution, relève de l'offre et ce qui ressort de la demande). Le rôle du crédit aurait été plus évident encore dans le cas des États-Unis, si nous avions pu nous procurer les données nécessaires pour conduire les analyses qui s'imposent, mais les informations disponibles y sont, à notre connaissance, encore plus pauvres qu'en Europe : il n'y existe en effet aucune statistique aisément accessible sur les nouveaux crédits et les remboursements.

Toutefois, même dans la seule Union européenne, les comportements financiers des ménages sont très différents d'un pays à l'autre et on va voir que, là encore, le niveau de recours au crédit est le facteur le plus discriminant de ces comportements.

Des comportements financiers très différents en Europe d'un groupe de pays à l'autre et qui se distinguent, pour beaucoup, par leur niveau de recours au crédit

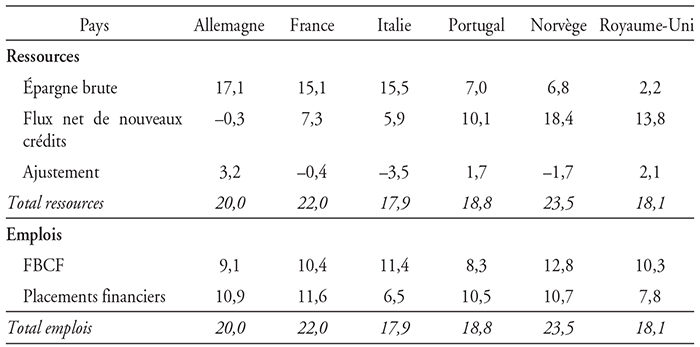

Pour faire apparaître les différences de comportement des ménages dans les pays européens, nous avons choisi l'année 2007, veille de la crise des subprimes aux États-Unis qui s'est très rapidement étendue à toute la planète. Les « démonstrations » viendront plus tard ; contentons-nous ici de « montrer » les différences énormes de comportements qui existent entre six pays : trois au taux d'épargne élevé en 2007 et trois avec un taux d'épargne faible, voire très faible. Cette situation était d'ailleurs déjà, grosso modo, celle que l'on pouvait observer au cours des années antérieures.

Ces deux groupes de pays s'opposent point par point. En Allemagne, en France et en Italie, aux taux d'épargne élevés sont associés des recours modérés aux crédits qui restent très inférieurs aux taux d'épargne : les remboursements dépassent même en Allemagne le montant des nouveaux crédits. Pourtant, la FBCF (en l'absence de recours possible à l'AI) se situe pour les trois pays à un niveau assez élevé. Mais on y observe des montants de placements financiers très en retrait par rapport aux taux d'épargne. La conjecture que l'on peut formuler pour ce premier groupe de pays est que le taux d'épargne y est élevé, entre autres facteurs, non seulement parce que le recours au crédit y est modeste, mais aussi parce que les remboursements, situés assez tôt dans le cycle de vie, contribuent à y gonfler l'épargne courante.

Tableau de financement des ménages dans six pays européens en 2007

(en % du RDB des secteurs 14+15)

Source : OEE, 1er trimestre 2017.

Le groupe des pays à faible épargne – Portugal, Norvège, et Royaume-Uni – fait apparaître au contraire des taux de recours au crédit très élevés, correspondant à des multiples du taux d'épargne. Les placements financiers sont, de leur côté, supérieurs, voire très supérieurs, au taux d'épargne. À l'avenir, l'apparition de telles situations devrait déclencher systématiquement l'intervention des autorités de contrôle et des organismes responsables de la stabilité financière : en 2008, le retournement brutal de la situation dans ces trois pays – et surtout en Norvège et au Royaume-Uni – a en effet constitué une secousse d'une telle ampleur que leur économie a mis plusieurs années à retrouver son équilibre. L'hypothèse que l'on peut formuler à l'égard de ce second groupe de pays est que leur taux d'épargne est faible, entre autres facteurs, non seulement en raison de l'effet dépressif d'un fort recours au crédit, mais aussi du fait que les remboursements y interviennent tard dans le cycle de vie et sont souvent financés par de l'épargne préalable (voir ci-dessus cette hypothèse déjà formulée pour les États-Unis).

Les autres pays européens étaient, en 2007, dans des situations intermédiaires par rapport aux deux groupes qui viennent d'être décrits : l'Autriche et la Belgique, très proches du premier de ces groupes. La Suède, la Finlande et l'Espagne, plus proches au contraire du second. Enfin reconnaissons que les Pays-Bas entrent mal dans notre grille d'analyse avec un taux d'épargne élevé, mais, en même temps, un recours fort important au crédit.

CONCLUSION

Dans tout ce qui précède, nous avons tenté de montrer que l'étude des comportements financiers des ménages restait très pauvre, si l'on se limitait à un simple commentaire de l'évolution de leur taux d'épargne. Mais, chemin faisant, on a bien senti que nous nous référions parfois à des données fragiles. Au demeurant, notre démarche reste inaboutie puisque nous ne sommes pas parvenus à décomposer l'épargne et les nouveaux crédits des ménages entre leurs différents emplois. Symétriquement, on continue donc d'ignorer comment, précisément, les ménages financent leurs remboursements ou leurs opérations immobilières. Certes, dans un pays comme la France, de premières indications existent ici ou là, mais elles restent très insuffisantes6.

De façon générale, les perspectives de progrès des connaissances dans le domaine concerné par les développements ci-dessus ne sont guère encourageantes. Économistes et journalistes continuent le plus souvent de commenter, « à l'ancienne », l'évolution du seul taux d'épargne. Qu'il s'agisse d'ailleurs de macro ou de microéconomie, les manuels ne mentionnent encore qu'exceptionnellement les crédits aux ménages et ne soufflent évidemment mot de leurs remboursements, alors qu'on ne peut plus guère soutenir à présent qu'il s'agit là de variables subalternes. C'est une question de génération. Il faudra sans doute attendre la suivante et, bien sûr, la publication d'informations enfin pertinentes. Celles qui sont aujourd'hui communiquées par les banques centrales demeurent très incomplètes pour conduire les analyses nécessaires ; c'est pourtant d'elles que devrait venir un premier pas en avant (notamment en publiant des séries longues, de « vrais » remboursements, c'est-à-dire des remboursements excluant les « rachats et les renégociations »). Il y faudra en Europe peut-être un lustre.

Enfin, les établissements de crédit eux-mêmes ne sont nullement enclins à communiquer à l'extérieur les informations qu'ils détiennent en matière de comportements de remboursement de leurs clients : il s'agit là en effet d'un champ où se déploient différents types d'actions commerciales. Pour commencer à connaître ces comportements, il faudra donc que les instituts de statistique, en liaison avec les banques centrales, réalisent en Europe des enquêtes lourdes auprès des ménages endettés, avec utilisation des documents contractuels. Cela ne se fait pas en quelques mois. Donnons-nous rendez-vous dans une petite décennie.