Dans un contexte économique incertain (en termes de croissance du PIB – produit intérieur brut –, comme du niveau des taux d'intérêt) et alors que le régime prudentiel Solvabilité II1 est entré en application en Europe le 1er janvier 2016, modifiant assez significativement la façon d'appréhender le capital exigé par le superviseur, il est utile de s'interroger sur le rôle du capital pour l'assurance.

Dans un organisme d'assurance, comme dans toute entreprise, la disponibilité d'un capital suffisamment abondant est importante pour la pérennité de son activité. L'entreprise fait souvent appel aux actionnaires pour financer de nouvelles opportunités d'investissement. Le capital est le pendant de la prise de risque, puisque les actionnaires, qui perçoivent le résultat net sous forme de dividendes, supportent aussi les pertes imprévues (dans la limite de leur investissement initial). Toutefois l'analyse économique souligne que les spécificités de l'activité d'assurance doivent être prises en compte :

-

comme l'assurance se spécialise dans la couverture du risque, souvent à long terme, les engagements de l'assureur vis-à-vis de ses clients sont évalués par des experts et prennent la forme de provisions techniques au passif de l'assureur. Néanmoins l'incertitude qui demeure autour de ces évaluations incite les superviseurs à exiger un coussin de capital, afin de garantir que les organismes puissent satisfaire leurs engagements auprès de tous les assurés, et ce, jusqu'au dernier, et in fine la stabilité financière ;

-

cette incertitude sur le montant des engagements doit néanmoins se comprendre dans le contexte du « cycle inversé de production », qui conduit les assureurs à collecter d'abord des primes et à les investir dans des actifs, afin de faire face ultérieurement aux règlements des sinistres. Alors que les banques se spécialisent dans la transformation de maturité, les assurances ont donc plutôt une liquidité abondante à replacer (ce sont des « investisseurs institutionnels ») et une duration du passif supérieure à celle de l'actif, notamment pour faire face à des retraits d'assurés (Thimann, 2015). Cela justifie une gestion différente des besoins en capital nécessaires pour faire face à une réduction inattendue de la duration du passif ;

-

en outre, l'existence d'un capital suffisant, qui peut être perdu en cas de difficultés, fournit les bonnes incitations aux actionnaires pour limiter la prise de risque. En effet, les asymétries d'information, notamment l'aléa moral ou, comme le soulignent Plantin et Rochet (2008), une sous-tarification des primes (ou une offre de garanties excessives), afin de gagner des parts de marché, expliquent souvent les défaillances en assurance, le risque ne se matérialisant que plus tard ;

-

il convient aussi de noter que les assureurs jouent le rôle d'intermédiaires financiers et, en ce qui concerne les contrats d'assurance-vie en unités de compte, ce sont les porteurs de parts qui supportent le risque de l'actif, ce qui n'appelle pas à des exigences en capital aussi élevées que pour les contrats en euros.

Au regard de ces objectifs, l'analyse de la situation actuelle des organismes d'assurance dans l'Union européenne (UE) montre que le secteur possède un niveau de capitalisation satisfaisant, aussi du point de vue de la vision groupe que favorise le nouveau régime, Solvabilité II (partie 1). Si Solvabilité II présente un certain nombre de défis pour une bonne mesure du capital (partie 2), il existe aussi des marges de flexibilité et la hausse du capital n'est pas le seul moyen pour gérer les risques auxquels font face les assureurs (partie 3).

Un secteur bien capitalisé et soumis à un cadre réglementaire (Solvabilité II) sensible aux risques…

Le secteur de l'assurance est globalement bien capitalisé dans l'UE

Dans les grands pays de l'UE, l'assurance semble être un secteur bien capitalisé.

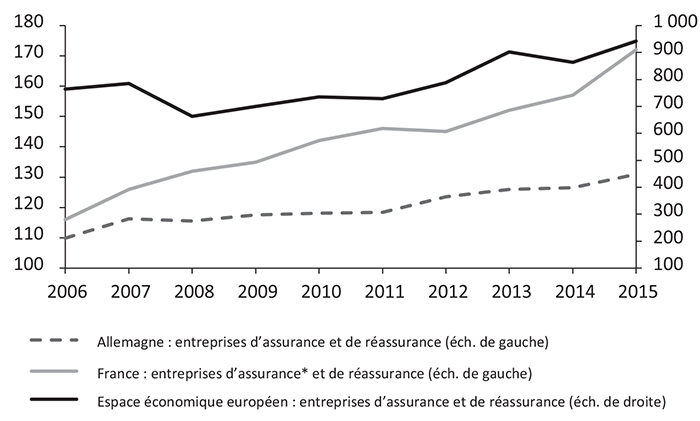

Sur une période moyenne, le montant des capitaux propres, évalués en normes comptables, détenus par les assureurs, s'est régulièrement accru dans les grands pays de l'UE et notamment depuis la crise (cf. graphique 1).

Évolution des capitaux propres des assureurs

(en Md€)

* Code des assurances, Code de la mutualité, Code de la sécurité sociale.

Sources : EIOPA (European Insurance and Occupational Pensions Authority) ; ACPR.

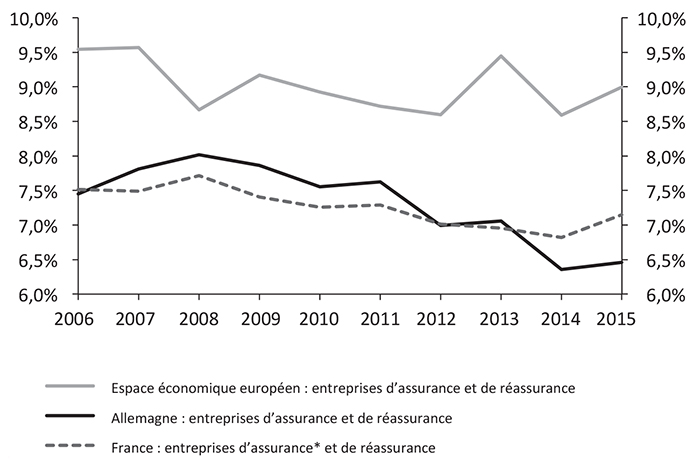

Ces capitaux ont progressé au même rythme qu'une mesure, certes imparfaite, de l'activité en assurance, à savoir le total bilan. En effet, capital et réserves représentent entre 7,5 % et 9 % du bilan total des assureurs (cf. graphique 2 infra). Même s'il est faiblement décroissant, cet indicateur se caractérise par une très grande stabilité sur la période observée, y compris durant la crise. Au-delà de cet indicateur global, il existe cependant certaines disparités entre pays européens, notamment dues aux différences de normes comptables et en partie aussi de réglementations jusqu'à la fin de 2015. Il convient de préciser que cet indicateur comptable est assez rudimentaire et ne prend pas en compte les risques sous-jacents. Si en France (comme en Allemagne), le ratio « capital et réserves/actif » est inférieur à la moyenne européenne, il est, comme nous allons le voir maintenant, dans la moyenne européenne pour ce qui est du ratio de couverture défini par Solvabilité II, qui prend en compte le niveau de risque sous-jacent.

Évolution du ratio « capitaux propres/actifs »

* Code des assurances, Code de la mutualité, Code de la sécurité sociale.

Sources : EIOPA ; ACPR.

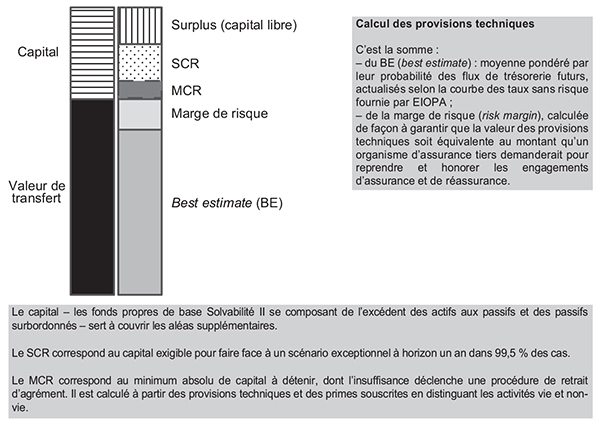

Encadré 1

Le cadre Solvabilité II : deux niveaux d'exigences de capital

(décomposition du bilan, du côté passif)

Source : ACPR.

Le marché européen de l'assurance montre toujours des niveaux de capitalisation satisfaisants à la suite du passage à Solvabilité II, caractérisé par la valorisation du bilan en valeur de marché (cf. la partie intitulée « Une vision économique et prospective des provisions techniques : des vrais avantages, mais un contrôle plus délicat »), les fonds propres prudentiels étant estimés à partir de la différence entre la valeur totale de l'actif et la valeur totale des engagements, en premier lieu les provisions techniques. Rappelons qu'il existe deux indicateurs prudentiels de mesure des exigences en fonds propres, le MCR (minimum capital requirement) et le SCR (Solvency capital requirement) (cf. encadré 1 supra).

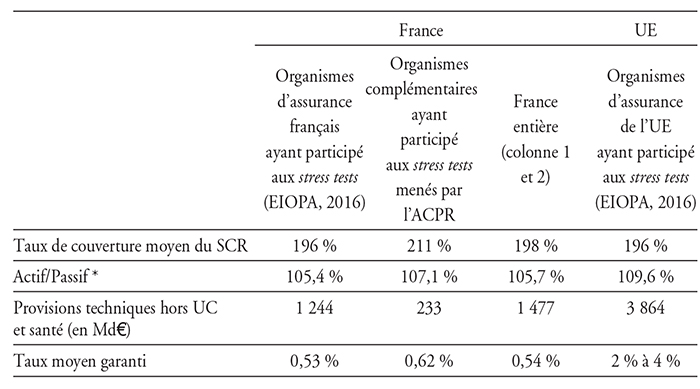

Les données publiées à l'occasion des stress tests de l'EIOPA (EIOPA, 2016a) et du dernier rapport EIOPA sur les garanties de long terme (EIOPA, 2016b) affichent ainsi un ratio de solvabilité (défini comme le taux de couverture des exigences en capital, c'est-à-dire le capital disponible rapporté au montant du SCR) de 196 % en moyenne européenne, calculé sur un échantillon représentant plus de 75 % du marché. En France, ce même ratio de solvabilité est proche de la moyenne européenne (cf. tableau infra) et d'après les premières données relatives à Solvabilité II publiées par l'ACPR (ACPR, 2016), les assureurs affichent des ratios supérieurs à 200 % au 1er semestre de 2016.

Taux de couverture du SCR et ratio « actif/passif », France et UE*

* Il s'agit du passif hors fonds propres, mais en incluant les dettes subordonnées.

Source : stress tests, EIOPA (2016), situation au 1er janvier 2016.

Solvabilité II : une mesure économique et moderne

La notion de besoin en capital a évolué au fil des années en assurance et il existe plusieurs méthodes pour le mesurer du point de vue des régulateurs, des assureurs, des agences de notation ou des investisseurs. Ils peuvent adopter une métrique différente pour évaluer le montant de capital nécessaire permettant de faire face aux situations défavorables. Alors que le régulateur y voit le moyen de protéger les assurés et d'assurer la stabilité financière, les investisseurs tenteront d'évaluer la probabilité du paiement régulier de dividendes.

En termes de réglementation, Solvabilité I en vigueur jusqu'en 2015 dans l'UE reposait sur les comptes sociaux des organismes d'assurance qui étaient tenus d'évaluer les provisions techniques, c'est-à-dire les engagements qu'ils avaient pris auprès de leurs assurés, de façon prudente. En outre, l'exigence de capital n'était que peu sensible aux risques liés à l'activité des organismes d'assurance. Malgré cela, ce cadre s'est révélé être une approche suffisamment prudente pour permettre aux assureurs de résister dans l'ensemble à la crise financière de 2008 et aux tensions sur les dettes souveraines en 20112.

Toutefois, depuis les travaux développés dans le domaine bancaire dès les années 1990 (notamment Rochet, 1992), les régulateurs ont intégré de manière croissante dans leur cadre de supervision une mesure du capital sensible aux risques : les exigences en capital croissant simultanément à la prise de risque, les institutions financières sont encouragées à mener une politique de gestion des risques prudente pour limiter les coûts en capital.

Aux États-Unis, une réglementation du secteur des assurances fondées en partie sur le risque a été introduite en 1994 : l'exigence en capital est désormais calculée en pondérant certains agrégats du bilan par des facteurs de risque. En Europe, le SST suisse (Swiss Solvency Test) en 2006, puis dans l'UE, Solvabilité II en 2016 vont au-delà. Ces réglementations s'appuient sur des modèles qui prennent en compte la distribution de probabilité du rendement des actifs et de la valorisation des passifs, eux-mêmes calculés en « juste valeur » (ou fair value).

Non seulement les actifs et les passifs doivent être évalués de façon harmonisée au sein de l'UE, mais le SCR est calculé selon une formule standard qui vise à refléter le profil de risque des entreprises d'assurance et de réassurance. Toutefois, afin que le SCR reflète mieux le profil de risque de l'organisme, la réglementation permet à ces derniers d'utiliser des modèles internes ou des paramètres spécifiques à l'entreprise (ou USP3) pour calculer leur SCR, après autorisation de l'autorité de contrôle. En outre, si le superviseur note une déviation du profil de risque de l'organisme par rapport au profil décrit dans le modèle interne ou aux hypothèses sous-jacentes de la formule standard, il est en droit d'imposer une exigence de capital supplémentaire à l'organisme, tant que ce dernier n'a pas rétabli une situation conforme aux attentes de l'autorité de contrôle.

Enfin l'une des grandes innovations de Solvabilité II a été d'intégrer pleinement le contrôle des groupes d'assurance dans la réglementation. Dans le cadre réglementaire précédent, les groupes faisaient l'objet d'une surveillance additionnelle. Avec Solvabilité II, chaque groupe d'assurance est soumis à l'ensemble du cadre réglementaire en tant qu'une seule et même entité. Les exigences en capital imposées au niveau du groupe prennent ainsi en compte l'ensemble des risques supportés par le groupe, tout en introduisant la possibilité de reconnaître des effets de diversification entre les différentes activités du groupe. La supervision des groupes couvre notamment le contrôle des transactions et des transferts de risques intragroupes. Cette évolution réglementaire est cohérente avec l'évolution des pratiques des groupes internationaux d'assurance.

La gestion du capital au sein du groupe fait l'objet d'un contrôle par le superviseur, qui veille à l'équilibre entre la circulation du capital au sein du groupe et la disponibilité effective de ce capital dans chacune des composantes du groupe. La tête de groupe ainsi que chaque entité le composant doit être en mesure de couvrir son SCR à tout moment. Ne peuvent être considérés comme fonds propres éligibles à la couverture du SCR d'une entreprise d'assurance liée que les fonds propres qui peuvent être rendus disponibles pour couvrir le SCR du groupe : se pose alors la gestion de la fongibilité des éléments de fonds propres (à savoir, s'ils sont dédiés à l'absorption de certaines pertes uniquement) et de leur transférabilité (en identifiant s'il existe des obstacles à leur transfert d'une entité à une autre).

Les défis posés par l'évaluation de la solvabilité dans le nouveau régime Solvabilité II

L'utilisation de la valeur de marché représente une vision de la juste valeur, mais accroît la volatilité des bilans prudentiels

L'un des principes fondamentaux de Solvabilité II est l'utilisation de la juste valeur pour l'établissement du bilan prudentiel. Ce principe de juste valeur n'est pas spécifique à Solvabilité II, une convergence au niveau international est observée vers l'adoption de la valeur de marché comme valeur de référence dans le domaine comptable ou prudentiel. Ainsi, pour accroître la cohérence et la comparabilité des évaluations, les normes IFRS (International Financial Reporting Standards) préconisent l'emploi de la valeur de marché pour les actifs lorsque celle-ci est disponible ou, dans le cas inverse, une valorisation utilisant au maximum l'emploi des données de marché. La juste valeur est également l'un des piliers du régime de Solvabilité suisse (SST), entré en vigueur dix ans avant Solvabilité II.

L'application du principe de juste valeur, tant sur l'actif que sur le passif, implique que le bilan prudentiel de l'assureur est influencé par les fluctuations économiques de ses investissements liés aux cycles financiers. Par rapport à l'utilisation de la valeur historique, l'utilisation d'une juste valeur est une avancée, notamment en termes de comparabilité, de sensibilité au risque et de reflet de la situation économique réelle de l'entreprise, mais la dépendance établie entre les informations des marchés financiers et le ratio de solvabilité rend ce dernier structurellement plus volatil. Cette volatilité, souvent évoquée, peut être source d'un comportement procyclique des assureurs. En effet, en cas de retournement des marchés financiers (par exemple, un krach actions ou une hausse significative des spreads des obligations des entreprises), un organisme d'assurance sera incité à se défaire de ses actifs risqués (actions et obligations d'entreprises notamment), afin de limiter la chute des ratios de solvabilité, pesant à la baisse sur les cours.

Lors de la finalisation du régime Solvabilité II, des mesures dites du « paquet branches longues » ont été apportées dans le cadre de la directive dite « Omnibus 2 »4, afin de limiter la volatilité des bilans et d'éviter ainsi le potentiel comportement procyclique des organismes d'assurance. La majorité de ces mesures atténuent la volatilité du bilan des assureurs par l'application d'ajustements sur la courbe des taux d'actualisation. Les principaux composants du « paquet branches longues » sont l'extrapolation de la structure à terme des taux d'intérêt, la correction pour volatilité, l'ajustement égalisateur et l'extension de la période de recouvrement. À ces quatre mesures stabilisatrices ont été ajoutées deux mesures transitoires (provisions techniques et taux d'intérêt) d'une durée de seize ans permettant d'amortir l'impact de l'entrée en application du nouveau régime.

Encadré 2

Les mesures du « paquet branches longues »

Le « paquet des mesures branches longues », introduit en fin de négociation de Solvabilité II, a pour objectif de limiter la volatilité des bilans prudentiels. Hors dispositions transitoires, il se compose de quatre mesures phares :

– l'extrapolation (art. 77a de Solvabilité II) de la courbe des taux au-delà du dernier point liquide, permettant de lisser les évolutions de la partie long terme de la courbe des taux (après vingt ans pour l'euro) en fixant un point d'ancrage à long terme stable ;

– la correction pour volatilité (ou volatility adjustment, art. 77d) qui augmente le taux d'actualisation d'une prime calculée à partir d'un portefeuille représentatif des assureurs européens. Cette prime est liée au niveau des spreads : en cas de crise, l'impact d'une baisse de la valeur de marché des actifs sur les fonds propres Solvabilité II est atténué par la diminution de la valeur actualisée des provisions techniques ;

– l'ajustement égalisateur (ou matching adjustment, art. 77c) qui, pour certains types de contrats d'assurance (pour l'essentiel au Royaume-Uni et en Espagne), augmente le taux d'actualisation d'une prime calculée à partir des actifs détenus par l'organisme d'assurance. Son utilisation nécessite un parfait ajustement de l'échéancier des actifs et des passifs ainsi qu'une détention des actifs jusqu'à leur maturité ;

– l'extension de la période de recouvrement (art. 138 (4)) permettant, en cas de crise financière, d'étendre la période de non-couverture du SCR jusqu'à un maximum de sept ans.

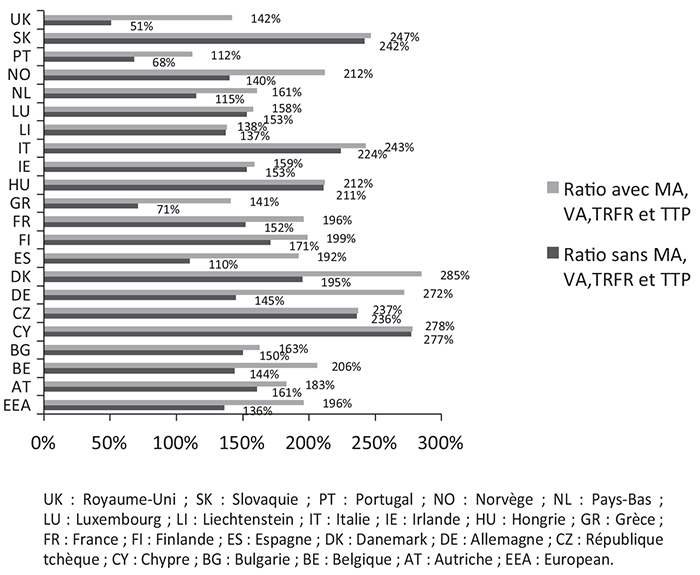

L'EIOPA fait état dans son dernier rapport (EIOPA, 2016b) de l'utilisation de ces mesures par 30 % des assureurs européens en termes de provisions techniques. Si la correction pour volatilité est de loin la mesure la plus utilisée dans l'UE, la disposition transitoire sur les provisions techniques – qui permet de lisser sur seize ans le passage de provisions en normes S1 à des provisions en norme S2 – est également assez répandue. L'impact des mesures sur les ratios de solvabilité est significatif, permettant notamment aux assureurs britanniques, portugais et grecs d'afficher un niveau de solvabilité conforme à la réglementation.

L'emploi des mesures du « paquet branches longues » est cependant soumis à une double discrétion : d'une part, l'organisme d'assurance peut choisir de ne pas utiliser ces mesures et, d'autre part, certaines de ces mesures nécessitent l'accord du superviseur. De ce fait, l'interprétation des ratios de solvabilité et les comparaisons entre organismes doivent être réalisées avec prudence. Il convient à cet égard de rappeler l'importance de la transparence du nouveau régime prudentiel, en particulier relativement à l'utilisation des mesures du « paquet branches longues » : ainsi, si un organisme d'assurance utilise une ou plusieurs de ces mesures, il doit communiquer annuellement l'impact de ces mesures sur le ratio de couverture dans son rapport public sur la solvabilité et la situation financière. Dans ce contexte, les informations disponibles permettront d'assurer une meilleure comparabilité entre organismes d'assurance, indépendamment de l'utilisation des mesures du « paquet branches longues », même s'il convient de constater qu'une période d'adaptation des investisseurs aux nouvelles informations communiquées sera nécessaire5.

Ratio de couverture du SCR avec ou sans mesures branches longues dans les pays de l'UE

Sources : EIOPA (2016a) ; voir encadré 2 (supra) pour MA (matching adjustment), VA (volatility adjustment), TRFR (transitional measures on risk free rates) et TTP (transitory measures on technical provisions).

D'autres mesures existent sous Solvabilité II, en plus du « paquet branches longues », afin de limiter le caractère procyclique du nouveau régime. Par exemple, le mécanisme d'ajustement symétrique pour le risque action (equity dampener) permet de moduler la charge en capital appliquée aux actions cotées ou non cotées en fonction de la position dans le cycle économique : en bas de cycle, le coût en capital de la détention d'une action est diminué, réduisant l'incitation à la vente de ces actifs engendrée par la baisse du ratio de solvabilité.

Une vision économique et prospective des provisions techniques : des vrais avantages, mais un contrôle plus délicat

L'une des caractéristiques découlant de l'estimation économique du bilan est que les fonds propres prudentiels Solvabilité II sont estimés à partir de la différence entre la valeur totale de l'actif et la valeur totale des engagements, en premier lieu les provisions techniques (cf. encadré 1 supra).

Le calcul du BE (best estimate), c'est-à-dire de la meilleure estimation par l'assureur des cash-flows vers les assurés, est réalisé généralement à partir d'un modèle de projection, fondé sur de nombreuses hypothèses actuarielles estimées soit à partir de données historiques, soit à partir d'un jugement d'expert. Parmi ces hypothèses, on retrouvera des éléments techniques liés aux contrats d'assurance (par exemple, les hypothèses de mortalité), des éléments représentant la gestion de l'organisme (modélisation des frais, modélisation des futures actions de gestion), mais également des choix de modélisation (par exemple, la détermination de l'horizon de projection des contrats).

Plusieurs points clés sont donc essentiels pour le calcul du BE. En particulier, l'intégration des primes futures à recevoir par l'organisme reste difficile à modéliser, d'autant que les pratiques de marché ne sont pas standardisées. Pourtant, l'impact des primes futures aura un impact sur les fonds propres prudentiels : si le contrat est profitable, ces primes futures réduisent le BE et augmentent les fonds propres, alors même que par définition, ces primes ne sont pas encore payées par l'assuré.

Les choix sous-tendant la modélisation du BE sont d'autant plus difficiles à déterminer lorsqu'il s'agit de modéliser les futures actions de gestion de l'organisme. Parmi ces éléments, on retrouve la modélisation du comportement de l'organisme dans la revalorisation des contrats d'assurance vie, hypothèse clé car elle détermine la part des bénéfices futurs qui sera attribuée aux assurés. Cette modélisation nécessite de déterminer quel sera le choix des dirigeants en fonction des conditions économiques modélisées (notamment le niveau du taux sans risque) et des attentes des assurés. Une fois cette action de gestion modélisée, il convient ensuite de déterminer quel sera le comportement de l'assuré à la suite de la revalorisation de son contrat, et notamment quelle sera la proportion des assurés rachetant leur contrat d'assurance vie si la revalorisation n'est pas conforme à leurs attentes. Ces hypothèses de modélisation doivent s'appuyer sur des données historiques de l'organisme, mais ces dernières se révèlent parfois insuffisantes pour un calibrage complet, et les actuaires de l'organisme doivent par conséquent utiliser leur jugement d'expert pour finaliser la modélisation des futures actions de gestion. Ces décisions de modélisation ayant un impact fort sur le BE, l'aléa autour du jugement d'expert entraîne une incertitude sur l'évaluation des fonds propres prudentiels.

Le contrôle des choix actuariels opérés reste complexe, alors que leur détermination a un impact significatif. Il en ressort une double exigence. Tout d'abord, les choix actuariels doivent être testés, ce qui inclut en particulier des tests de sensibilité, réalisés par les actuaires des organismes, afin de s'assurer de la robustesse des résultats par rapport aux hypothèses et des impacts potentiels d'une erreur de modélisation. De plus, une documentation précise est nécessaire dans la justification des choix et de leur impact, afin de garantir une meilleure transparence pour les dirigeants de l'organisme, responsables de ces choix et pour le superviseur qui doit les contrôler.

Enfin, derrière la vision économique, certaines difficultés doivent être prises en compte. En premier lieu, le choix de la courbe d'actualisation pour les provisions techniques constitue une question fondamentale, qui trouve des réponses différentes en fonction des cultures diverses de supervision et d'habitudes actuarielles. Par exemple, ce taux d'actualisation est-il indépendant des actifs détenus par l'organisme ? En Europe, ce débat a été tranché en faveur d'un taux d'actualisation, pour la grande majorité des contrats européens, indépendant des actifs détenus par l'organisme. Ce choix repose sur deux principes : d'une part, renforcer la comparabilité des bilans en imposant une courbe des taux d'actualisation identique par monnaie et, d'autre part, limiter l'incitation à l'achat des actifs risqués qui offrirait une prime d'actualisation plus importante. Au niveau international et notamment aux États-Unis, ce choix n'est pas évident et l'utilisation des actifs détenus par l'organisme d'assurance pour l'établissement des taux d'actualisation apparaît comme un meilleur reflet de la réalité économique. La question s'est également posée au niveau des normes comptables IFRS et la future norme IFRS 176, applicable en 2021, devrait apporter des éléments de réponse, sachant que les objectifs de la comptabilité peuvent différer des objectifs prudentiels. Ces divergences de vue portant sur une question fondamentale illustrent l'importance du caractère normatif de la définition des fonds propres prudentiels et la nécessité d'avoir un regard critique sur leur évaluation, par l'organisme et par le superviseur.

Une certaine flexibilité est nécessaire dans la gestion du capital

Une évaluation juste des fonds propres prudentiels est essentielle pour prémunir les assureurs et avec eux les assurés de tout événement défavorable, même parmi les plus sévères. Cependant l'expérience bancaire montre qu'il ne suffit pas, pour une institution financière, d'être bien capitalisée pour faire face à n'importe quelle crise. L'enquête qui a suivi la faillite de Lehman Brother a permis de montrer qu'au-delà de la crise des subprimes, des lacunes dans le système de gouvernance de l'institution financière ont joué un rôle déterminant dans sa défaillance7.

Ainsi la gestion des risques d'un organisme d'assurance ne doit pas reposer uniquement sur la gestion du niveau et de la qualité de son capital. Solvabilité II comporte non seulement des exigences quantitatives (communément appelées « Pilier 1 »), mais aussi deux autres piliers favorisant une gestion saine et transparente des assureurs, via une réglementation intégrant les risques spécifiques à chaque organisme. Ainsi les limites imposées par Solvabilité I en termes d'allocation d'actifs ont laissé place au « principe de la personne prudente », selon lequel les organismes sont tenus d'investir uniquement dans des actifs et des instruments présentant des risques qu'ils peuvent identifier, mesurer, suivre, gérer, contrôler et déclarer de manière adéquate (article 132 de la directive Solvabilité II). Cette liberté laissée aux organismes les oblige à une plus grande responsabilité envers leurs assurés. Ces derniers ainsi que le marché bénéficient par ailleurs d'une meilleure information sur la résilience des organismes d'assurance, puisque le pilier 3 de Solvabilité II impose aux organismes de publier un rapport sur leur solvabilité et leur situation financière présentant notamment une description de la façon dont le capital est géré.

Au-delà de la vision réglementaire du capital, Solvabilité II impose aux assureurs de développer leur évaluation interne des risques et de la solvabilité, plus connue sous son acronyme anglais ORSA (own risk and solvency assessment). Les organismes doivent aussi formaliser des politiques de gestion des risques relatives à la souscription et au provisionnement, à la gestion actif-passif, aux investissements en particulier dans les instruments dérivés et aux engagements similaires, à la gestion du risque de liquidité et de concentration, à la gestion du risque opérationnel et enfin à la réassurance et aux autres techniques d'atténuation du risque. Compte tenu de la nouveauté de cette approche réglementaire en France, l'ACPR a organisé dès 2014 des exercices préparatoires à Solvabilité II, pendant lesquels les organismes devaient remettre des rapports ORSA à l'autorité. Cette dernière, sur la base des analyses réalisées, a précisé au marché ses attentes en termes de contenu et de forme afin d'améliorer la qualité de ces rapports avant l'entrée en application de Solvabilité II. Ainsi, dans le cadre de l'évaluation du besoin global de solvabilité, les organismes sont invités à réfléchir à la conception d'un capital économique qui leur serait propre. Ce capital économique peut inclure dans sa définition la notion de SCR, mais ne doit pas s'y limiter. Le calcul du SCR se limite en effet aux seuls risques quantifiables et importants inclus dans la formule standard (sauf en cas de modèle interne), alors que l'analyse des risques à mener par les organismes doit prendre en compte tous les risques importants, notamment pour traduire les considérations propres et commerciales de l'organisme, au-delà des préoccupations prudentielles et réglemen taires. En 2015, compte tenu de l'importance des impacts de l'environnement de taux bas sur les assureurs vie, l'ACPR a ainsi demandé aux organismes de réaliser dans le cadre de l'exercice préparatoire à Solvabilité II des scénarios volontairement très sévères pour évaluer l'impact sur leur besoin en solvabilité et pour inciter les organismes à réfléchir aux actions de gestion à mettre en œuvre dans une telle situation. Si la conduite de scénarios demandés va au-delà de la lettre de l'ORSA, cet exercice a été l'occasion d'un dialogue entre les organismes et le superviseur utile pour améliorer la résilience des assureurs vie dans un contexte défavorable8.

L'ORSA met en lumière deux éléments : il n'existe pas une mesure unique du capital et la détention de capital n'est pas la réponse unique au besoin de couverture des risques. En particulier, détenir du capital supplémentaire serait inefficace pour se prémunir du risque de liquidité. En cas de choc important (à la suite d'une catastrophe naturelle de grande ampleur pour l'assurance dommages, par exemple, ou en cas de remontée des taux dans un environnement de taux bas), l'assureur devra rapidement mobiliser des sommes d'argent importantes afin de payer les prestations dues. C'est moins la quantité de capital détenu que la rapidité avec laquelle l'assureur peut disposer de liquidités qui est primordiale dans ce cas. La nature des produits financiers dans lesquels l'assureur aura investi entre dans la réponse apportée par les assureurs pour se prémunir du risque de liquidité. Pour d'autres risques, la réassurance peut être une réponse alternative à la détention de capital, puisqu'au-delà d'un seuil de sinistralité pris en charge par l'assureur, c'est le réassureur qui prendra en charge les prestations dues. Sous Solvabilité II, les entreprises sont par ailleurs autorisées à tenir compte de l'impact des techniques d'atténuation des risques dans leur calcul des exigences de solvabilité. En ce qui concerne la réassurance, Plantin (1999) montre l'intérêt de déterminer un plan de réassurance optimal, en considérant la réassurance comme un mode de financement de substitution des fonds propres.

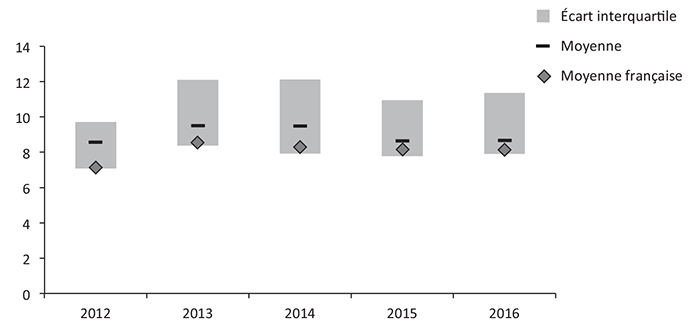

Il en découle que le niveau de capitalisation nécessite une gestion dynamique pour s'adapter à l'environnement économique. Dans un contexte de taux bas prolongé, une diminution de la profitabilité, mesurée par le ratio « résultats/capital » (ROE, en anglais pour return on equity) des organismes d'assurance est normalement attendue, au moins pour le secteur de l'assurance vie, compte tenu de la baisse du rendement des placements. Or, pour l'instant, le ROE demeure relativement résilient (cf. graphique 4 infra), alors que le montant du capital est, comme nous l'avons vu, en hausse. Dans un contexte général dans lequel les rendements attendus par le marché pour le secteur de l'assurance sont parmi les plus élevés des entreprises euro péennes, tous secteurs économiques confondus (Goldman Sachs, 2017), cela constitue un point de vigilance, car il ne doit pas encourager une prise de risque accrue par les assureurs.

Rentabilité des fonds propres (ROE) : écart interquartile et moyenne pondérée9 des groupes européens et moyenne française pondérée

Note : les organismes composant la moyenne française sont : Axa, BNP Paribas Cardif*, CNP, Groupama**, CAA**, Natixis Assurance. Les organismes composant la moyenne européenne sont les organismes français cités ci-dessus et Generali, Allianz, Mapfre, Aegon, Ageas, Prudential, Legal&General.

* Moyenne pondérée par le montant des capitaux propres.

** Données disponibles au deuxième trimestre 2016.

Source : SNL.

En termes de stratégie, dans un environnement de taux bas, les assureurs vie doivent donc trouver le juste équilibre entre un taux de revalorisation de leurs contrats à un niveau suffisant pour éviter que leurs assurés ne préfèrent des produits au rendement supérieur et la nécessité de renforcer des réserves que les assureurs pourront mobiliser en cas de remontée des taux d'intérêt. Une stratégie alternative pour les assureurs est de limiter les engagements qu'ils prennent, afin de maîtriser leur BE réglementaire : cela peut passer par la renégociation des contrats passés ou l'incitation à souscrire des contrats en unités de compte, pour lesquels les assurés portent le risque de marché. Cette flexibilité est néanmoins soumise à un cadre de protection des assurés, le législateur ayant mis l'accent à la fin de 2016 sur le renforcement des réserves via la loi Sapin 2, en introduisant le pouvoir pour l'autorité macroprudentielle compétente en France, le Haut Comité de stabilité financière, de moduler la provision pour participation aux bénéfices.

Conclusion

Le secteur de l'assurance dans les grands pays de l'UE apparaît à l'heure actuelle correctement capitalisé. Ce constat est conforté par l'entrée en application de Solvabilité II et l'introduction d'une métrique de solvabilité en meilleure adéquation avec les risques encourus par les organismes. Au-delà du niveau de capitalisation, d'autres mesures, telle que l'ORSA et les exigences de gouvernance, ont été introduites par Solvabilité II pour garantir une meilleure gestion des risques.

Une vision économique et prospective présente de vrais avantages, mais rend le contrôle prudentiel plus délicat. Il convient d'être vigilant vis-à-vis du calcul des fonds propres prudentiels, et en premier lieu un regard critique est nécessaire sur le calcul du BE, tant pour l'organisme que pour le superviseur. De même, les différents acteurs des marchés financiers devront s'approprier cette nouvelle méthode d'évaluation des fonds propres. À ce titre, le principe de transparence de Solvabilité II, qui se traduit par la publication par les organismes de nombreuses informations concernant leur solvabilité, est un atout, même si cet effort d'appropriation par toutes les parties prenantes, y compris les investisseurs et les agences de notation, nécessitera un certain temps.

Enfin les premières années d'expérimentation de ce nouveau régime permettront d'établir un bilan de Solvabilité II et de répondre aux questions parfois soulevées par son application. Le nouveau régime est-il trop complexe ? Certains risques sont-ils mal calibrés ? Constate-on des effets dissuasifs prudentiellement injustifiés à l'investissement dans certaines classes d'actifs ? À l'aune des premiers exercices d'application de Solvabilité II, ces questions pourront trouver des réponses dans les deux clauses de révisions du régime prudentiel prévues dans les textes, en 2018 et en 2020 et, le cas échéant, des ajustements pourront être introduits.

Au-delà des frontières de l'UE, la problématique du niveau de capitalisation du marché de l'assurance se pose au niveau de l'Association internationale des contrôleurs d'assurance, plus connue sous l'acronyme anglais IAIS (International Association of Insurance Supervisors). Les superviseurs du monde entier réfléchissent aux standards communs qui permettraient de définir une norme mondiale harmonisée pour la détermination des fonds propres prudentiels et pour le calcul de l'exigence en capital, attendue en 2019. L'IAIS poursuit également ses travaux sur la notion de systémicité en assurances et le besoin si nécessaire de définir une surcharge en capital pour les assureurs qui seraient considérés comme systémiques aux regards de leur taille, des liens qu'ils ont avec les autres secteurs financiers, et de leurs activités.