Introduction : des réformes à foison

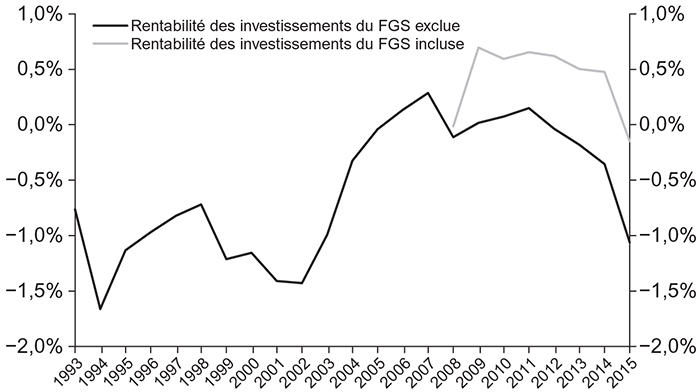

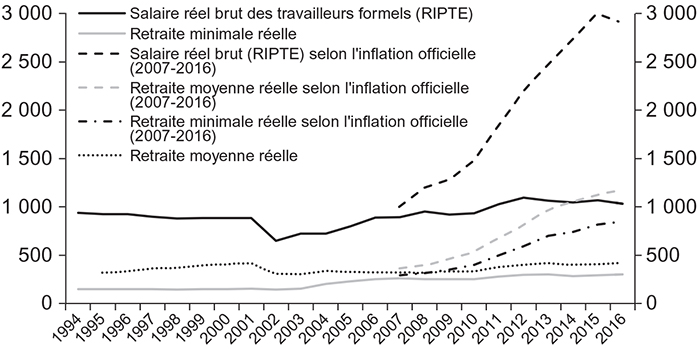

En Argentine, les réformes des retraites se suivent, mais ne se ressemblent pas. Trois réformes majeures et contradictoires ont eu lieu dans les vingt-cinq dernières années. Tout d'abord, celle de 19931 remplace le système de retraite par répartition préexistant par un système mixte, le SIJP (cf. encadré 1 infra), comprenant un pilier par capitalisation et un autre par répartition. Les deux sont confiés à des entités nouvellement créées : des fonds de pension privés gèrent le premier et l'Administración Nacional de Seguridad Social (ANSES) (cf. encadré 1) gère le second. Le coût de la transition vers ce système de retraite à deux piliers devait être assuré par le transfert temporaire de 15 % des impôts collectés par l'État fédéral pour le compte des provinces (les impôts dits « coparticipables » ou « coparticipation ») vers l'ANSES. Ce dispositif n'a cependant pas empêché un fort déficit de la sécurité sociale découlant du transfert massif de cotisations vers le pilier privé (cf. graphique 1 infra). À partir de la crise de 2001 et du défaut partiel de paiement en décembre de cette année, l'État a perdu l'accès aux marchés financiers pour couvrir ce déficit. L'équilibre forcé des comptes de la sécurité sociale qui s'est ensuivi s'est fait aux dépens des retraités touchant une pension supérieure à la retraite minimale et des provinces. Les premiers ont vu leurs retraites réelles diminuer entre 2002 et 2006 (cf. graphique 2), les secondes n'ont pas récupérer leur 15 % d'impôts « coparticipables » à l'expiration en 2006 de l'accord qu'elles avaient conclu avec l'État fédéral. Ces deux acteurs ont alors ouvert des litiges contre ce dernier.

Solde du compte courant de l'ANSES, 1993-2015

(en % du PIB)

Sources : Comptabilité générale de la Nation (CGN, 1993-2015) ; ministère de l'Économie.

Évolution des retraites et des salaires en termes réels, 1994-2016

(pesos de décembre 1994)

Note : l'INDEC (Instituto Nacional de Estadística y Censos) conseille de prendre avec réserve les indices des prix à la consommation entre 2007 et 2015. De ce fait, nous calculons les salaires et les retraites réels à l'aide d'une moyenne des indices d'inflation des provinces de San Luis et de la ville de Buenos Aires à partir de 2007. Après cette date, les salaires et les retraites réels calculés à l'aide des indices officiels d'inflation (ceux de l'INDEC) sont représentés en pointillés. Valeurs de décembre, sauf pour 2016 (valeurs de mars).

Sources : DNPE (2016) ; INDEC ; ministère du Travail ; instituts provinciaux de statistiques des provinces de San Luis et de la ville autonome de Buenos Aires.

Encadré 1

Les organismes du système de sécurité sociale argentin

ANSES : créée en décembre 1991, l'Administration nationale de sécurité sociale est une entité dépendant du ministère du Travail argentin. Elle paie principalement les prestations de chômage, les allocations familiales hors fonctionnaires provinciaux et les retraites par répartition hors régimes spéciaux2. De ce fait, elle a géré le pilier par répartition du SIJP (1993-2008), puis du SIPA (depuis 2008). À la suite de la nationalisation des fonds de pension privés à la fin de 2008, elle gère également les fonds accumulés par ceux-ci, regroupés dans le FGS (fonds de garantie de soutenabilité).

SIJP : créé lors de la réforme de 1993, le système intégré de retraite et de pension consistait en un pilier de retraites par capitalisation géré par des fonds de pension privés et en un pilier de retraites par répartition géré par l'ANSES. L'affiliation y était obligatoire pour tous les travailleurs, hors régimes spéciaux. Il était possible de choisir à quel pilier cotiser, mais ce choix était définitif jusqu'à ce qu'une réforme de 20073 ouvre la possibilité de passer du pilier par capitalisation à celui par répartition, puis de changer de pilier une fois tous les cinq ans. Dissous lors de la nationalisation des fonds de pension privés de 2008, il est remplacé par le SIPA.

SIPA : créé lors de la nationalisation des fonds de pension privés en 2008, le système intégré de prévision argentin est un système de retraite par répartition géré par l'ANSES qui remplace le SIJP et qui est toujours en vigueur aujourd'hui. Le mode de calcul des retraites ainsi que la population tenue d'y contribuer restent les mêmes qu'avec le SIJP.

FGS : créé lors de la réforme de 2008, le fonds de garantie de soutenabilité du système intégré de prévision argentin regroupe les ressources des fonds de pension privés nationalisés en 2008. Géré par l'ANSES, il remplit le rôle de fonds de sécurité du SIPA en cas de crise économique et de fonds de développement en finançant des projets productifs ou d'infrastructures. Jusqu'à la réforme de 2016, il n'a pas été utilisé pour financer les dépenses de sécurité sociale. Équivalent à 8 % du PIB lors de sa création en 2008, il représente 13 % du PIB en 2016.

Pourtant ce système dual a été maintenu jusqu'à la crise financière de 2008 et la chute de la valeur des actifs des fonds de pension privés. La réforme de 20084 dissout le pilier par capitalisation, réunifiant les retraites au sein d'un seul pilier par répartition géré par l'ANSES, le SIPA (cf. encadré 1 supra). Les actifs des fonds de pension privés, équivalents à 8 % du PIB, sont nationalisés et regroupés dans le FGS (cf. encadré 1), géré par l'ANSES comme fonds de sécurité pour les retraites, mais aussi comme fonds de développement. Ce système à répartition provisionnée a maintenu un certain équilibre des comptes tout en augmentant la couverture et le montant des retraites et des allocations familiales (cf. graphique 1 supra).

Néanmoins les litiges que l'État fédéral maintenait avec certaines provinces et certains retraités se sont soldés en sa défaveur. La Cour suprême a notamment corrigé les règles de calcul et d'actualisation des retraites sur certaines périodes où les retraités avaient été lésés par une prise en compte insuffisante de l'inflation5. Elle a de plus décidé que les provinces devaient récupérer les 15 % d'impôts « coparticipables » qui allaient à l'ANSES6. En réponse à ces décisions de justice, le nouveau gouvernement a adopté une réforme des retraites en 20167. Elle rend progressivement les impôts mentionnés ci-dessus aux provinces et introduit un « programme national de réparation historique pour retraités et pensionnés », dédommageant une partie des retraités qui avaient pâti du calcul défavorable de leurs retraites. Néanmoins cette réforme s'annonce coûteuse et semble devoir être principalement financée par le FGS. Quelle logique sous-tend cette dernière réforme des retraites ? Quelles sont ses conséquences probables ? Dans un premier temps, nous étudions les forces, mais aussi les faiblesses démographiques, structurelles et judiciaires du système de retraite argentin à la veille de la réforme de 2016. Puis nous analysons comment cette réforme répond à certaines des limites du système antérieur, tout en soulevant de nouveaux problèmes, notamment en termes d'inégalités entre retraités et d'équilibre du système des retraites à court et moyen terme.

Une sécurité sociale élargie, mais fragile structurellement et judiciairement

À la veille de la réforme de 2016, les comptes de l'ANSES, et donc du système national de sécurité sociale (cf. encadré 1 supra), étaient proches de l'équilibre (cf. graphique 1 supra). Cependant des facteurs qui ne se reflétaient pas directement sur ces comptes mettaient en danger le fonctionnement de la sécurité sociale et ont motivé la réforme de 2016.

Des fondements consolidés par la nationalisation des fonds de pension privés

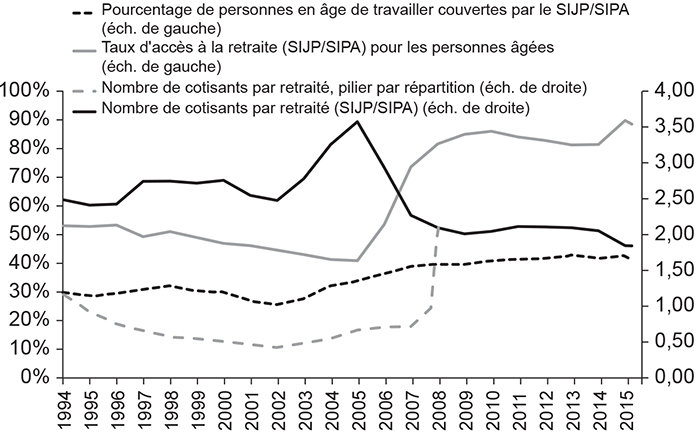

La réforme de 2008 avait permis, grâce à la nationalisation des fonds de pension privés, de consolider le système de retraite. En effet, avant 2008, le pilier par capitalisation captait la plupart (59 % en septembre 2008 ; Arza, 2009) des cotisants, tandis que celui par répartition payait la plupart des retraites, notamment les droits acquis antérieurement à la création du pilier par capitalisation (et donc du SIJP) en 1993. En même temps, un moratoire de retraite introduit en 2006 (cf. encadré 2) avait étendu l'accès des personnes âgées à la retraite. Aussi le nombre de retraités a crû plus rapidement que celui des cotisants, et ce, malgré la forte croissance économique entre 2003 et 2008 (8,5 % en moyenne) qui avait augmenté fortement l'emploi formel. Grâce à la nationalisation, le système de retraite par répartition argentin est passé de moins d'un cotisant par retraité à plus de deux, entre septembre et décembre 2008, niveau qu'elle a peu ou prou maintenu depuis (cf. graphique 3 infra). Enfin la dissolution du pilier par capitalisation a permis de créer le FGS (cf. encadré 1 supra). Avec 8 % du PIB à sa création, ce fonds représentait une opportunité d'effectuer d'importants investissements publics et de soutenir l'activité au moment où la crise financière frappait l'Argentine et la région.

Encadré 2

Les moratoires de retraite en Argentine (2006 et 2014)

Avant la réforme de 2016, les personnes aux carrières incomplètes n'avaient accès qu'à une pension de vieillesse à partir de 70 ans sous condition de ressources et de faible montant. Pour y remédier, le gouvernement avait mis en place deux moratoires de retraite, en 2006, puis en 2014. Accessibles à chaque fois pour un temps limité, ils permettaient aux personnes ayant atteint l'âge de la retraite (60 ans pour les femmes, 65 ans pour les hommes) de racheter des années non cotisées antérieures à une date butoir afin de compléter les trente années de cotisation requises pour accéder à la retraite. Ces années non cotisées constituaient la dette prévisionnelle que l'individu maintenait envers l'ANSES, qui était remboursée à travers une réduction temporaire et limitée du montant de sa retraite. L'accès à la retraite s'en est trouvé grandement facilité, au point où les retraités par moratoire représentaient presque les deux tiers (64 %) des retraités totaux en mars 2016 (DNPE, 2016, pp. 21-26).

Des défauts inhérents au pilier par capitalisation argentin ont néanmoins pesé lourd dans la décision de passer à un système par répartition unique. Les rendements des comptes individuels de retraite étaient grevés par des coûts de gestion qui atteignaient en moyenne 21,6 % du total des cotisations de leurs adhérents sur la période 1995-2007. Cela réduisait grandement le montant des retraites que ces fonds étaient en mesure de payer. Dans cette même période, les coûts de gestion ne représentaient que 1,7 % des ressources du pilier par répartition géré par l'ANSES (Arza, 2008). L'élément déclencheur a néanmoins été la crise financière de 2008, qui a provoqué l'effondrement des titres dans l'actif des fonds de pension privés et des fonds disponibles pour payer les retraites futures. Or l'État garantissait aux retraités du pilier par capitalisation une retraite au moins équivalente à la pension minimale8. Le coût de la crise pour les cotisants du régime par capitalisation ainsi que pour l'État risquait d'être donc important. Le gouvernement a donc profité de la crise financière de 2008 pour nationaliser les fonds de pension privés et approfondir le système argentin de sécurité sociale sans faire face à une forte opposition politique.

Cotisants par retraité, taux de couverture de la population en âge de travailler et accès à la retraite, 1994-2016

Note : les âges de travail vont de 20 ans à 59 ans pour les femmes et à 64 ans pour les hommes. Les valeurs sont celles de décembre jusqu'en 2015 et de mars pour 2016.

Sources : Extrapolation des recensements de 1991, 2001 et 2010 et projections démographiques de l'INDEC ; DNPE (2016) ; CGN (1993-2015) et Arza (2009).

Un contexte démographique favorable à moyen terme

La solidité apparente du système de retraite à la veille de la réforme de 2016 était renforcée par une structure démographique loin d'être défavorable dans l'immédiat. Certes, avec une espérance de vie à la naissance élevée (76 ans en 2014)9 et un nombre d'enfants par femme estimé par l'INDEC à 2,28 en 2015, l'Argentine fait face à un vieillissement démographique. Les projections de l'INDEC prévoient une baisse modérée du taux de fécondité à 2,1, le seuil de renouvellement générationnel, en 2025, puis à 1,98 en 2040. Elles prévoient aussi que le rapport entre les 20-59 ans et les 60 ans ou plus devrait passer de 3,6 à 2,5 entre 2010 et 2040 (il était de 2 en France en 2015) (COR, 2016, p. 18). Ce vieillissement devrait néanmoins avoir un rythme modéré : la lente décrue du taux de fécondité fait que l'évasement de la base de la pyramide des âges ne devrait survenir qu'après 2025. Les retraites argentines devraient donc bénéficier d'un contexte démographique relativement favorable à court terme.

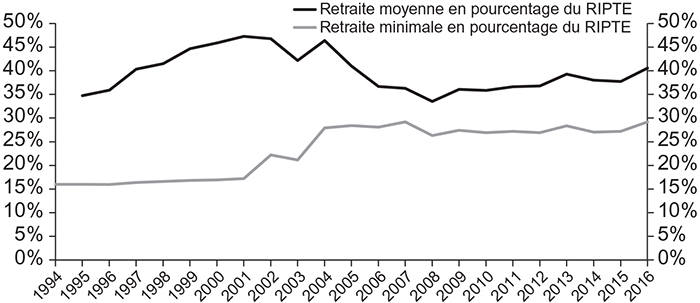

Un approfondissement de l'État-providence

Le passage à un système de retraite unifié a permis de continuer et d'approfondir l'extension de l'État-providence sans compromettre l'équilibre des comptes, du moins jusqu'en 2015. En 2015, les allocations familiales et les retraites représentaient respectivement 1,6 % et 7,4 % du PIB, contre respectivement 2,2 % et 7,9 % du PIB en moyenne pour les pays de l'OCDE (Organisation de coopération et de développement économiques) en 201110. Aussi bien les retraites (dès mars 2009) que les allocations familiales (dès septembre 2015) ont bénéficié d'actualisations semestrielles selon un indice de mobilité dépendant de l'évolution des salaires et des ressources fiscales à destination de l'ANSES11. Cela a augmenté la retraite moyenne en pourcentage du salaire brut moyen des travailleurs formels (RIPTE) (cf. graphique 4).

Évolution des retraites en pourcentage des salaires bruts des travailleurs formels (RIPTE)

Sources : DNPE (2016) ; ministère du Travail.

L'universalisation de la sécurité sociale s'est également poursuivie, avec l'introduction d'une allocation familiale pour les enfants de travailleurs informels ou chômeurs non indemnisés à la fin de 2009, et d'un nouveau moratoire de retraite accessible entre 2014 et 201612. Celui-ci a encore étendu l'accès à la retraite des personnes âgées, mais a fait passer le SIPA sous la barre des deux cotisants par retraité en mars 2016 et provoqué un déficit de l'ANSES (cf. graphique 1 supra). La cause en est que depuis 2008, le taux de couverture par le SIPA de la population d'âge actif a stagné autour de 40 %, après une croissance de 10 points depuis 200213 (cf. graphique 3 supra). La persistance d'un important secteur informel (33 % des salariés travaillaient au noir au deuxième trimestre 2016)14 et d'un chômage non négligeable et récemment à la hausse (9,3 % au deuxième trimestre 2016) l'explique et neutralise les effets du contexte démographique favorable. L'équilibre du système des retraites dépend désormais du transfert des ressources fiscales. En particulier, 18,5 % des ressources courantes de l'ANSES (1,6 % du PIB) provenaient en 2014 de l'assignation litigieuse de 15 % des impôts « coparticipables » des provinces (CGN, 1993-2015 ; TÉLAM, 2016). La décision de la Cour suprême à la fin de 2015 ordonnant la dévolution de ces fonds aux provinces remettait donc en cause l'équilibre financier des retraites.

De surcroît, la persistance de faibles taux de couverture de la population d'âge actif rend difficile pour le travailleur argentin moyen de valider les trente années de cotisation nécessaires pour partir à la retraite normalement. Son départ à la retraite depuis 2006 a très souvent dépendu de l'adhésion à un moratoire de retraite accessible pour un temps limité. Sans de nouveaux moratoires dans le futur, une majorité des personnes âgées auraient donc été privées de retraite, comme c'était le cas avant le premier moratoire de 2006 (cf. graphique 3 supra).

Un montant des retraites déconnecté des cotisations passées

Enfin la contrepartie de ce basculement de facto vers un régime de retraite universel (ou beveridgien) a été la déconnexion du montant des retraites par rapport aux cotisations passées et un tassement des retraites autour de la retraite minimale. En mars 2016, 72 % des retraités touchaient au plus la retraite minimale et 89 % jusqu'à deux retraites minimales (DNPE, 2016, p. 23). Une partie de ce tassement est la conséquence bienvenue d'une hausse de la retraite minimale en termes réels et de son maintien à 30 % du salaire brut moyen (cf. graphique 4 supra), ainsi que de l'incorporation de nouveaux retraités via les moratoires, touchant pour la plupart la retraite minimale. Néanmoins la baisse en termes réels de la retraite moyenne entre 2001 et 2006 (cf. graphique 2 supra) a fait que les personnes qui avaient longtemps cotisé par le passé touchent quasiment la même retraite que d'autres personnes aux carrières incomplètes. Cette baisse a également motivé plusieurs particuliers à poursuivre l'État en justice pour exiger une réévaluation à la hausse de leurs retraites. La Cour suprême a tranché en faveur des plaignants à plusieurs reprises, ordonnant des corrections rétroactives du montant et des règles de calcul des retraites sur les périodes incriminées15. Ces décisions n'ont cependant pas été étendues à tous les retraités pouvant en bénéficier, l'ANSES n'ayant pas la marge budgétaire suffisante pour le faire sans compromettre l'équilibre de ses comptes. Des dizaines de milliers de retraités ont donc dû saisir les instances judiciaires pour avoir réparation et seule une minorité d'entre eux ont réussi à obtenir de l'ANSES des dédommagements conséquents au milieu de 201616.

En résumé, à la veille de la réforme de 2016, l'Argentine avait un système de retraite et de sécurité sociale en voie d'universalisation et aux comptes presque équilibrés, mais confronté à plusieurs limites. L'accès universel à la retraite n'était pas solidement garanti d'un point de vue légal et maintenait un faible rapport de cotisants par retraité, alors même que le vieillissement de la population ne faisait que commencer. Les retraites, tassées autour de la retraite minimale, étaient devenues quasiment forfaitaires et la baisse des retraites entre 2002 et 2006 avait motivé de nombreux litiges contre l'État exigeant de coûteuses compensations. De plus les provinces avaient eu gain de cause dans le conflit judiciaire qui les opposait à l'État fédéral. Ces deux revers judiciaires remettaient en cause l'équilibre des comptes du système de retraite à court terme. La réforme de 2016 se veut une réponse à plusieurs de ces défis.

La réforme de 2016 : vieilles carences et nouveaux déficits

La loi 27260 combine une réforme des retraites prenant en compte les décisions de justice précédemment évoquées et une amnistie fiscale pour les biens non déclarés au fisc. Le lien entre ces deux mesures en soi indépendantes est l'amende d'entre 5 % et 10 % appliquée sur ces derniers qui est censée financer cette réforme des retraites. Cette loi n'est censée être pourtant qu'un début : elle institue un Conseil qui a pour mission de préparer un « nouveau régime de retraites, universel, complet, solidaire, public, soutenable et par répartition » dans un délai de trois ans. Cette réforme répond donc à certaines limites du système précédent, mais uniquement dans une perspective de court terme.

Des solutions qui grèvent le budget de l'État

Tout d'abord, la loi ratifie l'accord signé entre le gouvernement fédéral et les différentes provinces qui établit qu'à partir du 1er janvier 2016, l'État ne retiendra plus que 12 % de la « coparticipation » pour financer la sécurité sociale. Cette part sera réduite de 3 points de pourcentage chaque année jusqu'à disparaître en 2020. Ces ressources manquantes pour l'ANSES seront compensées par le budget courant de l'État et elles n'entraîneront pas une correction à la baisse de l'indice de mobilité des retraites. Le litige avec les provinces est donc réglé, mais à un prix très élevé pour l'État central.

Ensuite est créée une « pension universelle pour la personne âgée ». Elle est égale à 80 % de la retraite minimale, est accessible à tous à partir de 65 ans et donne accès à la couverture médicale des retraités. Cette pension est néanmoins moins généreuse que celles des précédents moratoires ; elle ne génère pas de pensions dérivées en cas de décès du bénéficiaire, ne devient pas équivalente à 100 % de la retraite minimale au bout de cinq ans et n'est pas accessible aux femmes avant 65 ans17. Cette pension de vieillesse universelle sera payée par l'ANSES, qui se verra remboursée de son coût sur le budget de l'État. Vu que les retraites par moratoire représentaient 27 % des dépenses courantes de l'ANSES en 2014 (ou 2,2 % du PIB), l'impact positif sur les comptes de l'ANSES est potentiellement important à moyen terme, au détriment certes du budget de l'État et des plus petites retraites.

La principale limite de ces deux aspects de cette réforme de 2016 est leur financement. Il n'est en effet guère crédible que l'État accepte sur le long terme à la fois de compenser la « coparticipation » rendue aux provinces, qui atteignait 1,6 % du PIB en 2014, et d'assumer le coût de la pension universelle pour la personne âgée. Il est donc fort probable qu'à moyen terme (par exemple, dans le cadre de la nouvelle réforme qui devrait survenir d'ici à trois ans), le coût de ces deux mesures soit répercuté au moins partiellement sur les retraités à travers une baisse des prestations ou un décalage de l'âge de départ à la retraite.

Une « réparation historique » inégale et circonscrite à certains retraités

Le cœur de la réforme est la réparation proposée aux plaignants et aux retraités qui pourraient prétendre à des retraites ajustées selon les décisions de la Cour suprême. Les retraites initiales calculées à l'aide de revenus perçus avant le 30 juin 2008 sont corrigées à la hausse, tout comme les retraites perçues entre 2002 et 200618. Ces deux corrections sont répercutées rétroactivement sur toutes les retraites perçues par la suite. La différence actualisée19 de ces sommes avec les retraites effectivement perçues par le passé constitue la dette que l'ANSES reconnaît au retraité concerné. Pour bénéficier de ces avantages, le retraité doit souscrire un accord à l'amiable avec l'ANSES et abandonner toutes les poursuites judiciaires contre cette agence. Tous les retraités souscrivant à l'accord bénéficieront de la correction de leurs retraites futures, mais seulement ceux ayant porté plainte contre l'ANSES avant le 30 mai 2016 auront leur dette remboursée partiellement et sur un an20. Le signal qui est envoyé avec cette réforme est qu'il convient de traîner l'État en justice, ce qui est pour le moins paradoxal. Cette réforme reste néanmoins une réparation envers des générations de retraités lésées par le passé et une exécution des décisions de justice.

Le problème principal à nos yeux de cette « réparation historique » est qu'elle génère un flux de nouvelles dépenses qui seront financées par deux stocks de ressources : le FGS et l'amnistie fiscale. Les estimations faites par le gouvernement du montant du recouvrement dérivé de l'amnistie fiscale varient entre 30 milliards de pesos (Franco, 2016) et 60 milliards de pesos (Burgueño, 2016) en tout. Néanmoins la somme du stock de dettes à rembourser et du réajustement des retraites pour 2016 seulement se situerait aux alentours de 69 milliards de pesos (0,8 % du PIB du deuxième trimestre 2016), soit davantage que le plus optimiste des scénarios de recouvrement via l'amnistie fiscale (Capello et García Oro, 2016). Or la correction du niveau des retraites à la hausse se répercutera sur les dépenses des années suivantes, générant des dépenses supplémentaires de l'ordre de 1,9 % du PIB pour 2017 et 2018 et 1,6 % du PIB pour 2019 (ITEGA, 2016).

Une partie importante du coût de cette « réparation historique » sera donc assumée par le FGS. La réforme permet en effet d'utiliser la rentabilité future du FGS ainsi que ses actifs pour affronter le coût des accords à l'amiable. D'après les premières estimations, le FGS passerait de 13 % du PIB en 2016 à 7,6 % en 2019, au moment où la prochaine réforme est censée être adoptée, jusqu'à atteindre 1,4 % en 2027 date à laquelle les comptes de l'ANSES seraient à l'équilibre (ITEGA, 2016). L'équilibre serait retrouvé car le coût de cette « réparation historique » est concentré dans le court terme et diminuera progressivement, les générations en bénéficiant étant circonscrites dans le temps. En contrepartie, le FGS sera au mieux sérieusement entamé, au pire entièrement liquidé. Il serait donc utilisé non pour aider la retraite par répartition à faire face à des chocs démographiques ou économiques sans devoir baisser les retraites ou pour financer des projets de développement, mais pour boucler financièrement une réforme des retraites.

Conclusion : Le rendez-vous dans trois ans : vers une réforme dans l'urgence ?

Rarement dans l'histoire argentine il n'aura été possible de concilier un niveau aussi élevé d'adéquation du système de sécurité sociale avec un équilibre des comptes que dans les années 2008-2015. À partir de la nationalisation des fonds de pension privés en 2008, l'Argentine s'est retrouvée avec un système de retraite par répartition unifié, avec des prestations indexées sur les salaires et les ressources fiscales et un accès universel à la retraite. Ce système était en plus provisionné par un fonds de pension public conséquent, qui contribuait au financement du développement économique argentin. Le système faisait néanmoins face à d'importants problèmes judiciaires et structurels qui motivent la réforme de 2016. Celle-ci introduit une pension de vieillesse universelle, permanente mais peu généreuse, et garantit une retraite universelle tout en instaurant une inégalité durable entre retraités. Elle règle de même les litiges avec certains retraités et les provinces, mais à un coût élevé pour l'État et la sécurité sociale. La « réparation historique » proposée à certains retraités sera essentiellement financée par le FGS, qui sera probablement liquidé à moyen terme. Enfin le coût du règlement du litige avec les provinces et de la pension universelle échoue intégralement sur le budget courant de l'État. Il n'est guère crédible que le Trésor assume ces dépenses ad vitam aeternam. La réforme structurelle des retraites prévue dans trois ans pourrait être l'occasion de résorber ces déficits à venir à travers une baisse importante des prestations du système de retraite et d'allocations familiales.

L'Argentine est donc un cas d'école en économie des retraites, mais aussi en économie politique. Non seulement parce que c'est l'un des rares pays ayant connu la transition vers et hors d'un système par capitalisation. Mais aussi car elle montre qu'un système de répartition provisionné par un fonds de garantie est politiquement difficile à maintenir. La tentation d'utiliser ces fonds mis de côté pour éponger temporairement des déficits structurels (comme c'est actuellement le cas de l'OASDI Trust Fund aux États-Unis) ou pour boucler financièrement une réforme des retraites (comme dans le cas de la réforme française des retraites de 2010 qui vide le Fonds de réserve des retraites) est trop grande pour les gouvernements successifs. Le cas de la réforme des retraites de 2016 en Argentine montre encore une fois que les considérations politiques de court terme l'emportent bien souvent sur les considérations économiques et de développement de long terme.