Le Comité de Bâle, qui a publié les accords Bâle I, Bâle II et Bâle III, est une institution internationale créée en 1974 par les gouverneurs des banques centrales du groupe des dix pays du G10, après la faillite de la banque allemande Herstatt qui a mis en évidence l’existence du risque systémique. Peter Cooke, directeur de la Banque d’Angleterre, avait pris l’initiative de proposer la création de ce comité1 et a été son premier président. Pour renforcer la sécurité et la fiabilité du système financier international, pour établir des normes minimales de contrôle prudentiel, pour vulgariser les meilleures pratiques bancaires et pour élargir la coopération bancaire internationale, le Comité de Bâle a besoin d’informations et d’opinions fiables. Les fournisseurs mondiaux ne sont pas légions dans ce domaine et, tout naturellement, les experts se sont tournés, dans le cadre de fonctions support, vers les agences de notation financière. Les accords Bâle I et Bâle II visaient à garantir un niveau minimum de capitaux propres dans les institutions financières, afin d’assurer la survie financière des banques. Bâle III avait plus d’ambition, après la faillite retentissante de la banque Lehman Brothers. Depuis 1996, les agences de notation sont officiellement référencées dans les réglementations bancaires. Elles ont accompagné, et accompagnent encore, les travaux des accords de Bâle. Ces accords déterminant et fixant le capital réglementaire des entités font un large usage des notations2. Dans un univers financier mouvant et instable, nous avons voulu analyser l’évolution du rôle et la modification du pouvoir des principales agences de notation impliquées explicitement ou implicitement dans les accords de Bâle I à Bâle II et à Bâle III.

Le hasard et la nécessité : les agences de notation et la mesure quantitative de la qualité dans les accords de Bâle

Les principales agences de notation ont capitalisé plus d’un siècle d’expertise en matière de faillites, de défauts de paiement et de lacunes financières en tous genres, privés et publics, sur les cinq continents (Degos et Ben Hmiden, 2011 ; Degos et al., 2010, 2012 et 2015). Les multiples connexions mondiales des systèmes bancaires ne peuvent plus fonctionner au hasard, ne peuvent plus induire des crises et des catastrophes que l’on se bornerait à constater a posteriori de manière passive. Les dernières décennies ont rappelé qu’un système financier est robuste lorsque des variations modestes du niveau des cash-flows, des taux de capitalisation ou des taux de crédit n’affectent pas notablement l’aptitude des entreprises à payer leurs dettes financières. Mais un système financier est faible lorsque de faibles variations des niveaux précédents mettent les entités financières et non financières dans l’incapacité de payer. Les systèmes financiers dépendent aussi des conditions extérieures et la robustesse ou la fragilité d’un système financier est focalisée sur plusieurs éléments : les caractéristiques intrinsèques du système, son comportement en matière de cash-flow, les conséquences de la variation du cash-flow sur la façon dont les entités font face à leurs obligations financières. L’hypothèse d’instabilité financière (Minsky, 1982 et 1986) postule que sur une période de plusieurs années consécutives de croissance, les relations dépendant du cash-flow subissent des variations transformant un système initialement robuste en un système fragile. Pour apprécier les conditions de passage d’un système robuste et stable à un système fragile et vulnérable, il faut disposer d’instruments de mesure et de possibilité d’arbitrage et de police. La tendance bien décrite par Minsky est que la stabilité crée une fausse sécurité qui encourage les spéculations et qui abaisse le niveau de protection et de garantie contre les crises financières. Le Comité de Bâle, créé en 1974, n’avait pas la prétention de régler toutes les crises possibles, mais depuis cette époque, il rassemble les banques centrales des plus grandes puissances économiques. Les autorités prudentielles de ces puissances ont décidé d’instaurer un ensemble de règles imposables aux banques afin de stabiliser le système bancaire. Ces accords de Bâle successifs visent à instaurer des normes internationales à respecter par chaque établissement financier, afin d’éviter des crises de plus en plus importantes. Mais sans instrument de mesure pertinent, cette série d’accords ne pouvait être que théorique et inefficace. Les recommandations de Bâle sont revues régulièrement pour devenir peu à peu des obligations qui concernent l’ensemble des banques. De Bâle I à Bâle II, puis à Bâle III, les banques ont dû apprendre à respecter les contraintes imposées par la réglementation prudentielle afin de ne pas induire prématurément une instabilité financière redoutée qui revient de manière cyclique.

Bâle I ou le rôle implicite et non indispensable des agences de notation

Le Comité de Bâle a été créé par les gouverneurs des banques centrales du G10 en 1974. Il avait pour objectif d’améliorer la stabilité du système bancaire international, garant de la stabilité du système financier international, de plus en plus spéculatif, où les entités économiques et financières prudentes (hedge-finance unit au sens de Minsky), gérant efficacement leur trésorerie, devenaient plus rares que les unités de finances spéculatives, endettées et sensibles à la hausse des taux d’intérêt, ou que les unités de Ponzi, financièrement déséquilibrées dans tous les cas et pour toutes les périodes. Initialement, il était indispensable de limiter le risque de faillite et il fallut analyser le risque de crédit. L’une des fonctions essentielles des banques est d’accorder du crédit. Si la banque, à la stratégie déficiente, subit des pertes sur les crédits accordés, ces pertes entraînent une perte substantielle de capital. Lorsque ses capitaux propres deviennent négatifs, la banque ne peut survivre qu’en consommant le capital de ses clients et est en état de faillite virtuelle. L’économie mondiale ne peut pas fonctionner avec des modèles risquant à chaque instant des faillites virtuelles et l’une des possibilités, simple sinon simpliste, est d’obliger chaque banque à avoir des ressources propres qui lui permettent d’éviter le dépôt de bilan pendant une période et pour des montants définis. Il a fallu quatorze ans au Comité de Bâle, dont neuf années de calcul expérimental décidées par le Comité consultatif bancaire (1980-1988), pour que ses travaux deviennent opérationnels et en 1988, au terme d’une période de déréglementation financière où les banques ont eu une croissance chaotique et cancérogène, les autorités prudentielles ont ressenti la nécessité d’encadrer une profession qui pouvait entraîner des désastres mondiaux irréversibles. Le premier accord, Bâle I, est un ensemble de recommandations des banquiers centraux des pays du G10, réunis sous l’égide de la Banque des règlements internationaux (BRI), pour garantir un niveau minimum de capitaux propres, afin d’assurer la solidité financière. L’accord de Bâle de 1988 a centré son analyse sur le ratio Cooke, du nom du président du Comité alors en fonction, qui précise que le ratio des fonds propres réglementaires d’un établissement de crédit par rapport à l’ensemble de ses engagements ne peut pas être inférieur à 8 %. Bâle I apportait des précisions sur les fonds réglementaires et sur les engagements de crédit, sans demander à des experts tels que les agences de notation de les auditer et de les contrôler. Première étape d’un long chemin, Bâle I ne contenait que des recommandations, somme toute modérées. Il revenait à chaque État souverain, membre ou non du Comité, et à chaque autorité de régulation de les transposer en droit national et de les faire appliquer. Pour les pays de l’Union européenne, l’accord Bâle I a été transposé dans le ratio de solvabilité européen défini par la directive 89/647/CEE du 18 décembre 19893. Dès janvier 1996, le Comité de Bâle a publié un amendement aux règles de l’accord Bâle I qui incluait une prise en compte des risques de marché (risque de baisse des cours des titres financiers et hausse du taux d’intérêt des obligations). Et pour la première fois, le Comité de Bâle sur la supervision bancaire évoquait les agences de notation pour les emprunts qualifiés qui comprennent les titres de dettes émis par les agents du secteur public et les banques multilatérales de développement, ceux qui sont notés de bonne qualité (note au moins égale à Baa par Moody’s et BBB par Standard & Poor’s) par au moins deux agences de notation désignées par l’autorité de tutelle nationale, ou ceux qui sont notés de bonne qualité par une agence de notation de catégorie au moins égale à toute autre agence de notation désignée par l’autorité nationale, sous réserve d’un suivi prudentiel ou sous réserve de l’approbation de l’autorité, ou ceux qui ne sont pas notés, mais jugés de qualité comparable par la banque déclarante et à condition que l’émetteur en ait obtenu la cotation sur un marché organisé reconnu (Espagnac et de Montesquiou, 2012).

Le recours systématique aux notations financières n’est apparu que dans les années 1990 car jusque-là, Moody’s et S&P étaient essentiellement présentes aux États-Unis et n’avaient pas un développement international considérable. Comme le précisaient Espagnac et de Montesquiou (2012) : « Préalablement à la révision envisagée des accords de Bâle I, le Comité de Bâle indiquait en 2000 que la presque totalité des pays du G10 ainsi que quelques pays hors G10 utilisaient les notations de crédit externes dans leur réglementation. Cette réglementation a été principalement établie sur le fondement des règles de Bâle sur les risques de marché. »

Bâle II ou la reconnaissance officielle et institutionnalisée des agences de notation

Année après année, l’instabilité monétaire s’est accrue, les banques et leurs représentants sont devenus de plus en plus téméraires et l’approche par les risques a évolué. Le Comité de Bâle propose d’abord, en 2004, un système permettant d’évaluer les risques réels de manière plus réaliste. Il autorise les banques à déterminer leurs fonds propres réglementaires, soit avec un système interne d’évaluation, soit selon une méthode dite « standard », fondée sur les notations émises par des organismes externes d’évaluation de crédit (OEEC), c’est-à-dire des agences de notation ou des organismes équivalents. En effet, la grande faiblesse du ratio Cooke, élément central de Bâle I, est la définition des engagements de crédit privilégiant le montant du crédit distribué, mais négligeant le fait essentiel que le risque de crédit dépend plus de la qualité de l’emprunteur que du montant emprunté. Tirant les leçons de l’expérience, le Comité de Bâle a proposé en 2004 une seconde version des accords qui définissent de manière plus pertinente la mesure du crédit, tenant compte de la qualité de l’emprunteur. Cette qualité peut être déterminée selon une méthode standard de notation financière, ou selon une méthode interne intrinsèque pour chaque établissement (internal rating-based). William J. McDonough a remplacé Peter Cooke et le nouveau ratio de solvabilité porte le nom du nouveau président, qui assure la promotion des trois piliers du nouvel accord : l’exigence renouvelée d’un minimum de fonds propres (ratio McDonough), la procédure de surveillance de la gestion des fonds propres et une discipline du marché plus importante fondée sur une transparence plus grande dans la communication des banques.

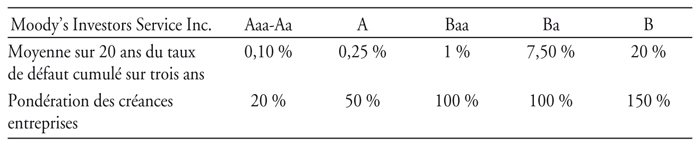

Le rôle des agences de notation est reconnu et légitimé, en particulier par la création des superviseurs nationaux se reposant essentiellement, voire exclusivement, sur lesdites agences de notation (Levich et al., 2002). Les recommandations de Bâle II ont été transposées en Europe par la directive du 14 juin 2006 sur les fonds propres réglementaires, entrée en application en 20084. Cette directive prévoit que la reconnaissance OEEC est accordée par les superviseurs bancaires nationaux, ce qui induit inévitablement des divergences entre les pays de l’Union européenne. Après l’entrée en vigueur du règlement du 16 septembre 2009 sur les agences de notation, certains superviseurs considèrent désormais que toutes les agences de notation enregistrées et certifiées dans l’Union européenne sont automatiquement classées OEEC. En France, conformément à l’article L 511-44 du Code monétaire et financier, l’Autorité de contrôle prudentiel et de résolution (ACPR)5 est chargée d’établir la liste des OEEC reconnus. Elle n’a pas exclusivement retenu les agences de notation enregistrées auprès de l’Autorité européenne des marchés financiers car la liste française comprend la Banque de France et la Coface, qui ne sont pas des agences de notation, et cinq agences sur les dix-sept enregistrées sont reconnues OEEC : Fitch Ratings, Moody’s, Standard & Poor’s, Dominion Bond Rating Service (Canada) et Japan Credit Rating Agency. Les accords de Bâle II utilisent les mesures du risque avant tout pour effectuer une pondération des éléments inscrits à l’actif du bilan des banques et pour déterminer le niveau quantitatif requis par chacun de ces actifs. Le recours aux OEEC simplifie la procédure dans la mesure où la pondération peut se fonder sur la note émise, mais il faut convertir la note émise en calculant d’abord un taux de défaut et en associant ensuite une pondération à ce taux de défaut. Le Comité de Bâle sur la supervision bancaire propose les taux de défaut cumulés indiqués dans le tableau ci-dessous pour Standard & Poor’s et Moody’s.

La relation affichée entre les taux de défaut historiques et les notes attribuées pose un problème délicat car les agences de notation ne considèrent pas ces taux comme une règle immuable pour l’avenir. Les notes sont des opinions sur les probabilités relatives de défauts variables et des écarts ont été constatés entre les modèles quantitatifs d’évaluation des risques publiés et la notation attribuée (Jollineau et al., 2014). Les agences de notation ne sont pas légalement responsables des notes qu’elles publient, car celles-ci sont considérées comme des opinions. Elles traduisent une approche multicritères ou « universelle » qui vise à prendre en compte tous les éléments de risque pertinents et tous les points de vue dans chaque analyse de crédit. Le fait de noter des entités ou des obligations dans une même catégorie peut ne pas refléter les différences possibles dans le degré de risque.

Le passage de Bâle I à Bâle II a généralisé l’usage des résultats fournis par les agences de notation qui sont devenues de ce fait des institutions incontournables. Cela a été entériné par le Conseil de stabilité financière du G20 à Londres en avril 2009, avec l’appui du Comitéde Bâle, et après examen approfondi de l’utilisation des notations. Celles-ci sont essentielles dans la réglementation bancaire déterminant le niveau exigé du capital réglementaire.

Après la crise des subprimes et la constatation des risques supplémentaires spécifiques associés aux produits titrisés, les accords de Bâle II ont été complétées par l’accord de Bâle 2.5 qui fait également référence aux notations (Moosa, 2010). Après la montée en puissance des agences de notation, les banques centrales ont systématiquement recours à leurs services, avec un degré de collaboration variable en fonction des banques et des opérations considérées. Le rôle des agences de notation est faible pour la Federal Reserve (Fed) américaine, qui considère peu d’actifs pouvant servir de garantie dans le cadre de sa politique monétaire. La Banque centrale européenne (BCE) et le Système européen de banques centrales (Eurosystème) ont recours aux notations pour déterminer l’éligibilité des actifs acceptés en garantie. Le dispositif de l’Eurosystème d’évaluation de crédit reconnaît quatre sources de références : les agences de notation ou les OEEC, les systèmes d’évaluation du crédit développés par les banques centrales (notamment le FIBEN pour la Banque de France), les modèles internes développés par les banques et les outils de notation développés par des opérateurs tiers. Le recours aux agences de notation s’inscrit dans le cadre réglementaire relatif aux fonds propres des banques, mais les agences de notation et leurs notes ne sont pas acceptées sans condition : l’Eurosystème exige des informations sur la procédure d’évaluation et des éléments de comparaison par rapport aux critères de qualité qu’il a définis. À la fin de 2011, sur les 2 017 Md€ de garanties déposés auprès d’Eurosystème, 75 % étaient admises sur la base de notations émises par des agences de notation. Les notations d’agences sont et restent encore aujourd’hui des références incontournables pour les institutions telles que les banques centrales.

Bâle III ou les dangers d’un risque systémique entretenu par les agences de notation

La crise des subprimes a montré l’ampleur systémique des risques due à l’interdépendance des banques (White, 2009). Les accords de Bâle III proposent d’augmenter fortement la qualité des fonds propres (toujours 8 % jusqu’en 2015) avec des fonds propres tier 16 à 4,5 % dès 2013. À terme, le ratio de fonds propres sur engagement passera de 8 % en 2015 (dont 6 % de tier 1) à 10,5 % en 2019, avec toujours 6 % de tier 1. Des normes sur le risque de liquidité sont également introduites par Bâle III. Les banques doivent sélectionner des actifs facilement cessibles sans perte de valeur, pour alimenter leur trésorerie en cas de difficulté à cause de retraits massifs de la clientèle ou de l’assèchement du marché interbancaire. Il est également demandé aux banques de pondérer leurs actifs selon la qualité du risque. Une augmentation du risque de contrepartie ou le développement des activités de marché devront être compensés par un supplément de fonds propres. Bâle III a pour vocation de devenir un référentiel international, mais aujourd’hui, de nombreux pays n’appliquent pas encore la réglementation prudentielle de Bâle II. Ce nouveau cadre conceptuel doit être adapté aux réformes gouvernementales qui mettent en place des mesures différentes dans leur pays respectif : les États-Unis interdisent aux banques la spéculation (trading) pour leur propre compte et le Royaume-Uni a introduit la filialisation des banques de détail. D’une manière générale, les établissements financiers systémiques devront afficher une solidité plus importante et des normes devront être modifiées dans ce cas. L’accord de Bâle est un chantier perturbé par l’ampleur et la fréquence des crises financières qui ont succédé à la crise des subprimes. Les établissements bancaires anticipent ces normes définitives par des stratégies différentes de composition de portefeuille et de cessions d’actifs. Ils essaient aussi de modifier leur modèle économique pour diminuer à la fois l’influence des marchés et les contraintes de la réglementation.

Dans ce nouveau paysage financier en train de naître et de se développer, le passage de Bâle II à Bâle III a maintenu, voire renforcé progressivement, la dépendance à l’égard des agences de notation. En offrant aux banques la possibilité de choisir soit une méthode externe, soit une méthode interne, le Comité de Bâle a annoncé7, le 7 janvier 2013, un assouplissement des règles de liquidité jugées trop restrictives par la plupart des professionnels du secteur bancaire qui reprochent un financement insuffisant de l’économie et qui redoutent la paralysie de l’économie mondiale. Dans sa version originale, les actifs liquides se limitaient à quelques titres de dettes notés au minimum AA– par les agences de notation. Avec la nouvelle mesure (BRI, 2013), la palette des actifs inclut les obligations d’entreprises dont la notation est classée dans la catégorie d’investissement, au minimum BBB–. Cet exemple d’allégement de normes entraîne une utilisation plus étendue des notations et montre que leur réduction ou leur mise à l’écart générerait des coûts insupportables.

La recherche de l’équilibre entre le risque et le pouvoir

Les agences de notation ont vu leur pouvoir s’accroître progressivement dans les accords de Bâle. Les tentatives visant à affaiblir leur position, en recherchant une alternative aux notations externes, n’ont pas connu le succès attendu. Nous analysons ainsi deux aspects de l’implication réglementaire des agences de notation : d’une part, le pouvoir inhérent à la dominance de leur modèle, conséquence directe de l’absence ou de l’insuffisance de l’approche interne, et, d’autre part, la démarche réglementaire, facteur aggravant du risque pour les agences de notation.

Systèmes internes généralisés d’évaluation du crédit : un substitut potentiel en difficulté

La réglementation de Bâle vise à protéger les banques des chocs résultant des tensions financières et économiques qui peuvent être provoquées par les acteurs du marché, y compris par les agences de notation, et à renforcer ainsi la résilience du secteur bancaire (BRI, 2010). Elle affiche clairement son intention à réduire progressivement le recours aux notations externes. Deux grandes mesures ont été prises. La première consiste à inciter les banques à mettre en place des systèmes internes de notation pour mieux refléter les risques bancaires réels et rapprocher le capital réglementaire du capital économique (BRI, 2004). Le capital réglementaire est celui auquel les banques doivent se conformer, le capital économique correspond aux besoins et au fonctionnement effectif d’un établissement de crédit. Ainsi, une utilisation rigoureuse d’une méthodologie interne après sa validation réglementaire conduit à assurer l’autonomie souhaitée tout en évitant de grands écarts entre le capital réglementaire et le capital économique. La deuxième mesure vise à limiter le recours aux agences de notation susceptibles de mesurer le risque de crédit. Ces dernières doivent satisfaire les critères définis par le code de conduite de l’Organisation internationale des commissions de valeur (OICV) pour être reconnues comme un OEEC. Des critères d’objectivité, d’indépendance, de communication, de ressources et de crédibilité sont à respecter.

Les modèles internes adoptés par les institutions financières ont été largement critiqués. Pour Moosa (2010), ils ont échoué à prédire les pertes subies durant la crise financière mondiale. Fondés sur le concept de VAR8, Danielsson et al. (2001) et Hubner et al. (2003) doutent de leurs utilités et démontrent leurs insuffisances et leur incapacité à s’adapter à des changements brusques et importants des conditions de marché, générant ainsi une sous-estimation du risque. Par ailleurs, la mise en place d’une méthodologie interne est complexe et très coûteuse, compte tenu du fort volume de données mensuelles à obtenir (Samuels, 2012). Elle est aussi, souvent, incomplète. Kaufman (2009) souligne l’insuffisance des modèles mathématiques qui font abstraction des facteurs humains et historiques. Seuls les grands établissements financiers sont en mesure, après validation réglementaire, d’investir dans des systèmes d’information pertinents et robustes. Le recours à des évaluations internes doit traduire une capacité d’analyse des crédits supposée similaire ou même supérieure à celle des agences de notation externes. Ces dernières semblent tirer avantage de leur position car, comme nous l’avons souligné, l’historique, l’accumulation d’expériences et la standardisation des analyses apportent une valeur ajoutée évidente à la qualité des notes.

Une autre contrainte liée à la généralisation des modèles internes est l’exposition des banques à des risques de conflits d’intérêts. L’efficacité de ces modèles repose sur la fourniture de données financières, comptables et commerciales validées, et un problème de fiabilité et de crédibilité de données pourra se poser si la banque est confrontée à un client puissant et agressif. Cette relation particulière entre l’entreprise et l’établissement de crédit pourrait inciter cette dernière à sous-évaluer le risque effectif ou ne pas le réviser à la baisse, dans l’objectif de fidéliser son client. Moosa (2010) remarque qu'« en utilisant leurs propres modèles, les banques peuvent se montrer trop optimistes quant à leur exposition au risque afin de minimiser le capital réglementaire et maximiser le retour sur les capitaux propres. En ce sens, Bâle II crée des incitations perverses à sous-estimer le risque de crédit ».

Les banques centrales sont aussi exposées au risque de conflits d’intérêts, l’exemple d’évaluation de crédit des souverains de la zone euro illustre parfaitement ce problème. Même si les autorités de tutelles ont la vocation de valider les modèles internes et si elles sont garantes de leur fiabilité, on peut se demander si elles sont capables d’orienter la mise en place de ces modèles et si elles disposent de l’expertise nécessaire pour juger de leur efficacité. Selon Wihlborg (2005), les autorités ont tendance à aligner les intérêts et les objectifs des entreprises sur les leurs.

Comportement des agences de notation à l’égard de leur institutionnalisation implicite

Soucieuses de leur réputation, les principales agences de notation déclarent ne pas être hostiles à l’accroissement de leurs obligations d’information et de transparence vis-à-vis du public. En réponse aux attentes des investisseurs à propos de leurs méthodes d’évaluation, elles mettent en garde contre toute forme de standardisation et d’harmonisation de leurs méthodes de notation. Dans le cadre du projet de réforme du ratio Cooke, elles n’ont pas été consultées sur leur volonté de participer au nouveau dispositif (Davies, 2005). Rappelons que le Comité de Bâle a proposé aux banques le choix entre une approche standard basée sur les notations émises par des OEEC et une approche fondée sur la construction d’un système interne d’évaluation (IRB – internal rating-based system). Même si leur nouveau rôle pouvait leur apporter plus de clients, l’introduction de standards comme ceux qui sont prévus dans les recommandations de Bâle est considérée par les agences de notation plutôt comme une menace que comme une opportunité car ces règles compromettraient l’indépendance des notations. Elles sont dangereuses car susceptibles de décourager l’innovation, en matière d’analyse de crédit et d’application de méthodes d’évaluation du risque de défaillance des entreprises. Selon les agences de notation, les notations ne sont pas conçues pour une utilisation conforme avec les procédures fixées par les autorités bancaires (Ellis et al., 2012). Pour Standard & Poor’s, les notations de crédit publiées sont des opinions et ne peuvent pas être une science exacte. Elles ne peuvent pas non plus être considérées comme des garanties de la qualité de crédit comme le suggère la réglementation (Farrell et al., 2014). Enfin, Fitch Ratings rappelle que ses notations ne sont pas une mesure prédictive de la probabilité de défaut spécifique (Ellis et al., 2012).

Néanmoins, en prenant l’option de l’autorégulation dans le but de sauvegarder le statut privilégié qui leur a permis de constituer une niche commerciale, les agences de notation ont développé une stratégie de coopération avec les autorités de régulation. Elles se sont déclarées favorables à la mise sous tutelle de la SEC sur une base volontaire et elles souhaitent avoir une stratégie de mise en conformité avec les pratiques internationales en s’engageant à réviser leurs procédures, en application stricte du code de l’OICV. Dans cette démarche, elles reconnaissent implicitement l’existence de conflits d’intérêts et elles affirment disposer de mécanismes et de procédures permettant de les gérer. Par exemple, elles possèdent une clientèle très diversifiée, ce qui augmente leur indépendance à l’égard d’un même client ou d’un secteur particulier. Par ailleurs, elles rendent leurs critères de notation publics et leurs opinions transparentes, favorisant ainsi une meilleure compréhension du raisonnement qui sous-tend les notes qu’elles décernent par les investisseurs et les analystes. Elles dissocient les activités analytiques et commerciales associées à chacune des notes attribuées afin de soutenir l’indépendance de leurs appréciations. La rémunération de leurs analystes n’est pas tributaire des honoraires liés à la notation effectuée ; des comités sont chargés d’examiner et d’approuver les notes proposées par les experts. Si les agences de notation ont essuyé des échecs retentissants, comme ce fut le cas pour la crise des subprimes en général et pour la banque Lehman Brothers en particulier, notée AAA jusqu’à son effondrement, ou encore pour la Grèce notée A jusqu’en 2009, elles se sont montrées désireuses de faire amende honorable et elles sont capables de tirer des leçons de leurs erreurs, en affinant en permanence leurs méthodes de notation. En effet, avant même la publication définitive des recommandations visant à améliorer la transparence du processus de notation, Moody’s et Standard & Poor’s, qui dominent le marché de la notation, avaient pris l’initiative d’entreprendre un travail d’autorégulation allant dans le sens des propositions de la SEC et de l’OICV. En juin 2003, Moody’s a diffusé un projet de document intitulé « Principles of Business and Professional Practice for Credit Rating Agencies » auprès de plusieurs régulateurs, allant dans le sens des propositions de la SEC, de l’OICV et de la Commission européenne. Elle s’est engagée depuis à adopter plusieurs de ces principes éthiques par le biais de procédures internes qui ont été rendues publiques. L’agence Standard & Poor’s a également adopté, en octobre 2005, un code de bonne conduite intitulé The Standard & Poor’s Rating Service Code of Conduct qui a remplacé son ancien code s’approchant du code publié par l’OICV en 2004. Il a pour vocation de regrouper en un document unique les principes et les méthodes appliqués par l’agence de notation qui permettent de garantir l’indépendance, l’objectivité et la crédibilité du processus de notation. À la fin de la même année, l’agence Fitch Ratings s’est engagée sur la même voie en s’assurant que l’exercice de son métier est conforme aux principes de l’OICV. Le résultat de l’activité des principales agences de notation commence à se faire sentir : plusieurs établissements bancaires envisagent le retour à l’approche standard. Les analystes de Barclays Research (2011) estiment qu’une telle mesure pourrait permettre de réduire le ratio core tier 1 de 9,9 % à 7,6 %. Toutefois, un retour à une approche standard impliquerait une perte de crédibilité pour le Comité de Bâle et serait contraire à l’objectif annoncé de la suppression totale de la notation externe permettant ainsi aux banques de construire leurs propres modèles complexes. Par ailleurs, se reporter au code de conduite intégré pour engager les agences de notation à instaurer des mécanismes de surveillance ne semble pas suffisant et ne permet pas d’éviter leur arbitrage et leur flexibilité de notation.

Conclusion

L’influence des agences de notation sur les marchés financiers a conduit des régulateurs locaux et internationaux à introduire les références aux notations de crédit externes dans le corpus réglementaire et parfois législatif (à titre d’exemple, la règle américaine 2a-7 de l’Investment Company Act, adoptée en 1992, qui accorde une exemption d’enregistrement pour les produits titrisés bénéficiant d’une notation supérieure à BBB). Les notations émises par les agences de notation sont devenues un outil indispensable, utilisé par les investisseurs, mais elles n’ont pas été conçues pour jouer un rôle déterminant dans la réglementation des banques. Malgré l’utilité des historiques de défaut publiés par les agences de notation, l’attente du Comité de Bâle souhaitant un instrument de mesure exact de la probabilité de défaut ne semble pas réaliste car elle ne coïncide pas avec la philosophie des agences de notation. Il est inévitable de prendre en considération le statut de la presse financière dans toutes les tentatives de réglementation. Malgré les récentes décisions de justice qui mettent en cause le caractère « mal intentionné » des méthodes des agences de notation, eu égard au cas de la condamnation de Standard & Poor’s par la justice américaine et australienne à indemniser des collectivités locales ayant perdu d’importantes sommes d’argent à cause de produits toxiques trop bien notés, les agences de notation continuent à se référer au premier amendement de la constitution américaine qui garantit la liberté d’expression publique pour défendre certaines de leurs négligences, en particulier dans le domaine de l’informatique et du traitement des données statistiques.

Entre la réglementation de Bâle I, où la référence aux notations externes était mineure et le renforcement accru de l’intervention des agences de notation dans Bâle III, malgré une orientation difficile à mettre en pratique vers la généralisation des systèmes de notation interne, un équilibre doit être trouvé. Rudin (2012) propose de mettre en place un conseil de surveillance neutre qui tiendrait compte des deux approches de notation et qui les compléterait par une évaluation indépendante de la précision des résultats obtenus. Ces deux modèles ont chacun des avantages et des inconvénients. L’approche de notation interne avancée est complexe et ambiguë. Peut-être serait-il plus pertinent d’adapter l’approche standard à la fois simple et efficace. Paradoxalement, réduire l’influence des agences de notation est désormais l’un des objectifs affichés par le Comité de Bâle. Après avoir conforté leur pouvoir et assuré leur succès en les privilégiant, il a récemment ouvert une consultation (BRI, 2014) en vue de réviser la méthode de notation. Le rôle et le pouvoir des agences de notation ont donc changé au fur et à mesure que les accords de Bâle évoluaient, mais leur situation contingente est loin d’avoir atteint un état définitif et stabilisé.