L’évolution du financement de l’habitat fait l’objet d’un suivi continu par les banques centrales en raison des incidences sur deux de leurs principales missions : la définition et la mise en œuvre de la politique monétaire, ainsi que la surveillance de la stabilité financière. La politique monétaire influe notamment sur la distribution du crédit à l’habitat via les taux d’intérêt bancaires1. Le secteur immobilier est également crucial du point de vue de la stabilité financière : une croissance rapide des crédits à l’habitat sur une période prolongée peut alimenter la formation d’une bulle spéculative et ainsi favoriser l’émergence d’un risque systémique (Taylor, 2007). C’est la raison pour laquelle la définition de nouvelles règles macroprudentielles vise notamment à imposer aux banques de détenir un coussin de capital contracyclique lorsque la croissance des crédits s’écarte trop de celle du PIB2. Dans cette perspective, les institutions financières internationales exercent une surveillance étroite du secteur immobilier et procèdent régulièrement à un examen des risques et des réglementations en vigueur (BCE, 2009 ; OCDE, 2011 ; FMI, 2011a et 2013).

Les évolutions du crédit à l’habitat des ménages sont largement déterminées par les fondamentaux du secteur immobilier résidentiel3. De ce point de vue, la demande de logements est notamment soutenue en France par la croissance démographique et la concentration géographique au sein et autour des grandes villes. Par ailleurs, l’offre de logements s’ajuste avec retard ou de façon incomplète, ce qui rend les prix de l’immobilier particulièrement sensibles à la capacité d’achat des ménages (Glaeser et al., 2013). Inversement, les volumes de crédits à l’habitat sont mécaniquement tirés par la hausse des prix immobiliers.

Cet article analyse l’évolution du financement de l’habitat à partir des statistiques disponibles à la Banque de France sur une période de dix ans couvrant les cinq années précédant la crise de 2008 et les cinq années suivantes. La première partie de l’article rappelle les principaux faits stylisés relatifs au financement de l’habitat, en particulier la vigueur de la production de crédits et les conditions financières historiquement favorables. Ensuite, la synchronisation et les interactions entre le cycle du crédit à l’habitat et le cycle économique sont analysées sur une longue période. Enfin, l’article explore le rôle des facteurs d’offre et de demande dans l’enchaînement des phases du cycle, ainsi que les risques pesant sur le marché du crédit à l’habitat.

Le crédit à l’habitat au cours de la période allant de 2003 à 2013 : des conditions de financement avantageuses pour un marché déséquilibré

Le marché du logement connaît depuis le début des années 2000 une situation de déséquilibre caractérisée par une offre de logements insuffisante dans les grandes villes et qualitativement mal adaptée à une demande croissante liée notamment au dynamisme de la démographie (Mistral et al., 2008) et au phénomène de décohabitation. Ce déséquilibre entre offre et demande de logements explique en partie la hausse des prix immobiliers très rapide qu’une forte progression du crédit à l’habitat a accompagnée.

Une production de crédits à l’habitat soutenue

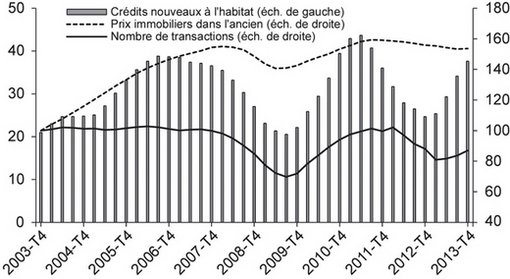

Au cours de la décennie 2003-2013, la production de nouveaux crédits à l’habitat s’est établie en moyenne à 30 Md€ par trimestre. Elle a toutefois fluctué au gré de la conjoncture du marché immobilier (cf. graphique 1 ci-contre). Les évolutions de la production de crédits se décomposent au premier ordre en un effet « prix immobiliers » et en un effet « volume des transactions ». Les prix immobiliers dans l’ancien ont connu une forte progression entre 2003 et 2007, une baisse transitoire en 2008 et 2009 suivie d’une reprise marquée entre 2009 et la fin de 2011, ce qui constitue une spécificité du marché de l’immobilier français en Europe (Friggit, 2011). Une modération des prix immobiliers a été amorcée depuis la fin de 2011. Dans le même temps, les transactions s’établissent à environ 800 000 transactions par an (en base 100 sur le graphique 1) avant la crise, tombent à 550 000 en 2009, se redressent, puis retombent à 650 000 en 2012. Ainsi, compte tenu des délais de transaction, les périodes de baisse des flux de crédits nouveaux à l’habitat totaux (logements neufs, logements anciens et travaux) anticipent légèrement les phases de diminution des prix et des volumes de ventes dans l’ancien.

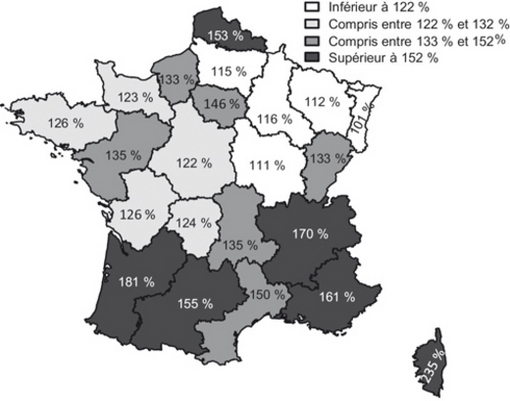

Une approche agrégée masque des situations régionales variées en termes d’évolution du crédit à l’habitat. La progression des crédits à l’habitat est plus particulièrement rapide en Aquitaine, Rhône-Alpes et Provence-Alpes-Côte d’Azur (cf. carte infra). La dimension régionale illustre également le rôle des prix immobiliers dans la dynamique des crédits : les régions où le taux de croissance des crédits a été supérieur à 150 % entre 2003 et 2013 sont caractérisées par une progression des prix immobiliers plus élevée que la moyenne en province4.

Depuis 2003, la part des crédits nouveaux à l’habitat finançant des acquisitions de logements anciens a légèrement augmenté, jusqu’à atteindre environ 65 % au lieu de 60 % en 2003, alors que le financement de logements neufs a diminué et représente en 2013 environ 25 % du montant total, contre 30 % en 2003. La part des prêts amélioration-travaux a été stable à environ 10 %. Par ailleurs, cette période a été marquée par des baisses de taux d’intérêt favorisant le recours au crédit ainsi que les renégociations et les rachats de crédits permettant d’obtenir des conditions plus avantageuses que celles d’origine, ces dernières opérations représentant jusqu’à 20 % de la production totale de crédits en 2011 et en 2013. Sur la période, plusieurs mesures en faveur de l’accession à la propriété particulièrement incitatives (prêt à taux zéro, crédit d’impôt au titre des intérêts d’emprunt immobilier) ont dynamisé la demande de logements et la production de crédits, en particulier dans l’immobilier ancien (Antipa et Schalck, 2010). Par ailleurs, l’investissement locatif des particuliers en logement neuf a été soutenu en France par plusieurs dispositifs fiscaux (Robien, Borloo, Scellier, etc.). Ainsi, le montant des aides au logement a fortement progressé entre 2003 et 2011 (de 1,8 % à 2,3 % du PIB selon le compte satellite du logement). Toutefois, depuis 2011, les aides fiscales à la propriété ont progressivement été recentrées (prêt à taux zéro sur les logements neufs) ou supprimées (Scellier), suscitant un afflux d’opérations des ménages dans les mois précédant leur suppression (4e trimestre 2010 et 4e trimestre 2011).

Les conditions de financement ont été particulièrement favorables aux ménages

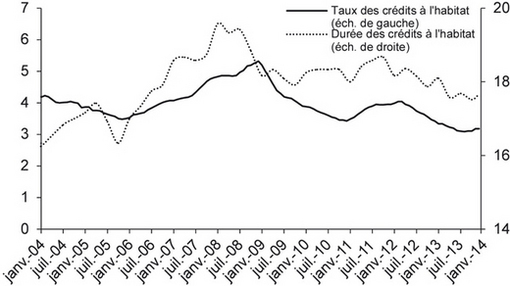

Les conditions de financement des ménages (taux et durée des crédits) ont été nettement assouplies depuis 2004. Les taux des crédits à l’habitat ont fortement diminué entre 2004 et le milieu de 2005 (de 5,0 % à 3,5 %) en raison de la transmission aux taux des crédits à l’habitat de la baisse des taux directeurs de la BCE (Banque centrale européenne) sur la période5. Ils ont atteint en milieu d’année 2013 un minimum historique autour de 3 % avant de remonter très légèrement (cf. graphique 2).

La durée moyenne6 s’est allongée entre 2004 et 2008, passant de seize ans à près de vingt ans avant de se stabiliser à environ dix-huit ans. Dans un contexte de hausse des prix immobiliers, l’augmentation de la durée moyenne des prêts a permis aux ménages, notamment aux primo-accédants, d’emprunter des sommes plus importantes à mensualités égales durant le cycle de hausse des taux (Antipa et Lecat, 2013). Sur cette période, les durées d’emprunt ont été positivement corrélées aux taux d’intérêt. En effet, elles ont constitué une variable d’ajustement de l’offre de crédit depuis 2003 face à la contrainte budgétaire des ménages (cf. graphique 3 ci-contre).

Les ressources bancaires se sont diversifiées

Plus généralement, l’évolution du taux d’intérêt moyen des crédits à l’habitat reflète les variations du coût des ressources bancaires et des marges sur le crédit à l’habitat. En France, ces marges sont traditionnellement faibles car le crédit à l’habitat est souvent utilisé comme produit d’appel auprès des particuliers.

On compare habituellement l’évolution des taux des crédits à l’habitat au coût des ressources longues (obligations bancaires de long terme, placements alternatifs en titres comme les obligations assimilables du Trésor). Ce rapprochement est toutefois discutable dans la mesure où les banques disposent aussi d’importantes ressources provenant des dépôts (livrets, comptes à terme) et de l’épargne-logement (PEL – plan d’épargne logement –, CEL – compte épargne logement). Ainsi, à la fin de 2013, les placements des ménages sous forme de livrets d’épargne et de CEL représentaient 616 Md€, ceux des comptes à terme 75,9 Md€, tandis que l’épargne contractuelle sous forme de PEL ou PEP (plan d’épargne populaire) atteignait au total 221 Md€. Malgré leur liquidité intrinsèque, les dépôts constituent une source de financement stable pour le système bancaire, notamment en raison des dispositifs de garantie en France (garantie de l’État pour le livret A, Fonds de garantie des dépôts). En outre, le ratio des ressources rapportées aux crédits a augmenté depuis 2009, en lien notamment avec la mise en place des nouveaux ratios bâlois (comme le liquidity coverage ratio – LCR).

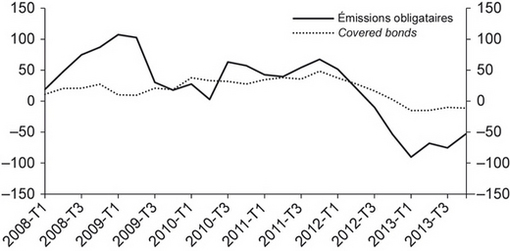

Par ailleurs, le développement en France du marché de la titrisation et de celui des obligations sécurisées a contribué à optimiser la gestion actif-passif des banques. En effet, la titrisation permet de céder des créances à un véhicule dédié permettant à la banque de distribuer d’autres crédits (cf. encadré 1 ci-contre). Toutefois, la titrisation ne représente qu’une part marginale (inférieure à 3 %) de la production. En revanche, les banques ont largement recours aux émissions d’obligations à long terme et aux obligations foncières (covered bonds) garanties par des crédits à l’habitat7. Les crédits apportés en garantie restent alors inscrits dans le bilan de l’établissement de crédit. Le montant des émissions d’obligations a nettement augmenté jusqu’à représenter 50 Md€ en cumul annuel avant de diminuer en fin de période (cf. graphique 3 ci-contre).

Encadré 1 - Crédits à l’habitat mobilisés dans des opérations de titrisation en France

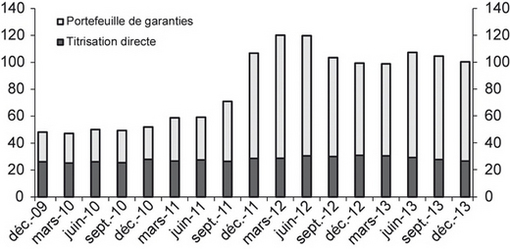

Introduite en France par la loi 88-1201 du 23 décembre 1988 portant création des fonds communs de créances, la titrisation a eu historiquement comme rôle principal le financement du marché immobilier résidentiel8. La modernisation du cadre juridique de la titrisation, intervenue ces dernières années, notamment avec l’ordonnance du 13 juin 20089, a permis d’en étendre l’objet (extension des actifs pouvant être titrisés aux crédits à la consommation, créances commerciales, risques d’assurance, etc.) et les modalités de mise en œuvre (choix de la forme juridique : fonds commun de titrisation ou société de titrisation, portefeuille de garanties : article L211-38 du Code monétaire et financier).

Au 31 décembre 2013, l’encours des crédits à l’habitat titrisés par les véhicules de titrisation français atteint 26,7 Md€ sur un total de créances titrisées de 145,7 Md€. Les crédits à l’habitat peuvent aussi être mobilisés dans des opérations de titrisation en tant que portefeuilles de garanties10 afin d’améliorer la notation des titres émis. Les crédits interbancaires titrisés en France, à partir du début de 2009, à des fins de refinancement bancaire, ont presque tous eu un portefeuille de garanties constitué de prêts à l’habitat dont le montant total atteint 73,7 Md€ à la fin de décembre 2013. L’encours total des crédits à l’habitat mobilisés pour des opérations de titrisation à la fin de décembre 2013 dépasse donc 100 Md€ (cf. graphique 4). À la même date, l’encours des crédits à l’habitat atteignait 902 Md€, contre 737 Md€ au 31 décembre 2009.

Les prêts à l’habitat titrisés ou constituant les portefeuilles de garanties dans les opérations de titrisation obéissent aux critères suivants : être libellés en euros ; servir au financement d’un bien résidentiel situé en France ; bénéficier d’une garantie (hypothèque, cautionnement ou assurance-crédit) ; ne pas dépasser le montant unitaire de 1 M€, ni une durée de trente ans. Les titres émis par les véhicules de titrisation dont les sous-jacents sont des prêts à l’habitat ou dont les portefeuilles de garanties sont des prêts à l’habitat bénéficient tous d’une notation AAA. Ils sont pour la plupart éligibles au refinancement de l’Eurosystème.

Au total, les conditions financières accommodantes permises par l’orientation de la politique monétaire et la diversification des ressources des banques ont joué un rôle crucial dans l’accroissement de l’activité immobilière11 (cf. encadré 2 ci-contre).

Encadré 2 L’activité immobilière et son financement 12

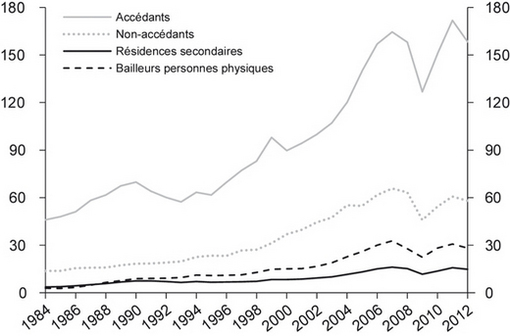

Le compte satellite13 du logement synthétise dans un cadre intégré à la comptabilité nationale les différentes opérations liées au logement (investissement, travaux, etc.). L’activité immobilière des ménages s’établit en 2012 à 259,4 Md€. Ainsi, les ménages représentent, à eux seuls, près de 90 % de l’activité immobilière totale. Après la reprise de 2010 et de 2011, leur activité immobilière diminue en 2012. L’ensemble des filières de l’habitat sont orientées à la baisse (cf. graphique 5 infra). Elle est plus marquée pour les bailleurs, les accédants et les résidences secondaires ; l’activité immobilière des non-accédants baisse relativement moins.

Les acquisitions de logements anciens réalisées par les ménages représentent 158,1 Md€, soit près des deux tiers de leur activité immobilière. Elles baissent fortement sur la période récente après deux années de reprise. La baisse du montant des acquisitions s’explique surtout par la baisse en volume, c’est-à-dire essentiellement par la diminution du nombre de transactions. Celle-ci se répercute sur les prix qui baissent après deux années de croissance. Toutefois, la baisse reste modérée par rapport à l’ajustement des prix de 2009. L’investissement en logements neufs des ménages diminue à nouveau en 2012 pour atteindre 60,1 Md€, représentant ainsi un cinquième de l’ensemble de leur activité immobilière. Les travaux d’entretien-amélioration représentent 41,2 Md€ en 2012.

Le compte satellite permet également de dresser un tableau de financement de l’activité immobilière. La diminution du montant des crédits immobiliers est avant tout le fait des ménages dont l’activité immobilière diminue. L’analyse du crédit de l’habitat ne permet de retracer qu’une partie du financement de l’activité immobilière des ménages. En complément, l’autofinancement des ménages14 représenterait ainsi plus de la moitié du financement de l’activité immobilière (soit 151,9 Md€ en 2012).

Sur le long terme, le crédit à l’habitat a accompagné l’activité économique

La circularité du lien entre le crédit à l’habitat et l’activité immobilière nécessite un examen sur une longue période pour mieux caractériser la relation entre le cycle économique et le cycle du crédit. Sur le long terme, l’évolution de la croissance des prêts à l’habitat a été globalement cohérente avec celle du PIB. En particulier, l’existence d’une éventuelle double causalité entre ces deux variables mérite d'être précisément étudiée.

Synchronisation et corrélation du cycle des crédits à l’habitat et du cycle économique

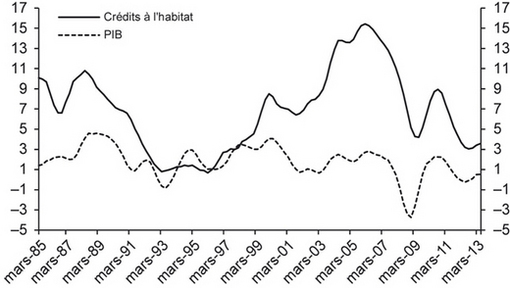

Depuis le début des années 1980, l’évolution de la croissance des prêts à l’habitat a été globalement en ligne avec celle du PIB : sur cette période, l’élasticité instantanée des crédits à l’habitat au PIB, c’est-à-dire le rapport entre le taux de croissance des crédits à l’habitat et du PIB, est d’environ 1,5. Cependant, il existe de nettes différences dans l’amplitude et les phases des cycles de l’activité et du crédit (Borio, 2013). Dans la première moitié des années 2000, on observe une déconnexion entre le cycle de crédit et le cycle des affaires, remarquable par son ampleur et sa persistance (cf. graphique 6). À cet égard, la situation du début de 2014 serait caractérisée par un retour à une évolution concomitante des crédits à l’habitat et du PIB.

Les déphasages entre le cycle des crédits immobiliers et le cycle des affaires apparaissent plus nettement aux points de retournement. La chronologie des points de retournement des séries de croissance du crédit et du PIB est étudiée à l’aide d’une méthode de datation similaire à celle de Harding et Pagan (2002). Cette méthode consiste d’abord à lisser les deux séries de taux de croissance, puis à identifier sur chacune des pics et des creux. Le graphique 6 montre que, jusqu’en 2008, les points de retournements des crédits à l’habitat précédaient la série de croissance du PIB, de deux trimestres en moyenne. En revanche, depuis 2008, dans le contexte de la crise post-Lehman Brothers, le sens de ce déphasage s’est inversé du PIB vers le crédit à l’habitat. Cette inversion témoigne de l’effet d’une période de « grande récession » marquée par de nombreux chocs macroéconomiques.

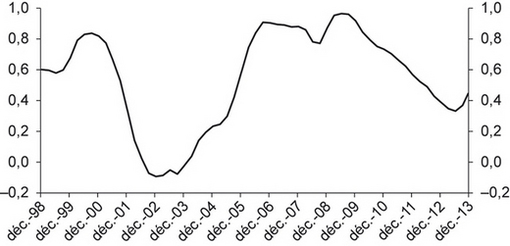

Sur l’ensemble de la période, la corrélation maximale entre la croissance des crédits à l’habitat et celle du PIB (testée pour k = –4 ; … ; 4 retards) est obtenue lorsque la croissance des crédits est retardée de deux trimestres par rapport à celle du PIB : la corrélation est alors d’environ 0,3. Toutefois, la corrélation entre crédits à l’habitat et cycle économique varie dans le temps : le graphique 7 présente la corrélation glissante calculée sur une fenêtre de cinq ans. Depuis 1998, la corrélation crédit-PIB est positive à l’exception de la période allant du milieu de 2001 à 2003 où elle est légèrement inférieure à zéro. Elle augmente sensiblement dans les phases de reprise économique, ce qui semble indiquer un renforcement du lien entre crédit à l’habitat et croissance dans les phases expansionnistes.

Tests de causalité entre le PIB et le crédit à l’habitat

La corrélation entre le crédit et le PIB ne préjuge pas de l’existence d’une relation de causalité. De plus, l’examen direct de la corrélation entre deux variables fait courir le risque d’identifier principalement le lien entre les tendances de ces séries. De façon à approfondir le diagnostic, deux tests sont mis en œuvre pour analyser les liens entre hausse des crédits et PIB : le test de Granger et un prolongement permettant de différencier les composantes fréquentielles de la série.

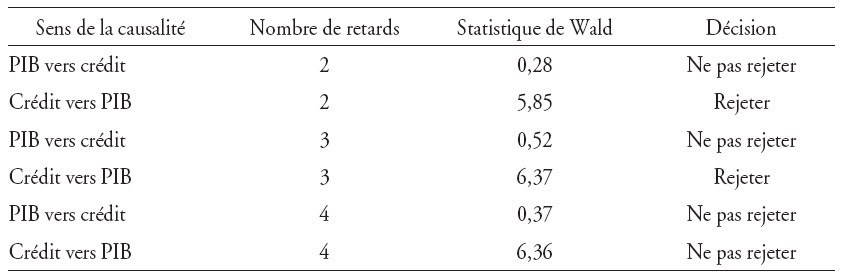

Tout d’abord, l’approche classique de la causalité de Granger décrit dans quelle mesure les variations passées de l’une des variables permettent ou non de mieux prévoir l’évolution contemporaine de l’autre. Sur la période allant de 1978 à 2013, les résultats montrent que les crédits à l’habitat « causent » (au sens de Granger) le PIB15, mais que la causalité inverse n’est pas significative. Ce lien est plus robuste sur la sous-période allant de 1996 à 2013 lorsque les prix immobiliers et l’Euribor sont pris en compte dans un modèle retraçant les relations des variables interagissant sur le marché immobilier. Les résultats détaillés de ce test, qui repose sur l’estimation d’un modèle VAR (vecteur autoregressif), sont présentés dans le tableau 1.

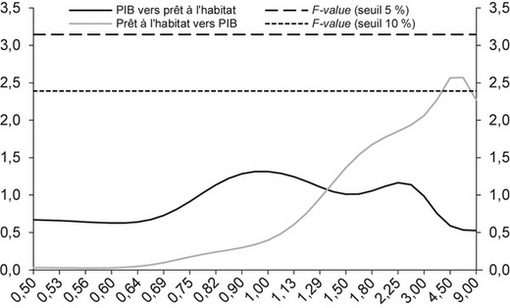

Ensuite, le test de Breitung et Candelon (2006) permet de décomposer les mesures de la dépendance en distinguant la tendance (basses fréquences), le cycle (fréquences moyennes) et la composante transitoire irrégulière (hautes fréquences). La significativité de chaque terme peut être testée. Si la mesure de causalité pour une fréquence donnée est supérieure à un seuil statistique, il est statistiquement probable que les crédits causent le PIB à cette fréquence (cf. graphique 8 infra). Les résultats montrent que sur la période allant de 1994 à 2013, pour un seuil de significativité à 10 %, les crédits à l’habitat causent le PIB aux basses fréquences, soit pour le cycle de longue durée. Selon cette approche, le développement du crédit à l’habitat soutiendrait la croissance à long terme.

Au total, les résultats des tests de causalité mis en œuvre mettent en évidence un lien causal relativement robuste des crédits à l’habitat vers la croissance du PIB pour les cycles longs.

La dynamique des crédits à l’habitat présente peu de risques pour la stabilité financière

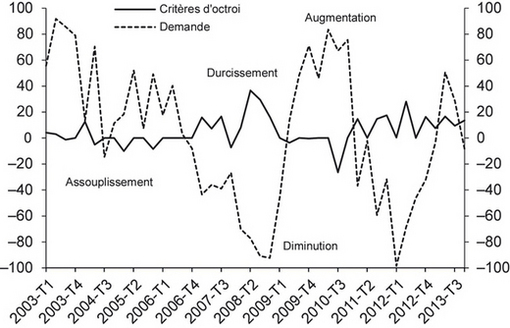

Depuis 2008, le ralentissement du crédit en France tend à suivre le ralentissement de l’activité économique16, mais il n’est pas aisé de déterminer quelles sont les contributions respectives à cet enchaînement des facteurs pesant sur la demande, d’une part, et sur l’offre, d’autre part. Par exemple, dans une phase de récession, du côté de la demande, les besoins de financement sont moindres. Toutefois, les banques peuvent également durcir les conditions d’accès au crédit face à la dégradation de la situation financière des ménages. Pour éclairer cette question, l’enquête auprès des banques sur la distribution du crédit fournit une appréciation qualitative17 de l’évolution de la demande et des critères d’octroi des établissements (âge, contrat de travail, taux d’effort, etc.)18.

L’enquête sur la distribution du crédit ne fait pas état d’un assouplissement des critères d’octroi de crédits à l’habitat

L’enquête sur la distribution du crédit disponible depuis 2003 indique qu’une large part de l’évolution du crédit à l’habitat est liée à l’accroissement (2009 et 2010), puis à la baisse de la demande de prêts des ménages (2011 et 2012) (cf. graphique 9). Selon les banques, de légères restrictions de l’offre de crédit à l’habitat sont intervenues en 2008, puis en 2011 et 201219. Au total, les périodes de durcissement et d’assouplissement des critères d’octroi ont eu tendance à se compenser depuis 2003. Néanmoins, la quantification du niveau des critères d’octroi est délicate à partir des seules données de cette enquête et nécessite l’examen d’indicateurs supplémentaires tels que le taux d’effort ou le taux d’apport.

Les crédits à l’habitat sont distribués de manière prudente

En France, lors du processus de sélection des dossiers de crédit, les établissements de crédit veillent en général à ce que les remboursements ne dépassent pas un tiers du revenu brut des ménages. Ce mode d’évaluation du risque, centré sur le flux de ressources, est indépendant de l’évolution du marché immobilier. Le taux d’effort moyen20 est ainsi resté proche de 30 % depuis 2003 et a très légèrement diminué depuis 2011. Par ailleurs, un taux d’apport personnel de l’ordre de 20 % est le plus souvent demandé par les banques françaises : le ratio rapportant le montant du prêt accordé à la valeur du bien acquis (loan-to-value) s’élève en moyenne à 80 %. En France, le loan-to-value à l’origine a légèrement diminué de 2003 à 2008 jusqu’à 75 % avant de remonter à plus de 80 % en 2011 en lien avec le poids croissant des primo-accédants au cours de cette période.

Contrairement à plusieurs pays asiatiques ou scandinaves (De Bandt et Durant, 2014), il n’existe pas en France de réglementation fixant un niveau de loan-to-value maximal. Toutefois, le règlement21 du refinancement sur le marché financier des obligations foncières tend à limiter ce ratio autour de 80 % puisque, pour être titrisés, les prêts ne doivent pas présenter un loan-to-value de plus de 80 %. De façon analogue, la réglementation de Bâle incite à ne pas dépasser ce ratio puisque, en méthode standard, la pondération des crédits à l’habitat augmente sensiblement pour la quote-part du prêt excédant 80 % de la valeur du bien (elle passe alors de 50 % à 75 %).

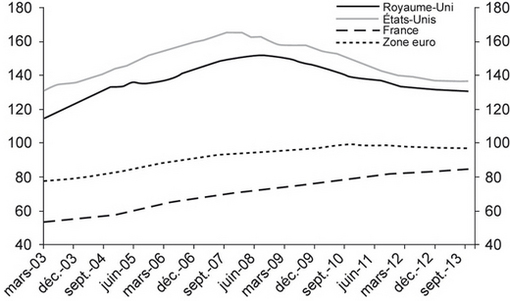

L’attention portée au taux d’effort et au taux d’apport permet aux banques de gérer le risque de crédit. Ainsi, les taux d’encours en défaut sur les prêts à l’habitat sont structurellement faibles (inférieurs à 1,5 %) en France. De plus, l’impossibilité juridique pour les emprunteurs de se déclarer en défaut stratégique, comme cela peut être le cas aux États-Unis, limite le risque de défaut en France22. Au niveau macroéconomique, ces règles contribuent à prévenir une croissance trop rapide de l’encours des crédits à l’habitat et constituent des outils macroprudentiels privilégiés (FMI, 2011b ; Avouyi-Dovi et al., 2014). De fait, le taux d’endettement des ménages en France est l’un des plus faibles des grandes économies mondiales : il atteint, à la fin de 2013, 85 % du revenu disponible brut, contre 137 % aux États-Unis, 131 % au Royaume-Uni et 97 % dans la zone euro prise dans son ensemble (cf. graphique 10).

Par ailleurs, en France, une grande majorité des crédits à l’habitat est contractée à taux fixe : la part des crédits nouveaux réalisée à taux fixe s’établit à plus de 90 % en 2013. Enfin, la législation française relative à l’usure (cf. encadré 3) est protectrice car elle empêche notamment la conclusion de contrats risqués en prohibant les taux dépassant de plus d’un tiers le taux moyen du type de taux considéré (fixe, variable, prêt-relais). Elle contribue ainsi à la prévention des situations de surendettement.

Encadré 3 La législation française sur les seuils de l’usure

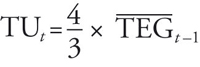

La législation française relative à l’usure est actuellement régie par les articles L313-3 à L313-6 du Code de la consommation. Aux termes de l’article L313-3 est déclaré usuraire « tout prêt conventionnel consenti à un taux effectif global (TEG) qui excède, au moment où il est consenti, de plus du tiers, le taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit pour des opérations de même nature comportant des risques analogues ». Les taux d’usure sont applicables à trois catégories de prêts à l’habitat : prêts à taux fixes, prêts à taux variables et prêts-relais. La règle de fixation s’écrit formellement, pour une catégorie de crédits donnée :

La fixation des taux d’usure vise à limiter l’apparition de surendettement chez les particuliers tout en assurant l’accès au crédit immobilier. Ainsi, les taux d’usure contribuent à éviter les situations d’endettement immobilier excessif des particuliers dans la mesure où ils empêchent la fixation de taux élevés. En pratique, la pression concurrentielle sur le marché du crédit à l’habitat fait que les taux d’intérêt restent fortement concentrés autour de la moyenne. L’existence du plafond d’usure n’influence donc pas, ou très peu, la fixation des taux des crédits à l’habitat par les établissements (Comité de suivi de la réforme de l’usure, 2013).

Les risques pesant sur le système financier français sont contenus

Dans le contexte macroéconomique actuel, deux risques principaux pourraient affecter le marché de l’immobilier en France. Le premier est celui d’une variation brutale des taux d’intérêt. Dans ce contexte, la qualité de la gestion actif-passif paraît cruciale pour préserver le niveau des marges. Le second risque est celui d’une dégradation de la conjoncture économique affectant la capacité d’achat ou de remboursement des populations accédantes, qui pourrait conduire in fine à une baisse des prix immobiliers. Toutefois, la proportion de la production consacrée aux primo-accédants a diminué en 2013 autour de 20 %. En outre, la quasi-totalité des crédits à l’habitat (précisément 98 % des encours) bénéficient d’une garantie, le plus souvent sous forme de caution23. En effet, la garantie hypothécaire est beaucoup moins répandue en France que dans nombre de pays notamment anglo-saxons, ce qui limite les risques financiers procycliques qui pourraient être occasionnés par une baisse des prix de l’immobilier. Enfin, plus de 90 % des emprunteurs sont assurés contre le risque-décès ou invalidité, ce qui constitue également un facteur d’atténuation du risque pour le secteur bancaire. De ce point de vue, les pratiques en matière de distribution du crédit à l’habitat paraissent en France plus vertueuses que dans la plupart des autres pays de la zone euro (BCE, 2009). Au total, les caractéristiques institutionnelles du marché du crédit en France offrent une capacité de résistance aux risques de taux et de crédit.

Conclusion

Depuis 2003, les conditions du financement de l’immobilier ont été accommodantes en France. Ainsi, la production de nouveaux crédits à l’habitat est restée soutenue au cours des dix dernières années. Sur le long terme, le cycle du crédit à l’habitat précède le plus souvent le cycle macroéconomique. Sur le court et moyen terme, il peut toutefois s’en écarter ou prendre du retard par rapport à lui, comme ce fut le cas dans la décennie 2000. Les tests statistiques mis en œuvre montrent aussi que la causalité la plus robuste est celle des crédits à l’habitat vers le PIB, tandis que ces variables interagissent également avec les prix immobiliers et les taux d’intérêt à court terme.

Les évolutions récentes du marché du crédit à l’habitat des ménages ne font pas apparaître de facteurs de risque importants. La limitation de la durée initiale des crédits à l’habitat et le maintien des taux d’apport personnel à un niveau approprié peuvent en effet être considérés comme des éléments de stabilisation du marché immobilier. Les caractéristiques structurelles de la dette immobilière des ménages français (faible niveau, prédominance des taux fixe et du cautionnement) y contribuent également.