Les PME constituent le poumon économique de la France. Leur taille est à certains égards un atout dans la dynamique de compétitivité : elles ont la capacité de s’adapter rapidement à une demande changeante, n’ayant pas les contraintes associées à la bureaucratie de plus grandes entités. Par les économistes, les institutions financières internationales, les autorités publiques, elles ont été unanimement identifiées comme prioritaires pour la soutenabilité de la croissance française. Il est néanmoins indéniable que les PME françaises souffrent. Les données Coface récentes indiquent qu’elles sont surreprésentées dans les défaillances françaises qui, au printemps 2014, se situaient à un niveau élevé. Après avoir mis en exergue l’importance des PME dans l'économie française, nous aborderons l'évolution des défaillances des PME en en évoquant les différentes causes. Nous conclurons que l’assurance-crédit peut, selon nous, constituer un instrument utile d’assurance, mais également de prévention des risques.

Une catégorie d’entreprises essentielle à l'économie française

Avant d’aborder ce sujet d’importance majeure, il convient de circonscrire le domaine de notre étude. Les PME sont les entreprises ayant moins de 250 salariés, avec un chiffre d’affaires annuel inférieur à 50 M€ et un total de bilan inférieur à 43 M€. Cela correspond à la définition de l’Union européenne (UE), qui est maintenant adoptée par la quasi-totalité des pays membres. Toutefois, dans notre étude, nous ne prendrons pas en compte les microentreprises, soit les entreprises inférieures à 10 salariés, nombreuses en France. Ce sont fréquemment des entreprises de 0 à 1 salarié, avec très peu de fonds propres et une présence exclusive sur le marché local. En outre, l’absence de données financières propres aux microentreprises rend leur analyse plus difficile.

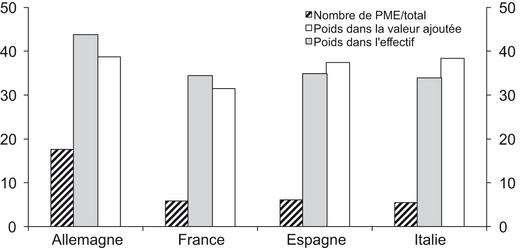

Les PME – avec cette définition plus stricte que nous conserverons tout au long de cet article – représentent seulement 5,9 % du nombre d’entreprises françaises, contre 7,7 % si l’on considère la moyenne de l’UE. Les PME représentent en effet 32 % de la valeur ajoutée et 34,4 % de l’emploi total français selon Eurostat, contre 36,6 % et 37,8 % pour la moyenne de l’UE-27. Une comparaison avec les grandes économies européennes de taille similaire montre que la France n’est pas particulièrement intensive en PME. Elle se situe plutôt dans la moyenne basse, surtout si l’on considère le poids des PME dans le PIB. Les données d’Eurostat confirment que l’Allemagne est caractérisée par davantage de PME : 17,6 %, contre 6 % du nombre total d’entreprises en France. En outre, le poids dans la valeur ajoutée est plus important en Allemagne (39 %) et même en Italie (38 %).

Les différences en matière de tissu entrepreneurial entre la France et l’Allemagne sont connues. Outre-Rhin, le tissu des entreprises est dominé par des grandes PME, saines sur le plan financier, c’est-à-dire peu endettées et bien capitalisées. Ces PME sont souvent tournées vers l’exportation, grâce à une spécialisation forte dans les biens d'équipement à haute valeur ajoutée. La croissance allemande est une croissance axée sur la solidité de l’offre. L’investissement et les exportations nettes dominent traditionnellement la croissance du PIB au détriment de la consommation des ménages, au moins jusqu’en 2013. Ce modèle de croissance repose sur des entreprises robustes1 et compétitives. Ce constat est encore plus vrai pour les PME qui ont un poids « direct » déterminant dans la valeur ajoutée : les PME allemandes ont une taille critique qui leur permet de conquérir des marchés à l’exportation difficiles et lointains. Mais elles sont aussi assez petites pour montrer des facultés d’adaptation à une demande changeante.

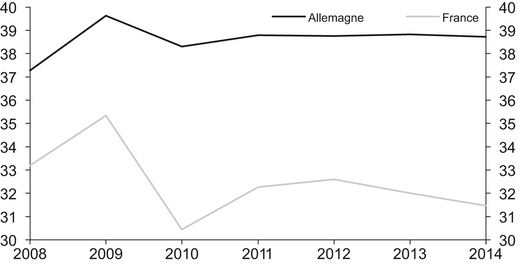

À l’inverse, une fragilité caractéristique de l'économie française est donc un relatif « déficit en PME de taille critique ». L’affaiblissement de l’offre française se voit nettement aussi si l’on observe l'évolution de la part de la valeur ajoutée réalisée par les PME comparativement au cas allemand. Les PME résistent bien en Allemagne. Elles n’y ont finalement que modérément subi le choc de la contraction du commerce mondial de 2009, dont elles sont pourtant très dépendantes. Ainsi, leur poids dans la valeur ajoutée totale est passé de 37 % en 2008 à 39 % au début de 2014. Le trade crunch de 2008-2009 a donc été un choc passager qu’elles ont pu surmonter grâce au maintien de la compétitivité-qualité des biens produits.

En revanche, la dynamique française est caractérisée par une stagnation de la part des PME dans la valeur ajoutée totale, celle-ci passant de 33 % en 2007 à 31,5 % au début de 2014. La récession de 2009 – même si elle a été limitée dans l’Hexagone et est moins forte qu’en Allemagne – a eu pour effet d'éroder légèrement le poids des PME, accentuant le fossé existant avec l’Allemagne. Les PME françaises sont traditionnellement tournées vers le marché intérieur. Le poids des PME dans l’offre française est structurellement plus faible en France qu’en Allemagne et les données montrent que l'écart a plutôt tendance à se creuser depuis la crise.

Ce constat de la relative faiblesse du poids des PME dans divers agrégats macroéconomiques ne doit toutefois pas être exagéré. Même si elles sont relativement moins nombreuses qu’outre-Rhin, les PME françaises restent un élément clé de la croissance. Elles représentent tout de même un tiers de l’emploi total. Or contrairement au constat établi relatif à la valeur ajoutée, le poids des PME dans l’emploi a plutôt augmenté depuis 2007. Elles « produisaient » 4,6 millions d’emplois en 2008 et 5,1 millions en 2014, soit une hausse de presque 12 %. Parallèlement en Allemagne, la croissance a été forte, les PME ayant augmenté leurs effectifs de 22 %. Relativement à l’Europe du Sud, les PME françaises se sont tout de même montrées résilientes. En Italie et en Espagne, les PME ont perdu respectivement 7,5 % et 25 % d’effectifs.

Cette résilience de l’emploi dans les PME françaises est cruciale. En France, à la différence de l’Allemagne, la croissance est axée sur la consommation des ménages, historiquement résistante aux chocs. Dès lors, le poids des PME dans le régime de croissance est considérable, mais il est indirect. « Indirect » veut dire ici que le poids des PME transite par la demande, c’est-à-dire par les salaires et l’emploi, et non par l’offre. On comprend mieux pourquoi cette catégorie d’entreprises est si souvent identifiée comme l'élément clé de l'économie française. La crise n’a pas modifié ce constat. L’importance des PME comme vecteur indirect de la résistance de la croissance française s’est plutôt renforcée.

Une atrophie du tissu des entreprises françaises

La relative bonne tenue de la demande finale française a permis à l’Hexagone d'éviter le pire en matière de croissance pendant la crise, et notamment une contraction dramatique de la demande interne à l’instar de ce qu’ont connu les voisins espagnols ou italiens. Si la demande finale résiste, comme c’est traditionnellement le cas en France, on ne peut pas dresser un constat équivalent s’agissant de l’offre. Le tissu des entreprises françaises affiche un processus inquiétant, que l’on pourrait qualifier d’atrophie, c’est-à-dire la disparation2 à un rythme élevé des entreprises. Les chiffres sont sans appel : en février 2014, le nombre de défaillances d’entreprises françaises atteignait le chiffre historique de 64 178, c’est-à-dire un niveau supérieur au record atteint en 2009 (63 204) au pire moment de la crise.

L’impact « social » des défaillances en 2014 est massif, très comparable au choc de 2009, puisque les effectifs menacés atteignent 213 335, contre 213 665 en 2009. On prend ici la mesure de la gravité du paradoxe français. La croissance française en 2012 et 2013 a évité le pire, montrant une quasi-stagnation. Néanmoins, cette résilience n’a pas permis de « sauver » les entreprises françaises et d’inverser la dynamique inquiétante des défaillances observée depuis la crise.

Deux remarques peuvent être faites sur la résistance des dépenses des ménages français. La première est relative à la dépendance de plus en plus importante du régime de croissance français à l'égard de la consommation. L'évolution de cette dernière est quasiment toujours positive, mais elle s’affaiblit dans la période récente. Bref, le soutien de la demande finale est de plus en plus limité. Pour une croissance moyenne du PIB de 1,8 % entre 2002 et 2008, la contribution moyenne de la consommation des ménages a été de 1 point. Autrement dit, la consommation contribue « historiquement » à hauteur de 55 % à la croissance. En 2013, la contribution de la consommation est de 66 %. On estime qu’en 2014, elle sera de 63 %. La croissance française est donc de plus en plus dépendante de la consommation… Le problème est que celle-ci n’est plus aussi vive que dans la période d’avant-crise. En moyenne, entre 2002 et 2008, la consommation des ménages a connu la même progression que le PIB, soit de 1,8 %. Or celle-ci a été de 0,3 % en 2013 et Coface la prévoit à 0,8 % en 2014, soit un rythme de croisière historiquement faible. Bref, la croissance française est de plus en plus faible car la consommation des ménages est elle-même de moins en moins dynamique. Or il n’est pas possible de compter sur les autres composantes.

En effet, la seconde remarque est relative au lien entre résistance de la demande finale et vulnérabilité de l’offre : la première entretient la seconde. Si la demande finale française est traditionnellement résistante, la raison en est que les salaires résistent et s’ajustent peu à la conjoncture, contrairement à la plupart des économies de la zone euro. Ainsi, les coûts unitaires du travail ont progressé de 5,2 % depuis 2010, soit quasiment au même rythme que celui enregistré par l’Allemagne lors de la même période. Or ils se sont contractés en Espagne (–5,8 %) ou au Portugal (–2,6 %), et ils ont augmenté à un rythme plus contenu en Italie (+3,8 %). Autrement dit, ce qui constitue un bienfait (relatif) pour la macroéconomie a des conséquences négatives sur les entreprises dont les défaillances s’expliquent en grande partie par une baisse de leur rentabilité, comme nous le verrons.

Les PME résistent, mais sont surreprésentées dans les défaillances

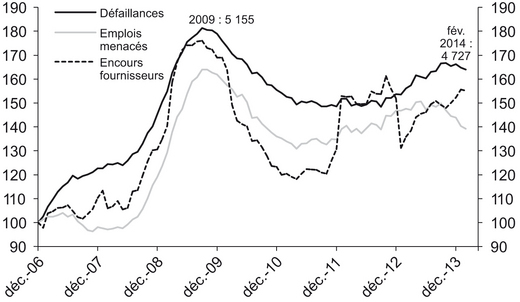

Cette rapide analyse des défaillances globales des entreprises françaises s’applique parfaitement aux PME qui connaissent une évolution similaire à la moyenne des entreprises françaises.

Le graphique 3 montre que le nombre de défaillances de PME en février 2014 n’est pas tout à fait au niveau record atteint en 2009 (4 727 , contre 5 155). Relativement à l’ensemble des entreprises, la performance est donc plutôt honorable. Toutefois, la progression depuis un an est de 5 % et, depuis le point bas de septembre 2012, les défaillances de PME ont augmenté de 11 %. En moyenne avant la crise (entre 2006 et 2008), les défaillances de PME se situaient à peu près à 2 300 sur douze mois. Ce chiffre a quasiment doublé après le choc de 2009. En effet, le rythme annuel moyen de défaillances de PME est de 4 500 entreprises depuis le début de 2010. Bref, la crise a fait franchir une sorte de pallier aux défaillances de PME et la faiblesse de la reprise ne permet pas de retourner au niveau d’avant-crise. Ce sont par ailleurs presque 100 000 emplois menacés par les défaillances enregistrées en février 2014, soit presque la moitié de l’effectif total comparable pour l’ensemble des défaillances françaises.

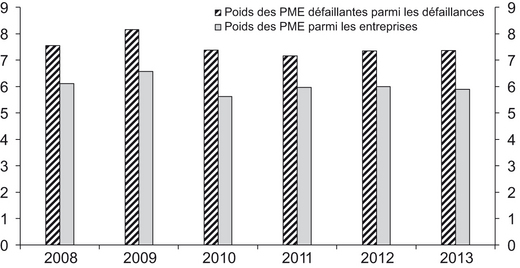

En outre, les PME sont surreprésentées dans le poids total des défaillances. En 2013, elles représentaient 5,9 % du total des entreprises, mais 7,4 % du total des défaillances. Si, traditionnellement, les PME sont un peu plus fragiles que l’ensemble du tissu des entreprises, cette tendance semble plus marquée par rapport à la période d’avant-crise, le poids des PME dans l’ensemble des défaillances ayant progressé de plus de 22 % par rapport à 2006. Deux secteurs d’activité à eux seuls représentent plus de 60 % des défaillances de PME françaises : la construction (33 % du total des défaillances) et les services (aux particuliers, aux entreprises et aux collectivités locales) qui représentent 31 % du total. Si en 2013, les défaillances de PME dans le secteur de la construction reculent de 3 %, l’année a été particulièrement difficile pour les services, avec une hausse du nombre de défaillances dans cette branche d’activité de 26 %.

S’agissant du secteur de la construction, les PME y sont confrontées à une multitude de contraintes. En moyenne, la situation financière des entreprises du secteur est plus dégradée que l’ensemble des entreprises, en témoigne une contraction plus marquée du taux de marge et du taux d’autofinancement3. Très fragiles sur le plan financier, les entreprises du secteur sont vulnérables aux fluctuations de l’activité de la branche. Ainsi, une étude réalisée par la Direction de la recherche économique de Coface (Forest et Marcilly, 2013) montre que les défaillances sont corrélées aux permis de construire et aux prix de l’immobilier. Elle conclut notamment qu’une baisse de 5 % des permis de construire entraîne une hausse de 8 % du nombre de défaillances dans la construction en France, toutes choses égales par ailleurs. Le secteur des services aux particuliers, quant à lui, a souffert de la plus grande sélectivité des dépenses des ménages (Ait Yahia et al., 2014). À ce titre, les PME de la restauration, les auto-écoles, les salons de coiffure et les centres de soins ont été très touchés en 2013. Les PME spécialisées dans les services à la personne ont également été affectées par les modifications de la fiscalité ayant trait à l’emploi à domicile.

Pourquoi les défaillances de PME restent-elles si élevées ?

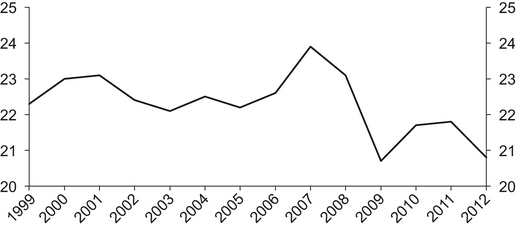

Les diverses études conduites par la Direction de la recherche économique de Coface montrent que les défaillances d’entreprises en France s’expliquent par deux séries de facteurs. Les premiers ont trait à la dégradation de la situation financière des entreprises françaises en général et des PME en particulier. Plusieurs ratios financiers agrégés attestent de cette dynamique préoccupante. Le taux de marge4 des entreprises s'érode lentement mais sûrement, comme le montre le graphique 5. Il est passé de 23 % en 2000 à 20,8 % en 2012 selon les données de la Banque de France. Ainsi, ce taux est-il le plus faible enregistré par les entreprises françaises depuis les années 1990. Il est en outre très inférieur à la moyenne des pays européens. Il atteint 45 % en Espagne et est en augmentation depuis 2006. La détérioration du taux de marge est à mettre en rapport avec l'évolution du coût unitaire du travail en France déjà évoqué.

En outre, les entreprises françaises sont de plus en plus dépendantes du crédit bancaire, leur taux d’autofinancement se réduisant progressivement pour atteindre 66 % en 2013, contre 88 % en 2004. À nouveau, à titre de comparaison, la dynamique des entreprises espagnoles est divergente : celles-ci avaient un taux d’autofinancement à 63 % en 2004 et celui-ci atteignait 106 % en 2012. La crise bancaire espagnole – et son corollaire, la raréfaction des crédits – les a obligées à puiser dans leurs propres ressources pour se financer. Toutefois, la rétention de cash que l’on observe s’agissant des entreprises en Espagne est liée au service de la dette, très élevé dans le cas des entreprises. Les entreprises françaises ne sont pas en situation de surendettement, comparable à leurs consœurs espagnoles ou britanniques. En Espagne, la dette totale des entreprises atteignait 100 % du PIB à la fin de 2013, contre 75 % en France (données Banque de France). Toutefois, là encore, c’est la dynamique qui est préoccupante s’agissant de la France. En effet, la dette totale des entreprises françaises augmente progressivement alors qu’en Espagne, les entreprises ont entamé un processus de désendettement à partir du milieu de 2010.

La dégradation de la solidité financière des entreprises a le désavantage de les rendre plus vulnérables à la conjoncture. Cela nous amène à la deuxième série de facteurs expliquant le haut niveau de défaillances de PME en France. Globalement, les calculs de Coface indiquent que pour permettre une réduction du nombre de défaillances (toute entreprise confondue), la croissance du PIB français doit être supérieure à 1,6 %. Or la croissance observée entre 2010 et 2013 a été de 1 % en moyenne. Coface attend en outre en 2014 une croissance du PIB de 0,8 %, donc inférieure au niveau minimal de croissance requis. Bref, les entreprises françaises ont besoin d’un soutien massif de la macroéconomie pour sortir du cycle infernal des défaillances, précisément parce que leur vulnérabilité financière est de plus en plus forte. À cela s’ajoute que si la France n’a pas connu de double-dip à proprement parler, la reprise observée dans la période de postcrise a été de courte durée, l'économie replongeant dans la stagnation dès 2012. Comme dans la plupart des pays européens, le caractère éphémère de la reprise dans la période de postcrise a affecté les entreprises, qui ont été fragilisées par le choc de 2008-2009. En effet, celles-ci n’ont pas eu le temps nécessaire pour reconstituer une trésorerie permettant de faire face au nouveau retournement de conjoncture qui est arrivé trop vite. Le raccourcissement des cycles économiques joue donc un rôle dans l'évolution des défaillances françaises.

S’agissant plus précisément des PME, une récente publication de la Direction des études économiques de Coface (Fernandes et Forest, 2014) s’est penchée sur les déterminants spécifiques des défaillances de PME, à l’aide d’une étude économétrique portant sur la période allant du premier trimestre 2003 au troisième trimestre 2013. Il en ressort que la corrélation des défaillances de PME (en nombre) est significative avec les agrégats suivants : consommation des ménages, coût de main-d'œuvre dans la construction et exportations de services. Ces résultats appellent deux types d’interprétations5.

Tout d’abord, les entreprises françaises et en particulier les PME sont traditionnellement plutôt tournées vers le marché intérieur et moins vers les exportations. Il n’est donc pas étonnant que la consommation des ménages ressorte comme un déterminant important des défaillances, ce qui est également le cas quand on étudie l’ensemble des entreprises.

Les deux autres agrégats relèvent d’une logique sectorielle, la construction et les services étant surreprésentés dans les défaillances de PME. Dans le cas de la construction, la dégradation de la conjoncture du secteur n’a plus permis d’absorber les hausses des coûts du travail. Les exportations de services semblent être un agrégat a priori plus inattendu. En fait, les ventes de services représentent plus d’un quart des exportations totales à l'étranger, la France étant le cinquième exportateur mondial de services. Elles touchent les secteurs du tourisme, du transport, des services de communication, d’assurance et de construction. Ajoutons qu’elles ont été plutôt résistantes, contrairement aux exportations de biens. La France est une économie très « tertiarisée » (et relativement moins « industrielle » que d’autres pays européens comme l’Allemagne ou l’Italie). Or, nous l’avons vu, les défaillances de PME sont particulièrement élevées s’agissant du secteur des services. Ajoutons toutefois que le coefficient reliant les défaillances aux exportations de services est moins élevé que ceux ayant trait à la consommation (7,5) et au coût de main-d'œuvre de la construction (4), mais il n’est pas négligeable pour autant (2,6).

Délais de paiement et dette fournisseur : des risques à surveiller pour les PME françaises

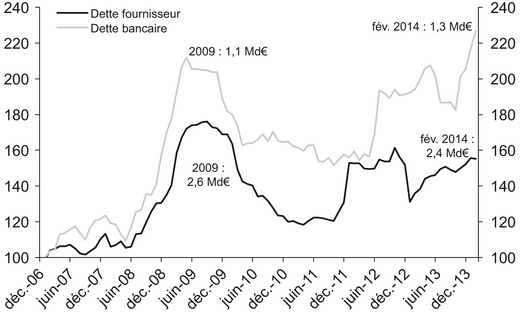

Les défaillances de PME françaises sont également liées à l’importance des relations financières interentreprises. Sur le plan numérique, la dette fournisseur des entreprises défaillantes a un poids très élevé et souvent ignoré. Elle s'élevait, en février 2014, à 2,4 Md€. Elle est donc très supérieure à la dette bancaire des PME défaillantes qui s'élève à 1,3 Md€. La dette fournisseur des PME défaillantes représente en outre 50 % de la dette fournisseur de l’ensemble des entreprises défaillantes, ce qui constitue un poids colossal. Rappelons que les seules PME représentent « seulement » 32 % de la valeur ajoutée totale française. Par rapport à leur poids économique, les PME font donc peser un risque spécifique en matière de dette fournisseur. Ce montant peut être analysé comme le coût financier potentiel des faillites de PME, coût subi par les autres entreprises. Le risque associé aux créances clients est systémique en matière de défaillances d’entreprises. L’effet domino d’une créance client impayée est potentiellement dévastateur : une entreprise entre en défaillance en laissant une dette impayée à une autre entreprise (son fournisseur) et la défaillance est susceptible de se propager le long de la chaîne de production, de l’aval vers l’amont.

Néanmoins, la dette fournisseur des PME défaillantes n’a pas atteint le record enregistré en 2009 (2,6 Md€). Sur un an, la dette fournisseur est tout de même en augmentation de 14 %. La dette bancaire a en revanche atteint un record inquiétant (1,3 Md€ en février 2014, contre 1,1 Md€ en 2009) et a connu une hausse de 17 % en valeur sur un an.

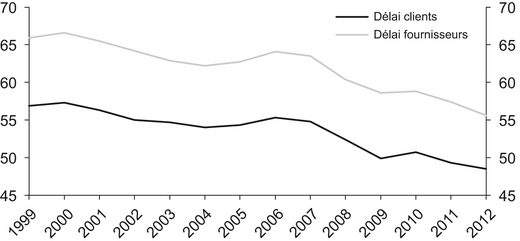

La dette fournisseur progresse donc nettement moins que la dette bancaire. Une partie de l’explication réside peut-être dans la baisse des délais de paiement interentreprises observée dans l’Hexagone. La France se situe traditionnellement dans une position intermédiaire en Europe en matière de pratiques de paiement. On distingue en effet trois groupes dans le vieux continent. Dans les pays d’Europe du Nord (Allemagne, Autriche, Suède), les délais sont en général courts, en moyenne inférieurs à 37 jours. En revanche, dans le Sud de l’Europe (Grèce, Italie, Espagne), ils sont supérieurs à 75 jours. La France se situe entre les deux avec une moyenne de délais clients observés proche de 55 jours6. Mais l'évolution en France est nettement à la réduction, comme le montrent les données de la Banque de France, ici pour les seules PME. Ainsi, les délais moyens clients et fournisseurs des PME sont-ils passés de 57 jours et 67 jours respectivement en 1999 à 48 jours et 56 jours en 2012. Cette évolution plutôt favorable s’explique en partie par l’amélioration des pratiques induite par la LME (loi de modernisation des entreprises) qui limite les délais de paiement à 60 jours. Selon un rapport de l’IGF (Inspection générale des finances) sur le crédit interentreprises, « une grande partie des gains en matière de délais de paiement se concentrent sur la période allant de 2007 à 2010, au cours de laquelle les entreprises ont anticipé, puis appliqué le plafonnement à 60 jours fixé par la LME » (Le Brignognen et al., 2013).

La réduction des délais de paiement est une réalité. Toutefois, ils constituent toujours un problème majeur pour les PME françaises. Tout d’abord, les « délais cachés » sont parfois pratiqués dans certains secteurs, à l’instar de la construction : contestation des factures, externalisation de celles-ci à l'étranger, achats réalisés à l'étranger plutôt qu’en France pour échapper à la réglementation… D’une manière générale, les PME peuvent se retrouver « coincées » entre des délais clients et fournisseurs. Les donneurs d’ordres paient tardivement et les fournisseurs exigent des paiements rapides. Cette situation provient du positionnement spécifique des PME dans la chaîne de valeur. Celles-ci jouent fréquemment le rôle d’intermédiaires entre grandes entreprises, qui sont clientes et fournisseurs. Ces dernières ont, du fait de leur taille, un pouvoir fort de négociation selon la position qui les arrange : le grand fournisseur impose des délais de règlement rapides, le grand client paye tard… De fait, on constate une concentration des entreprises de l’amont et de l’aval favorable à ce type de situation. Le cas typique est celui d’une PME qui transforme les métaux ou le ciment à destination des secteurs de l’automobile ou de la construction.

Les PME subissent également les retards de paiement des collectivités locales et des institutions publiques en général. On constate d’ailleurs en Europe une corrélation très forte entre délais de paiement des autorités publiques et délais de paiement interentreprises. De longs retards de paiement des administrations caractérisent fortement les économies d’Europe du Sud. En Grèce, au Portugal, en Espagne ou en Italie, les délais de paiement des administrations publiques s'échelonnent entre 130 jours et 165 jours. Ils sont seulement de 37 jours en Allemagne et de 65 jours en France (selon Intrum Justitia). Le mécanisme est simple : plus les administrations sont lentes à régler leurs fournisseurs, plus les entreprises concernées éprouvent des difficultés à régler leurs propres fournisseurs en temps et en heure. Tout comme dans le cas des grands groupes, les PME sont souvent très dépendantes de collectivités locales qui sont parfois leur unique client. Là encore, leur pouvoir de négociation est limité du fait de cette dépendance.

L'assurance-crédit : une solution parmi d’autres

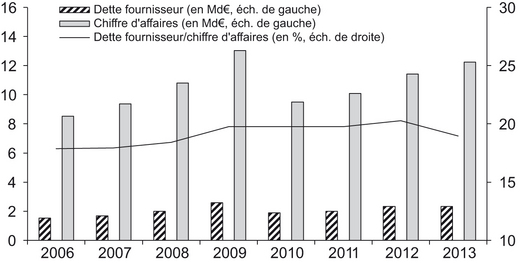

La protection du poste client paraît donc utile pour les PME. L’assurance-crédit, qui protège contre les impayés interentreprises, permet de remplir ce rôle. Or elle est sous-utilisée par les entreprises de taille moyenne. Selon un récent rapport de l’Institute of International Finance et Bain and Company (2013) consacré au financement des PME en Europe, l’assurance-crédit serait utilisée par 10 % à 20 % des PME du continent. Plusieurs facteurs concourent à cette relative désaffection. L’assurance-crédit est, d’une part, très mal connue des PME et, d’autre part, elle est réputée chère. Or son coût dépasse rarement 0,5 % du chiffre d’affaires alors que, on l’a vu, la dette fournisseur des entreprises défaillantes est colossale. Rapportée au chiffre d’affaires des entreprises défaillantes, elle est équivalente à près de 20 % de celui-ci et ce ratio7 reste quasiment stable depuis la crise.

En outre, les risques d’impayés client sont fréquemment sous-estimés et même peu « tracés » dans une PME. Bien entendu, les entreprises de taille réduite ne peuvent se permettre l’emploi d’un « crédit manager » dédié au contrôle des flux financiers. Elles ont pour la plupart recours à un comptable qui peut avoir tendance à négliger les flux de trésorerie de l’entreprise au profit de la comptabilité classique. Bref, elles ne détectent parfois pas l’importance du risque associé au poste client.

C’est souvent l’occurrence d’un sinistre qui pousse les PME à se tourner vers l’assurance-crédit. Mais une fois le risque identifié, elles sont souvent réticentes face à la complexité des contrats dans lesquels figure un vocabulaire spécifique à l’assurance-crédit (carence, quotité garantie…) susceptible de décourager. En outre, l’assurance-crédit exige un suivi des flux de trésorerie et donc des modifications d’organisation au sein même de l’entreprise. Ces changements ont un coût qui peut également limiter l’appétence des PME pour un tel produit.

De fait, l’assurance-crédit n’est pas seulement un outil potentiel de sauvetage financier en cas d’impayés. C’est aussi un instrument qui structure le suivi des risques dans l’entreprise et, de fait, agit comme outil de prévention de ces risques via l’analyse de la solidité financière des clients. Le coût d’entrée n’est pas négligeable, mais les bénéfices sont probablement plus importants que le seul mot « assurance » pourrait laisser penser. Enfin, l’assurance-crédit est aussi une porte d’accès aux financements. Selon l'Institute of International Finance et Bain and Company (2013, p. 27), de nombreuses banques interviewées considèrent plus favorablement une PME assurée crédit pour l’obtention d’un financement. Dans certains cas, ils signalent qu’elles exigent un recours à l’assurance-crédit.

Forte de ce diagnostic, Coface développe en 2014 un produit qui s’adresse spécifiquement aux PME, nommé EasyLiner. C’est un contrat simple, « clés en main », qui propose une surveillance de la solidité financière des clients, une mise en recouvrement des factures impayées, une indemnisation rapide et, enfin, un prix forfaitaire payable en plusieurs fois. En outre, EasyLiner peut être souscrit en ligne, en quelques minutes, ce qui constitue une innovation dans le domaine de l’assurance-crédit, qui va dans le sens d’une plus grande accessibilité de ce produit pour des entreprises aux moyens humains réduits. Il sera progressivement déployé dans tous les pays où Coface est implantée. Sa mise en œuvre en France est prévue à l’automne 2014.

En conclusion, une boîte à outils aux multiples dimensions est nécessaire pour revitaliser les PME françaises, qui sont essentielles dans le processus de reprise économique. L’assurance-crédit peut jouer un rôle positif pour limiter les risques associés au poste client et donc les défaillances associées à un tel risque. D’autres éléments du dispositif de réformes sont importants pour ces entreprises aux contraintes spécifiques. La simplification des diverses procédures administratives – prévue par le choc de simplification actuellement mis en place par le gouvernement – permettra aux responsables de PME de se concentrer sur leur cœur de métier. La réduction des divers coûts – induite par les baisses de charges préparées par l’exécutif actuel – contribuera à restaurer des marges qui sont trop faibles. Avec un ensemble cohérent de mesures, les PME feront mieux que résister aux problèmes conjoncturels et structurels de la France. Elles seront le moteur de l'économie française et c’est tout ce qu’il faut souhaiter.