La réglementation et l’encadrement d’un marché financier se fondent d’abord sur de grands principes tels que la protection de l’épargne publique, la lutte contre les abus de marché (manipulation, délit d’initiés), la surveillance des intermédiaires, la définition du degré de transparence (ou de l’ensemble des informations qu’il est obligatoire de mettre à la disposition de tous). Ces principes trouvent à s’appliquer quels que soient le marché et les titres.

Un ETF (exchange-traded fund)1, comme son nom l’indique, est négocié et donc fait l’objet de nombreuses réglementations. Dès 2001, la Commission des opérations de Bourse2 (COB) rappelle que : « La dualité juridique de ces produits (OPCVM et valeurs mobilières cotées) justifie l’application de deux séries de réglementations. »

La première série s’applique en raison de la cotation de l’ETF. Si celui-ci est échangé sur un marché réglementé, au sens de la directive des marchés d’instruments financiers (MIF), il est soumis, par exemple, à une transparence post-transaction (publication des cours et des quantités échangées), mais aussi à une transparence prétransaction (publication des intentions d’achat et de vente s’affichant dans un carnet d’ordres public que tout un chacun peut observer).

La deuxième série s’applique si l’ETF est libellé « undertakings for collective investment in transferable securities » (UCITS). Les réglementations européennes définissant les critères d’obtention de ce label doivent être respectées, notamment l’obligation de diversification. Certaines réglementations spécifiques s’ajoutent et interdisent les pratiques qui exploiteraient les décalages entre l’heure d’affichage de la valeur liquidative et la fin de la séance de cotation de l’ETF, ou les non-synchronisations entre les négociations des ETF et l’affichage de la valeur des indices sous-jacents3.

En quoi un ETF est-il concerné par le thème de la « finance de l’ombre » ? Certaines réglementations spécifiques ou supplémentaires s’imposent-elles ? Quels sont les risques masqués (ou dans la pénombre) spécifiques à ces produits ? Y a-t-il une dimension de risque systémique ? À l’origine, les ETF étaient dédiés aux indices d’actions en position longue. Leur déclinaison à d’autres types de supports ou de stratégies modifie-t-elle l’analyse ? Le terme ETF recouvre actuellement des produits qui peuvent être assez différents les uns des autres tant du point de vue du support répliqué que de celui des techniques de montage mises en œuvre dans la démarche de réplication. Certains ETF répliquent les évolutions non seulement d’indices d’actions, mais aussi de cours de métaux, de devises, de matières premières agricoles, d’énergie et bientôt de prêts bancaires à levier. Initialement, la réplication concernait des indices ou des paniers de titres, mais elle s’est rapidement élargie à la réplication de produits isolés, notamment dans le champ des matières premières et de l’énergie. D’autres ETF répliquent des indices de volatilité, utilisent des effets de levier ou font appel aux produits dérivés permettant de répliquer certaines stratégies, telles que les positions courtes ou inversées.

Pour répondre à ces questions, cet article comporte quatre parties. La première décrit les ETF dans leur diversité en mettant l’accent sur les aspects de la réglementation ; la deuxième donne quelques indications quant à l’importance économique des ETF ; la troisième aborde les questions de la protection des investisseurs et des externalités ; la quatrième conclut.

La famille des ETF

Les « fonds indiciels » en Europe sont des OPCVM qui répliquent un indice d’actions. Ils existaient avant le lancement des premiers ETF et coexistent actuellement avec eux. Les fonds indiciels émettent des parts et les rachètent suivant les demandes des investisseurs. La valeur d’une part (valeur liquidative ou net asset value) est calculée au mieux une fois par séance en divisant la valeur totale de l’actif net de l’OPCVM par le nombre de parts.

La mise en place d’un marché de gros en parallèle à celui de détail est la nouvelle caractéristique introduite au début des années 1990 aux États-Unis avec les ETF. Sur un marché primaire (ou de gros) sont échangés, en référence à la valeur liquidative, des lots de parts du fonds contre un panier de titres représentatifs de l’indice répliqué4. Un marché secondaire (ou de détail) permet les échanges en continu avec des prix déterminés sur la base d’une confrontation entre l’offre et la demande, selon des modalités similaires à l’échange des actions. Ce montage apporte plusieurs solutions efficaces aux problèmes spécifiquement posés par la gestion d’un fonds d’investissement ouvert :

- il permet de résoudre certains conflits d’intérêts entre les investisseurs lors de l’émission de parts nouvelles ou du rachat des parts existantes et apporte une solution équitable à la question de la détermination du prix de la part. Ce prix résulte ici d’une confrontation entre l’offre et la demande sur le marché secondaire. Des mécanismes d’arbitrage entre les marchés secondaire et primaire assurent le lien avec la valeur liquidative ;

- par ailleurs, les arrivées et les départs d’investisseurs amènent à réajuster le portefeuille de titres détenus et provoquent des coûts de transaction. Les fonds d’investissement classiques répartissent ces frais sur l’ensemble des détenteurs de parts. Le processus de création de parts par lot et en échange de titres (in-kind) externalise le coût de constitution du bloc. Ce sont les investisseurs qui entrent ou sortent qui les acquittent, mais pas tous les porteurs de parts ;

- enfin, l’échange sur le marché de gros peut être réalisé sans manipulation d’espèces, un bloc de titres contre un lot de parts, ce qui permet aux États-Unis de différer l’imposition des plus ou moins-values (Poterba et Shoven, 2002).

Les points communs aux produits de la famille des ETF constituent ainsi l’objectif économique qui consiste à répliquer la performance d’un support, une négociation en continu sur le marché secondaire avec un prix qui résulte de la confrontation entre l’offre et la demande de parts et des frais de transaction limités, un marché primaire sur lequel des lots peuvent être échangés sans manipulation d’espèces et un mécanisme d’arbitrage entre les deux marchés où des teneurs de marché jouent un rôle.

Au-delà de ces points communs, les ETF présentent une grande diversité sur trois principaux thèmes : la technique de réplication, l’introduction ou non de risques supplémentaires non directement liés au support répliqué, et le type de support répliqué. Ainsi, la réplication du support peut être physique avec une détention des titres représentatifs du support, ou synthétique via l’utilisation de produits dérivés, le plus souvent un swap de performance5. Un risque de contrepartie peut apparaître en cas de prêt des titres détenus en réplication physique, ou en cas de réplication synthétique. Un risque de crédit apparaît lorsque le montage juridique ne fait plus appel à un fonds d’investissement, mais à l’émission d’une dette non subordonnée (ce dernier cas, développé infra, correspond aux ETN). Les risques de contrepartie ou de crédit peuvent être toutefois gérés par des nantissements, des appels de marge dans certains cas quotidiens, une pratique de gestion du collatéral (y compris une surcollatéralisation). Les indices d’actions font toujours l’objet de réplication, mais les supports d’ETF sont maintenant les plus divers : la réplication est étendue aux autres classes d’actifs dont l’énergie, les métaux précieux ou non, les matières premières agricoles ou la volatilité d’indices d’actions. Par ailleurs, ce ne sont plus seulement des paniers d’actifs, mais aussi des supports isolés (single commodity index) dont les performances sont répliquées.

Les contraintes réglementaires ont également joué un rôle important : l’obligation de diversification pesant sur certaines formes juridiques (les fonds UCITS en Europe) a favorisé le recours à d’autres montages, tels que la réplication synthétique ou l’émission d’une dette non subordonnée. La non-harmonisation des réglementations, y compris à l’intérieur de l’Europe, et les anticipations quant aux évolutions réglementaires expliquent probablement certaines localisations.

Diversité des produits et des montages

Lancé en 1993 aux États-Unis, le premier ETF est un produit de State Street Global Advisors (Standard & Poor’s Depositary Receipt – SPDR, on prononce « spider ») qui réplique l’indice américain d’actions S&P 500. Ce produit existe toujours (mnémonique SPY). Son encours progresse régulièrement. Au début de décembre 2012, il dépassait 112 Md$ (58 Md$ à la fin de juin 2007 et 94 Md$ à la fin de décembre 2008). SPY est structuré comme un unit investment trust (UIT) qui oblige à la réplication physique stricte d’un portefeuille, dont la composition est déposée (il comporte effectivement 500 lignes), interdit le prêt emprunt de titres et oblige la distribution des dividendes des titres de l’indice.

Depuis le premier ETF, la famille s’est considérablement agrandie. Aujourd’hui, le terme générique approprié pourrait être ETP (P pour product) ou ETV (V pour vehicule), mais ces termes sont utilisés par les uns et les autres dans des contextes parfois différents. La famille des ETF comporte notamment les ETC, ETI6, ETN, ETG, ETT, la troisième lettre pour respectivement commodities (et quelquefois currencies), instruments, notes, golds, trusts et bien sûr le terme tracker, plutôt en désuétude7. Ces différences de noms recouvrent des différences de supports, des contraintes réglementaires ou fiscales, des techniques de montage, mais aussi de simples démarches commerciales. Le même sigle peut être utilisé, suivant les créateurs des produits, dans des contextes assez différents. Et inversement, deux sigles différents peuvent être utilisés pour deux produits très similaires. Proposer des termes en français ajouterait à la confusion sans traduire une pratique ancrée. Il semble sage d’oublier le sens du F et de garder ETF comme nom générique pour toute la famille, du moins provisoirement8.

Initialement, les montages d’ETF étaient réalisés sous forme de fonds d’investissement (cf. section suivante). Depuis peu, des émissions de dette non subordonnée permettent notamment de dépasser certaines contraintes réglementaires (cf. infra section « Dette non subordonnée »).

ETF comme fonds d’investissement

L’affichage par un fonds, à destination de ses clients, d’un indice de référence (benchmark) peut, suivant les contextes réglementaires, avoir une incidence sur la technique de réplication utilisée. La réplication physique d’un indice d’actions est obligatoirement réalisée de manière stricte dans le cas américain des UIT ou encore des grantor trusts, qui imposent un dépôt officiel de la composition du portefeuille. Dans ce contexte réglementaire, un fonds ne répliquant pas exactement un indice ne pourra pas y faire référence. SPDR S&P 500 ou SPY est un ETF dont le portefeuille comporte les 500 titres en respectant leur pondération dans l’indice.

La réplication physique souple est autorisée, sans être imposée, dans le cadre réglementaire des fonds d’investissement (open-end mutual funds aux États-Unis, fonds UCITS en Europe). Elle permet de faire explicitement référence à un indice auprès des investisseurs, quand bien même tous les titres de l’indice ne sont pas en portefeuille. On parle alors de quasi-réplication qui peut être préférée si l’indice comporte un très grand nombre de valeurs ou si l’inclusion de valeurs d’importance marginale implique des coûts de transaction élevés.

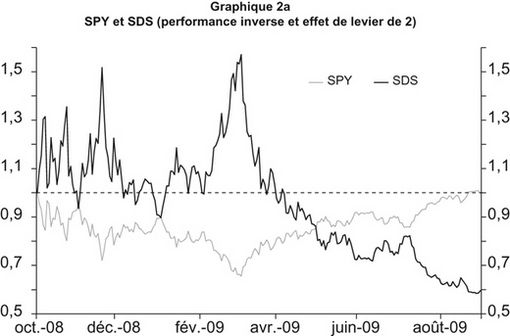

Une réplication synthétique (souvent avec un swap de performance) est possible. En Europe, elle peut également être réalisée dans le cadre d’un fonds UCITS. L’indice d’actions répliqué peut être classique (indice CAC 40 sans les dividendes), avec dividendes réinvestis, à performance inversée, ou à performance inversée et effet de levier9. Aux ETF classiques, dont l’objet est la réplication au plus près d’un indice d’actions donné, s’ajoutent plus récemment des ETF de stratégie et des ETF de volatilité. La stratégie consiste, par exemple, à servir la performance inverse de l’indice : acheter l’ETF bear (ou short) sur l’indice CAC 40 est alors, sous certaines conditions10, très comparable en termes de résultats obtenus lors d’une vente à découvert d’actions composant l’indice. L’ajout d’un effet de levier permet d’amplifier deux fois, trois fois ou plus la performance du support. Ces derniers produits sont bien sûr davantage risqués. Leur montage peut être réalisé en utilisant un fonds UCITS et en synthétisant la stratégie avec un swap de performance.

Le F de l’acronyme ETF trouve initialement sa justification dans la structure d’appui sous forme de fonds d’investissement (mutual fund ou UCITS en Europe, OPCVM en France). L’étiquette manque probablement de clarté puisqu’elle mélange des produits ayant des caractéristiques très différentes du point de vue du risque de crédit et des conflits d’intérêts.

Le risque de crédit est minimal avec les UIT ou les grantor trusts américains. Il est potentiellement plus important en Europe, puisque les fonds UCITS peuvent prêter les titres détenus. Dans l’hypothèse d’une réplication synthétique, le swap de performance peut ajouter un risque de crédit. Dans les deux cas, celui-ci peut être géré par des dépôts de garantie et des appels de marge (gestion du collatéral), ces derniers pouvant même être quotidiens.

Des conflits d’intérêts apparaissent lorsque, dans certains montages, différentes filiales du même groupe sont parties prenantes, comme teneur de marché, agent de calcul de la valeur liquidative, contrepartie du swap et, bien sûr, monteur ou distributeur du produit.

BlackRock pratique le plus souvent une réplication physique, mais se donne la possibilité de prêter les titres, ce qui génère un revenu supplémentaire partiellement restitué aux porteurs de parts. Un ETF répliquant un indice phare européen, iShares Euro STOXX 5011, le 15 novembre 2012, annonce ainsi redistribuer 60 % des revenus issus du prêt des titres et donne la liste de tous les titres déposés en collatéral pour une valeur de 112,83 % du prêt (surcollatéralisation).

Le support répliqué peut être un métal précieux (l’or notamment) avec un montage en réplication physique, ce qui implique la détention d’un stock de lingots d’or. Le plus important dans cette catégorie est SPDR Gold Trust (GLD)12 qui est un ETF américain de State Street répliquant les évolutions de l’or (le dixième du prix d’une once d’or). Initialement introduit sur le NYSE en 2004, il est négocié depuis la fin de 2007 sur NYSE-Arca, mais également à Singapour, Tokyo et Hong Kong. Au début de décembre 2012, il détenait 1 353 tonnes d’or (74,5 Md$). Le marché primaire porte sur des lots de 100 000 parts (16,58 M$ au début de décembre 2012). L’or est stocké à Londres par HSBC (custodian). Un contrôle périodique d’inventaire est réalisé par un tiers (bureau Veritas en avril 2012) et la liste des caractéristiques des lingots est publique (1916 pages pour l’inventaire du 5 novembre 2012). Le montage ici réduit ou fait disparaître les risques de réplication, de contrepartie et la plupart des conflits d’intérêts. Bien sûr, l’investissement est risqué. Outre les fluctuations du cours de l’or, huit pages dans la brochure du GLD détaillent les risques : l’or peut être volé, rendu inaccessible par des événements naturels ou de terrorisme ; les interventions des banques centrales peuvent affecter les cours… Les frais (fees and expenses) prélevés sont inférieurs à 0,40 % par an.

Dette non subordonnée

La réglementation impose une obligation de diversification à certains types de fonds d’investissement, par exemple les regulated investment companies (RIC), dont les mutual funds, aux États-Unis, ou les UCITS européens (dont les OPCVM français). La détention de cinq lignes d’un poids unitaire maximum de 20 % pour un fonds indiciel européen, sauf exception13, oblige alors à trouver d’autres voies pour le montage d’un produit répliquant une matière première isolée.

En Europe, ce montage est réalisé par l’émission d’une dette non subordonnée. Les ETN sont des produits structurés sous forme d’une dette de maturité longue émise par le promoteur du fonds. L’argent collecté est utilisé pour répliquer le panier ou la matière première isolée. Les porteurs de parts d’ETN supportent le risque de crédit de l’émetteur (à la différence des porteurs de parts de fonds UCITS). Barclays en 2006 lance les premiers publicly-traded prepaid forward contracts sous la marque iPath ETN, qui répliquaient deux indices de matières premières. D’autres ETN ont ensuite été émis en réplication d’indices représentatifs de l’évolution d’une matière première isolée (single commodity reference index). L’indice est établi à partir des cours à terme de la matière première. Les matières premières sont des métaux – aluminium, cuivre, plomb, notamment – et des produits agricoles – cacao, café, sucre, notamment. L’émetteur restitue la performance du support moins certains frais.

Le sigle ETN recouvre des montages assez différents. Lyxor (groupe Société générale – SG) à Paris propose depuis 2009 des ETN de matières premières qui ont la particularité d'être protégés contre le risque de contrepartie (Lyxor ETN Gold, Lyxor ETN Oil et Lyxor ETN Short Oil). Le porteur de parts de ces ETN acquiert en fait des obligations émises par Codeis Securities SA (groupe SG). Les Lyxor ETN sont sécurisés par un nantissement (collateral) composé d’obligations d’État de la zone euro notées « triple A » par Standard & Poor’s. Ce nantissement garantit 100 % de la valeur quotidienne des ETN. Ces produits sont négociés sur un nouveau compartiment d’Euronext (ETN) qui n’admet à la négociation que des produits obligataires dont le nantissement est au moins équivalant à 75 %.

D’autres ETN du groupe SG sont émis depuis 2010 par SG Effekten (groupe SG à Francfort) et sont négociés au London Stock Exchange (LSE), SG Option Europe étant teneur de marché. Les parts émises sont exposées à une éventuelle défaillance de SG Effekten14. Ce sont, par exemple, des ETN sur matières premières agricoles (blé, maïs, soja) ou sur métaux (cuivre, nickel, aluminium, zinc). Les supports sont des indices établis à partir des cours à terme des produits répliqués (S&P GSCI indices). Les produits sont libellés en dollars, mais le risque de change peut être éliminé à la demande du client moyennant une commission supplémentaire (couverture par quantos).

BlackRock propose différents produits de droit irlandais dénommés ETC qui répliquent le cours d’un métal (or, argent, palladium), avec le stockage physique du métal à Londres. Le contrat est défini en dollars avec une négociation sur le LSE en livres. La structure juridique est une dette émise par une entité ad hoc (special purpose vehicule – SPV).

ETF Securities15 propose des titres dénommés ETC, négociés sur plusieurs plates-formes européennes. Régulés par la Jersey Financial Services Commission, ce sont des produits UCITS. Certains répliquent les cours du pétrole en dollars tel ETFS WTI Crude Oil (CRUDP négocié à Paris et Londres notamment). Ces ETC sont des obligations à durée indéterminée à coupon zéro, émises par ETFS Commodity Securities Ltd (SPV). Les actifs de chaque émetteur et de chaque compartiment sont conservés séparément dans un souci de protection des investisseurs. Les ETC sont adossés à des contrats d’exposition aux sous-jacents conclus avec une contrepartie externe et couverts par une caution (collatéral) égale à 100 % de la valeur journalière des contrats d’exposition en circulation. La caution est détenue chez BNY Mellon dans un compte séparé et ajustée quotidiennement.

Les ETF de volatilité répliquent des indices de volatilité, ces derniers reflétant en continu les variations de volatilité de l’indice support. Les indices de volatilité sont établis à partir des valeurs observées sur les marchés d’options sur indice d’actions. VelocityShares ETN (TVIX) du Crédit suisse16 réplique l’indice de volatilité sur le S&P 500 du CBOE (VIX), avec un effet de levier. Le produit enregistre des variations violentes de valeurs qui soulèvent certaines questions (Alexander et Korovilas, 2012).

L’encours des ETF

L’importance des ETF peut être appréciée par les encours et les quantités échangées sur le marché secondaire.

Les encours des ETF dans le monde sont passés de 25 Md$ en 1997 à plus de 1 800 Md$ à la fin de septembre 201217. Les États-Unis concentrent 70 % des encours, contre 18,8 % pour l’Europe. Le marché des émetteurs et des gestionnaires d’ETF est concentré, avec trois acteurs majeurs comptant en septembre 2012 pour 68,7 % du total des encours : iShares du groupe BlackRock (38,3 %), SPDR ETF du groupe State Street Global Advisors (18 %) et Vanguard (12,4 %). Le premier acteur européen est DB/x-trackers de la Deutsche Bank (3,4 %). Le premier acteur français est Lyxor du groupe SG.

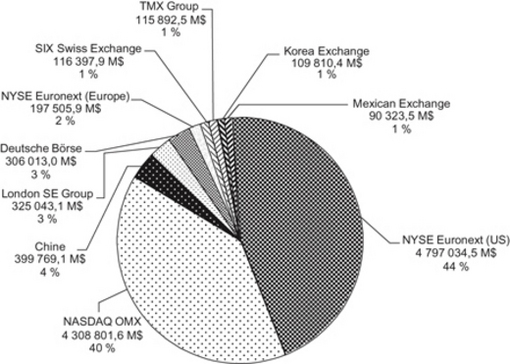

Les ETF sont négociés sur de nombreuses plates-formes. Les capitaux échangés sont en progression : sur les marchés européens, ils ont été multipliés par 14,7 entre 2002 et 2011. Sur Xetra à Francfort, 2 ETF étaient échangés pour 0,4 Md€ en 2000, année du lancement, contre 878 ETF en 2011 et 159,9 Md€ d’échanges. Les plus importants marchés secondaires d’échange d’ETF sont aux États-Unis18 (cf. graphique 1). La progression des marchés d’ETF implantés en Chine est à remarquer.

Les ETF les plus performants affichent des frais de gestion faibles, des fourchettes de prix réduites et voient leur valeur pratiquement confondue avec celle du support dupliqué (erreur de poursuite ou tracking error proche de zéro). Vanguard réplique l’indice S&P 500 (ETF de mnémonique VOO) et propose aux investisseurs différentes modalités d’entrée se distinguant par la quotité d’investissement et les frais facturés : d’une quotité de 3 000 dollars avec un expense ratio de 0,17 %, jusqu’à une quotité de 200 M$ et un expense ratio de 0,02 % (2 points de base !).

Les économies d’échelle jouent un rôle déterminant. L’Europe se distingue avec un nombre d’ETF nettement supérieur à celui observé aux États-Unis (environ 4 000, contre 1 429 en 2011 selon le WFE) pour des capitaux échangés d’un dixième (995 Md$, contre 9 105 Md$). Actuellement, le niveau des frais affichés est, sans surprise, significativement plus important en Europe. La créativité et les stratégies de niches ne seront probablement pas suffisantes et l’on peut s’attendre à des regroupements.

La réglementation des ETF

ETF : jungle et réglementation

Les fonds éligibles UCITS (et les OPCVM en France) peuvent détenir des produits dérivés. Il est donc possible qu’un OPCVM reproduise une performance inversée d’indice d’actions. Les OPCVM ne peuvent emprunter que de manière restreinte (10 % de l’actif net), mais via la détention de produits dérivés, des effets de levier peuvent être mis en place. Le risque de contrepartie qu’un OPCVM peut prendre est en revanche « limité à 10 % du total des actifs du fonds pour une contrepartie donnée », ce qui impose la mise en place d’une gestion du collatéral (dépôt de garantie et appel de marge).

Un fonds indiciel UCITS n’a pas l’obligation en Europe de répliquer exactement la composition de l’indice. Par exemple, le prospectus de l’ETF Lyxor CAC 40 indique que l’actif du FCP (fonds commun de placement) peut contenir « d’autres actions internationales, de tous les secteurs économiques, cotés sur tous les marchés, y compris les marchés de petites capitalisations ». Cela permet, par exemple, de constituer un portefeuille très liquide d’actions européennes en euros et de souscrire un contrat permettant d’échanger la performance du panier détenu avec celle d’un indice que le fonds souhaite répliquer. Conformément à la réglementation, si le fonds détient au moins 75 % d’actions européennes, il est éligible au PEA (plan d’épargne en actions). Un fonds de type OPCVM (ou avec l’étiquette UCITS) peut ainsi reproduire l’indice Dow Jones, ou bien un indice chinois des valeurs industrielles, et être éligible au PEA !

Bien sûr, un point important du point de vue de l’investisseur est que le comportement du fonds soit en ligne avec la définition du produit. La mesure d’un écart de suivi (tracking error) et sa prise en compte dans la réglementation constituent un pas positif (AMF, 2004).

Les étiquettes ETF ou ETN ou encore l’information suivant laquelle le porteur de parts acquiert un titre de type dette subordonnée ne renseignent absolument pas quant à la présence ou l’absence d’un risque de contrepartie ou de produits dérivés dans le montage du produit (et donc, par exemple, la présence ou non d’un effet de levier).

Les conflits (potentiels par définition) d’intérêts constituent un sujet peu traité par le régulateur. À titre d’exemple, Lyxor ETF CAC 40 est un FCP (sans personnalité morale) dont le gérant est Lyxor International Asset Management (LIAM) et le dépositaire-conservateur est Société Générale Securities Services (SGSS). Le prospectus du fonds19 indique que l’établissement en charge de la tenue des registres des parts et de la centralisation des ordres est la Société générale. La gestion comptable est déléguée par LIAM à Société Générale Securities Services Net Asset Value. L’indice peut être répliqué avec des contrats index-linked swaps « négociés avec la Société générale sans mise en concurrence avec plusieurs contreparties » (selon le prospectus). La SGCIB (Société Générale Corporate and Investment Banking) (groupe SG) est l’un des deux teneurs de marché. La rémunération des opérations de prêt de titres est partagée à parts égales entre l’OPCVM et la société de gestion. Le calcul de la valeur liquidative est réalisé par la Société générale et une valeur liquidative indicative est calculée et publiée en séance par Euronext, sur la base des informations communiquées par Lyxor.

Réglementation et protection des investisseurs

Si, à la lecture de la première partie, vous pensez avoir compris les différences entre les ETF et les ETN, c’est que vous avez probablement lu trop rapidement. Les classifications actuellement proposées par les autorités de réglementation sont peu claires. Une tentative supplémentaire de classification des fonds apparaît toutefois peu souhaitable et donnerait une prime aux intermédiaires seuls à même de la décrypter. Cela constituerait une capture de régulation, en adaptant la thèse de Stigler (1971) aux produits et métiers de la gestion d’actifs.

Le premier besoin est la transparence. Des progrès ont été réalisés notamment avec la mise en place du KID (key investment document), mais la marge de progression reste importante. La mise à disposition du public, et pas seulement des autorités de régulation, de certaines informations permettrait à quiconque d’analyser et d’évaluer les produits. L’information devrait être diffusée en utilisant des formulaires, des documents types et une mise en ligne sur Internet. En s’inspirant de ce qui est pratiqué ailleurs (aux États-Unis) :

- publication de l’intégralité de la composition du portefeuille des OPCVM et des différents véhicules de type ETF ou ETN. Aux États-Unis, cette obligation de publication pèse sur tous les fonds enregistrés auprès de la SEC (Securities and Exchange Commission). La publication de la composition intégrale du portefeuille est actuellement obligatoire quatre fois par an avec un décalage de soixante jours (formulaire N-CSR sur EDGAR)20 ;

- l’obligation de publication des frais et des commissions détaillés, y compris des frais de transaction liés aux modifications du portefeuille géré, ainsi que du taux de rotation du portefeuille avec une ventilation des frais suivant les courtiers par lesquels les ordres passent ;

- l’obligation de publication des contreparties des contrats d’échange de performance et des modalités de gestion du collatéral, dont la fréquence des appels de marge, le type de collatéral.

Certains acteurs réalisent déjà partiellement ces publications sur une base volontaire. Ces informations donneraient la matière première à partir de laquelle une analyse des risques et des mesures de performance (rentabilité ajustée au risque et aux frais) pourrait être menée. De même qu’une vérification des conditions dans lesquelles la stratégie affichée publiquement par le fonds est mise en œuvre.

ETF et externalités

Les ETF et leur développement important dans une période récente peuvent-ils constituer une source d’instabilité ? Peuvent-ils déclencher des défauts en chaîne ou modifier artificiellement le prix des titres ou des produits (commodities) qui font l’objet d’une réplication ?

La crise récente a rappelé que la gestion d’actifs ne pouvait revendiquer un risque opérationnel nul, ce dernier pesant sur les investisseurs, mais aussi sur les établissements21 (certains ayant été amenés à indemniser leurs clients) ; cet aspect n’est évidemment pas spécifique aux ETF.

Tous les encours d’ETF ne peuvent être agrégés sans distinction. Les actifs faisant l’objet d’une ségrégation et/ou de garanties sous forme de caution ou collatéral peuvent être exclus du périmètre à plus fort risque.

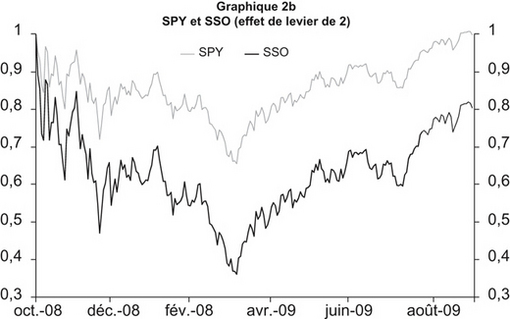

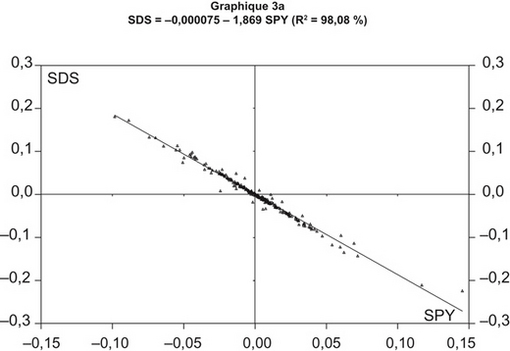

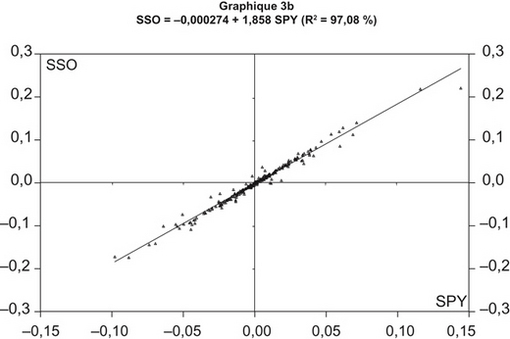

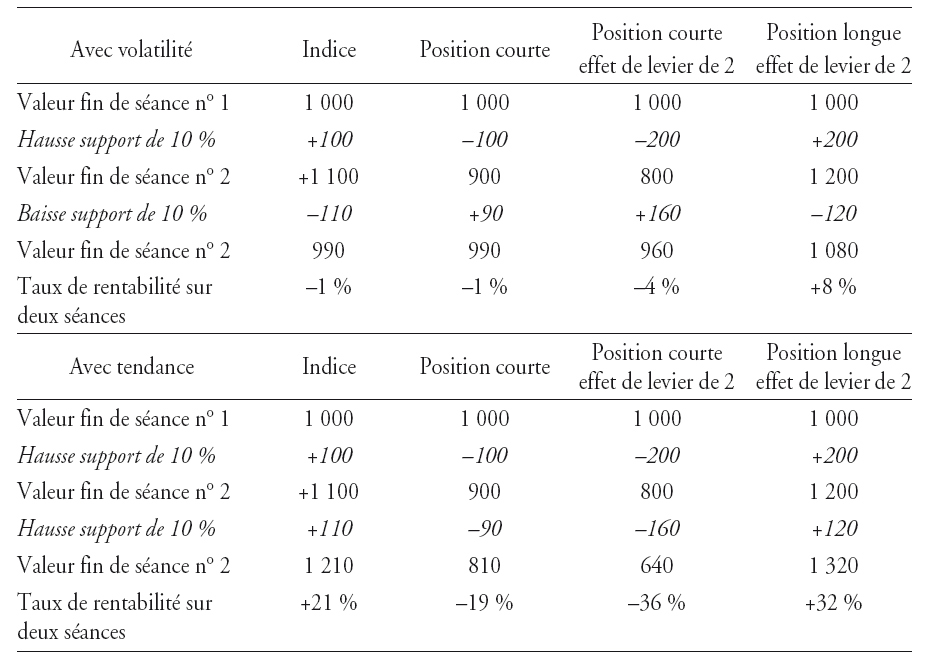

Les ETF à effet de levier constituent probablement un cas particulier à surveiller en raison des besoins démultipliés de couverture qui sont à l’origine de la concentration d’ordres en fin de séance et pourraient peser sur les équilibres si les encours devenaient importants (Haryanto et al., 2012).

La création d’ETF sur matières premières et la commercialisation auprès d’investisseurs, par exemple à des fins de diversification de leur portefeuille, suscitent quelques interrogations. La diversification sur plusieurs classes d’actifs par des investisseurs fortunés (family offices ou banques privées) n’est pas récente. Les métaux précieux (or et argent) figurent depuis longtemps en bonne place dans les portefeuilles. L’ETF donne la possibilité au plus grand nombre d’y accéder (version modernisée de la pièce de 20 francs or, le « Napoléon »). L’extension à d’autres métaux précieux (platine, palladium), puis à des métaux non ferreux (cuivre, zinc, plomb, nickel, aluminium) et à l’énergie (pétrole WTI, Brent, gasoline, gaz naturel) est plus récente. Des ETN sont négociés sur Euronext Paris sur chacun des supports mentionnés ci-dessus, mais aussi sur des matières premières agricoles aussi diverses que le porc, le bétail d’embouche, le soja, le sucre ou le blé22.

Des ETN répliquent les cours du cuivre sans détention du métal et sont négociés aux États-Unis, mais également sur Euronext Paris. Récemment, le projet de lancement sur le NYSE d’ETF répliquant notamment le cours du cuivre (le cours de référence en dollars est celui du London Metal Exchange – LME) avec constitution de stocks (ETF physically-backed by copper) a soulevé une polémique aux États-Unis, certains producteurs et quelques négociants s’inquiétant de l’arrivée d’investisseurs. JP Morgan (JPM XF Physical Copper Trust), puis BlackRock (iShares Copper Trust) ont demandé l’autorisation d’une détention respectivement de 62 000 tonnes et de 121 000 tonnes de cuivre23. Les arguments des avocats des opposants au projet sont notamment les suivants24 : les quantités concernées sont importantes relativement aux stocks connus ; les cours du cuivre pourraient en être affectés, voire manipulés ; en période de tension et de rareté de l’offre, la hausse des prix serait amplifiée ; la volatilité des cours du cuivre pourrait augmenter.

Une question préalable est celle de la taille relative des encours par rapport à celle des marchés de matières premières sous-jacents. Pour ces derniers, les volumes de production annuels et le niveau des stocks sont deux paramètres essentiels.

La production mondiale de cuivre est d’environ 20 millions de tonnes par an, les quantités stockées sont toutefois connues de manière très imprécise. Seuls les stocks des entrepôts des marchés à terme font l’objet d’estimations régulières (LME, mais aussi CME-Comex et Shanghai pour un total estimé à 500 000 tonnes en 2012)25. En 2011, pour la première fois, la Chine a donné une estimation de ses stocks de cuivre, soit 1,9 million de tonnes à la fin de 2010 (Farchy, 2011).

En matière de régulation, une première étape, là encore, serait d’améliorer la transparence. La publication des positions (significatives, au-delà d’un seuil à définir) de chacun des investisseurs présents sur les marchés à terme constitue une étape essentielle. La CFTC (Commodity Futures Trading Commission) dispose de ces informations sur les marchés américains et les publie partiellement (commitments of traders). Ce type de publication est prévu en Europe dans le cadre de la directive MIF II et pourrait être mis en œuvre à l’horizon de 2014, sous une forme qui reste à définir. L’amélioration de la connaissance des stocks de matières premières est également souhaitable. Au sujet des matières premières agricoles, la mise en place d’AMIS (Agricultural Market Information System), qui collecte et diffuse des données sur certaines matières premières agricoles (production, importation, exportation, consommation, stockage), participe de cet effort de transparence26.

Une autre possibilité consiste à limiter les positions qu’un opérateur peut prendre sur un marché. La CFTC qui régule les marchés à terme américains avait imposé des limites de position sur vingt-huit produits, du pétrole aux métaux en passant par certaines matières premières agricoles, avec une mise en œuvre prévue à partir du 12 octobre 2012. Un juge a toutefois bloqué cette réforme (cf. Reuters, 28 septembre 2012)27 et le tribunal de Washington a estimé au début d’octobre 2012 que la CFTC avait outrepassé son mandat en fixant des règles au-delà des exigences du Congrès et du Dodd-Frank Act. Il est demandé à la CFTC une analyse plus précise des coûts/avantages de la réglementation proposée et ainsi de prouver que la limitation des positions est nécessaire pour limiter ou empêcher la spéculation excessive.

Conclusion et perspectives

La réglementation et la fiscalité ont toujours stimulé la créativité et ont été à l’origine d’innovations financières, comme l’a souligné Miller (1986)28. Les ETF n’échappent pas à ce constat. Leur raison d'être est toutefois plus profonde et répond à des besoins exprimés par les investisseurs. Ils facilitent l’accès à certains titres et contribuent à la réduction des coûts de transaction. Les erreurs de poursuite sont réduites (Engle et Sarkar, 2006), même dans le cas d’un marché créé de fraîche date avec une concurrence limitée entre teneurs de marché. Le développement des ETF accompagne l’amélioration de la relation entre les cours au comptant et à terme des indices d’actions sous-jacents (Kurov et Lasser, 2002 ; Deville et al., 2013). La multiplication des transactions par paniers améliore probablement la liquidité sur les marchés, réduit les gains d’arbitrage et renforce l’efficience informationnelle des marchés.

Sur les ETF européens répliquant des indices d’actions et négociés à Francfort, Meinhardt et al. (2012) estiment les erreurs de poursuite à des niveaux similaires, quelle que soit la technique de réplication utilisée, physique ou synthétique.

Une note interne de la SEC du 6 novembre 2012 présente des résultats qui tendent à montrer une absence de causalité entre les montants d’or ou d’argent détenus par les ETF existants et les variations de cours des métaux.

Sanders et Irwin (2011) isolent les transactions de gérants indiciels sur douze marchés de produits agricoles (par exemple, le blé ou les graines de soja négociés sur le CBOT – Chicago Board of Trade) et montrent l’absence de causalité entre les positions indicielles et la volatilité sur les marchés de produits agricoles, avec un résultat plutôt inattendu : dans certains cas, lorsque le lien est significatif, il est négatif, ce qui conforterait l’hypothèse développée par Friedman (1960) de la fonction stabilisatrice de la spéculation à l’inverse de l’argument de Kaldor (1939).

Le premier besoin qu’une réglementation efficace pourrait aider à combler est celui de la transparence. Celle-ci peut être améliorée à trois niveaux : au niveau des gérants de fonds, au niveau des marchés sur lesquels les produits sont négociés et au niveau des sous-jacents de matières premières :

- connaître et rendre publique la composition des fonds, les techniques de montage, la liste des parties prenantes et de leurs relations. Obliger à la publication des informations permettant une identification précise du risque de crédit ;

- sur les marchés, une classification des ordres avec publication permettant, par exemple, de distinguer les ordres en compte propre et ceux passés pour le compte d’un client ; la distinction entre les ordres de vente avec titres sous dossier et les ordres de vente à découvert ;

- sur les matières premières, un développement des bases de données relatives aux niveaux de production et de stocks.

Bien entendu et afin d’éviter l’arbitrage réglementaire, une harmonisation des réglementations au niveau européen contribuera à la prévention.

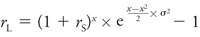

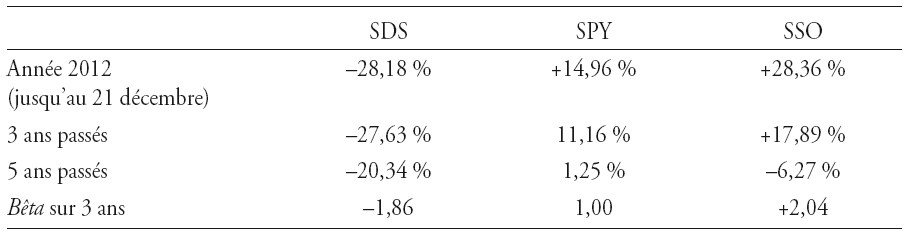

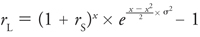

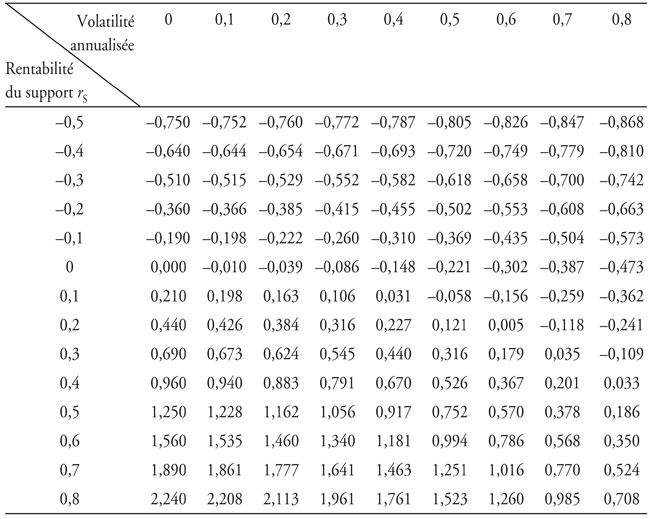

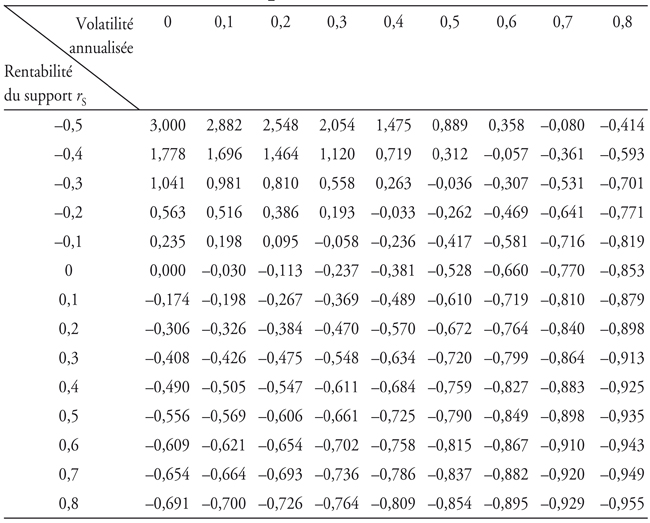

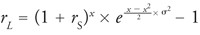

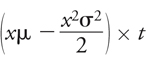

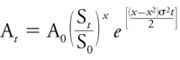

, qui dépend du levier etde la volatilité, perturbe la relation entre les rentabilités du produit à levier et du support : en son absence, les rentabilités seraient amplifiées suivant le levier (x est négatif dans le cas d’un fonds à performance inversée).

, qui dépend du levier etde la volatilité, perturbe la relation entre les rentabilités du produit à levier et du support : en son absence, les rentabilités seraient amplifiées suivant le levier (x est négatif dans le cas d’un fonds à performance inversée).

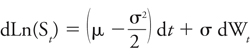

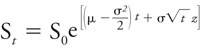

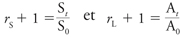

est déduite de la relation (25) de Cheng et Madhavan (2009). Pour le mettre en évidence, on suppose que l’indice S suit un processus brownien géométrique avec : dSt = μSt dt + σSt dWt Wt est un processus de Wiener de moyenne 0 et de variance t et Ln(St) suit un processus de Wiener généralisé tel que :

est déduite de la relation (25) de Cheng et Madhavan (2009). Pour le mettre en évidence, on suppose que l’indice S suit un processus brownien géométrique avec : dSt = μSt dt + σSt dWt Wt est un processus de Wiener de moyenne 0 et de variance t et Ln(St) suit un processus de Wiener généralisé tel que :

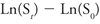

est distribué suivant une loi normale de moyenne

est distribué suivant une loi normale de moyenne  et d’écart type

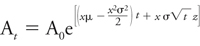

et d’écart type  . Les taux de rentabilité de l’ETF à levier et de l’indice support sont liés, A représente la valeur liquidative de l’ETF à levier, x représente l’effet de levier et l’intervalle de temps est supposé suffisamment petit.

. Les taux de rentabilité de l’ETF à levier et de l’indice support sont liés, A représente la valeur liquidative de l’ETF à levier, x représente l’effet de levier et l’intervalle de temps est supposé suffisamment petit.

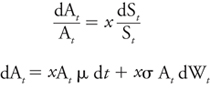

suit un processus de Wiener généralisé tel que :

suit un processus de Wiener généralisé tel que :

est distribué suivant une loi normale de moyenne

est distribué suivant une loi normale de moyenne  et d’écart type

et d’écart type  . De manière similaire pour A :

. De manière similaire pour A :

est distribué suivant une loi normale de moyenne

est distribué suivant une loi normale de moyenne et d’écart type

et d’écart type  . La relation précédente peut être exprimée ainsi :

. La relation précédente peut être exprimée ainsi :

et t = 1, soit

et t = 1, soit